洪灝:此次印花稅調降情緒提振恐難持久,但政策意圖不應被闲視

市場早已深諳印花稅減徵及其影響。這種印花稅調降所帶來的情緒提振恐難持久,但其所蕴含的政策意圖不應被等闲視之。

由周期性資產價格所反映的經濟基本面迄今未能如從前那般隨政策而動。市場需要更多的政策扶持,也終將如愿以償。

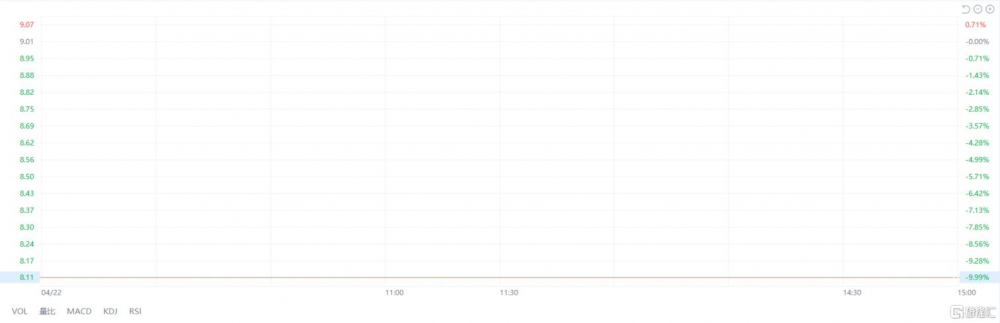

中美利差創紀錄走闊

傑克遜霍爾年會之所以名聲大噪,不僅是由於創立之初其悠然見南山的垂釣場所吸引了釣魚迷的保羅·沃爾克(Paul Volker),亦因爲伯南克(Bernanke)曾於年會上一頓神仙操作公布了兩次量寬。更勿論2014年歐央行行長德拉吉(Draghi)的“火箭炮”政策出盡風頭,日本央行行長黑田(Kuroda)一番豪言宣稱 “政策寬松還沒到半場”。彼時,就連中國央行也开啓了刺激模式,可能是拜樓市投機受到打擊後低迷的房地產市場所賜。

那曾是全球央行秉持共同目標而全力以赴、和衷共濟的時代。新冠疫情以後,當前各國經濟周期參差不齊,錯落跌宕,各有一本難念的經。中國通縮風險兵臨城下,而美國仍致力於馴服通脹猛虎。因此,中美利差已擴大至有數據以來最寬水平之一。同時,美國十年期國債收益率飆升至15年來最高水平(圖表1)。

圖表 1: 美中長債利差走闊至近乎歷史最寬,離岸人民幣和股市承壓。 資料來源: 彭博,思睿研究

資料來源: 彭博,思睿研究

從歷史上看,中美利差與人民幣匯率密切相關。隨着利差擴大,人民幣貶值壓力與日俱增(圖表1)。這樣的收益率差異解釋了我們有數據記錄以來離岸人民幣匯率的波動,以及中國股市的走向。畢竟,中國股票是以人民幣計價的。而對於外國投資者來說,匯率收益和損失是其投資回報的一部分。

由於人民幣是風險偏好的重要指標,因此央行在7.30水平左右加強對人民幣貶值的防御也就不足爲奇。對於空頭而言,央行是一個強大的對手盤,軍火庫裏擁有着全球最大的外匯儲備。上周,央行兩度拉开人民幣中間價與公开競價至歷史最寬,並剛剛在離岸市場上發行了9.5億元人民幣債券,以消化過剩的人民幣流動性。這一政策組合再次暗示,7.30附近應該是本輪周期裏人民幣實際有效匯率的周期性低點(圖表2)。

圖表 2: 人民幣實際有效匯率處於周期性低點附近,並與外儲積累走勢背離。 資料來源: 彭博,思睿研究

資料來源: 彭博,思睿研究

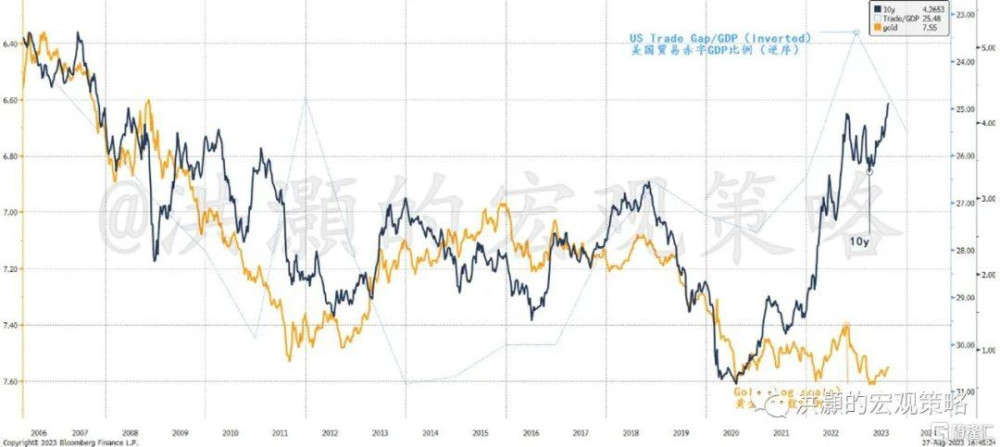

範式轉變

跨資產價格走勢表明,一場市場範式的轉變正悄然拉开帷幕。過去同步變動的價格突然出現背離就恰恰表明了這一點。譬如,傑克遜霍爾年會之後,美國十年期國債收益率飆升至2008年中以來的新高,並已超越了去年十月下旬的峰值。雖然攀升的長債收益率過去一向不利於金價的走勢,但此次金價卻保持了韌性,並徘徊在歷史高點附近(圖表3) 。

圖表 3: 金價开始與美債收益率分道揚鑣。 資料來源: 彭博,思睿研究

資料來源: 彭博,思睿研究

兩種重要資產價格之間相關性的這種分化背離昭示着範式的轉變。從惠譽下調美國主權評級來看,美債作爲全球無風險利率支柱的地位似乎正受到挑战。數千年來,作爲永久信用基石的黃金正开始再度熠熠生輝。

與此同時,我們還發現一些其它的跨資產相關性背離。例如,央行的資產負債表擴張,加上中國外匯資產的積累,似乎未能在本輪周期支撐人民幣匯率和中國的長債收益率(圖表4)。這一觀察結果與市場期待政策卻又不斷落空的情況是一致的。

話雖如此,共識可能誤解了政策寬松對人民幣匯率的影響。許多人認爲降息將使人民幣進一步承壓。恕我們不能苟同——寬松政策的影響是兩面的:只有當政策寬松不能拉動經濟增長或改變經濟增長預期時,寬松才意味着人民幣走貶。否則,人民幣理應會在增長預期的支持下走強。畢竟,人民幣是周期性資產,也是市場重要的風險指標之一。否則央行爲何要竭力捍衛?

圖表4:周期性資產價格目前未能對央行資產負債表擴張做出反應。 資料來源: 彭博,思睿研究

資料來源: 彭博,思睿研究

印花稅調降,如之奈何?

在周日下午撰寫本文之時,傳來了周一印花稅將減半的消息。其實,過去兩周市場有關印花稅調降的傳聞一直不絕於耳。現在管理層發話了,好消息翩然而至。

圖表5:槓杆交易正展現出減弱的風險偏好。 資料來源: 彭博,思睿研究

資料來源: 彭博,思睿研究

話雖如此,市場其實深諳減徵印花稅的諸多裨益。畢竟,市場早已聽聞風聲,並對印花稅減免之於股價短期的影響了然於心——一旦下調,股價短期內就會得到提振。

然而,槓杆交易在總成交量的佔比繼續從近期高點回落。從歷史上看,該指標一直是一個有效的市場情緒指標,並且往往領先市場最長達三個月(圖表5)。因此,盡管之前印花稅下調的傳言未能提振市場,其消息落實後情緒提振也可能是短暫的,但其政策信號不容小覷。

結論

2023年傑克遜霍爾年會繼續展現出全球兩大央行政策取向的分歧以及環球經濟周期節奏的參差。中美利差擴大至創紀錄水平,預示着範式轉變及未來幾個月若隱若現的市場風險。

然而,短期內有跡象表明美國的拋售壓力已然式微,中國的印花稅也被削減。市場早已風傳此次印花稅的調降,而其對市場的影響也是路人皆知的。因此,其情緒提振很可能將是短暫的,但其政策意圖卻不應被等闲視之。

標題:洪灝:此次印花稅調降情緒提振恐難持久,但政策意圖不應被闲視

地址:https://www.iknowplus.com/post/27345.html