信貸的堵點與關注點——2023Q3信貸經理調研

主要觀點

2季度以來信貸整體表現疲弱,近期央行着力保持信貸平穩增長。那么當前信貸投放情況如何?近期對地產、地方政府債務有一系列政策相繼出台,銀行端當前落地情況如何?我們通過每季度對一线信貸經理的調研,從微觀角度對信貸投放情況進行觀察。主要結論如下:

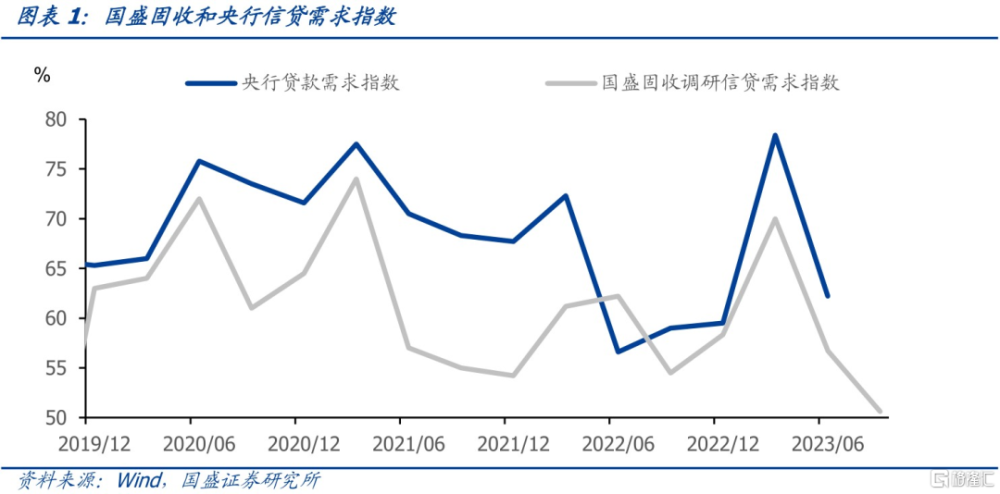

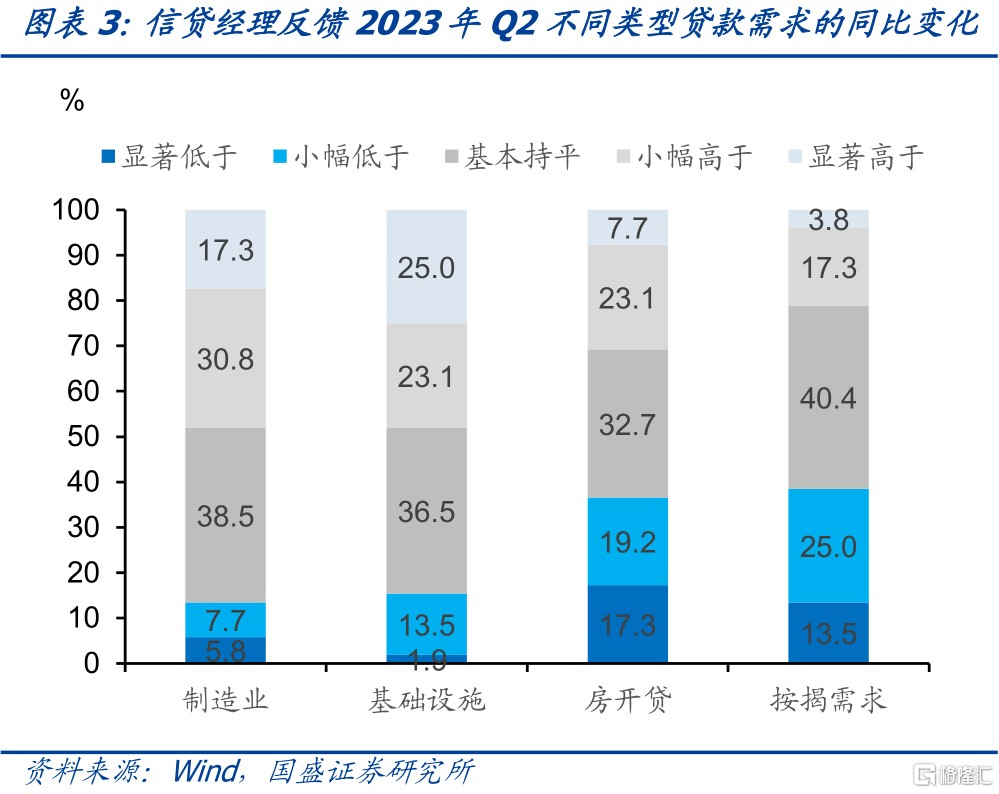

一、信貸需求依然偏弱,地產是主要拖累。我們根據貸款需求狀況編制的貸款需求指數顯示,三季度貸款需求指數從二季度的56.7%降至50.6%,比去年同期的54.5%低3.9%,達2020年以來最低水平。顯示實體融資需求依然疲弱。而分項來看,地產是融資主要拖累。52.5%的信貸經理認爲今年三季度的房开貸需求低於去年同期,只有25%的信貸經理認爲高於去年同期。在按揭貸款方面,60%的信貸經理認爲今年三季度按揭需求低於去年同期,且其中有35%認爲顯著低於去年同期,僅有17.5%的信貸經理認爲按揭貸款需求高於去年同期。地產需求走弱帶動地產融資持續回落。而制造業融資需求回升速度也有邊際放緩,基建融資需求保持平穩。

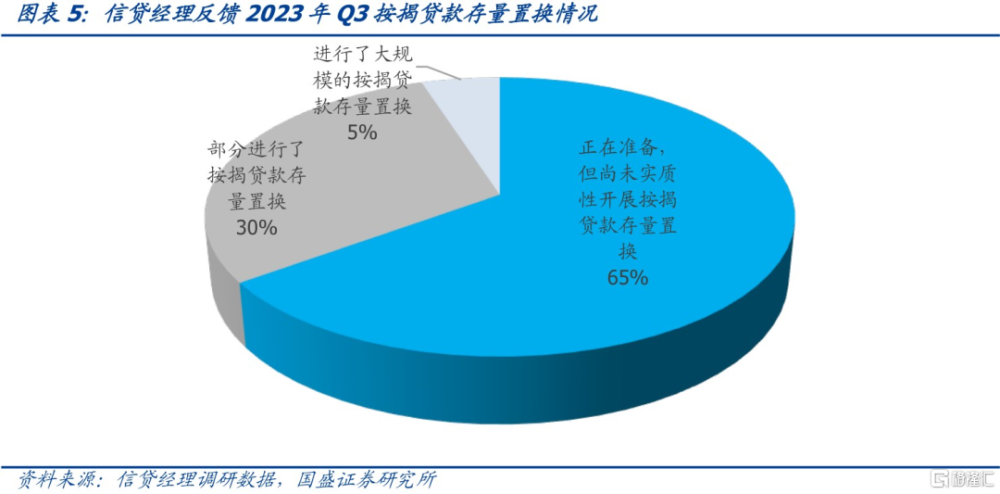

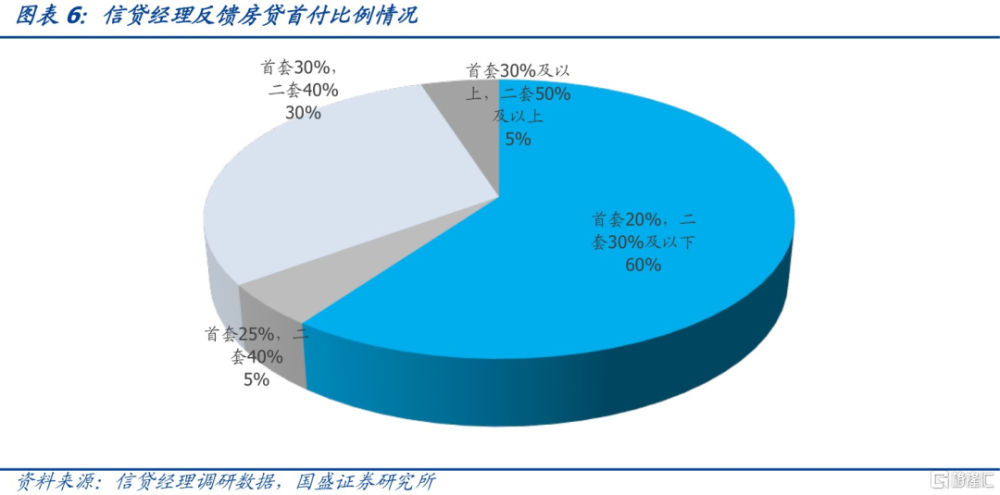

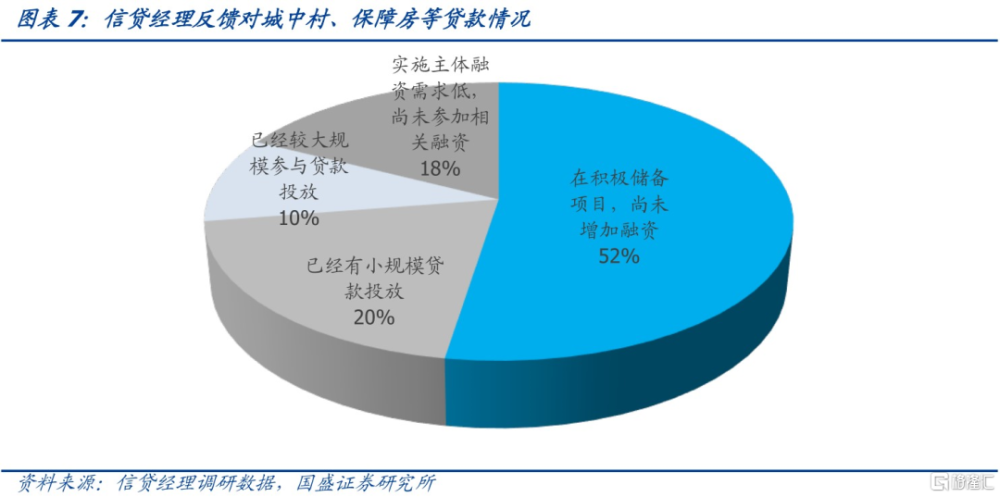

二、首付比例下降,存量房貸置換仍需推進,城中村改造貸款尚未放量。60%的信貸經理表示目前首套房貸款首付比例爲20%,二套爲30%及以下,顯示整體首付比例已經到較低水平,購房條件已經比較寬松。而房貸存量置換工作還未廣泛實施,有65%的信貸經理表示按揭貸款存量置換尚未實質性展开,但已經納入計劃;有30%的信貸經理表示已經進行了部分的按揭貸款存量置換工作;僅有5%的信貸經理表示已經進行了大規模的按揭貸款存量置換。而城中村改造貸款需求同樣尚未放量,52%的信貸經理表示正在積極儲備項目,尚未增加融資,18%表示實施主體融資需求低,尚未參加相關融資。

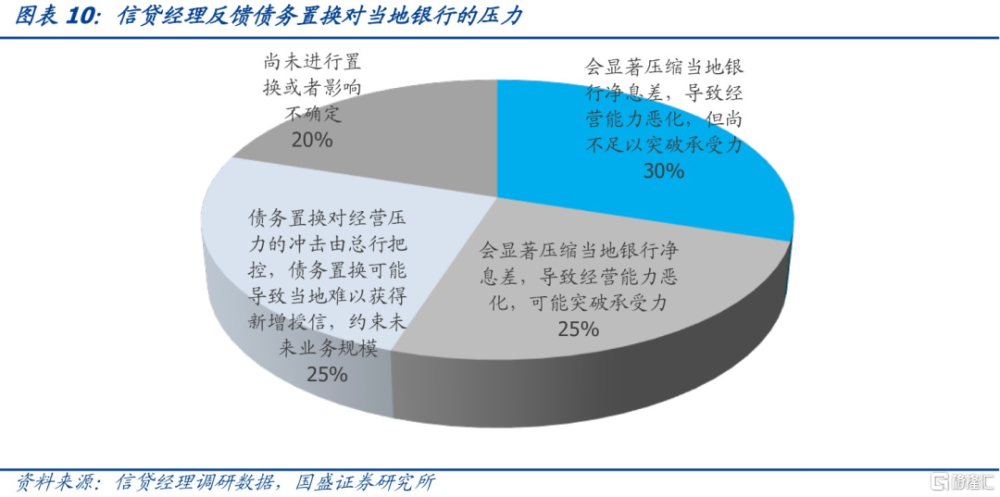

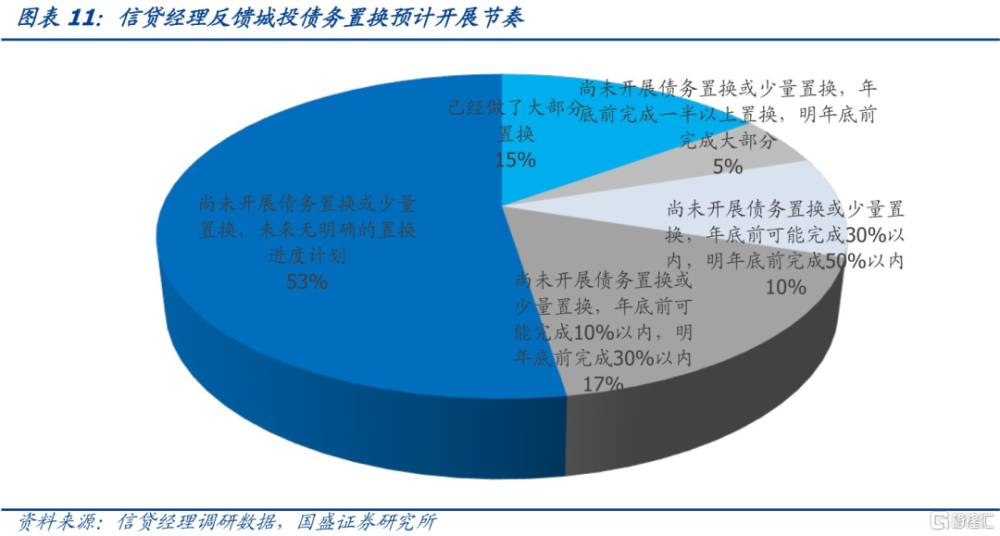

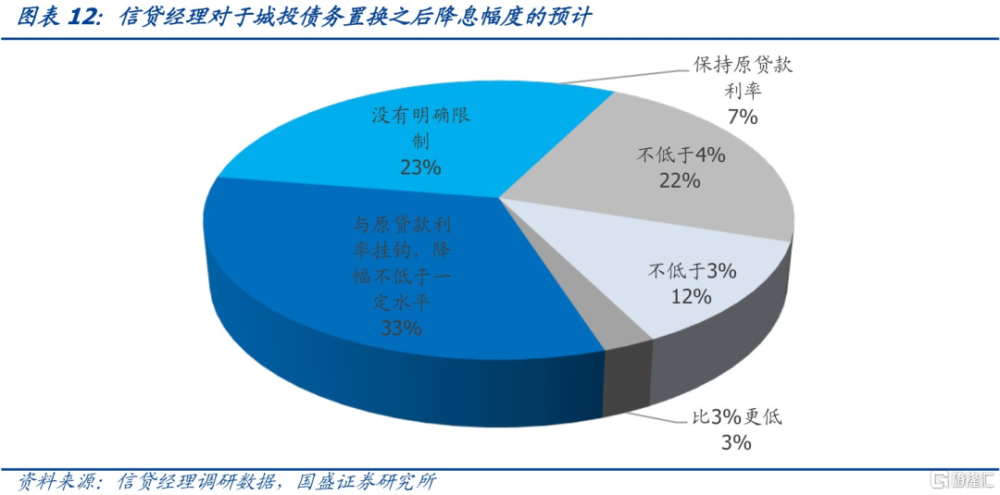

三、銀行置換地方政府債務尚未大幅推進,但半數有所預期或計劃。調研結果顯示,32%的信貸經理表示雖然尚未开展債務置換或少量置換,但已經有相應的計劃部署;僅有15%的信貸經理表示已經开始了一定規模的債務置換。降息之後利率普遍會有所下行,雖然有一半左右信貸經理表示沒有明確的利率限制或更多與原貸款掛鉤,但也有22%信貸經理表示降息後利率不低於4%,12%的信貸經理表示降息後利率不低於3%。整體負債成本或有較明顯的下行。大部分信貸經理認爲目前債務置換對地方銀行的衝擊可控。

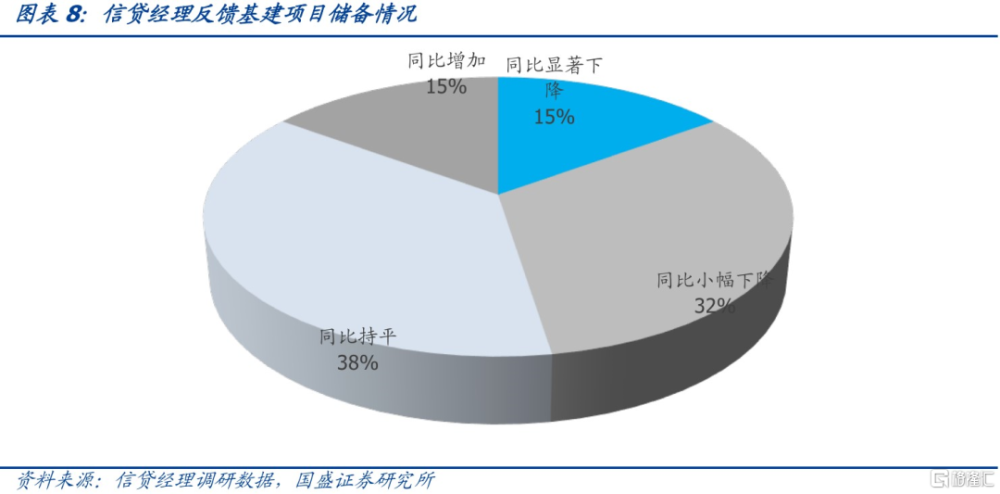

四、基建貸款項目儲備或對貸款投放形成約束。年初基建項目集中落地,前期較快的項目投放可能會消耗項目儲備。僅有15%的信貸經理認爲基建項目儲備同比有所增加,而有38%的信貸經理認爲三季度的基建項目儲備同比持平,32%的信貸經理認爲基建項目儲備同比小幅下降,而有15%的信貸經理認爲同比顯著下降。這顯示銀行信貸投放中基建類項目儲備或同比減少,這將成爲年內約束基建信貸投放的重要因素之一。

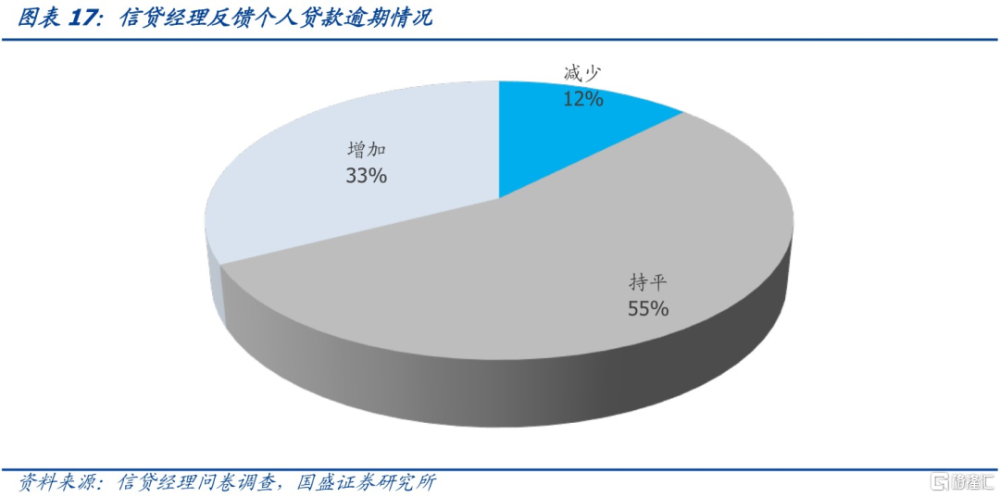

五、個貸風險需要關注。個人貸款方面,55%的信貸經理反饋三季度個人貸款逾期客戶與上期相比基本持平,但仍有33%的信貸經理反饋逾期客戶相較於上期增加,這個比例高於2季度調研結果,個貸風險需要關注。

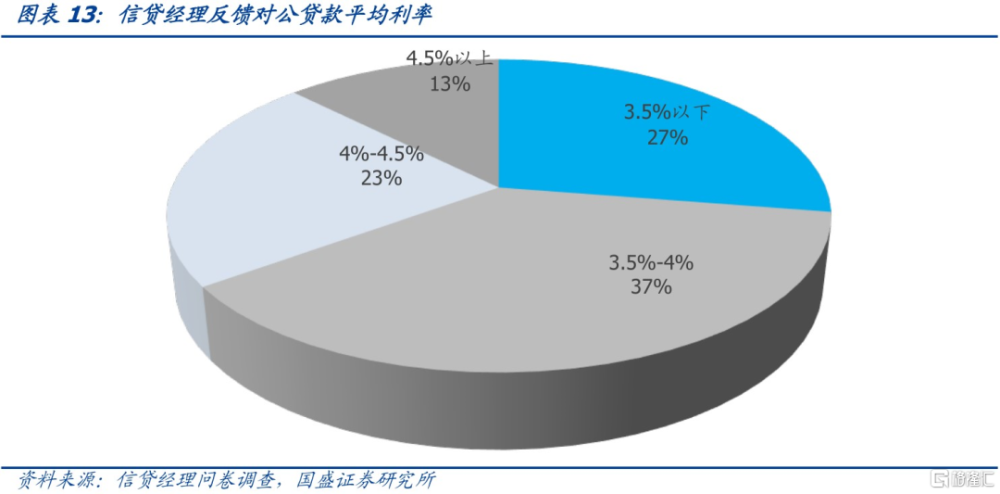

六、貸款利率繼續下降。更多信貸經理反饋Q3對公貸款利率將繼續處於3.5%-4%之間波動,且趨勢上在下行。同樣,更多信貸經理反饋按揭貸款利率持平或繼續下行。利率依然處於下行過程中。

融資需求不足政策待發力,地產和地方政府債務依然是主要關注點。7月信貸偏弱,8月高頻數據也並不強。信貸保持平穩需要政策進一步發力。未來關注點一方面在當前融資主要拖累項地產相關融資上;另一方面,地方政府債務化解政策相繼出台,落地情況和對融資的影響也是主要關注點。而考慮到政策的滯後性以及臨近年底資金需求季節性下降,短期信用大幅擴張概率有限,寬信用期待或更多在明年。因而近期債市強勢格局依然將保持。

風險提示:統計結論有偏差;政策調整。

1、信貸需求持續走弱

貸款需求持續走低,是過去四年新低。我們根據貸款需求狀況編制的貸款需求指數顯示,三季度貸款需求指數持續下降,從二季度的56.7%降至50.6%,比去年同期的54.5%低3.9%,達2020年以來最低水平。這表明國內有效需求不足,實體經濟融資需求仍然較爲疲軟,需要採取積極的貨幣政策與財政政策,以促進經濟的穩步回升。

分需求類型來看,房地產貸款需求下滑依然是融資走弱的主要原因。

房开貸和按揭貸款需求下滑壓力較大。雖然上半年由於非金融負債收緊,房地產开發貸款需求有所增加,但三季度地產相關融資可能再度回落。52.5%的信貸經理認爲今年三季度的房开貸需求低於去年同期,只有25%的信貸經理認爲高於去年同期。在按揭貸款方面,60%的信貸經理認爲今年三季度按揭需求低於去年同期,且其中有35%認爲顯著低於去年同期,僅有17.5%的信貸經理認爲按揭貸款需求高於去年同期。房地產相關貸款依然是貸款需求最主要的拖累因素。

制造業貸款需求同比可能有所上升。有40%的信貸經理認爲今年三季度制造業貸款需求將高於去年同期,佔比較2季度下降8.1個百分點。25%的信貸經理認爲將與去年基本持平,同樣地區2季度38.1%的水平。而認爲制造業貸款低於去年同期的信貸經理比例較2季度上升21.5個百分點至35%。顯示雖然政策繼續支持加大制造業貸款的投放,但回升速度相對於2季度有明顯放緩。

基建貸款需求相對保持平穩,伴隨着政策發力繼續增加。隨着經濟基本面的恢復,對公貸款需求有明顯改善,基建投資是當前擴大內需的重要抓手。本次調研結果顯示,有42.5%的信貸經理認爲基礎設施建設的貸款需求會高於去年同期,35%的信貸經理認爲將與去年基本持平,而僅有22.5%的信貸經理認爲今年三季度的基建貸款需求會低於去年同期。這個比例與2季度結果基本相近,顯示基建相關信貸基本保持平穩。伴隨着政策發力,基建信貸繼續保持穩定擴張。

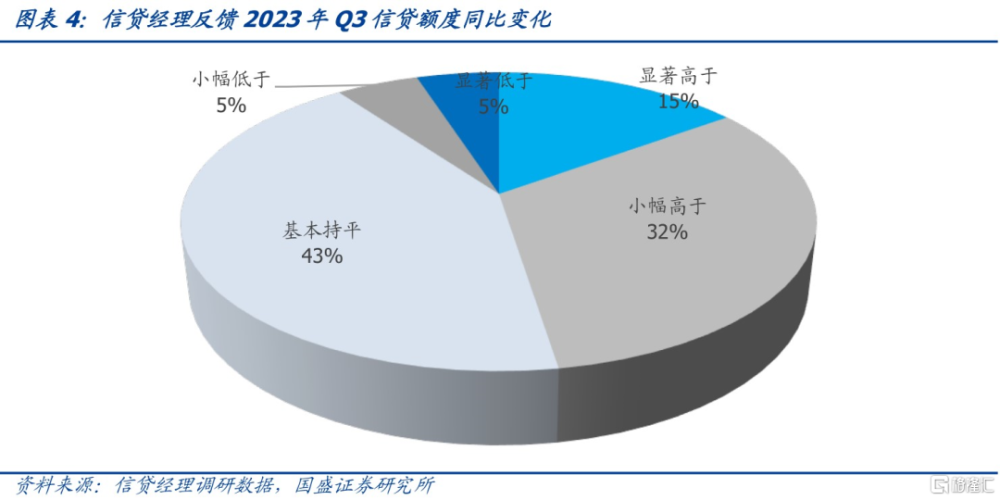

信貸額度或有增加。在信貸額度方面,43%的信貸經理認爲三季度的信貸額度與去年同期基本持平,而47%的信貸經理認爲會高於去年同期水平,僅有10%的信貸經理認爲會低於去年同期水平,這顯示今年Q3信貸額度或超過去年同期,信貸額度充足,並不是主要約束。

2、房地產相關政策落地情況如何

房貸存量置換工作還未廣泛實施,各銀行仍需時間進行准備。7月14日,央行貨政司鄒瀾司長表示“支持和鼓勵商業銀行與借款人自主協商變更合同約定,或者是新發放貸款置換原來的存量貸款”。這表明存量房貸存量置換已成爲鼓勵居民剛性和改善性購房需求的新舉措。但調研數據顯示,有65%的信貸經理表示按揭貸款存量置換尚未實質性展开,但已經納入計劃;有30%的信貸經理表示已經進行了部分的按揭貸款存量置換工作;僅有5%的信貸經理表示已經進行了大規模的按揭貸款存量置換。這顯示大部分銀行對於房貸置換工作的響應具有時滯性。

銀行積極響應“房貸首付比例”下調政策,二套房政策“松綁”。60%的信貸經理表示首套房貸款首付比例爲20%,二套爲30%及以下;30%的信貸經理表示首套房首付比例爲30%,二套爲40%;僅有5%的信貸經理表示首套房首付比例在30%及以上,二套房在50%及以上。這表明大部分銀行對於下調首套房與二套房首付比例的政策做出了良好的反應,對於降低購房門檻、促進房地產行業復蘇具有積極作用,但部分銀行的房貸首付比例仍有一定的下調空間。

城中村改造、保障性住房建設等項目貸款投放依然有待進一步發力。央行要求加大對城中村改造、保障性住房建設等金融支持力度。根據對信貸經理的調研數據,僅有10%的信貸經理表示已經大規模參與貸款投放;20%表示已經有小規模貸款投放;而52%的信貸經理表示正在積極儲備項目,尚未增加融資,18%表示實施主體融資需求低,尚未參加相關融資。這顯示城中村改造、保障性住房建設的金融支持計劃仍需一定時間才能充分落地。

3、基建相關融資的約束

基建項目儲備有所減少,或成爲年內基建信貸投放的約束因素。年初基建項目集中落地,前期較快的項目投放可能會消耗項目儲備。僅有15%的信貸經理認爲基建項目儲備同比有所增加,而有38%的信貸經理認爲三季度的基建項目儲備同比持平,32%的信貸經理認爲基建項目儲備同比小幅下降,而有15%的信貸經理認爲同比顯著下降。這顯示銀行信貸投放中基建類項目儲備或同比減少,這將成爲年內約束基建信貸投放的重要因素之一。

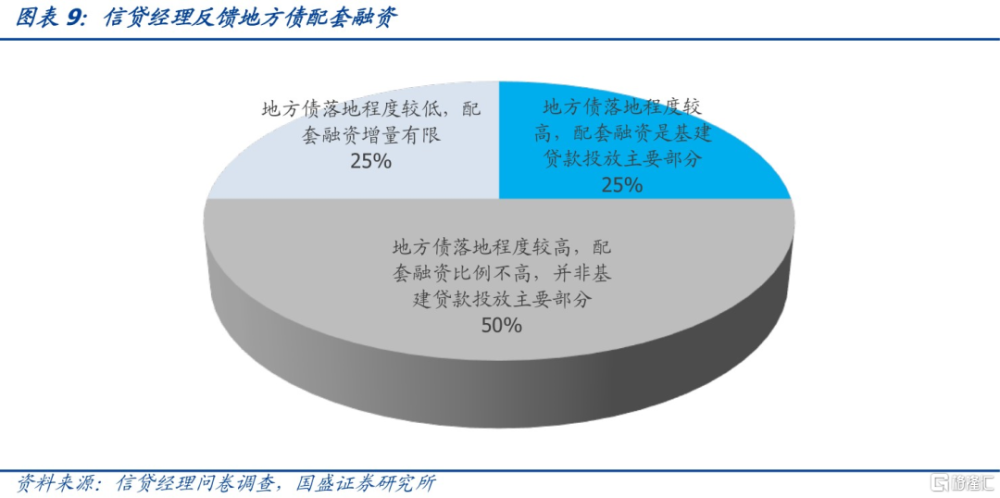

地方債落地程度較高,但配套融資尚未接軌。根據對信貸經理的調查,75%的信貸經理反映地方債落地程度較高,僅有25%的信貸經理反映地方債落地程度較低。國務院此前要求,加快完成地方政府專項債券發行和使用的任務。地方政府專項債券優先支持國家重大战略和重大項目支持,重點支持基建領域。在政策推動下,地方債落地程度提高,專項債有望在三季度發行完畢。另有75%的信貸經理表示配套融資比例不高,增量有限,並非基建貸款投放的主要部分;25%的信貸經理表示配套融資成爲了基建貸款投放主要部分。這顯示金融機構仍應加強配套融資的對接支持力度,更好地帶動全社會擴大有效投資。

4、銀行對地方政府債務化解的落地情況與看法

城投債務置換或增銀行壓力,置換开展節奏緩慢。債務置換是緩解城投債務壓力的有效方式,但卻有可能給當地銀行帶來一定的經營壓力。30%的信貸經理認爲城投債務置換會顯著壓縮當地銀行淨息差,導致經營能力惡化,但尚不足以突破其承受能力;而25%的信貸經理認爲可能會突破其承受力;另有25%的信貸經理認爲債務置換對經營壓力的衝擊由總行把控,債務置換可能導致當地難以獲得新增授信,約束未來業務規模。一方面,置換提升了債務的信用級別,一定程度上緩釋了金融風險;另一方面,債務置換降低了利率,壓縮了銀行的盈利空間。整體來看,銀行依然能夠接受一定規模的債務置換。

目前大部分銀行尚未參與地方債務置換,但半數對此有所預期或計劃。據調研,53%的信貸經理表示尚未开展債務置換或少量置換,未來無明確的置換進度計劃;32%的信貸經理表示雖然尚未开展債務置換或少量置換,但已經有相應的計劃部署;僅有15%的信貸經理表示已經完成了大部分的債務置換。

城投債務置換後可能疊加幅度不小的降息。現階段城投企業面臨着化解存量債壓力、市場化轉型的考驗。將債務置換和降息搭配形成組合拳,能夠更有效幫助城投平台化解債務到期償付壓力。根據調研,33%的信貸經理認爲城投債務置換之後降息幅度與原貸款利率掛鉤,降幅不低於一定水平;22%的信貸經理認爲降息後利率不低於4%;12%的信貸經理認爲降息後利率不低於3%;7%的信貸經理認爲債務置換之後將保持原貸款利率不變;僅有3%的信貸經理認爲降息後利率比3%更低。這顯示債務置換之後大概率伴隨降息的城投利好措施,且降幅可能不低。

5、貸款利率整體趨於下降

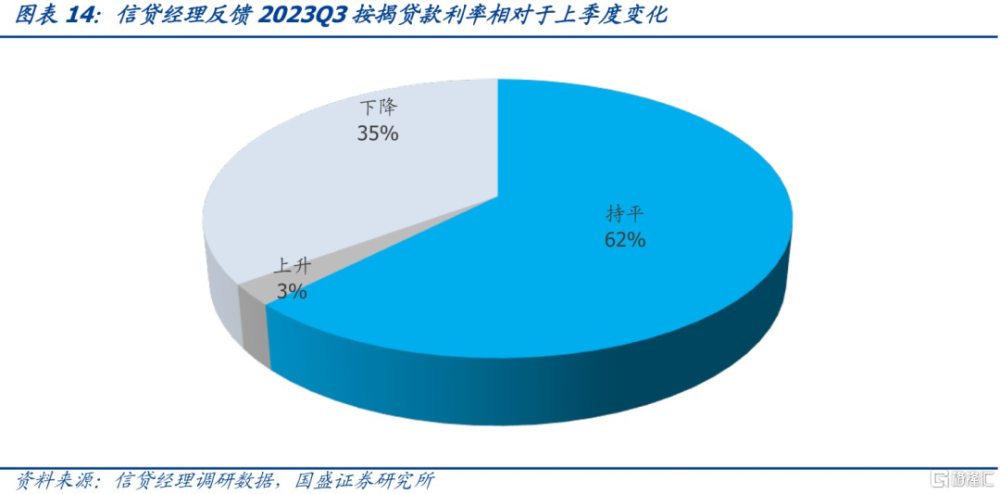

對公貸款利率趨於下降,按揭貸款利率穩中有降。根據央行公布的數據,二季度末對公貸款加權利率爲4.16%。而根據調研結果,37%的信貸經理反饋三季度對公貸款利率爲3.5-4%,27%反饋對公貸款利率爲3.5%以下,23%反饋對公貸款利率爲4%-4.5%。這顯示在信貸需求偏弱背景下三季度對公貸款利率將趨於下降。在按揭貸款利率方面,62%的信貸經理表示三季度按揭貸款利率與上季度基本持平,35%認爲三季度按揭貸款利率有所下降,表明三季度按揭貸款利率可能呈現穩中有降的態勢。

6、個貸風險需被關注

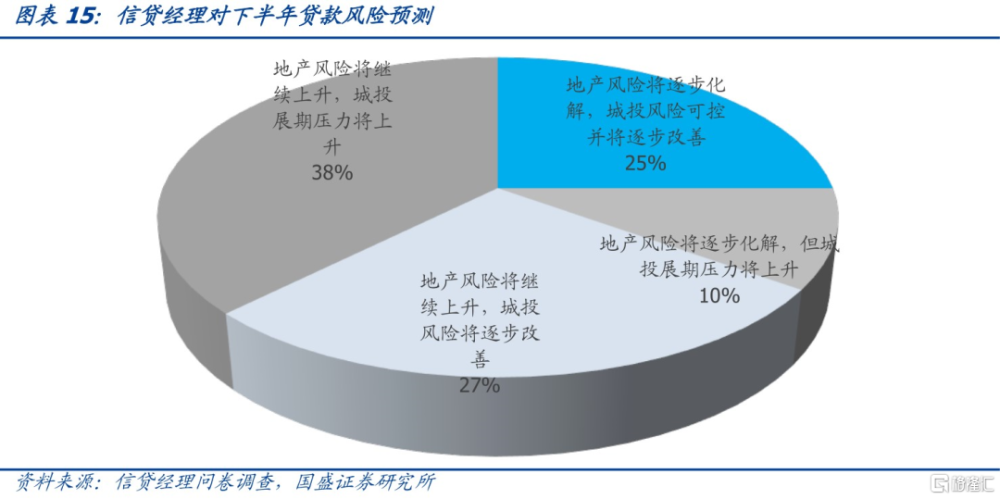

總體貸款風險仍需擔憂,地產風險或將繼續上升。有38%的信貸經理認爲地產風險將繼續上升,城投展期壓力將上升,而2023Q2時這一比例爲27%。僅有25%的信貸經理認爲地產風險將逐步化解,城投風險可控並將逐步改善,這說明地產與城投風險短期內仍然不容樂觀。共計有65%的信貸經理認爲地產風險將繼續上升,48%的信貸經理認爲城投展期壓力將上升,顯示當前信貸經理對於地產風險相對更爲擔憂。

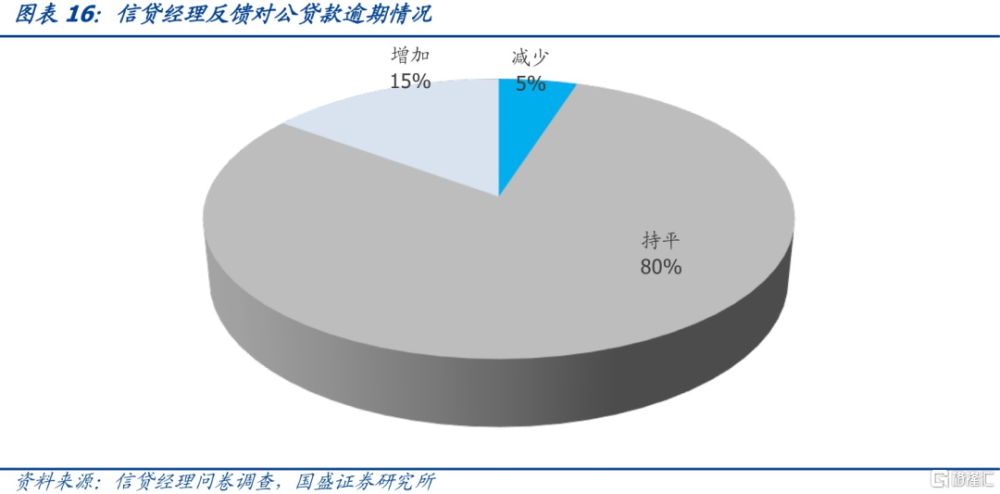

從銀行貸款逾期風險來看,對公貸款和個人貸款的風險總體傾向於穩定。對公貸款方面,80%的信貸經理反饋三季度對公貸款逾期客戶與上期相比基本持平,僅有15%的信貸經理反饋逾期客戶相較於上期增加,5%的信貸經理反饋相較於上期減少。個人貸款方面,55%的信貸經理反饋三季度個人貸款逾期客戶與上期相比基本持平,但仍有33%的信貸經理反饋逾期客戶相較於上期增加,顯示個貸風險存在上升可能。

風險提示:

統計結論有偏差:統計結果可能與事實發生偏離

政策調整:如果政策出現調整,可能對債市不利

注:本文節選自國盛證券研究所於2023年8月27日發布的研報《信貸的堵點與關注點——2023Q3信貸經理調研》;楊業偉 S0680520050001 、趙增輝S0680522070005

標題:信貸的堵點與關注點——2023Q3信貸經理調研

地址:https://www.iknowplus.com/post/27346.html