9月,資金面怎么看?

核心觀點

我們認爲,9月份資金面需要關注4個要點:

(1)我們估算,9月份公共財政淨投放規模1萬億元。

(2)9月份政府債務供給壓力邊際下降,8月份債務資金陸續下撥,對資金面形成利好。

(3)信貸景氣度偏低,央行依舊維持資金面呵護態勢。

(4)但受季節性因素擾動,流動性分層現象可能階段性重現。

在短期內資金面偏寬松,但非銀資金面有季節性擾動的判斷下,我們認爲同業存單會更加穩健,建議投資者關注相關機會。

報告正文

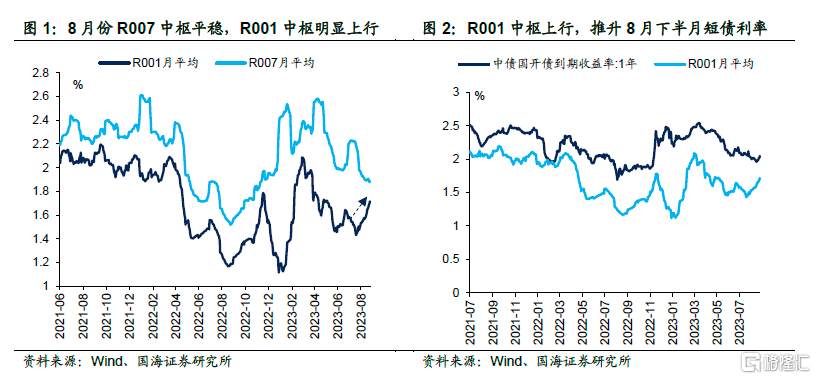

在7月30日報告《資金面擾動浮現》中,我們曾經判斷在政府債務發行等因素影響下,8月份資金面擾動因素將較7月份有所增多,同期短債投資需要略顯謹慎。現實如我們預期,8月份R001中樞有所上行,隔夜資金價格甚至階段性高於7天資金價格,反映出地方債發行、繳稅等因素擾動,並在近期明顯推升短債利率(圖1、圖2)。

那么接下來,這些擾動因素是否會在9月份延續,亦或者資金面將出現新的變化?對此我們將進一步做出分析。

1、影響9月資金面的4個因素

因素一:財政投放。

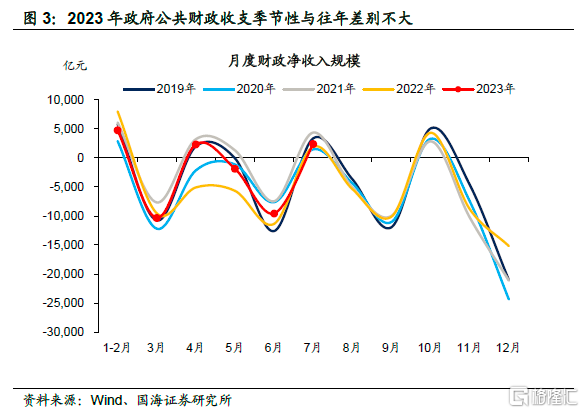

9月份是季度最後一個月,也是“財政淨投放月”。2019年至2022年,9月份財政平均淨投放10762億元。

具體到今年來看,2023年1-7月份財政淨收支數據與往年同期差別不大(圖3)。我們認爲,今年9月份財政淨支出或同樣有1萬億元左右的規模,對資金面形成有力補充。

因素二:政府債務發行與資金下撥。

還是在7月30日報告《資金面擾動浮現》中,我們曾測算過下半年政府債務發行節奏。從現實情況來看,8月份政府債務發行速度基本符合我們的預測。根據Wind統計,8月份政府債務(國債+地方債)淨融資12351億元,與我們在上述報告中測算的12655億元差別不大。考慮到8月最後一周,仍有少量政府債務發行計劃尚未披露,實際發行規模可能略高於我們預測數字。

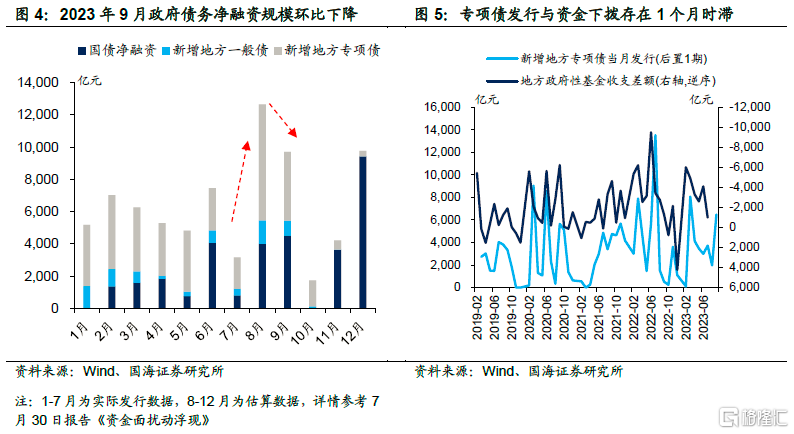

進一步地,我們測算9月份政府債務淨融資規模爲9702億元,供給壓力較8月份邊際下降(圖4)。

同時更重要的是,政府債務融資與資金下撥,存在大月1個月左右的時滯。我們認爲這意味着8月在經過政府債務大量融資之後,9月份這一批資金會重新下撥,回補資金面。從數據上看,地方政府性基金淨支出(專項債支出包含在政府性基金支出項目,但不包含在收入項目),確實與新增專項債發行存在1個月的滯後(圖5)。

所以我們認爲,9月份政府債務發行因素對資金面的擾動,將明顯消減。

因素三:信貸投放與央行態度。

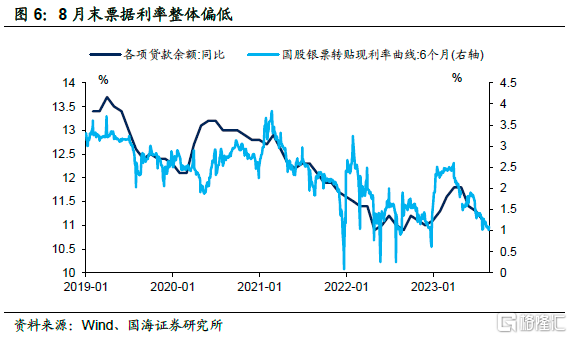

從8月票據利率觀察,近期信貸景氣度整體較低。信貸增速放緩,一方面會減緩派生存款增長與超儲轉化爲法定准備金的速度(超儲消耗),另一方面也會鼓勵央行維持一個資金面偏寬松態度,在流動性充裕的環境下通過票據與短貸對衝信貸下行壓力。

由於信貸偏弱,我們認爲短期內央行對資金面依舊保持呵護態勢,在財政、信貸因素對資金面整體有利的背景下,資金面有望邊際寬松。

因素四:流動性分層。

不過,雖然資金面整體無需擔憂,但我們認爲流動性分層現象可能季節性重現。

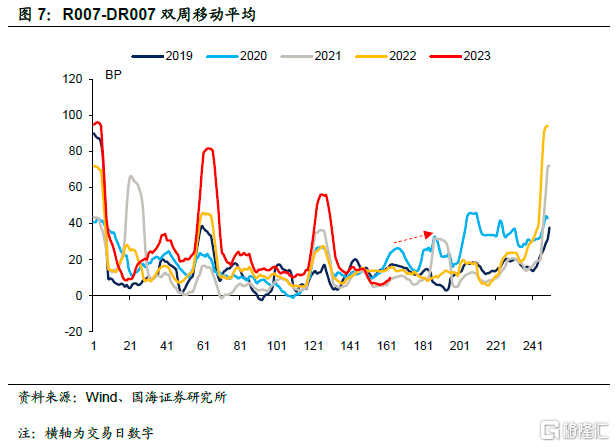

7月份以來我們可以觀察到,由於銀行理財擴容,非銀機構資金供給充裕,銀行間流動性分層的現象得到明顯緩解。截至目前,R007相較於DR007的溢價已經來到歷史偏低位置(圖7)。

展望未來,受9月份季末銀行業考核、“十一”假期等因素影響,非銀資金溢價通常易上難下。

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?

根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?

根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

2、短債後市怎么看?

總結來看,我們認爲9月份資金面需要關注4個要點:

(1)我們估算,9月份公共財政淨投放規模1萬億元。

(2)9月份政府債務供給壓力邊際下降,8月份債務資金陸續下撥,對資金面形成利好。

(3)信貸景氣度偏低,央行依舊維持資金面呵護態勢。

(4)但受季節性因素擾動,流動性分層現象可能階段性重現。

進一步延伸到債市:

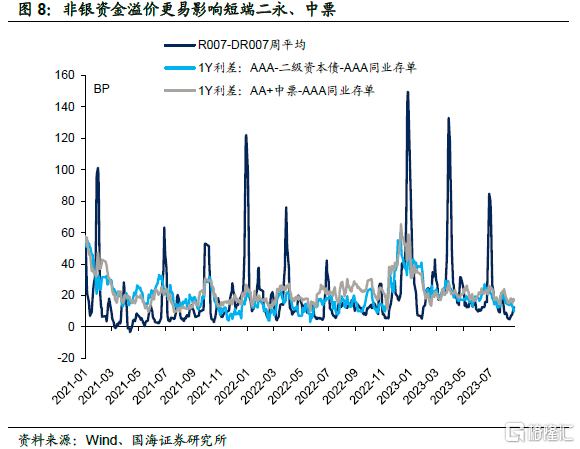

從券種來看,短端二永、中低評級城投等品種,更易受到非銀機構資金面影響(圖8),而同業存單與銀存間資金面掛鉤。

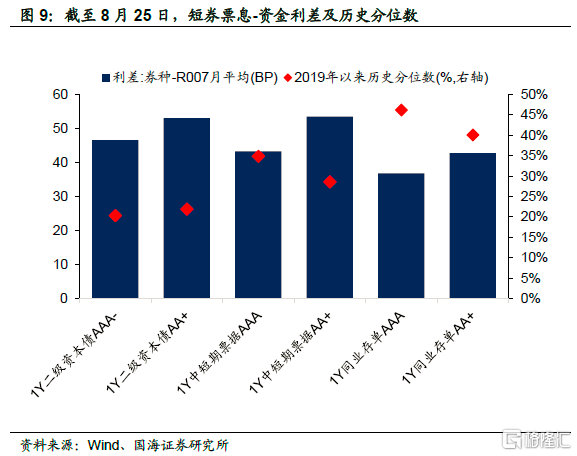

從利差的角度,目前同業存單利差歷史分位數,相較於短端二永、中低評級城投更高,利差保護更足。

因此在短期內資金面偏寬松,但非銀資金面有季節性擾動的判斷下,我們認爲同業存單會更加穩健,延續我們在8月13日報告《同業存單的新機會》中的判斷。

風險提示:疫情波動風險、政府債務發行超預期、資金面收緊超預期、中國央行貨幣政策超預期、信貸投放超預期、稅收超預期、歷史數據無法預測未來走勢,相關資料僅供參考。

注:本文爲國海證券2023年08月27日研究報告《9月,資金面怎么看?》,報告分析師:靳 毅S0350517100001、呂劍宇 S0350521040001

標題:9月,資金面怎么看?

地址:https://www.iknowplus.com/post/27347.html