農金社交易能力強嗎?

核心觀點

從資產和負債端來看,2023年以來農金社存在一定欠配壓力。農金社今年的主要行爲模式是配置同業存單和地方政府債,交易國債及國开債,並且近期農金社交易“波段”的跡象越發顯著。

7-10年國債和國开債以及20-30年國債是農金社交易的主力品種。通過測算農金社每天淨成交額的內部收益率(IRR),可以和同樣作爲交易盤主力的公募基金進行比較,我們發現今年以來農金社更擅長交易超長債,而長債部分略弱於公募基金。

是否可以跟隨農金社买賣進行交易?從勝率角度出發,簡單通過農金社加減倉操作,難以對未來利率走勢有較爲准確的判斷。但是從賠率角度出發,我們發現,一旦農金社淨增持超長債佔市場50%以上,那么或許意味着未來利率仍存在較大下行空間。

報告正文

1、農金社交易能力強嗎?

1.1農金社機構行爲新特徵

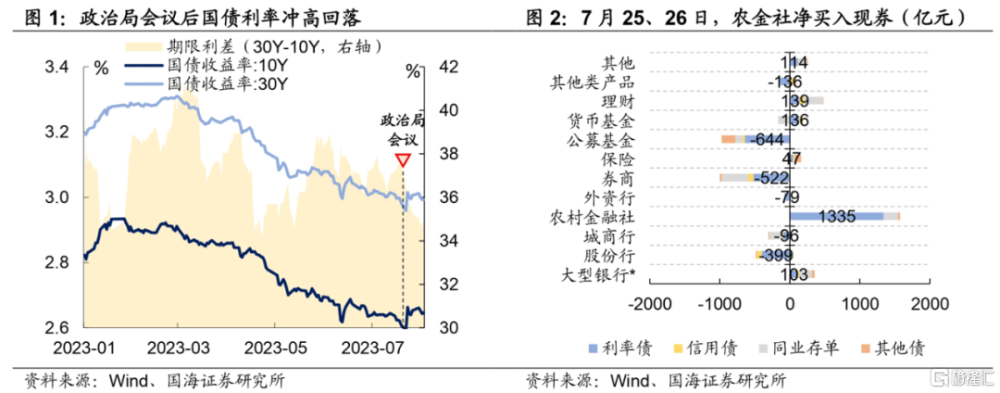

繼6月降息後,在7月政治局會議召开後,利率再度出現衝高回落走勢。從政治局會議後2天的機構淨买入行爲來看,7月25、26日,農金社成爲全市場利率債的主要“买家”,累計淨买入1335億元。

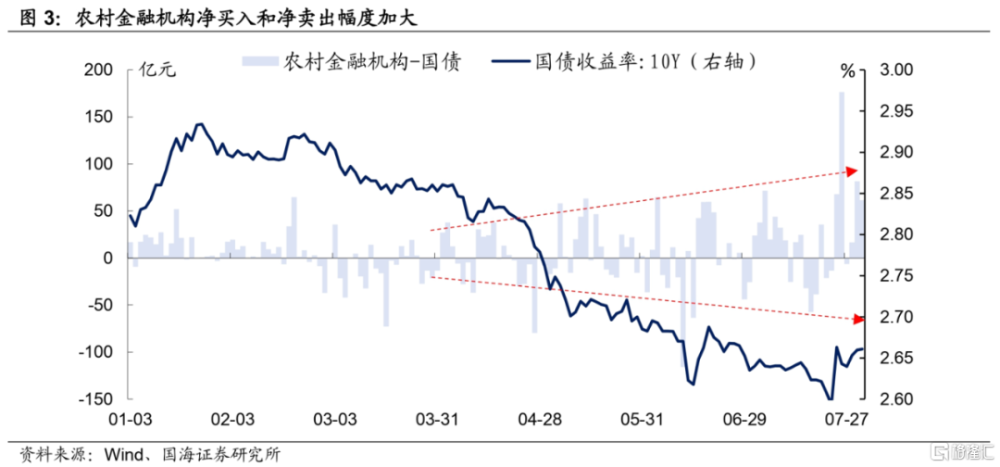

實際上,從4月份开始,農金社的淨买賣幅度波動便开始加劇,似有做“波段”的跡象。首先我們需要分辨近期農金社的行爲模式究竟是出於交易訴求還是配置需求。

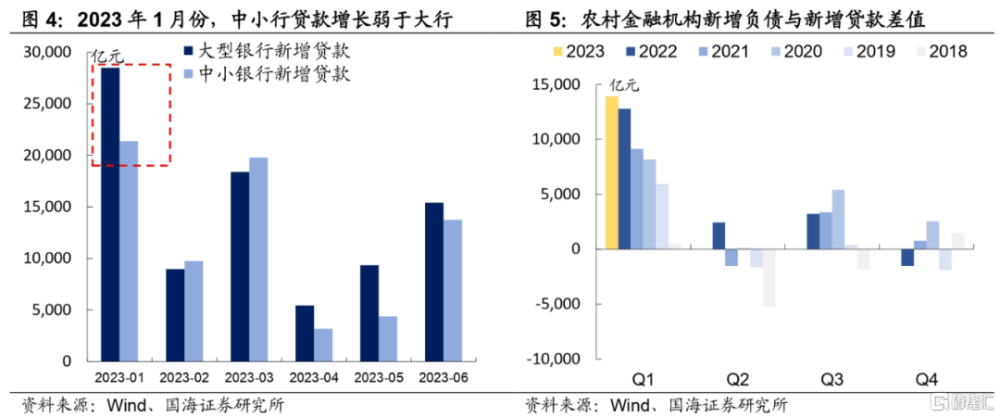

從資產和負債兩端來看,農村金融機構存在一定欠配壓力。今年1月份,大行新增貸款顯著高於中小銀行,進入二季度“开門紅”行情結束後,這一現象並沒有得到有效改善。因此,就銀行資產端而言,“大行放貸、小行买債”的訴求持續存在。

與此同時,我們通過將農金社新增負債和新增貸款進行軋差來衡量農金社整體的負債壓力,不難發現2023年農金社的欠配壓力爲近5年來最高水平。綜合以上兩點來看,今年農金社的配置壓力並不小,並且二季度這一格局或許依舊沒有得到有效改善。

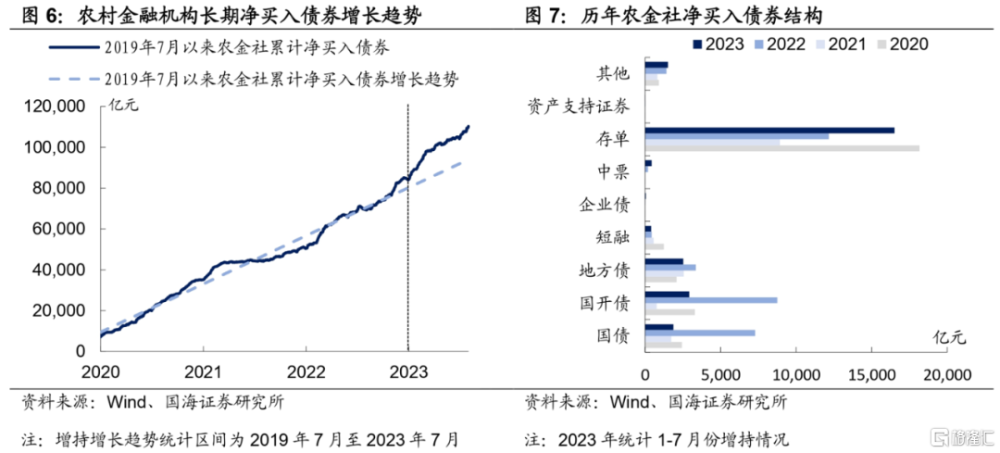

從農金社淨买入現券情況來看,整體增配跡象顯著。2023年1-7月份,農金社累計淨增持現券2.63萬億元。但如果細分結構來看,今年欠配壓力仍存格局下,農金社主要增持同業存單,而利率債方面,今年已過半,如果從增持量上來看,農金社增持國債和國开債的力度不及2022年,而今年以來增持地方政府債規模已與2022年相當。

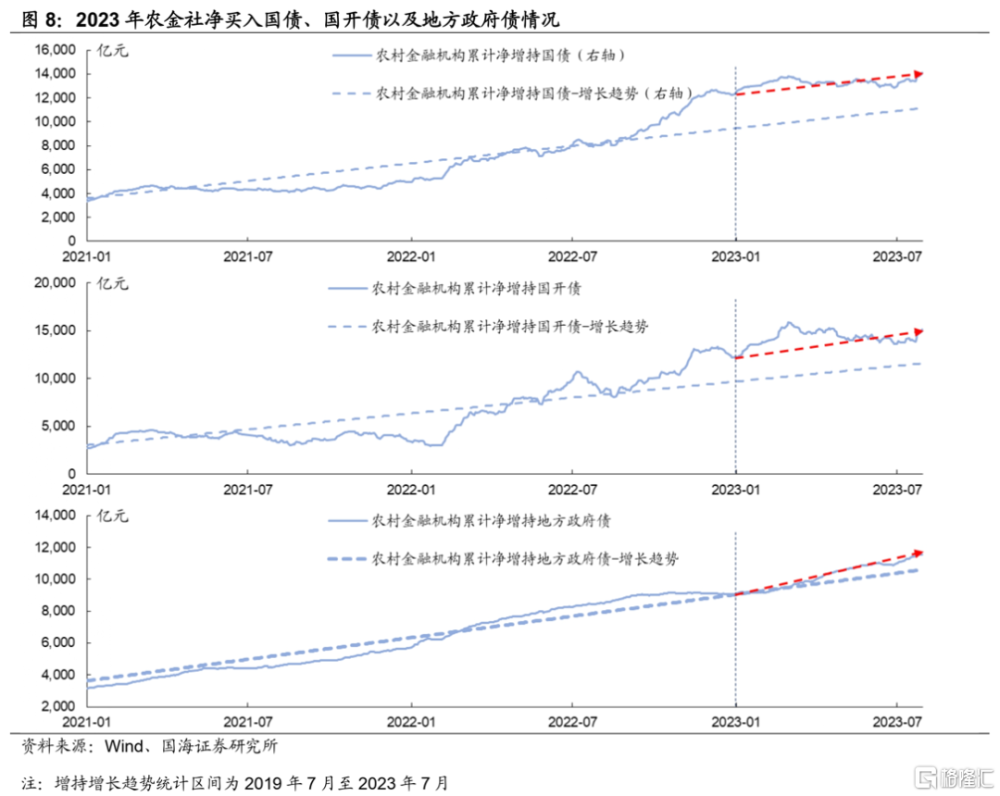

如果進一步結合農金社淨增持利率債節奏來看,可以發現,今年以來農金社主要配置地方政府債,交易國債及國开債。雖然農金社對以上三大類型“利率債”均有一定程度增持,但是節奏上:

1)國債及國开債方面,今年以來農金社的累計增持節奏均出現了“N”字形走勢,即經歷了“加倉-減倉-再加倉”的過程。並且整體淨买入節奏並未顯著偏離過去3年平均增持趨勢。

2)地方政府債方面,今年以來農金社展現出了單邊淨增持的配置跡象。一方面,地方政府債收益率天然高於國債及國开債,且有免稅效應。另一方面,地方政府債的流動性不及國債和國开債,這也就造成了,地方政府債更適合用來配置而非交易。

當然,由於現券成交數據僅展示二級市場交易情況,不排除農村金融機構在一級市場拿券,二級市場轉賣的可能。但整體上我們判斷今年農金社更多出於“做波段”的目的在二級市場上买入賣出國債及國开債。

1.2農金社交易能力究竟如何?

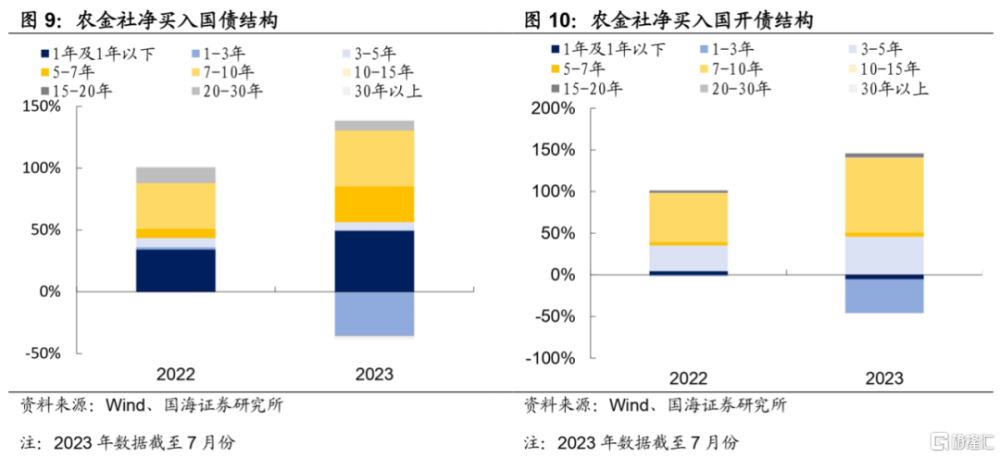

農金社的“波段”能力究竟如何?我們首先需要確定,農金社交易的主力券種集中在哪些期限?通過比較2022和2023年農金社的淨增持結構,可以發現:

1) 國債方面,農金社以賣出1-3年現券,增持7-10年現券爲主。與此同時,2023年農金社增持20-30年現券規模也較高;

2) 國开債方面,農金社同樣以賣出1-3年現券,增持7-10年現券爲主。由於超長期限國开債的市場供給本身不多,農金社在國开債上較少參與超長端交易。

因此,農金社參與利率市場交易主要通過7-10年國債和國开債,以及20-30年國債現券等3大品種。

我們在《博弈預期,選利率還是信用?》中曾經指出,進入7月份後,利率主要受交易盤推動,那么同樣作爲交易盤的公募基金,與農金社相比,交易能力如何呢?

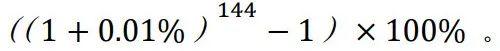

由於,實際操作中,農金社和公募基金都非封閉式運作,因此,負債端會不斷有資金流入,這也造成了在比較投資收益時,無法靜態地使用機構期末淨值比上期初淨值來比較兩者的交易能力。一個比較好的方法是測算農金社和公募基金每一筆淨成交額的內部收益率(IRR),我們作出以下假設進行測算:

①我們假設農金社和公募基金按照每日10年期和30年期中債估值國債收益率或國开債收益率進行买賣;

②假設7-10年現券久期爲8.5,20-30年現券久期爲19;

③根據每天農金社和公募基金的淨賣买量,結合上述利率以及久期,可以測算出截至7月底農金社和公募基金交易利率債的整體損益情況;

④求解出爲了達到上述交易損益,每一筆現金流所需要的IRR,並折算到7月計算總收益,如:求解出日度IRR爲0.01%,截至7月共144個交易日,則今年以來投資收益爲

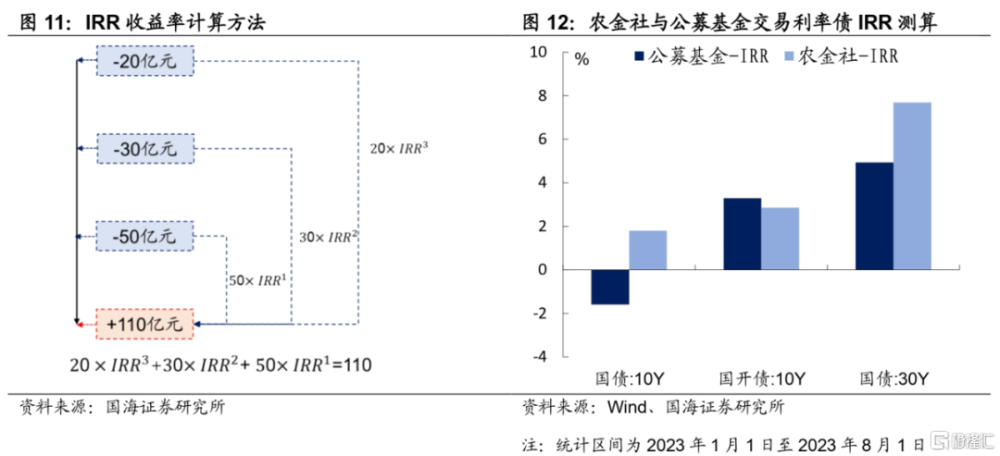

從測算結果來看,今年農金社更擅長交易超長債,而長債部分略弱於公募基金。

7-10年現券方面,2023年截至8月1日,農金社交易國債和國开債的收益率分別爲:1.80%和2.86%;公募基金的收益率分別爲-1.59%以及3.29%。由於公募基金交易國开債有天然稅收減免,因此主要交易國开債,對於10年期國債交易量較低,因而和農金社比較意義不強。可見,交易7-10年現券上,2023年公募基金業績更優。

20-30年現券方面,正如前文所分析,由於國开債供給有限,因此公募基金如果想要參與超長債交易還是需要通過國債來進行。從結果上來看,農金社今年以來交易超長債的“战績”更勝一籌,2023年截至8月1日,收益率爲7.69%,高於公募基金4.93%。

1.3能否跟着農金社做波段?

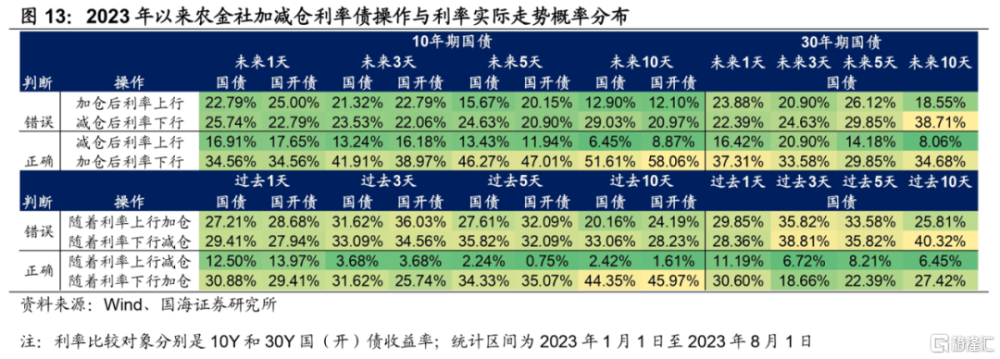

我們是否可以跟隨農金社的機構行爲模式進行波段交易,尤其在今年以來農金社“操作”表現較好的超長債上?爲了回答這個問題,我們不妨先從勝率角度來看一下2023年以來農金社交易的判斷情況:

1) 從農金社自身操作情況來看,假設在過去N個交易日時間內,利率上行(下行)的同時,農金社進行減倉(加倉),記爲一次正確操作,否則記爲錯誤操作。結果顯示,2023年截至8月1日,在過去1、3、5、10個交易日維度內,農金社操作正確率基本在50%以下,其中對於利率上行的判斷正確率尤其低,這或許與今年以來利率上行多於政策落地或預期相關,無法有效提前識別有關。

2) 從農金社操作的預判情況來看,假設在未來n個交易日時間內,利率上行(下行)之前,農金社在過去n個交易日已經進行減倉(加倉),記爲一次正確操作,否則記爲錯誤操作。結果顯示,農金社的加減倉操作對於未來利率下行有較好的預測能力,尤其是在未來10天的維度裏。但是對於識別未來利率是否上行而言,農金社操作的指導意義仍不強。

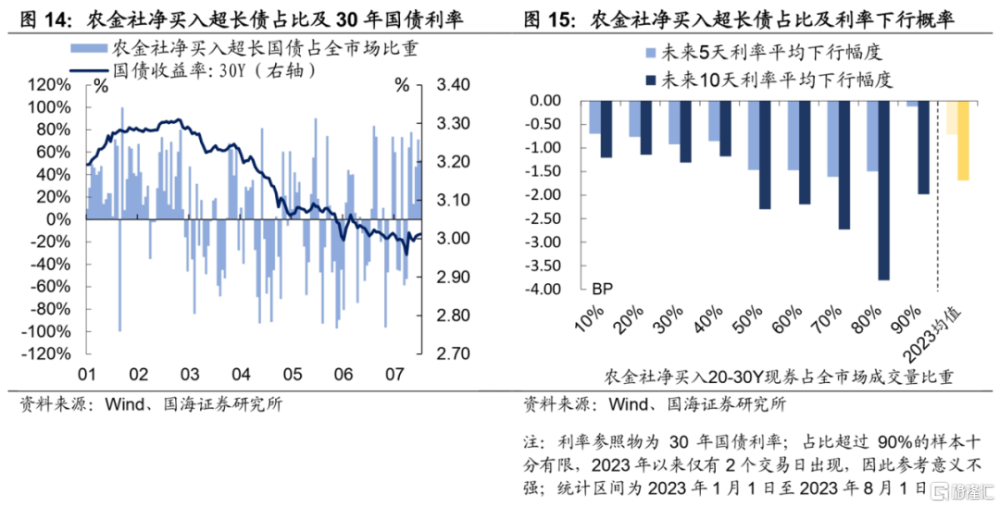

值得注意的一點是,如果我們聚焦在農金社對30年國債的交易上,不論是從農金社自身操作出發,還是對未來利率走勢的預判上,農金社都表現平平。那么農金社今年以來在超長債交易上相對公募基金的“超額表現”來自於哪裏?我們認爲,很有可能來自於其能夠更好地把握賠率。

順着這個思路,是否意味着當農金社重倉超長債時,未來利率出現大幅度下行的概率較大。我們認爲,一個比較好的衡量農金社重倉超長債的指標並非農金社淨增持超長債的絕對體量,而是當天淨买入超長債佔全市場增持超長債機構买入超長債的比重,一旦該比重較高,則意味着:①如果是農金社被動承接,則點位達到了其心理價位。②如果時農金社主動增持,則意味着農金社看好下階段利率下行空間。

通過計算2023年以來,不同農金社淨买入超長債佔比水平及未來5、10天超長長端利率下行的均值,可以發現一旦農金社淨增持超長債佔市場50%以上,未來利率下行的賠率將顯著高於2023年以來利率在5、10個交易日內平均下行速率。我們認爲,下階段仍可關注農金社的淨买入超長債佔比,來對交易賠率進行輔助判斷。

注:本文節選自國海證券2023年08月07日研究報告《農金社交易能力強嗎?》,報告分析師:靳毅S0350517100001、周子凡S0350523050004

注:本文節選自國海證券2023年08月07日研究報告《農金社交易能力強嗎?》,報告分析師:靳毅S0350517100001、周子凡S0350523050004

標題:農金社交易能力強嗎?

地址:https://www.iknowplus.com/post/21367.html