美國大蕭條時期的關稅战與資產表現

美國進入大蕭條後曾試圖通過《斯姆特—霍利關稅法》保護本土產業,但高關稅反而延長了大蕭條的持續時間。我們觀察1930年6月至1932年6月期間的典型資產走勢,發現股、債、商在這段大蕭條、高關稅與弱情緒疊加的“至暗時刻”皆表現不佳。考慮白宮的半導體豁免政策後,美國有效關稅稅率仍然很高,經濟滯脹風險依舊存在。市場不會完美復刻歷史,但在特朗普政府的關稅陰雲之下,近期對海外股票和高收益美元債保持謹慎可能具有現實意義。

▍貿易保護主義是美國大蕭條時期的主旋律。

美國在1929年進入大蕭條,時任總統胡佛在1930年籤署《斯姆特—霍利關稅法》並試圖通過大幅提高關稅來應對供給壓力、保護本土產業,但其以鄰爲壑的政策很快遭到各國抗議與反制。關稅战不僅讓美國的貿易狀況惡化、延長了大蕭條的持續時間,而且抑制了全球貿易活動,還間接埋下了二战隱患。美國的貿易政策立場直到1934年羅斯福籤署《互惠貿易協定法》才正式轉向,後者標志着自由貿易主義逐漸佔優,也與羅斯福的其它政策共同推動美國經濟進入復蘇。

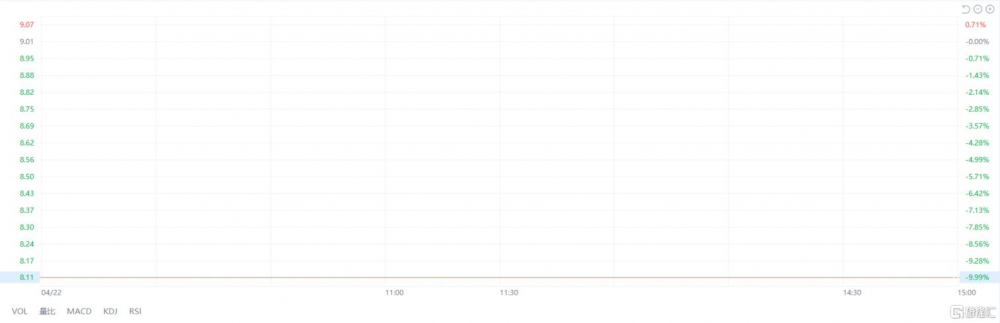

▍我們觀察了1930年6月至1932年6月期間的典型資產走勢。

這段時間始於高關稅生效、終於美股觸底,是大蕭條、高關稅與弱情緒疊加的“至暗時刻”。

股票方面,彼時歐美股市皆暴跌,美德跌幅大於英法,股市跌幅與該國是否很快反制、對美出口份額都無直接關聯,美股中服裝、煙草等防御性行業相對抗跌。

▍關稅陰雲之下,投資者近期或需對海外股票和高收益美元債保持謹慎。

在權益類資產方面,在特朗普關稅施壓未充分緩和的背景下,海外股票(無論美國或非美股市)近期可能都較難有亮眼表現,歐日股市中可更多關注內需、國防、防御屬性相關的機會。在債權類資產方面,高關稅將增大美國經濟的滯脹風險,這或會提高市場的風險溢價要求、從而利空美國低信用資質的企業債,近期長端美債收益率的快速上行也暴露出美債市場的脆弱性及其潛在的政治用途,後者亦是讓我們暫時保持謹慎的理由。

▍考慮半導體豁免後,美國有效關稅稅率仍然很高,經濟滯脹風險依舊存在。

我們測算白宮4月11日公告中剔除過往重復部分後的新增豁免進口商品規模約3400億美元,約佔美國總進口商品規模的10%。在考慮此豁免並簡單考慮潛在替代效應後,我們估算白宮各項關稅措施將較年初提升美國有效關稅稅率約14.7ppts至17.0%左右,將累計提升PCE平減指數約1.1%,或致美國GDP長期損失0.4%,盡管可新增年化約4400億美元關稅收入。

▍風險因素:

歷史數據的可靠性、定量測算的准確性與假設考慮的周全性不及預期;美國增長動能超預期;關稅對通脹的影響不及預期;各國政策、市場流動性或情緒變化超預期。

注:本文節選自中信證券研究部已於2025年4月15日發布的《海外宏觀經濟專題—美國大蕭條時期的關稅战與資產表現》;韋昕澄 崔嶸 李翀 賈天楚

標題:美國大蕭條時期的關稅战與資產表現

地址:https://www.iknowplus.com/post/212259.html