美國地產,真景氣還是假反彈?

要點

近期美國房地產數據的回暖吸引了海內外投資者的普遍關注。作爲利率敏感性部門,美國地產緣何能在美聯儲加息周期尚未明確結束的情況下迎來反彈?這種反彈又能否持續?本文嘗試對這兩個問題進行解答。

地產數據回暖推升美國經濟“軟着陸”預期

今年年初以來,美國房地產景氣度顯著修復,主要是地產銷售反彈所致。不過,美國地產並非全面復蘇,數據仍呈現出明顯的結構性特徵。

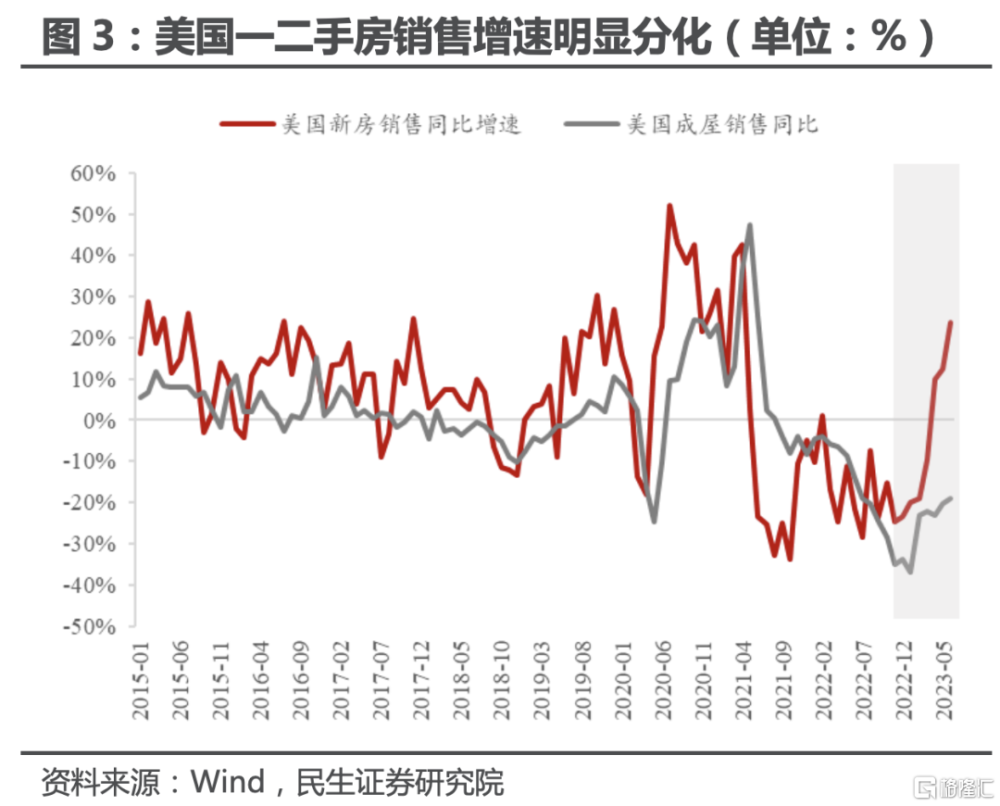

第一,地產銷售數據的反彈主要集中在一手房領域。新房銷售同比增速大反彈的同時,美國成屋(二手房)銷售增速仍然疲軟。

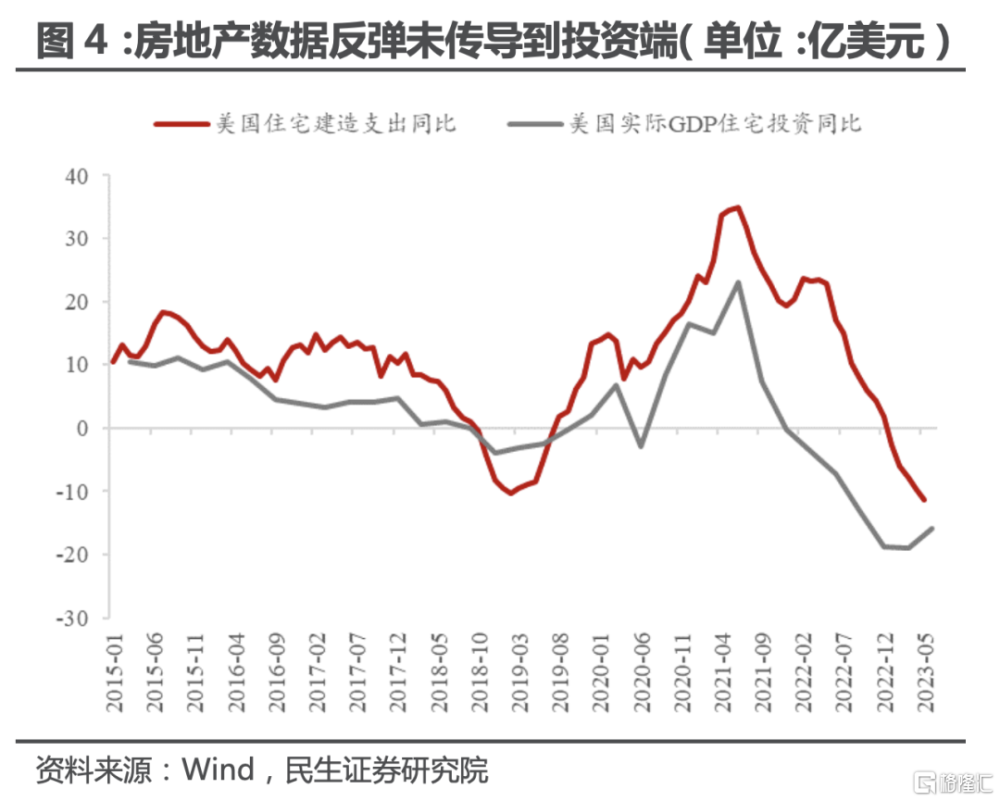

第二,地產數據的復蘇仍局限於銷售端,目前未看到投資端的明顯反彈。

歷史經驗表明,由於地產部門利率敏感度較高、且產業鏈條較長等原因,新房銷售是美國房地產投資以及經濟增長的領先指標,市場投資者因此對美國經濟“軟着陸”的預期大幅升溫。

美國新房銷售爲何大幅反彈?

對於美國新房銷售推動因素的分析,可以簡單分爲供給-需求兩方面。

從數據上看,美國地產正面臨“新房庫存充足,新房銷售火爆,但是新房價格向下;二手房庫存不足,二手房銷售疲軟,但是二手房價格大反彈”的矛盾狀況。

我們認爲,供給端美國二手房庫存太低,以致於無法滿足購房者的需求,導致部分二手房需求轉移至新房市場,造成了新房銷售的火熱。

另一方面,去年年末以來美國房貸利率和房價的見頂回落提高了居民對住房的購买力,構成了新房銷售在需求端的反彈因素。

美國房地產市場銷售端的整體需求可能沒有明顯改善

既然目前美國房地產數據存在“切蛋糕”的情況(二手房需求向新房轉移),那么“蛋糕有沒有被做大”(即整體需求有沒有明顯的改善)將十分關鍵。

然而,當前美國居民的購房能力和購房意愿均爲有數據以來最差水平之一。具體來說,當前美國居民住房購买力指數處於近30年來的低位,甚至低於08年次貸危機時期的水平;7月的消費者調查中,74%的人認爲“當前並不是一個买房的好時機”,這一比例也遠超次貸危機時期,與1970s和1980s年代沃爾克強硬加息時期相仿。

同時,美國房貸相關的高頻指標表現也比較一般。美國抵押銀行家協會統計的新申請房貸購买指數仍在底部盤旋,商業銀行資產端住房抵押貸款規模的增速也已經見頂回落。

我們預計,美國目前新房銷售的反彈趨勢可能也很難持續

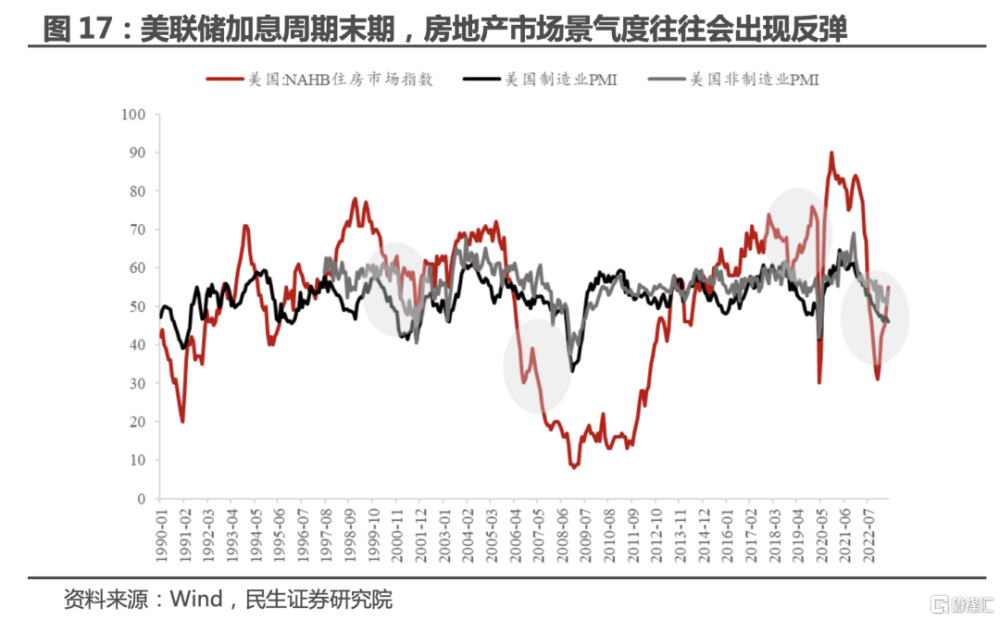

一個有意思的歷史規律是,在美聯儲的加息周期末期,美國房地產市場景氣度往往會出現與PMI相背離的反彈,比如2000、2007、2019和2023年。這背後的邏輯是:資本市場習慣性地“搶跑”美聯儲的寬松交易,導致市場中長端利率下行,從而刺激房地產銷售及景氣度反彈。

這種反彈能不能持續,通常取決於最後美聯儲是否可以兌現市場的降息預期。目前美聯儲受制於高通脹,無法兌現此前市場的降息預期。這意味着,這一輪美國地產景氣度的反彈,可能是類似於2000年和2007年的“假反彈”。

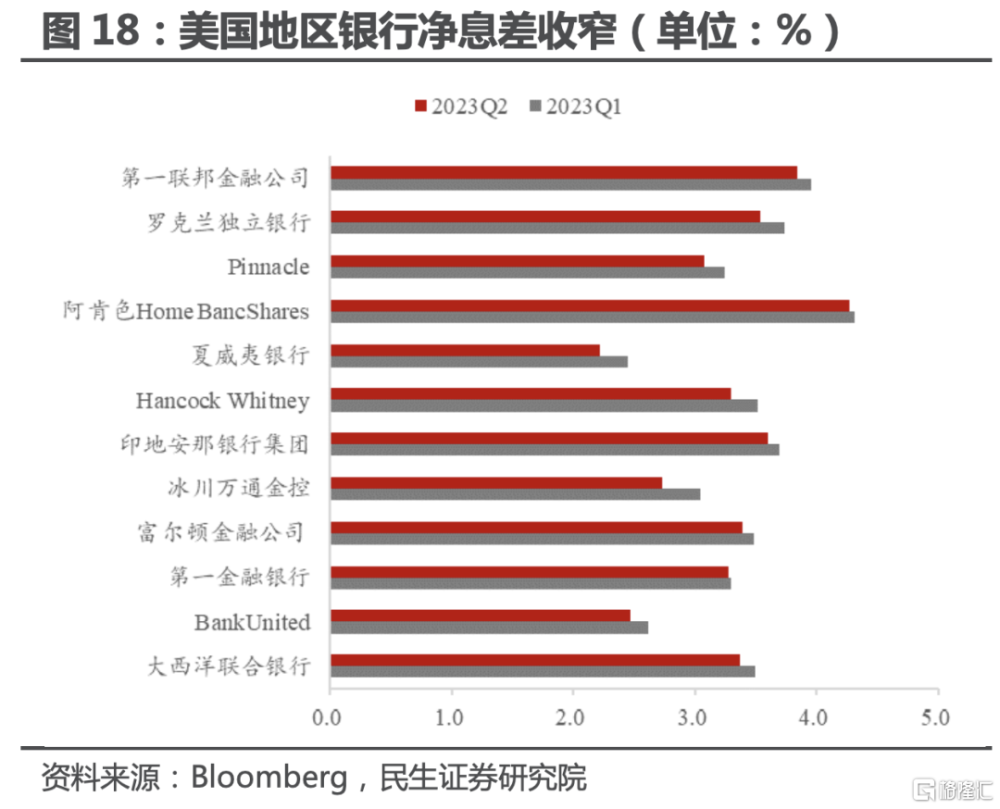

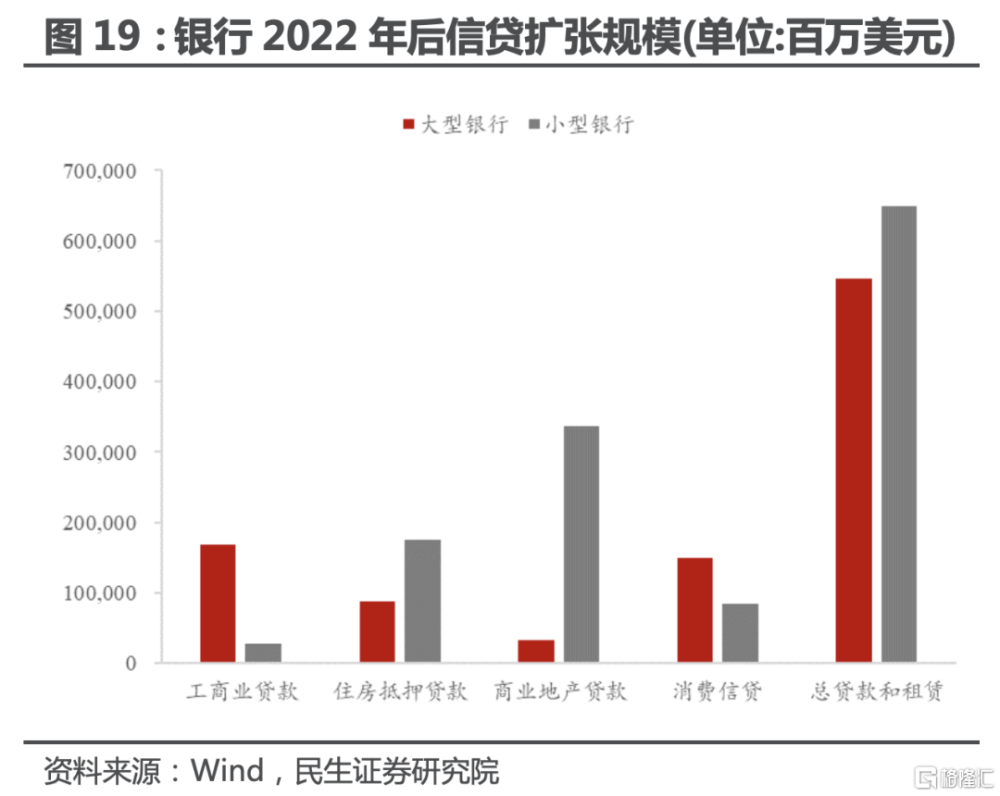

同時,當下美國中小銀行正面臨流動性偏緊,且淨息差收窄的困境,未來美國發生“信貸緊縮“的概率仍較高。2022年至今,中小銀行是美國“寬信用”的主力,且信貸主要投放在房地產領域。這就意味着,未來美國可能出現的信貸緊縮或將進一步壓制房地產市場。

正文

1 地產數據回暖推升美國經濟“軟着陸”預期

1.1 2023Q1开始,美國房地產數據出現明顯回暖

今年年初以來,美國房地產數據出現了顯著的修復跡象。

具體來看,在房屋銷售的帶動下,美國房地產市場景氣度明顯回暖。

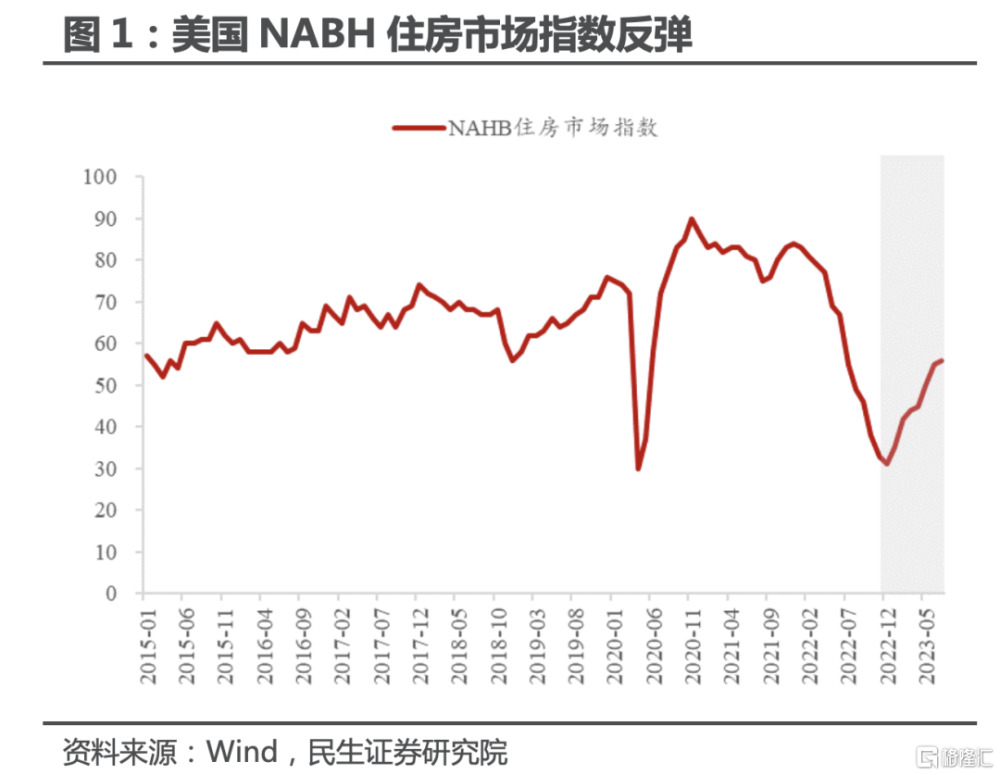

截至2023年7月,全美住宅建築商協會(NAHB)/富國銀行住房市場指數已經從2022年12月的低點31反彈至56。NAHB住房市場指數的分項包括:單戶型房屋的銷售現狀、未來6個月的銷售預期以及潛在买家流量。可以看出,這一指標主要與房屋銷售有關,也意味着美國房地產景氣的提升主要依靠銷售帶動。

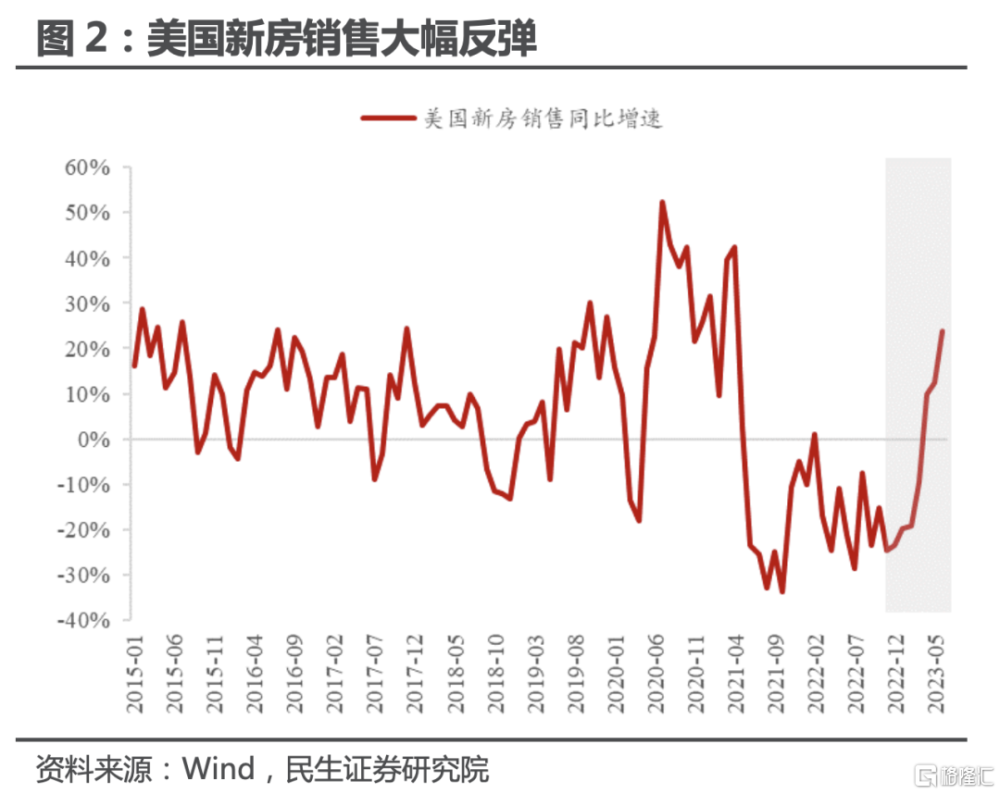

截至2023年6月,美國新建住房銷售同比增速大幅反彈至23.8%,創下了2021年4月份以來的新高。

1.2 房地產數據反彈具有明顯的結構性特徵

雖然美國房地產數據火熱,但是並非全面復蘇,數據仍呈現出明顯的結構性特徵。

第一,地產銷售數據的反彈主要集中在一手房領域。

2023年6月,美國新房銷售同比增速錄得23.8%,而同期成屋(基本爲二手房)銷售同比增速僅爲-18.9%。與一手房不同,美國成屋銷售同比仍大幅低於疫情前的中樞水平。

第二,地產數據的復蘇仍局限於銷售端,目前未看到投資端的明顯反彈。

追蹤美國的房地產投資,一般關注兩個指標:住宅建造支出以及GDP中的住宅固定投資分項。截至2023年5月,美國住宅建造支出同比增速僅爲-11.38%,仍創下2009年以來的新低。2023年二季度,美國實際GDP中住宅固定投資分項的同比增速爲-15.8%,雖然較一季度的-19.0%小幅反彈,但仍處於歷史上的低位。

很明顯,目前美國房地產數據的反彈仍局限於“前端”的銷售數據,尚未傳導至投資端。

1.3 地產數據是美國經濟周期的領先指標。

市場之所以關注美國地產數據,除了近期的反彈確實亮眼之外,其核心原因在於房地產,特別是地產銷售對於美國經濟周期的領先作用。這一領先主要體現在兩個方面:

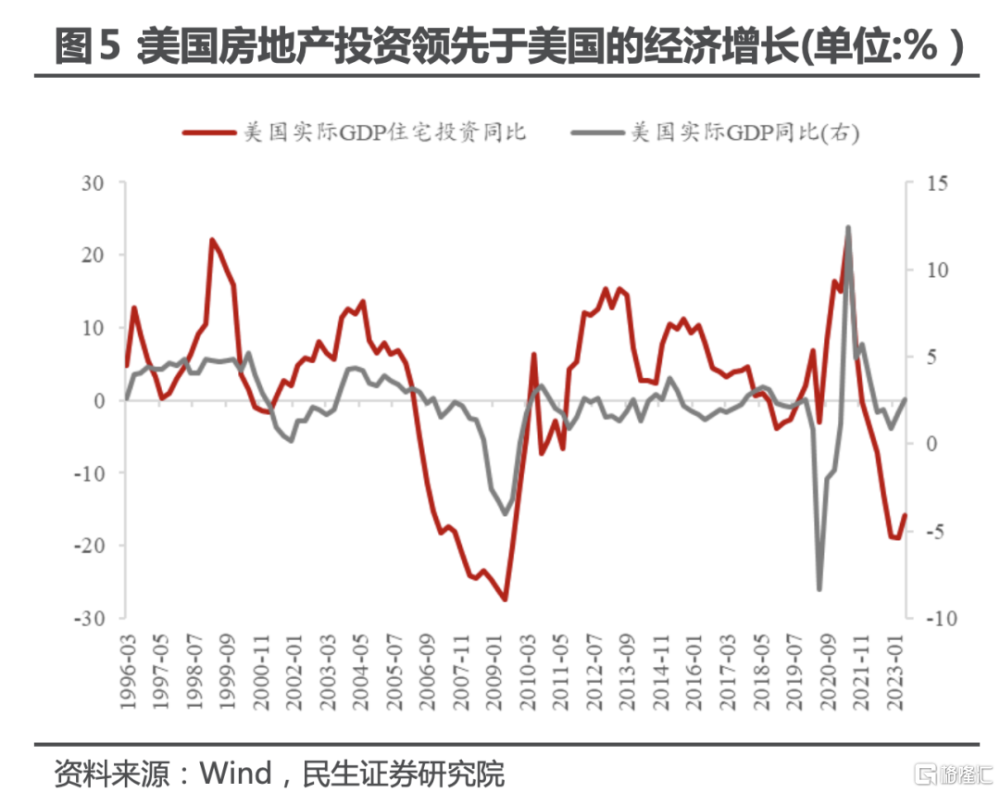

首先,美國房地產投資領先於美國的經濟增長。

從數據上,我們確實能夠看到美國住宅投資同比增速領先於實際GDP增速的現象。我們認爲,其背後與兩個因素有關。第一,從經濟周期的角度,一個新的周期的开啓往往需要外生力量的推動。在經典的經濟周期中,一般是貨幣政策的寬松。而房地產屬於利率敏感性部門,一旦貨幣政策轉向寬松,房地產通常是率先復蘇的板塊。第二,房地產產業鏈條較長,一旦地產开始復蘇,不僅能拉動上遊木材、玻璃等大宗商品行業,也能推升下遊家電、家具等板塊。

其次,美國地產銷售又領先於房地產投資。

需要注意的是,從GDP統計的角度,房屋的銷售並不計算在經濟增長之中。不過,從歷史經驗看,一旦美國新房銷售反彈,往往會帶動新房供給的增加,也就是新房开工,從而推升住宅建造支出(基本可以類比爲GDP中的住宅投資分項)。也就是說,美國新房銷售領先於房地產投資,從而領先於經濟增長。

綜上,目前美國房地產數據的反彈主要集中在新房銷售領域。新房銷售是美國房地產投資以及經濟增長的領先指標,市場投資者因此對美國經濟“軟着陸”的預期大幅升溫。

二、美國新房銷售爲何大幅反彈?

2.1 供給端:二手房供給不足使部分需求向新房轉移

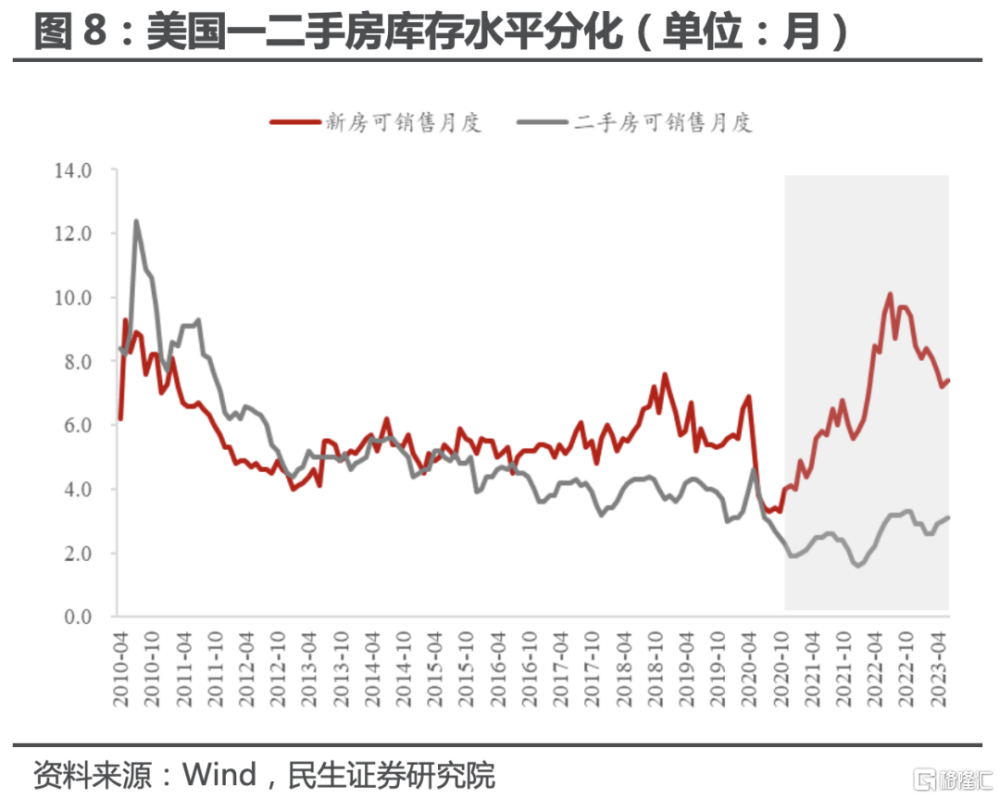

在供給端,我們認爲美國新房庫存與二手房庫存的明顯分化是推升新房銷售的重要原因。也就是說,二手房庫存太少將部分需求推向新房市場。

現在美國新房庫存較爲充足,但是二手房庫存卻嚴重偏低。截至2023年6月,美國新房可供銷售月度(庫銷比)爲7.4個月,與上一輪加息周期的高點(2018年12月)相當;而美國成屋銷售可供銷售月度僅爲3.1個月,處於歷史低位。

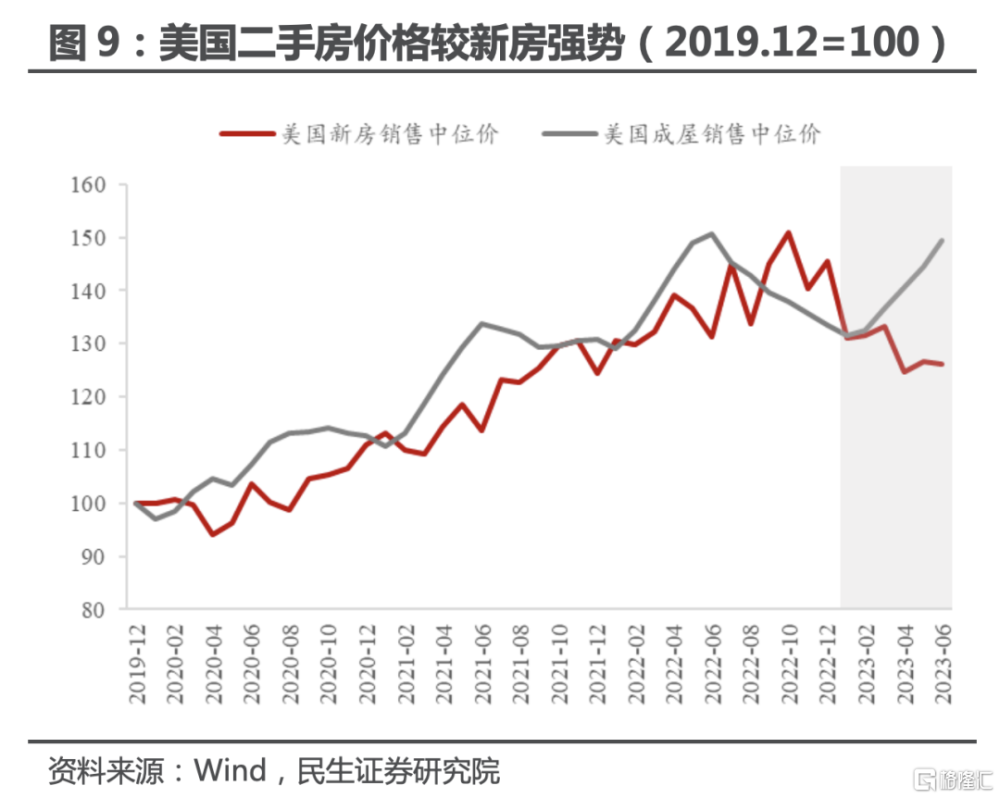

另一方面,我們看到在這一輪的地產銷售反彈中,二手房銷售中位價出現了明顯的上漲,新房價格下跌趨勢則在延續。以疫情前的房價作爲基准期(2019年12月數據爲100),截至2023年6月,美國新房銷售中位價爲126.1,較2022年12月下跌了19.5;成屋銷售中位價則爲149.4,較2022年12月上漲了15.9。

“鎖定效應”進一步加劇了美國二手房供給的緊缺。所謂的“鎖定效應”指的是當房貸利率偏高時,居民普遍不愿意賣出其持有的二手房(因爲置換成本過高)。這就導致了二手房庫存過低,並將买家擠出至新房市場。

很明顯,美國房地產市場正面臨“新房庫存充足,新房銷售火爆,但是新房價格向下;二手房庫存不足,二手房銷售疲軟,但是二手房價格大反彈”的矛盾狀況。

我們認爲,對這一現象的合理解釋是當前美國二手房庫存太低,以致於無法滿足購房者的需求,導致部分二手房需求轉移至新房市場,從而造成了新房銷售的火熱。

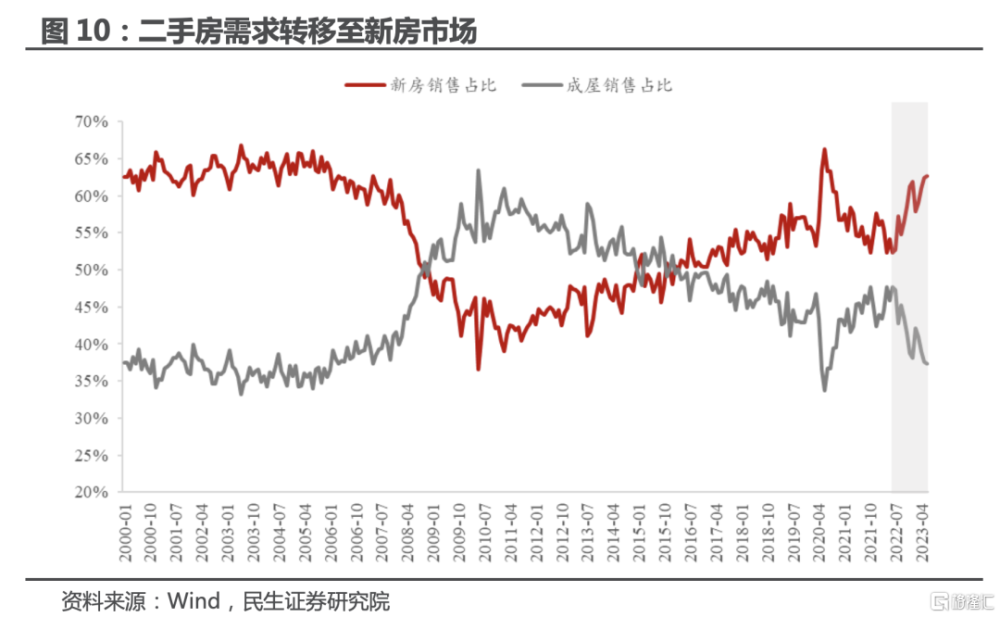

近期美國成屋銷售佔全部住房銷售的比例下跌明顯,且時間與二手房價格的反彈吻合。這一現象也在側面印證“需求轉移”猜想。

2.2 需求端:房貸利率和房價見頂回落提高了居民購买力

在需求端,我們認爲美國房貸利率和房價的見頂回落是支撐住房銷售的兩大因素。

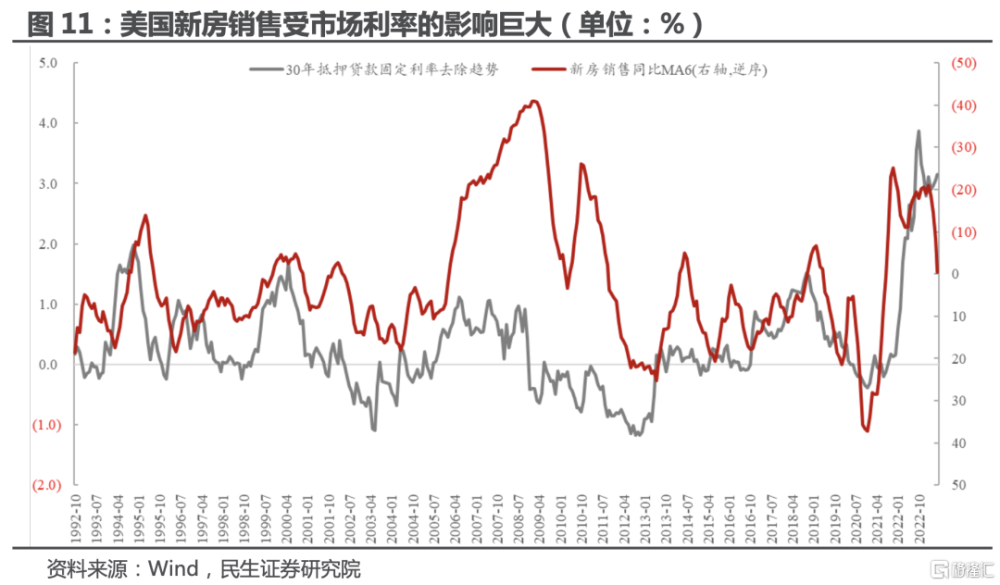

歷史經驗告訴我們,美國新房銷售受市場利率的影響巨大。美國30年期固定利率抵押貸款利率和美國新房銷售同比增速基本同步波動,前者大約領先後者一個季度。觀察兩者近期的變化,2023年Q1以來美國新房銷售增速的反彈,可能和去年年末开始下行的房貸利率有關。美國30年期固定利率抵押貸款利率的下行,則來源於同期美國中長端國債利率的下行。

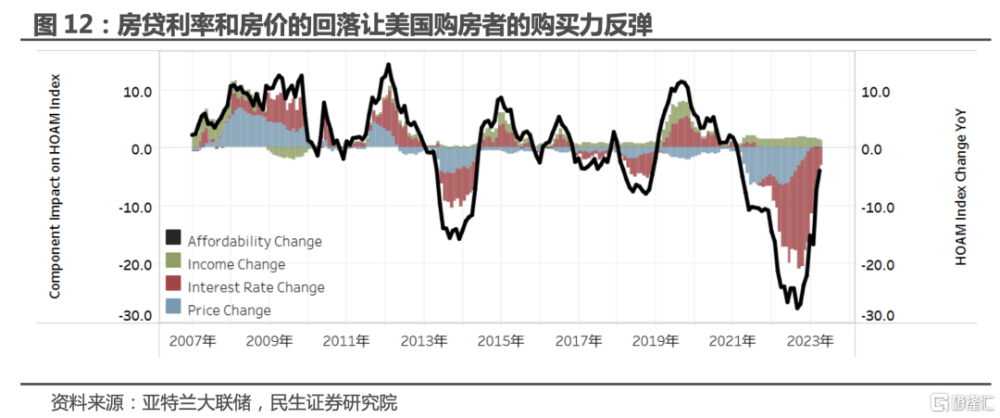

房貸利率和房價的見頂回落,讓美國購房者的購房壓力有所下降。

亞特蘭大聯儲每個月會更新“美國住房購买力指數”以衡量位於美國中位數收入水平的家庭購买美國中位數房價住宅的能力。這一指數具體包含中位數居民收入、中位數房價、房貸利率、房產稅率、房產保險、首付比例等因素。

可以看到,從2022年开始,美國居民購房能力的大幅下降主要由兩個因素驅動:利率上行和房價飆升。同樣地,2023年以來美國居民購房能力的反彈也是受利率和房價兩大因素拉動,即房貸利率和房價的見頂回落。

在兩段時間裏,美國居民收入對購房能力的貢獻(綠色柱子)一直維持穩定。可見,利率和房價,而非居民收入,才是近兩年美國房地產市場起伏的核心因素。

總的來說,受庫存過低所限,美國二手房的供給無法滿足市場的需求,導致部分需求被轉移至新房市場。同時,由於美國長期房貸利率和新房房價均見頂回落,年初以來美國新房銷售增速迅速反彈。

三、美國地產數據的回暖或難以持續

既然目前美國房地產數據存在“切蛋糕”的情況(二手房需求向新房轉移),那么“蛋糕有沒有被做大”(即整體需求有沒有明顯的改善)以及新房銷售的反彈是否持續將十分關鍵。

3.1 美國房地產市場銷售端的整體需求可能沒有明顯改善

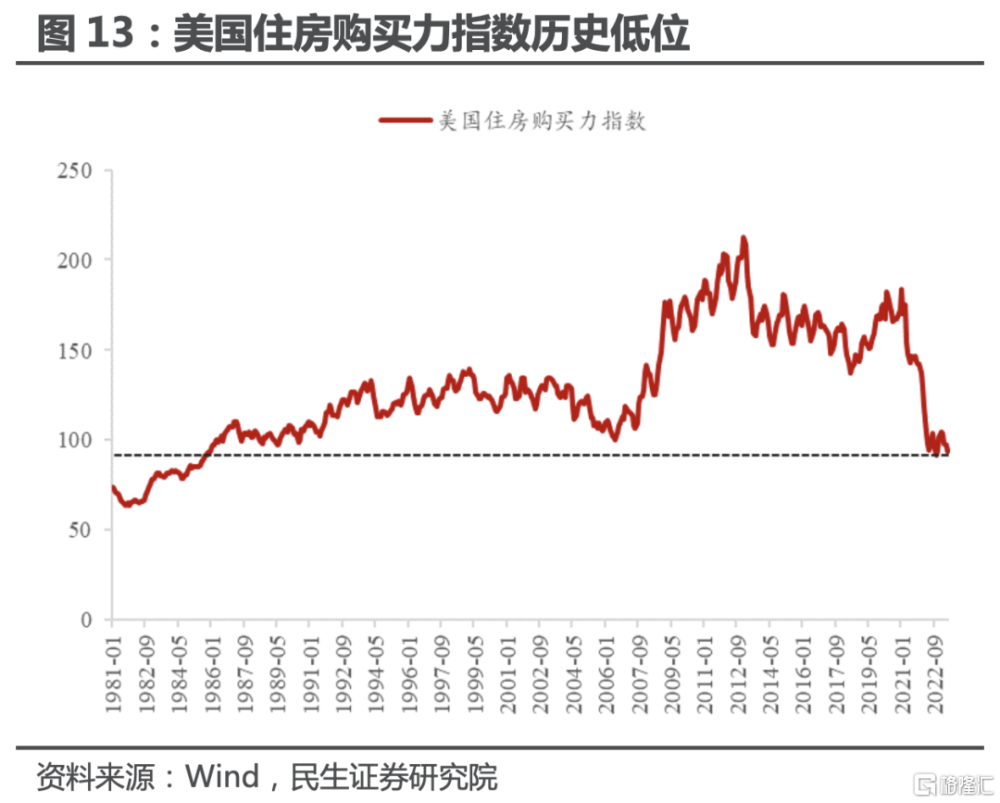

美國居民住房購买力指數在2023年5月錄得93.8,處於最近30年來的低位,甚至低於08年次貸危機時期的水平。在7月份密歇根大學消費者調查中,74%的人認爲“當前並不是一個买房的好時機”,這一比例也遠超次貸危機時期,與1970s和1980s年代沃爾克強硬加息時期相仿。也就是說,當前美國居民的購房能力和購房意愿均爲有數據以來最差水平之一。

與房貸相關的高頻指標表現也比較一般。截至2023年7月,美國抵押銀行家協會統計的新申請房貸購买指數仍處於底部,商業銀行資產端住房抵押貸款規模的同比也已經見頂回落。

3.2 目前新房銷售的反彈趨勢可能也很難持續

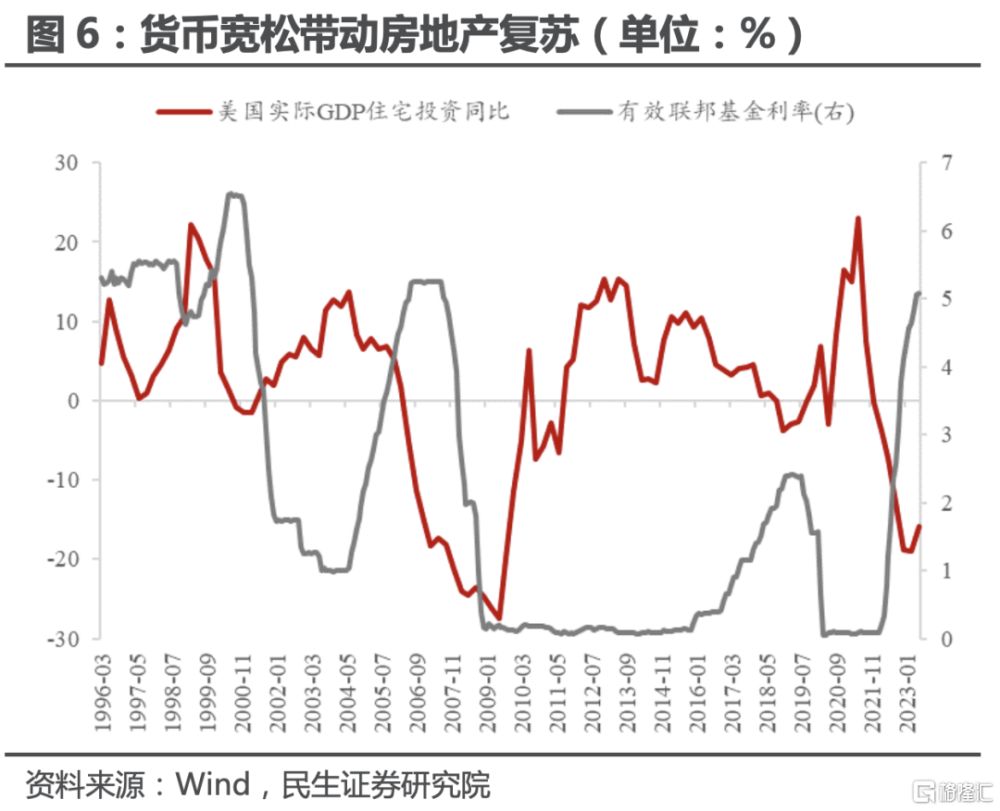

我們在近期美國的房地產市場中似乎看到了歷史上加息周期末期典型的房地產“假反彈”的特徵。一般來說,美國房地產景氣度和美國PMI的波動相對一致,兩者都可以看作是經濟的前瞻指標。但我們發現,在美聯儲的加息周期末期,美國房地產市場景氣度往往會出現與PMI相背離的反彈,比如2000年、2007年、2019年和2023年。

這背後的邏輯與資本市場習慣性地“搶跑”美聯儲寬松交易有關。也就是說,投資者總會在美聯儲給出降息信號前,預期美聯儲貨幣寬松。一旦寬松交易出現,中長端美債利率的下行就會拖累美國房貸利率,從而刺激房地產銷售及景氣度反彈。

這種反彈能不能持續,通常取決於最後美聯儲是否可以兌現市場的降息預期。比如說,在2019年下半年,隨着美聯儲降息三次,美國地產景氣度一度突破了前期的高點;但在2000年和2007年,由於美聯儲堅守貨幣政策立場,房地產景氣度最終重回下行趨勢,被證實爲“假反彈”。

從2023年5月初至今,根據美國聯邦基金利率期貨定價,市場對美聯儲下半年加息路徑的預期已經從“下半年降息2-3次”調整爲“7月加息25BP的同時,年內不降息”。也就是說,受制於高通脹,美聯儲無法兌現此前市場的降息預期,且最近市場預期已經對此作出了調整。我們也看到10年期美債利率從4月份的低點3.3%反彈至近期的3.9%左右。因此,我們認爲這一輪美國地產景氣度的反彈,可能是類似於2000年和2007年的“假反彈”。

未來美國可能出現的信貸緊縮或將進一步壓制房地產市場。

我們在報告《美聯儲加息的“最後一舞”》中指出,現在美國中小銀行爲了緩解存款流失情況,开始提高付息存款比例,並提高存款利率;且中小銀行仍在通過美聯儲的緊急貸款工具BTFP籌措流動性。這些舉措推升了中小銀行的負債成本,從而讓其淨息差在2023Q2財報中出現了集體收窄的現象。目前深度倒掛的收益率曲线可能預示着未來淨息差的進一步壓縮,並壓制銀行的信用投放。

2022年至今,中小銀行是美國“寬信用”的主力。美國小型銀行資產端各類貸款的增量高於大型銀行,且小型銀行明顯是房地產領域的信貸擴張主力。這就意味着,美國中小型商業銀行的信貸緊縮一旦發生,對房地產領域的負面作用最大。

因此,當下美國新房銷售的反彈,源於供給端二手房庫存不足導致的“需求轉移”以及需求端利率和房價的下行。各項指標顯示,美國地產總體的需求沒有出現明顯的改善,近期地產景氣度的回暖可能是典型的加息周期末期的房地產“假反彈”。

風險提示

風險提示:海外地緣政治發展超預期;美國居民地產需求超預期;海外央行貨幣政策超預期。

注:本文來自民生證券研究院於2023年08月04日發布的報告《美國地產,真景氣還是假反彈?》;周君芝 S0100521100008,譚浩弘S0100522100002。

標題:美國地產,真景氣還是假反彈?

地址:https://www.iknowplus.com/post/20628.html