中金:特朗普政策與交易的路徑推演

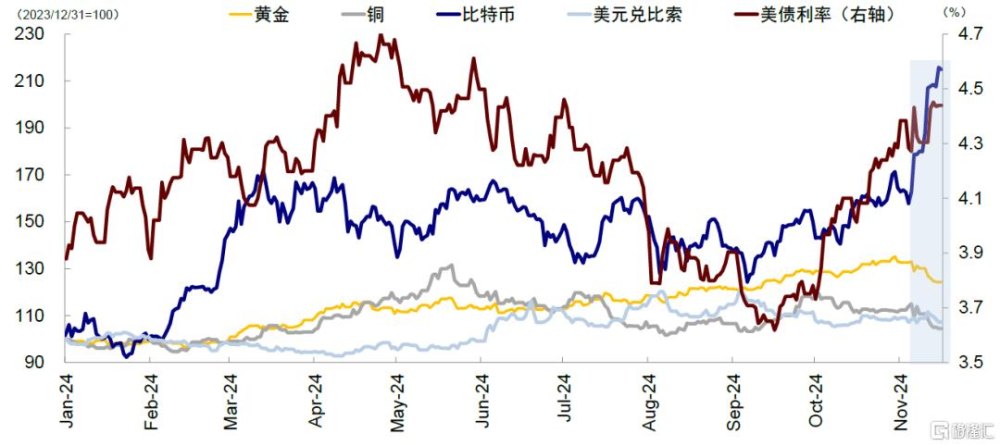

自特朗普11月6日勝選以來,市場預期可能很快“利好兌現”的特朗普交易不僅並未消退,反而不斷強化,美債利率逼近4.5%,美元指數突破107,比特幣大漲,黃金大跌,連此前反應不大的中國市場和人民幣也开始明顯承壓,這與我們在《Trump 2.0對全球意味着什么?》中提示特朗普交易在短期仍有慣性、尤其是預期計入不足的資產,如黃金、中國市場和出口鏈或面臨更多壓力的判斷一致。

近期其內閣班底人選不斷出爐,使得相關政策“具象化”,也進一步強化了特朗普交易。接下來,特朗普不同政策的推進順序與路徑如何,將直接決定特朗普交易的節奏甚至方向。本文中,我們結合最新班底人選與不同政策的約束,推演未來政策和交易的可能路徑。

圖表:“特朗普交易”在其勝選後並未消退反而持續升溫

資料來源:Bloomberg,中金公司研究部

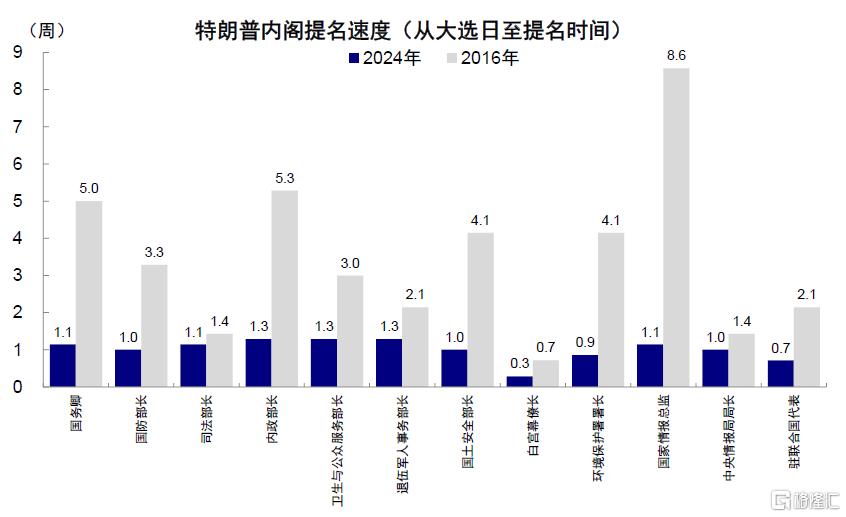

一、班底成員提名進展:速度快、重視“忠誠度”、設立新部門

相比第一屆任期,此次特朗普第二個任期內的班底提名體現了幾個特點:1)組閣速度快,白宮幕僚長一職在大選日兩天後便已經確認,截至11月16日,內閣15位部長提名已經接近過半,內閣級成員也已經提名5位,而2016年完成同等進展花費了至少3周以上。其中,關鍵的人員如國務卿馬克·盧比奧(Marco Rubio)、國家安全顧問邁克·沃爾茨(Michael Waltz)等負責外交事務且政策立場強硬的官員,也引發了市場的擔憂。

2)更加重視“忠誠度”,特朗普提名的多爲上一任期和本輪大選中的堅定支持者,哪怕是在外界看來一些人選在相關領域並未有足夠的工作經驗,如國防部長皮特·海格塞斯(Pete Hegseth),當前是福克斯新聞主持人。此舉既可以避免上一任期初期頻繁更換官員的情況,如2018年國務卿、司法部長和國土安全部長的更換,也能有助於特朗普政策主張得到貫徹。

3)設立新部門,在提名內閣人員的同時還宣布成立了“政府效率部”(Department of Government Efficiency),由馬斯克(Elon Musk)和拉瑪斯瓦米(Vivek Ramaswamy)擔任主管,旨在減少官僚主義、削減浪費性支出,並要求該部門工作不遲於2026年7月4日結束。但與正常的政府部門不同,此項任命無需國會確認[1],因此更類似於總統顧問的非內閣成員。

圖表:特朗普本次勝選後的組閣速度加快,過去一周內已提名的內閣官員在2016年平均提名時間則長達3.4周

資料來源:美聯社,POLITICO,中金公司研究部

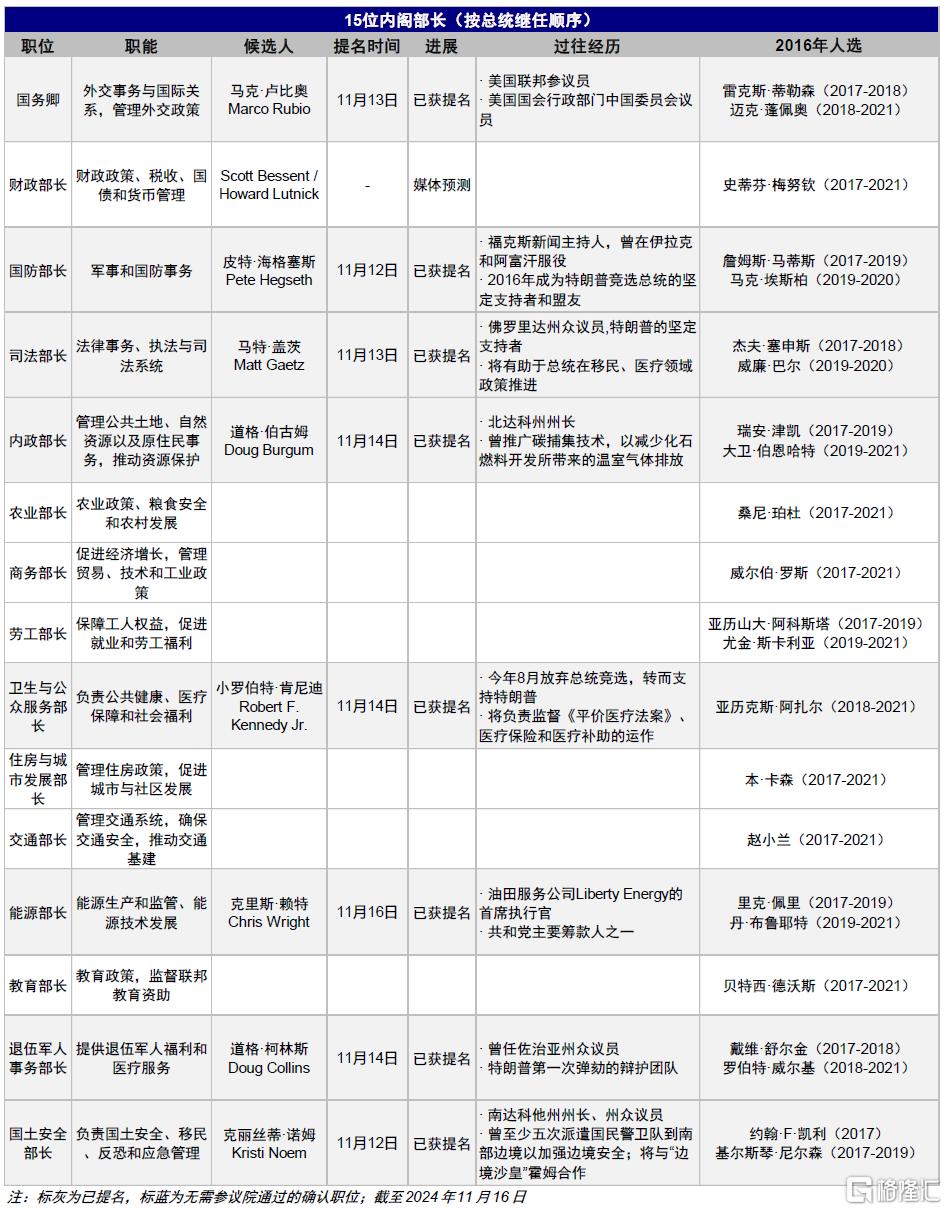

圖表:內閣人選及重要職位官員進展(截至2024年11月16日)

資料來源:美聯社,POLITICO,中金公司研究部

與經濟市場相關的主要官員如財政部長與貿易代表仍懸而未決,馬斯克背書支持的盧特尼克(Lutnick)[2]目前的提名勝率仍小幅落後於媒體預測的[3]貝森特(Bessent),而萊特希澤(Robert Lighthizer)也是媒體推測的美國貿易代表人選[4]。此外,美聯儲主席的去留也引發關注。鮑威爾作爲美聯儲主席的第二個任期將持續至2026年5月,他在11月FOMC會後表示自己不會主動辭職[5],同時特朗普在法律上也不能主動解除其職務。特朗普此前在專訪中表示過[6]“盡管兩者曾有過爭執,但不會尋求提前免除鮑威爾美聯儲主席的職務”,但是否依然會施加影響值得關注。

二、從提名看政策方向:與特朗普主張一脈相承,甚至更爲強硬

內閣和政府主要官員將是特朗普政策主張的具體執行者,因此被提名者的主要觀點也有助於我們理解在大的政策方向下,最終落地和執行細節的強硬程度。具體來看,

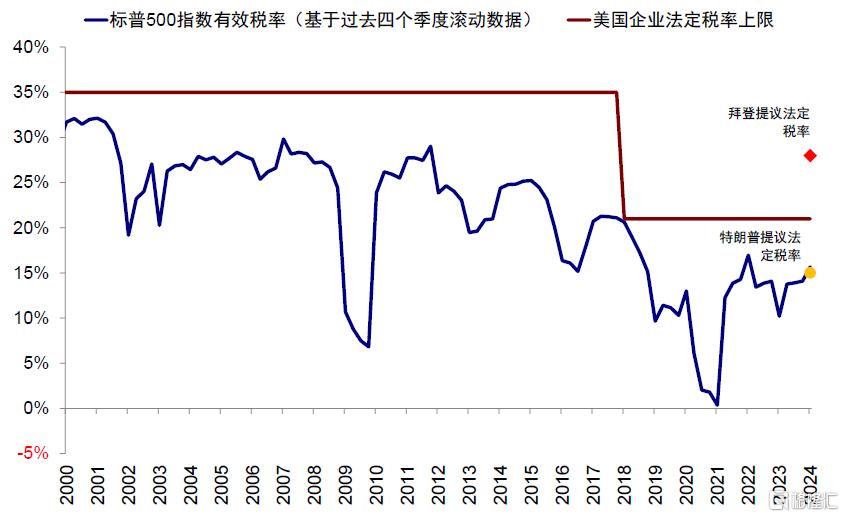

► 對內減稅:方向較爲確定。特朗普主張延長個稅減稅的期限,甚至推動稅改法案永久化,並將企業所得稅稅率從 21%進一步降低至15%。媒體預測財長人選貝森特(Bessent)對減稅政策表示支持,在Financial Times的採訪中稱[7]減稅政策將提振經濟增長且並不一定會帶來通脹。

圖表:過去五年有效稅率始終處於15%左右的低位

資料來源:FactSet,中金公司研究部

► 對外加稅:方向較爲確定,但程度與範圍或有分歧。副總統萬斯和已提名國務卿盧比奧(Rubio)均支持提高關稅,促進美國本土制造業發展。盧比奧今年9月提出《停止對抗性關稅》(Stopping Adversarial Tariff Evasion Act)[8],以對所有轉移到海外生產的中國商品進行徵稅。潛在的貿易代表萊特希澤同樣也支持“貿易保護主義”,在卸任後發布的新書《No Trade is Free》中再度表示將對中國實施高關稅、取消最惠國待遇等[9],並支持“弱美元”政策。

► 控制移民:確定性較高,且更爲強硬。加強邊境安全是包括副總統萬斯(JD Vance)、已提名國務卿盧比奧、司法部長蓋茨(Matt Gaetz)、國土安全部長諾姆(Kristi Noem)、國家情報總監加巴德(Tulsi Gabbard)等多人的共識,特朗普任命的新一任邊境事務總管霍曼(Tom Homan)表示將進行“有史以來規模最大的非法移民驅逐計劃”[10]。

► 回歸舊能源:確定性較高。已提名的能源部長賴特(Chris Wright)、內政部長伯古姆(Doug Burgum)、環境保護署署長澤爾丁(Lee Zeldin)均主張回歸傳統能源,表示將支持本土化石燃料的开發以增加供給,並且計劃推翻拜登政府的一些重大氣候決定,如車輛尾氣規定等[11]。

►外交政策:更爲強硬。多位已提名或潛在的核心官員,包括國務卿盧比奧[12]、國防部長海格賽斯(Pete Hegseth)[13]以及國家安全顧問沃爾茨(Michael Waltz)[14]等,政策主張相對“鷹派”。

► 提高政府效率:本屆新設立的政府效率委員會主要任務爲減少官僚主義、削減浪費性支出,馬斯克表示或將削減至少2萬億美元的聯邦政府支出[15];已提名的衛生與公衆服務部長肯尼迪(Robert F. Kennedy Jr.)表示其主要任務之一便是清除部門腐敗[16];司法部長蓋茨也提到將結束司法系統的黨派化與武器化[17]。

三、政策推進路徑和順序:移民和關稅更快,減稅或年內完成立法,能源時間較長

由於不同政策在增長和通脹的影響方向截然相反,因此也會影響目前特朗普交易的方向和節奏。最終的推進進展依然取決於特朗普與團隊的政治思路和優先級,但從流程和程序上,移民、關稅因爲無需國會批准理論上或最快,減稅需在2026年條款到期前完成立法,能源政策所需時間較長。具體來看,

► 移民政策:理論上就任後可以立即推進。移民問題是本次特朗普參選中的關鍵議題,同時總統在移民政策方面擁有較高自主裁量權,因此就任後可以通過行政命令來進行非法移民的驅逐,更何況主要負責官員都持強硬立場。在已經提名的人選中,邊境事務總管霍曼和國土安全部長諾姆均表示將推進大規模的驅逐計劃[18]。不過大規模驅逐行動面臨較高的人力成本和移民法庭程序處理的阻礙,特朗普可以先終止拜登政府此前的庇護申請,來加速非法移民的驅逐[19]。

► 關稅政策:理論上部分政策可以就任後立即生效。加徵關稅的方式按照實施程序和所需時長可以分爲三類:1)援引《國際緊急經濟權力法》(IEEPA),總統可以不需要經過國會立法或特定的調查流程,也沒有理論稅率上限。2019年基於IEEPA,美國提出對所有墨西哥輸美商品加徵5%的關稅,並將逐月增加直到25%。

2)依據國內貿易法,包括301調查、201條款以及232條款等[20]。由於美國已對中國大部分出口商品進行過301調查,如果對現有清單內商品增加關稅幅度,無需开啓新一輪調查,理論上可以即刻生效。而對於不在現有關稅清單,但是已經在301調查裏覆蓋的商品,需要再舉行聽證會,時長大概在2-3個月左右。

3)通過國會立法所需時間更長,取消最惠國待遇、實施對等關稅以及全面關稅等均需通過國會。不過,在具體幅度上,301條款對於關稅加徵的上限並未限制,但對於所有國家加徵10%關稅可能存在一定分歧甚至法律上的障礙[21]。

圖表:加徵關稅的方式按照實施程序和所需時長可以分爲三類

資料來源:美國貿易代表辦公室(USTR)、美國國際貿易委員會(USITC),中金公司研究部

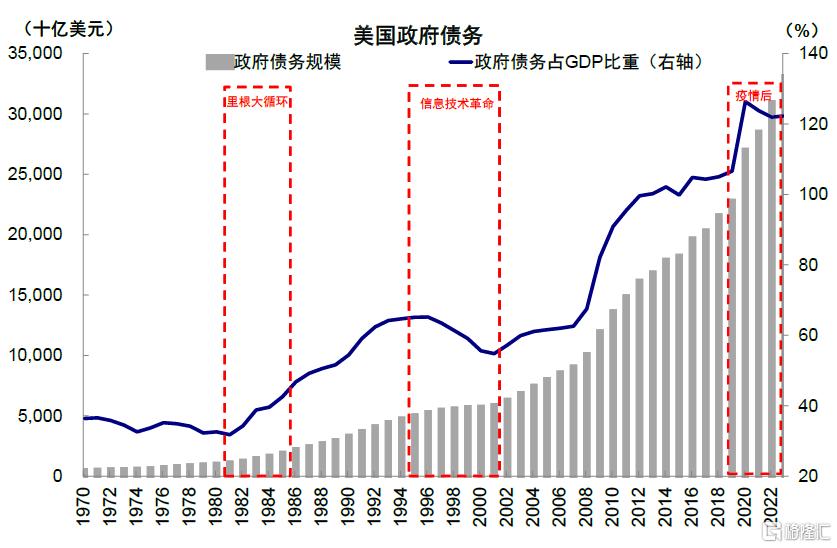

► 減稅政策:僅需簡單多數,2025年內需完成立法。鑑於2018年稅改法案中的大部分個人所得稅條款將於2026年1月到期,特朗普就任後或有可能提前減稅政策的推進,而非上一輪任期內醫改法案失利後才於2017年9月轉向稅改。共和黨本次仍可以通過“預算調節程序”來推動減稅,法案通過僅需要參議院簡單多數(51票),因此如果想在2026年條款到期前完成立法,那么減稅政策或需在2025年內完成“預算調節程序”。不過減稅政策也或進一步擴大財政赤字,Tax foundation測算[22]特朗普的減稅政策或在未來十年減少7.8萬億美元的稅收,平均每年減少7700億美元左右,相當於2024年財政收入的17%。

► 能源政策:所需時間較長,需要兩黨合作。在當前能源政策的框架下,1)退出巴黎協定和擴大能源开發不需要參議院的通過,但退出巴黎協定仍需要一年的通知期[23]。2)廢除拜登政府《通脹削減法案》中的補貼政策,則需要通過預算調節程序;3)其他環境相關法規則需要通過國會。

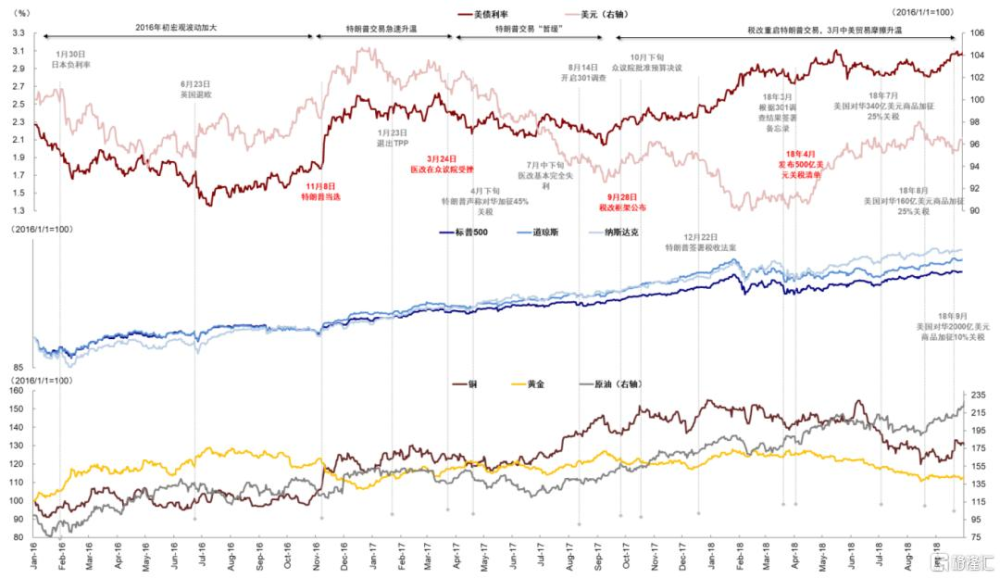

這一推進路徑與上一任期基本一致,只不過關稅順序可能提前。特朗普在2017年就任初期密集兌現政策,籤署多項行政命令和總統備忘錄,如限制並削弱奧巴馬醫改、退出跨太平洋夥伴協定(TPP)、重新談判北美自由貿易協定(NAFTA)、开始驅逐非法移民等。

圖表:特朗普上一任期“百日新政”完成情況

資料來源:Factcheck.org,中金公司研究部

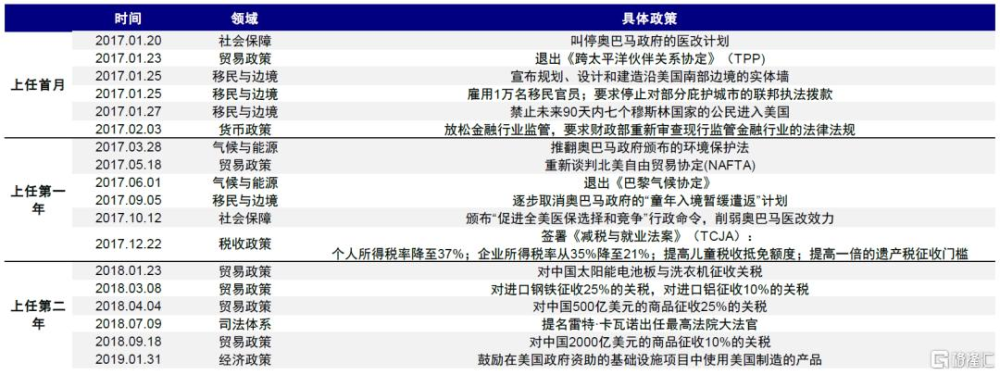

圖表:特朗普上任首月、第一年和第二年的政策推進順序

資料來源:Factcheck.org,中金公司研究部

往前看,一些關鍵節點有:1)2025年1月20日正式就任後“百日新政”的實施情況,就任後可能會宣布一系列政策與行政命令;2)2月國情咨文,新總統通常於2月份對美國國會闡述其立法議程及國家優先事項;3)3~4月公布2025財年預算案,可能提供更多關於基建、減稅等法案的關鍵細節。

四、“特朗普交易”的演變:短期仍有慣性,就任後或暫緩,等待後續政策

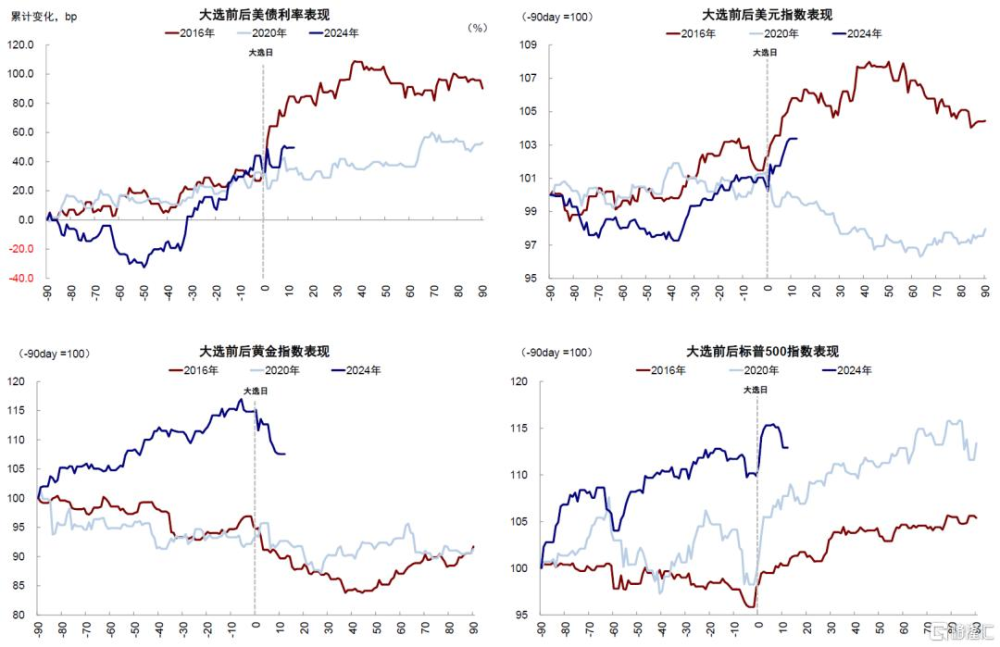

“特朗普交易”短期仍有慣性。回顧2016年大選後的資產表現,“特朗普交易”在2016年11月至2017年1月期間快速升溫,第一波暫緩的契機來自正式就任,屆時資產預期計入較爲充分,這也是我們爲什么在上文中提示要關注後續重要時間點的原因。因此,短期特朗普交易不排除仍有進一步演繹的慣性,對特朗普各項政策計入預期偏少的資產需要補償的程度更大,例如此前我們提示的黃金、中國市場與出口鏈等。

圖表:黃金計入的預期過多且和風險偏好提升方向相反,因此存在透支風險,2016年和2020年兩次大選也是如此

資料來源:Bloomberg,中金公司研究部

就任後,政策的推進先後將直接決定“特朗普交易”暫緩還是逆轉。以上一輪的經驗爲例,2017年1月就任後,特朗普交易开始暫緩。3月下旬被特朗普置於優先工作重心的醫改在衆議院共和黨內部意外遭遇挫折,成爲特朗普交易暫緩的轉折點;9月底發布稅改框架並於12月22日籤署,特朗普交易再度重啓,2018年3月關稅生效則直接導致銅價大跌。

醫改這次並非工作重心,因此這幾項關鍵政策的推進先後和順利程度將直接決定特朗普交易的進展:1)對於風險偏好有明顯提振作用的減稅和基建等政策如果推進順利,可能會進一步強化美債、美元、美股與順周期板塊的表現。反之亦然,美債和美元在當前位置本身就提供一定“反着做”交易性機會,如果上述政策推進順序延後或並不順利,可能會使得反向交易更加劇烈;

2)關稅與移民政策如果推進較快且幅度遠超預期,可能會強化對通脹的擔憂,以及貿易對手方資產的擾動。結合上文中對不同政策的推演,我們傾向於在就任後短期出現暫緩甚至逆轉,然後等待政策進展後重啓。

圖表:2016年大選即是如此,11月大選結果出爐後,“特朗普交易”快速上衝,但2017年1月後逐步趨緩

資料來源:Bloomberg,中金公司研究部

五、更爲長期的影響:政策思路和宏觀環境可能與上一輪都大不相同

市場在分析特朗普執政思路的影響時,一個主要參照還是2017-2021年第一個任期,例如其經商的經歷或使得部分政策初期看起來強硬,但實際上有談判余地,甚至強硬的表態本身就是一種談判技巧。但是,我們擔心在一定意義上,當前的政策思路與宏觀環境與上一輪都已經大不相同。果真如此的話,市場可能存在明顯低估其影響的風險。

從執政思路和政治環境上,當前特朗普的基本盤更爲穩固、更加集中,政策思路可能也已經迭代:1)政治資源掌握程度更強:本次大選中,“共和黨全勝”可以更好的配合特朗普政策主張推進。不僅如此,如果以普選票作爲“民意”的話,共和黨也是自2004年以來第一次在普選票上超過民主黨,特朗普以50.1%的普選得票率領先於哈裏斯的48.3%。

2)特朗普的最後一個任期:美國總統最長兩屆,因此沒有連任訴求和對於未來政治遺產的追求,有可能使得其執政思路與第一任期不同。3)核心班底和共和黨中青代的主張:不論是副總統萬斯還是內閣提名人選,其政治主張均與特朗普和共和黨綱領保持高度一致,甚至更爲強硬,因此也不排除會影響此輪任期和未來較長時間的政策走向。

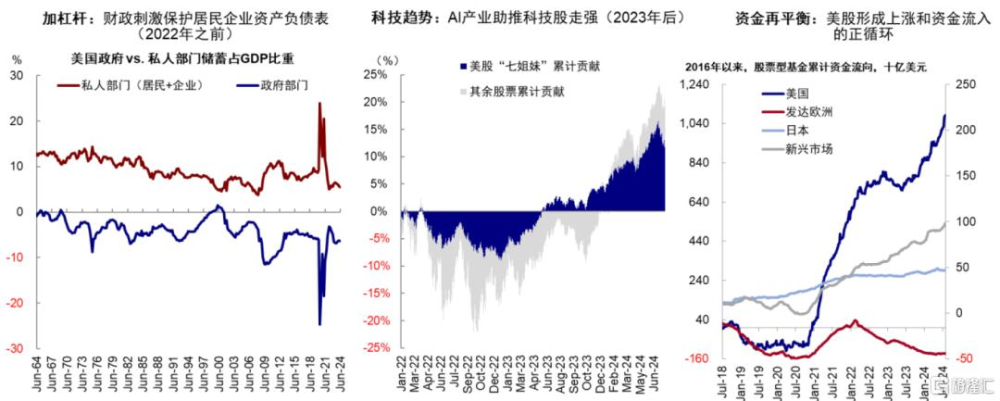

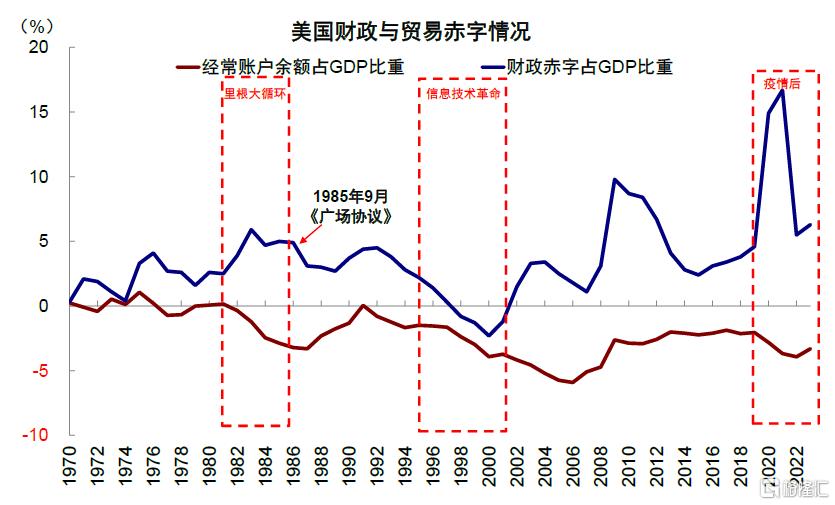

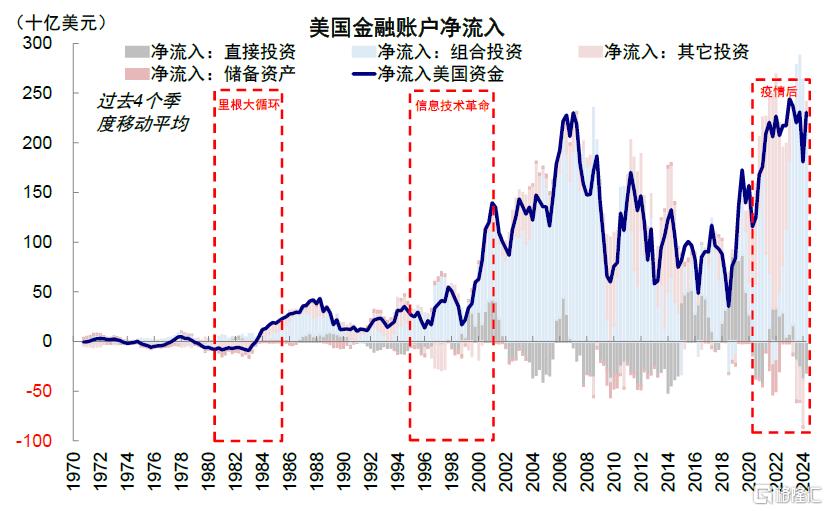

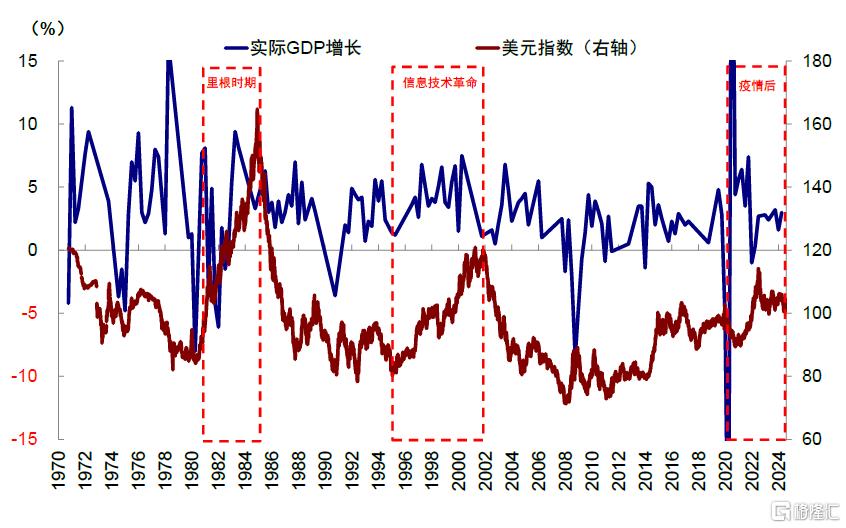

從宏觀環境上,當前美國和全球經濟面臨的環境也與2016年截然不同。過去三年,美國“偶然”促成的三大宏觀支柱:大財政、科技創新與全球資金再平衡,是美國經濟與美股持續強勁的核心原因。這與裏根時期強勁的增長、大規模的財政赤字與貿易逆差(“雙赤字”),但美元維持強勢且海外資金不斷流入的組合如出一轍,形成相互加強的“裏根大循環”,其本質是通過大財政和資金回流提振美國資產,但也加大了其他市場的壓力,形成美元與非美資產的反差,而特朗普的諸多政策主張有可能會強化甚至固化上述三個宏觀支柱。當然,這一局面並非穩態,會增加美國的債務負擔與不持續性,也會增加全球貿易體系的脆弱性。因此這才有了後來的“廣場協議”美元競爭性貶值,日元和德國馬克大幅升值並加大內需刺激。但在此這一脆弱平衡被打破之前,“裏根大循環”對於全球資產的影響是深遠的。

圖表:大財政、科技以及全球資金再平衡,是美國經濟和美股表現強勁的三個“宏觀支柱”

資料來源:Haver,FactSet,EPFR,中金公司研究部

圖表:裏根大循環期間財政、貿易雙赤字擴大

資料來源:Haver,中金公司研究部

圖表:金融账戶淨流入資金大幅增加

資料來源:Haver,中金公司研究部

圖表:相比之下,互聯網技術革命期間,財政反而收縮

資料來源:Haver,中金公司研究部

圖表:但依然推動美元走強

資料來源:Haver,中金公司研究部

本文摘自中金公司2024年11月18日已經發布的《特朗普政策與交易的路徑推演——2024年美國大選追蹤(十)》

劉剛,CFA 分析員 SAC 執證編號:S0080512030003 SFC CE Ref:AVH867

楊萱庭 分析員 SAC 執證編號:S0080524070028

王子琳 聯系人 SAC 執證編號:S0080123090053

標題:中金:特朗普政策與交易的路徑推演

地址:https://www.iknowplus.com/post/168144.html