存量房貸利率調整:如何實現&有何影響?

投資要點

· 存量房貸利率調整根本原因在於房貸利率“加點”幅度不變,直接原因在於居民提前還貸需求旺盛。個人住房貸款利率加點部分在合同期限內固定不變導致存量房貸與新發房貸利差走闊,催生居民“提前還貸”行爲,對銀行也造成“高息”資產減少的壓力,或是近期央行提到存量房貸利率調整的原因所在。

· 存量房貸年利息或超2萬億,受存量房貸利率調整影響的年利息或超4000億。在個人住房貸款平均期限爲18年的基本假設基礎上,我們測算得出當前存量房貸年利息在2萬億以上,假設存量房貸利率的調整目標點是5年LPR(基准)+10bp(加點),即4.30%,存量房貸利率調整可能每年降低房貸利息超4000億元。

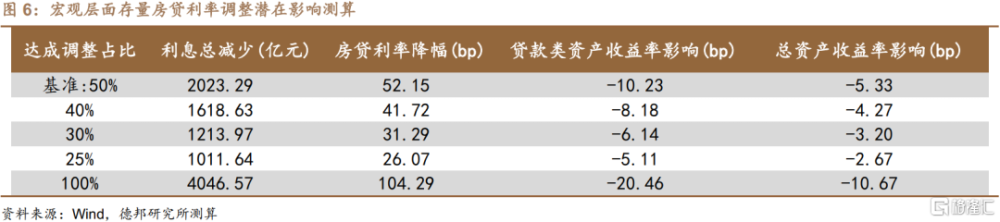

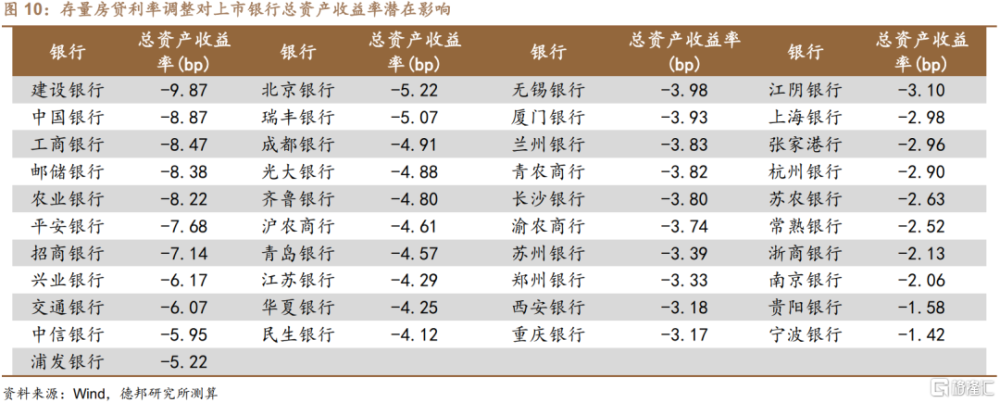

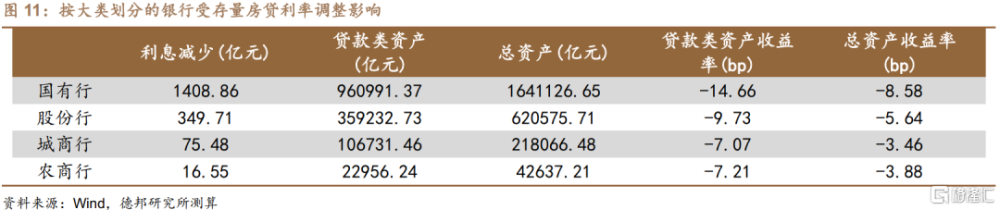

· 存量房貸利率調整或存在一定“准入”門檻。銀行可能在調整過程中設置“准入”門檻,只有部分存量房貸能夠得到調整。基准情形下,50%存量房貸利率實現調整,年利息總減少約2000億,對應個人住房貸款加權平均利率下降52個bp,對銀行業貸款類資產收益率的影響約10個bp,對銀行業總資產收益率的影響約5個bp。

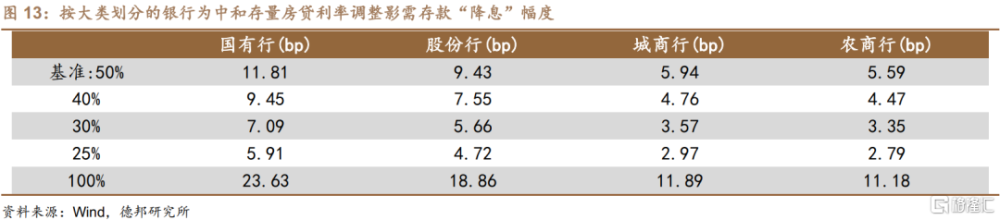

· 調降存款利率是應對淨息差收窄的有效辦法。後續爲緩解存量房貸利率調整給銀行資產端回報率帶來的下降壓力,存款利率下調依然是有效的應對措施。基准50%調整比例情形下國有行或需存款“降息”12個BP以維持淨息差不變,而城商行和農商行則僅需存款“降息”6個BP即可實現維持淨息差不變。

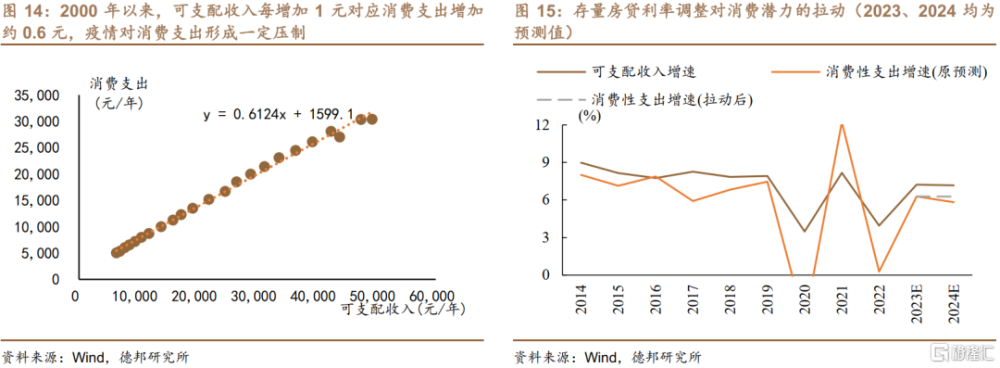

· 居民負債壓力有望得到部分緩解,消費潛力有望得到部分釋放。由於落地時點尚不能確定,且居民對房貸利息支出變化的反應速度預計不會很快,我們認爲存量房貸利率調整對居民消費支出的拉動作用或將开始於明年。存量房貸利率調整或將導致有房貸家庭戶均年利息支出將減少約1400元,人均年支出減少超500元,推高2024年人均年消費支出同比增速0.45個百分點。

· 貨幣政策信號:着力點的轉變可能更加重要。存量房貸利率調整的作用機制是提振居民消費,與以往刺激投資相比發生明顯變化,高質量發展主題下未來的央行貨幣政策更多的關注點或將持續落在居民端、消費端,貨幣政策着力點的轉變或才是今年以來存款“降息”、存量房貸利率調整等政策隱含的重要信號。

· 風險提示:(1)模型假設不精准:爲便於數量測算本文做了部分假設,然而實際情況可能與假設存在一定差異,導致測算結果有偏差;(2)利率調整落地路线不清晰:目前尚未有銀行明確提出存量房貸利率調整執行方式,具體實現途徑可能與預期有所不同;(3)銀行經營風險:若存量房貸利率調整落地,部分銀行短期內淨息差可能收窄,或對銀行經營產生一定壓力。

正 文

上半年金融統計數據新聞發布會上,央行貨幣政策司司長鄒瀾表示“按照市場化、法治化原則,我們支持和鼓勵商業銀行與借款人自主協商變更合同約定,或者是新發放貸款置換原來的存量貸款”,引發市場關注。本文旨在探究存量房貸利率調整的深層原因、效果,以及對居民資產配置、收入與消費的潛在影響。

1. 存量房貸利率調整根源何在?

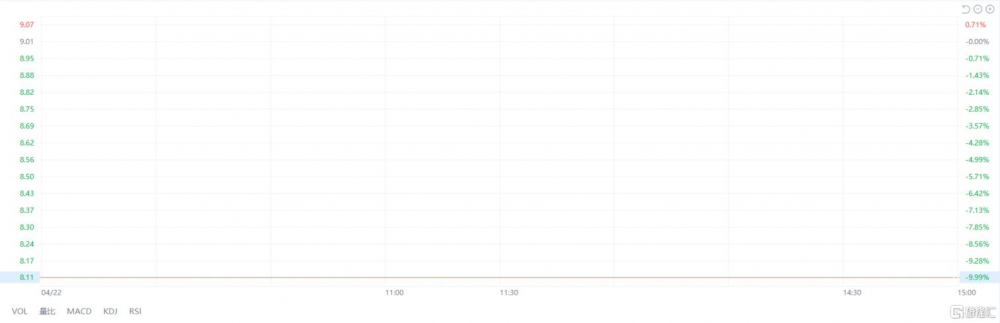

個人住房貸款是我國銀行業資產端的重要組成部分。1992年建設銀行發放了我國第一筆個人住房抵押貸款,1997年人民銀行發布《個人住房擔保貸款管理試行辦法》,明確個人房貸最高比例爲70%,最長期限爲20年,銀行個人住房貸款業務步入正軌。在2008-2010年和2015-2017年伴隨着地產銷售的高增,個人住房貸款余額也出現了兩輪快速增長,根據人民銀行發布的數據,截止2023年一季度末,個人住房貸款余額達38.9萬億,個人住房貸款佔銀行業總資產的比例在2021年底達到最高的11.11%,2022年以來,隨着地產行業周期下行,居民購房意愿降溫,截止2023年一季度末,個人住房貸款佔銀行業總資產比持續下降至9.79%。與經營貸款和消費貸款相比,個人住房貸款具有期限長、額度大的特點,且居民對於住房貸款還款意愿強,對於銀行而言屬優質資產,個人住房貸款的發展很大程度上推動了我國地產行業的發展。

基於“加點”幅度不變導致的新發貸款與存量貸款利差是存量房貸利率調整的根本原因。2019年LPR改革將我國存量房貸劃分爲固定利率和浮動利率兩部分,依據中國人民銀行公告〔2019〕第30號規定,LPR改革後無論是選擇將原有貸款轉換爲固定利率還是浮動利率,其利率水平都與原合同保持一致,浮動利率房貸加點即設置成原合同利率與LPR差值,固定利率與原利率應保持不變。央行在2020年9月發布《中國貨幣政策執行報告》增刊——有序推進貸款市場報價利率改革,提到94%的存量個人住房貸款轉換爲了LPR加點的浮動利率貸款,隨着近三年的還款進程推進,當前存量房貸中固定利率貸款佔比僅4.6%。LPR改革後新發個人住房貸款利率參照基准是5年LPR利率,銀行在5年LPR利率基礎上加點形成個人住房貸款利率。在存量浮動利率房貸的兩個利率組成部分中,基准部分隨5年LPR變化,而加點部分在合同期限內固定不變,這導致雖然存量房貸利率也會隨LPR下調而下降,但加上加點後依然較高,隨着近幾年居民購房意愿降溫,銀行對新發房貸利率加點幅度有所下調,在“加點”固定不變前提下存量房貸與新發房貸利率不等現象極易出現,尤其是去年以來存量房貸與新發房貸利差走闊,持有較高加點房貸合同的居民必然會對付出更多利息支出存疑,對存量房貸利率與新發房貸利率“拉齊”存有期待。

上半年居民“提前還貸”行爲是存量房貸利率調整的直接原因。增存量房貸利率差走闊也催生了居民提前還貸行爲,根據鄒瀾司長在上半年金融統計數據新聞發布會上的表述,雖然上半年個人住房貸款累計發放3.5萬億元,較去年同期多發放超過5100億元,但個人住房貸款余額卻有所減少,原因在於居民使用存款或者減少投資以提前償還存量貸款的現象大幅增加,提前還貸會對銀行造成不小的壓力,近幾年利率下行後存量房貸往往屬於銀行當前持有的“高息”資產,居民提前還貸後銀行需要尋找其他資產,但今年上半年銀行資產端本就存在類“資產荒”現象,提前收回的房貸資金難以尋覓到具有較好收益的流向。

本次存量房貸利率調整的實現方式有所不同。存量房貸利率調整有過先例,2008年10月人民銀行決定將個人住房貸款利率下浮幅度由0.85倍下限擴大爲貸款基准利率的0.7倍,又表示“金融機構應按原貸款合同約定條款,在綜合評估風險的基礎上,自主確定已發放商業性個人住房貸款尚未償還部分的利率水平”,後續實踐上銀行多數選擇將存量房貸利率“打折”降至原來的0.7倍。但2008年存量房貸利率調整與本次最大的不同在於,當時人民銀行對銀行執行層面的表述是“應”,而本次鄒瀾司長的表述是“支持和鼓勵”,體現出人民銀行更加遵循市場化法治化原則,後續銀行個體間的實踐可能更緩慢,也更差異化

2. 存量房貸利率調整效果如何?

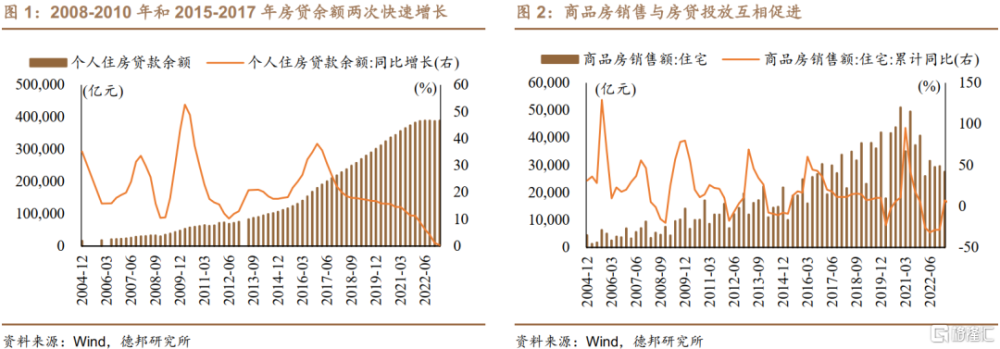

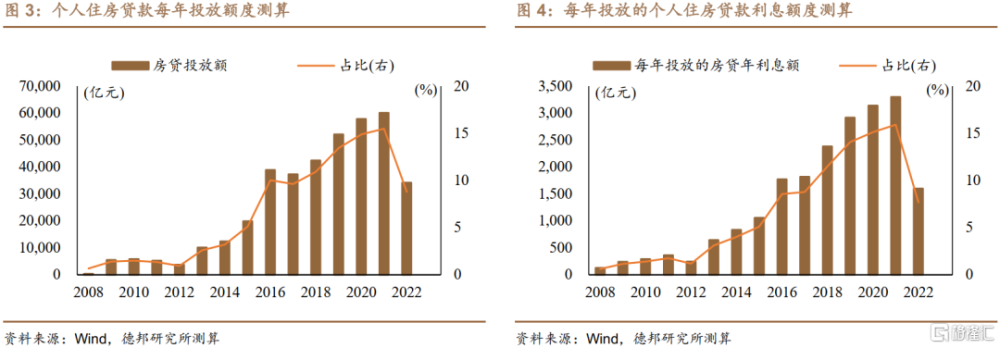

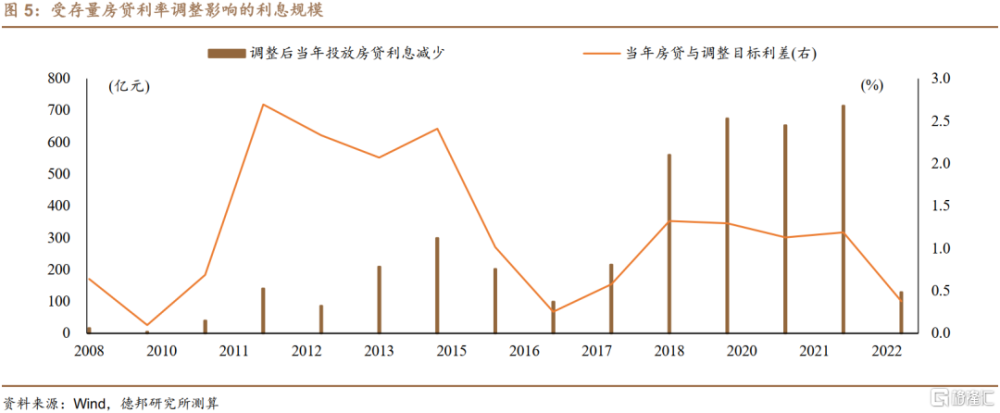

存量房貸年利息或超2萬億。由於個人住房貸款具有較高的個性化特徵,存在基准利率和加點幅度變化導致的利率差異和個人選擇導致的期限差異等,往往難以對存量房貸及其利率進行精准劃分。我們在基本假設個人住房貸款平均期限爲18年的基礎上,對存量房貸依據其投放年份進行劃分,並依據人民銀行發布的當年度個人住房貸款加權平均利率對存量房貸進行利率上的劃分。人民銀行發布的個人住房貸款加權平均利率最早可追溯至2008年,因此我們將測算起點設定在2008年,爲實現測算,我們假設2008年底的個人住房貸款余額均爲2008年所投放,實際上截止2008年底,個人住房貸款余額爲2.98萬億,佔2022年底余額不到8%,雖然假設並不能完全符合現實但誤差影響較小。對於存量房貸中浮動利率和固定利率貸款的結構,前文提到存量固定利率貸款佔比僅4.6%,對整體測算影響也很小,我們並不將其與浮動利率貸款進行區分。根據測算,當前存量房貸年利息在2萬億以上,由於發放日期較近以及2022年地產銷售下降,2021-2019年發放的房貸利息佔存量房貸利息比例最大。

存量房貸利率調整預計影響年利息總額達4000億元。基於以上測算,我們進一步測算對可能受到存量房貸利率調整影響的利息收入。遵循房貸利率由5年LPR+加點的原則,當前5年期LPR爲4.20%,基於去年以來個人住房貸款加權平均利率持續走低和地產銷售疲軟的現實,我們假設存量房貸利率的調整目標點是5年LPR(基准)+10bp(加點),即4.30%。測算發現,存量房貸受影響最明顯的是2018-2021年發放的房貸利息,而兩輪房貸高速增長階段2008-2010年和2015-2017年發放的房貸利息收入受影響較小,一方面是由於較早期投放的房貸至今已償還過半,余量並不多,且當時的高增基數也較低,絕對增量並不及2018-2021年,另一方面是2015-2016年房貸利率階段性下行,與調整目標之間利差較小。總體來看,存量房貸利率調整可能影響的年房貸利息超4000億元。

本輪存量房貸利率調整中銀行的自由度高於上一輪,實踐操作中或存在一定“准入”門檻。前文提到,近期人民銀行對存量房貸利率調整的表述是“支持和鼓勵”,與2008年的“應”形成對比,或指向後續潛在的存量房貸利率調整進程更加市場化,銀行在其中的決策權更強。爲控制房貸資產下降幅度,銀行可能在存量房貸利率調整過程中設置“准入”門檻,爲借款人設置條件,可能的條件爲與借款人個人徵信、財產和收入情況等掛鉤以及調整利率後的房貸不能提前償還等,也就是說並不是所有的利率高於調整目標的存量房貸都能夠得到調整。我們對此做5種情景假設,將實際達成調整的存量房貸佔全部存量房貸比例設定爲基准情形的50%、可能情形的40%、30%、25%以及極端情形下的100%。在基准情形下,存量房貸年利息總減少幅度約2000億,對應個人住房貸款加權平均利率下降52個bp,對銀行業貸款類資產收益率的影響約10個bp,對銀行業總資產收益率的影響約5個bp。

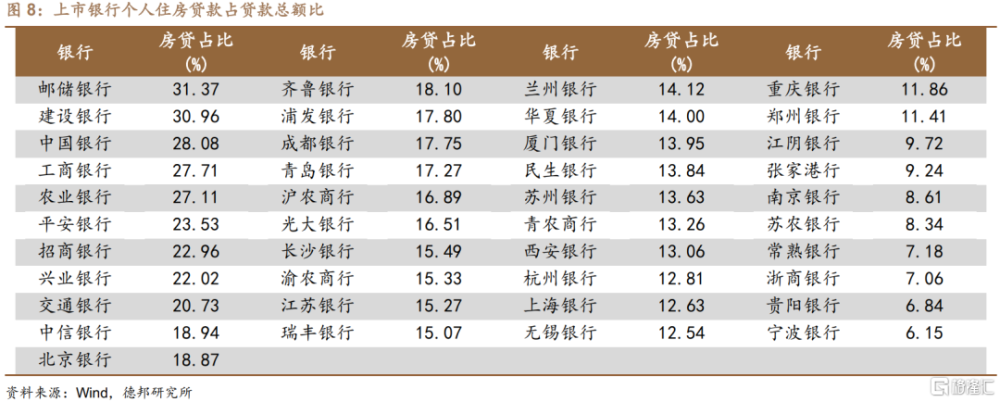

上市銀行擁有個人住房貸款業務的經營優勢,對銀行業個人住房貸款業務具有代表性。上市銀行財報中包含着銀行資產負債結構、利息收入、淨息差等更加細節的數據,借此可以對存量房貸利率調整效果進行更深層次的探究。目前我國共有42家上市銀行,包含國有行、股份行、城商行和農商行四大類,從代表性看,上市銀行總資產佔銀行業的67%,貸款類資產佔銀行業的73%,而個人住房貸款佔銀行業的91%,在個人住房貸款業務上,規模更大經營更加穩定的上市銀行具有顯著優勢,也能夠代表我國銀行業個人住房貸款業務的經營情況。

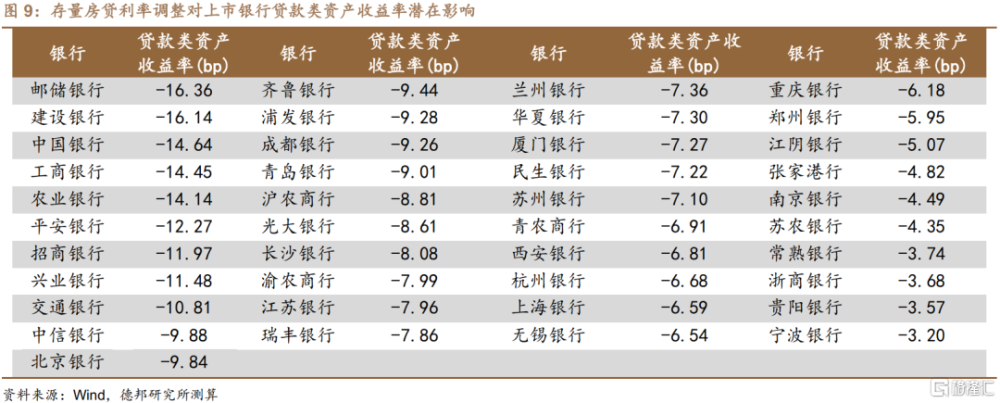

四大國有行個人房貸業務具有絕對優勢,股份行、城商行、農商行個人房貸依次遞減。上市銀行個人房貸業務規模與其自身規模密切相關,四大國有行個人房貸規模壓倒性領先其他銀行,房貸佔貸款總額比也最高,截止2022年底,僅此四家所持有個人房貸余額就佔到上市銀行個人房貸余額的65%,佔全國銀行業個人房貸余額的60%,國有行和股份行受存量房貸利率調整受影響最大。

存量房貸利率調整對國有行影響最顯著,以對公貸款爲經營重點的城商行、農商行影響可控。存量房貸利率調整對國有行影響最顯著,國有行房貸資產規模大、佔比高,其中建行持有存量房貸規模最大,受影響也最大,而以寧波銀行爲代表的部分城、農商行,房貸在貸款類資產中佔比低,貸款更側重對公,受影響也較小。當然,無論受影響大小,調降存量房貸利率對銀行而言都是痛苦的決定,在銀行讓利於民的過程中,國有行或將發揮帶頭作用,體現大行擔當,爲中小行的實踐开路。

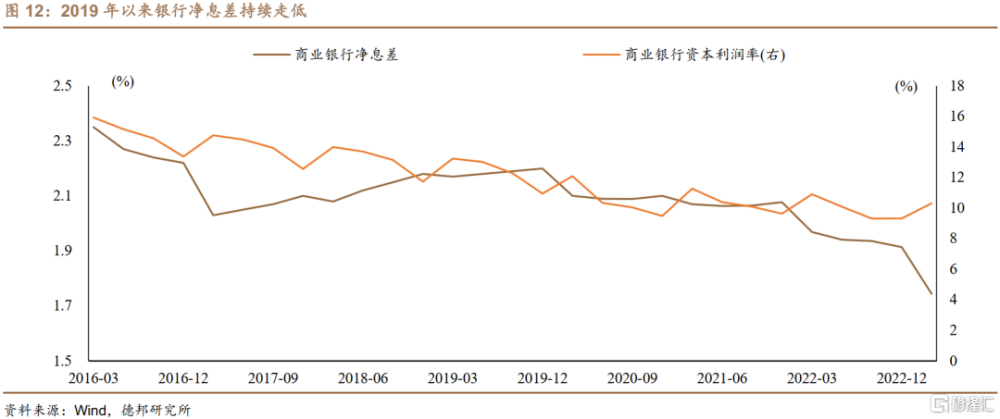

調降存款利率是應對淨息差收窄的有效辦法。自去年以來LPR已多次下調,不僅是個人住房貸款利率,對公貸款利率也有所走低,明顯的後果是銀行淨息差縮小,今年一季度銀行淨息差已降至1.74的歷史新低,銀行資本利潤率也波動走低。存量房貸利率調整將壓低銀行生息資產收益率,基於處於當前歷史最低的淨息差水平,銀行或難有動力推動存量房貸利率調整落地。上半年金融統計數據新聞發布會上鄒瀾司長表示“人民銀行將繼續深化利率市場化改革,持續發揮存款利率市場化調整機制的重要作用……增強金融持續支持實體經濟的能力”,從去年四季度到今年上半年存款利率下調了兩輪,對於降低銀行負債端成本、緩解淨息差收窄壓力起到了一定作用,後續爲緩解存量房貸利率調整給銀行資產端回報率帶來的下降壓力,存款利率下調依然是有效的應對措施。

不同類別銀行實現“中性”存量房貸利率調整所需存款“降息”幅度差異較大。爲測算存款利率需要調降多少以中和存量房貸利率調整給淨息差造成的影響,我們從淨息差的概念出發,淨息差=(利息收入/生息資產)-(利息支出/有息負債),在淨息差不變的前提下倒推存款利率需要“降息”幅度。從結果上看,基准50%調整比例情形下上市國有行或需存款“降息”12個BP以維持淨息差不變,而上市城商行和農商行則僅需存款“降息”6個BP即可實現維持淨息差不變,若後續存款利率以相同幅度普降,則對於城、農商行或更爲有利。

3. 存量房貸利率調整潛在影響有哪些?

居民負債壓力有望得到部分緩解。房貸是中國家庭最大的債務組成部分,人民銀行曾於2019年开展了城鎮居民家庭資產負債情況調查,調查結果顯示,城鎮居民家庭的負債以銀行貸款爲主,有住房貸款的家庭在全部受調查家庭中佔比達43.4%,住房貸款佔家庭總負債的比重爲75.9%。根據第七次人口普查數據,全國共有4.94億家庭戶,結合2022年65.22%的城鎮化率,推算中國城鎮家庭共有3.22億戶,其中1.4億戶家庭有房貸,截止2023年一季度個人住房貸款余額38.9萬億,則平均每戶有房貸家庭房貸余額約28萬,根據前文測算,基准情形下存量房貸利率調整後年利息降低約2000億,對應整體房貸利息支出下降約10%,簡單均攤到有房貸家庭,每年每戶利息支出將減少約1400元,七普顯示每戶家庭平均人口2.62人,相對於有房貸家庭人均年支出減少超500元,以2022年城鎮居民人均年可支配收入和人均年消費支出爲基准測算,有房貸家庭節省的利息支出佔人均可支配收入的1.11%,人均年消費支出的1.79%,這對居民負債壓力將起到一定緩解。

居民消費潛力有望得到部分釋放。若將房貸利息支出的減少簡單對應爲收入中可支配部分的增加,則存量房貸利率調整或將導致城鎮人均年可支配收入增加237元,對應人均年消費支出增加約145元。由於落地時點尚不能確定,且居民對這部分支出變化的反應速度預計不會很快,我們認爲存量房貸利率調整對居民消費支出的拉動作用或將开始於明年,這部分人均年消費支出增幅能夠推高同比增速0.45個百分點。

通過存量房貸利率調整提振居民收入預期,提高消費信心或也符合央行意愿。在上半年金融統計數據新聞發布會上,鄒瀾司長表示居民提前還貸行爲對住房需求並不構成影響,而是居民資產配置的調整。我們認爲,存量房貸利率調整也不是爲了提振地產銷售,提振地產銷售屬增量角度,針對存量的政策對增量實質上並無直接影響,存量房貸利率調整或也正包含了央行提振居民消費的意愿。

防風險或也是央行此時提出支持存量房貸利率調整的目標之一。發布會上鄒瀾司長兩次提到居民提前還貸有理財收益率因素的影響,以往理財產品是我國居民配置佔比較高的資產類別,去年四季度以來,理財產品收益率隨債市預期變化出現較大幅度波動,尤其是打破剛兌後理財產品也存在虧損可能,居民對理財產品的青睞有所下降,疊加疫情三年對居民收入的侵蝕、居民收入預期不穩定和增存量房貸利率利差走闊,居民在資產配置決策中將部分理財資金取出用於償還早期較高利率房貸的行爲也就具有了一定合理性。且居民資產配置行爲具有一定的“羊群效應”,若不合理預期愈演愈烈則可能演化爲更大幅度、更快速的資產結構變化,引發潛在風險。央行對居民資產配置行爲本身並不具有明確的政策調控必要,此時提出支持存量房貸利率調整,或是在觀察到提前還貸需求旺盛的情況下,爲避免銀行面臨資產收益率過度下行壓力的順勢之舉,通過支持和鼓勵銀行與居民重新籤訂房貸合同或置換房貸合同,給銀行提出以更小的代價度過提前還貸困難的方案,也避免了銀行與居民因提前還貸問題產生過多糾紛的可能。

貨幣政策信號:着力點的轉變可能更加重要。前文討論過,爲應對銀行淨息差下行態勢和“中性化”存量房貸利率調整的影響,存款或將進一步“降息”。銀行也是市場的重要主體,讓銀行承擔過多壓力也可能導致金融風險的積累。近幾年來我國利率處於下行通道,貸款利率持續下降的同時存款利率卻相對穩定,這不利於金融市場和居民資產配置隨行就市、適應利率環境的變化,因此去年以來央行多次強調發揮存款利率市場化調整機制的作用,銀行也進行了兩輪存款利率調整。未來伴隨着存量房貸利率調整實踐落地,存款利率或仍有繼續調降的可能和需要,但存款利率調降與否並不等同於央行貨幣政策取向的變化,央行貨幣政策主要工具仍是與貸款掛鉤的基准利率,存款利率調整只是附帶的結果,未來如果有存款利率進一步調降,也不代表央行貨幣政策取向更加寬松。我們認爲,存量房貸利率調整和存款利率調整,其出發點和作用機制都是提振居民消費以提高增長動能,優化增長結構,與以往刺激投資以提高增長速度相比已經發生了明顯變化,高質量發展主題下未來的央行貨幣政策更多的關注點或將持續落在居民端、消費端,貨幣政策着力點的轉變或才是今年以來存款“降息”、存量房貸利率調整等政策隱含的重要信號。

風險提示

(1)模型假設不精准:爲便於數量測算本文做了部分假設,然而實際情況可能與假設存在一定差異,導致測算結果有偏差;

(2)利率調整落地路线不清晰:目前尚未有銀行明確提出存量房貸利率調整執行方式,具體實現途徑可能與預期有所不同;

(3)銀行經營風險:若存量房貸利率調整落地,部分銀行短期內淨息差可能收窄,或對銀行經營產生一定壓力。

注:本文爲德邦證券2023年7月23日研究報告:《【德邦宏觀蘆哲&王洋】存量房貸利率調整:如何實現&有何影響?》,報告分析師:蘆哲(S0120521070001,首席經濟學家);王洋(S0120121110003,聯系人)

標題:存量房貸利率調整:如何實現&有何影響?

地址:https://www.iknowplus.com/post/16564.html