北大狠人29歲創業,帶領“芯片全科醫院”衝擊科創板

創業以來,靠借錢增持公司股份,並且還借了不少,將近1個億,這位北大學霸如今正帶領公司衝擊科創板。

近期,勝科納米(蘇州)股份有限公司(以下簡稱“勝科納米”)更新了《首次公开發行股票並在科創板上市招股說明書》,保薦機構爲華泰聯合證券有限責任公司。

勝科納米於2012年成立,總部位於江蘇蘇州,是一家半導體第三方檢測分析實驗室。

公司主要爲半導體全產業鏈客戶提供樣品失效分析、材料分析、可靠性分析等分析實驗,主要服務於客戶的研發環節,被形象地喻爲“芯片全科醫院”。

01

北大學霸29歲創業,目前欠債近1億

在本次發行前,勝科納米的實際控制人李曉旻及其一致行動人通過直接和間接方式合計控制公司60.63%的股份。

李曉旻出生於1975年4月,本科畢業於北京大學微電子專業,碩士就讀於新加坡國立大學電子工程專業。

碩士畢業之後他留在了新加坡工作,就職於新加坡科技研究局微電子研究所,擔任研發工程師。

不過僅僅上了三年半的班之後,李曉旻就开始了創業之旅,2004年他在新加坡創立商業化第三方檢測分析實驗室,彼時年僅29歲。

2012年,公司創始團隊緊抓國內半導體產業向中高端發展的契機,在蘇州成立勝科納米,形成境內外業務布局。

目前,除在新加坡、蘇州兩地設有實驗室外,勝科納米已在南京、福建、深圳、青島建立實驗室,並在馬來西亞設立市場服務團隊,持續擴張檢測分析服務半徑,逐步躋身半導體第三方檢測分析行業前列。

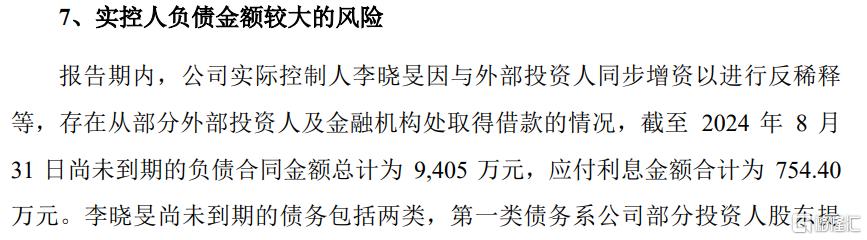

不過芯片第三方檢測分析是一項資金密集型的業務,公司在發展的過程中,經歷了13輪融資,2019年至2022年間,公司的投後估值由2.2億元增長到30億元。實際控制人李曉旻因與外部投資人同步增資以進行反稀釋等,向外部投資人及金融機構借了大量資金。

截至2024年8月31日,李曉旻尚未到期的負債合同金額總計爲9405萬元,應付利息金額合計爲754.4萬元。

圖片來源:招股書

監管部門也關注到了這個問題,並進行了重點問詢,公司回復稱,李曉旻針對其尚未清償的相關借款,已制定了合理的還款計劃,以確保其能夠按期清償借款。

其中一條還款資金來源就是勝科納米的分紅,2022年、2023年,勝科納米分別現金分紅7500萬元、3800萬元,合計1.13億元;而2021年至2023年,勝科納米的歸母淨利潤合計約1.92億元,現金分紅佔近3年歸母淨利潤的比例約59%。

另一方面,勝科納米自身也面臨一定的債務壓力。自2021年至2024年上半年,公司各期末的負債金額從3.13億元增至7.59億元;與此同時,資產負債率由42.22%增至57.84%,呈增長趨勢。

主要的原因在於,報告期內公司持續進行固定資產、在建工程的投入,長期借款金額逐年增長,同時公司經營規模的擴大使得流動負債規模也有所提高。

02

半導體檢測分析具有明顯的伴生屬性,且呈現周期性

勝科納米的主要業務是判斷客戶產品設計或工藝中的缺陷,助力客戶提升產品良率與性能,承擔輔助客戶研發的角色。

憑借多元化的檢測分析項目與專業精准的診斷能力,公司可以協助客戶解決產品开發、工藝改良等方面的疑難雜症,被形象地喻爲“芯片全科醫院”。

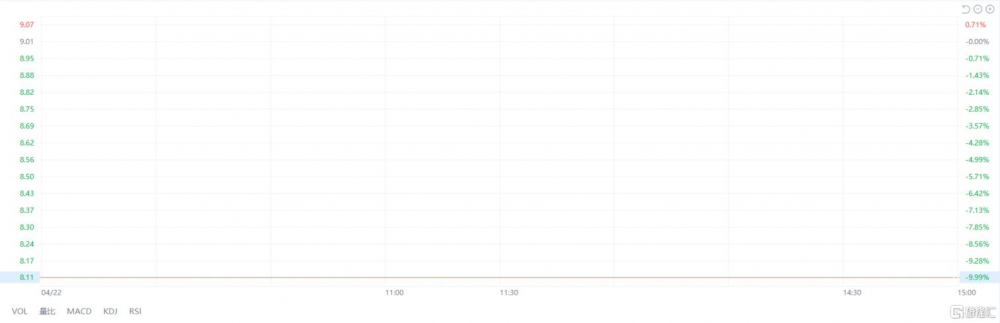

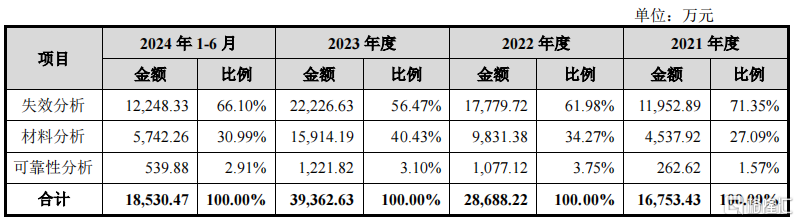

公司的營業收入主要來自於失效分析與材料分析,報告期內這兩項收入的佔比均超過95%。

公司業務構成,來源:招股書

爲保證半導體芯片、器件等產品的制造良率,在半導體產品整個生產工藝中,需要通過大量的檢測對質量進行評估,保證每個環節的制造過程符合規範、質量達標。

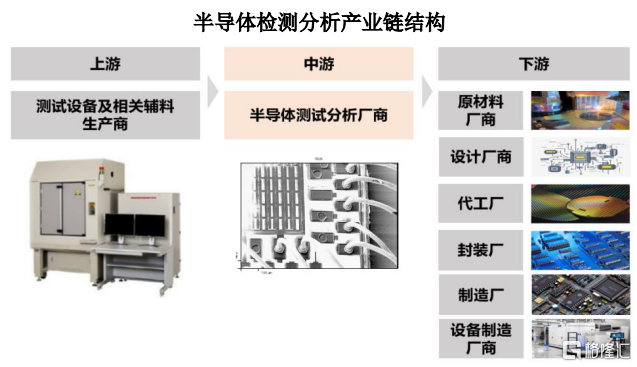

因此,半導體檢測分析具有明顯的伴生屬性,與下遊客戶的生產活動、研發活動緊密融合,是半導體產業鏈中不可或缺的重要組成部分。

半導體檢測分析產業鏈結構,來源:招股書

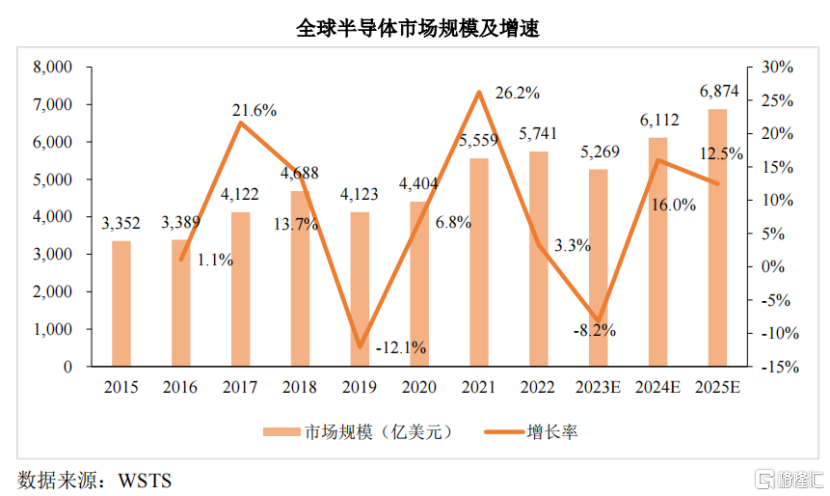

正因爲如此,半導體檢測行業與半導體行業整體的景氣度相關性較高,也呈現一定的周期性。

根據相關數據,2023年全球半導體市場呈現負增長,但在存儲芯片及邏輯芯片等推動下,全球半導體市場未來兩年將迎來強勁復蘇。

2024年全球半導體市場規模預計同比增長16.0%,有望達到6112億美元,2025年預計同比增長12.5%,達到6873億美元。

此外,根據ICInsights預測,2022年至2026年市場將呈現6.5%的年平均增長率。

全球半導體市場規模及增速,來源:招股書

近年來,隨着半導體產業鏈的專業化分工的進一步加強,Labless理念應運而生,半導體第三方檢測分析成爲一個專業化細分行業賽道。

根據中國半導體行業協會數據,2023年我國半導體第三方實驗室檢測分析市場規模已達80億元,2027年行業市場空間有望達到180至200億元。

從行業發展歷程來看,國內市場最早由國有檢測機構主導,工業和信息化部電子第五研究所(即“賽寶實驗室”)在上世紀末進入電子產品的失效分析領域。

21世紀初,隨着半導體產業的發展以及檢測行業的放开,中國台灣、歐美等地的第三方檢測機構進入大陸市場,如閎康、宜特、EAG實驗室等;與此同時,本土民營公司也开始誕生並逐漸發展。

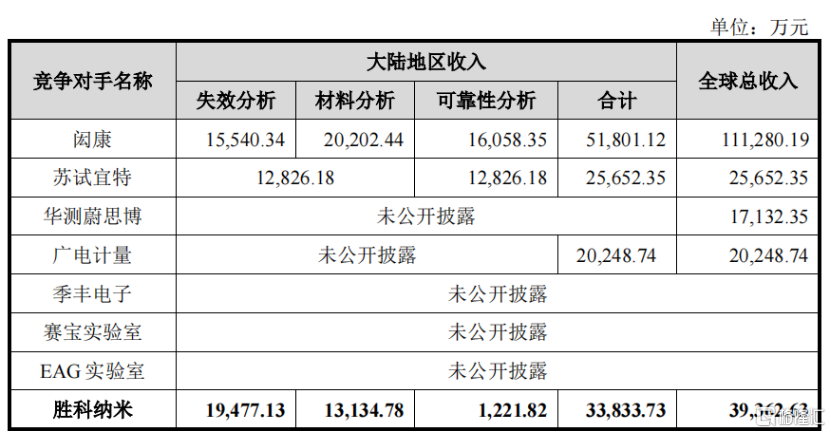

目前,國內半導體第三方分析市場呈現參與者多、集中度低的特點。

根據國家統計局數據,整體檢驗檢測行業“小微”型機構數量較多,就業人數在100人以下的檢驗檢測機構數量佔比達到96.26%。2023年,勝科納米在大陸地區佔據的市場規模比例約爲4.23%。

行業內主要競爭對手情況:來源:招股書

03

北方華創、高通、博通均爲客戶

近年來,隨着我國半導體行業的發展,勝科納米的業績也在持續增長。

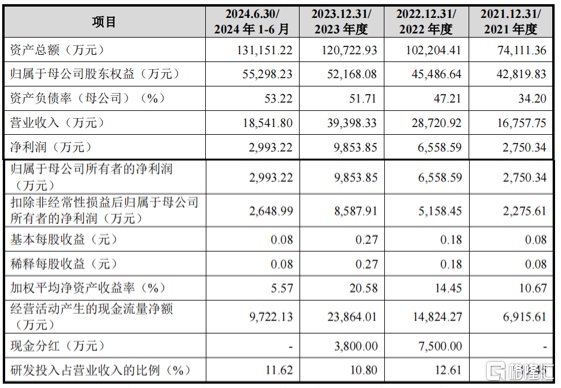

2021年、2022年、2023年及2024年1-6月(簡稱“報告期”),勝科納米實現營業收入分別爲1.68億元、2.87億元、3.94億元和1.85億元,實現扣非後的歸母淨利潤分別爲2275.61萬元、5158.45萬元、8587.91萬元和2648.99億元。

2024年1-9月,公司預計實現營業收入約2.92億元至3億元,同比增幅約爲3.77%至6.61%,預計扣非後的歸母淨利潤約爲4900萬元至5400萬元,同比下降約15.42%至6.79%。

招股書稱,扣非淨利潤下滑主要是新產能建設投入帶來的短期影響,目前深圳、青島實驗室業務拓展均取得明顯進展,預計兩家實驗室年底前均可以實現單月盈利,未來將爲業績貢獻新的增量。

關鍵財務數據,來源:招股書

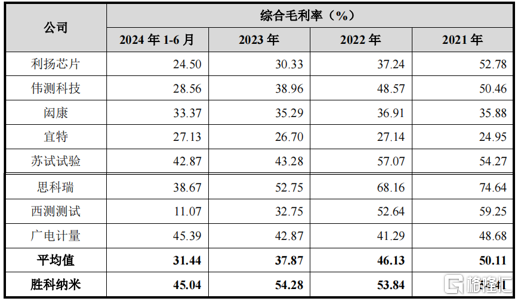

報告期內,公司綜合毛利率水平分別爲54.41%、53.84%、54.28%和45.04%,高於同行業平均水平,2024年上半年毛利率下降主要系新建深圳、青島實驗室尚處於產能爬坡期影響。

公司毛利率與同行對比,來源:招股書

勝科納米的客戶類型覆蓋芯片設計、晶圓代工、封裝測試、IDM、原材料、設備廠商、模組及終端應用等半導體全產業鏈。

其中來自芯片設計、晶圓代工、設備及材料環節客戶的收入佔比較高,2024年1-6月,來自上述三塊業務的收入比例分別爲39.31%、32.78%和9.13%。

公司目前已累計服務全球客戶2000余家。典型客戶包括國內外知名芯片設計廠商客戶A、卓勝微、高通、博通;國內頭部晶圓代工廠華虹集團、客戶H;全球封測巨頭日月光、長電科技;全球領先半導體設備供應商應用材料、北方華創;國內顯示面板龍頭京東方、天馬微;國內LED芯片龍頭華燦光電等。

勝科納米的分析能力更多地聚焦先進工藝,先進制程的覆蓋能力可達3nm,處於行業前列,且公司來自先進工藝領域的收入持續增長,2024年1-6月收入佔比已達77.29%。

不過,這塊業務對高端分析儀器的依賴度較高,而目前高端分析儀器主要靠進口。賽默飛集團在高端檢測分析設備領域佔據全球龍頭的地位,向賽默飛集團採購相關設備是行業內衆多實驗室的首選。

2023年,勝科納米對賽默飛集團的採購金額佔採購總額的比重達到了68.08%。未來如果國際貿易環境發生不利變化,那么國內包括公司在內的第三方檢測公司都可能會面臨業務被“卡脖子”的風險。

標題:北大狠人29歲創業,帶領“芯片全科醫院”衝擊科創板

地址:https://www.iknowplus.com/post/163621.html