居民入市對流動性影響幾何?

9月下旬,隨着一攬子支持政策的發布,股市情緒快速回暖,滬深股票市場成交放量。2022年11月至12月,防疫措施優化後,股市上漲伴隨着債市調整,銀行理財和基金出現集中贖回,機構爲應對贖回拋售債券,形成流動性緊張的負反饋。近期市場機構擔憂上述場景是否會重現。

那么,股市情緒回暖,居民“跑步”進場,如何影響銀行間資金市場?是否需要擔心由於股市上漲引發資金面緊張?

一、居民入市對銀行間流動性的影響

從歷史上股市交易活躍時期和近期市場表現來看,股市對銀行間流動性的影響主要通過以下兩個維度:

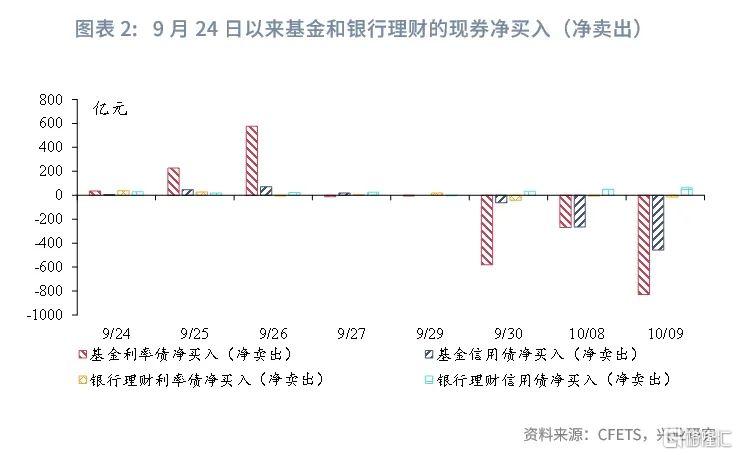

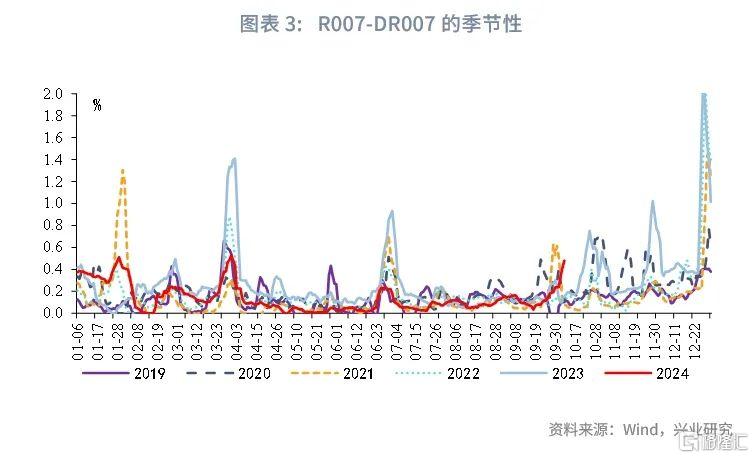

一是股債蹺蹺板效應,資金由貨幣基金、債券基金、銀行理財等產品流入股票基金、個股,若固收類產品出現集中贖回,會出現階段性流動性緊張和流動性分層加劇現象。從9月末至10月初的資管產品交易行爲來看,自9月27日开始,基金產品連續5個交易日淨賣出利率債,並在9月30日至10月9日連續3個交易日淨賣出信用債,近5個交易日累計淨賣出現券規模4400億元左右,部分債基產品公告大額贖回;而銀行理財在上述時期仍延續淨买入現券,僅小規模淨賣出1年期以內的短債和NCD。跨季後資金面通常轉松,而10月前兩個交易日,R007-DR007的利差達到30-60bp,高於季節性水平,DR007繼續較7天逆回購利率高出20-30bp,顯示銀行間流動性偏緊。不過,到10月10日,銀行間資金面已經明顯轉松。

二是從銀行負債結構的角度,居民存款通過銀證轉账、申購基金轉化爲非銀存款,即由一般性存款轉化爲同業負債。居民通過銀證轉账,將存款轉入三方存管账戶,在商業銀行的負債端,體現爲居民存款轉化爲非銀存款;此外,如果居民使用存款直接購买股票基金,股票基金再將資金存放至商業銀行,也體現爲居民存款轉化爲非銀存款。在股市上漲的時期,尤其是單月上漲幅度較大的時段,非銀存款通常都會出現高增。以2020年爲例,2020年3月末股市觸底反彈,2020年4月,非銀存款同比增長15.89%;2020年7月,上證綜指單月上漲幅度接近11%,非銀存款同比增長13.01%。

對比2015年和2020年的數據,近年來股市增量資金更多從股票基金流入股市、更少直接購买個股,因而直接觀察基金交易行爲變化對流動性較有參考性。從三方存管資金和股票基金淨值的增長規模來看,2015年6月末,三方存管資金余額最高達到3.41萬億元,股票基金淨值1.77萬億元,較2014年末分別增加2.21萬億元和0.46萬億元;2020年末,三方存管資金余額爲1.66萬億元,股票基金淨值2.06萬億元,較2019年末分別增加了0.36萬億元和0.76萬億元。

可以看出,由於股市上漲更多引發的是資金市場的結構性變化,股市上漲只有同時伴隨着固收類資管產品出現“集中贖回-拋售債券”的負反饋時,才會引發流動性緊張。典型的是2022年11月至12月,股票基金淨值上升2000億元左右,而貨幣基金和債券基金淨值合計減少1.3萬億元。而我們已經在此前9月3日發布的報告《從基金贖回看央行流動性支持的觸發條件》中指出,當前銀行理財的產品結構較2022年末已經更爲穩定,同時銀行理財更多持有現金類資產;如果基金出現大額贖回,央行及時提供流動性支持,也可以平息市場流動性緊張的負反饋。這可能也是9月下旬以來,銀行理財的現券交易行爲較爲穩健的重要原因。

那么,考慮到銀行間流動性的整體情況,10月流動性的格局如何?

從銀行間流動性的供給來看,降准釋放了1萬億元左右流動性,大行回購淨融出余額出現明顯上升,銀行間流動性供給較爲充裕。9月27日,降准50bp落地,釋放流動性1萬億元左右。從降准後銀行的回購淨融出來看,大行淨融出余額從3.5萬億元左右上升至4萬億元左右。

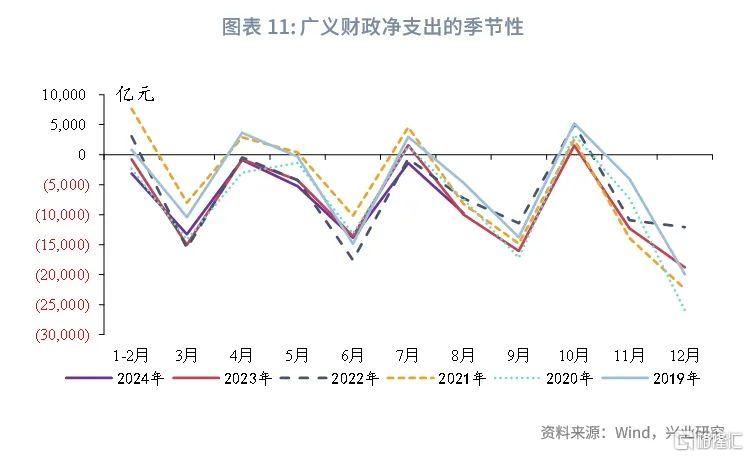

從財政因素來看,10月新增專項債發行接近尾聲,政府債供給壓力明顯減輕。10月8日,國家發改委在國新辦新聞發布會上表示[1],“督促有關地方到10月底完成今年剩余約2900億的地方政府專項債額度的發行工作”;同時,預計10月國債發行規模在1萬億元至1.1萬億元左右,政府債合計淨融資5000億元左右,較9月政府債淨融資1.5萬億元的水平明顯下降。

從新的貨幣政策工具的角度,證券、基金、保險公司互換便利提升了非銀機構的融資能力,理論上也可以緩解非銀機構特定情況下的流動性緊張。10月10日,人民銀行公告,決定創設“證券、基金、保險公司互換便利(Securities, Funds and Insurance companies Swap Facility,簡稱SFISF)”,支持符合條件的證券、基金、保險公司以債券、股票ETF、滬深300成分股等資產爲抵押,從人民銀行換入國債、央行票據等高等級流動性資產。上述工具不增加基礎貨幣的投放,不過,通過“以券換券”增加了非銀機構持倉資產的流動性,理論上增加了非銀機構在銀行間市場獲取流動性的能力。

綜上,盡管月初流動性偏緊,由於流動性供給充裕和政府債壓力下降,10月流動性有望總體保持平穩。預計10月LPR下調將落地,後續存款利率也將跟隨下調。對於第四季度的流動性而言,需要關注年內是否存在增發政府債券,同時關注存款利率下調對銀行存款的影響,考慮到年內MLF到期規模較大,第四季度存在進一步降准的可能。

二、9月流動性回顧和10月流動性展望

2.1 9月流動性回顧

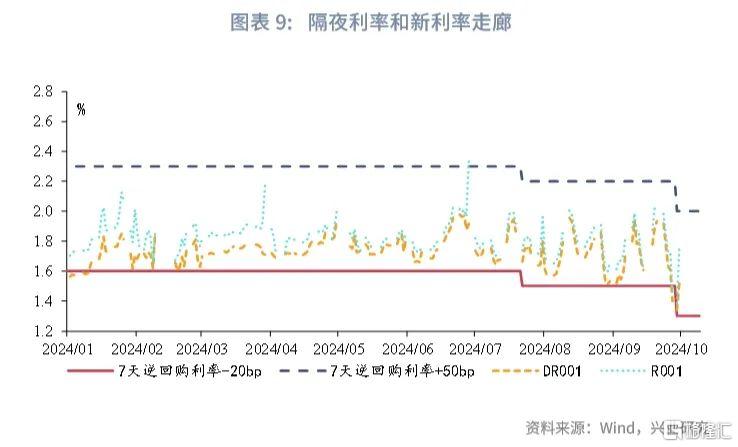

9月末央行全面降息降准,跨季資金面保持整體穩定。9月24日,人民銀行宣布全面降息降准,7天逆回購利率和1年期MLF利率分別下調20bp和30bp。9月27日,降准50bp落地,釋放流動性1萬億元左右。9月DR007的中樞爲1.79%,和8月持平。9月末降息落地後,DR007一度回落至新的政策利率水平附近;節後前兩個交易日,DR007再度上行至政策利率上方。9月多數交易日,1年期股份行NCD利率保持在1.95%附近,月末降息降准後,短暫下行至1.85%附近,節後再度上行。9月政府債繼續保持較高發行量,國債和地方債合計淨融資接近1.5萬億元。9月央行买賣國債操作繼續淨买入國債2000億元。

2.2 10月流動性展望

股市回暖對月初資金面產生擾動,預計10月LPR下調落地,政府債供給壓力減輕,10月流動性有望保持整體平穩。9月下旬以來,隨着一攬子政策的推出,股市風險情緒明顯回暖,債券基金產品出現大額贖回,10月前2個交易日資金面偏緊。預計10月政府債淨融資5000億元左右,政府債供給壓力較9月明顯減輕;10月8日發布會未回應年內是否有更多地方債發行,需要關注10月人大常委會是否會批准新增政府債券額度;若年內無更多國債和地方債發行,第四季度政府債剩余額度已經較少,隨着後續加快形成實物工作量,廣義財政支出將對流動性形成補充。

[1]資料來源:國新網,國新辦舉行新聞發布會 介紹“系統落實一攬子增量政策 扎實推動經濟向上結構向優、發展態勢持續向好”有關情況,2024/10/8[2024/10/10]

注:本文來自興業研究發布的《居民入市對流動性影響幾何?——貨幣政策與流動性月報》,報告分析師:何帆、郭於瑋、魯政委

標題:居民入市對流動性影響幾何?

地址:https://www.iknowplus.com/post/156198.html