美聯儲降息將如何影響國內的貨幣政策?

引子

一直以來,國內都有一種似是而非的說法:美聯儲降息將打开國內貨幣政策的寬松空間。

因此,在9月18日,美聯儲降息50bp之後,國內有兩個期待:

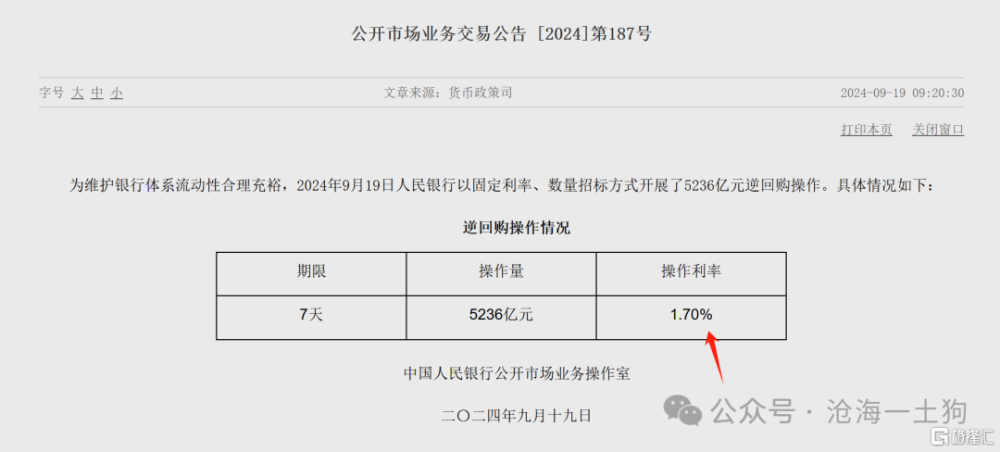

1、央行會降息omo利率;

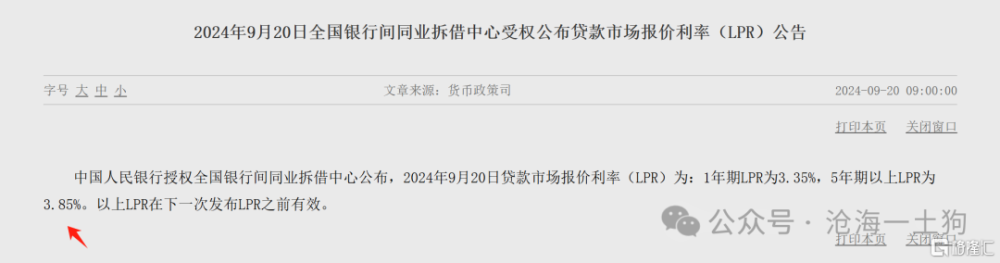

2、央行會降息LPR利率;

但是,這兩個期待都落空了。

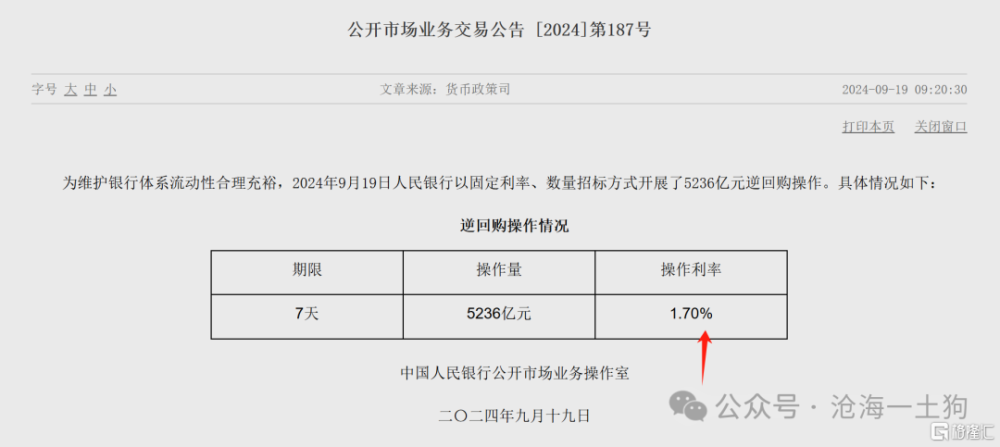

9月19日的omo利率保持不變。

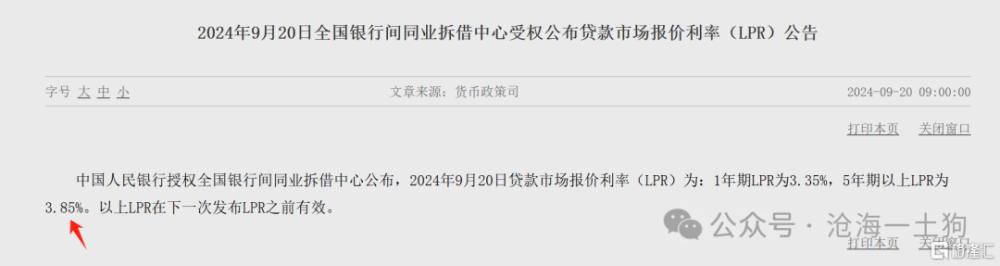

9月20日的LPR利率保持不變。

之所以有這樣的預期差,是因爲大多數人沒搞清楚國際利率是如何傳導的,大家只是經驗主義式地講“美聯儲降息,國內也要降准降息”。

這篇文章我們將帶大家梳理清楚兩件事情:

1、一國的貨幣供給曲线是如何構造的;

2、國際利率是如何傳導的;

只要搞清楚了這兩件事情,omo和lpr該不該降低是顯然的。

貨幣供給曲线的構造

爲了搞清楚貨幣供給曲线的構造,我們要區分兩類資產:1、票息類資產;2、資本利得類資產。

貨幣基金、存款、非標等資產屬於票息類資產,利潤實現純靠票息,不依靠买賣。對於投資者而言,這類資產十分省心,持有即可,根本不用爲利潤實現來操心。

但是,長期國債、股票等資產卻十分不同,他們屬於資本利得類資產,大部分的利潤實現依靠資本利得,強烈依賴於买賣的時機。

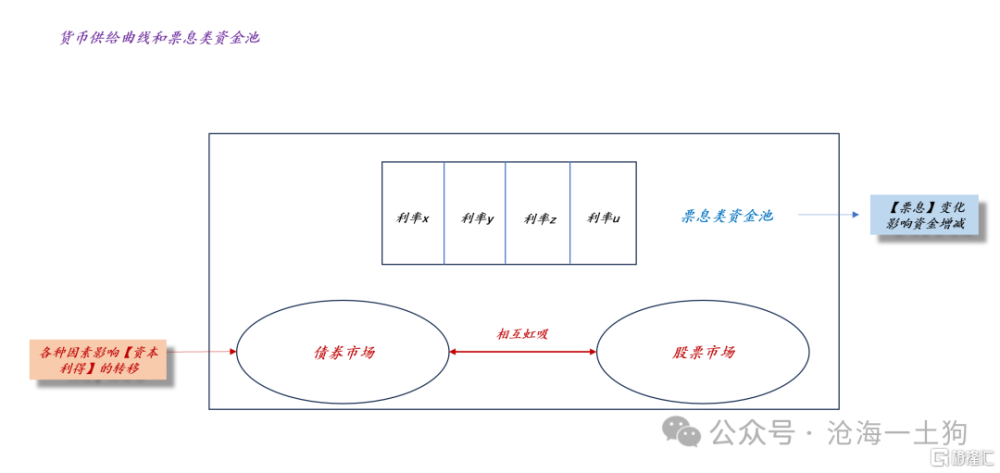

那么,貨幣供給曲线跟這個分類有什么關系呢??貨幣供給曲线由票息類資產構成的。

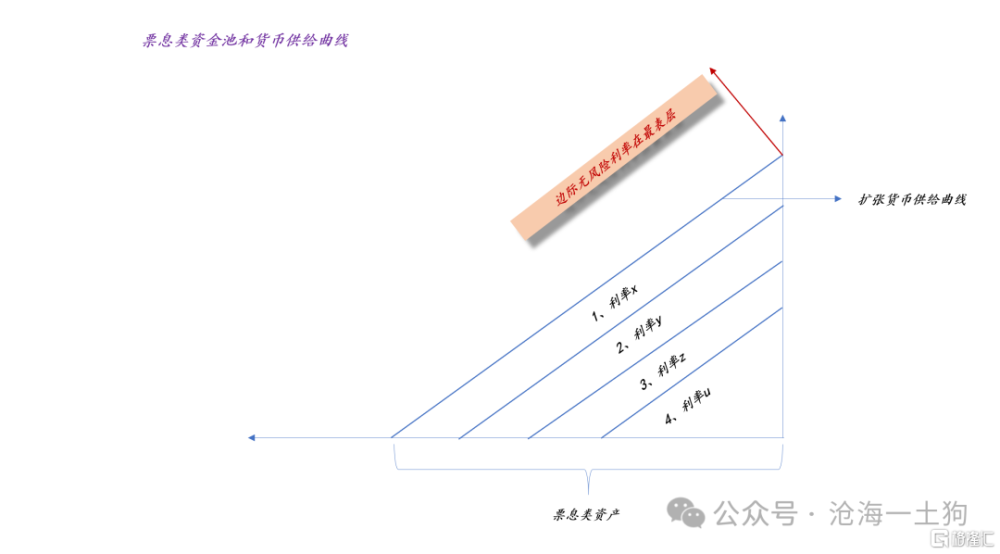

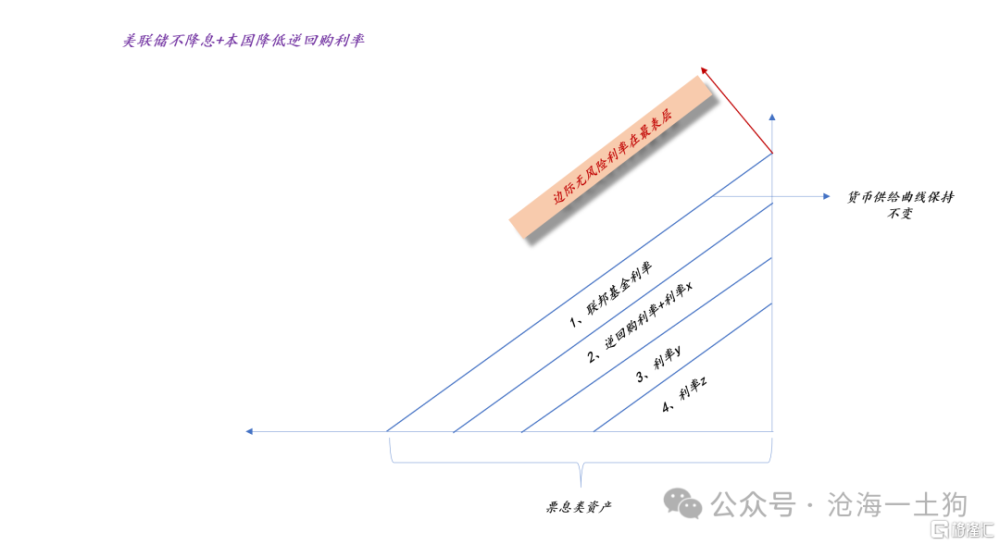

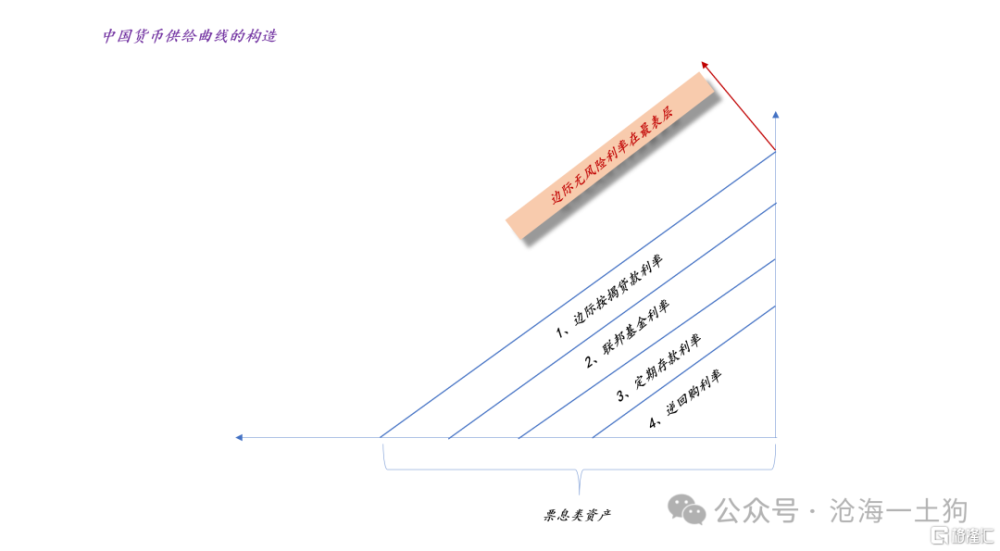

如上圖所示,票息類資金池內部有一系列子資金池,我們可以按照利率從高到低去排列他們,利率x、利率y、利率z等等。有了這個排列之後,我們就有了一個邊際無風險利率的概念,在上圖中利率x處於邊際無風險利率的位置上。

有了邊際無風險利率這個概念,我們就知道貨幣供給曲线是怎么回事了。邊際無風險利率決定了貨幣供給曲线的位置,也就是說,如果我們要擴張貨幣供給曲线,我們需要降低票息類資金池的邊際利率。

這背後有兩個十分重要且緊密聯系的概念:1、票息類資產;2、邊際利率。所有的混淆都來自於對這兩個概念的偏離。

國際利率的傳導

搞清楚貨幣供給曲线的構造之後,我們就能去探討國際利率的傳導了,即一個國家如何跟隨美聯儲降息。

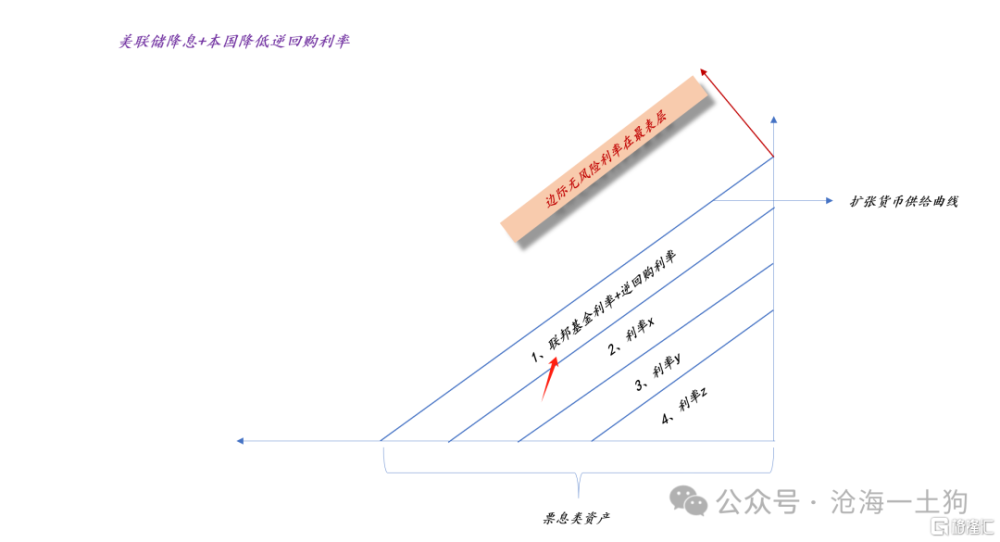

我們以沙特爲例,美聯儲降息50bp之後,沙特迅速宣布降低其逆回購利率50bp。

在這裏有一個重要的前提,沙特的逆回購利率和聯邦基金利率一起處於邊際利率的位置。

對此,我們還可以進行一個思想實驗,美聯儲降低聯邦基金利率之後,沙特不降低其逆回購利率會發生什么情況?

如上圖所示,聯邦基金利率變成了非邊際利率,沙特的逆回購利率成爲了邊際利率,這意味着票息類資金池的邊際利率並未發生改變,即貨幣供給曲线保持不變。在這種情況下,改變的只有匯率,即沙特貨幣相對於美元大幅升值了。

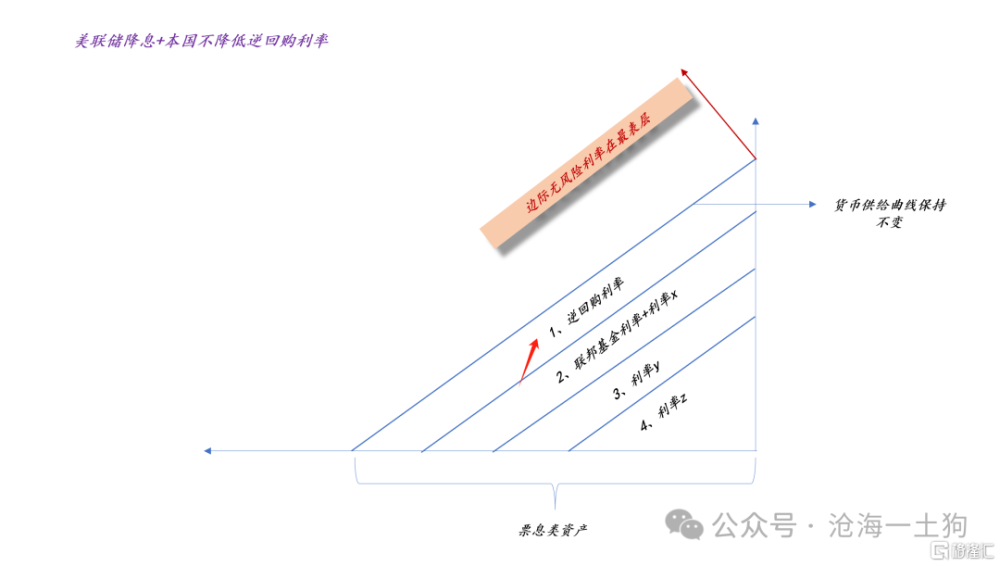

對稱的,我們可以做另一個思想實驗,如果聯邦基金利率保持不變但沙特降低自己逆回購利率,系統會發生什么變化??

如上圖所示,答案是顯然的,逆回購利率成爲非邊際利率,聯邦基金利率成爲了邊際利率,這意味着票息類資金池的邊際利率依然未發生改變,即貨幣供給曲线保持不變。在這種情況下,改變的只有匯率,即沙特貨幣相對於美元大幅貶值了。

國內貨幣供給曲线的構造

國內的omo利率只有1.7%,大幅低於聯邦基金利率的4.75-5.00%,顯而易見,它不處於邊際的位置。

美聯儲降低50bp之後,降低omo利率不會對貨幣供給曲线產生顯著影響,所以,央行沒有跟隨意愿。

同樣的邏輯,也適用於LPR利率,這個利率在3.85%,也不是一個邊際利率,央行也沒必要降低。

同樣的邏輯,也適用於LPR利率,這個利率在3.85%,也不是一個邊際利率,央行也沒必要降低。

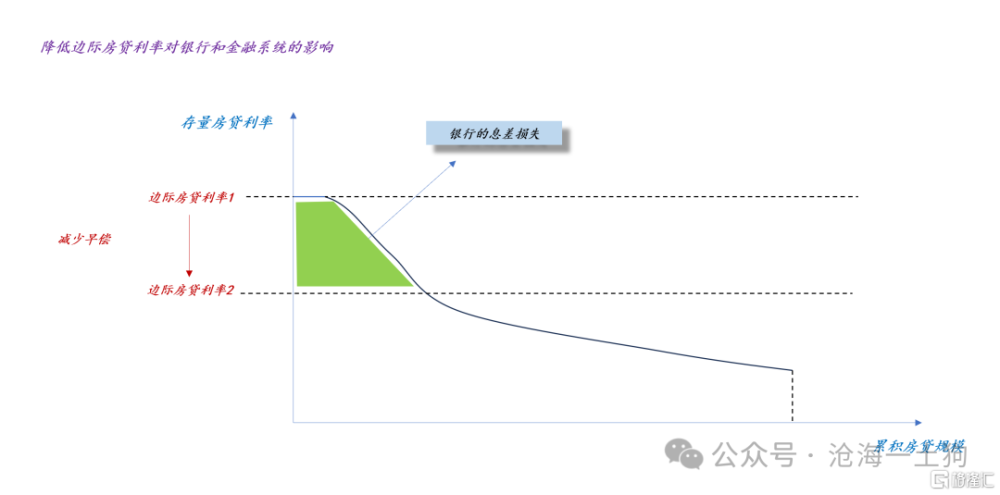

那么,哪個利率是國內的邊際利率呢??存量按揭貸款利率。

我們在《關於降低存量房貸利率對風險資產價格的影響》一文中討論過這個問題,對很多北京居民而言,存量按揭貸款利率在4.75%,他們會把他視作一個利率很高的票息類資產,一有增量資金就去進行早償。

“早償”會成爲一個流動性黑洞,不斷地從系統中抽取流動性,因此,降低邊際存量房貸利率會有效地減少“早償現象”。

如上圖所示,美聯儲降息之後,邊際按揭貸款利率成爲票息類資金池的邊際利率。當務之急是要把邊際那塊打下來,譬如,把4.75%壓縮到4.0%以內。

這也解釋了一個現象——爲什么美聯儲降息之後港股表現得比a股好更多:降息之後恆生指數上漲了3.3%+,滬深300指數只上漲了不到1%。這是因爲h股所面臨的貨幣供給曲线很幹淨,不需要降低內部的邊際利率,但是,a股所面臨的貨幣供給曲线很復雜,還需要去降低邊際按揭貸款利率。

降低存量按揭貸款利率的准備工作

對於降低存量按揭貸款利率的阻力,大家都很清楚,這是一個老生常談的議題,主要是商業銀行的淨息差,繼續壓縮容易積累金融風險。所以,我們需要想辦法降低商業銀行的負債成本。

事實上,從四月底开始,央行已經做了很多准備動作了:1、打擊手工補息;2、降低存款利率;3、降低omo利率;4、降低mlf利率;5、購买短期國債。

1和2的着眼點是普通負債的成本,3-5的着眼點是同業負債的成本。

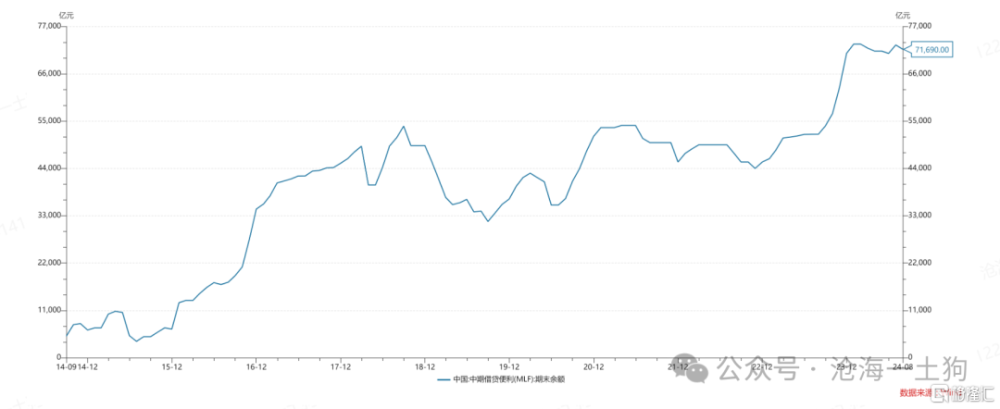

一方面,降低存量房貸利率的迫切性很大,另一方面,商業銀行的淨息差壓力也很大,那么,還有沒有進一步降低銀行負債成本的空間呢??我認爲,還有不少空間,大頭來源於存量mlf。

如上圖所示,mlf的存量規模很大,大概是7萬億+,成本也比較高,存量的平均成本大於2.30%。說實話,央行去掙商業銀行的錢很沒有必要,尤其是在這樣一種特殊的時期。因此,跟隨降低存量貸款利率來降低存量mlf的成本變得很有必要。這樣可以大大地降低銀行的負債成本,騰挪出向實體經濟讓利的空間。我們可以簡單地算一筆账,如果降低100bp,那么,每年將釋放700億的空間。這會極大地緩釋商業銀行淨息差的壓力。

結束語

綜上所述,不同經濟體內部的資金池分布狀況很不一樣,因此,貨幣供給曲线的構成不一樣。我們沒法簡單粗暴地去給出類似於“fed降息,我們就應該降准降息,降lpr”這樣的結論,如果我們總是屈從於這樣的“經驗主義”,那么,我們永遠也搞不明白事情的真相。

對於貨幣供需曲线的分析,我們一定要具體問題具體分析,在這一輪中,邊際利率是存量按揭貸款利率,下一輪中就指不定是什么利率了。

最後,一旦我們理解了“邊際的含義”,我們就不會對“沒降lpr利率”感到失望了。即便降低lpr利率50bp,我們也沒法迅速地降低邊際存量房貸利率,這是因爲lpr重定價周期很長,利率沿着lpr的傳導效率實在是太低了。最後的情況就變成了,邊際無風險利率沒降低多少,但是,商業銀行的潛在淨息差大幅降低了。圖啥呢??嫌商業銀行的淨息差不夠低嗎??

說實話,如果我們只會復讀機式地喊“降准降息”,我們所出的主意大概率都是些餿主意,既沒法給客戶提出前瞻性的意見,也會讓政府覺得——“這些人成天都在幹嘛啊”。

邊際利率是什么一定是動態的。正是因爲邊際利率的動態性,金融領域的經驗主義往往極其不靠譜。

標題:美聯儲降息將如何影響國內的貨幣政策?

地址:https://www.iknowplus.com/post/149865.html