美聯儲歷次开啓降息:經濟與資產

核心觀點

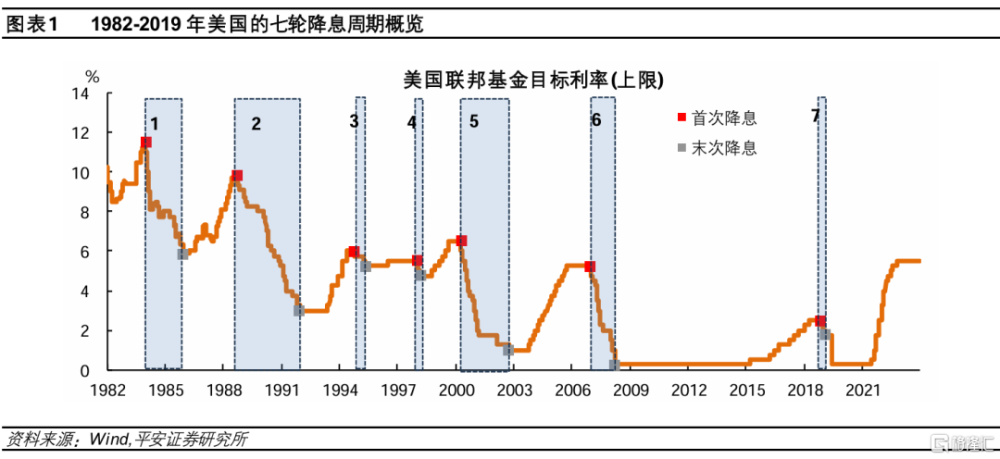

本篇報告梳理了1982-2019年美國的7次开啓降息的背景,以及开啓降息前後的經濟和大類資產表現,並探討了歷史經驗對當下的啓示。

一、降息开啓的背景。美聯儲每次开啓降息的背景有一定共性,都出現了經濟和(或)通脹放緩的信號;也有各自的特殊背景:1)1984-1986年,高赤字與強美元。2)1989-1992年,儲貸危機。3)1995-1996年,無經濟衝擊。4)1998年,亞洲金融危機。5)2001-2003年,互聯網危機。6)2007-2008年,次貸危機。7)2019年,貿易局勢緊張。

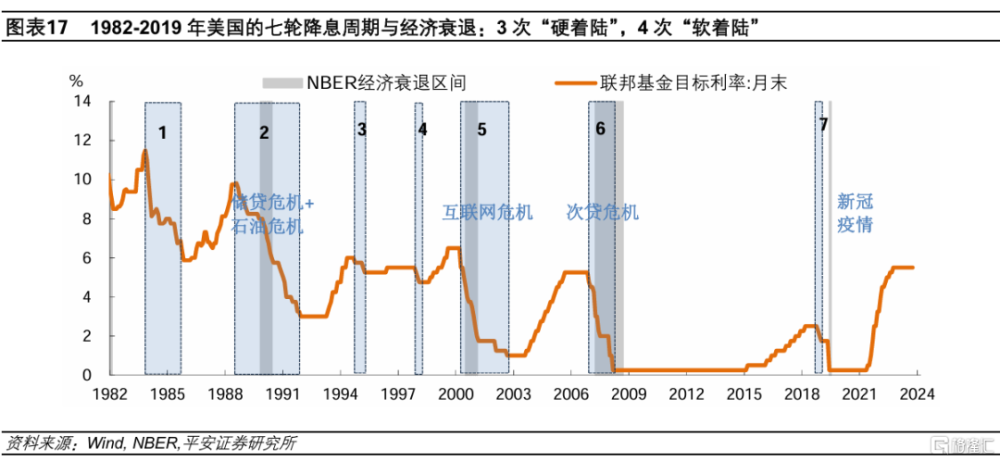

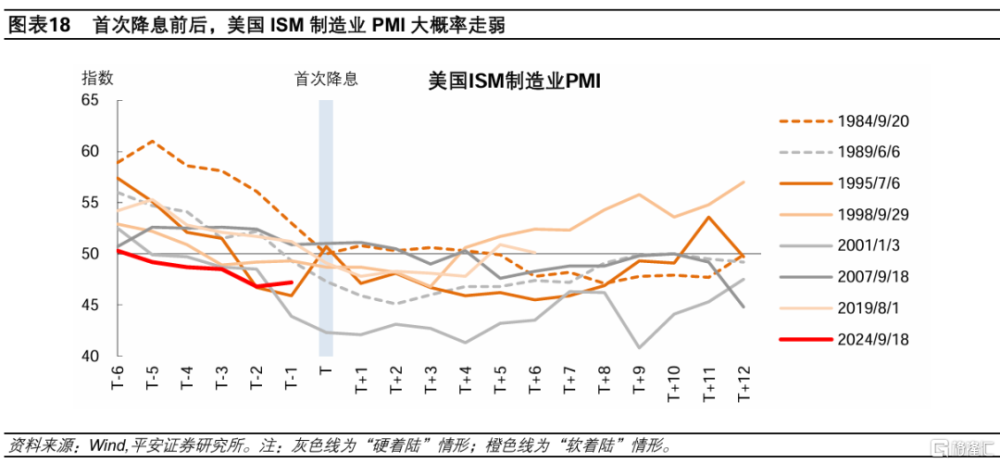

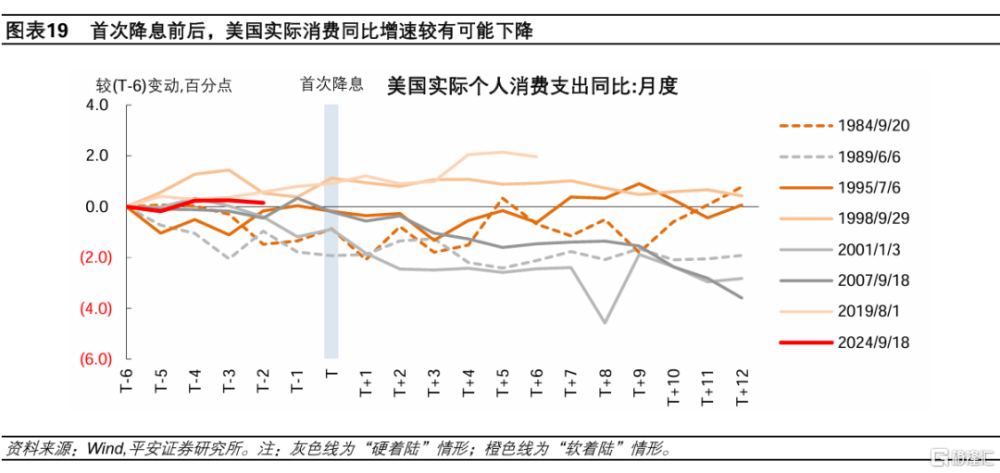

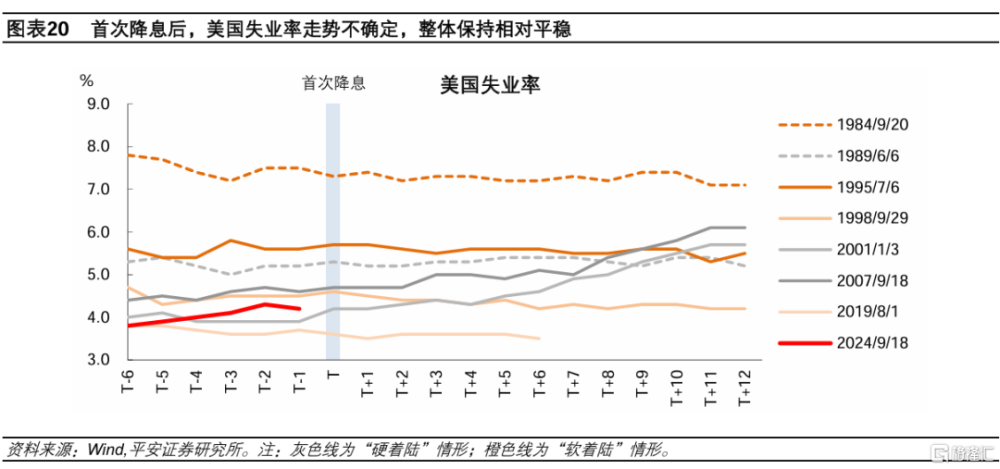

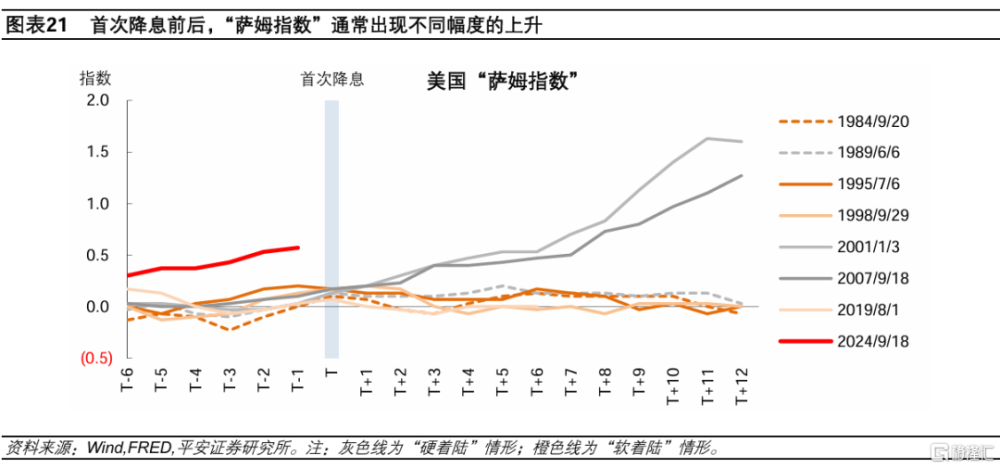

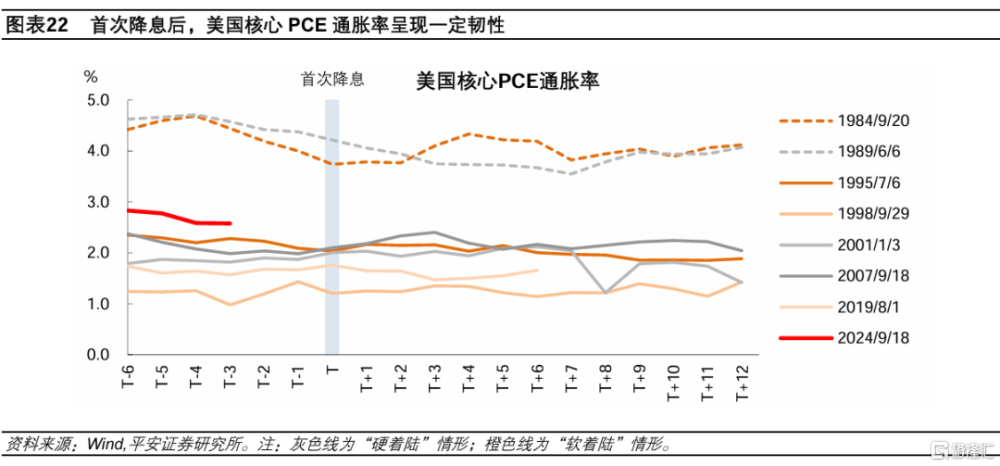

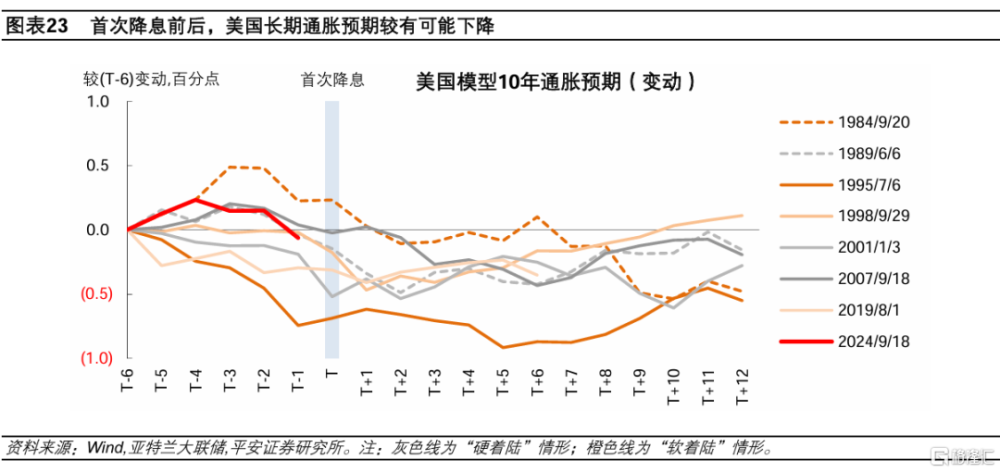

二、降息後的經濟。7輪降息周期中,美國經濟有3次遭遇“硬着陸”,4次順利實現“軟着陸”。生產與消費方面,首次降息後,美國ISM制造業PMI和私人實際消費增速通常在3個月內繼續走弱,3-6個月裏觸底回升。就業方面,首次降息後,美國失業率走勢不確定,但“薩姆指數”通常在降息後的6個月裏上升,暗示就業市場邊際壓力持續加大。通脹方面,首次降息後,美國PCE和核心PCE通脹率走勢不確定,但模型10年通脹預期通常在3-6個月內下降,或意味着美聯儲降息本身不易引發通脹及通脹預期反彈,可能的原因是經濟走弱對通脹及通脹預期的拖累較強。

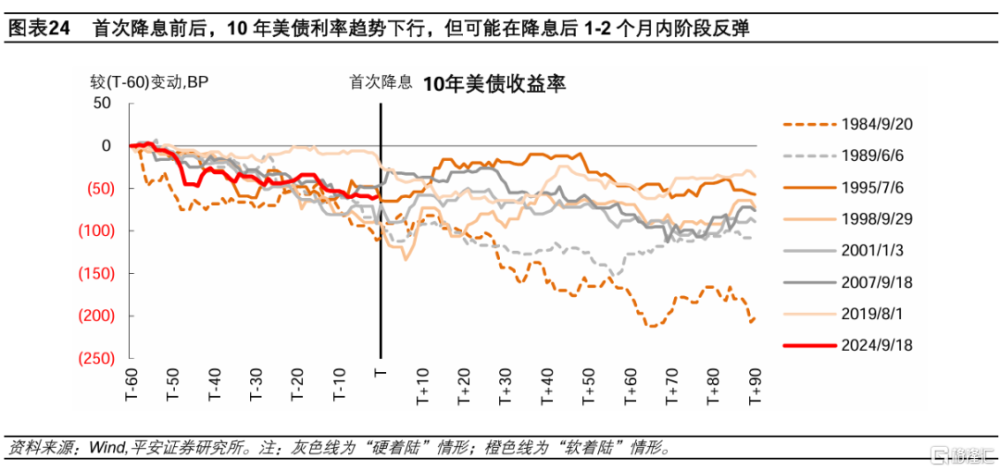

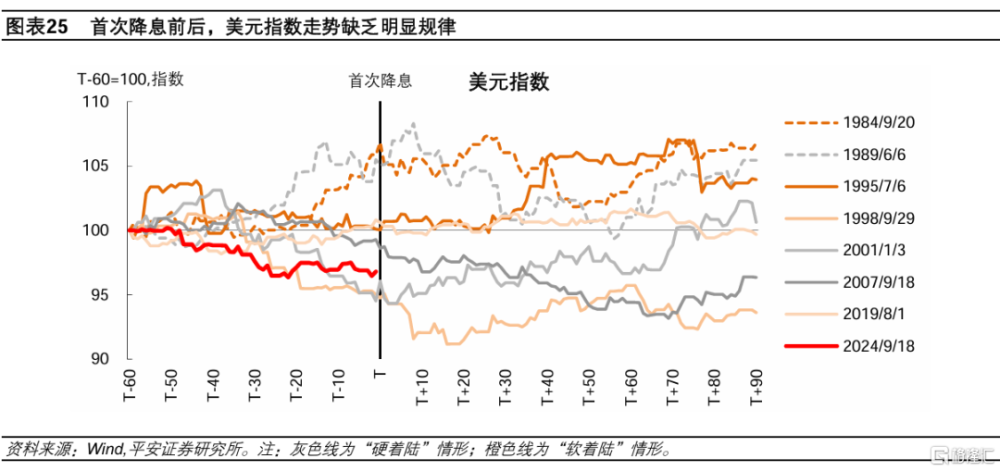

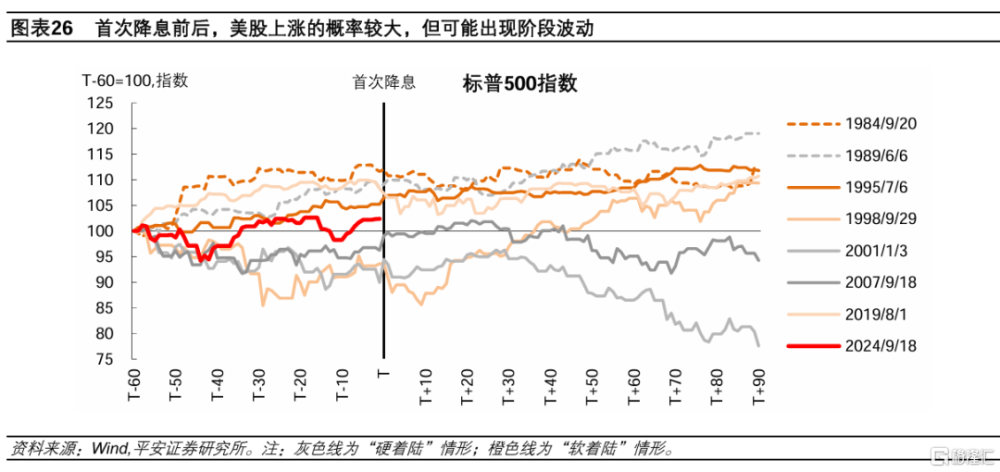

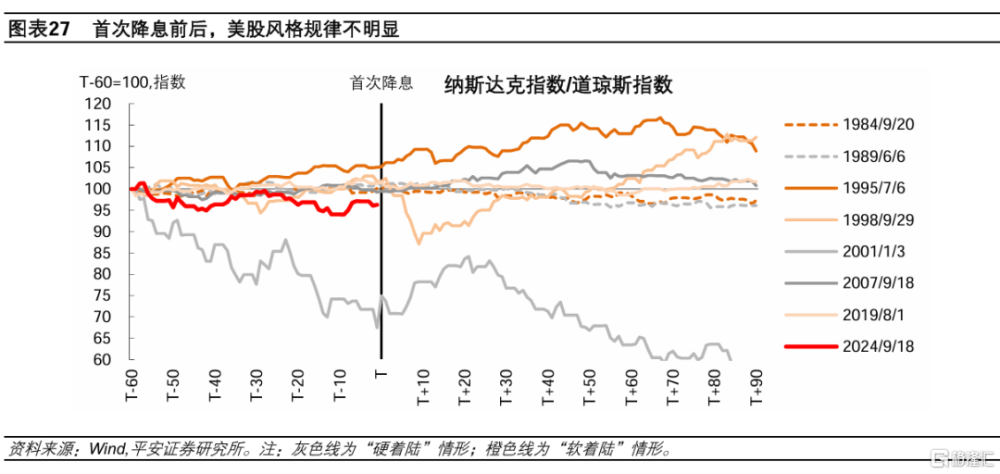

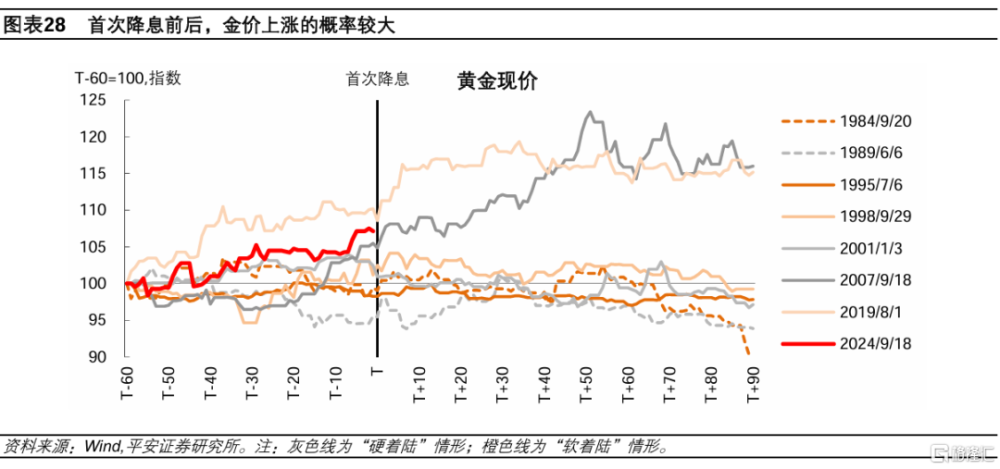

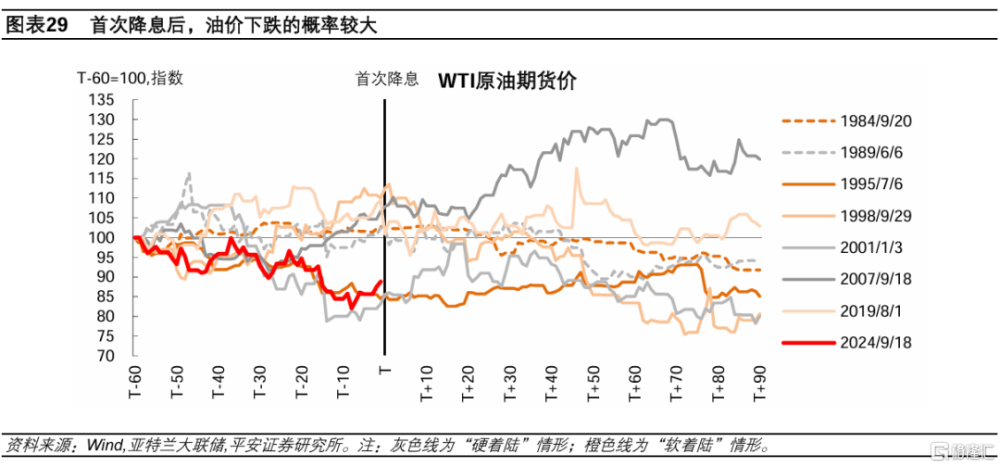

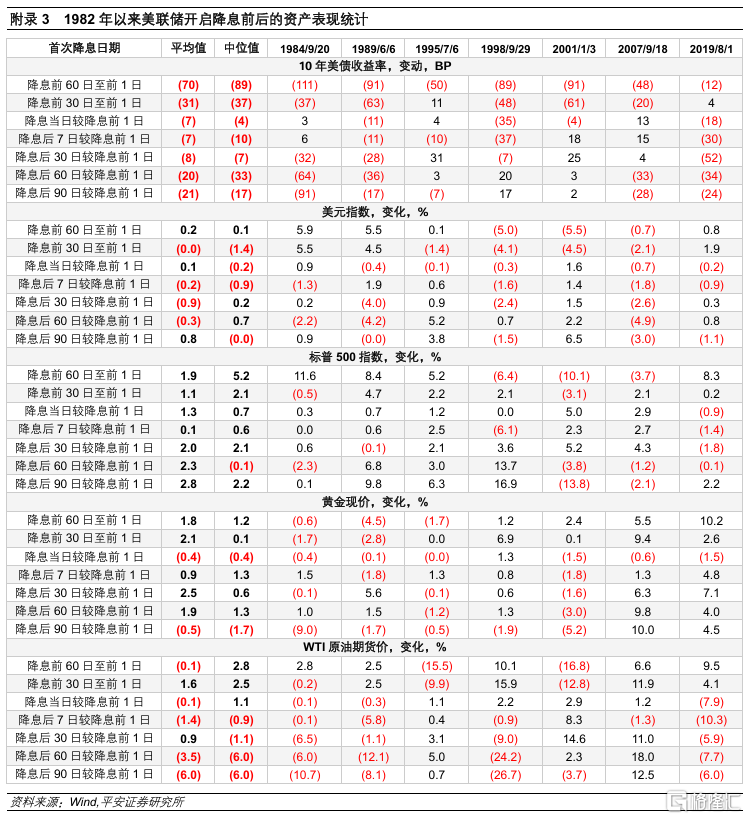

三、降息後的資產。首次降息前,美債、黃金等通常受益;首次降息後,多數資產價格波動風險反而階段增大,2-3個月後,美債和美股可能表現積極。降息前後,美債勝率都相對較高。1)美債利率趨勢向下,但“軟着陸”情形下可能在首次降息後1-2個月內階段回升。2)美元指數的走勢與降息、以及是否“軟着陸”之間沒有絕對的關聯。3)美股漲勢可能在首次降息前後階段“熄火”,但降息2-3個月後通常恢復上漲。4)黃金在降息前上漲的概率較大,但降息後的走勢不明。5)原油在降息後下跌的概率較大,但也並不絕對。

四、對當下的啓示。第一,基於降息前的經濟表現,很難判斷美國經濟之後能否順利“軟着陸”。第二,如果未來不出現嚴重經濟或金融市場衝擊,本輪降息周期較有可能實現“軟着陸”。第三,本輪美聯儲开啓降息相對較晚,降息前經濟和就業市場走弱的信號較強。第四,本輪降息後,經濟和就業市場可能也會慣性下行一段時間。第五,本輪資產走勢需要結合降息周期經驗,以及美國大選、日本加息等宏觀背景綜合判斷。具體來看:1)10年美債利率有可能在首次降息後1-2個月內階段反彈,之後繼續下行。2)美元指數未必因降息下跌,但可能受日元升值拖累。3)美股在首次降息前後1個月的調整風險不小,但大方向仍然積極。4)黃金在降息前已上漲較多,降息後較有可能盤整。5)原油價格較可能在降息後保持震蕩。

*附錄:1982年以來美聯儲开啓降息前後的經濟、通脹和資產統計

風險提示:統計樣本有限,美國經濟和就業意外下行,美國通脹意外反彈。國際金融市場意外波動,國際地緣政治局勢超預期等。

正文

本篇報告復盤了1982-2019年美國的7輪降息周期,重點梳理了美聯儲开啓降息的背景,以及开啓降息前後的經濟和大類資產表現,並探討了歷史經驗對當下的啓示。

美聯儲歷次开啓降息前,都出現了經濟和(或)通脹放緩的信號。事後來看,7輪周期中,美國經濟有3次遭遇“硬着陸”、4次實現“軟着陸”。首次降息後的幾個月內,美國經濟和就業有可能慣性走弱,通脹不易反彈。首次降息前,美債、黃金等通常受益;首次降息後,多數資產價格波動風險反而階段增大,2-3個月後,降息帶來的金融條件寬松以及復蘇預期,可能令美債和美股表現積極。降息前後,美債勝率都相對較高。

回到當下,我們認爲,一方面,如果未來不出現嚴重經濟或金融市場衝擊,本輪降息周期較有可能實現“軟着陸”。但另一方面,本輪美聯儲开啓降息相對較晚,降息前經濟和就業市場走弱的信號較強。降息後,經濟和就業市場可能也會慣性下行一段時間。本輪資產走勢需要結合降息周期經驗,以及美國大選、日本加息等宏觀背景綜合判斷。

01

降息开啓的背景

本文重點分析1982-2019年美國的七輪降息周期。我們在報告《美國“大滯脹”再思考》中研究了1970-80年代的美國經濟、政策與資產表現。1982年以後,美聯儲逐漸开始轉向“聯邦基金目標程序”(funds rate targeting procedure)。在此之前,美聯儲的政策目標相對復雜和多元,綜合採用貨幣供應量(M1)、貼現率和聯邦基金利率等指標。這意味着,1982年以後,以聯邦基金目標利率劃分的利率周期,能夠相對貼切地反映真實的“貨幣周期”。

我們選取的7輪降息周期,起點均是加息以後的首次降息(不考慮降息暫停後再降息的情況)。2019年开始的降息周期有意排除了2020年因疫情衝擊引發的降息,盡量確保所選取的降息周期都具有“內生性”,對當下有較強的啓示意義。

總的來看,美聯儲每次开啓降息的背景有一定共性,都出現了經濟和(或)通脹放緩的信號;也有各自的特殊背景:1)1984-1986年,高赤字與強美元。2)1989-1992年,儲貸危機。3)1995-1996年,無經濟衝擊。4)1998年,亞洲金融危機。5)2001-2003年,互聯網危機。6)2007-2008年,次貸危機。7)2019年,貿易局勢緊張。

1、1984-1986年:高赤字與強美元

1984年9月至1986年8月,美聯儲在近2年的時間裏保持降息趨勢,累計降息562.5BP,聯邦基金目標利率上限由11.5%下調至5.875%。本輪降息周期並不完全連貫,美聯儲曾經在1985年1-3月、7-8月,以及1986年4-6月,有過多次小幅加息。

據紐約聯儲的文章[1],1984年美聯儲首次降息的背景是,美國經濟在年初快速增長後出現了放緩跡象,失業率從年初的8%下降至6月的7.2%,此後又反彈至7-8月的7.5%。同時,盡管PCE通脹率仍在3-4%水平,但下降速度較快,由1984年3月的4.3%下降至1984年9月的3.4%,通脹已不是經濟的主要問題。

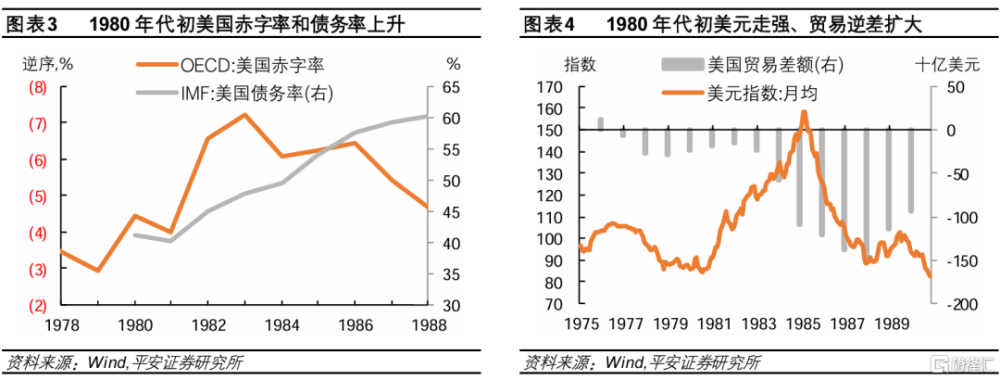

當時的美聯儲還面臨兩大經濟“附加題”:一是“裏根經濟學”下財政赤字擴張。1981年裏根上台後實施供給改革、增加政府赤字與債務,以應對經濟衰退。據OECD和IMF數據,從1980至1983年,美國一般政府赤字率上升2.8個百分點至7.2%,債務率上升了6.7個百分點至47.8%。二是“強美元”與貿易逆差擴大。1980-1984年,美元指數持續走強,由85左右一路升至1984年8月的140左右,漲幅超過60%。在此期間,美國貿易逆差快速擴大,由1981年的162億美元擴大至1984年的1091億美元,擴大了6.7倍。

2、1989-1992年:儲貸危機

1989年6月至1992年9月,美聯儲开啓一輪超過三年的降息周期,累計降息681.25BP,政策利率上限由9.8125%下降至3%。在此期間,美聯儲從未加息,僅有過暫停降息。

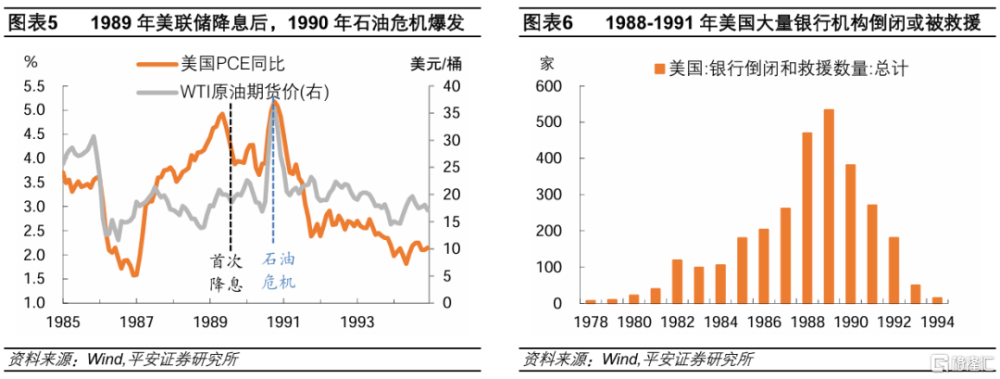

1989年,美聯儲开啓降息的背景是,美聯儲政策重心在於控制通脹,年初格林斯潘在國會講話時稱“目前4%-5%的通脹率是不可接受的”。然而,美國經濟在二季度出現放緩,包括非農數據降溫、制造業PMI走弱並進入萎縮區間等,PCE通脹率也從2月的4.7%回落至4.2%。1990年,美國通脹出現反復,尤其8月第三次石油危機爆發,美聯儲降息節奏放緩。1991年初美國介入海灣战爭,疊加油價回落,美聯儲此後保持長時間降息操作。

本輪降息周期更大的背景是,1988-1991年美國金融業經歷了“儲貸危機”,每年都有超過200家銀行機構(包括儲貸協會)倒閉或被救援,並引發了信貸緊縮與經濟衰退。1990年8月至1991年3月,美國經濟陷入美國經濟研究局(NBER)定義的衰退區間,歷時8個月。

3、1995-1996年:“軟着陸”典型

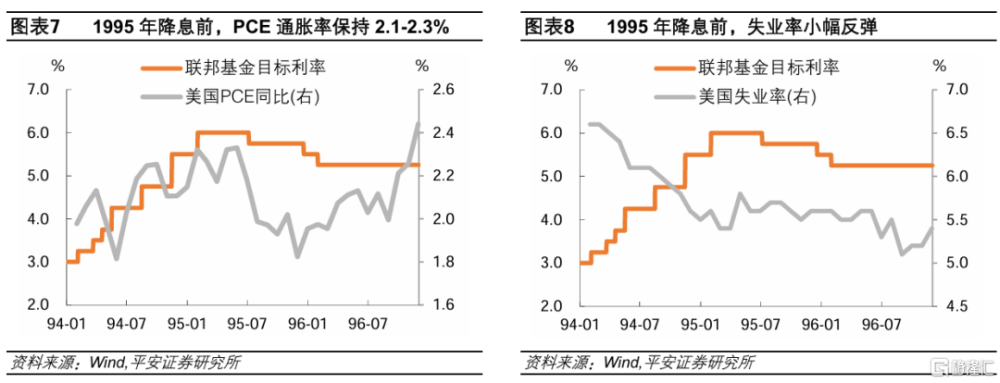

1995年7月至1996年1月,美聯儲开啓了一輪爲期半年的降息,累計降息三次、共75BP,政策利率上限由6%下降至5.25%。此後,美聯儲在超過一年的時間裏保持利率不變,直到1997年3月再次加息。

1995年,美聯儲降息的背景是,美國經濟增長出現放緩,實際GDP環比折年率在上半年僅錄得1.2-1.4%,低於1994年平均4%以上的水平;失業率曾經在4月由5.4%短暫上升至5.8%、此後回落至5.6-5.7%,制造業PMI在5-6月跌入萎縮區間;PCE通脹率在上半年保持2.1-2.3%。裏士滿聯儲的文章指出[2],1995年美聯儲降息的決定並非“迫在眉睫”,因爲沒有看到經濟衰退和失業率大幅上升。因此,這一輪利率周期也被視爲“軟着陸”的典型案例。另一方面,美聯儲的操作成功避免了通脹“起飛”,在降息過程中PCE通脹率幾乎沒有超過2.3%,保持了相對穩定。

4、1998年:亞洲金融危機

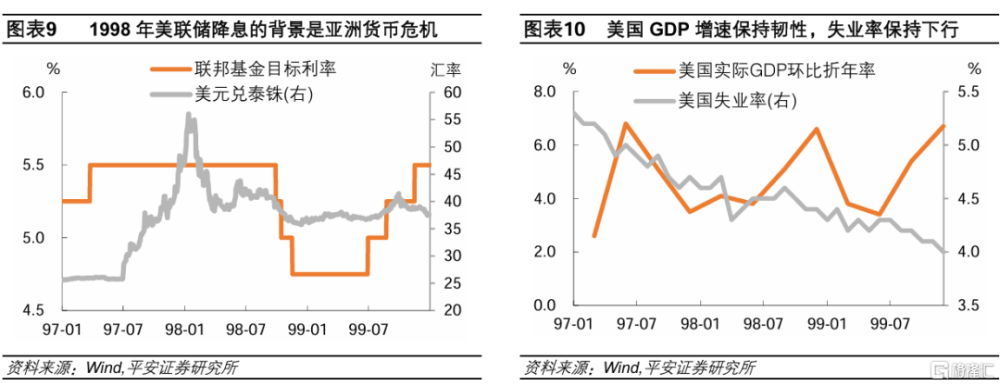

1998年9月至11月,美聯儲降息三次、累計75BP,政策利率上限由5.5%下降至4.75%。在降息前,政策利率在長達一年半的時間裏保持在5.5%水平。

1998年,美聯儲降息的背景是,經濟保持一定韌性,但外部環境動蕩,美股出現調整。美國實際GDP環比折年率在上半年保持3.8-4.1%的較高水平,失業率在1998年下半年仍保持4.5%左右較低水平,不過制造業PMI在6月跌入萎縮區間;PCE通脹率自1997年开始由2%緩慢下行,1998年2月以後低於1%。1997年下半年,泰國放棄固定匯率一舉引發“亞洲金融危機”,1998年亞洲外匯和金融市場持續動蕩,1998年9月俄羅斯金融市場也受到波及,這場危機直到1999年才基本結束。1998年7-8月,標普500指數出現近兩個月的調整,最深跌幅接近20%。美聯儲1998年9月的會議聲明中寫道,“降息行動是爲了緩解外國經濟日益疲軟以及國內金融環境不夠寬松對美國經濟前景的負面影響”。

據降息當日的CNN報道[3],本次降息前,全球市場已經對美聯儲降息高度期待;降息後,美股下跌,因部分投資者認爲美聯儲降息幅度過於保守。但事後來看,美國經濟並未明顯受到衝擊,1998下半年實際GDP環比折年率高達5.1-6.6%,美聯儲在1999年3月上修經濟前景,並於6月重啓加息。美聯儲官員事後表示,1998年的降息反應過度,未能意識到美國經濟有多么強勁,盡管時任美聯儲主席格林斯潘並不後悔降息,並認爲當時的經濟風險比通脹風險更具威脅[4]。

5、2001-2003年:互聯網危機

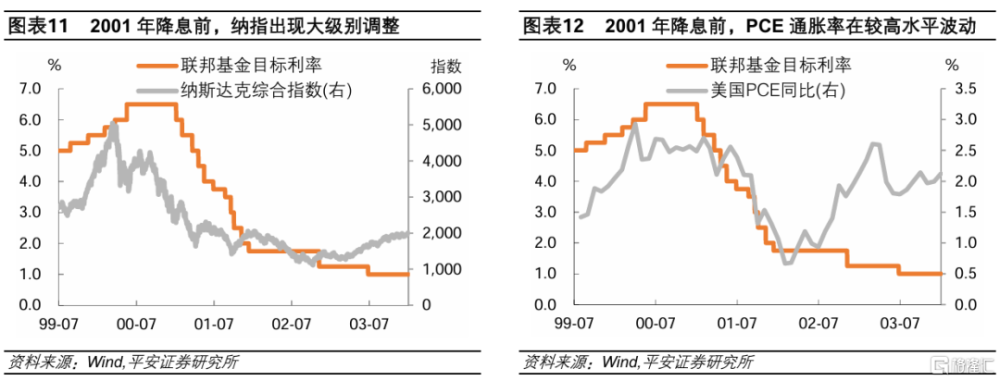

2001年1月至2003年6月,美聯儲累計降息13次、共550BP,政策利率上限由6.5%下降至1.0%。美聯儲本輪降息節奏較快,首次降息就調降了50BP,並連續5次降息50BP,一年內累計降息475BP。

2001年美聯儲降息的背景是,“互聯網泡沫”破裂,金融市場動蕩,經濟也出現走弱信號。1990年代末,以“Web1.0”爲代表的互聯網技術快速發展與普及,並引發“創業潮”與過度投機。1999年10月至2000年3月,納斯達克指數在五個月時間裏最多上漲了88%,標普500指數上漲11%。1999年6月至2000年5月,美聯儲累計加息6次、共275BP,以應對經濟過熱。2000年3月,納斯達克指數觸頂後快速下跌,互聯網股票泡沫逐漸破裂。

截至2001年1月2日(降息前一日),納斯達克指數自2000年3月的高點已經下跌了55%,盡管同期標普500指數下跌不到10%。2000年,美國失業率在保持4.0%左右,制造業PMI自8月开始步入萎縮區間,PCE通脹率在2.2-2.7%較高水平波動。2001年1月3日,美聯儲宣布緊急降息50BP,聲明稱“降息行動的背景是,銷售和生產走軟、消費信心下降、部分金融市場狀況緊張以及高能源價格削弱家庭購买力”,但也強調,“通脹壓力仍然可控”。

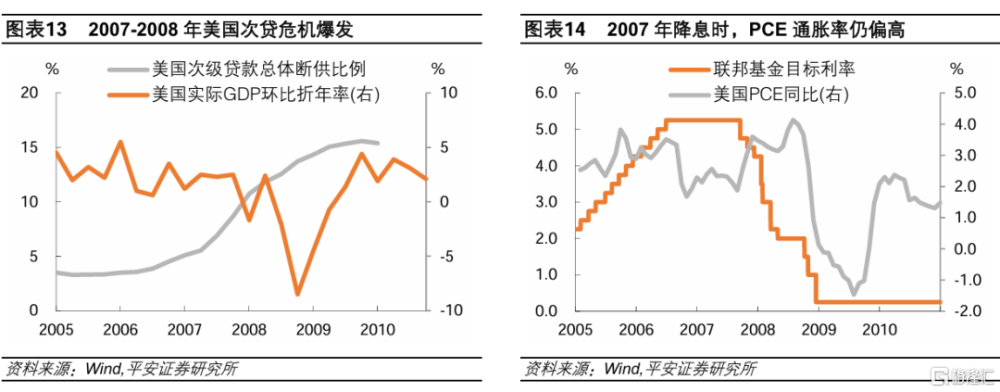

6、2007-2008年:次貸危機

2007年9月至2008年12月,美聯儲累計降息10次、共500BP,政策利率上限由5.25%下降至0.25%,即降至“零利率”。此後的7年裏,美聯儲不再加息,並先後實施了三輪量化寬松(QE)操作。

2007年,美聯儲降息的背景是次貸危機爆發,並嚴重威脅美國經濟前景。2006年二、三季度,美國GDP增速已經明顯放緩,環比折年率由一季度的5.5%下降至0.6-1.0%,2007年一季度GDP同比由此前2%以上下降至1.6%,此後回升。2007年降息前,美國失業率保持4.4-4.7%水平,制造業PMI基本保持擴張;PCE通脹率基本保持在2.1-2.6%,但8月曾降至1.9%,核心PCE通脹率則由年初2.5%左右下降至6-8月的2%左右。

2007年,美國次貸危機逐漸發酵,8月法巴銀行“暴雷”影響較大,成爲本輪危機开始的關鍵節點[5]。8月17日,美聯儲宣布下調貼現率50BP至5.75%,但並未下調聯邦基金目標利率;市場反應積極、股市上漲,多數投資者認爲“形勢可控”;市場預計美聯儲將於9月降息25BP,相對激進的預期是年內降息3次、每次25BP,也有批評者擔憂降息會助長通脹[6]。9月18日,美聯儲下調聯邦基金目標利率50BP至4.75%,聲明稱,金融市場的發展增加了經濟前景的不確定性,信貸條件收緊可能加劇地產調整,今天的行動旨在防止金融市場混亂並促進長期溫和增長。此外,聲明也指出一些通脹風險仍然存在,美聯儲將對此密切關注。

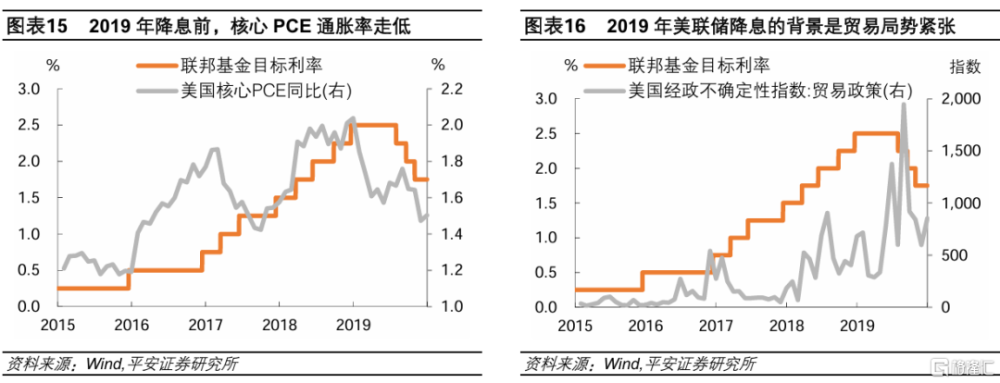

7、2019年:貿易局勢緊張

2019年8月至10月,美聯儲連續降息3次、共75BP,政策利率上限由2.5%下降至1.75%。本輪降息前,美聯儲在近八個月裏保持利率穩定。2020年3月,美聯儲受新冠疫情衝擊而繼續降息。

2019年,美聯儲降息的背景是,經濟和就業市場穩健,但通脹率低於2%,且貿易局勢緊張。2019上半年,美國實際GDP環比折年率錄得2.2-3.4%,制造業PMI保持擴張但呈下降趨勢,並於8月跌入萎縮區間;失業率從年初4%下降至5-6月的3.6%;PCE通脹率保持1.4-1.6%,核心PCE通脹率由年初1.9%下降至3-5月的1.6%。

2019年7月31日,美聯儲宣布降息25BP至2.25%,聲明稱,美國經濟適度增長,就業市場穩健,但整體及核心通脹率均低於2%,除此之外並沒有特別強調降息的動機。聲明還顯示,有兩位委員反對降息、支持保持利率不變。NPR報道稱[7],本次降息是一項“保險政策”,旨在防範經濟減速,尤其考慮到貿易局勢緊張和全球增長放緩的背景;當日市場反應消極、股市下跌,因投資者認爲美聯儲的降息動機不夠積極;時任總統特朗普也發推文批評道:“鮑威爾讓我們失望了”。10月30日,美聯儲在第三次降息後,釋放暫停降息的信號,部分原因是貿易形勢好轉,即中美貿易談判及英國脫歐談判出現積極進展[8]。

02

降息後的經濟

1、“硬着陸”與“軟着陸”

1982年以來的7輪降息周期中,美國經濟有3次遭遇“硬着陸”(1989-1992年、2001-2003年、2007-2008年),即降息後美國經濟陷入NBER定義的衰退區間,寬松周期(包括降息後的其他寬松操作)維持3年以上。其余4次順利實現“軟着陸”(1984-1986年、1995-1996年、1998年、2019年),在這些周期中,盡管經濟可能階段走弱,但走弱的幅度和持續時間有限,並未被定義爲衰退區間,降息周期短則3個月,最長也不超過3年。

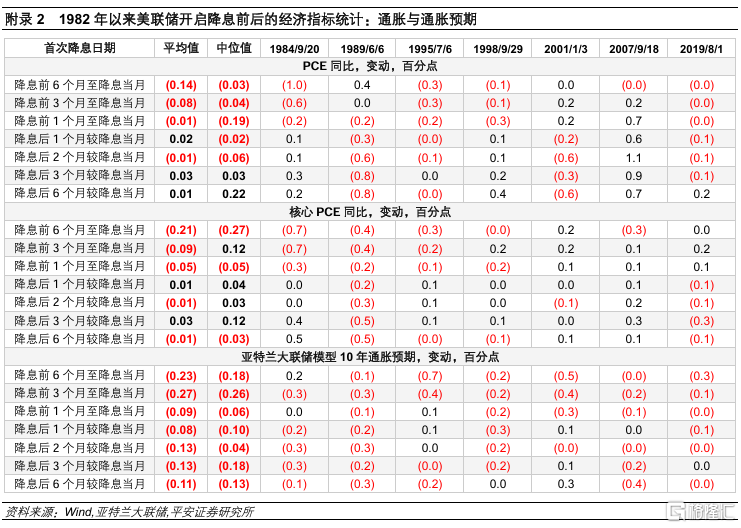

首次降息前後,美國經濟、就業和通脹可能會如何發展?我們主要統計了7輪周期中,美聯儲首次降息前後6個月期間,美國各項經濟指標的變化(詳見附錄1、2),可以得到以下結論:

2、生產與消費:降息前後均走弱

首次降息後,美國ISM制造業PMI和私人實際消費增速通常在3個月內繼續走弱,3-6個月裏觸底回升;在“軟着陸”情形下,實際消費通常表現出更強韌性,但制造業PMI仍可能走弱。

在7輪周期中,ISM制造業PMI在降息前3-6個月幾乎都出現明顯走弱,降息前6個月至降息當月PMI平均下降6.2個百分點,且較大概率跌入萎縮區間;首次降息後3個月內仍有較大概率繼續走弱,較降息當月平均下降1.3個百分點,但首次降息後6個月有較大概率回升,較降息當月的平均降幅縮窄至0.6個百分點。實際個人消費支出(PCE)同比增速呈現類似的規律,首次降息前6個月至降息當月平均下降0.3個百分點,降息後3個月較降息當月平均進一步下降0.5個百分點,降息6個月後較降息當月的降幅縮窄至0.3個百分點。

在“硬着陸”和“軟着陸”兩類情形下,制造業PMI走勢均出現走弱,沒有呈現明顯區別;但實際私人消費增速的變化區別較大,在3次“硬着陸”中均出現明顯下行,在4次“軟着陸”中可能上行,或階段下行後於降息一年內反彈。

3、就業:降息後仍有壓力

首次降息後,美國失業率走勢不確定,但“薩姆指數”[9](失業率的3個月移動平均值與前12個月的3個月滾動移動平均值最低點之差)通常在降息後的6個月裏上升,暗示就業市場邊際壓力持續加大;失業率在“硬着陸”情形中較有可能上行,且首次降息6個月後可能加快上行。

在7輪周期中,美國失業率在降息前1-2個月較有可能呈現上升,但首次降息後的6個月內,失業率上升和下降的概率相當。不過,更能反映就業市場邊際變化的薩姆指數,在首次降息前1個月大概率上升,且在降息後6個月內較有可能進一步上升。具體來看,相較降息當月,薩姆指數在降息後3個月和6個月平均分別上升0.12和0.20個百分點。

在“硬着陸”和“軟着陸”兩類情形下,失業率在“硬着陸”情形中較有可能上行,但通常在降息後6個月內上行幅度相對較小,6個月後加快上行。在2001年和2007年的兩次“硬着陸”中,“薩姆指數”在首次降息後的6-7個月升至0.5,觸發“薩姆規則”;其余情況下,在首次降息一年內均未達到0.5。

4、通脹:降息後不易反彈

首次降息後,美國PCE和核心PCE通脹率走勢不確定,但模型10年通脹預期通常在3-6個月內下降,或意味着美聯儲降息本身不易引發通脹及通脹預期反彈,可能的原因是經濟走弱對通脹及通脹預期的拖累較強。

在7輪周期中,首次降息前6個月至降息當月,PCE和核心PCE同比通常出現下降,平均降幅分別爲0.14和0.21個百分點。但首次降息後,上述通脹率繼續下降和回升的概率相當,而且核心PCE企穩的概率較大。另一方面,亞特蘭大聯儲的模型10年通脹預期,在降息前後均有較大概率下降,降息前3個月至降息當月平均降幅爲0.27個百分點,降息後3個月和6個月較降息當月的平均降幅分別是0.13和0.11個百分點。

在“硬着陸”和“軟着陸”兩類情形下,核心PCE走勢沒有明顯區別,均可能呈現韌性;模型通脹預期走勢也沒有呈現明顯區別,在首次降息後都出現了不同程度的下行。此外,通脹絕對水平高低,與是否“軟着陸”也不存在明顯相關性。

03

降息後的資產

首次降息前後,資產價格如何發展?我們主要統計了7輪周期中,美聯儲首次降息前60日至後90日期間,主要大類資產價格的變化(詳見附錄3),可以得到以下結論:

1、美債:利率趨於下行

美債利率趨勢向下,但“軟着陸”情形下可能在首次降息後1-2個月內階段回升。在7輪周期中,自降息前2個月至降息後3個月,10年美債利率整體保持下行趨勢。首次降息後,10年美債利率通常仍有下行空間,以首次降息前一日爲基准,10年美債利率在降息後60日平均下降20BP。不過,1995年、1998年、2019年的三次“軟着陸”中,10年美債利率下行空間相對有限,可能在降息後1-2個月出現階段反彈。

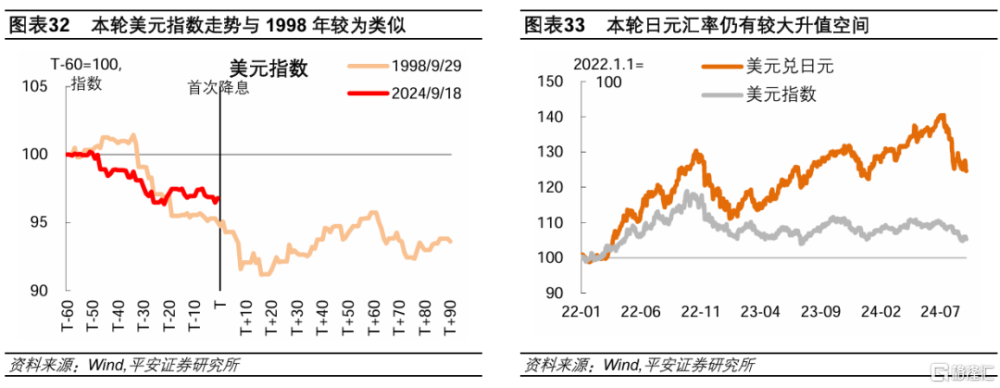

2、美元:方向不明

美元指數的走勢與降息、以及是否“軟着陸”之間沒有絕對的關聯。在7輪周期中,降息後1-3個月內,美元指數上漲和下跌的概率基本持平。在3次“硬着陸”中,美元指數有較大概率在降息前後階段走弱,但2次出現了在降息後3個月反超降息前2個月的情況。在4次“軟着陸”中,有3次都出現美元指數在降息前後走平或反彈的情況。

比較特殊的情況是1998年,盡管當時美聯儲僅降息3次且美國經濟“軟着陸”,但美元指數在降息前出現明顯走弱,降息後有所企穩,但並未反彈至降息前2個月水平。當時的特殊背景是亞洲金融危機,使得美元指數在1997-1998年的大部分時間裏明顯上漲,直到1998年8月开始快速回落,盡管美聯儲於9月开啓降息,但美元指數仍處於回落的慣性之中。

3、美股:漲勢暫歇

美股漲勢可能在首次降息前後階段“熄火”,但降息2-3個月後通常恢復上漲。在7輪周期中,首次降息前後,美股(標普500指數)在全部4次“軟着陸”和1次“硬着陸”情形中保持了上漲趨勢。從節奏上看,在首次降息前後1個月,美股通常出現波動調整,原因可能是,市場對於經濟和政策前景的判斷出現分歧。但是,除非出現“硬着陸”,美股在首次降息後3個月通常已經恢復上漲,標普500指數較首次降息前一日平均上漲2.8%。

風格方面,降息前後美股風格的變化規律不明顯。原因可能在於,降息一方面有益於緩解科技成長股的估值壓力,另一方面也有助於緩解中小盤及周期價值類企業的融資和財務壓力。統計上看,如果不是類似2001年互聯網危機時的行情,那么科技成長股跑贏周期價值股的概率較大;而即便是在互聯網危機時期,美聯儲首次降息後的1個月裏,科技股也有所轉暖。

4、黃金:先漲後盤整

黃金在降息前上漲的概率較大,但降息後的走勢不明。在首次降息前2個月至降息前一日,黃金現價出現4次上漲,平均漲幅1.8%;首次降息後2個月較首次降息前一日,黃金出現5次上漲;首次降息後3個月較首次降息前一日,黃金卻出現5次下跌。而且,黃金走勢與是否“軟着陸”之間沒有明顯關聯。例如,在2007年的“硬着陸”和2019年的“軟着陸”中,黃金在降息後均出現大幅上漲,分別受益於次貸危機和貿易局勢緊張引發的避險需求。但在1984年和1989年,黃金價格出現下跌,可能主要歸因於原油價格下跌、通脹及通脹預期回落。

5、原油:較可能下跌

原油在降息後下跌的概率較大,但也並不絕對。在7輪周期中,WTI原油期貨價在降息前1-2個月出現波動反彈的概率較大,降息前2個月至降息前一日,有5次都出現了價格上漲,中位數漲幅爲2.8%。在首次降息後,原油價格出現下跌的概率更大,降息後3個月至降息前一日,有5次都出現了下跌,跌幅的平均值和中位值都是6.0%。油價的下跌可能主要歸因於經濟走弱及市場對需求的擔憂。

04

對當下的啓示

第一,基於美聯儲开啓降息前的經濟表現,很難判斷美國經濟之後能否順利“軟着陸”。例如,1995年降息前,ISM制造業PMI出現較快下降並陷入萎縮,實際私人消費增速也出現階段下降,但降息後美國經濟快速復蘇,實現了一次教科書式的“軟着陸”。又如,2007年降息前,ISM制造業PMI在降息前基本保持擴張,趨勢上並未明顯走弱,較其他6輪周期而言表現最優,私人消費增速表現也處於中遊水平,但美國經濟最終陷入嚴重危機。有意思的是,2007年美聯儲降息時,市場上也不乏對其過早降息引發通脹反復的擔憂。從這個角度看,我們需要充分意識到市場和政策在認知上的局限性,以及經濟發展的不可預測性。

第二,如果未來不出現嚴重經濟或金融市場衝擊,本輪降息周期較有可能實現“軟着陸”。事實上,自1980年代初期沃爾克大幅加息“制造衰退”以來,如果不發生嚴重的經濟或金融市場衝擊,美國歷史上沒有再次出現過因加息本身直接引發的經濟衰退。1982年以來的三次“硬着陸”,分別遭遇了儲貸危機(疊加石油危機)、互聯網危機和次貸危機。這使得美聯儲降息未能阻止經濟衰退。除此之外的四次“軟着陸”,美聯儲適當降息都取得了預防衰退的效果。

第三,本輪美聯儲开啓降息相對較晚,降息前經濟和就業市場走弱的信號較強。本輪美聯儲降息很大程度上受到通脹風險的制約,尤其2024年一季度通脹反彈,很大程度上令美聯儲推遲了降息。相較1984-1986年、1998年和2019年,美聯儲降息的理由比較充分,除了基於就業和通脹形勢外,也出於阻止美元升值、預防輸入性經濟金融風險等多種原因。相較1995年,當時美國通脹處於2%附近,美聯儲降息的阻力也相對較小。這也令本輪降息前,經濟和就業市場走弱的信號較強:一是,ISM制造業PMI相較於歷次周期處於偏低水平(圖表18);二是,就業市場走弱的壓力較大,首次出現在降息前觸發“薩姆規則”的情況(圖表21)。

第四,本輪降息後,經濟和就業市場可能也會慣性下行一段時間。綜合7輪降息开啓後的經濟表現,關鍵生產和消費指標,以及就業市場指標,較有可能在首次降息後一個季度內保持下行,降息後的第二個季度才觸底回暖。

第五,歷次降息周期的大類資產表現有望爲本輪資產走勢提供线索,同時也需要結合美國大選、日本加息等特殊宏觀背景,綜合判斷。具體來看:

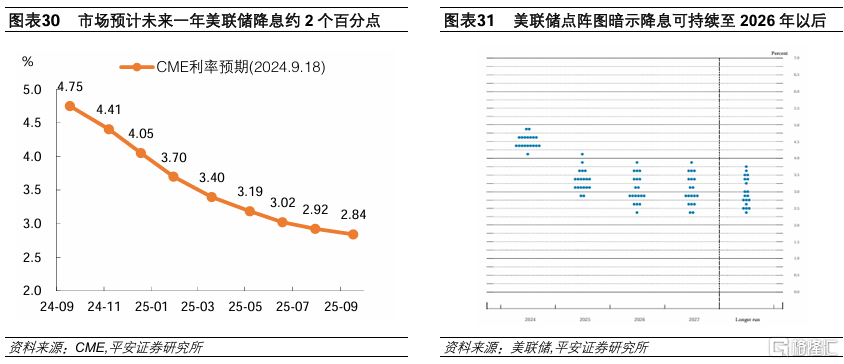

10年美債利率有可能在首次降息後1-2個月內階段反彈,之後繼續下行。在本輪降息前,10年美債利率已有所下行,但幅度仍屬於歷史中位數水平(圖表24)。展望後市,如果美聯儲兌現降息後,經濟數據保持韌性,市場衰退擔憂緩和、降息預期減弱,可能令美債利率階段觸底回升。再往後,由於本輪降息的空間較大,目前CME利率期貨市場預計未來一年美聯儲將累計降息約2個百分點,美聯儲最新點陣圖暗示降息周期至少延續至2026年。如果美聯儲保持降息,那么美債利率可能繼續下行。

美元指數未必因降息而下跌,但可能受日元升值拖累。本輪降息前,由於日本加息等因素,美元指數下行節奏較快,這一情形比較類似1998年,即美元指數的走勢相對更受到外部環境的影響。展望後市,美元走勢存在不確定性。如果日本央行對加息保持克制,那么美元有可能企穩甚至反彈;但如果日本央行繼續加息,美元指數也可能處於類似1998年下行的“慣性”之中。我們傾向認爲,未來1-2個季度日本央行可能在加息問題上比較謹慎,以管控日元快速升值對日本乃至全球金融市場的衝擊;但日本貨幣政策正常化的方向不改,日元仍有較大升值空間,美元指數仍可能逐漸面臨日元升值的拖累。

美元指數未必因降息而下跌,但可能受日元升值拖累。本輪降息前,由於日本加息等因素,美元指數下行節奏較快,這一情形比較類似1998年,即美元指數的走勢相對更受到外部環境的影響。展望後市,美元走勢存在不確定性。如果日本央行對加息保持克制,那么美元有可能企穩甚至反彈;但如果日本央行繼續加息,美元指數也可能處於類似1998年下行的“慣性”之中。我們傾向認爲,未來1-2個季度日本央行可能在加息問題上比較謹慎,以管控日元快速升值對日本乃至全球金融市場的衝擊;但日本貨幣政策正常化的方向不改,日元仍有較大升值空間,美元指數仍可能逐漸面臨日元升值的拖累。

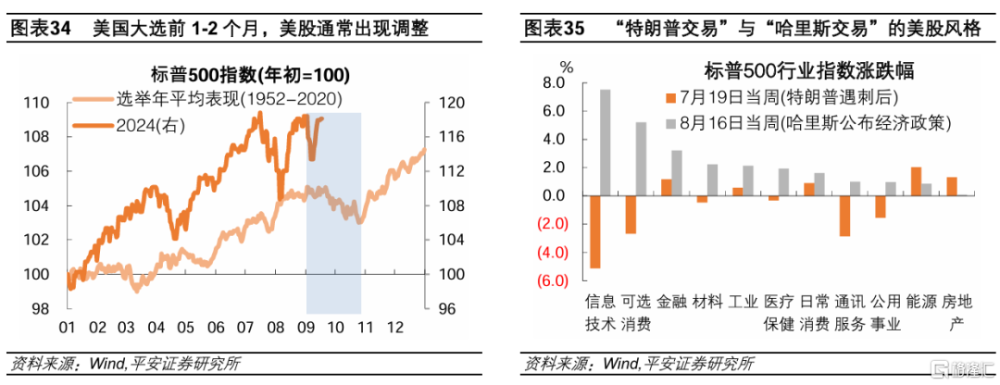

美股在首次降息前後1個月的調整風險較高,但大方向仍然積極。本輪美股在降息前1-2個月已經出現一定波動,原因包括:1)大型半導體及科技公司股價調整,因投資者擔心需求走弱和政策(反壟斷)雙重風險;2)經濟和降息前景分歧較大,當前投資者較關注經濟意外下行、美聯儲降息不足(難以避免衰退)的風險;3)美國大選進一步增加了市場不確定性。歷史經驗顯示,美國大選前1-2個月,美股通常承壓。展望後市,參考歷次降息周期的規律,有必要對首次降息前後1個月的美股波動風險保持警惕。但年底或明年年初,隨着美國大選結果落地,疊加美國經濟走向有望更加明確,美股有望恢復漲勢。

美股在首次降息前後1個月的調整風險較高,但大方向仍然積極。本輪美股在降息前1-2個月已經出現一定波動,原因包括:1)大型半導體及科技公司股價調整,因投資者擔心需求走弱和政策(反壟斷)雙重風險;2)經濟和降息前景分歧較大,當前投資者較關注經濟意外下行、美聯儲降息不足(難以避免衰退)的風險;3)美國大選進一步增加了市場不確定性。歷史經驗顯示,美國大選前1-2個月,美股通常承壓。展望後市,參考歷次降息周期的規律,有必要對首次降息前後1個月的美股波動風險保持警惕。但年底或明年年初,隨着美國大選結果落地,疊加美國經濟走向有望更加明確,美股有望恢復漲勢。

美股風格需結合降息預期和大選選情綜合判斷。大選方面,“特朗普交易”可能相對利好傳統能源、房地產、金融、工業等板塊,“哈裏斯交易”可能相對利好信息技術、可選消費等板塊(參考報告《哈裏斯:競選優勢、政策雛形與交易线索》)。例如,9月10日特朗普與哈裏斯的首次辯論後,哈裏斯表現較優,9月11日开盤後的科技股表現好於周期股。

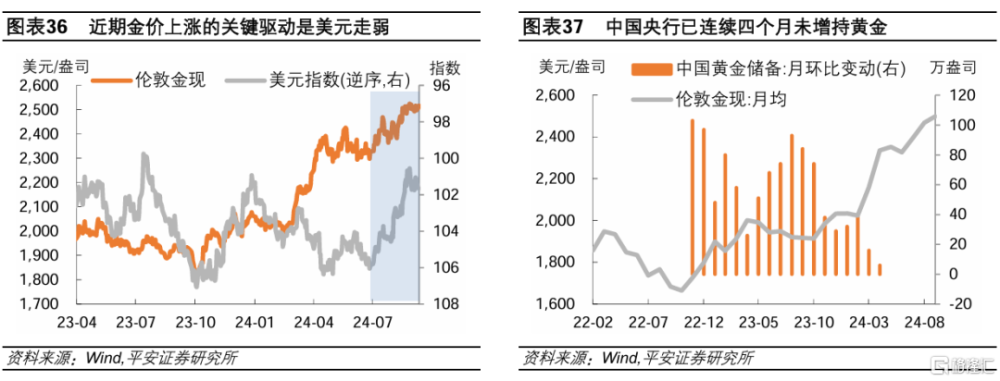

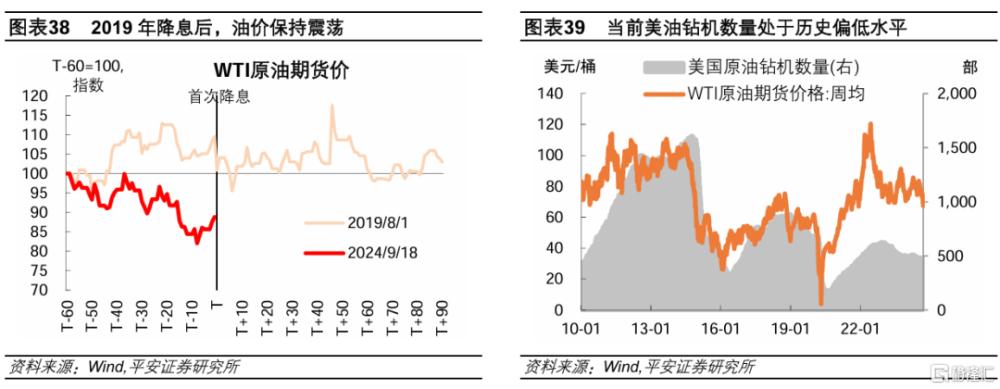

黃金在降息前已上漲較多,降息後較有可能盤整。本輪降息前2個月,金價已經上漲不少,在過去7輪周期中的表現僅次於1998年。類似1998年,今年7月以來,金價上漲的關鍵驅動來自美元指數的走弱。展望後市,在首次降息後,如果說美債利率和美元指數都存在階段性反彈的風險,那么金價可能隨之階段承壓。再往後,如果美債利率和美元指數繼續向下,金價可能重回漲勢。此外,本輪金價還受到“非美元因素”的影響,包括全球央行增持黃金、投機需求增長等。例如,中國央行已連續四個月未增持黃金,也可能在未來一段時間階段限制金價的上漲動能。

黃金在降息前已上漲較多,降息後較有可能盤整。本輪降息前2個月,金價已經上漲不少,在過去7輪周期中的表現僅次於1998年。類似1998年,今年7月以來,金價上漲的關鍵驅動來自美元指數的走弱。展望後市,在首次降息後,如果說美債利率和美元指數都存在階段性反彈的風險,那么金價可能隨之階段承壓。再往後,如果美債利率和美元指數繼續向下,金價可能重回漲勢。此外,本輪金價還受到“非美元因素”的影響,包括全球央行增持黃金、投機需求增長等。例如,中國央行已連續四個月未增持黃金,也可能在未來一段時間階段限制金價的上漲動能。

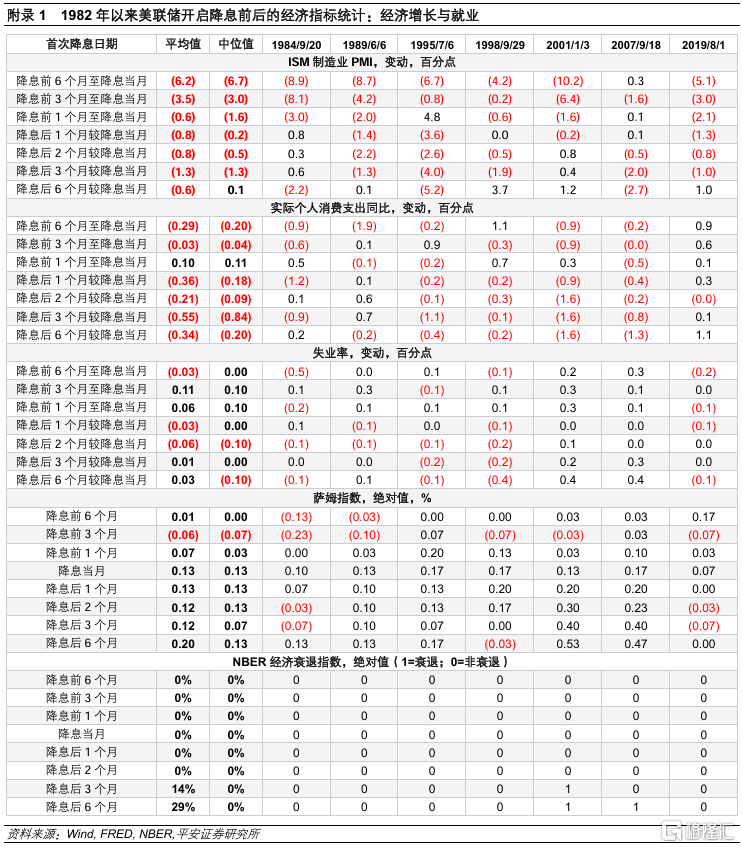

原油價格較可能在降息後保持震蕩。歷次降息後,由於經濟仍在走弱,油價下跌的概率較大。但需注意,2010年美國頁巖油革命以後,美國原油的產量上升且油企業也能更加靈活地調控產量,國際油價的定價與需求的相關性減弱。頁巖油革命後,僅有一輪降息周期,即2019年,彼時WTI油價在降息前後保持震蕩,並未明顯下行。本輪降息前,油價在需求擔憂中已經出現一定調整,限制了進一步下行的空間。展望後市,需求擔憂對油價的衝擊可能減弱,如果美國油企或歐佩克+等產油國適當減產,油價較有可能保持在近期水平震蕩。

原油價格較可能在降息後保持震蕩。歷次降息後,由於經濟仍在走弱,油價下跌的概率較大。但需注意,2010年美國頁巖油革命以後,美國原油的產量上升且油企業也能更加靈活地調控產量,國際油價的定價與需求的相關性減弱。頁巖油革命後,僅有一輪降息周期,即2019年,彼時WTI油價在降息前後保持震蕩,並未明顯下行。本輪降息前,油價在需求擔憂中已經出現一定調整,限制了進一步下行的空間。展望後市,需求擔憂對油價的衝擊可能減弱,如果美國油企或歐佩克+等產油國適當減產,油價較有可能保持在近期水平震蕩。

附錄:

風險提示:1)統計樣本有限,或影響結論的准確性。2)美國經濟和就業市場出現意外下行風險。3)美國通脹出現意外反彈風險。4)國際金融市場出現意外波動。5)國際地緣政治局勢超預期,並對美國經濟和資產產生衝擊等。

注:本文來自平安證券發布的《美聯儲歷次开啓降息:經濟與資產》,報告分析師:鐘正生 S1060520090001,張璐 S1060522100001,範城愷 S1060523010001

標題:美聯儲歷次开啓降息:經濟與資產

地址:https://www.iknowplus.com/post/149232.html