9月FOMC:降息50bps,迎合市場還是民主黨?

核心觀點

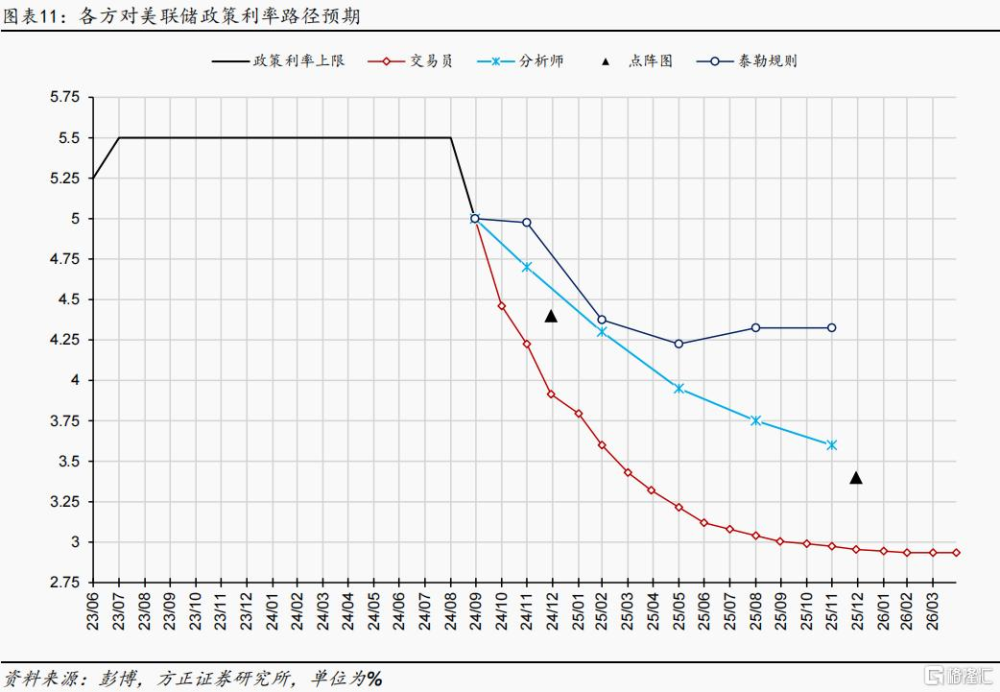

核心觀點:出於對增長下行、勞務市場走弱更大的擔憂,和對通脹回歸目標更強的信心,9月FOMC會議美聯儲選擇以50bps开啓降息周期,並在點陣圖中指引今、明年各4次的降息。發布會上Powell並未嚴謹論證50bps降息的合理性,但也表示未來降息決策仍然靈活,50bps並非降息幅度的新節奏。向前看,我們認爲大選仍然是未來降息路徑最大的變數。如果特朗普上台,更強的經濟韌性與通脹黏性預期或壓縮美聯儲未來的降息空間。但無論誰上台,當前市場預期的今、明兩年分別還有2.8、7.8次的降息都過於樂觀。

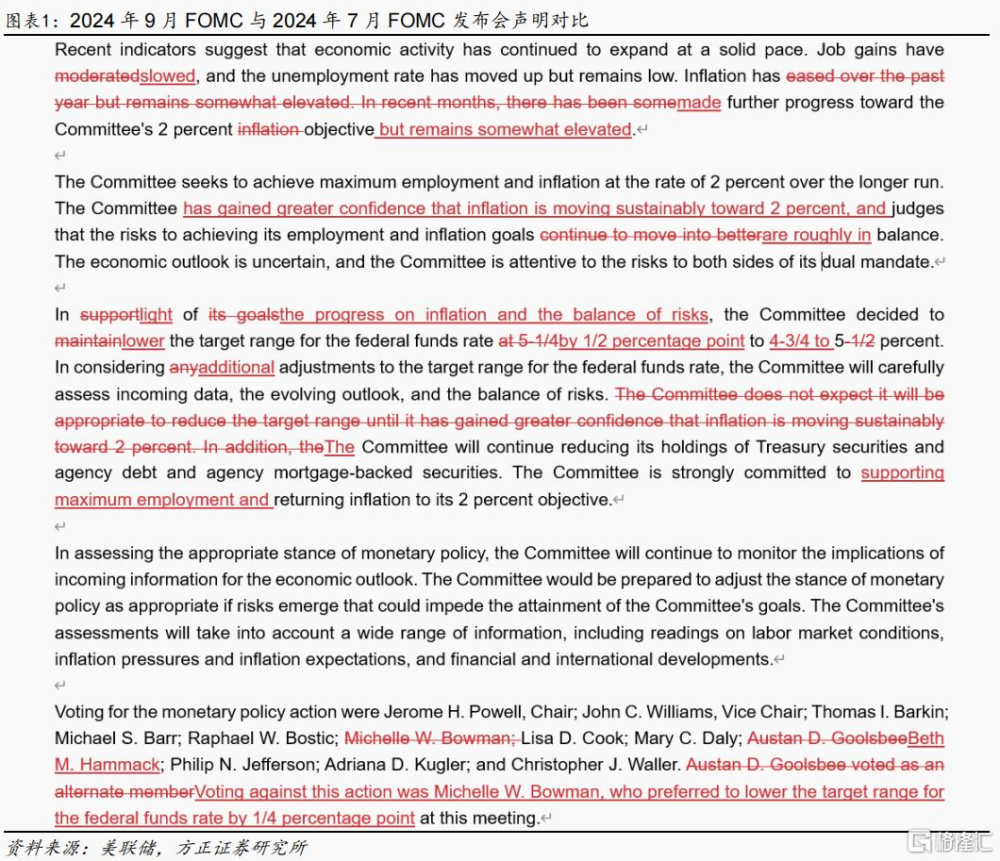

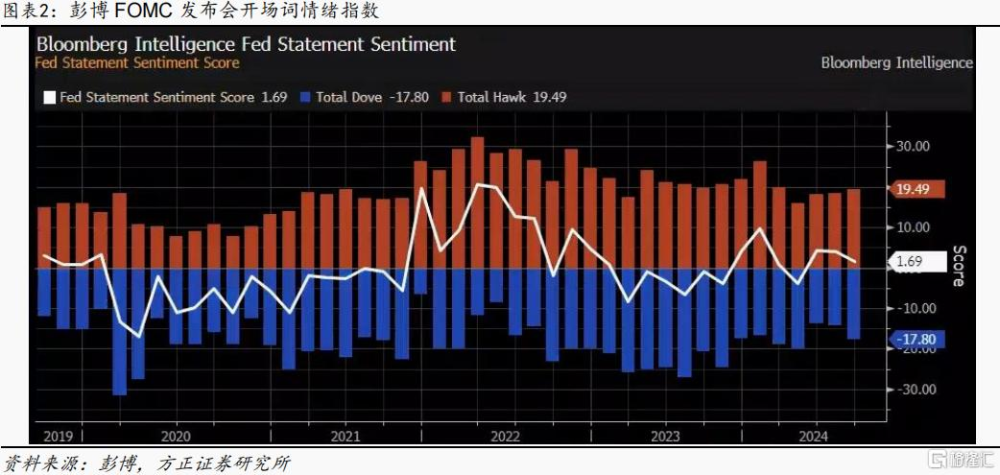

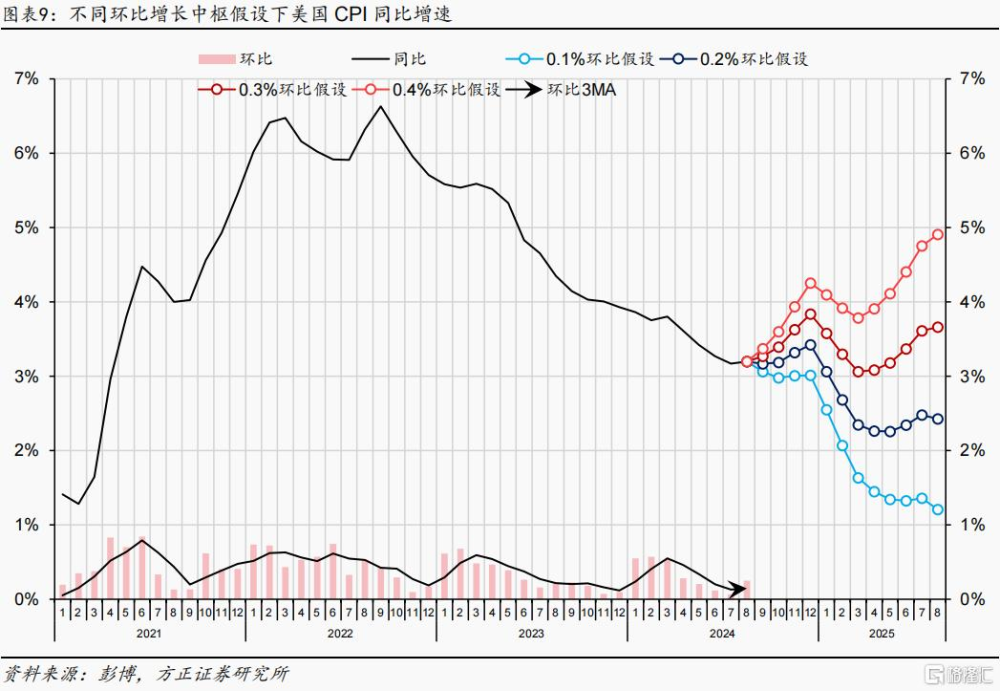

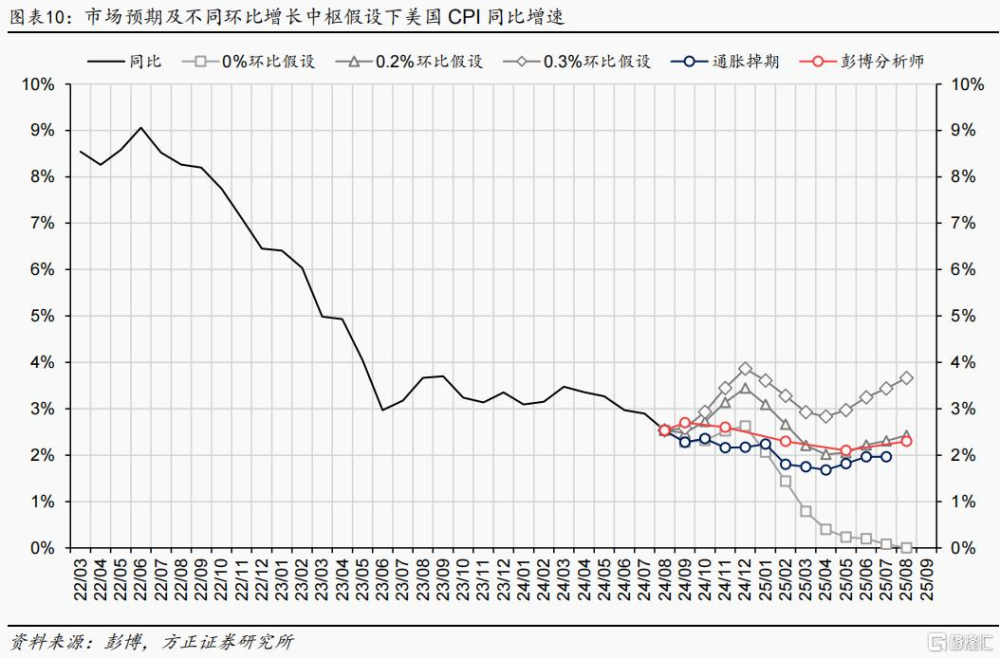

FOMC聲明:降息50bps,一人反對,聲明將“工作重心”從通脹上行風險移至增長下行風險。盡管FOMC前的通脹數據出現意外擡升(核心CPI環比超預期、居住通脹同比反彈),增長數據延續韌性(零售銷售、工業產值、新屋开工均超預期,GDPNow將24Q3美國GDP增速由+2.5%上修至+3.0%),彭博調查的111名分析師中有102名預期降息25bps(剩余9人預期降息50bps),但美聯儲最終仍選擇“迎合”交易員的預期(FOMC決議前夕,聯邦基金期貨交易員預期美聯儲降息25、50bps的概率分別爲37.5%、62.5%)降息50bps。當然,這一決策遭到美聯儲最鷹派的理事Bowman的反對,其認爲僅需25bps的降息,這是2005年以來首次有理事在FOMC決議上投下反對票。

從聲明的修改來看,美聯儲選擇以50bps作爲降息周期的开場,主要因爲其認爲就業與通脹目標已大致均衡(roughly balanced),此前表述爲繼續向均衡目標發展(continue to move into better balance)。具體來看,美聯儲开始:①對就業市場更強的擔憂。鑑於7、8月回落的新增非農就業數據,聲明將新增就業的描述由溫和改爲放緩(moderated→slowed),並將致力於完成的目標由2%通脹率改爲就業最大化與2%通脹率(supporting maximum employment and returning inflation to its 2 percent objective)。②對實現通脹目標更強的信心。美聯儲認爲,雖然通脹仍有些偏高(remains somewhat elevated),但對實現2%通脹目標已經有了更強的信心(has gained greater confidence that inflation is moving sustainably toward 2%)。聲明公布後,市場進一步押注降息預期的升溫,美債利率&美元指數下跌,黃金&大宗商品&美股上漲。

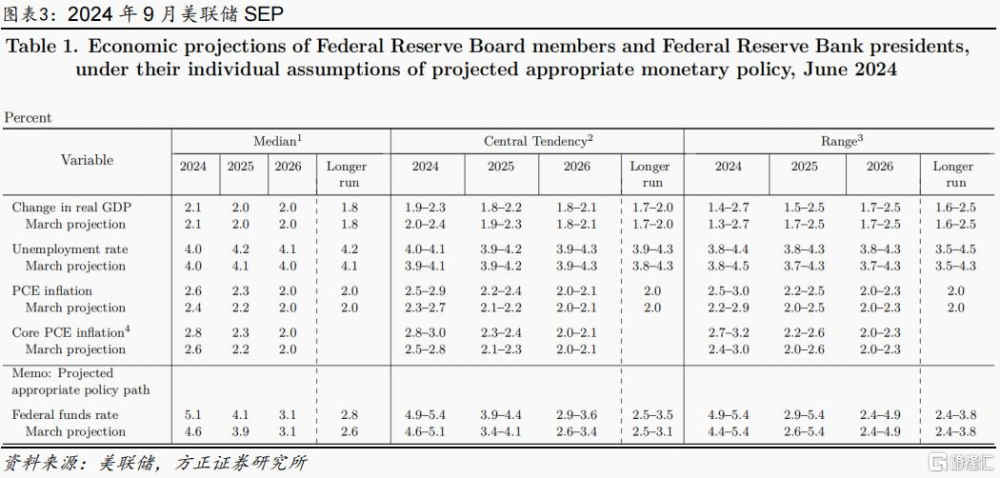

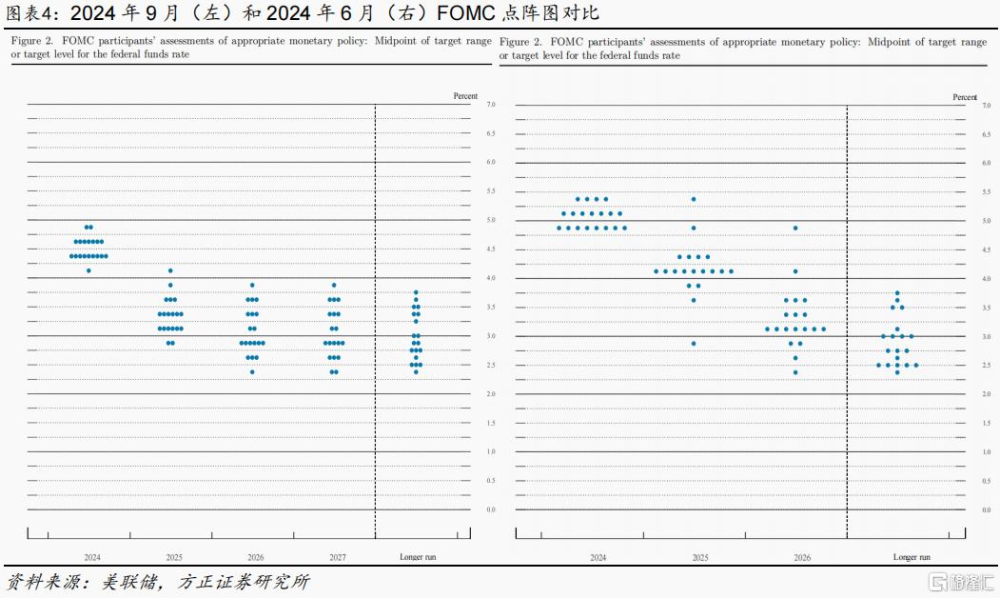

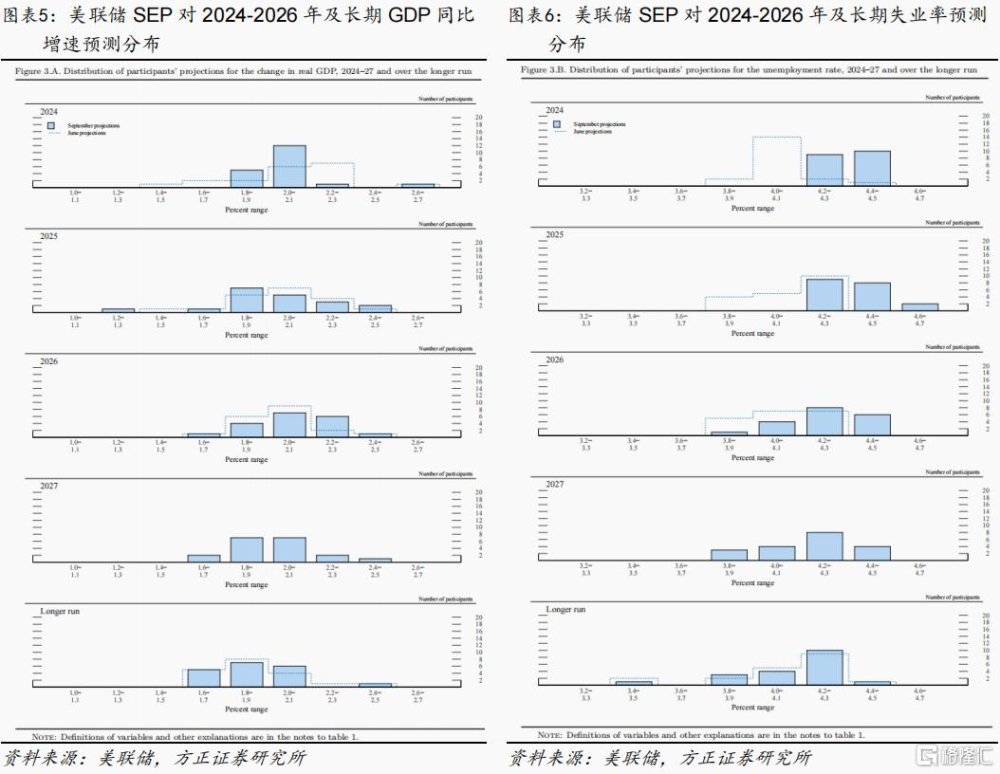

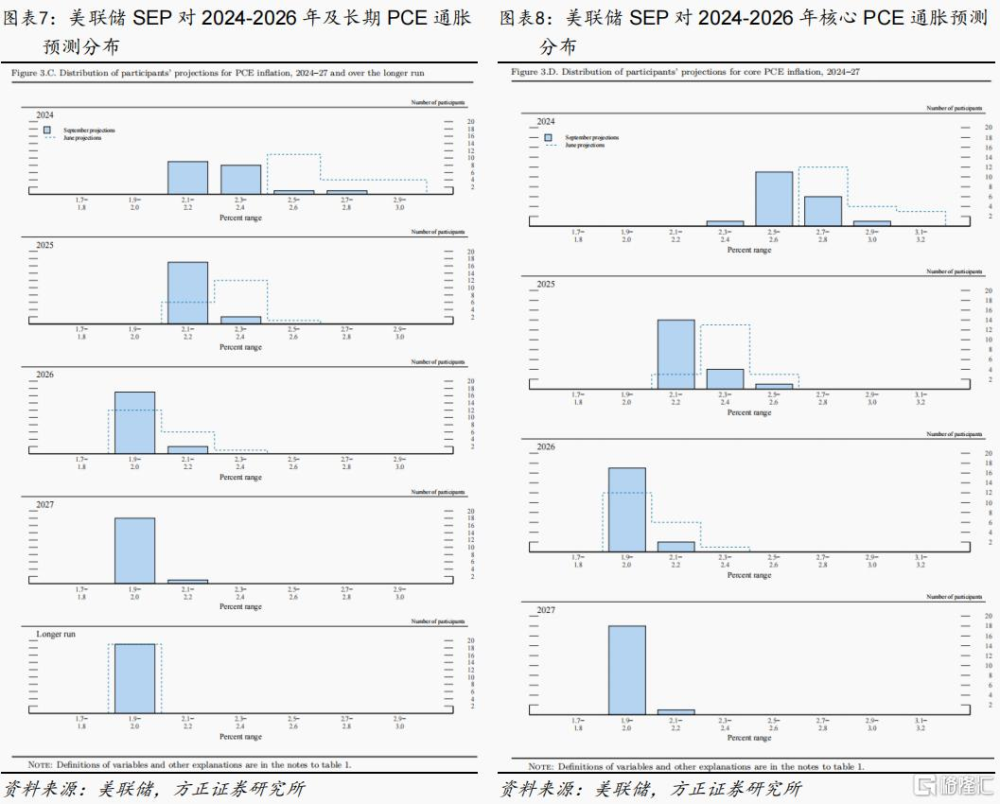

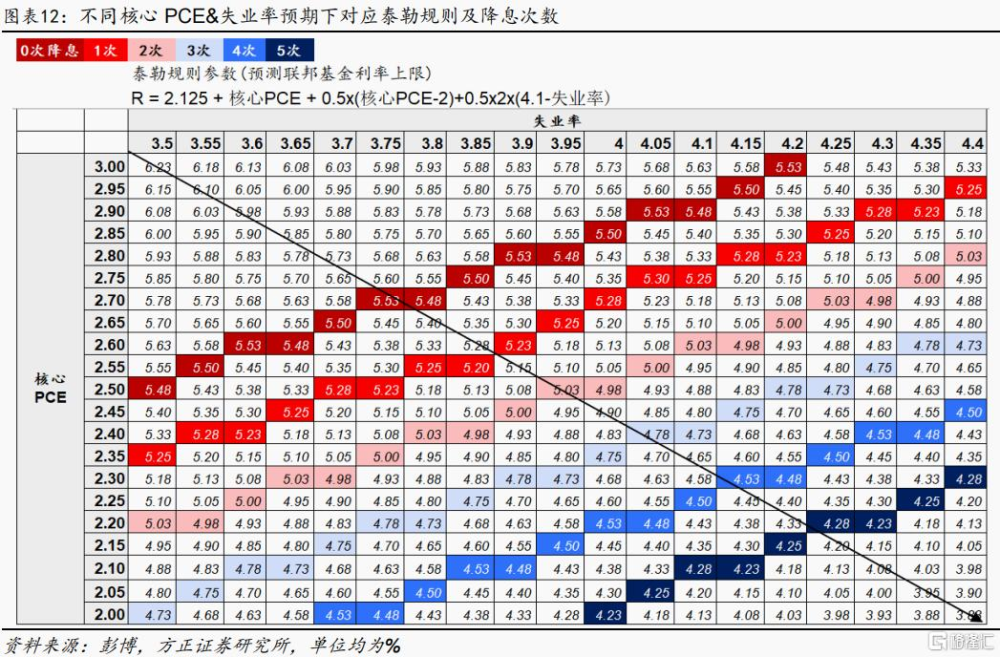

點陣圖:指引今、明年各4次的降息,R*由2.8%上移至2.9%。①2024年:預期全年累計降息2-3-4-5次的人數分別爲2-7-9-1人,中值與衆數均爲4次,對應政策利率區間[4.25, 4.50]%,即年內還有再多2次/50bps降息。②2025-2026年:預期到2025年累計降息5-6-7-8-9-10次的人數分別爲1-1-3-6-6-2人,中值爲8次,對應政策利率區間[3.25, 3.50]%。預期2026年降息至2.9%,與最新長期政策利率預期相等。③長期政策利率:美聯儲預期長期政策利率從2.8%再次上調至2.9%。但從分布上看,美聯儲對R*的預測非常離散。而截至最新,聯邦基金期貨交易員預期美聯儲今、明兩年分別還有2.8、7.8次的降息,分別對應4.12%、2.88%的政策利率,均較點陣圖指引的更加鴿派。

經濟預測:上調失業率與通脹預期。①產出:將24Q4美國GDP預測由+2.1%小幅下調至+2.0%,其余數據均保持+2.0%不變。將24Q4、25Q4、26Q4的失業率預測分別由4.0%、4.2%、4.1%上調至4.4%、4.4%、4.3%。基於奧肯定律,這繼續反映美聯儲對勞務供給改善→失業率提升→勞務市場均衡的預期。預測前景中,對增長持上行風險、對通脹持下行風險的委員數量明顯增多。②通脹:將24Q4美國PCE同比預期由+2.6%下調至+2.3%、25Q4美國PCE同比預期由+2.3%下調至+2.1%;將24Q4美國核心PCE同比預期由+2.8%下調至+2.6%、25Q4美國核心PCE同比預期由+2.3%下調至+2.2%。預測前景中,對通脹與核心通脹持上行風險的委員數量明顯減少。綜合來看,SEP與聲明基本保持一致,反映美聯儲對就業市場下行風險的強化和對通脹上行風險的緩釋。

發布會:未來降息決策仍然靈活,50bps並非降息幅度的新節奏。①貨幣政策方面,對於降息決策,Powell將下調政策利率視爲基於就業和通脹現狀的一次“校准(recalibration)”,而至於爲何超出基准情形下調50bps,Powell並未具體解釋其決策考量,只是表示爲了避免降息步伐“落後於曲线”,因此是一個好的开端。對於未來的降息路徑,Powell表示不應將50bps視爲降息節奏的新標准,後續降息與否、幅度是25或50bps,將在每次會議上具體討論,仍將由數據決定;如果數據合適,未來可能加快或放慢降息的步伐,或者停止降息。②經濟展望方面,對於就業和通脹,Powell表示勞務市場已經顯著降溫,不再是通脹上行風險的來源;不需要看到勞動力市場進一步放松,就能實現通脹降至2%。因此,通脹的上行風險已經降低,勞動力市場的下行風險已經上升。但同時Powell表示,雖然通脹風險已經顯著緩解,但仍高於目標水平;並不是宣布在通脹上取得勝利。在經濟前景上,Powell認爲美國的經濟狀況仍然良好,目前沒有看到經濟中有任何跡象表明衰退的可能性正在上升。總體來看,Powell並未過多解釋此次超預期降息50bps的原因,而是提到如果提前看到偏弱的就業數據,可能在7月降息。因此,9月降息50bps或可以視爲一次“補降”、以盡快降低貨幣政策的限制性效果。但考慮到7-8月通脹數據顯示核心通脹上行風險並未消除、Powell對美國經濟狀況仍然樂觀,且Powell表示中性利率可能擡升,因此此次50bps的大幅降息似乎並不具備較強的基本面支撐,且與Powell的表態相矛盾。受發布會偏鷹與利好出盡影響,發布會後大類資產走勢逆轉,美債利率&美元指數上漲,黃金&大宗商品&美股下跌。

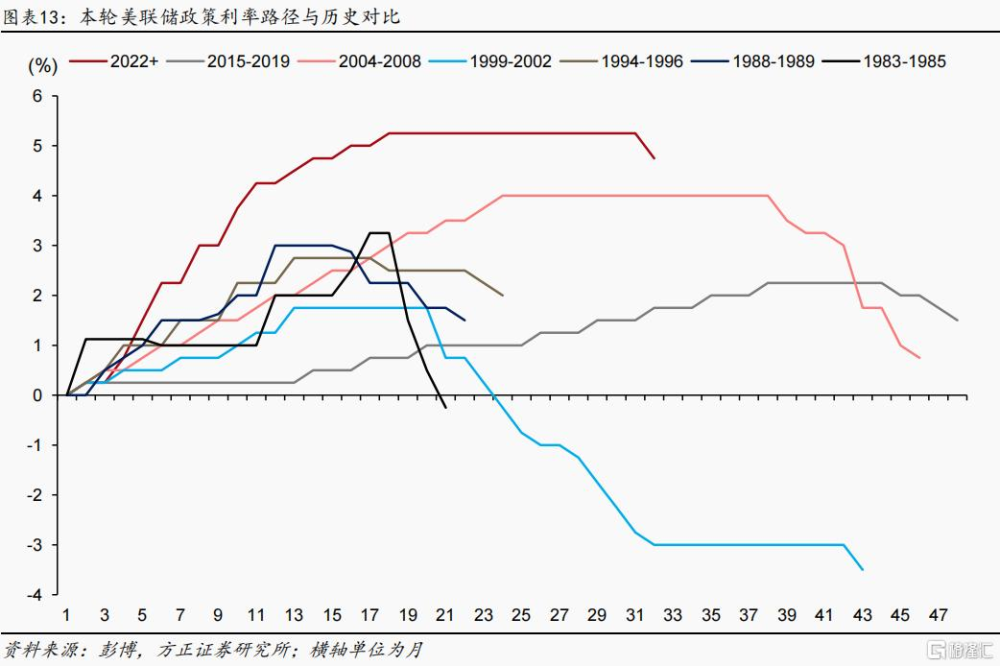

展望:大選仍然是未來降息路徑最大的變數。從經濟數據來看,雖然7、8月的美國勞務市場數據確有走弱,QCEW對2024年3月的就業總人數的初值校准幅度也偏大,但近幾個月均新增就業仍在美聯儲測算的長期均衡水平以上。從政治立場來講,當前選情仍然焦灼,特朗普與哈裏斯的勝選概率接近“五五开”,美聯儲在經濟基本面尚好的情形下以50bps幅度开啓降息,確有爲民主黨“站台”的嫌疑。從1990年以來降息周期的經驗來看,首次以50bps开啓降息的例子均爲經濟面臨嚴重衰退時期。向前看,如果特朗普上台,預計更強的經濟韌性與通脹黏性預期或壓縮美聯儲未來的降息空間。而如果哈裏斯上台,循序漸進的降息+軟着陸料爲美國經濟的基准路徑。但無論誰上台,當前市場預期的今、明兩年分別還有2.8、7.8次的降息都過於樂觀。

風險提示:美聯儲過早开啓降息周期引發通脹反彈與失控;美聯儲緊縮周期維持時間過長,引發金融系統流動性危機;通脹下行速率不及預期。

注:本文節選自方正證券研報《9月FOMC:降息50bps,迎合市場還是民主黨?——#2024年9月FOMC會議點評》,分析師:蘆哲S1220523120001、張佳煒 S1220523120005

標題:9月FOMC:降息50bps,迎合市場還是民主黨?

地址:https://www.iknowplus.com/post/148887.html