中國出口:高壓之下闢新局

核心觀點

隨着外部環境不確定性上升,當前中國出口結構是否已充分調整,能夠在何種程度上抵御新一輪經貿摩擦的衝擊?本文從國別、產品、國別×產品三個維度,全面考察2018年中美开始互加關稅以來,中國出口所發生的結構轉變。試圖通過這項研究,對回答上述問題提供一些基本线索。

1. 中國出口市佔率何以穩定?2018年以來,中國出口的拖累主要來源於美國和日本;對歐洲(除俄羅斯、東歐)的出口一度得益於中歐經貿合作加深和俄烏战事衝擊而上升,但現已回落並完全收回了前期漲幅;支撐中國出口市佔率穩中有升的力量主要來自俄羅斯、中亞、東歐,以及亞洲、非洲、拉美。在中國出口的外需基礎中,美國仍佔有重要地位。截至2021年,美國吸收了中國出口增加值的19.2%,這一佔比不僅是全球最高的國家,而且也高於2018年及之前水平。

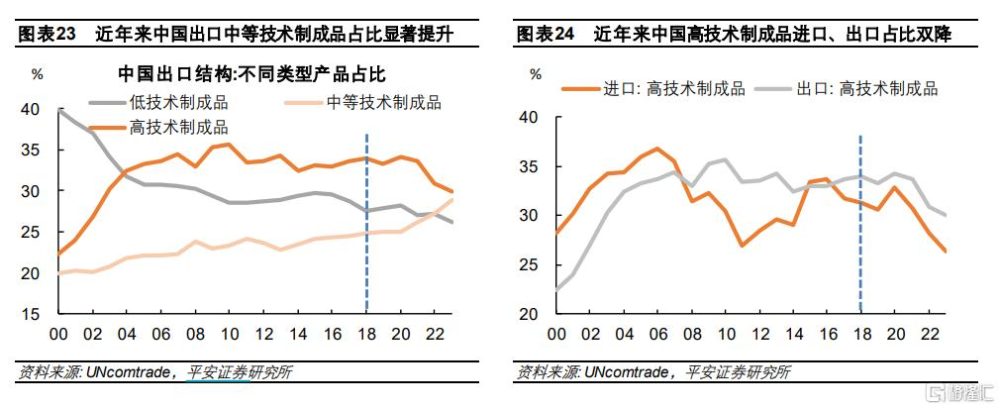

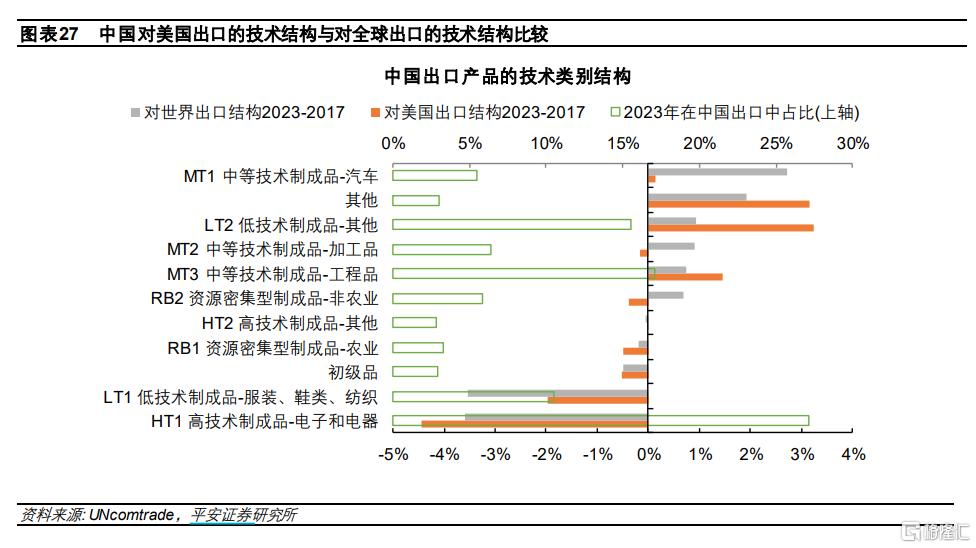

2. 中國在全球產業鏈中的角色轉變。2018年以來,截至今年6月中國出口的中等技術制成品佔比提高4.4個百分點至28.9%,在中等技術層級上“進口替代”的趨勢明顯。低技術制成品佔比下降2.6個百分點至26.1%,其中,紡織鞋服類產品明顯下降,產業已向東南亞國家轉移;賤金屬制品、玩具、塑料制品等其它低技術產品的佔比卻有所上升,傳統勞動密集型產品出口的優勢仍在。高技術制成品佔比下降3.6個百分點至30%,隨着美國對芯片的出口管制升級,近年來中國高技術制成品的進、出口都出現了下滑。

3. 中國出口結構轉變的幾條线索。2018年以來,牽動中國對美國出口下滑的“牛鼻子”是電子電器類高技術制成品、以及汽車產業,而低技術制成品並不是關鍵拖累。當前中國出口增長的不確定性主要來源於三個方面:一是歐洲(俄羅斯東歐除外)市場,中國高技術制成品和汽車出口在較大程度上轉向依賴歐洲市場,但近來歐盟對中國光伏產品的反補貼調查、對中國新能源汽車加徵關稅等,爲中國出口前景蒙上陰影。二是以芯片爲代表的高技術產品進口,倘若美國進一步收緊相關限制規則,將加大中國在高技術領域以時間換空間的難度。三是與美國的間接掛鉤,如若美國升級其對華關稅的原產地規則,向友國施壓,打擊各種“繞道”出口,則可能動搖目前中國出口增加值中的對美佔比保持穩定的局面。

4. 高壓之下,中國出口仍需勇闢新局。一是,盡更大努力鞏固與歐洲的經貿協作。必要時可考慮採取自愿出口配額方式,減少其有關傾銷、產能過剩等指責。穩定歐洲市場基本盤,也是穩住中國高技術產品和汽車產業鏈的應有之義。二是,在與美國的競合之中尋求最大公約數。通過拓展進口、單向开放、擴大服務貿易开放等措施,爲中國高技術產業的趕超發展爭取更大時間與空間。三是,一如既往地擴大與亞洲、非洲、拉美、俄羅斯東歐的經貿往來,積極培育外貿新動能。四是,以內循環提升外循環。深化國內市場機制改革,通過強化市場公平競爭、優化民營外資企業營商環境、積極擴大內需,形成有利於中國產業競爭力不斷提升的肥沃土壤。

風險提示:中美經貿战升級,歐洲與中國貿易摩擦升溫,美國對友國施壓形成廣泛脫鉤。

2024年中央經濟工作會議要求“加快培育外貿新動能,鞏固外貿外資基本盤”。上半年淨出口對中國GDP的拉動從去年的-0.6個百分點上升至0.7個百分點。在國內有效需求不足的情況下,出口成爲中國經濟穩中有進的關鍵支撐。未來一段時間,出口若可保持較高景氣,能夠爲國內轉型發展創造更大回旋空間;把脈中國出口的走向,成爲研判中國經濟形勢的重要一環。

當前,美國大選選情牽動着中國投資者的神經,其中一個重要關切是,新一屆美國總統任下中美經貿衝突將去向何處。倘若特朗普回歸,可能意味着更高的關稅、更嚴格的原產地規則和高技術產品出口管制;倘若哈裏斯逆襲,則可能在對華貿易政策上更加遵從於美國的經濟利益,傾向於維持現有關稅政策。在外部環境不確定性上升的情況下,當前中國的出口結構是否已充分調整,能夠在何種程度上抵御新一輪經貿摩擦的衝擊?

本文從國別、產品、國別×產品三個維度,全面考察了2018年中美开始互加關稅以來中國出口所發生的結構轉變,對回答上述問題提供一些基本线索。

一、中國出口市佔率何以穩定

中美互加關稅以來,中國在全球出口中的佔比(也即出口市場佔有率)相較此前不降反升,全球新冠疫情和俄烏战事是重要推力。但隨着其影響減退,有必要探究中美互加關稅後,中國出口的國別結構發生了何種具體變化,中國出口與各國經濟增長之間的關聯方式是否發生了根本變化。

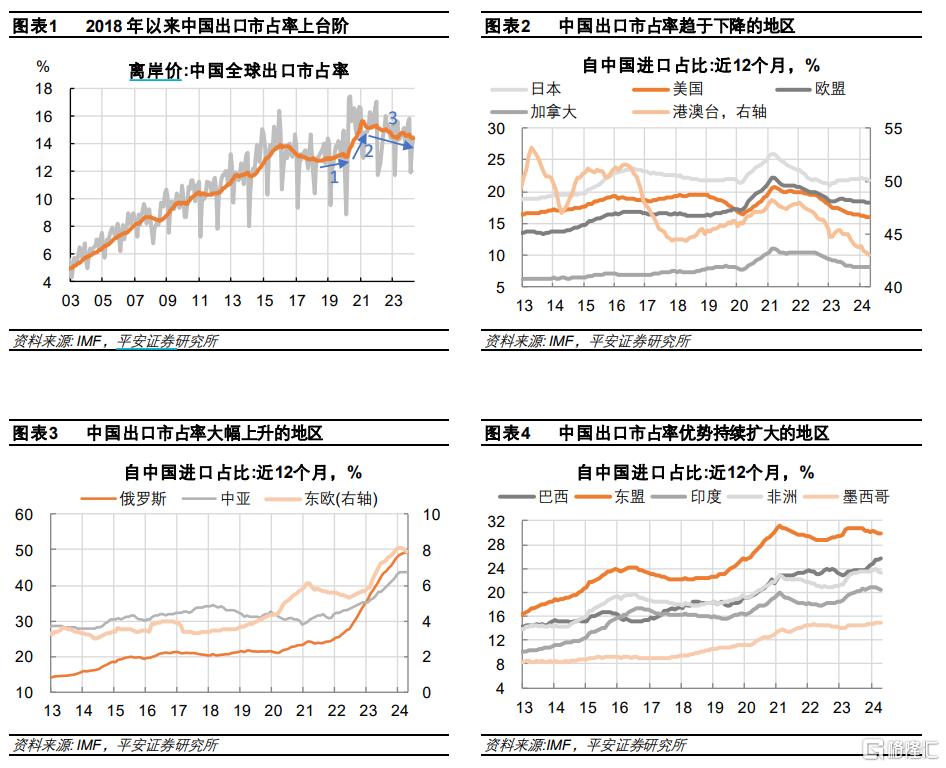

1、中國出口市佔率變化的三個階段

2018年以來,中國出口市佔率經歷了三個階段的變化:

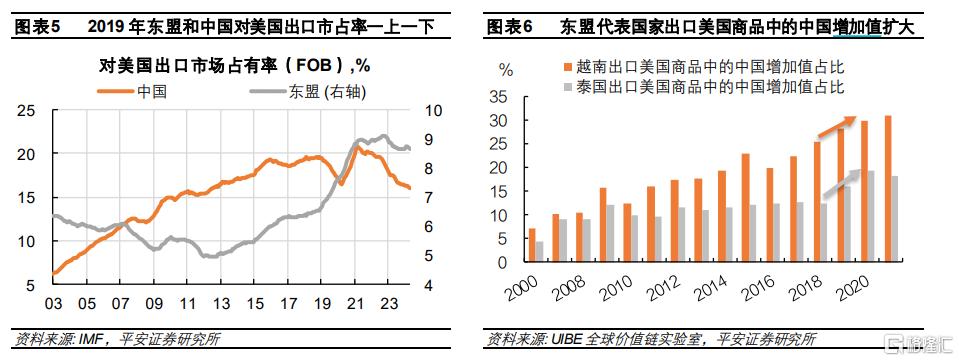

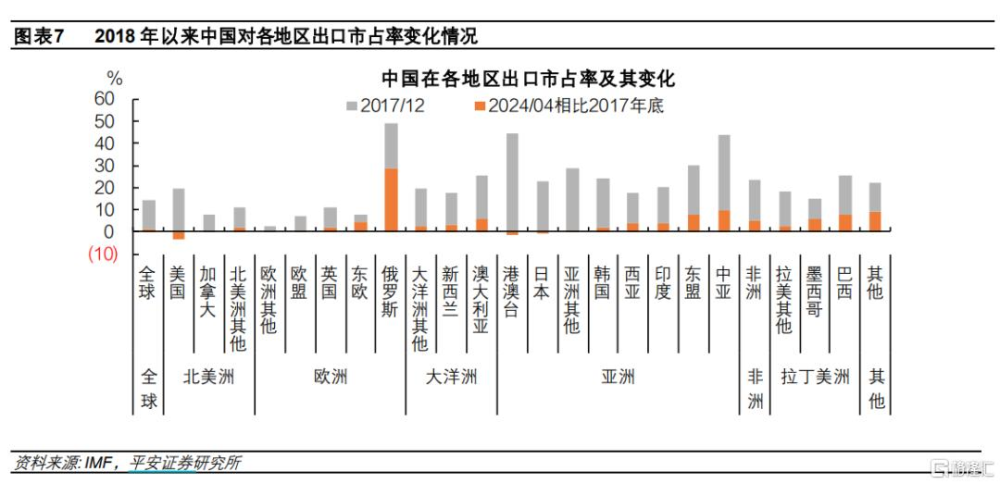

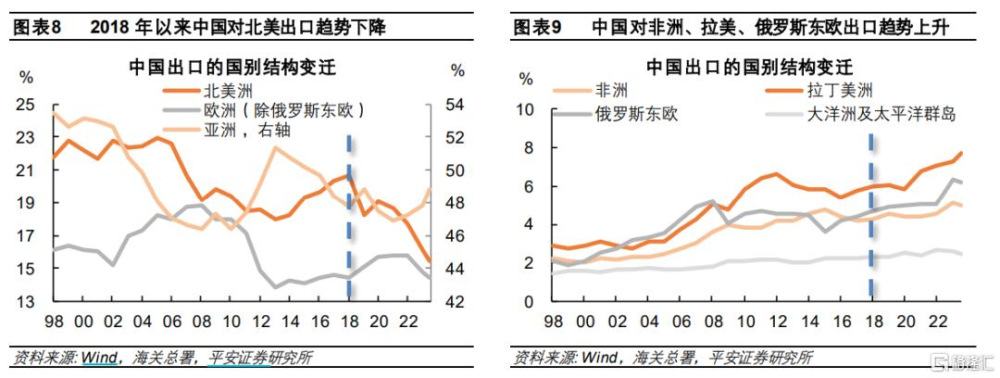

第一階段是2018年到2020年初新冠疫情前,盡管經歷了美國對中國產品大面積加徵關稅的衝擊,但中國出口市佔率總體平穩,12個月移動平均值保持在13%左右。這一階段,中國對美國出口的市佔率下滑了約3.2個百分點至16.4%,但對東盟出口市佔率上升了3.5個百分點至26%。同期,東盟對美國的出口市佔率上升了1.2個百分點,平安證券選取其中上升幅度最大的兩個國家——越南和泰國,考察其出口美國商品中的中國增加值佔比,可見在此階段出現顯著上行。因此,這一階段中國出口市佔率的穩定,主要在於通過東盟與美國實現了間接掛鉤。同時,這一階段中國對韓國、西亞、澳大利亞、非洲、巴西的出口市佔率也有較明顯上行,體現了中國在經貿壓力下積極拓展出口市場。

第二階段是2020年初到2021年初,新冠疫情對全球供應鏈產生衝擊,中國憑借堅韌的供應鏈優勢,出口市佔率大上台階,12個月移動平均值提高了2.6個百分點至15.6%左右。這一階段中國對各地區出口市佔率普遍上行,包括對美國出口市佔率也完全收回了上一階段的降幅。

第三階段是2021年初至今,隨着新冠疫情衝擊退去,中國出口市佔率逐步回落,回吐了疫情期間漲幅的一半,但截至2024年4月12個月移動平均值仍達到14.4%,比疫情前高約1.4個百分點。這一階段各地區情況可分爲四類:1)對美國和港澳台地區出口市佔率下滑至低於2018年水平;2)對日本、加拿大、歐盟出口市佔率顯著回落至低於或接近2018年水平;3)對俄羅斯、中亞、東歐出口市佔率進一步大幅攀升,截至2024年4月,三地過去12個月進口中來自中國的比例分別達到49%、43.9%、7.9%;4)對東盟、巴西、非洲、印度、墨西哥出口市佔率進一步穩中有升。

經過上述三個階段,中國對美國、港澳台地區、日本的出口市佔率有所下降,而同時,對俄羅斯、東歐、亞洲(除日本外)、大洋洲、非洲、拉美的出口市佔率均比中美經貿战之前顯著上升,由此支持了中國在全球出口中的份額保持在高位。這體現出近年來“一帶一路”、區域全面經濟夥伴關系協定(RCEP)、中國-中東歐國家合作機制、中國與拉美國家經貿合作、中非合作論壇等經貿領域合作協議對中國外循環的有力支持。

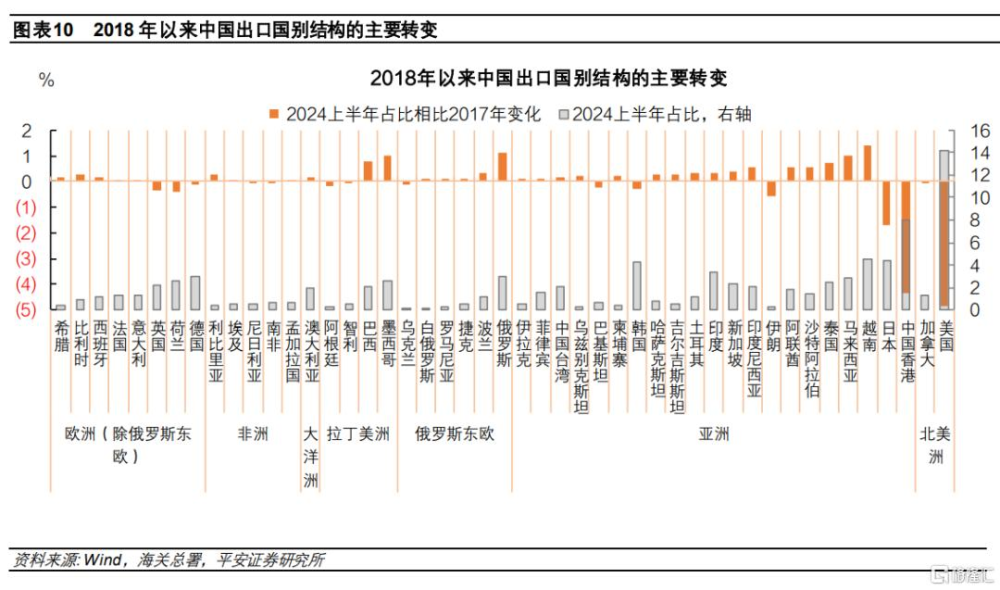

2、中國出口的國別結構遷移

從中國出口的區域構成來看,2018年以來最大的變化就是對北美出口佔比下降。2019 年中美互徵關稅後中國對北美出口迅即走低,2020-2021年因全球疫情中國對北美出口佔比止跌企穩,2022年开始重拾快速下跌之勢,截至 2024 上半年已比 2017 年底累計下降了5個百分點。

同期,對亞洲出口佔比經歷了先降後升,而對歐洲(除俄羅斯和東歐)出口佔比先升後降。其主要原因包括:

一是,2020-21年亞洲以新加坡、印度尼西亞、沙特、阿聯酋爲代表的亞洲國家進口需求受到暫時性衝擊。

二是,以2020年底《中歐投資協定》的達成爲標志,在此前後中國與歐洲之間的經貿合作更加緊密。2020年中歐班列累計开行達1.24萬列,同比增長50%,成爲防疫物資重要運送通道,爲穩定中歐供應鏈和貿易體系提供了重要支撐。然而,2021年5月,歐洲議會通過一項動議,以中國對歐盟實施的反制裁爲前提,宣布凍結關於批准中歐投資協定的討論,對中歐雙方的經濟合作和外交關系都產生了負面影響。

三是,2022年俄烏开战後對歐洲原油進口造成相當大的影響,歐洲對中國石油化工類產品的進口需求強勁。然而,2023年後歐洲(除俄羅斯和東歐)在中國出口中的佔比回落,收回了此前漲幅,代之以對亞洲出口佔比回升。同期,中國對拉丁美洲、俄羅斯和東歐、非洲的佔比均呈趨勢性拾升,中國出口的區域構成更加多元。

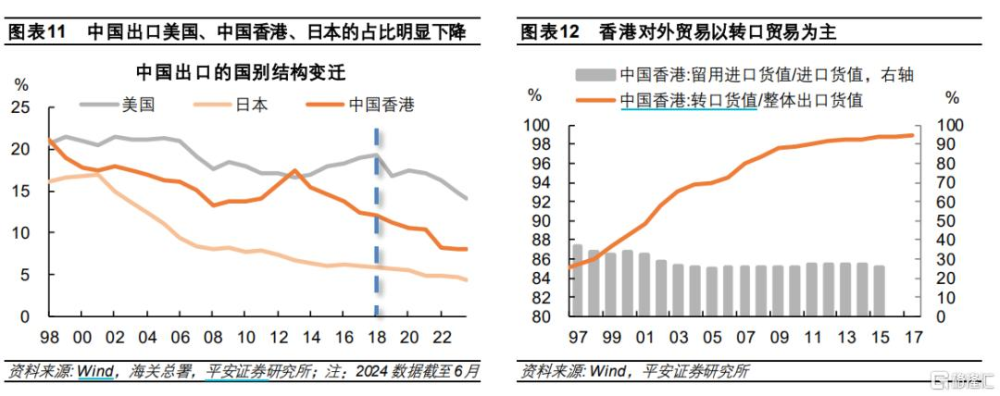

從各區域的主要國家來看,2018 年以來中國對美國、中國香港、日本的出口佔比分別下降了 4.9、4.3、1.7 個百分點,成爲中國出口國別結構調整的主要拖累,而形成填補的國家主要集中在除日本外的亞洲、俄羅斯、墨西哥和巴西。

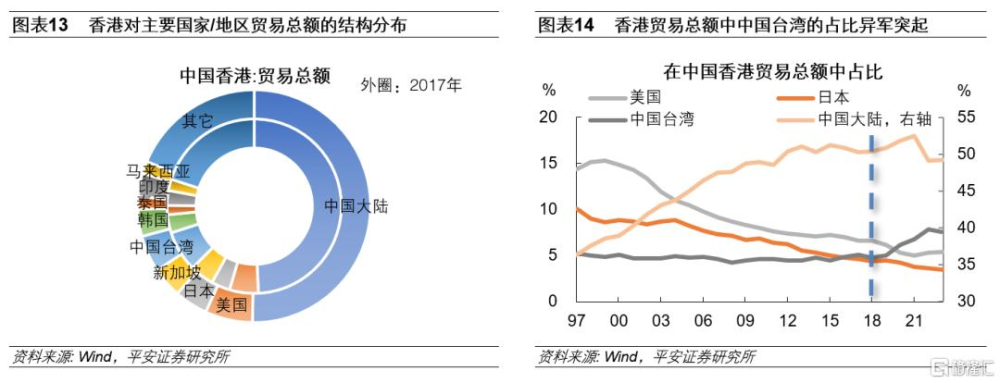

需要注意,中國對香港的出口份額變化具有特殊性。香港是重要的轉口貿易中轉地,具有所得稅稅率較低、資金結算便利等優勢。根據香港特區政府統計處發布的數據,2011-2017 年中國香港整體出口貨值中的 98%以上都是轉口貨值(此後該數據未再發布),2003-2015 年中國香港進口貨值中在港留用的比例僅佔約 1/4。在香港的貿易總額中,中國大陸一直佔據半壁江山,其次是美國、中國台灣、日本和新加坡。

2018 年以來,香港貿易總額中來自美國、日本和中國大陸的佔比均出現明顯收縮。這一轉變主要也是美國貿易政策突變的結果:2020年7月,時任美國總統特朗普籤署行政命令,終止香港的特殊待遇地位。此後,美國海關和邊境保護局宣布,從當年9月25日起所有香港制造並出口到美國的商品,必須貼上“中國制造”的標籤,而不能再按照1992 年《美國-香港政策法》貼“香港制造”標籤。

這意味着原產自香港、出口到美國的產品將按照對華關稅政策,可能被額外加徵7.5%到25%的關稅。美國對香港特殊待遇政策的變化,不可避免地對傳統轉口貿易(從中國大陸轉出口至美國、日本等地)的運行造成了衝擊,這可能是2021年以來中國對香港出口份額驟降的主要原因。而同期香港貿易總額中來自中國台灣的佔比則異軍突起,其中的進口貨值佔到80%左右,反映出對經香港轉口的台灣電子產品的需求出現顯著增長。總之,中國對香港出口份額的下降,主要體現出傳統轉口貿易的收縮,最終反映的主要還是中國對美國和日本出口的下滑。

3、中國的外需基礎隨之改變了么?

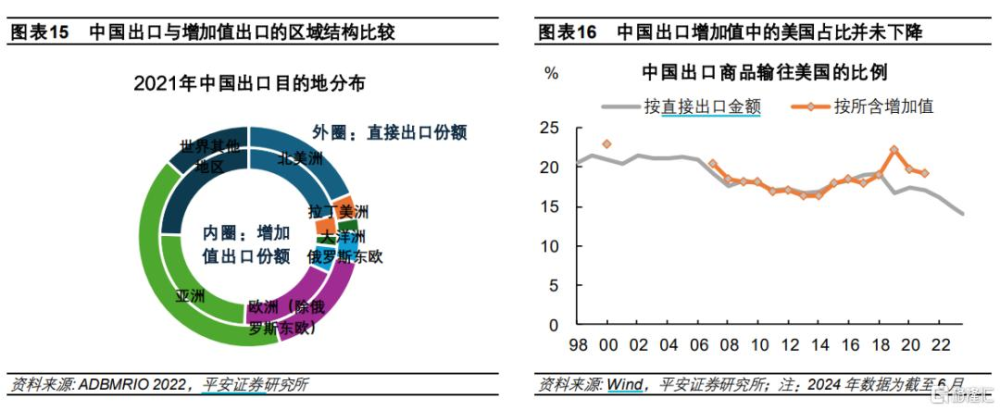

盡管中國出口中接近半數是輸往亞洲,但其中有一部分通過中間品出口、繞道出口等方式,最終流向了北美、歐洲及其它地區。爲了識別中國出口的底層需求來源結構(這關乎海外經濟增長結構與中國外需景氣度之間的關聯方式),平安證券採用UIBE全球價值鏈實驗室的增加值貿易數據庫,考察中國對63個主要國家/地區的出口增加值,並與中國對這63個主要國家/地區的出口結構進行比較。平安證券發現:

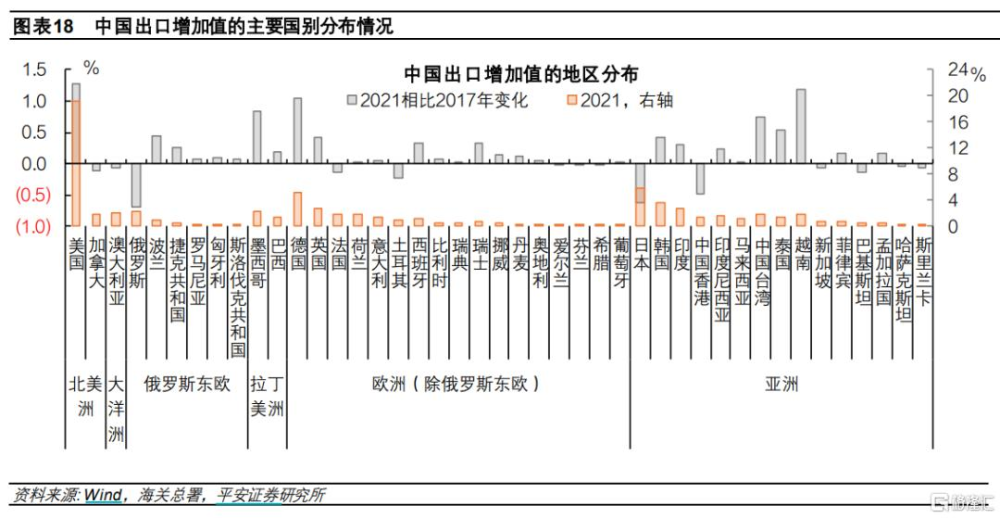

1) 2021年(爲最近一期可比數據)中國出口增加值中被亞洲吸收的比例爲25%,顯著低於同期中國出口亞洲的份額41%。

2) 中國出口增加值在美洲、歐洲、亞洲和其它地區之間的分配,基本是“四分天下”。

3) 2018年以來,雖然中國對美國出口的比例顯著下滑,但截至2021年,中國對美國出口的增加值佔比並未下降、甚至高於2018年及之前。

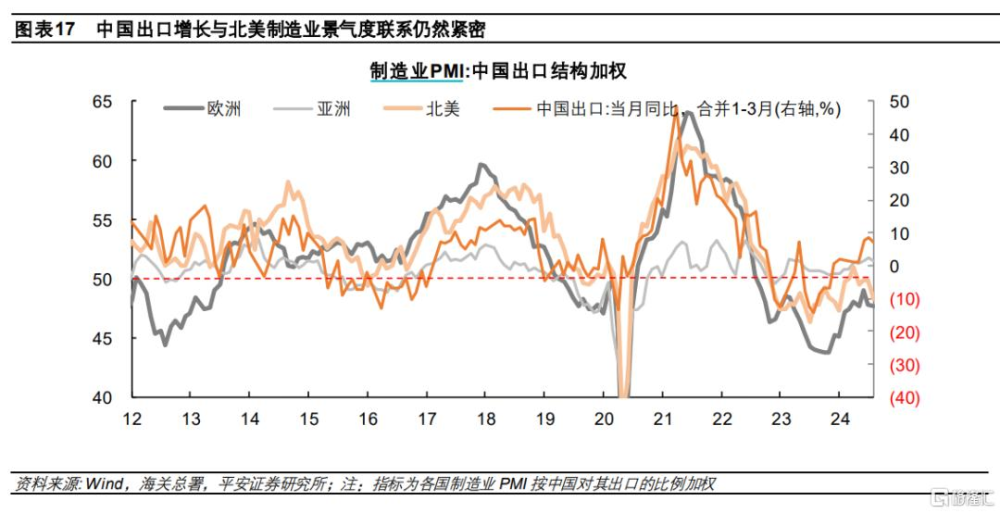

這說明,中國出口的外需基礎中,美國仍佔有重要地位。至少截至2021年,中美互加關稅尚未對中國外循環產生顯著收縮效應。這也是2018年以來,中國出口與美國制造業PMI之間仍保持良好相關性的原因。

分國別來看,截至2021年對中國外需影響力最大的國家/地區,首先是美國,吸收了中國出口增加值的19.2%;其次是日本和德國,分別吸收了5.9%和5.1%;再次是韓國、印度、英國、俄羅斯、墨西哥、澳大利亞、加拿大,均吸收了中國出口增加值的2%以上。相比於2017年,美國、越南、德國、墨西哥、中國台灣等在中國外需中的重要性更加凸顯。其含義在於,決定中國外需強弱的首先仍然是傳統經濟大國(美國和德國),其次需要看到印度、越南、墨西哥等爲代表的新興發展中經濟體正在發揮更大影響。

二、中國在全球產業鏈中的角色轉變

接下來平安證券將視角轉向中國出口的產品類型、特別是技術特徵的變化。尤其顯著的是,2018年以來中國在中等技術制成品上表現出更強的競爭力,同時在美國出口管制下中國在高技術制成品上的進出口雙向收縮。

1、中國進出口產品結構概覽

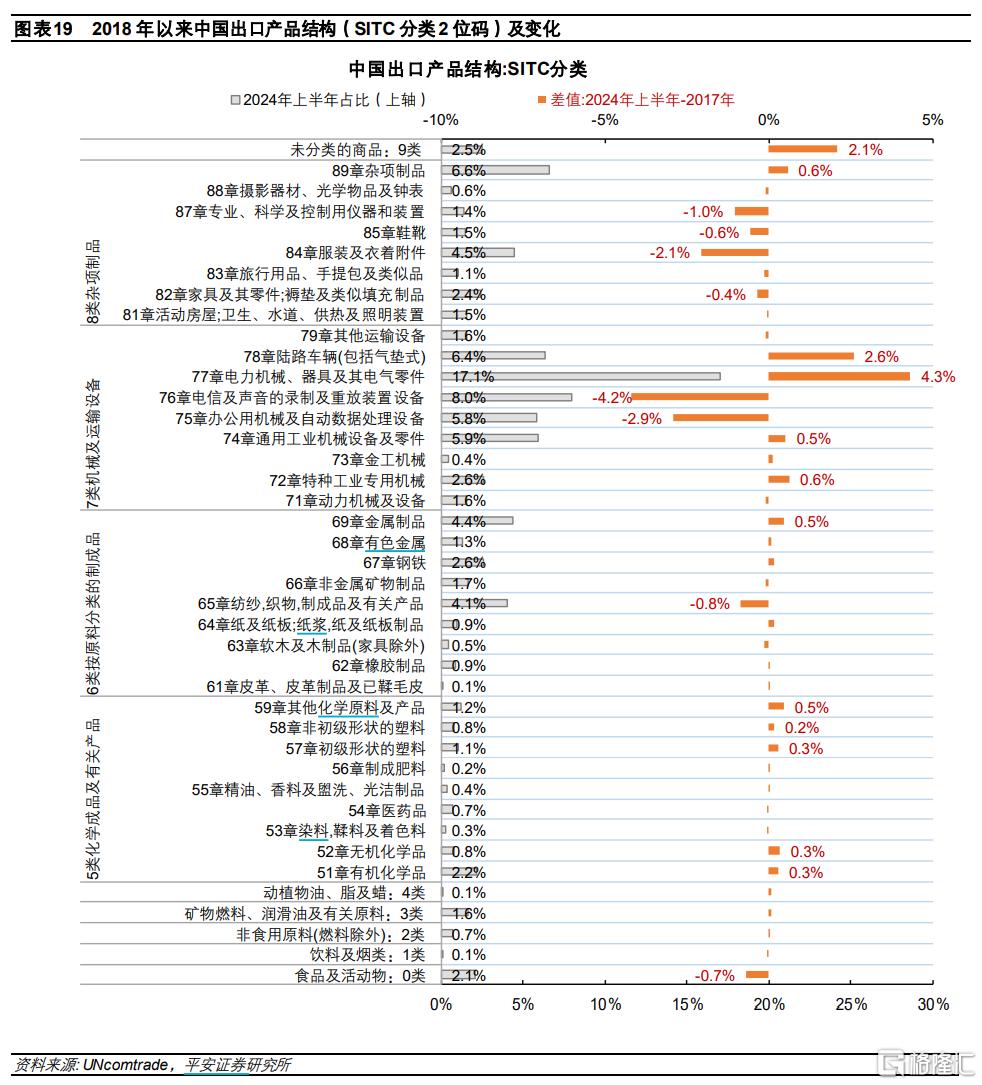

出口方面,以STIC一位碼行業來看,中國出口產品以5-9類的工業制品爲主,0-4類的初級產品出口較少。二位碼來看,中國出口電氣設備、電信設備、汽車、通用設備、自動數據處理設備,以及紡織服裝、雜項制品、金屬制品佔比最高,大體指向中高技術產品與勞動密集型產品兩端。2018年以來,中國出口的電信設備、自動數據處理設備、紡織服裝類產品佔比下降,出口電氣設備、汽車、雜項制品的比例擡升,並不是單純偏向於某一端。

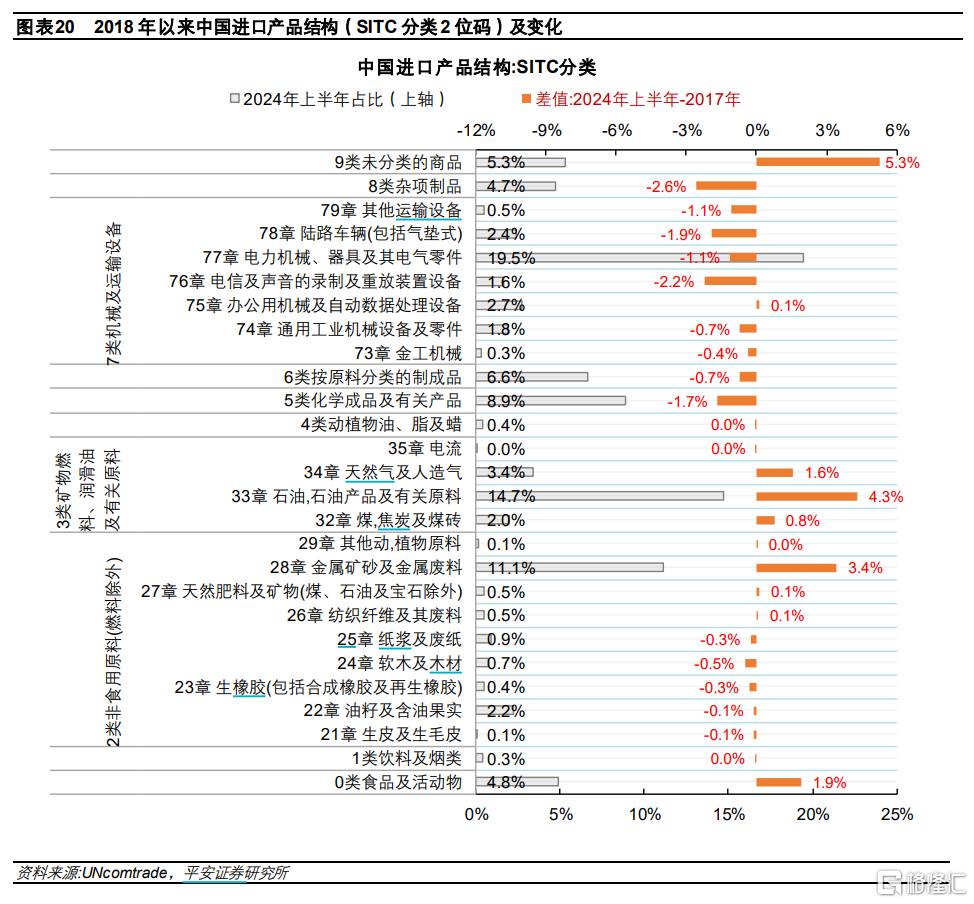

進口方面,以STIC一位碼行業來看,中國進口主要集中在第2類非食用原料、第3類礦物燃料、第7類機械及運輸設備。從二位碼來看,中國進口電氣設備、石油類、金屬礦類產品比例最高,前者較多承擔加工貿易先進後出的需求,後兩者則是工業原料,這三類合計佔比達到45.3%。2018年以來,中國進口的石油、金屬礦、食品類產品佔比增加,而進口機械及運輸設備產品的比例有所下降,這可能部分反映了該領域“進口替代”的傾向。

2、中國進出口產品的技術結構

爲了更准確定位中國在全球產業鏈中的角色,平安證券採用Lall, and Sanjaya (2000)的技術分類方法,將STIC三位碼行業進一步整合劃分爲初級品、資源密集型制成品、低技術制成品、中等技術制成品、高技術制成品五個大類,以及HT1 高技術制成品-電子和電器,HT2 高技術制成品-其他,LT1 低技術制成品-服裝、鞋類、紡織,LT2 低技術制成品-其他,MT1 中等技術制成品-汽車,MT2 中等技術制成品-加工品,MT3 中等技術制成品-工程品,RB1 資源密集型制成品-農業,RB2 資源密集型制成品-非農業,初級品十個中類。

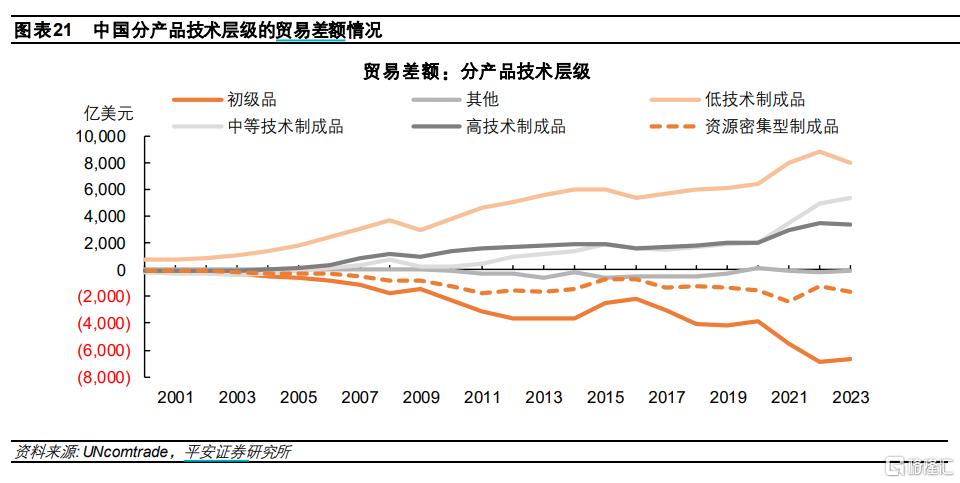

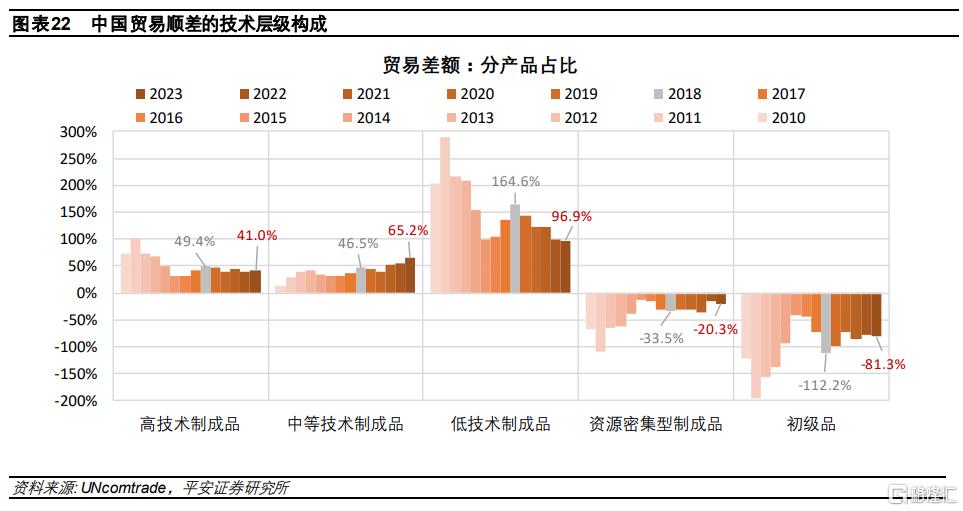

按照這樣的產品技術結構劃分,可見中國是低、中、高各類技術制成品的淨出口國,是初級品和資源品的淨進口國。

2018年以來,中國貿易順差中,中等技術制成品的順差佔比明顯提升,而低技術制成品的順差佔比顯著下降,體現中國總體上向產業鏈上遊攀升;初級品和資源品對貿易順差的相對拖累有所減弱,則體現了內需的相對放緩。

3、中國出口產品的技術結構變化

2018年以來,截至2024年6月,中國出口的中等技術制成品佔比提高4.4個百分點,至28.9%,低技術制成品佔比下降2.6個百分點,至26.1%,出口高技術制成品佔比下降3.6個百分點,至30%,三者佔比基本相當。之所以高技術制成品的順差佔比降幅不這么明顯,可能因爲中國參與全球高技術產業鏈主要以其中下遊環節爲主,因此在高技術產品出口下降的同時,其進口也在收縮。具體來說,中國主要出口偏中下遊的電信設備和自動數據處理設備,而大量進口半導體、芯片類的上遊核心技術產品。隨着美國對中國使用半導體芯片的管制升級,近年來中國高技術制成品的進、出口都出現了下滑。

中等技術制成品則與之不同,近年來中國進口的中等技術制成品佔比下滑,而出口的中等技術制成品佔比上升,體現出“進口替代”的趨勢。尤其是2018年以來,中國進口的汽車及零部件、電氣設備佔比下降較爲明顯。近年來中國低技術制成品的出口表現呈現分化:紡織鞋服類產品的出口佔比明顯下降,產業已向東南亞國家轉移;而鐵等賤金屬制品、玩具、塑料制品等其它低技術產品的出口比例卻有所上升,中國在傳統勞動密集型產品中的競爭優勢仍在。資源密集型制成品出口則在2022年以來受益於國際油價大漲,中國出口石油化工類產品的比例有所上升,對歐洲的石化產業鏈形成補充。

三、中國出口結構轉變的幾條线索

最後,平安證券將國別視角與技術視角聯系起來,對中美互加關稅以來的中國出口行爲變化提出幾條理解的线索。

1、對美出口下滑的“牛鼻子”

按照前面介紹的技術結構十個種類劃分,相比於2017年,2023年中國出口的高技術制成品-電子和電器、低技術制成品-紡織鞋服佔比明顯下降(可稱爲“一高一低”),而出口的中等技術制成品-汽車、其它低技術和中等技術制成品佔比明顯上升。將中國對美國出口的產品結構與之進行比較,可見:

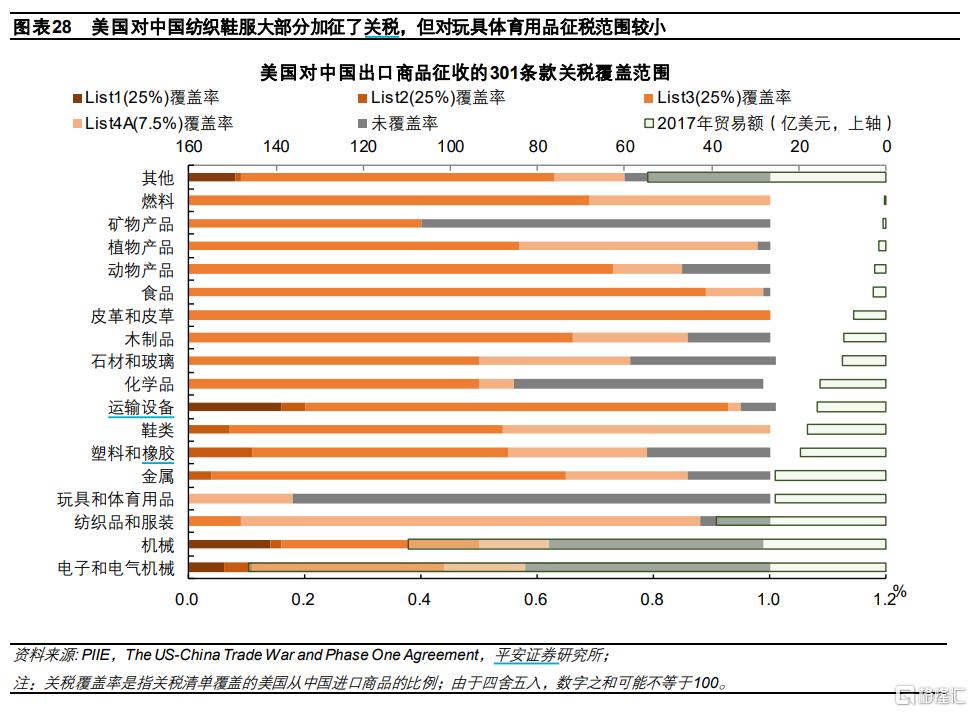

1)中國對美國出口的高技術制成品-電子電器類降幅更大,但對美國出口的低技術制成品-紡織鞋服的降幅反而相對較小,說明中國出口紡織鞋服的減少是整體意義上的產業鏈轉移,美國加徵關稅並非主要原因。

2)中國對美國出口汽車未見佔比提升,這受加徵關稅影響較大,美國對從中國進口運輸設備的94%都加徵了關稅。

3)中國對美國出口的低技術制成品-其它、中等技術制成品-工程品都出現了相對較大幅度的佔比提升(注意:這主要是“一高一低”佔比下降情況下的被動提升),其中的代表性產品包括玩具等塑料制品、賤金屬制品、家電、醫療器械,這可能與美國加徵關稅的結構有關,目前美國僅對玩具和體育用品中的18%加徵了7.5%的關稅、其余82%並未覆蓋關稅。

因此,美國對中國出口產品加徵關稅,主要衝擊落在電子電器類高技術制成品和汽車上,是牽引中國對美國出口份額顯著下降的“牛鼻子”。

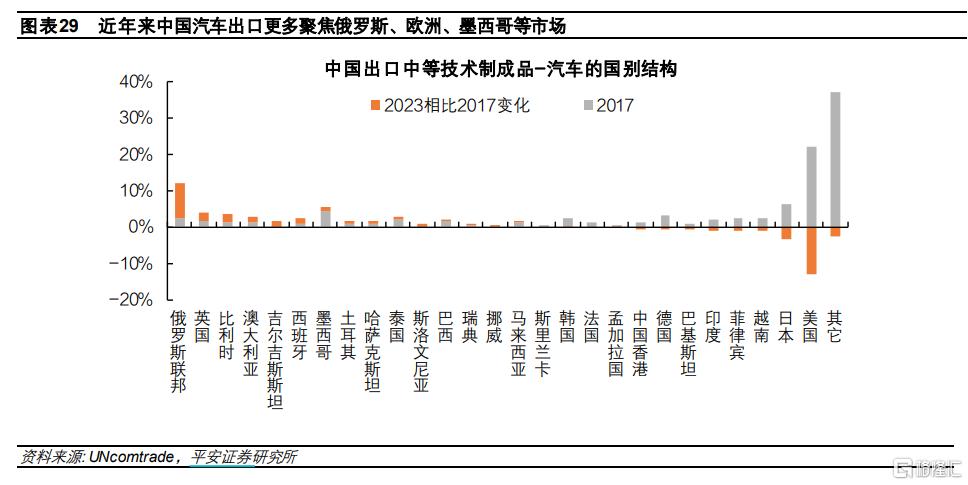

2、中等技術產品出口變化中映射了什么

中國汽車出口在近年來迅猛增長的過程中,也呈現出國別結構上的不平衡性。中國對美國、日本出口汽車的比例相比2017年有較明顯下降,今年5月美國又進一步強化了對中國汽車出口的打壓,將中國電動汽車的加徵關稅從25%進一步提高到100%、動力電池和電池零部件關稅從7.5%提升至25%。而汽車出口佔比提升最爲突出的是俄羅斯,其次是英國、比利時、澳大利亞、吉爾吉斯斯坦、西班牙和墨西哥。這體現了中國車企對歐洲市場的進軍,並可能有部分經墨西哥繞道出口美國,其根本在於中國新能源汽車的國際競爭力在不斷增強。

不過,中國汽車出口的逆風已然進一步來襲:

一方面,今年6月12日歐盟委員會發布聲明,擬從7月4日起對從中國進口的電動汽車徵收最高近38%的臨時反補貼稅,最長持續4個月。當地時間8月20日,歐盟委員會向相關方披露了對從中國進口的純電動汽車徵收最終反補貼稅的決定草案,稅率爲比亞迪17.0%,吉利19.3%,上汽集團36.3%,其他合作公司21.3%,其他所有非合作公司36.3%;決定對特斯拉作爲中國出口商實施單獨關稅稅率,現階段定爲9%。

另一方面,中國車企在墨西哥的投資也備受關注。“美墨加協定”(USMCA)將於2026年進行修訂,美國立法者呼籲重新就協定中的原產地規則條款進行談判,以應對中國在墨西哥汽車行業的投資;特朗普在今年3月的競選集會上表示,若重新入主白宮,將對中企在墨西哥生產的汽車徵收100%的關稅;路透社4月18日援引多名墨西哥官員講話,因美國施壓,墨西哥將無法向中國電動汽車制造商提供低成本公共土地或稅收減免等投資激勵。

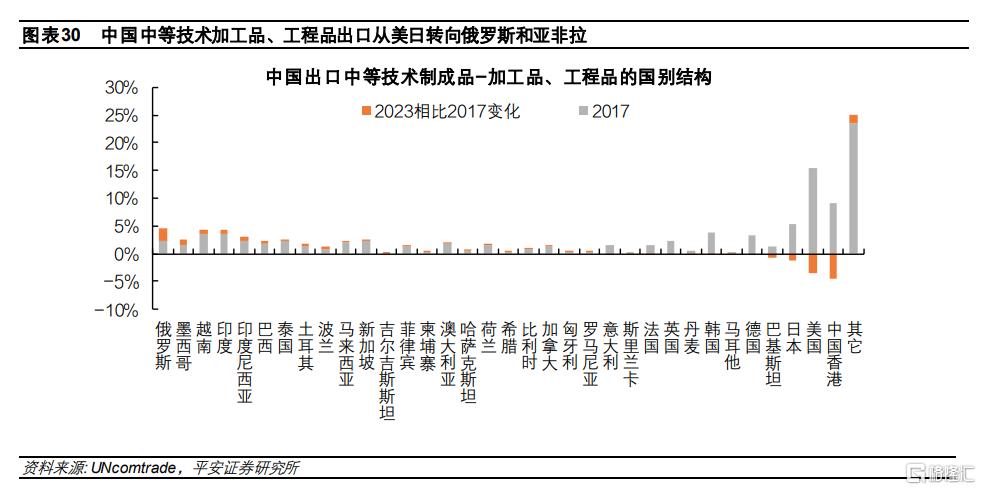

2018年以來,中國出口的其它中等技術產品中,更少比例出往美國、日本、作爲中轉的香港、以及巴基斯坦,而更大比例出口至俄羅斯、墨西哥、巴西、印度及多數東盟國家。中等技術產品主要是工業中間品和生產設備,中國對這些新興和發展中國家投資建廠、出口設備和中間品增多,體現了中國積極融入其工業化發展,及實現與美國“間接掛鉤”的一種方式。

3、高技術制成品在壓力中求生

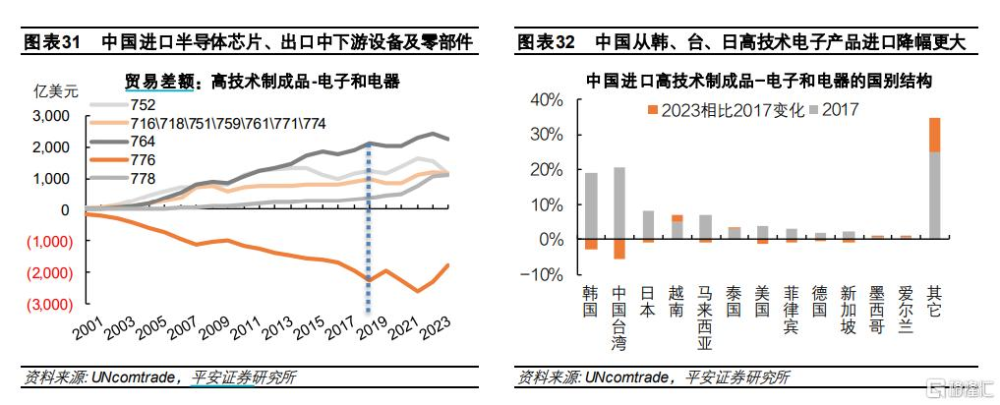

中國參與全球高技術電子電器產業鏈,主要是進口半導體、芯片,出口自動數據處理設備、電信設備、電動機械設備及其零部件。具體對應到STIC三位碼行業上,中國在第776類半導體芯片產品上形成大量逆差,而在764類電信設備、752類自動數據處理設備、778類電氣機械、以及其它高技術電器設備類產品上都是貿易順差。

中國高技術-電子電器類進口主要集中於中國台灣和韓國(2017年二者合計佔40%),日本、馬來西亞、越南的佔比也在5%以上。2018年以來,中國高技術-電子電器產品的進口國別結構趨於分散,從中國台灣、韓國、日本、馬來西亞、美國、菲律賓、新加坡等此前佔比較高地區的進口均有不同程度下降;從越南、愛爾蘭、匈牙利、墨西哥等其它國家進口增多,或與全球芯片廠商更廣泛布局工廠有關。

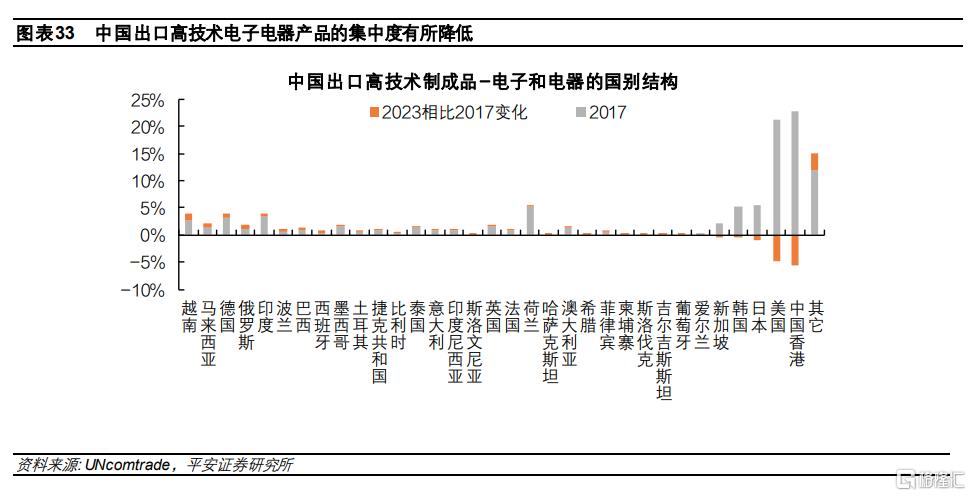

中國高技術-電子電器類產品主要出口至美國,以及作爲中轉地的中國香港,2017年二者合計佔這一技術類別出口的44%,此外,日本、韓國、荷蘭的佔比也在5%以上。2018年以來,中國高技術-電子電器類出口從中國香港、美日韓、新加坡,更多轉向越南、馬來西亞、德國、俄羅斯、印度及其它歐洲和亞洲地區。

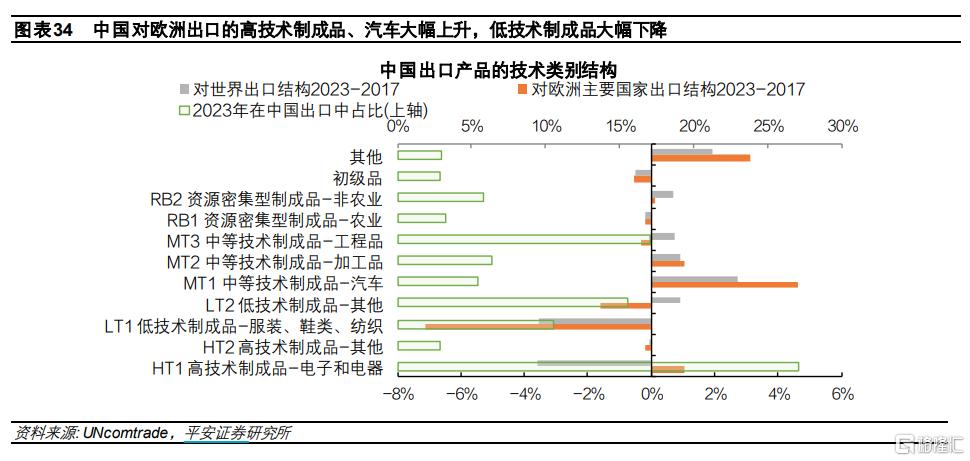

4、對歐洲出口呈現“技術升級”

平安證券考察中國出口中佔比最高的七個歐洲國家——德國、荷蘭、英國、意大利、法國、西班牙、比利時,比較2023年中國對這七個主要歐洲國家出口產品的技術結構相比2017年的變化。

不同於中國整體出口結構的變化,中國對歐洲出口高技術制成品-電子電器的比例不降反升,出口汽車的比例也出現了更大幅度上升,其中主要是出口電力機械和半導體芯片佔比提升。近年來,歐洲加速向清潔能源過度,增加了對電力機械、特別是對風電和光伏設備的需求,而在進口中國汽車的過程中,對汽車芯片的進口也受到帶動。

不過,近來歐盟對中國光伏風電產品也在採取更加審慎的態度:今年5月歐盟通過的《淨零工業法案》(Net Zero Industry Act),可能將中國產品排除在大型可再生能源項目的公共招標之外;今年4月歐盟委員會根據新的《外國補貼條例》(Foreign Subsidies Regulation),對中國風力渦輪機供應商發起調查;同月對我國光伏企業隆基綠能和上海電氣在羅馬尼亞的光伏項目展开反補貼調查。

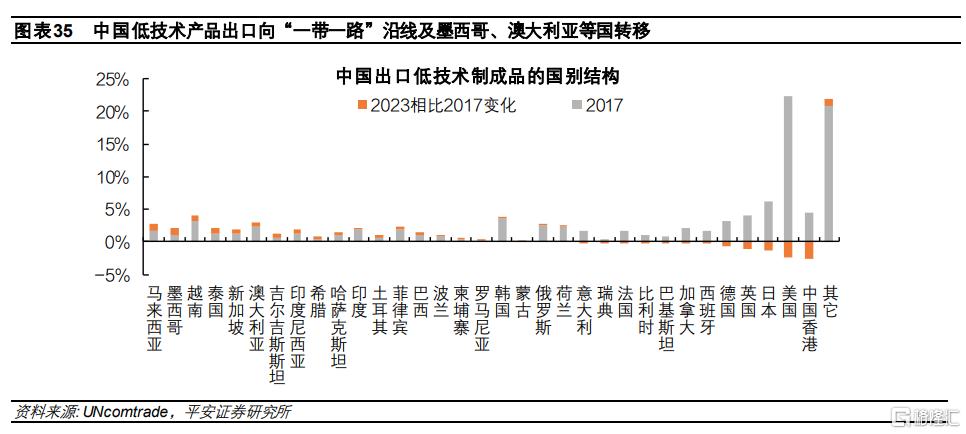

同時,中國對歐洲出口的低技術制成品(紡織鞋服和其它)出現了更大幅度下降。簡要對中國出口低技術制成品的國別結構變化做一考察,可見:低技術制成品在中國出口中的佔比下降主要是受到美、日、歐的拖累,同時,低技術產品也在更多出口到“一帶一路”沿线及墨西哥、澳大利亞等國市場,在一定程度上幫助減輕了中國相關產業鏈調整的壓力。

四、研究討論

本文的主要研究結論如下:

1. 2018年以來,不管從中國對各地區的出口市場佔有率,還是從中國出口的國別結構來看,數據均表明:

第一,中國出口的拖累主要來自美國和日本,美國主要體現經貿衝突的影響,日本則還受制於相對疲軟的經濟表現;

第二,中國對歐洲(除俄羅斯、東歐)的出口一度得益於中歐經貿合作加深和俄烏战事衝擊而上升,但現已回落並完全收回了前期漲幅;

第三,支撐中國出口市佔率整體穩中有升的力量主要來自俄羅斯、中亞、東歐,以及亞洲、非洲、拉美。此外,作爲轉口貿易中轉地的中國香港,受到2020年美國取消香港特殊地位的影響,其中轉功能也受到了衝擊。

2. 中國出口的外需基礎中,美國仍佔有重要地位。

2018年以來,雖然中國對美國直接出口的比例顯著下滑,但中國對美國出口的增加值佔比並未下降。截至2021年,美國吸收了中國出口增加值的19.2%,這一佔比不僅是全球最高的國家,而且也高於2018年及之前水平。

從中國出口增加值的國別結構來看,決定中國外需強弱的首先仍然是傳統經濟大國,其次需要看到印度、越南、墨西哥、中國台灣等爲代表的新興發展中經濟體正在發揮更大影響。

3. 中國參與全球產業鏈的基本特徵是進口初級品和資源品,出口低、中、高各技術等級的工業制成品。

2018年以來,中國出口的中等技術制成品佔比提高4.4個百分點至28.9%,進口的中等技術制成品佔比則明顯下滑,體現出在中等技術層級上“進口替代”的趨勢。

中國出口的低技術制成品佔比下降2.6個百分點至26.1%,其中,紡織鞋服類產品的佔比明顯下降,產業已向東南亞國家轉移;而鐵等賤金屬制品、玩具、塑料制品等其它低技術產品的佔比卻有所上升,中國在傳統勞動密集型產品出口中的優勢仍在。

中國出口高技術制成品佔比下降3.6個百分點至30%,中國參與全球高技術電子電器產業鏈,主要是進口半導體、芯片,出口自動數據處理設備、電信設備、電動機械設備及其零部件。隨着美國對芯片的出口管制升級,近年來中國高技術制成品的進、出口都出現了下滑。

4. 2018年以來,牽動中國對美國出口下滑的“牛鼻子”是電子電器類高技術制成品、以及加徵關稅影響下的汽車。而低技術制成品並不是關鍵拖累。這也表明,美國發起對華經貿战的主要着眼點在於,對中國高技術產業發展的遏制。

5. 中國汽車出口在美國和日本遇阻,但對俄羅斯、歐洲市場大舉進軍,並可能有部分繞道墨西哥出往美國,這從根本上得益於中國新能源汽車的國際競爭力增強。不過,近期中國汽車出口的“逆風”進一步來襲:除了美國進一步提高中國汽車產業的關稅外,歐盟決定對從中國進口的電動汽車徵收最高近38%的臨時反補貼稅,中國車企在墨西哥的投資也受到了美國關注與施壓。汽車出口的環境進一步收緊。

6. 2018年以來,中國對歐洲出口高技術制成品-電子電器的比例不降反升,其中主要是出口電力機械和芯片的佔比提升。

近年來,歐洲加速向清潔能源過渡,增加了對電力機械、特別是對風電和光伏設備的需求,在進口中國汽車的過程中,對汽車芯片的進口也受到帶動。

不過,近來歐盟對中國光伏風電產品也在採取更加審慎的態度。今年5月通過的《淨零工業法案》,可能將中國產品排除在大型可再生能源項目的公共招標之外;今年4月歐盟委員會對中國風力渦輪機供應商、我國光伏企業隆基綠能和上海電氣在羅馬尼亞的光伏項目發起的反補貼調查等。

7. 中國高技術制成品壓力中求生,尋求以時間換空間。

中國高技術電子電器類制成品進口主要集中於中國台灣和韓國(2017年二者合計佔40%),2018年以來,中國高技術制成品-電子電器產品的進口國別結構趨於分散,從越南、愛爾蘭、匈牙利、墨西哥等其它國家進口增多,與全球芯片廠商更廣泛布局工廠有關。

中國高技術電子電器類制成品出口主要集中於美國和中國香港(2017年二者合計佔44%),2018年以來更多轉向越南、馬來西亞、德國、俄羅斯、印度及其它歐洲和亞洲地區,出口的集中度也呈明顯降低。

8. 2018年以來,中國出口的其它中等技術產品中,更大比例地出口至俄羅斯、墨西哥、巴西、印度及多數東盟國家。中等技術產品主要是工業中間品和生產設備,中國對這些新興和發展中國家投資建廠、出口設備和中間品增多,體現了中國積極融入其工業化發展,以及實現與美國間接掛鉤的一種方式。

9. 2018年以來,中國低技術制成品出口受到美國、日本、歐洲的同步拖累,但同時,低技術產品更多出口向“一帶一路”沿线及墨西哥、澳大利亞等國市場,在一定程度上減輕了產業鏈調整的壓力。

綜上,當前中國出口增長的不確定性主要來源於三個方面:

一是歐洲(俄羅斯、東歐除外),美國加徵關稅以來,中國高技術制成品和汽車出口在較大程度上依賴於歐洲市場,但近來歐盟對中國光伏產品的反補貼調查、對中國新能源汽車加徵關稅等,均爲中國出口前景蒙上陰影。

二是以芯片爲代表的高技術產品進口限制,倘若美國進一步收緊相關規則,將加大中國在高技術領域以時間換空間的難度。

三是與美國的間接掛鉤,如若美國升級其對華關稅的原產地規則,向友國施壓,打擊各種“繞道”出口,則可能動搖目前中國出口增加值中的對美佔比保持穩定的局面。

高壓之下,中國出口仍需勇闢新局。

一是,盡更大努力鞏固與歐洲的經貿協作關系。必要時可考慮採取自愿出口配額的方式,減少其有關傾銷、產能過剩等相關指責。穩定歐洲市場基本盤,也是穩住中國高技術產品和汽車產業鏈的應有之義。

二是,在與美國的競合之中尋求最大公約數。通過拓展進口、單向开放、擴大服務貿易开放等措施,爲中國高技術產業的趕超發展爭取更大時間與空間。

三是,一如既往地擴大與亞洲、非洲、拉美、俄羅斯東歐的經貿往來,積極培育外貿新動能。

四是,以內循環提升外循環。深化國內市場機制改革,通過強化市場公平競爭、優化民營外資企業營商環境、積極擴大內需,形成有利於中國產業競爭力不斷提升的肥沃土壤。

風險提示:

1. 中美經貿战升級,美國對從中國進口產品加徵更高關稅,相應引發中國反制,造成中美經貿脫鉤。

2. 歐洲與中國出口產生摩擦,歐洲對從中國進口的新能源汽車、光伏設備等產品加徵更高關稅。

3. 美國對中國進口高技術、尤其“卡脖子”產品展开更大範圍封鎖,使得中國失去高技術產品出口能力。

4. 美國對進口商品啓動更嚴格的原產地規則,圍堵經墨西哥、東盟等地的繞道出口,加劇中美經貿脫鉤。

注:本文來自平安證券2024年8月29日發布的《中國出口:高壓之下闢新局》,分析師:鐘正生 S1060520090001;張璐 S1060522100001

標題:中國出口:高壓之下闢新局

地址:https://www.iknowplus.com/post/142062.html