全球頭部機構二季度如何配置中資股?

二季度中國市場曾迎來一波修復反彈、尤其是港股,恆生指數四月底的一個月內漲幅接近 20%,市場一度期待是否存在海外長线價值型資金回流。但這一反彈未能持續,5月下旬市場再度走弱,回吐了大部分漲幅。縱觀二季度,MSCI中國上漲6%,恆指漲幅8%,A股上證綜指下跌4%。EPFR與北向資金顯示海外資金依然流出,其中北向資金二季度流出297億元人民幣,更多刻畫長线價值型資金的EPFR海外主動資金流向則流出43億美元(約304億元人民幣)。

回過頭看,正如我們在《本輪反彈的動力與空間》等多篇報告的分析,此前上漲更多是受交易型資金如對衝基金驅動,最終恆指也在接近我們提示的第一階段目標 19,000-20,000 點後回調。那么,除了上文提到的整理資金流向,頭部知名的海外資管機構對中資股的持倉情況有何變化?我們通過匯總二季度主要海外機構披露的持倉信息,分析梳理如下。

整體持倉:市場反彈推動持倉規模增加,但幅度小於市場漲幅表明仍可能存在減持

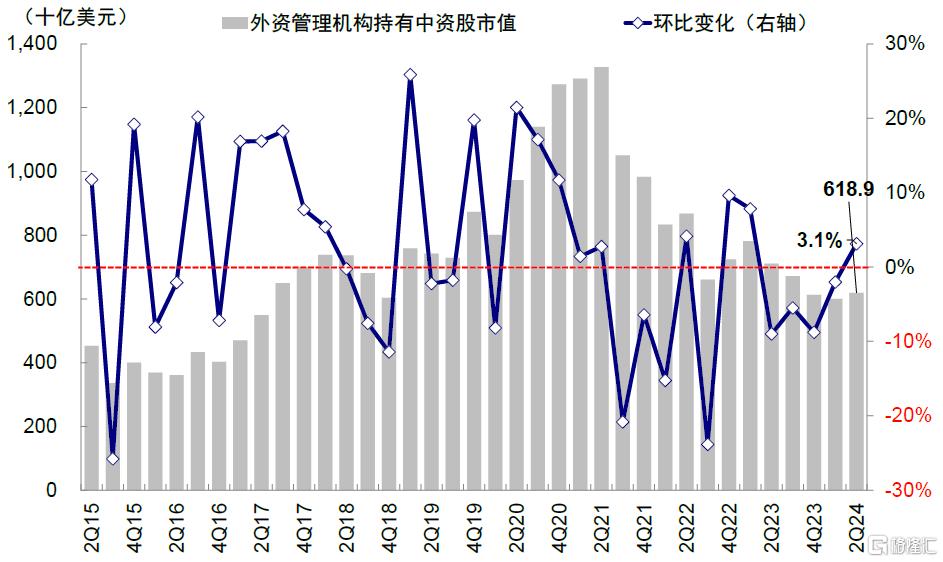

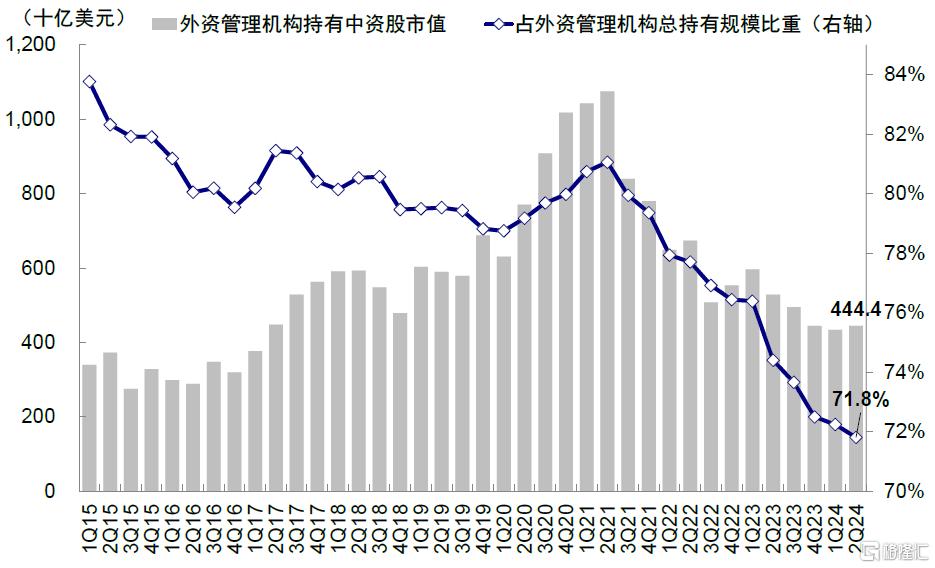

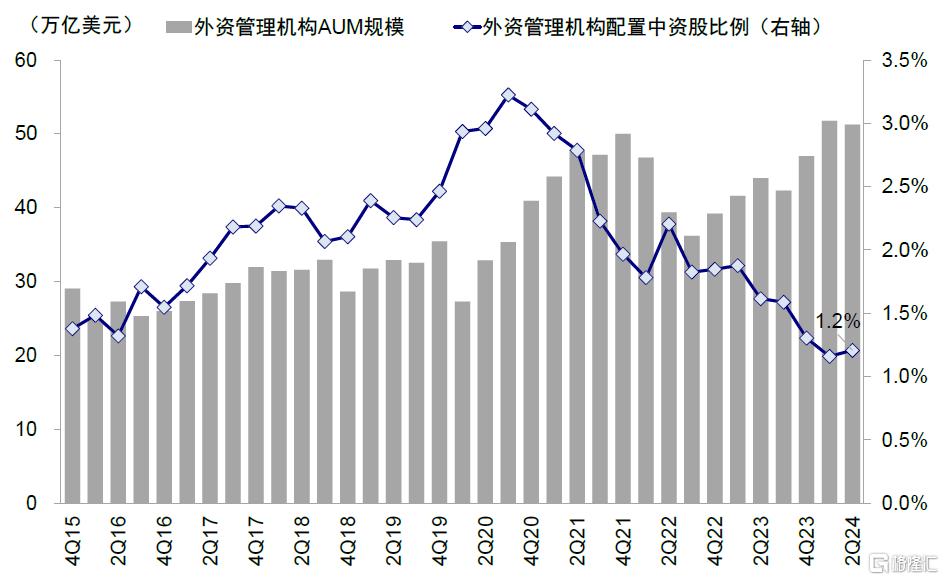

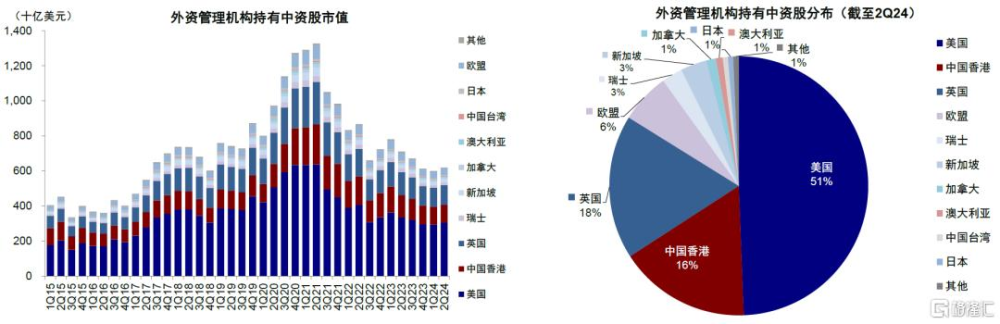

二季度持倉規模增加,但升幅小於市場漲幅。1)二季度海外資管機構(主動+被動)持有中資股市值6,189億美元(具體口徑細節參考《外資系列研究:外資持股分析》),較一季度小幅增加187億美元(+3.1%),小於同期MSCI中國指數5.8%的漲幅,因此存在一定減持行爲;2)聚焦主動型機構,持有中資股市值提升2.5%至4,444億美元(vs. 一季度4,336億美元),升幅小於整體也進一步證明了這一點;3)中資股佔海外資管機構的資產比例爲1.2%,持平於一季度,仍處於2016年以來最低。

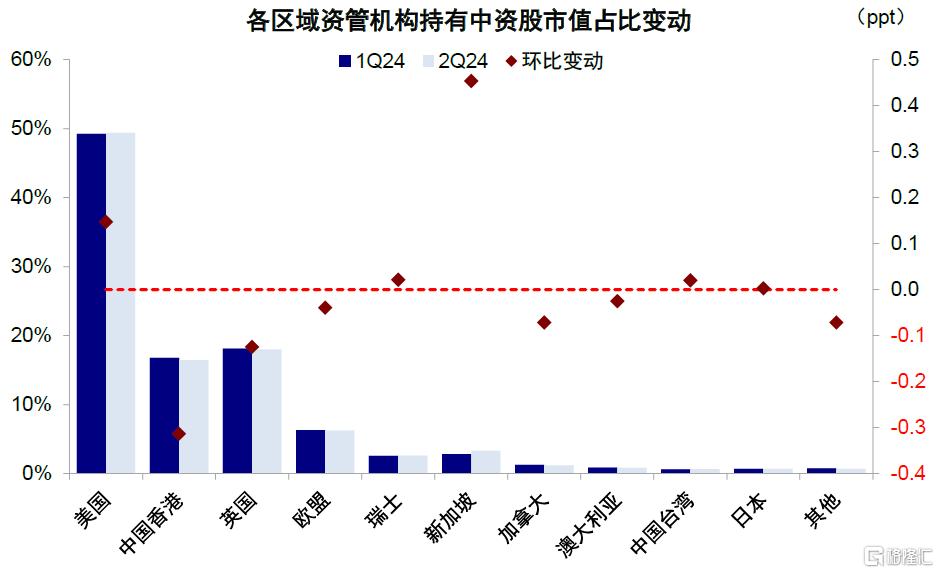

分區域看,美國、中國香港與英國機構可能存在減持,但新加坡機構增持。相比一季度,美國資管機構持有中資股規模升至3,057億美元,較一季度2,956億美元升3.4%,中國香港(剔除中資機構)機構持倉市值上升1.2%至1,019億美元,英國持倉市值提升2.4%至1,113億美元,均低於市場漲幅,因此上述地區機構可能仍存在減持行爲。相比之下,新加坡與中國台灣機構持倉規模二季度分別環比提升19.7%與6.4%,大幅高於市場整體漲幅,除了受益於部分行業與個股相對表現外,可能存在一定增持。

圖表1:二季度外資管理機構持有中資股規模約爲6,189億美元,環比整體提升3.1%

資料來源:FactSet,中金公司研究部

圖表2:二季度外資主動型管理機構持有中資股規模提升至4,444億美元,環比提升2.5%

資料來源:FactSet,中金公司研究部

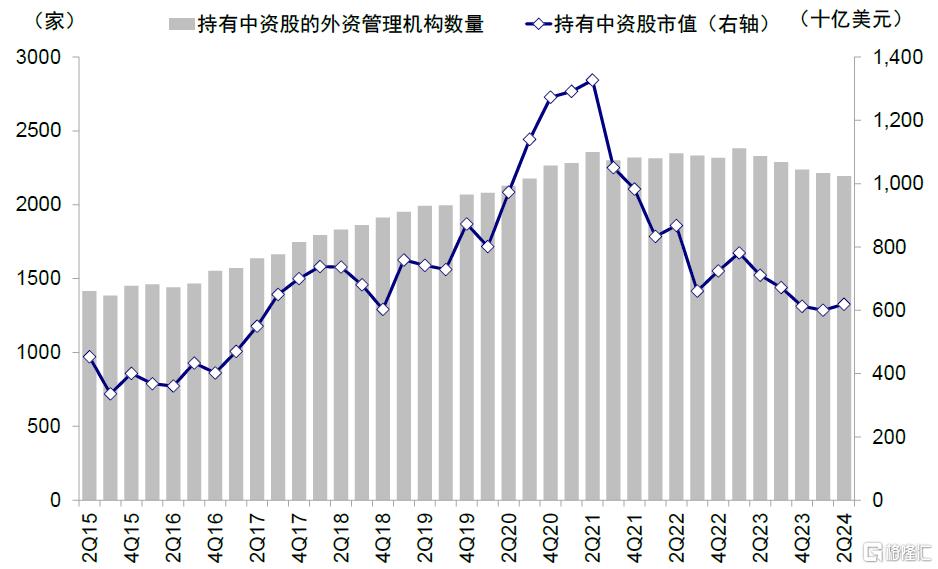

圖表3:二季度配置中資股市場的外資管理機構共2,193家,相比今年一季度的2,213家略有減少

資料來源:FactSet,中金公司研究部

圖表4:二季度外資管理機構配置中資股比例1.2%,較一季度基本持平

資料來源:FactSet,中金公司研究部

圖表5:二季度新加坡與美國資管機構持倉佔外資總持倉比例較一季度有所擡升,但中國香港回落明顯

資料來源:FactSet,中金公司研究部

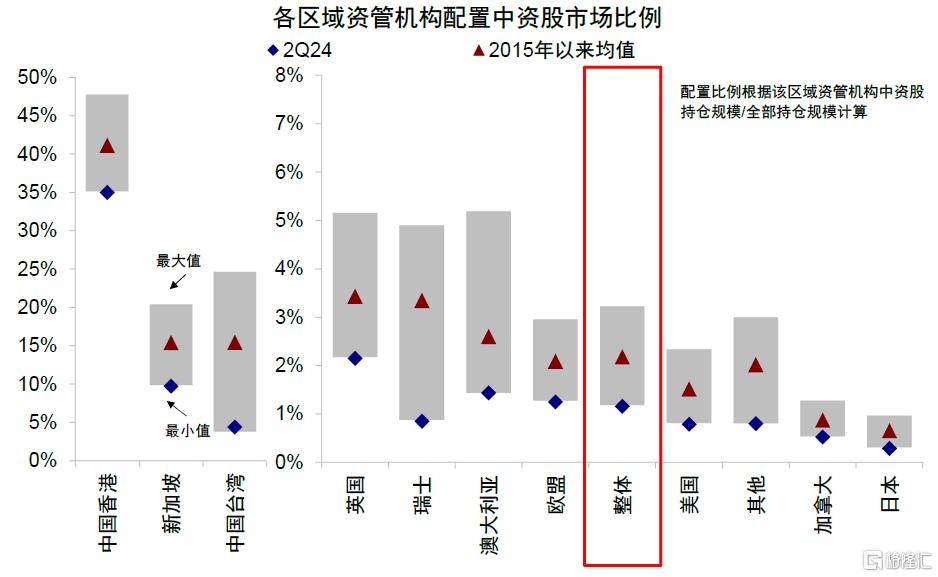

圖表6:二季度美國、加拿大與日本等國的資管機構配置中資股比例已基本接近或者位於2015年以來新低

資料來源:FactSet,中金公司研究部

圖表7:截至2Q24,主要國家和地區中美國、英國和中國香港的外資資管機構持有中資股規模較高,分別爲51%、18%和16%

資料來源:FactSet,中金公司研究部

圖表8:二季度前20大外資管理機構(母公司)持有中資股規模佔全部外資中資股持倉的61.9%

資料來源:FactSet,中金公司研究部

持倉結構:增持中概,減持A股港股;增持必需品零售、汽車與零部件,減持生物制藥、商業服務與原材料

聚焦前20大主動資管機構(中資股持股佔比62%),二季度中資股持倉3,828億美元,較一季度3,667億美元增加4.4%,好於上文中提到的整體。進一步分析其持倉行爲,我們有以下發現:

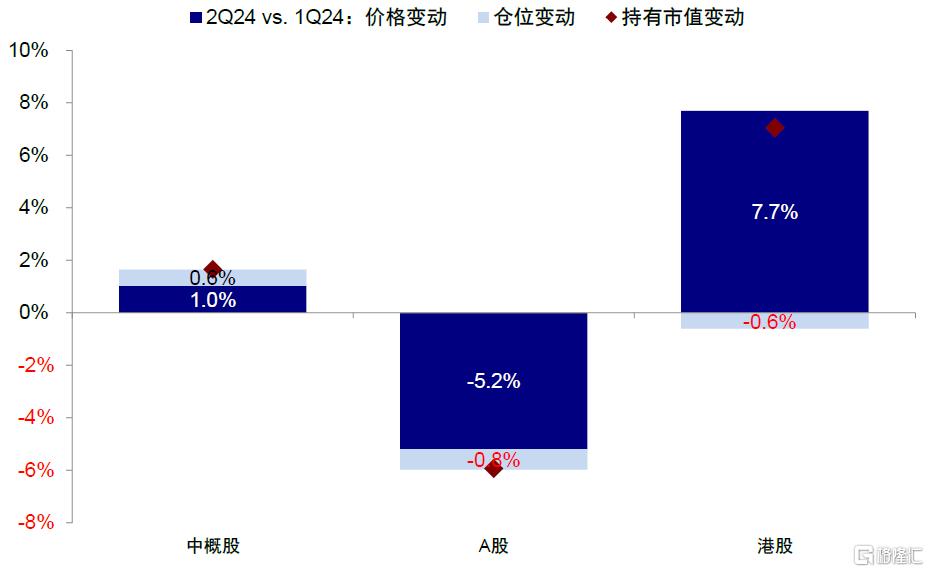

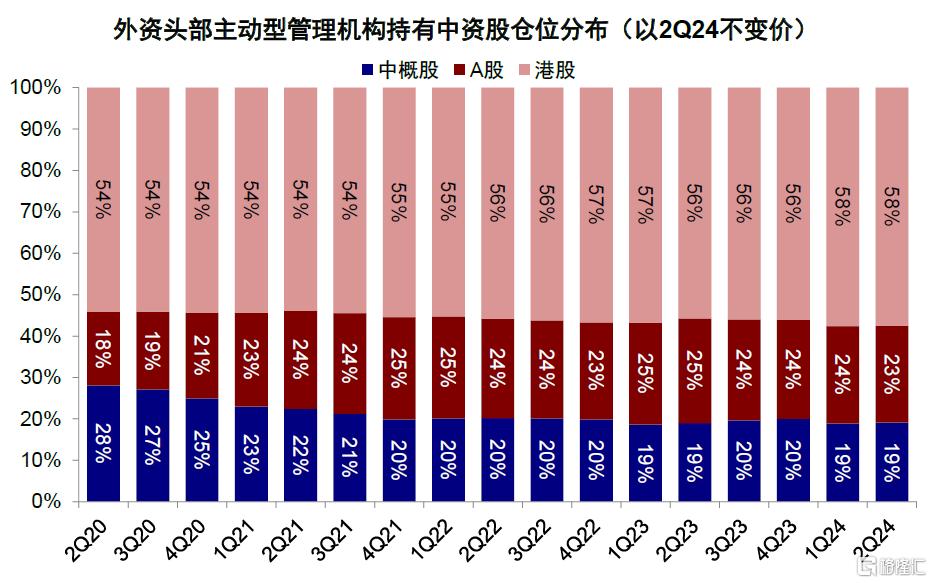

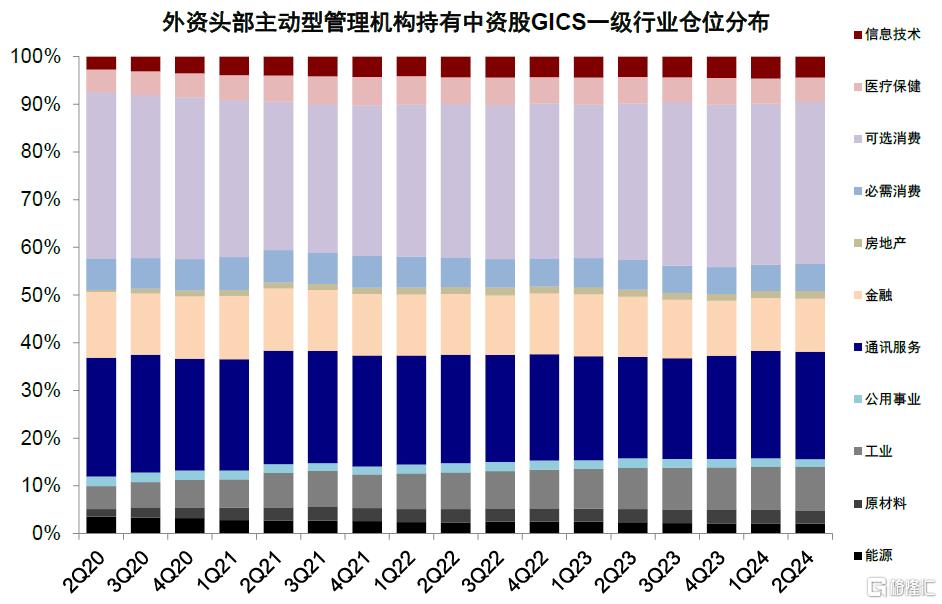

► 跨市場:減持A股與港股,但增持中概。上述機構二季度持有港股與中概股市值環比增加7.1%與1.7%,但持有A股市值環比下滑5.9%。剔除價格因素後(2Q24不變價×持股數變動),我們估算上述頭部機構A股與港股持倉環比下降0.8%與0.6%,但中概股持倉環比增加0.6%。同樣以二季度不變價計算,在上述機構的中資股持倉中,二季度中概股佔比從一季度的18.9%小幅升0.2個百分點至19.1%,A股與港股佔比分別小幅下滑0.1個百分點至23.4%和57.5%。

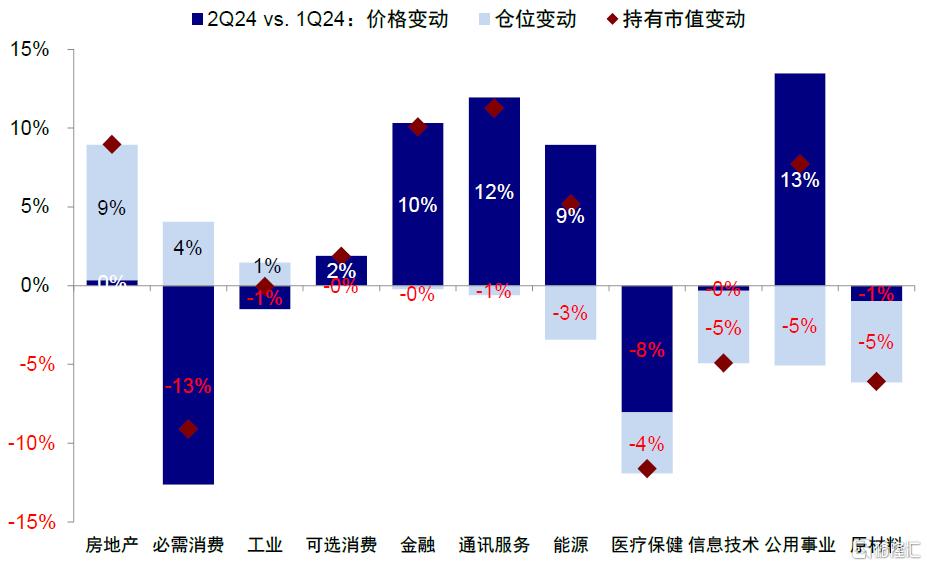

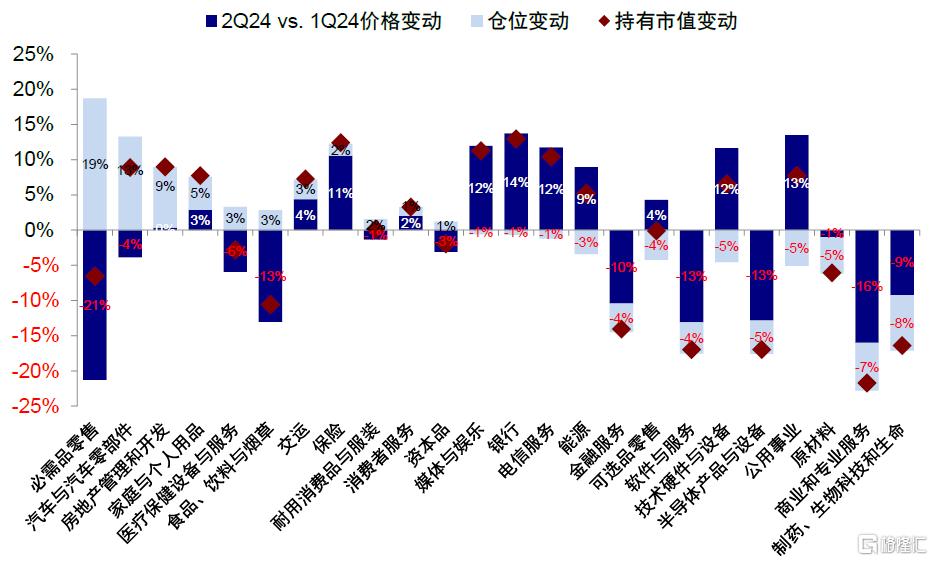

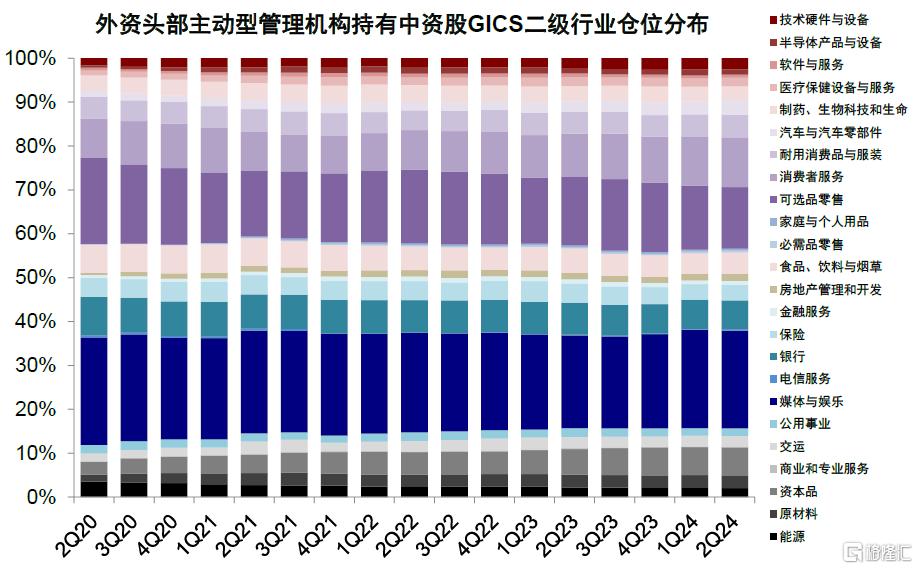

► 行業偏好:減持生物制藥、商業服務與原材料;增持必需品零售、汽車與零部件。剔除價格因素,我們估算頭部資管機構二季度減持生物制藥(-8%)、商業及專業服務(主要爲環保、辦公服務等相關,-7%)、原材料(-6%)、公用事業(-6%)以及半導體產品與設備(-6%);增持必需品零售(+19%)、汽車與零部件(+13%)、房地產管理與开發(+9%)以及家庭與個人用品(+5%)等。從配置水平看,外資持有媒體與娛樂(20.4%)、可選品零售(13.9%)、消費者服務(12.0%)和資本品(6.7%)佔比最高;相比而言,電信服務(0.2%)、商業和專業服務(0.2%)以及家庭及個人用品(0.4%)佔比最低。

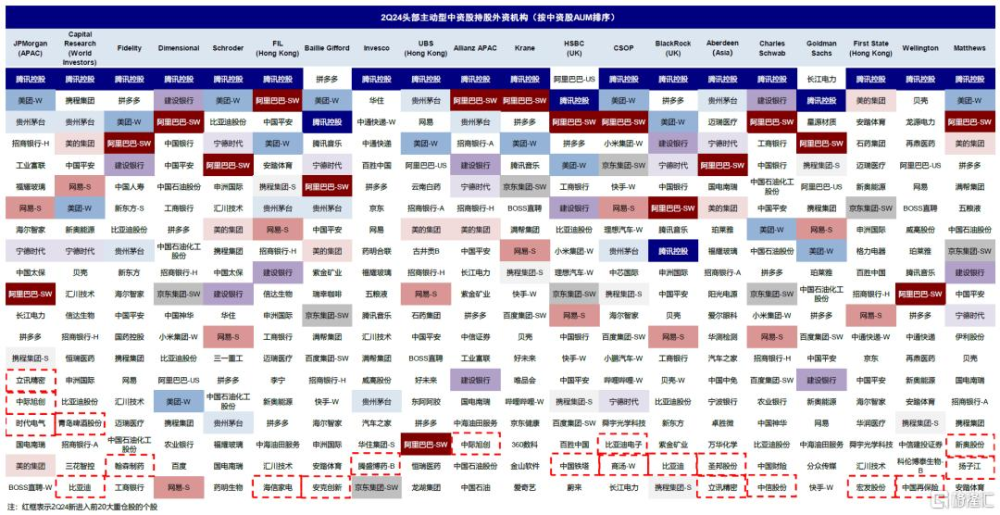

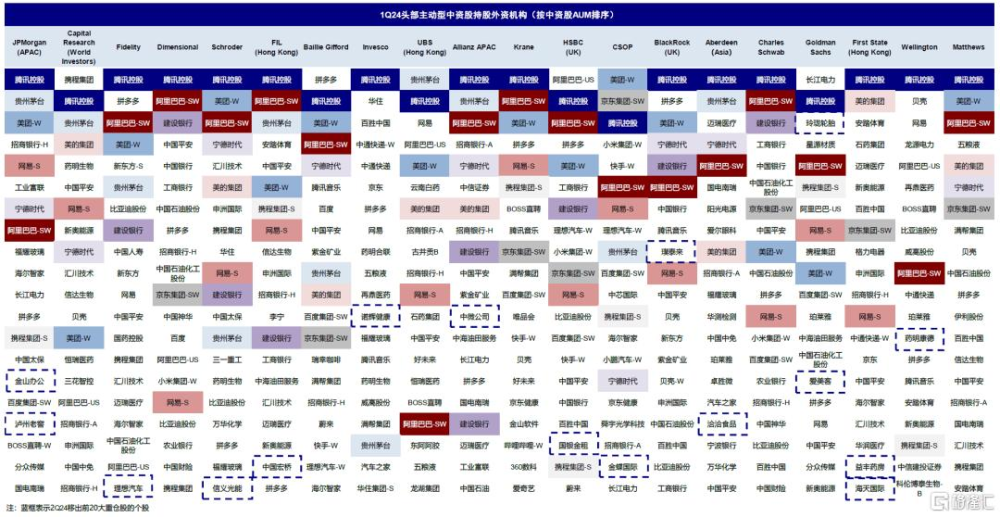

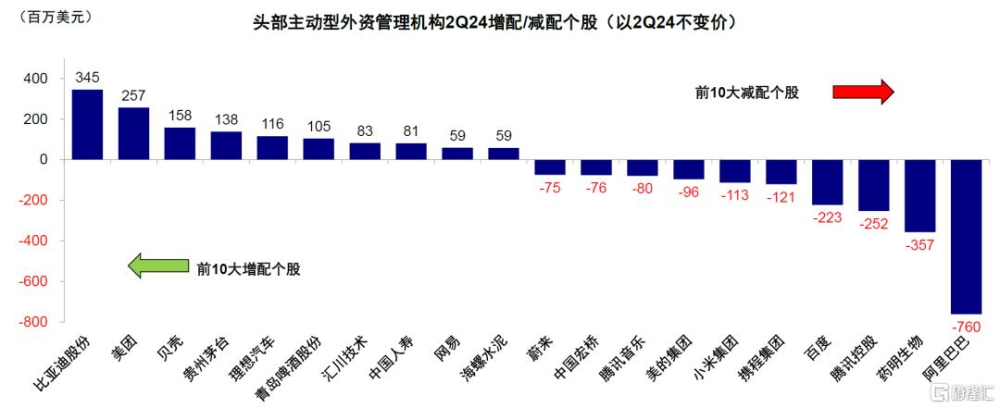

► 重倉個股:前20大重倉股中有18只新上榜;比亞迪、美團等增持靠前,阿裏與藥明生物等減持最多。二季度上述龍頭資管機構前20大重倉中資股合計共有123支,較1Q24增加兩支。具體看,有18支標的新進入到上述機構前20大重倉,分別爲立訊精密、中際旭創、時代電氣、青島啤酒、比亞迪、翰森制藥、海信家電、騰勝博藥-B、中國鐵塔、比亞迪電子、商湯-W、聖邦股份、中信股份、宏發股份、中國再保險、新奧股份以及揚子江等。相反,有16支一季度曾在前20大重倉股行列的標的本次並未進入,分別爲金山辦公、瀘州老窖、理想汽車、信義光能、中國宏橋、諾輝健康、中微公司、國銀金租、金蝶國際、璞泰來、洽洽食品、玲瓏輪胎、愛美客、益豐藥房、海天國際以及藥明康德。個股上,以2Q24不變價角度測算,外資二季度對於比亞迪股份、美團、貝殼等增持最多;但阿裏巴巴、藥明生物以及騰訊控股等減持較多。

圖表9:二季度外資頭部主動機構對A股整體持倉規模環比減少5.2%,但對港股增加7.7%,中概也增加1.0%

資料來源:FactSet,中金公司研究部

圖表10:配置比例上,二季度港股和A股分別佔外資持有整體中資股的58%和23%

資料來源:FactSet,中金公司研究部

圖表11:二季度外資主要增持房地產與必需消費等,但減倉原材料與公用事業等

資料來源:FactSet,中金公司研究部

圖表12:細分行業上,主要減持生物制藥、商業與專業服務以及原材料等,但加倉必需品零售與汽車零部件等

資料來源:FactSet,中金公司研究部

圖表13:二季度外資在可選消費和通訊服務板塊的配置比例較高

資料來源:FactSet,中金公司研究部

圖表14:進一步細分來看,媒體與娛樂、電商零售、消費者服務和食品飲料配置比例最高

資料來源:FactSet,中金公司研究部

圖表15:2Q24頭部主動型外資管理機構中資股重倉股情況

資料來源:FactSet,中金公司研究部

圖表16:1Q24頭部主動型外資管理機構中資股重倉股情況

資料來源:FactSet,中金公司研究部

圖表17:剔除股價因素變動後頭部主動型外資管理機構2Q24增配/減配個股

資料來源:FactSet,中金公司研究部

前景展望:部分有利條件爲港股提供下行保護,但持續外資回流與反彈仍需政策發力

雖然難免受到外圍擾動,但港股近期表現好於A股,體現出了更大的彈性,也是我們一直提示的觀點(《港股的“獨立行情”與結構機會》、《港股具有更大彈性》)。我們認爲相比A股,港股的優勢在於:1)盈利結構更有優勢,表現較好的互聯網板塊恰好也是港股權重較大板塊,而A股佔比較大的中遊制造行業在當前供過於求和價格壓力下普遍承壓。我們自上而下預測港股全年盈利增速有望實現3-4%,好於A股的1-2%,雖然整體幅度有限,但結構上優勢更爲突出。2)估值出清較爲充分,作爲港股“核心資產”的互聯網經過三年調整也已經較爲充分,以阿裏巴巴和騰訊爲例,當前二者分別位於歷史PE的22%和2%,跌破歷史25分位以下;3)外資倉位與籌碼回調的較爲充分。根據EPFR數據,各種類型的海外基金對中資股的持股比例已經從2021年初15%的高點降至當前5%左右。

此外在美聯儲降息即將啓動的背景下,港股也有望體現出更大的彈性。但我們仍然強調,對於不論是港股還是A股的中國市場而言,美聯儲降息的意義在於提供內部政策的操作空間,這才是決定A股和港股市場走勢的核心,而非美聯儲降息本身。以2019年降息周期爲例,A股和港股大幅反彈恰恰是2019年初鮑威爾表示停止加息的1-3月,而非正式降息的7-9月。究其原因,在2019年初鮑威爾表示停止加息時,中國也決定降准,內外部形成共振。相反,4月後政策重提“貨幣政策總閘門”與美聯儲寬松反向,因此即便美聯儲7-9月正式降息,A股和港股也整體維持震蕩格局,海外資金在此期間也同樣流出。因此,不難看出,未來美聯儲降息爲國內政策進一步寬松提供了窗口,如果屆時寬松力度可以強於美聯儲,則可能對市場提供更大提振,尤其是港股;反之若同樣寬松但力度持平甚至偏弱,則可能不改變整體震蕩結構市格局。出於這一考慮,基於對當前環境和現實約束的判斷,對於中國市場,我們認爲美聯儲降息的影響可能小於美國大選。

配置策略上,我們依然提示港股彈性大於A股。短期降息交易下,受益於分母端邏輯的成長板塊可能有更高彈性,如半導體、汽車(含新能源)、媒體娛樂、軟件、生物科技等。但整體上,在看到更大力度的財政支持前,寬幅區間震蕩的結構性行情依然是主线。我們仍延續之前在下半年展望中的配置邏輯,推薦結構性行情下的三個方向:整體回報下行(穩定回報的高分紅和高回購,即充裕現金流的“現金牛”;短期分紅內部可能出現港股本地分紅、低波分紅和周期分紅的分化)、局部加槓杆(行業具有一定景氣度,或受益政策支持的科技成長),局部漲價(天然壟斷板塊,公用事業)。

注:本文摘自中金2024年8月26日已經發布的《全球頭部機構二季度如何配置中資股?》,分析師:劉剛S0080512030003 SFC CE Ref:AVH867、張巍瀚S0080524010002 SFC CE Ref:BSV497

標題:全球頭部機構二季度如何配置中資股?

地址:https://www.iknowplus.com/post/141241.html