方正蘆哲:7月需求偏弱的三個原因

核心觀點

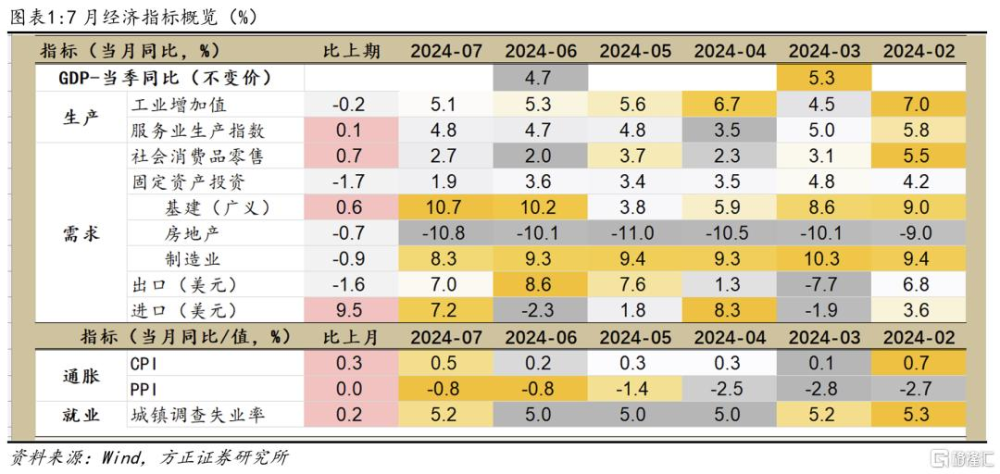

數據:8月15日,國家統計局公布7月經濟數據。供給端,工業增加值當月同比5.1%,前值5.3%;服務業生產指數當月同比4.8%,前值4.7%。需求端,社零當月同比2.7%,低於Wind一致預期3.1%,但高於前值2%;固定資產投資累計同比3.6%,Wind一致預期和上月值均爲3.9%。

7月經濟偏弱的三個原因:一是高溫多雨影響建築施工。建築類基礎設施投資增速下降,體現爲兩個口徑基建投資增速的差距拉大,電力新能源成爲廣義基建的主要支撐,剔除電力後,基建投資當月增速從10.7%降至2.0%。7月含電力口徑基建投資(廣義)累計增速從7.7%提高至8.1%,對應當月增速從10.2%提升至10.7%,不含電力口徑基建投資的累計增速從5.4%下降至4.9%,當月增速從4.6%下降至2.0%。

二是出口弱於預期,外需壓力加大。7月美元計價出口增速7%,低於9.6%的Wind一致預期;7%的同比增速更多是來自於去年同期-14.5%的低基數,環比來看7月增速爲-2.4%,處於歷史較低水平。從外需來看,7月全球制造業PMI從50.8%跌至49.7%,今年以來首次跌至50%以下的收縮區間,其中新訂單指數從50.7%跌至48.8%,顯示外部需求的壓力加大。

三是消費需求不振,特別是一线城市消費壓力較大。7月社零同比增速只有2.7%,自3月以來已經連續5個月社零增速在4%以下。一线城市消費偏弱是當前的主要壓力所在,6月北上廣深四大一线城市社零同比增速分別爲-6.3%/-9.4%/-9.3%/-2.2%。

經濟何時企穩?我們在前期7月PMI點評中指出,2019年以來經濟增長的節奏逐漸固定化:Q1高Q2低、Q3Q4穩。在這種增長節奏之下,7月底會議往往是政策加碼的關鍵,也是增長模式從上半段“Q1高Q2低”切換到下半段“Q3Q4穩”的主要節點。比如去年7月會議提出“加強逆周期調節和政策儲備”,並在去年Q3加力減稅降費、調降存量房貸利率、10月落地1萬億增發國債,實現經濟企穩。

穩增長政策發力之下,預計8-9月經濟將逐步企穩。7月以來,財政貨幣政策積極發力,財政方面,3000億特別國債支持設備更新和以舊換新將激勵設備投資和耐用品消費;貨幣方面,央行降息有助於降低社會綜合融資成本,6月-7月制造業PMI已經趨於穩定。預計接下來一兩個月內,穩增長政策還將繼續出台,促進下半年經濟穩定,完成全年增長目標。

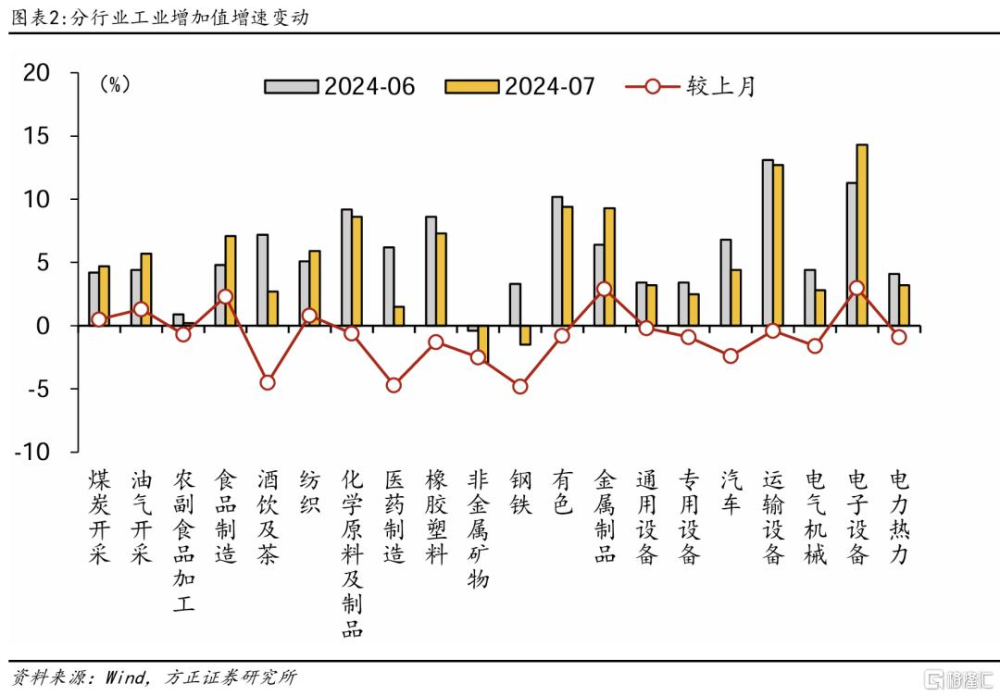

工業生產:增速略高於市場預期

7月工業增加值同比5.1%,略高於5.0%的Wind一致預期;季調環比增速0.35%,也不算弱。分行業來看,鐵路、船舶等運輸設備制造業和電子設備制造業增速較高,仍在10%以上,這些都是出口較強的行業,仍然體現出外需驅動的特點;但是,前期出口較好的汽車制造業生產增速开始明顯下行,從上月6.8%回落至4.4%。分產品來看,發電設備產量增速達到86%,領先所有工業產品;此外,水力發電量同比+36.2%、新能源汽車+27.8%、集成電路+26.9%、工業機器人+19.7%,高技術制造業產品和行業增速較高。

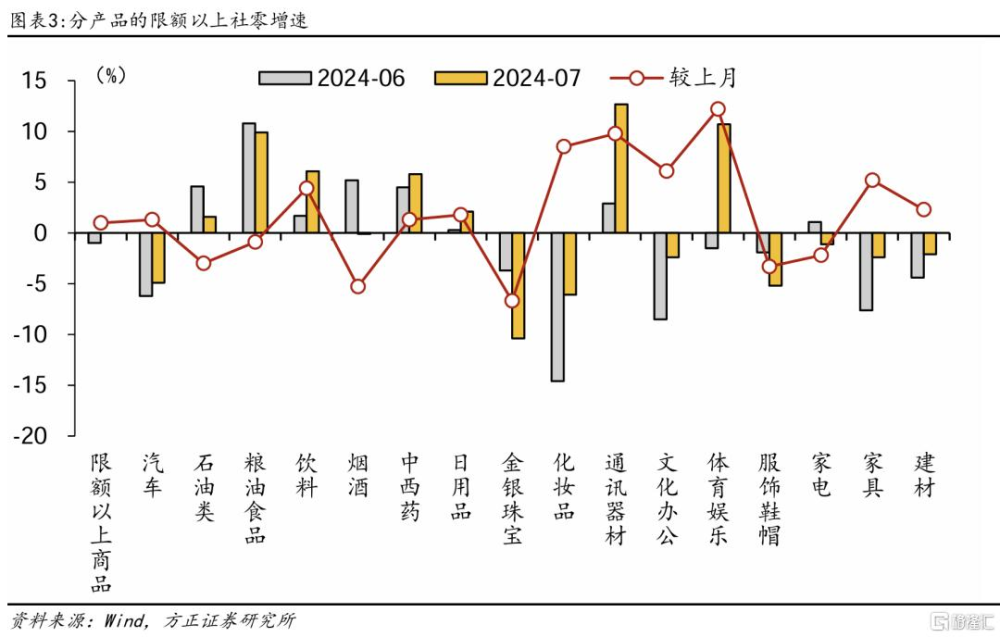

消費:除出行鏈外的消費需求偏弱

7月社零同比2.7%,低於Wind一致預期3.1%;季調環比增速0.35%,但這是建立在上月環比-0.1%的低基數之上的,綜合6-7月環比來看增速並不高。

7月是暑期出遊旺季,但除了出行鏈之外的服務消費仍然偏弱。前期發布的7月消費價格數據顯示,暑期出遊需求較旺,飛機票、旅遊和賓館住宿價格分別上漲22.1%、9.4%和5.8%,漲幅均高於近十年同期平均水平,合計影響CPI環比上漲約0.24個百分點,佔CPI總漲幅近五成。除出行服務價格外,其他服務消費價格相對平淡,郵遞服務價格環比-0.1%,教育服務價格環比0%;房租環比0.1%,這一漲幅在畢業季不算強勁。從社零數據也能看出其他服務消費相對平淡,7月餐飲收入同比增速只有3%,較前值5.4%大幅下降,也是今年最低單月增速。

分商品來看,限額以上消費品零售分化仍然較爲明顯。必選消費韌性仍然較強,糧油食品同比+9.9%,飲料同比+6.1%。可選消費分化較大,金銀珠寶、化妝品、服飾鞋帽同比增速分別爲-10.4%/-6.1%/-5.2%,而通訊器材、體育娛樂同比分別爲+12.7%/+10.7%。三種地產後周期消費全部負增長,家電同比-1.1%、家具同比-2.4%、建材同比-2.1%。

投資:高溫多雨影響建築施工

基建投資:關注兩個口徑基建增速的差異。7月含電力口徑基建投資(廣義)累計增速從7.7%提高至8.1%,對應當月增速從10.2%提升至10.7%,不含電力口徑基建投資的累計增速從5.4%下降至4.9%,當月增速從4.6%下降至2.0%。兩個口徑基建投資差異達到5倍,剔除電力後,基建增速從10.7%降至2.0%。

兩個口徑基建投資增速差異的擴大來自於兩方面,一方面是電力投資增速仍然較高,新能源相關產業投資需求旺盛,7月電熱燃水行業投資增速23.8%、電力設備產量增長86%。另一方面是建築工程投資增速較低,7月固定資產投資中的建築工程投資累計增速僅有3.6%,建築業PMI爲51.2%,比上月下降1.1個百分點,51.2%也是過去十年來的次低值,僅高於2020年2月的26.6%,與2023年7月持平。

房地產投資:低位企穩。7月商品房銷售面積累計降幅從-19%小幅收窄至-18.6%,房價環比降幅仍然較大,70城新房價格環比下降0.6%,二手房價格環比下降0.8%。房地產开發投資累計增速從-10.1%小幅擴大至-10.2%,按照开發環節來看,各環節增速相對平穩,施工面積累計增速爲-12.1%(前值-12%),新开工面積累計增速爲-23.2%(前值-23.7%),竣工面積累計增速爲-21.8%(與前值持平)。從房企到位資金來看,7月到位資金累計同比-21.3%,降幅較上月的-22.6%略有收窄。往後看,二季度央行貨幣政策執行報告顯示,3000億保障房再貸款正在陸續落地,對於房地產市場供需再平衡、促進竣工、改善房企現金流都有一定積極意義。

制造業投資:增速有所下行,但後續有增量資金接力。7月制造業投資累計增速從9.5%小幅下行至9.3%,當月增速從9.3%降至8.3%。上半年快速推進的設備更新,和相對強勁的外需,支撐着前期的制造業投資增速。盡管7月增速有所下行,但隨着3000億超長期特別國債支持設備更新和以舊換新的增量資金逐漸落地,預計8-12月制造業投資增速仍將維持在較高水平。

風險提示:(1)消費需求偏弱;(2)房地產市場下行壓力;(3)出口下行風險。

注:以上內容選自方正證券於2024年8月16日發布的《7月需求偏弱的三個原因——7月經濟數據點評》,證券分析師:蘆哲 S1220523120001;佔爍 S1220524070006

標題:方正蘆哲:7月需求偏弱的三個原因

地址:https://www.iknowplus.com/post/137933.html