關於無風險利率的本質及其對股票估值的壓制

傳統估值模型的無風險利率

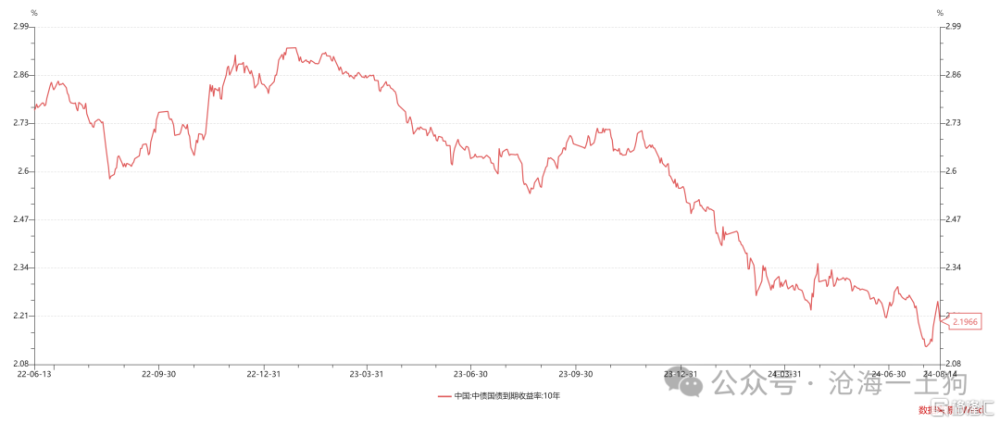

近期,一個朋友問我,爲什么無風險利率持續向下,滬深300的市盈率也持續往下走?難道是傳統的估值模型出了什么問題嗎??

按照他的推理,無風險利率是十年國債利率,現在利率在2.20%,加上3%的風險溢價,貼現率是5.2%,那么,滬深300指數的滾動PE應該在19.23 。

但是,滬深300的實際PE卻只有11.4倍,於是,他抱怨傳統的估值模型不好用。

然後,我的回應是,你是多看不起整個固收行業啊??目前,在固收的渠道端,5-6%的預期收益率都算是稀松平常的。

事實上,在債券市場保持牛市的狀態下,無風險利率既不是一年存單利率,也不是十年國債利率,而是資管資金池的預期收益率。如果無風險利率選用5.5%,再加上3%的風險溢價,貼現率是8.5%,那么,滬深300指數的滾動PE應該是11.76倍,跟實際值特別接近。

因此,傳統的估值模型一點都沒有問題,是那些生搬硬套的使用者搞錯了無風險利率。

資管資金池和無風險利率

最近二十年,中國資管行業快速發展,也經歷了若幹次的改革,每一次改革都跟“保本保收益”這個詞繞不开。

然而,這個詞又極其關鍵,因爲它涉及到整個市場的無風險利率。其實,國內老百姓的想法很簡單:

1、在官辦的大機構購买的;

2、那些大家夥承諾保本保收益;

3、這個利率就是無風險的;

所以,無風險利率不是我們想當然地在書房裏拍出來的無風險利率,而是,老百姓心目中的無風險利率,他們會以此爲基准和不同的資產比價,去看看股票劃算不劃算,房子劃算不劃算,做买賣劃算不劃算。

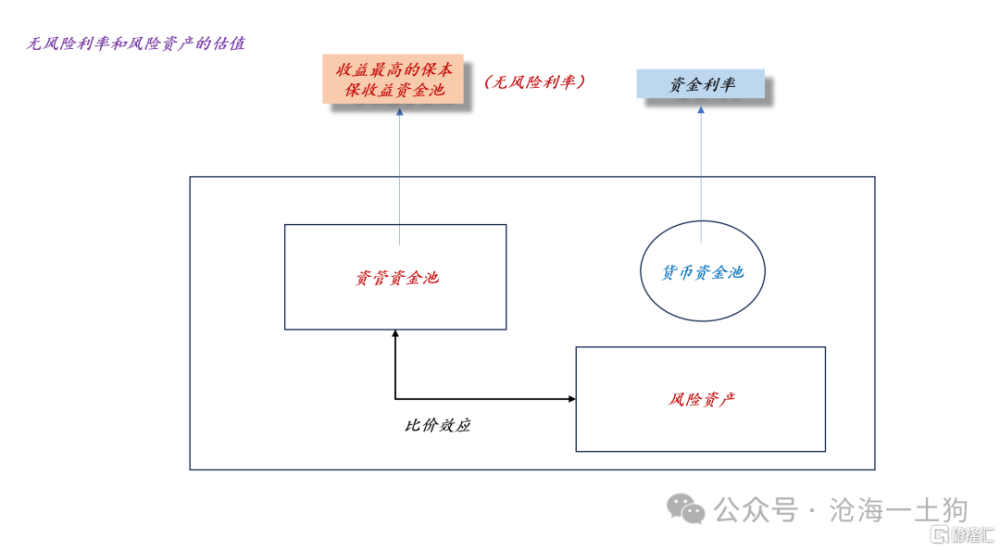

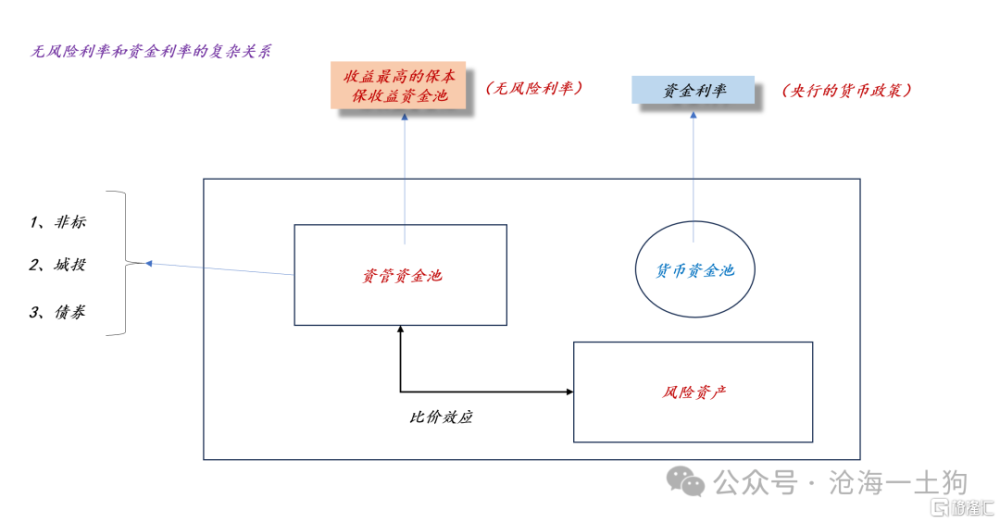

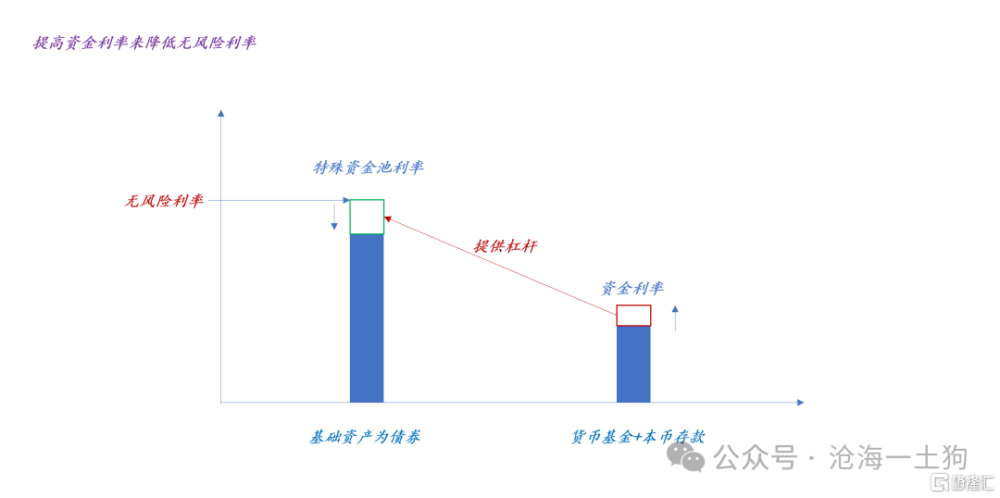

如上圖所示,無風險利率的定義不應該是資金利率、十年國債利率以及存款利率之類的東西,而應該是保本保收益的資管資金池的平均收益。

所謂的無風險,就是保本保收益,或者淨值曲线低波動向上。

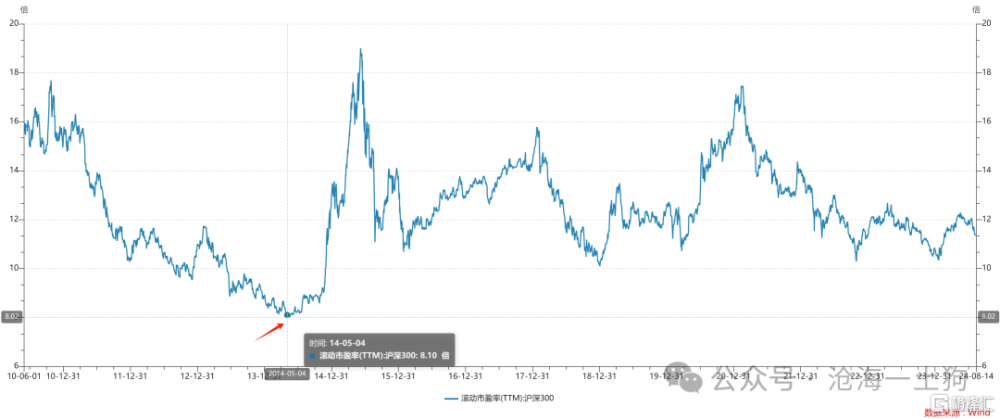

事實上,當下滬深300的PE還沒有到歷史的極值,近10年來的極值發生在2014年5月份,那時候PE只有8倍多。

那么,爲什么當時的股票估值那么慘呢??這是因爲當初非標大行其道,很多保本保收益的理財都以非標爲底層資產。

在那個年代找一個收益率在8%的非標太容易了,所以,理財收益就能做得很高。

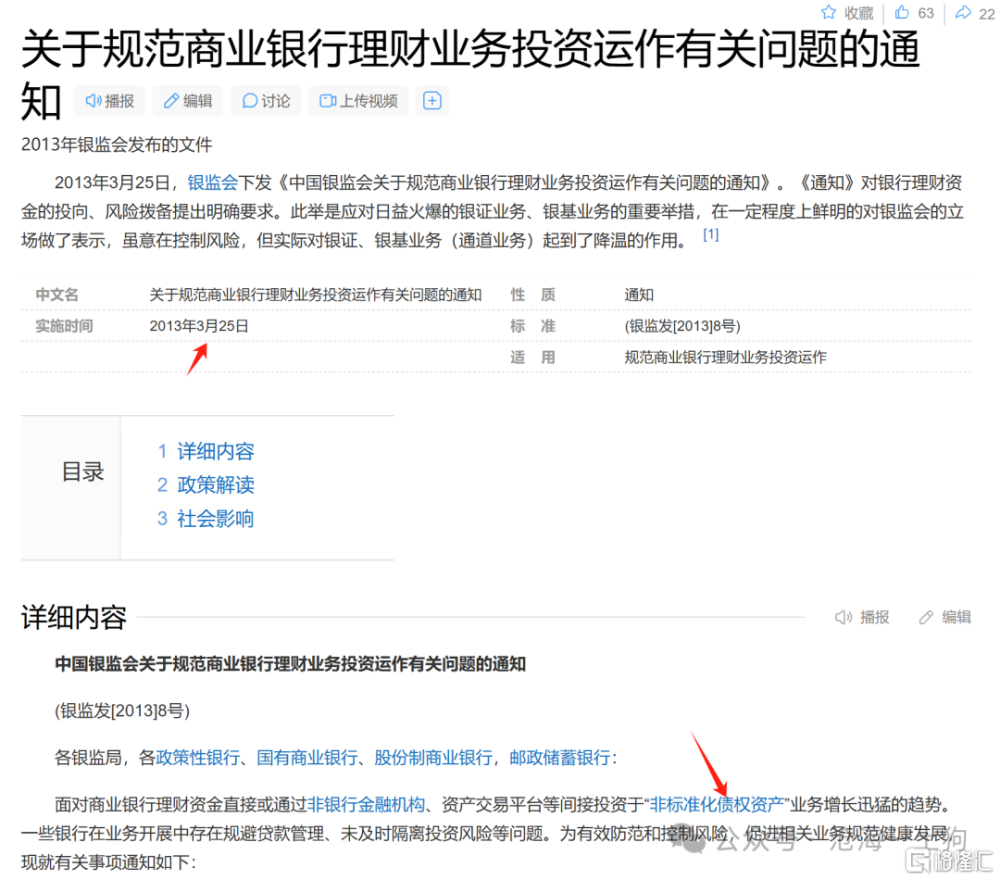

再後來就是資管史中著名的“8號文”,發生在2013年3月份,通過規範理財對非標的投資,資管資金池的預期收益逐步下行,然後,就是14-15年的股市大牛市。

所以,國內資本市場最關鍵的利率從來不是什么“明面上的利率”,而是,渠道對客戶講的那個看不見的預期收益。

因此,監管和資管行業的角力,反反復復就集中在以下幾個點:

1、是否存在剛兌,是否隱形剛兌;

2、銷售是否規範,是否銷售環節承諾剛兌;

3、客戶的適當性問題,客戶是否有能力鑑別真假剛兌;

4、資金池嵌套的問題;

極其復雜的貨幣傳導路徑

由於資管資金池的存在,貨幣政策的傳導路徑也十分復雜,我們需要考慮資金利率和理財資金池的關系,這個關系又取決於底層資產是什么。因此,資金利率和無風險利率的關系是復雜的。

如上圖所示,資管資金池的底層資產既可以是非標,也可以是城投,還可以是債券。

當底層資產是非標和城投時,非但股票的估值遭受壓制,債券的估值也受到壓制。因此,當年有這樣一句諺語,

非標不死,債券不興。

這時候降低資金利率是降息,只不過它是靠降低股票和債券融資成本的方式來降息。

在這種情況下,雖然降低資金利率無法壓制無風險利率,但是,也算某種迂回的降息。

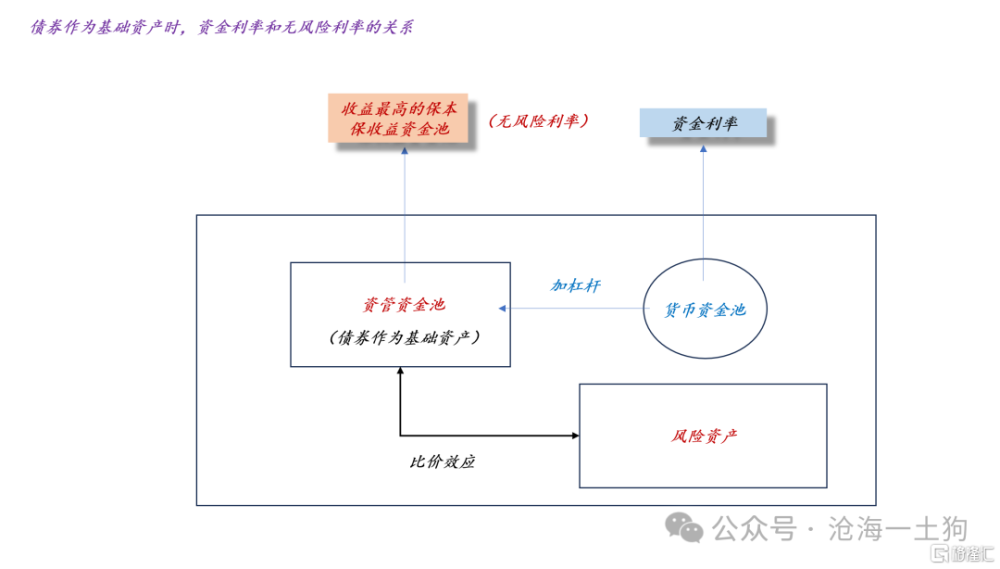

隨着時間的推移,非標和城投兩位大哥逐漸退出歷史舞台,債券开始成爲資管資金池的基礎資產。在這種情況下,資金利率和無風險利率的關系會發生反轉,資金利率降低,無風險利率提高。這是因爲,提高資管資金池預期收益有兩條路徑,1、加槓杆;2、拉久期。

曾經肩並肩對抗非標、城投的好兄弟終於反目成仇,股債蹺蹺板效應大幅加強。

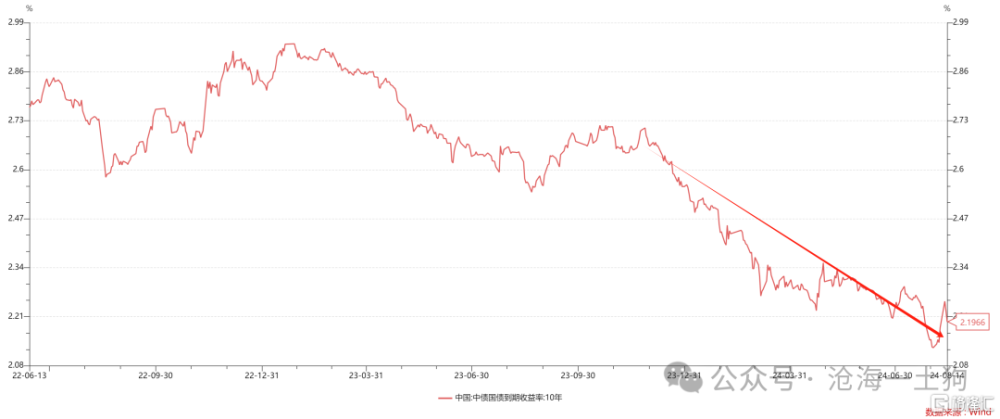

如上圖所示,自去年12月份至今,系統處於一個加息周期,即十年國債利率持續下行,資管資金池預期收益率持續攀升。在這種情況下,風險資產會持續承壓。

有預期收益達5%的固收產品,誰會去买租售比不到2%的房子呢??誰會去买股票呢?誰又會冒着風險去开店呢?

所以,不要老去講什么【經濟基本面】,流動性的邏輯要比我們想象得深刻,美聯儲的加息不是HelloKitty,它會影響到我們生活的方方面面。

貨幣政策框架的調整

在7月2日的《》一文中,我們討論了央行貨幣政策的新變化,很多人難以理解央行賣空國債的權力對風險資產的意義。主要是因爲這幫人沒有經歷過非標、城投橫行的時代,不知道資管資金池的厲害。

在那個年代,非標和城投極大地限制了央行對貨幣政策體系的控制。央行只能在資產端發力,繞過層層的障礙,直接通過信貸途徑去影響實體經濟,所以,貨幣政策體系是一個信貸數量型體系。

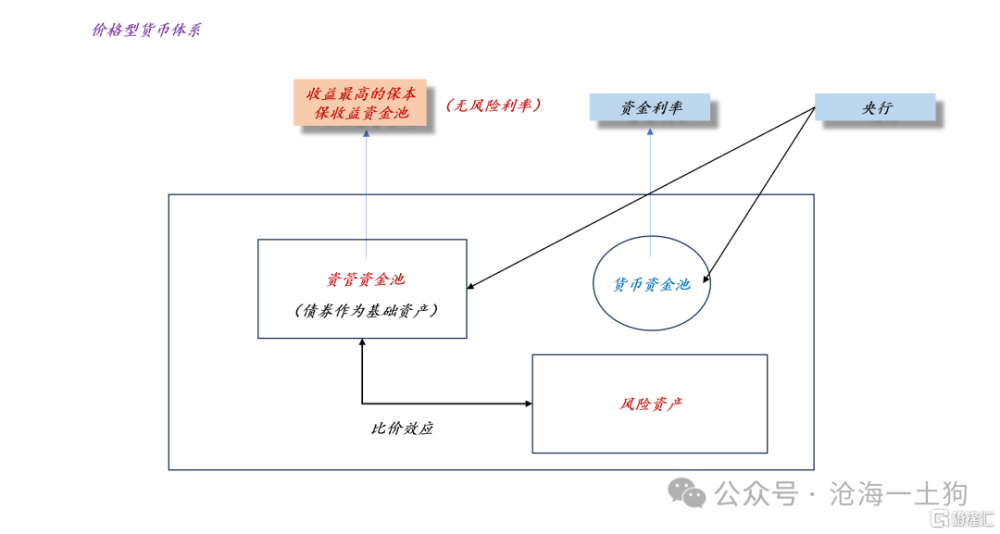

隨着非標和城投退出歷史舞台,央行終於看到了徹底控制住資管資金池的希望。在當下這個階段,他們只要有足夠的能力控制住長債利率的價格,那么,他們就可以把我們的貨幣政策體系轉變爲價格型貨幣體系。

如果央行沒有直接影響長債利率價格的力量,那么,央行只能通過影響資金利率的方式來管理資管資金池。這是一種十分不精准的管理方式,有很多不必要的外部性。

因此,央行需要在工具箱裏再加一個工具——直接影響長債利率,多了這個工具之後,它就可以更加精細地去管理這三個資金池:

1、資管資金池;

2、貨幣資金池;

3、風險資產池;

隨着人民幣貶值壓力的消退,維持較高的無風險利率的必要性大大下降,因此,央行开始積極獲取對長債利率的掌控權,目的有兩個:

1、對三大資金池形成更強有力的掌控;

2、逐步降低系統的無風險利率;

最近兩個周,央行也开始行動了。於是,我們就看到了那些沸沸揚揚的新聞。如果你知道央行和資管資金池鬥爭的漫長歷史,就能明白,這都不算啥,太小兒科了。

結束語

綜上所述,我們就明白了以下幾點:

1、什么是真正的無風險利率??要抓住保本保息這個關鍵詞,要抓住老百姓這個核心主體;

2、美聯儲加息會推升國內的無風險利率,其作用機理是很復雜的(ps:有機會展开講);

3、資金利率不是無風險利率,它和無風險利率的關系十分復雜;

4、央行獲得長債利率的掌控權有助於它更加精細地掌控無風險利率;

5、美聯儲降息會壓制國內的無風險利率,路徑爲匯率升值——一年存單利率上行——無風險利率降低;

6、理論和現實的偏差主要來自於現實中多出來的那些“大象”,譬如,資管資金池;

7、不要膚淺地覺得央行降低omo就一定是支持實體經濟了;

太陽底下沒有新鮮事兒,我們擺脫了非標和城投的陰霾嗎??並沒有,總有一些繼任者,這一次屠龍少年變成了惡龍。

標題:關於無風險利率的本質及其對股票估值的壓制

地址:https://www.iknowplus.com/post/137635.html