興證策略:七大維度剖析ETF的過去、現在和未來

引言:今年以來,ETF淨流入已經超過5000億元,是A股市場的核心增量來源之一。興證策略團隊率先緊密跟蹤ETF資金動向,並指出ETF擴容對市場風格的影響和塑造——大盤龍頭跑贏。本篇報告詳細研究了被動基金規模、產品矩陣/結構、持有人結構、行業持倉、個股持倉、擴容影響、以及海外被動基金發展的借鑑等七大維度內容,供投資者參考。詳見報告。

一、被動基金規模:2023年以來淨流入近萬億,當前已突破2萬億

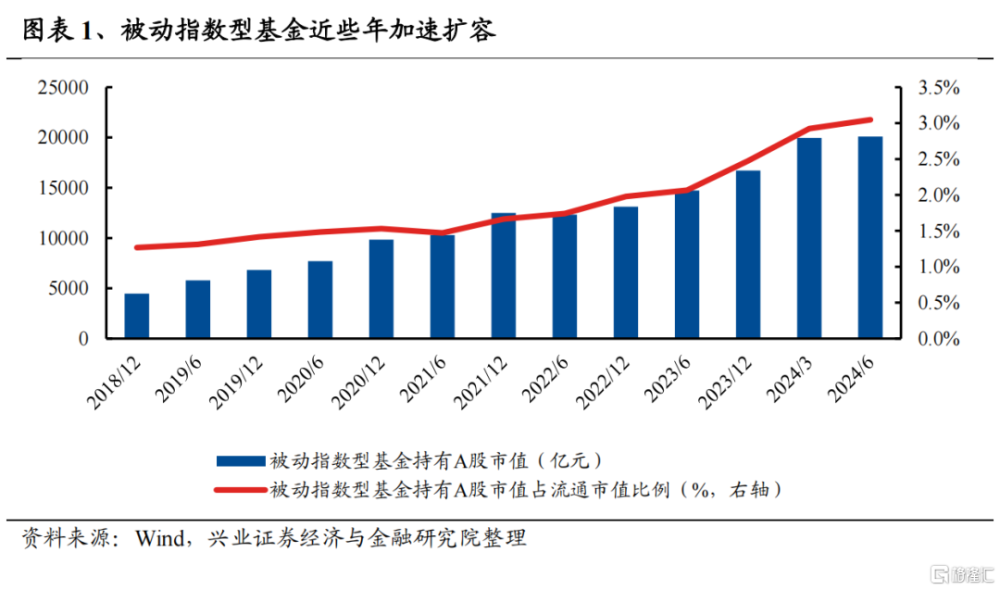

近兩年被動基金擴容再提速。被動指數型基金近些年加速擴容,尤其是去年以來增量更爲顯著。截至2024Q2末,被動指數型基金持有A股的市值已經超過2萬億元,而2018年僅有4466億元。

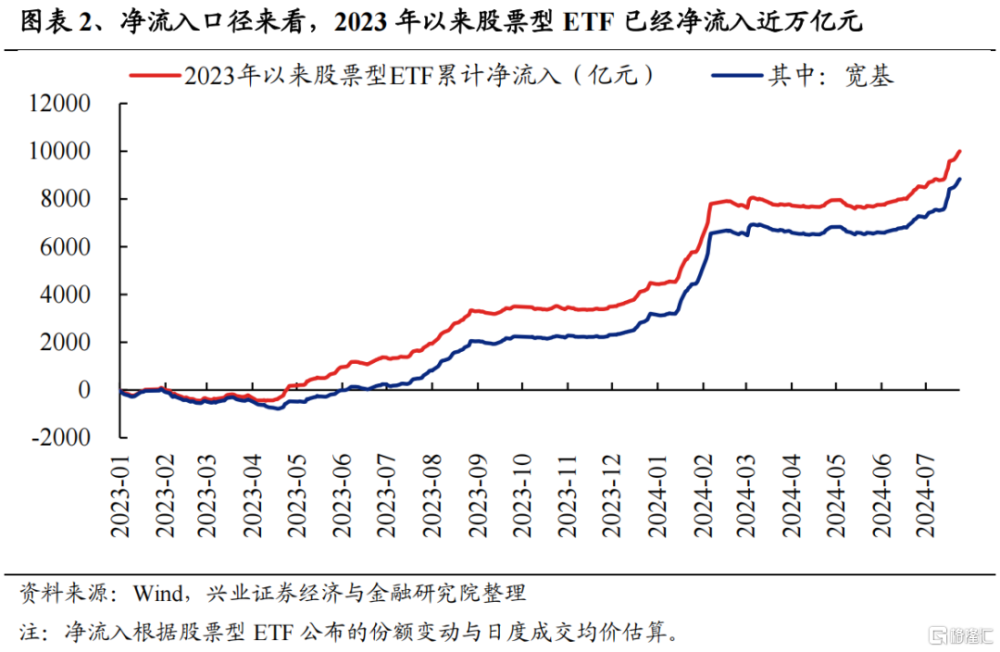

淨流入視角下,2023年以來股票型ETF已經淨流入近萬億元,已經成爲市場的主導增量之一。股票型ETF的披露透明度較高,通過日度披露的份額變動及成交均價即可估算淨流入規模。據測算,截至2024年7月26日,2023年以來股票型ETF累計淨流入近萬億元,達到9998億元,其中寬基類ETF累計流入達8835億元。

淨流入視角下,2023年以來股票型ETF已經淨流入近萬億元,已經成爲市場的主導增量之一。股票型ETF的披露透明度較高,通過日度披露的份額變動及成交均價即可估算淨流入規模。據測算,截至2024年7月26日,2023年以來股票型ETF累計淨流入近萬億元,達到9998億元,其中寬基類ETF累計流入達8835億元。

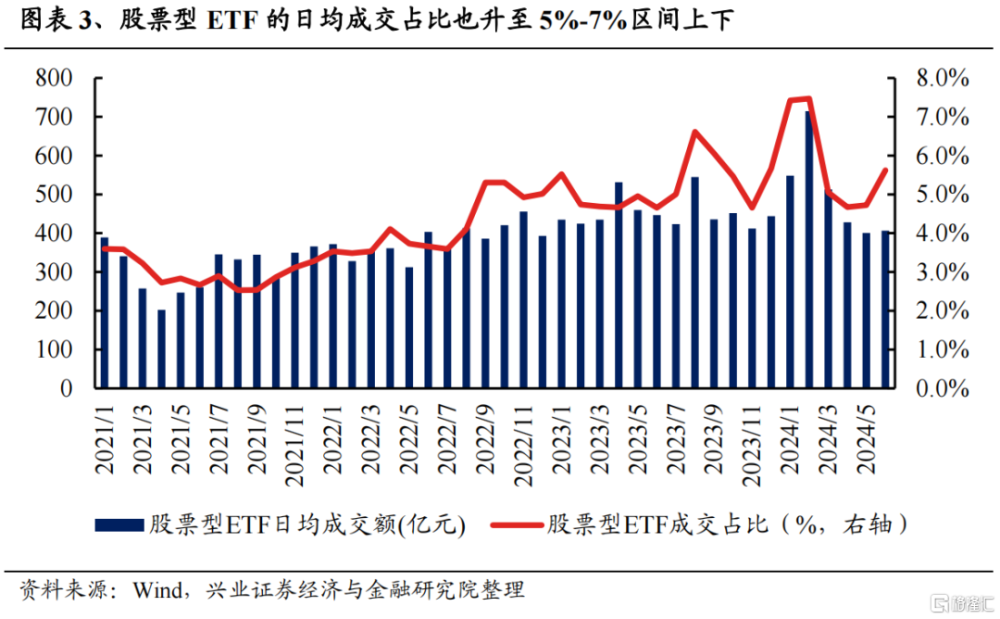

同時,股票型ETF的成交活躍度也日趨攀升,今年以來日均成交額佔全A的比例已經處於5%-7%上下。

二、ETF產品矩陣/結構:產品多樣化,仍以寬基爲主

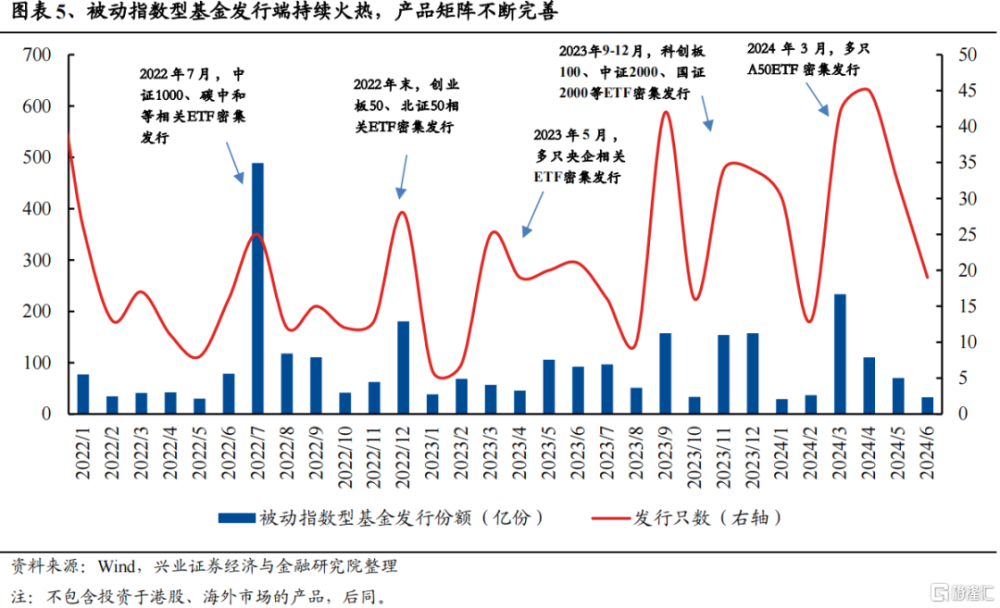

政策的鼓勵呵護下,被動指數型基金的產品矩陣近年來日趨完善。監管層近幾年一直鼓勵ETF相關產品的創新發展,今年4月重磅推出的“國九條”更是專項提及“建立交易型开放式指數基金(ETF)快速審批通道,推動指數化投資發展”。

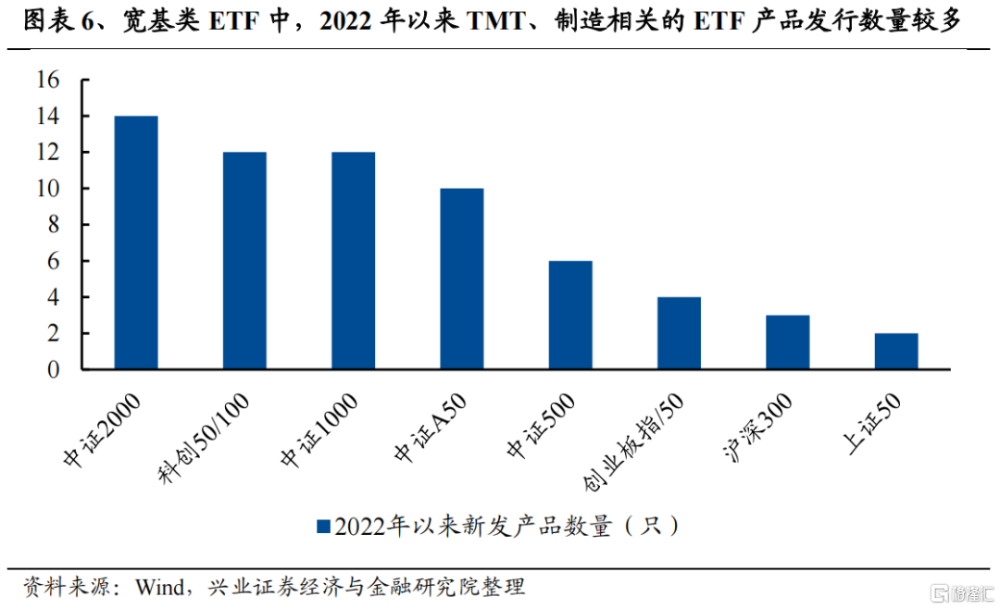

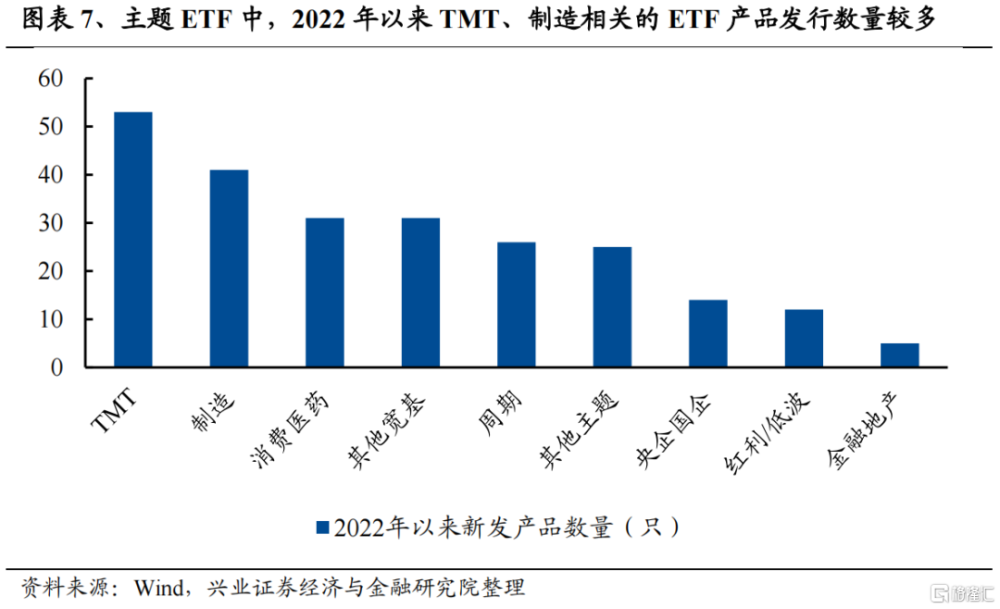

2022年以來,被動指數型基金仍舊能夠保持每月10-40只新發產品的火熱勢頭。與此前產品多集中於滬深300、上證50、科創50等少數指數不同,近幾年的新發產品加深了被動投資的多樣性。新發產品不僅覆蓋中小市值指數的中證1000、中證2000等ETF,也聚焦了碳中和、央企、科技等符合國家战略發展的重要方向。

從產品發行分布看,產品矩陣多樣化的特徵日益顯著。過去市場對於ETF產品的認知主要集中在滬深300、上證50等權重指數,以及白酒、券商等熱門行業方向。但2022年以來,可以看到ETF的發行呈現出兩條新特徵:1)市值、板塊覆蓋面更廣,如更多發行中證1000、中證2000、科創100等覆蓋中小市值上市公司指數的跟蹤產品;2)行業、主題型ETF產品更加聚焦於符合經濟轉型方向的TMT、制造等方向。

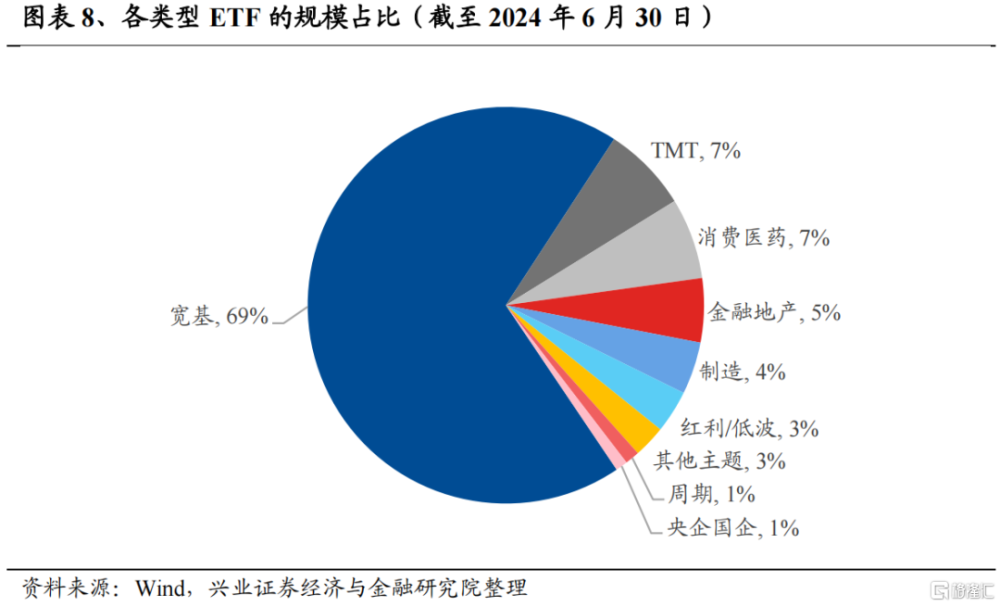

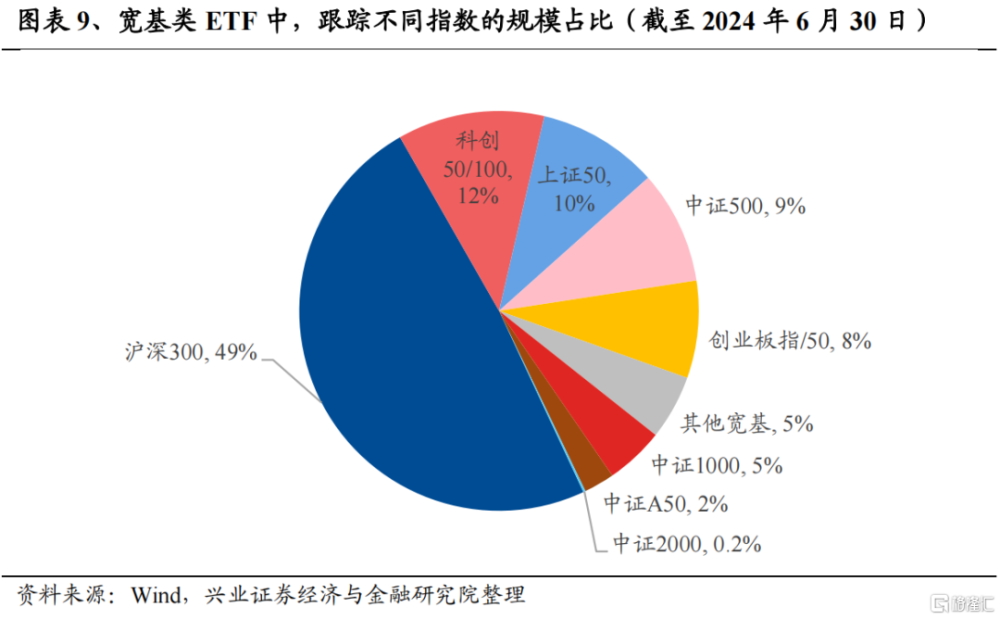

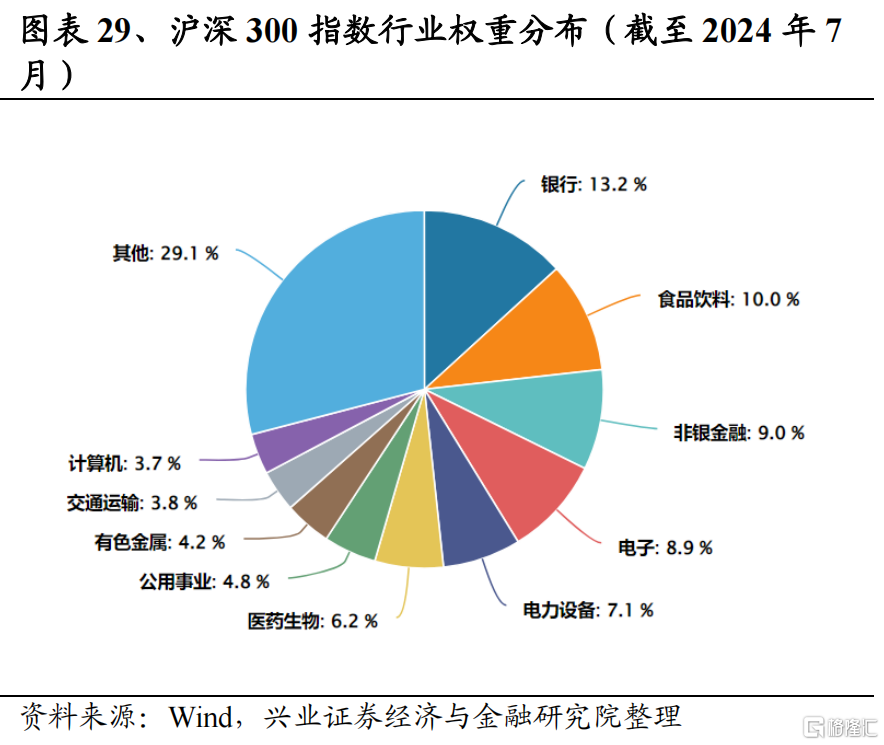

從存量佔比的角度看,ETF主要仍然以寬基爲主。當前來看,跟蹤滬深300、科創50、上證50等大市值指數的寬基類ETF仍是市場主流。截至2024Q2末,寬基ETF規模佔比達69%,TMT(7%)、消費醫藥(7%)和金融地產(5%)類ETF佔比相對居前。寬基類ETF中,投資於滬深300的產品規模佔比接近一半,投資於中證A50、上證50、科創50等龍頭指數的產品規模佔比合計也近1/4,被動基金擴容增量聚焦大盤龍頭。

三、ETF持有人結構:個人佔比高,近些年保險增持顯著

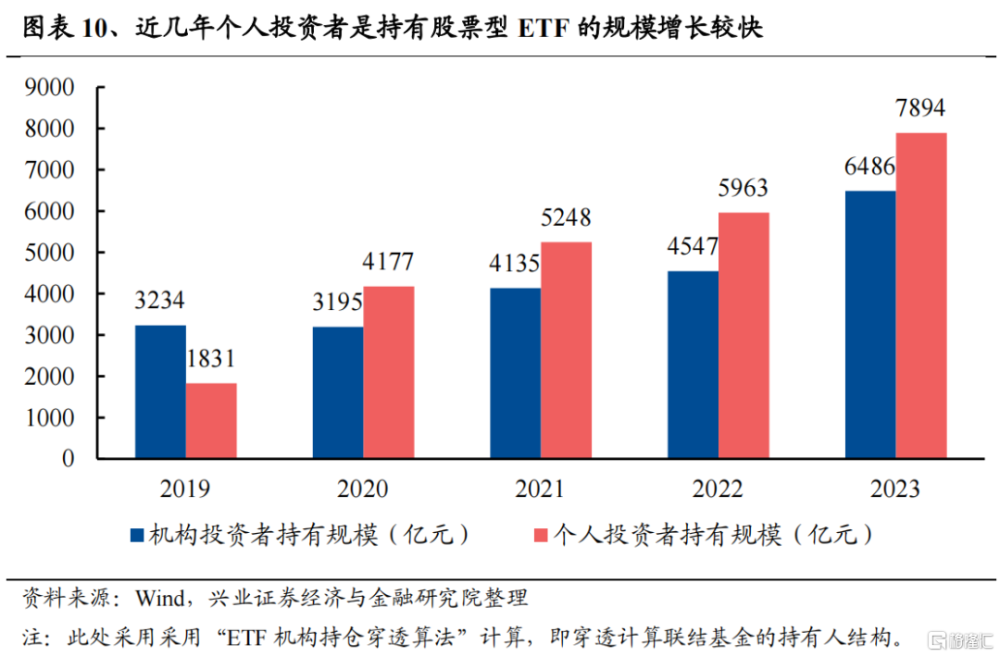

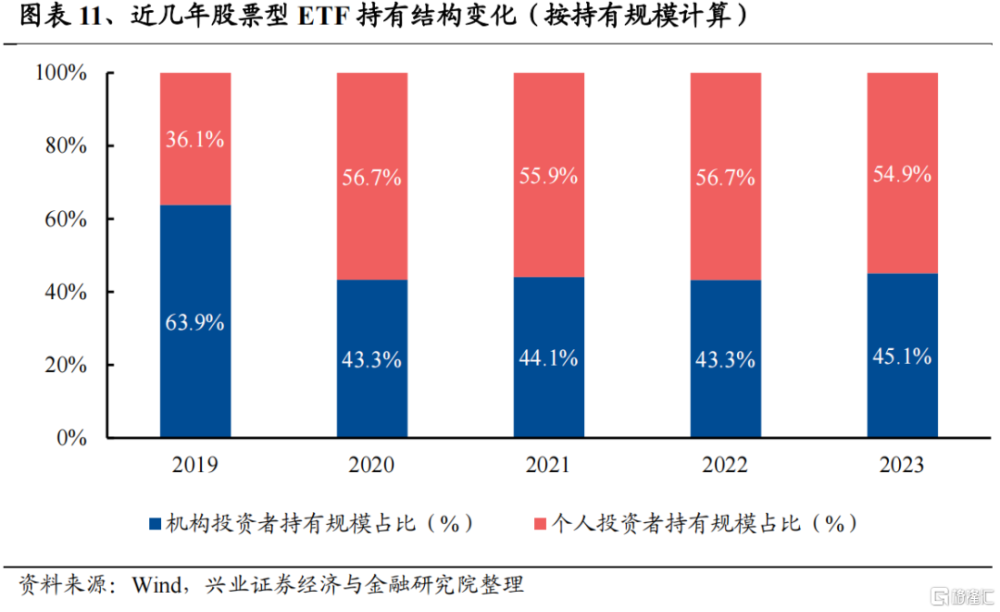

機構與個人近幾年均增持股票型ETF,個人投資者當前持倉佔比較高。從持有人結構來看,截至2023年末,機構投資者和個人投資者分別持有6486億元(45.1%)、7894億元(54.9%)的股票型ETF產品,個人投資者當前的持倉佔比較高。

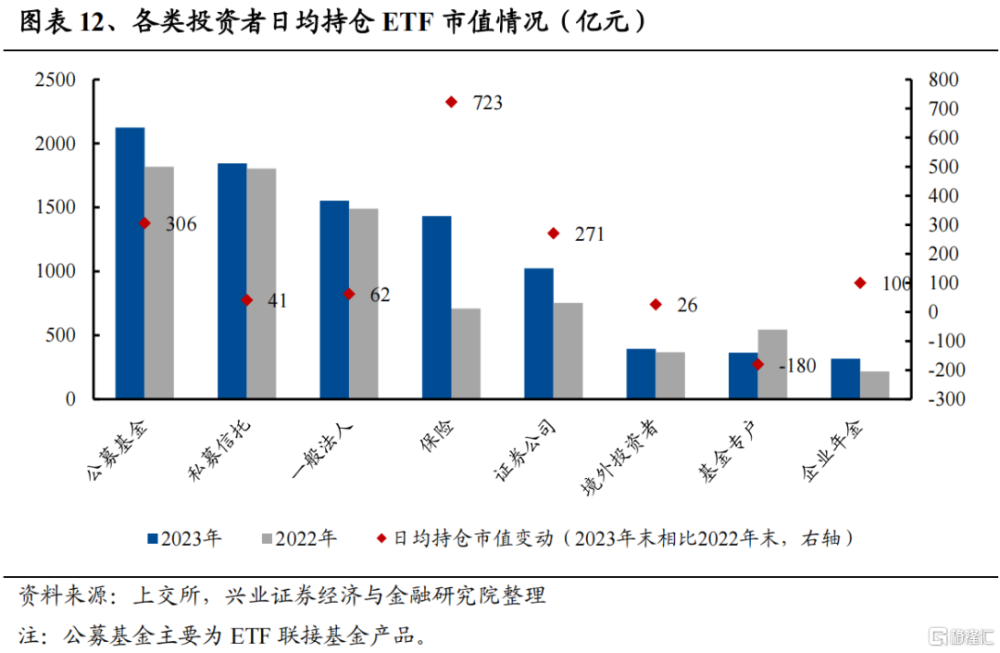

從持倉維度來看,當前私募信托、保險和券商自營是ETF的主要機構投資者。根據上交所公布的2023年滬市機構投資者數據,ETF日均持倉規模靠前的機構投資者爲私募信托(1844億元)、保險(1552億元)和券商自營(1432億元)。

其中,保險資金2023年日均持倉市值提升最爲顯著,較2022年提升超700億元,是2023年增持ETF的重要機構方。此外,券商自營(+271億元)、企業年金(+106億元)和私募信托(+41億元)2023年的日均持倉市值也均有一定提升。

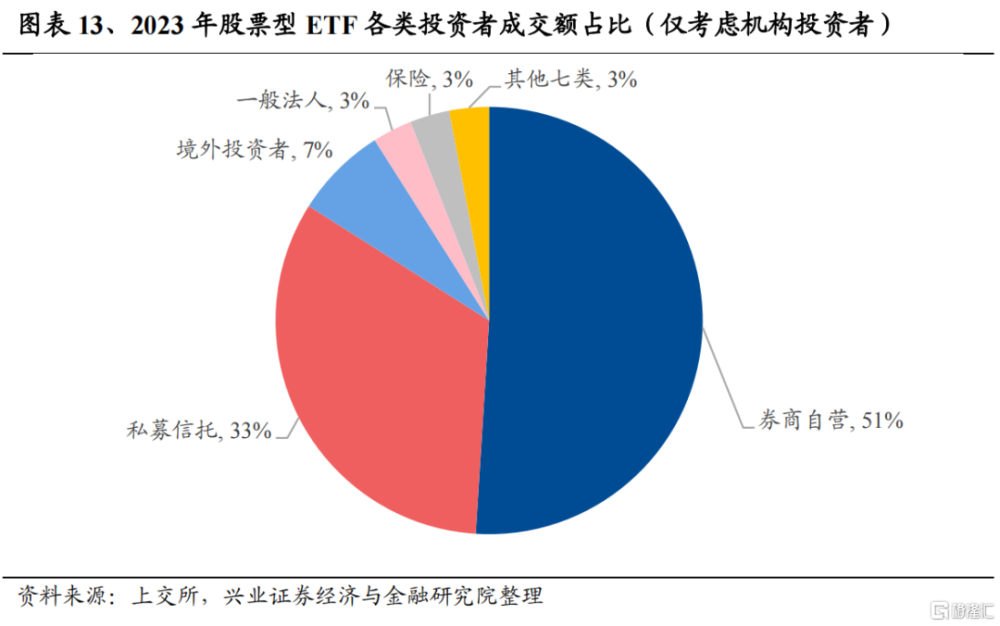

從成交維度來看,機構投資者成交額佔比超六成,其中券商自營、私募和境外投資者交易最爲活躍。2023年,股票型ETF中機構投資者的成交額佔比已經超60%,其中券商自營、私募信托和外資的成交活躍度最高,2023年全年成交金額分別爲6.7 萬億元、4.3萬億元和1.0萬億元,共佔機構投資者交易總額的90.57%。其余機構如一般法人、保險、基金專戶、公募基金和企業年金的ETF交易也較爲活躍,ETF成交金額均超千億。

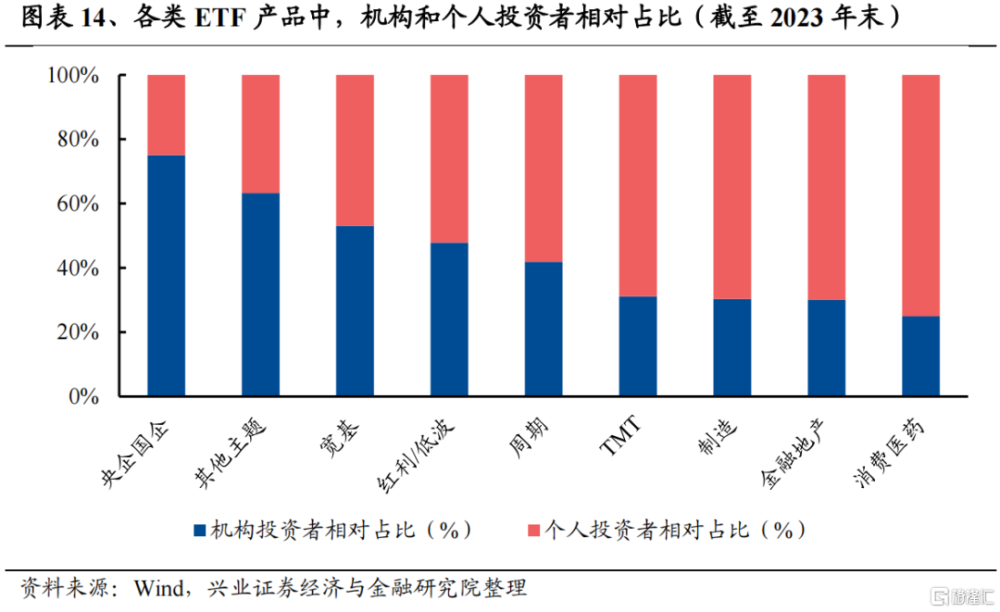

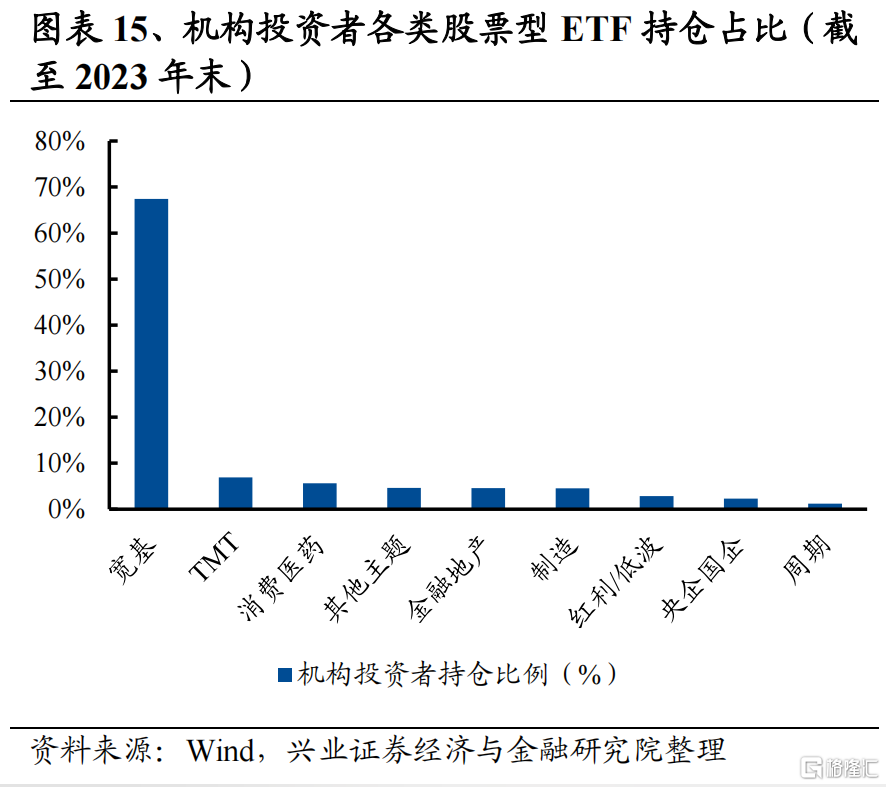

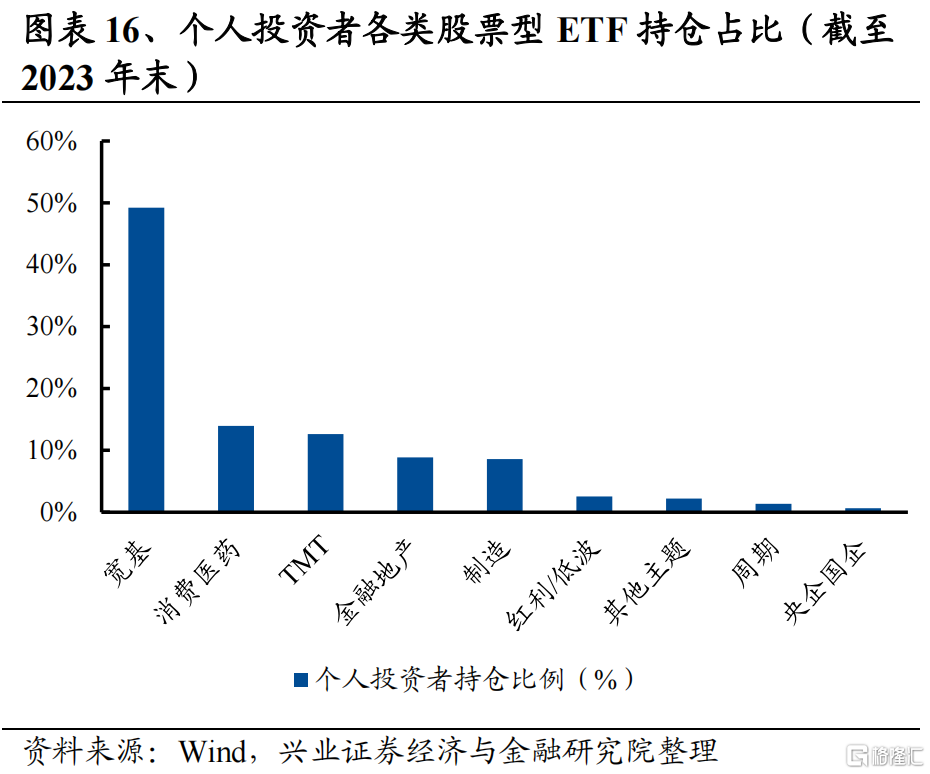

各類ETF方面,央企國企和寬基類產品中機構投資者的持有佔比較高,而個人投資者對於消費醫藥、金融地產、制造和TMT等產品的持有佔比明顯高於機構投資者。

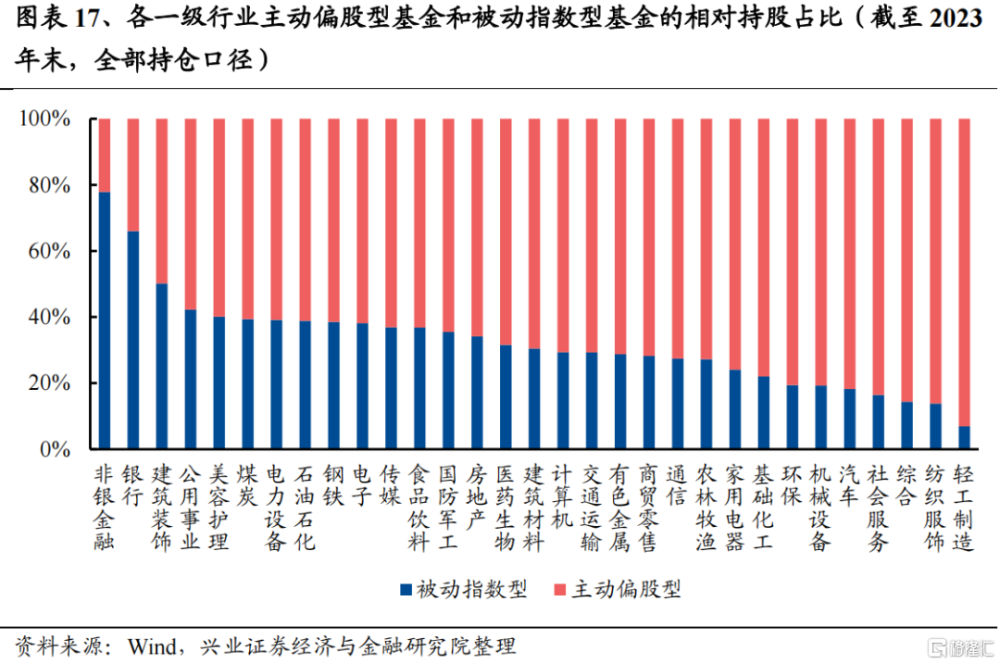

四、行業持倉結構:非銀、銀行、建築被動佔比超過主動

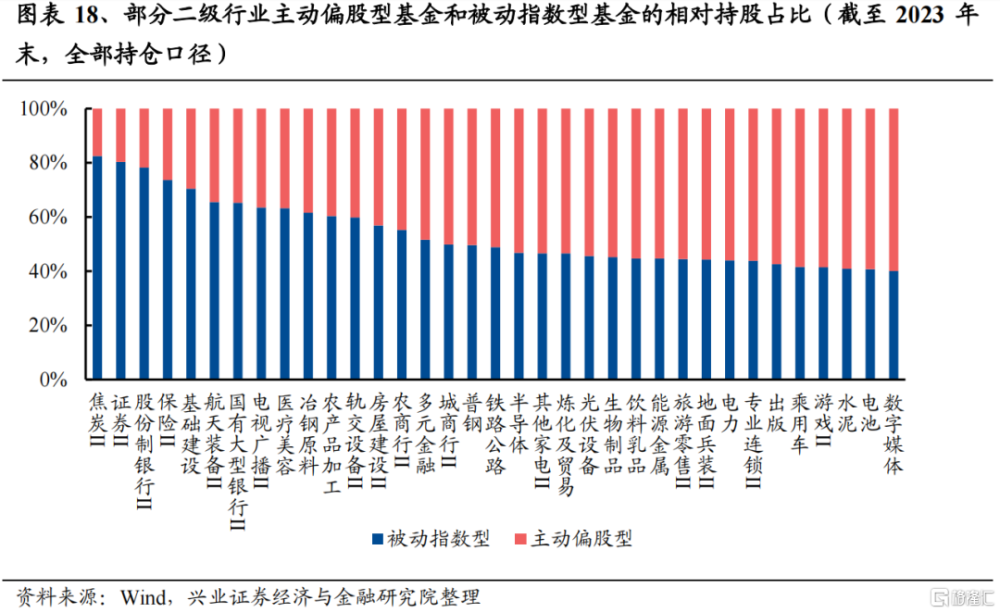

行業層面,截至2023年末,基金年報披露的全部持倉口徑下,非銀金融、銀行和建築裝飾行業的被動基金持股佔比已經高於主動基金,被動佔比分別是77.9%、66.0%、50.2%,公用事業、美容護理、煤炭、電力設備、石油石化、鋼鐵、電子等行業的被動基金佔比也較高,均超過或接近40%。

二級行業來看,焦炭、證券、股份制銀行、保險、基礎建設、航天裝備等行業中,被動基金的持股佔比均明顯高於主動基金。

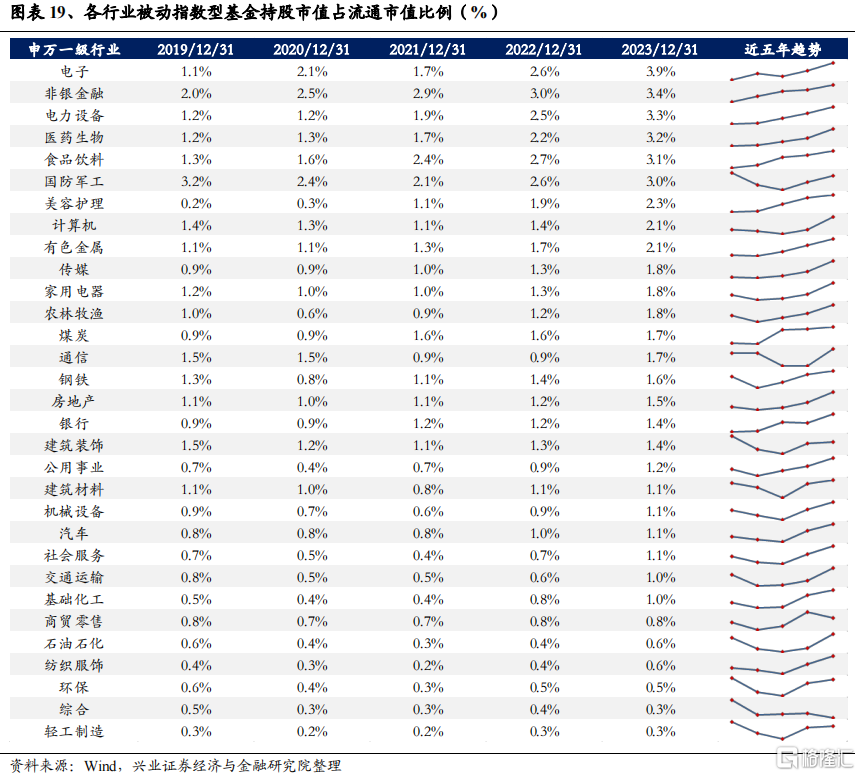

從絕對水平來看,截至2023年末,被動基金持股佔流通市值比例最高的行業分別是電子(3.9%)、非銀金融(3.4%)、電力設備(3.3%)、醫藥生物(3.2%)和食品飲料(3.1%)。受益於被動基金擴容的大趨勢,近五年多數行業中被動基金的持股佔比穩步攀升。

五、個股持倉結構:公募前50重倉股被動佔比超過主動

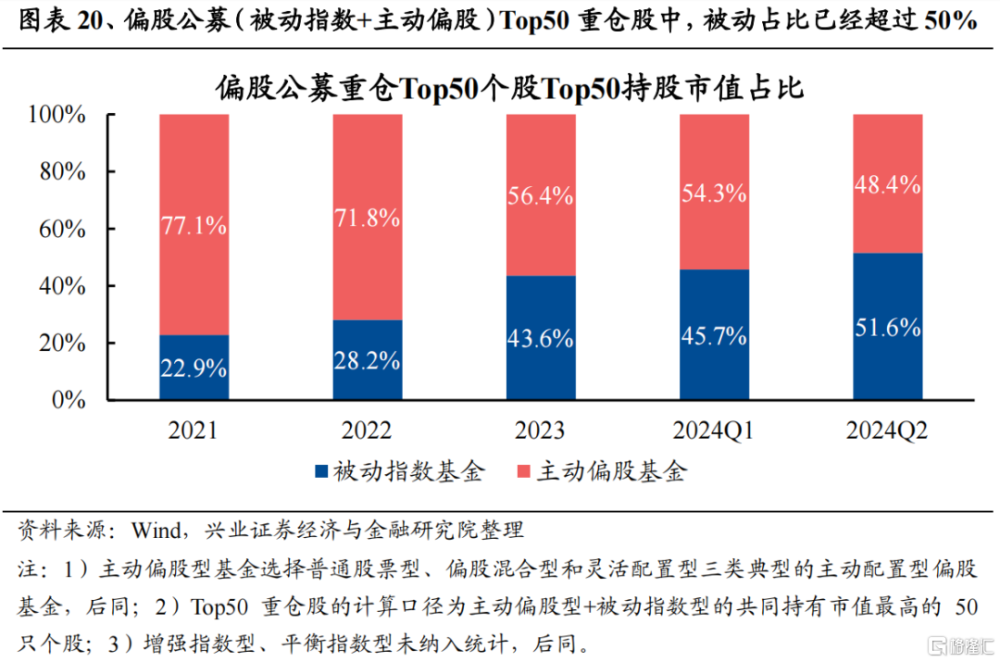

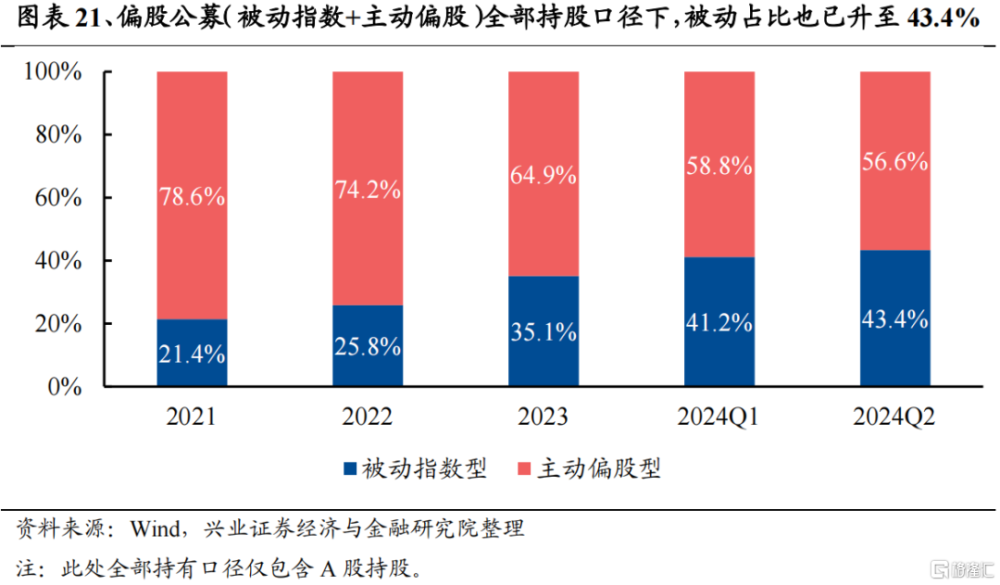

被動基金持股佔比快速提升,當前公募前50重倉股中被動基金相對持股佔比已超50%。截至2024Q2末,偏股基金(被動指數+主動偏股)的Top50重倉股中,被動基金的持股佔比已經突破50%大關,躍升至51.6%,而2021年底被動佔比僅有22.9%。偏股基金的全部持倉口徑下,被動基金的持股佔比也已經升至43.4%,而2021年底佔比僅有21.4%。

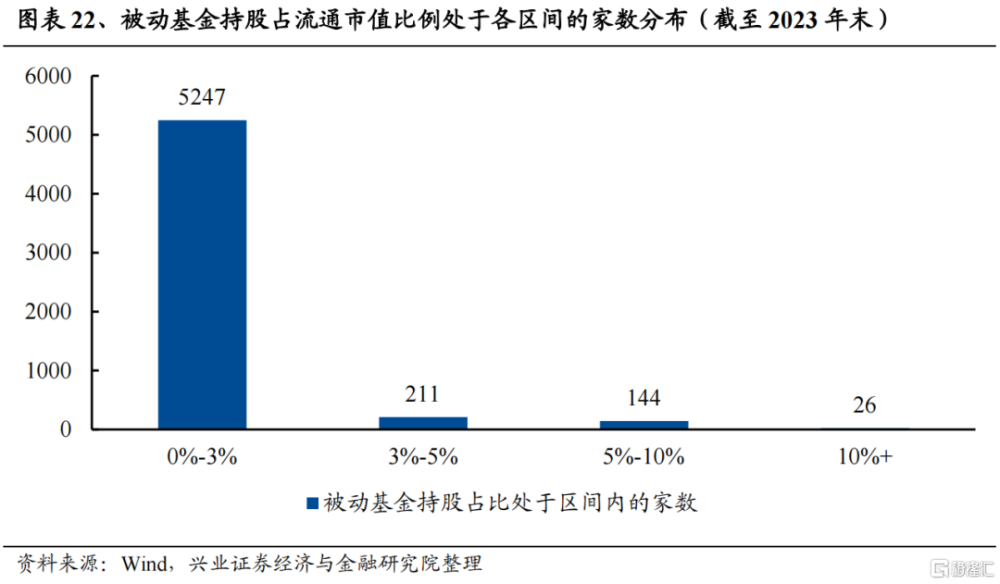

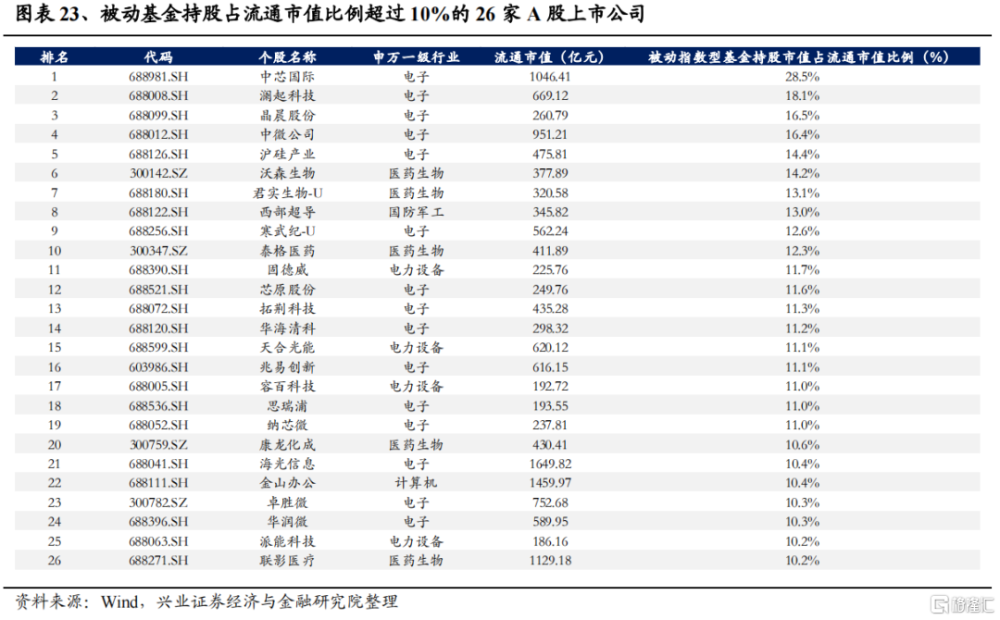

全部個股層面,被動基金的話語權也已在逐步提升。截至2023年末,被動基金持股佔流通市值比例超10%的個股已經達到26家,處於5%-10%、3%-5%區間的個股也分別達到144家、211家。

具體來看,被動基金持股佔流通市值比例超過10%的上市公司包括中芯國際、瀾起科技、晶晨股份、中微公司等,這些個股主要集中在科創板和創業板。

六、被動擴容影響:重塑大盤龍頭風格

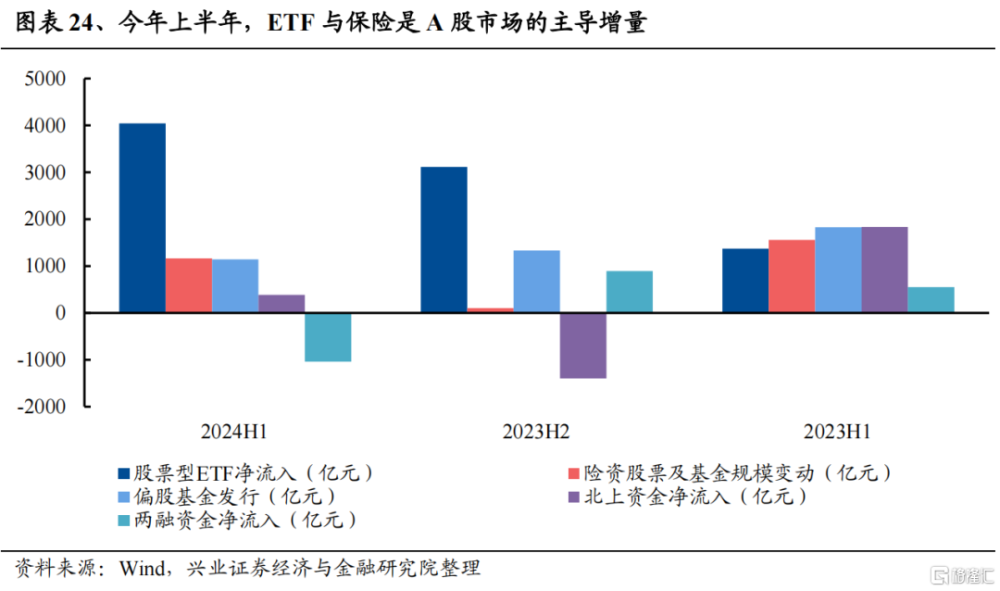

去年下半年以來,主導資金已經發生重要的變化,ETF成爲最重要的增量資金之一。拆分幾類主要資金來看,23H2至24H1期間,市場的資金增量較爲有限,股票型ETF成爲市場最重要的增量資金之一,其正在深刻改變着市場的生態。

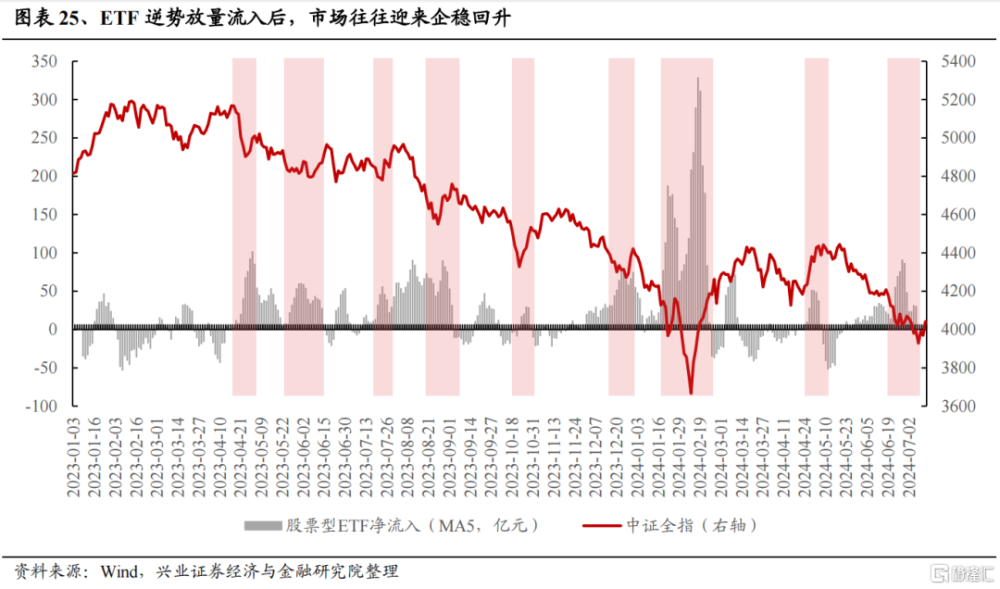

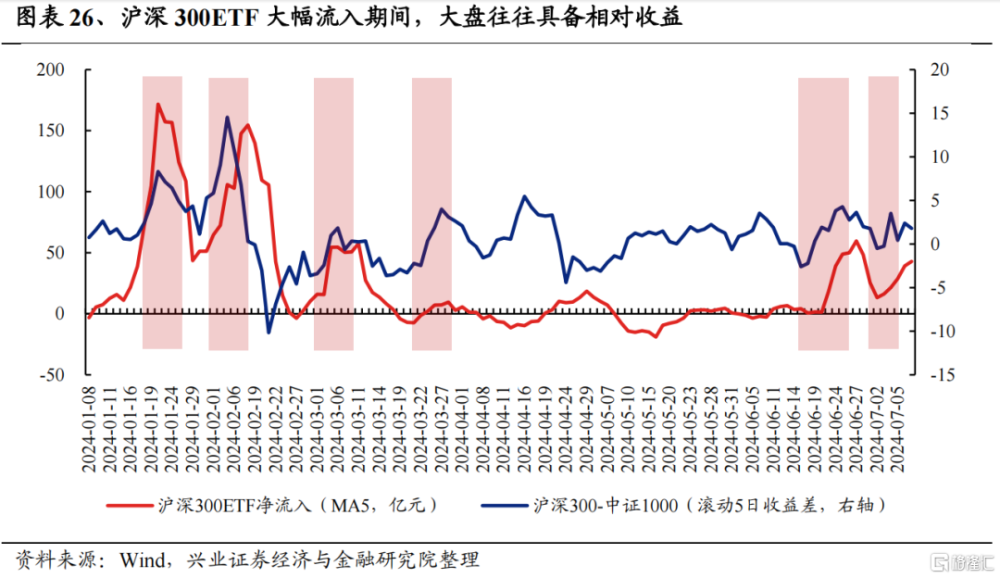

當ETF流入放量後,市場往往至少會迎來階段性的企穩回升。尤其是今年1月16日至2月19日期間,資金借道ETF大幅流入超3000億元,支撐市場觸底後大幅走強。

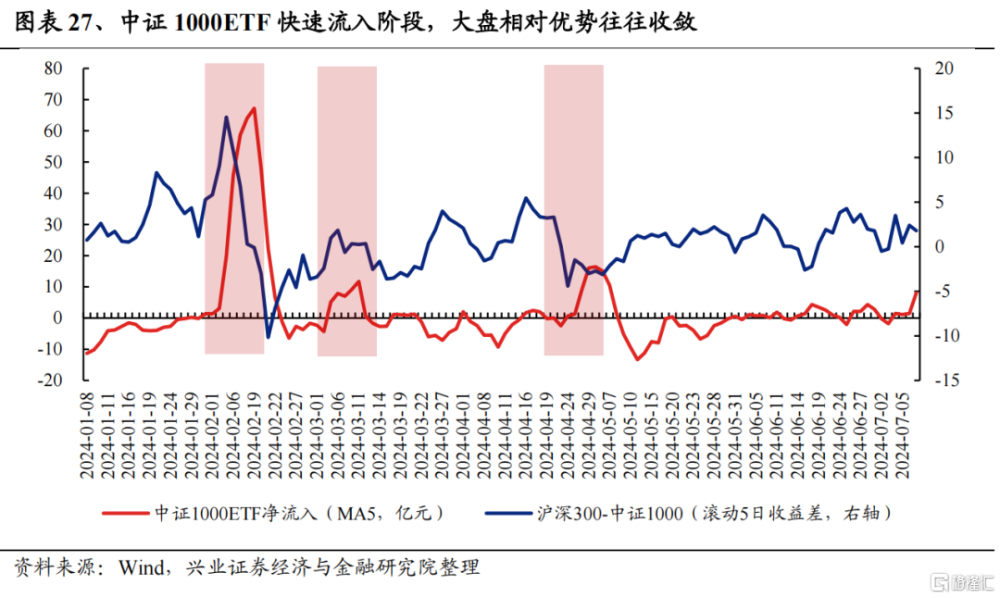

風格上,ETF的流入結構深刻影響市場風格,今年以來被動基金成爲龍頭取得超額收益的重要驅動。2024年以來,股票型ETF共計流入超5500億元,且主要流向寬基類ETF。拆分來看,僅跟蹤滬深300指數的ETF就淨流入4000多億元,佔全部流入規模的70%以上,滬深300ETF大幅流入帶動龍頭權重股取得顯著超額收益。

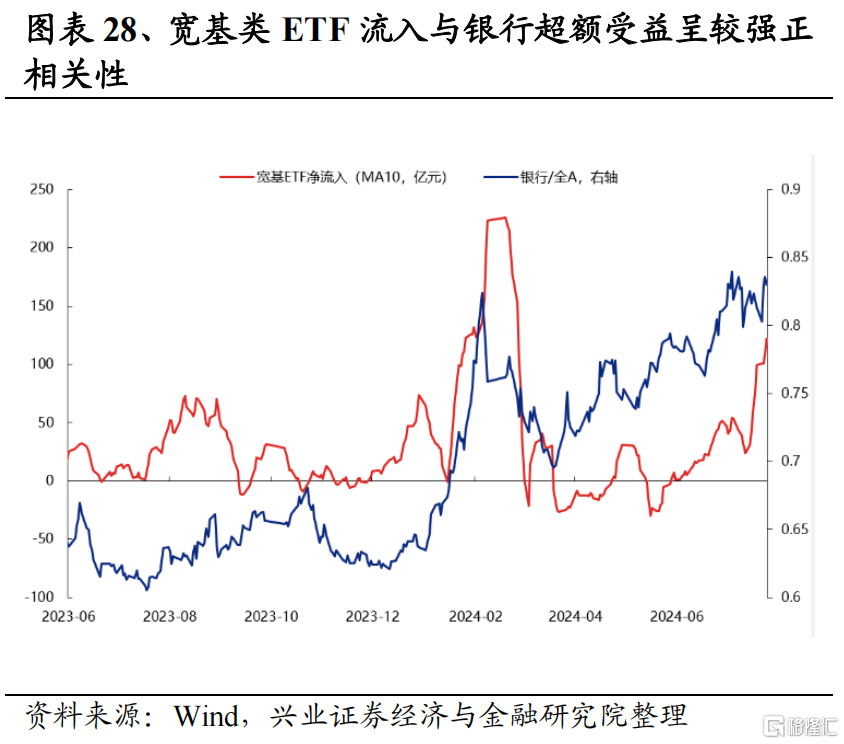

行業層面,以銀行爲例,今年以來其市場表現顯著受益於被動基金擴容。今年銀行板塊表現強勁,截至7月29日,申萬銀行指數漲幅爲16.05%,排在全部31個一級行業的首位。資金面角度看,銀行正是被動基金相對持倉佔比最高的板塊之一,也因此成爲顯著受益於被動基金擴容的方向。尤其是今年,被動基金成爲偏股基金增量的主要來源,其擴容主要集中在以滬深300爲代表的大盤寬基指數,銀行作爲滬深300第一大權重行業,更是顯著受益。

七、展望未來:借鑑海外,被動擴容仍是長期趨勢

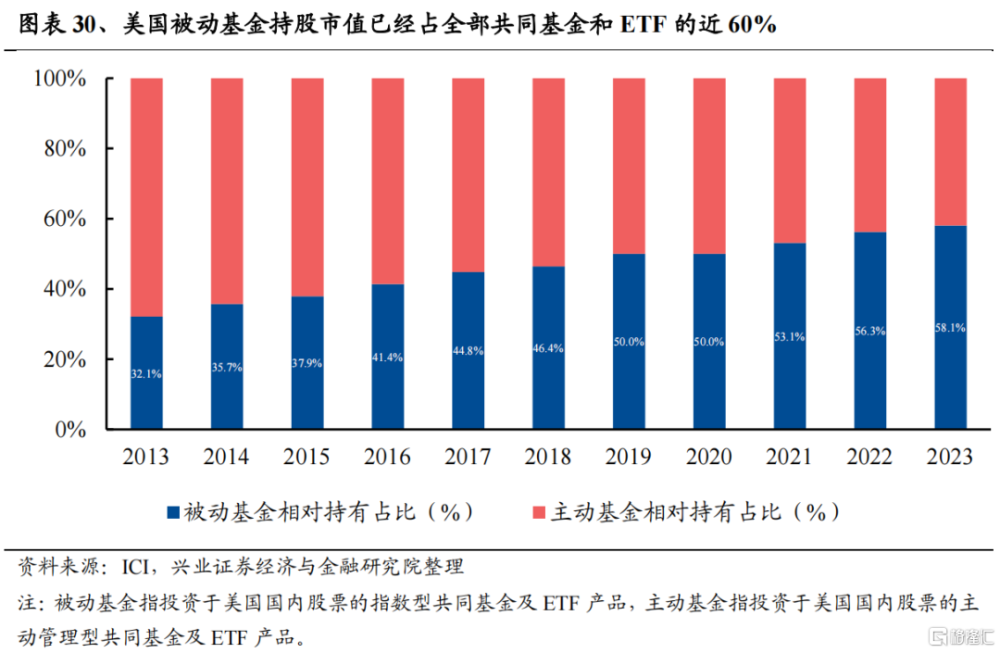

展望未來,參考美國經驗,過去十幾年間被動基金加速擴容。2008年金融危機後,美國被動型產品加速擴容。2014年至2023年,投資美國國內的被動指數型基金合計獲得了約2.5萬億美元規模的資金淨流入。至2023年底,美國被動基金持股市值已經佔全部共同基金和ETF的近60%。

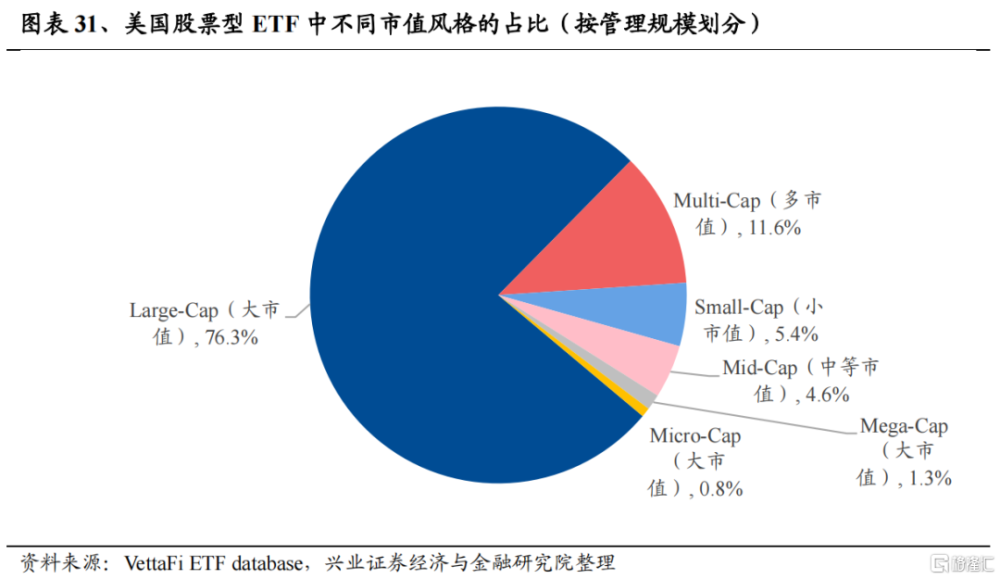

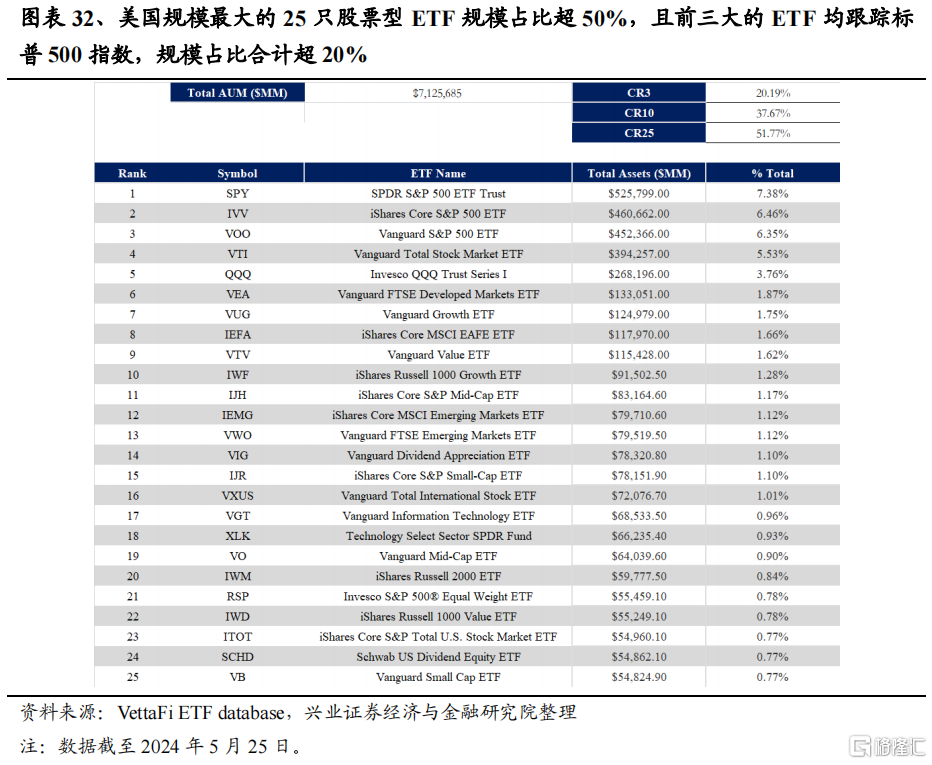

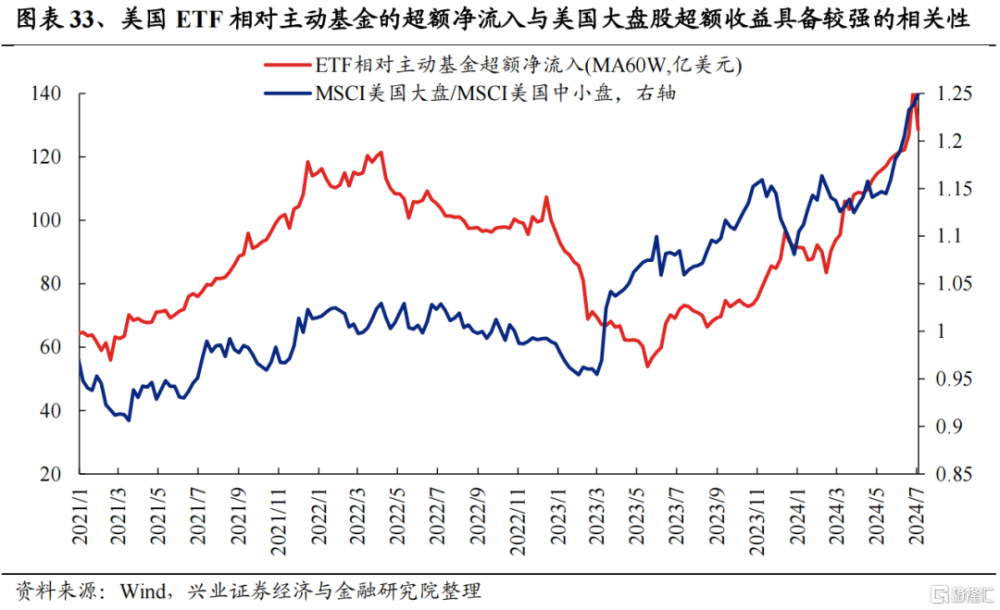

被動基金擴容是美股龍頭長期跑贏的重要原因。按市值風格劃分,美國股票型ETF中聚焦大市值風格的ETF佔比達到了76%。按ETF劃分,規模排名前三的ETF均跟蹤標普500指數、其規模佔比已經超過20%。聚焦大市值股票、高集中度是美國被動基金市場的主要特徵,其擴容對龍頭長期跑贏起到了重要推動作用。我們可以看到,美國ETF相對主動基金的超額淨流入與美國大盤股超額收益具備較強的相關性。

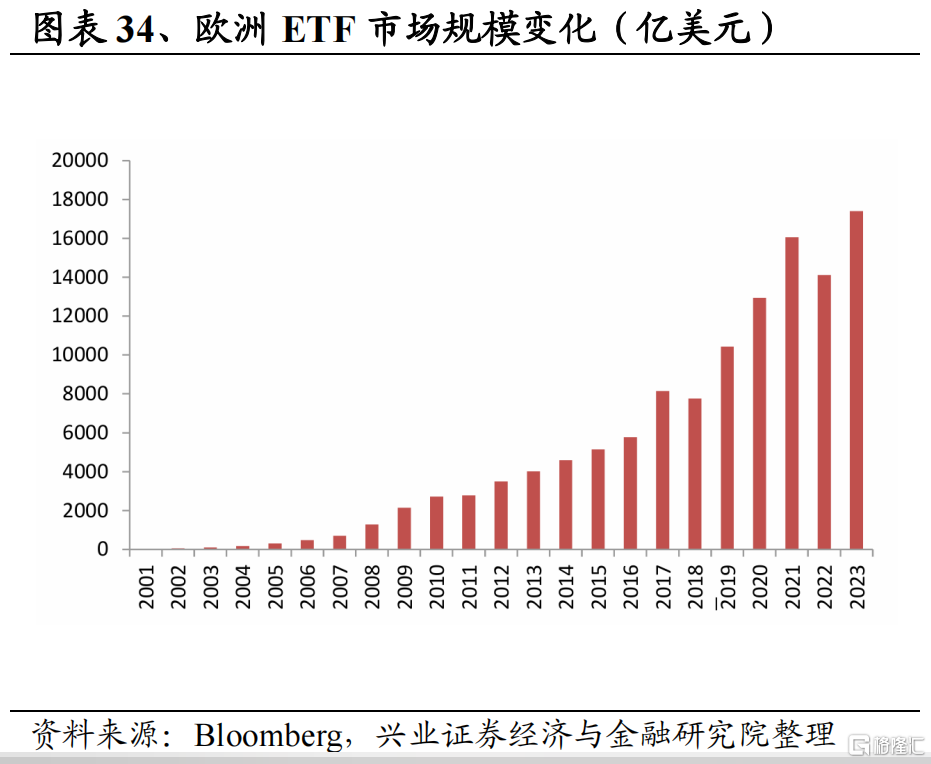

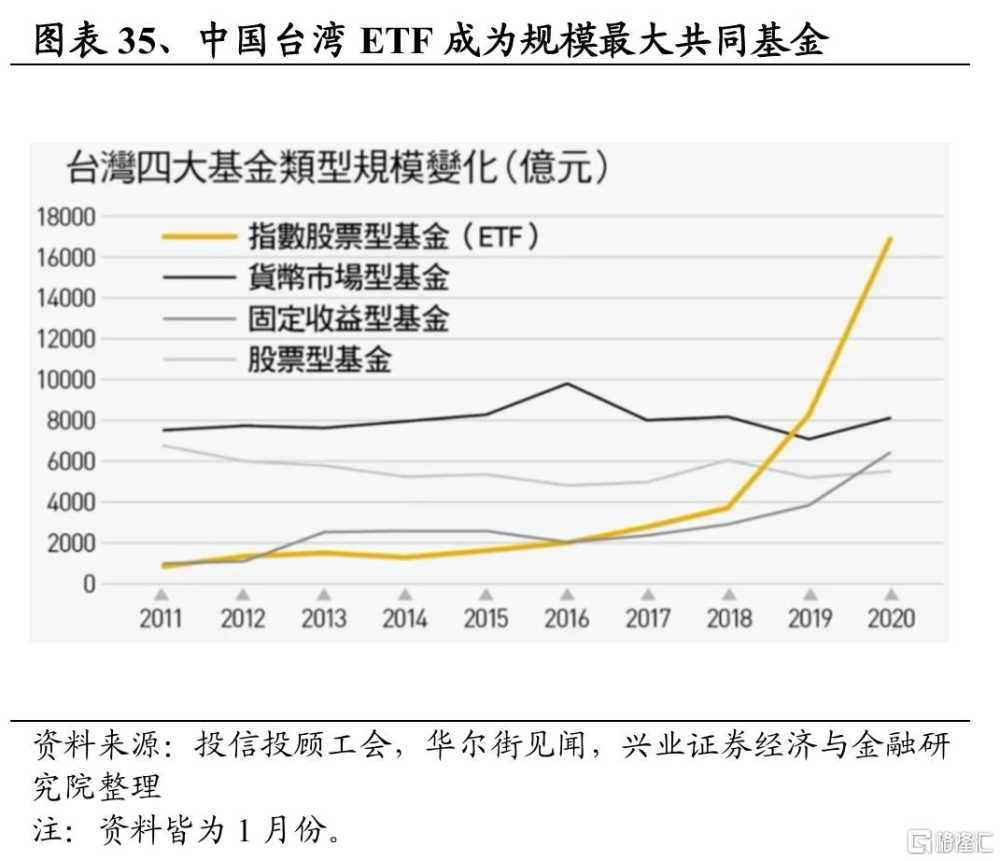

不光是美國,過去的十年裏包括歐洲、中國台灣在內的多個市場均迎來ETF規模加速擴容。截至2023年底,歐洲ETF的市場規模達到1.74萬億美元,佔全球總規模比重約15%,已經發展成爲全球第二大ETF市場。而2019年开始,2019年,ETF超越普通基金,成爲中國台灣共同基金中最大的品種。

市場結構和領漲行業不同的歐洲也具備與美股類似的特徵,即ETF相對主動型基金的超額淨流入與大盤相對中小盤的超額收益有較爲明顯的正相關性。

對於A股市場,“國九條”頒布有望加速國內ETF市場擴容進程,推動中長期資金加快入市。日前發布的新“國九條”指出,要“建立交易型开放式指數基金(ETF)快速審批通道,推動指數化投資發展”。ETF市場發展有望推動中長期資金入市,屆時自身規模也有望維持較高增長。此外,監管層推動產品創新、完善配套機制等措施也有望進一步提升ETF產品對於各類投資者的吸引力,國內ETF發展已經迎來機遇期。

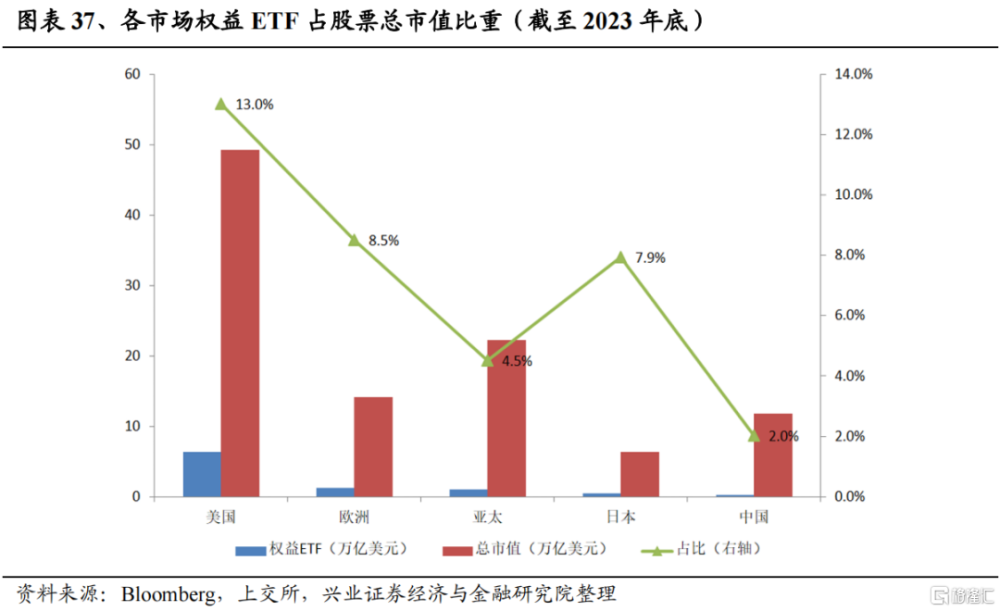

相較於海外發達市場,國內ETF擴容空間廣闊。股票型ETF佔股票總市值比重反映了ETF市場的發展程度和成長空間。截至2023年底,美國、歐洲和日本市場中,股票型ETF佔股票總市值的比例分別達到13%、8.5%和7.9%。相比之下,當前A股市場這一比例剛剛突破2%,後續擴容空間廣闊。

長期來看,國內ETF市場有望持續呈現聚焦大市值股票、高集中度、持續擴容的特徵,推動國內龍頭估值重塑。從美股經驗來看,被動基金擴容是美股龍頭長期跑贏的重要原因。當前國內ETF市場同樣呈現聚焦大市值股票、高集中度、持續擴容的重要特徵。未來寬基類ETF大概率繼續維持主導,投資於滬深300、中證A50、上證50、科創50等龍頭個股的產品預計仍將是擴容主力軍,利好大市值龍頭。各類行業、風格ETF也秉承市值加權特性,利好各行業龍頭個股。長期來看,國內ETF擴容有望推動國內市場龍頭估值重塑。

風險提示:歷史經驗和指標可能存在失效風險;不同區間統計可能存在結論差異風險;因數據不完備導致計算結果與實際結果存在誤差的風險;中微公司、中芯國際、瀾起科技爲興業證券做市公司。

注:本文來自興業證券股份有限公司2024年7月31日發布的《七大維度剖析ETF的過去、現在和未來》,報告分析師:張啓堯 S0190521080005,程魯堯 S0190521120004

標題:興證策略:七大維度剖析ETF的過去、現在和未來

地址:https://www.iknowplus.com/post/133031.html