如何理解6月美債利率、美元指數反向?

主要內容

周話題:如何理解6月美債利率、美元指數反向

6月以來,10Y美債利率與美元指數走勢出現分化,美元指數一再走強,向上接近106,而10Y美債利率則較5月末回落約25BP至4.25%,如何理解?如何展望?

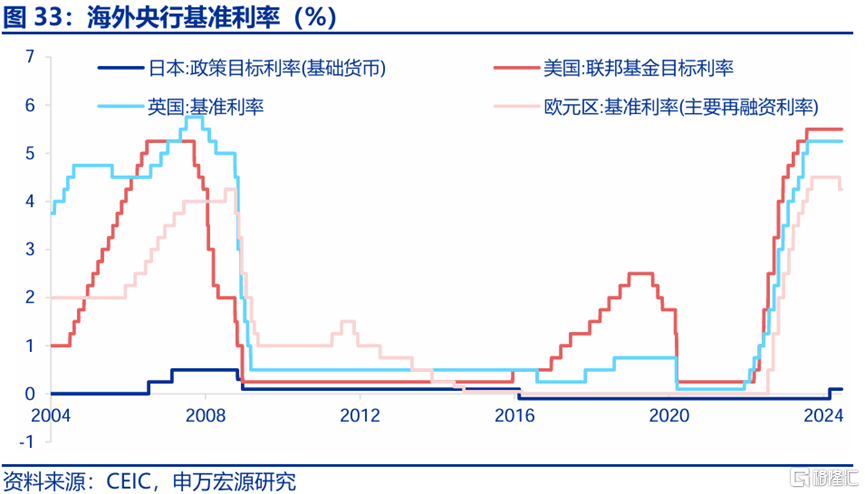

美國通脹、經濟降溫,使得10Y美債利率下滑,但歐央行降息、美國相對非美經濟優勢使得美元指數反彈。我們認爲,美國通脹、經濟趨勢仍爲降溫,這一點在近期就業數據、通脹數據、零售數據均可以看出,使得10Y美債利率回落。話雖如此,美國經濟相對海外非美發達經濟體依然較強,特別是6月美國制造業PMI遠強於歐日英,疊加歐央行6月先於美聯儲开啓降息,使得美元指數反彈。展望來看,若美國弱經濟數據趨勢持續,則美聯儲9月开啓降息概率/預期將繼續提升,有利於美債利率下行,而美國經濟相對非美發達經濟體強弱將決定美元指數走勢。

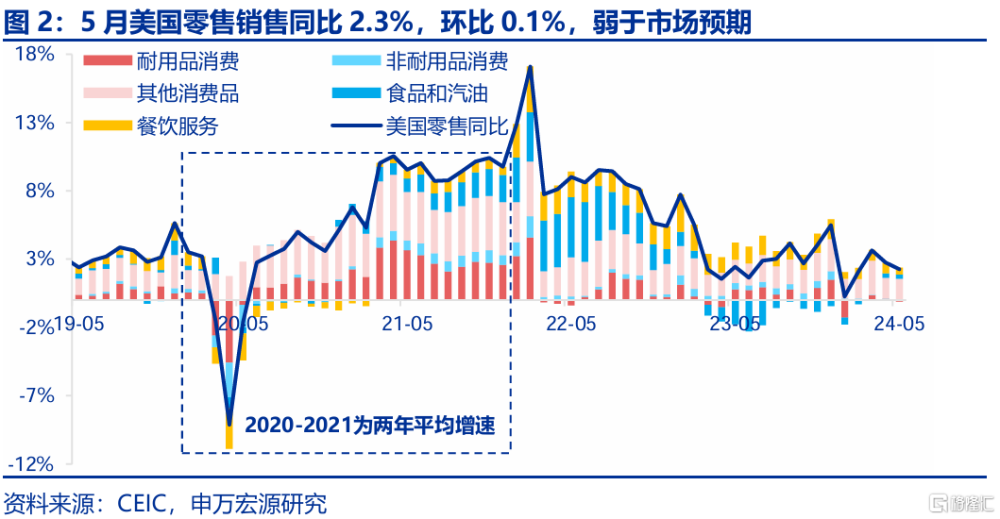

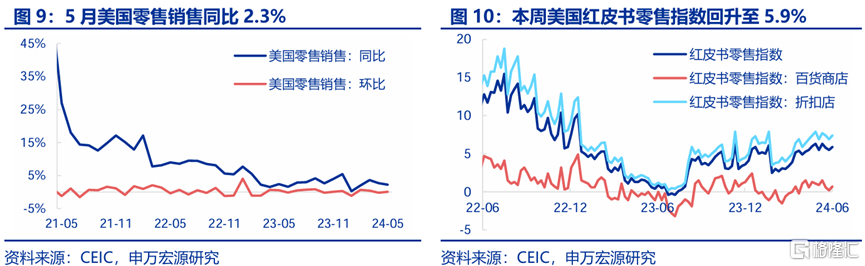

美國5月零售銷售低於預期,餐飲服務弱化。當地時間6月18日,美國普查局公布的5月美國零售銷售同比2.3%,環比0.1%,弱於市場預期。從結構來看,耐用品消費環比有所反彈,或反映近幾月美債利率震蕩向下的刺激。但是,餐飲服務環比從4月的0.4%跌至5月的-0.4%,或顯示美國就業市場降溫作用。展望來看,對於耐用品消費,我們認爲其今年可能持續受到居民收入增速弱於去年的影響,即便存在“更新換代”周期的影響,可能也很難大幅提振今年美國居民耐用品消費。服務消費已經完全恢復至疫情前趨勢线水平,未來可能滯後反映居民收入、就業市場降溫的影響。總結來說,此次美國零售數據較弱有利於美聯儲9月开啓降息概率提升,以及美債利率回落。

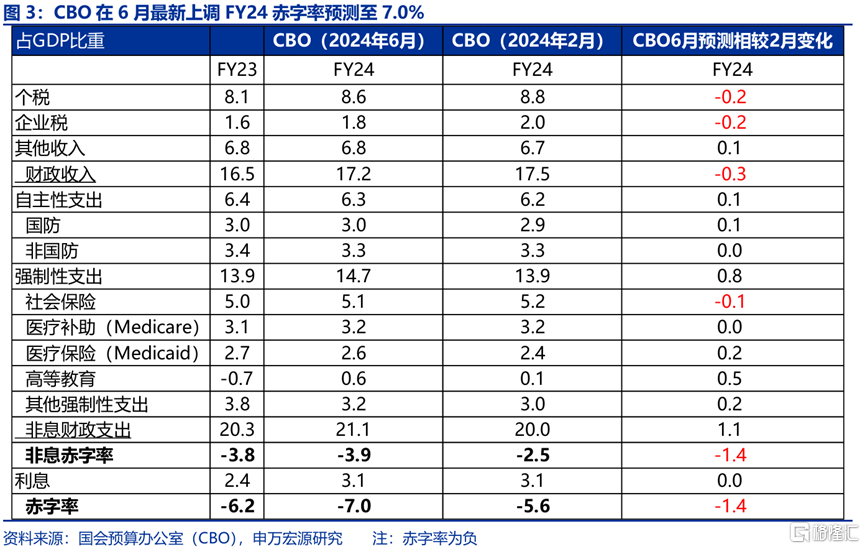

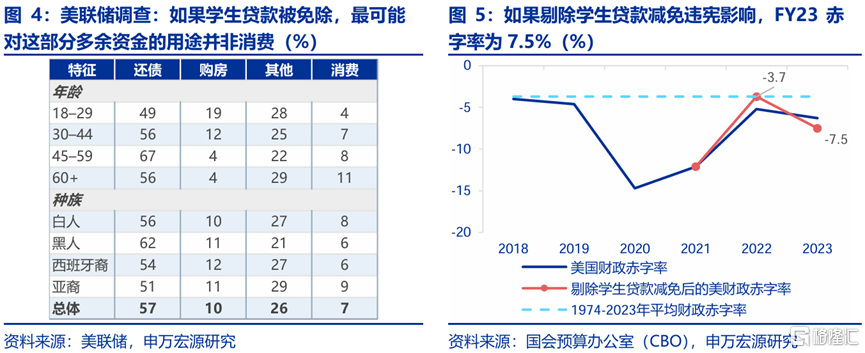

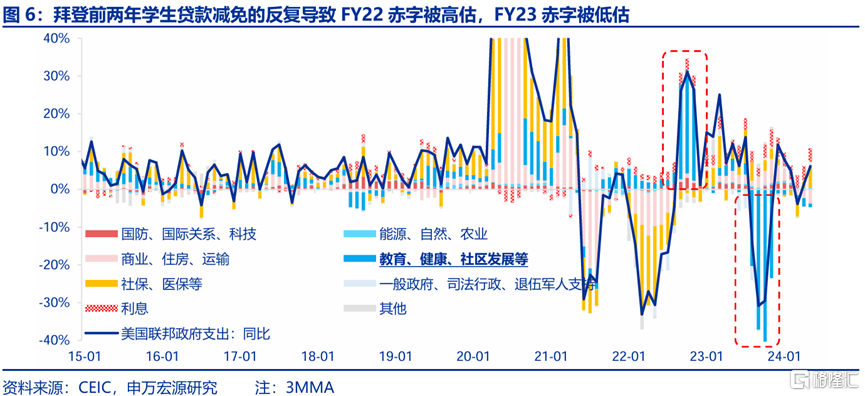

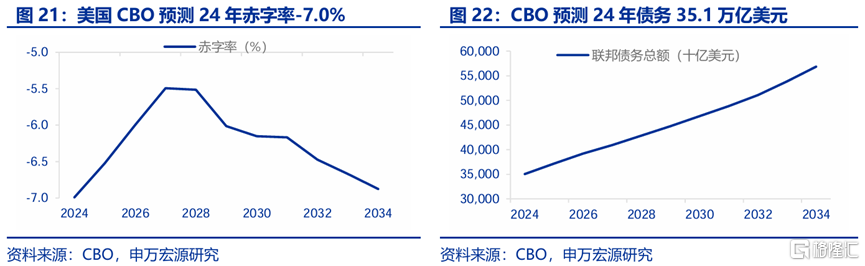

CBO上修美國FY24赤字率,學生貸款財政支出加碼。近期CBO上調了美國FY24赤字率預測,從年初預測的5.6%預測上修至7.0%,意味着今年赤字率會高於去年的6.2%,主要上調了強制性支出之中的“高等教育”,其實質是力度更大的學生貸款減壓舉措。由於FY23美國赤字率被低估,從而美國FY24財政相比去年仍然是偏緊的。FY23美國財政支出因爲學生貸款減免違憲而記錄了一筆巨額減少,加回這一部分支出後(這一筆僅反映預測的減少),FY23赤字率實際上是7.5%,仍高於CBO最新的FY24赤字預測7.0%。拜登在學生貸款方面的財政投資,更多是爲了“买選票”,而非短期刺激經濟。學生貸款方面的財政投資對於經濟影響短期內效果並不好,對於居民消費的刺激明顯無法對衝今年財政個稅收入上升的影響(非收入因素下的個稅增加拖累居民消費),換句話說,今年美國經濟軟着陸的確是基准情形,但消費在收入驅動因素上也會弱於去年,有利於美債利率回落,這也持續體現在美國居民收入、消費數據上。明年無論是特朗普還是拜登上台,所面臨的均是高赤字的問題,拜登政策組合可能爲“給富人企業、加稅+醫療教育投資”,特朗普可能是“增加關稅+給企業減稅”,兩者對於美國通脹的含義截然相反,從而下半年美國大選對於美國未來宏觀經濟演變方向至關重要。

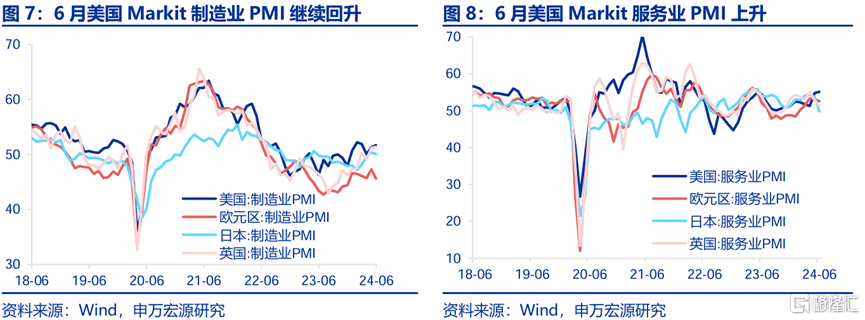

美6月PMI強於非美發達經濟體,驅動美元指數走強。近幾日公布的美歐日英6月Markit制造業、服務業PMI明顯顯示出美國強於非美發達經濟體的形勢,美國6月Markit制造業PMI上升至51.7,強於5月,顯示美國制造業復蘇仍在途中,年初走弱主要爲金融環境收緊影響(一季度通脹超預期強勁),反觀歐日制造業PMI均較5月回落,美國制造業恢復明顯更強,這一點在服務業PMI上也體現的同樣明顯,美國5月Markit服務業PMI上升至55.1,而歐日英均爲回落。

發達經濟跟蹤:美國5月零售銷售同比2.3%;新興市場跟蹤:5月韓國貿易順差增大;全球宏觀日歷:關注美國5月PCE通脹。

風險提示:美聯儲緊縮力度超預期。

以下爲正文

6月以來,10Y美債利率與美元指數走勢出現分化,美元指數一再走強,向上接近106,而10Y美債利率則較5月末回落約25BP至4.25%,如何理解?如何展望?

美國通脹、經濟降溫,使得10Y美債利率下滑,但歐央行降息、美國相對非美經濟優勢使得美元指數反彈。我們認爲,美國通脹、經濟趨勢仍爲降溫,這一點在近期就業數據、通脹數據、零售數據均可以看出,使得10Y美債利率同時在隱含通脹預期及TIPS兩方面推動下出現回落。話雖如此,美國經濟相對海外非美發達經濟體依然較強,特別是6月美國制造業PMI遠強於歐日英,疊加歐央行6月先於美聯儲开啓降息,使得美元指數反彈。

展望來看,若美國弱經濟數據趨勢持續,則美聯儲9月开啓降息概率/預期將繼續提升,有利於美債利率下行,而美國制造業相對海外非美發達經濟體的差距將決定美元指數,歐洲制造業復蘇進度將是重要觀察因素。

1. 美國5月零售銷售低於預期,餐飲服務弱化

餐飲服務消費降溫是5月美國零售弱於市場預期的主要因素。當地時間6月18日,美國普查局公布的5月美國零售銷售同比2.3%,環比0.1%,弱於市場預期。從結構來看,耐用品消費環比有所反彈,或反映近幾月美債利率震蕩向下的刺激。但是,餐飲服務環比從4月的0.4%跌至5月的-0.4%,或顯示美國就業市場降溫作用,是5月零售弱於市場預期的主因。

展望來看,對於耐用品消費,我們認爲其今年可能持續受到居民收入增速弱於去年的影響,即便存在“更新換代”周期的影響,可能也很難大幅提振今年美國居民耐用品消費。服務消費已經完全恢復至疫情前趨勢线水平,未來可能滯後反映居民收入、就業市場降溫的影響。總結來說,此次美國零售數據較弱有利於美聯儲9月开啓降息概率提升,以及美債利率回落,但降息決策還需關注未來通脹、消費、就業數據。

2. CBO上修美國FY24赤字率,學生貸款財政支出加碼

CBO上修美國FY24赤字率,學生貸款支出加碼。近期CBO上調了美國FY24赤字率預測,從年初預測的5.6%預測上修至7.0%,意味着今年赤字率會高於去年的6.2%,主要上調了強制性支出之中的“高等教育”,其實質是力度更大的學生貸款減壓舉措。

由於FY23美國赤字率被低估,從而美國FY24財政相比去年仍然是偏緊的。具體來看,拜登政府2022年宣布的學生貸款減免政策使得FY22增加了3790億美元的財政支出(佔當年GDP 1.5%),但2023中旬美國最高法院判定拜登違憲,終止了這一學生貸款減免計劃,從而FY23美國財政錄入了一筆3330億美元的支出減少(佔當年GDP 1.2%)。實際上,這兩筆財政支出的本質是CBO的預測值,上一輪大規模學生貸款計劃並未付諸實施(CBO記載“the cancellation plan was never implemented”),也就是說FY23赤字率實際上是7.5%,FY22赤字率實際上應是3.7%,去年財政擴張幅度達到3.8個百分點,而FY23“真實”赤字率7.5%仍高於CBO最新的FY24赤字預測7.0%。

拜登在學生貸款方面的財政投資,更多是爲了“买選票”,而非短期刺激經濟。另一方面來看,拜登在去年大規模減免學生貸款計劃被最高法院判違憲之後,其實仍然在通過各種方式減少學生貸款償付壓力,如減免一部分利息、減免20年以上的學生貸款等,導致此次CBO上調高等教育支出預測。拜登這一政策明顯是在大選年“买選票”,學生貸款方面的財政投資對於經濟影響短期內效果並不好,對於居民消費的刺激明顯無法對衝今年財政個稅收入上升的影響(非收入因素下的個稅增加拖累居民消費),換句話說,今年美國經濟軟着陸的確是基准情形,但消費在收入驅動因素上也會弱於去年,有利於美債利率回落,這也持續體現在美國居民收入、消費數據上。

明年無論是特朗普還是拜登上台,所面臨的均是高赤字的問題,拜登政策組合可能爲“給富人企業、加稅+醫療教育投資”,特朗普可能是“增加關稅+給企業減稅”,兩者對於美國通脹的含義截然相反,從而下半年美國大選對於美國未來宏觀經濟演變方向至關重要。

3. 美6月PMI強於非美發達經濟體,驅動美元指數走強

近幾日公布的美歐日英6月Markit制造業、服務業PMI明顯顯示出美國強於非美發達經濟體的形勢,美國6月Markit制造業PMI上升至51.7,強於5月,顯示美國制造業復蘇仍在途中,年初走弱主要爲金融環境收緊影響(一季度通脹超預期強勁),反觀歐日制造業PMI均較5月回落,美國制造業恢復明顯更強,這一點在服務業PMI上也體現的同樣明顯,美國5月Markit服務業PMI上升至55.1,而歐日英均爲回落。

發達經濟跟蹤:美國5月零售銷售同比2.3%

消費:5月美國零售銷售同比2.3%,環比0.1%。本周美國紅皮書零售指數回升至5.9%,折扣店指數和百貨商店指數分別回升至7.4%和0.7%。

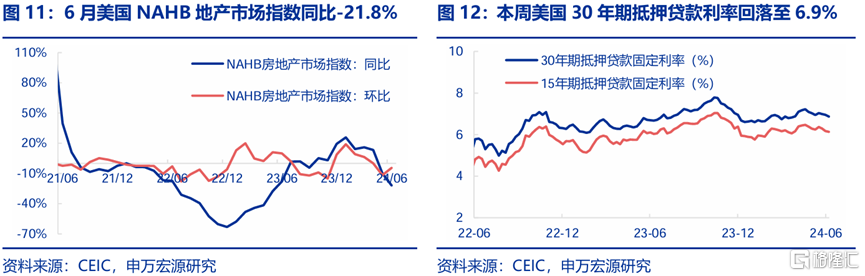

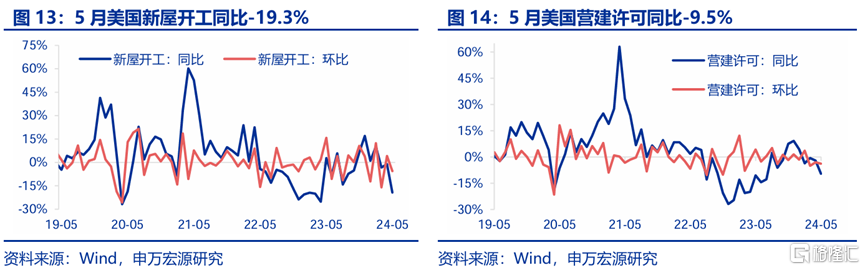

地產:6月美國NAHB房地產市場指數同比-21.8%,環比-4.4%。本周美國30年期抵押貸款利率回落至6.9%,15年期抵押貸款利率回落至6.1%。5月美國新屋开工同比-19.3%,環比-5.6%。5月美國營建許可同比-9.5%,環比-3.8%。

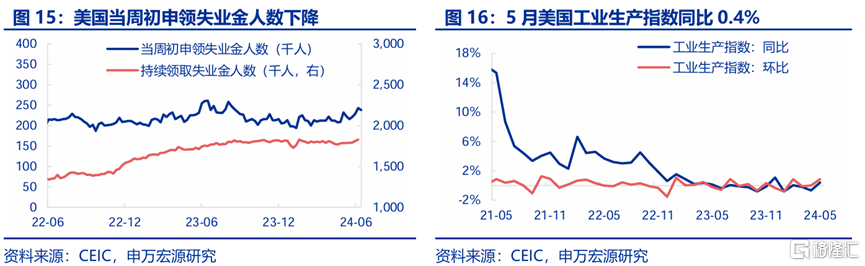

供給與就業:截止6月15日,美國當周初申領失業金人數下降至23.8萬人。5月美國工業生產指數同比0.4%,環比0.9%。

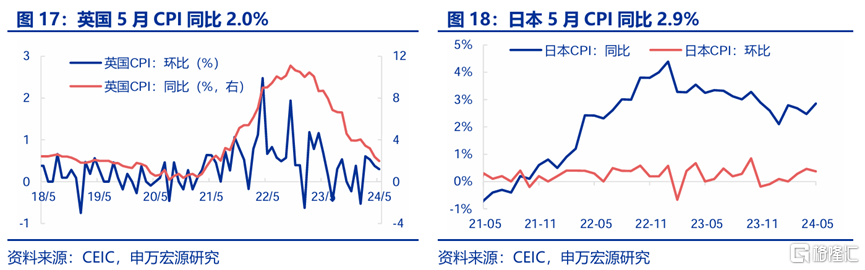

CPI通脹:英國5月CPI同比2.0%,環比0.3%。日本5月CPI同比2.9%,環比0.4%

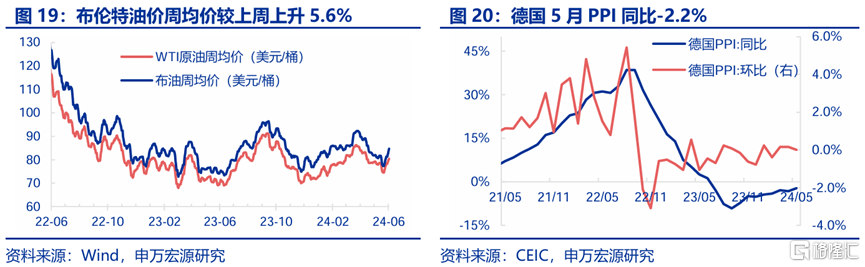

PPI通脹:截止6月21日,布倫特油價(周均價)較上周上升5.6%。德國5月PPI同比-2.2%,環比0.0%。

財政:美國CBO預測24年赤字率-7.0%,聯邦債務總額35.1萬億美元。

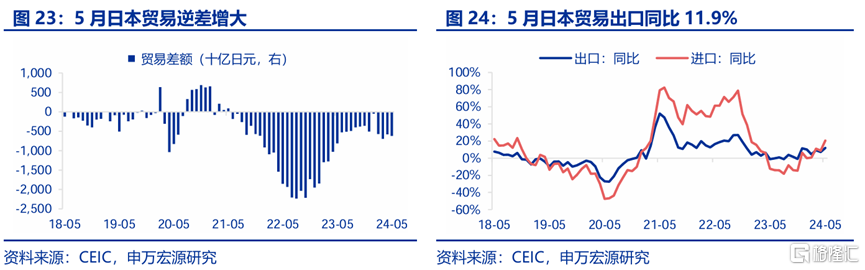

貿易:5月日本貿易逆差增大至6.2千億日元,其中出口同比11.9%,進口同比8.6%。

新興市場跟蹤:5月韓國貿易順差增大

新興市場跟蹤:5月韓國貿易順差增大

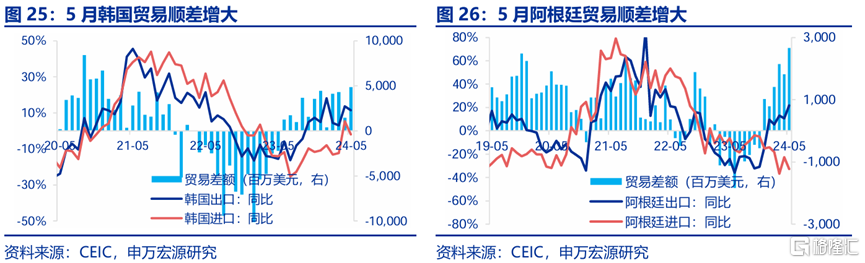

5月韓國貿易順差增大,阿根廷貿易順差增大。5月韓國貿易順差增大至48.6億美元,其中出口同比11.5%,進口同比-2.0%。5月阿根廷貿易順差增大至26.6億美元,其中出口同比21.7%,進口同比-32.8%。

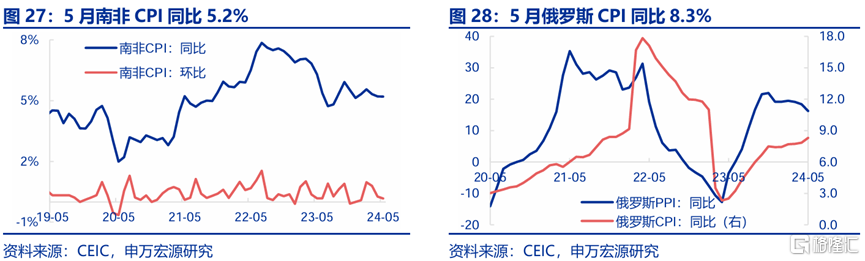

5月南非CPI同比5.2%,俄羅斯CPI同比8.3%。5月南非CPI同比5.2%,環比0.2%;5月俄羅斯CPI同比8.3%,PPI同比16.2%。

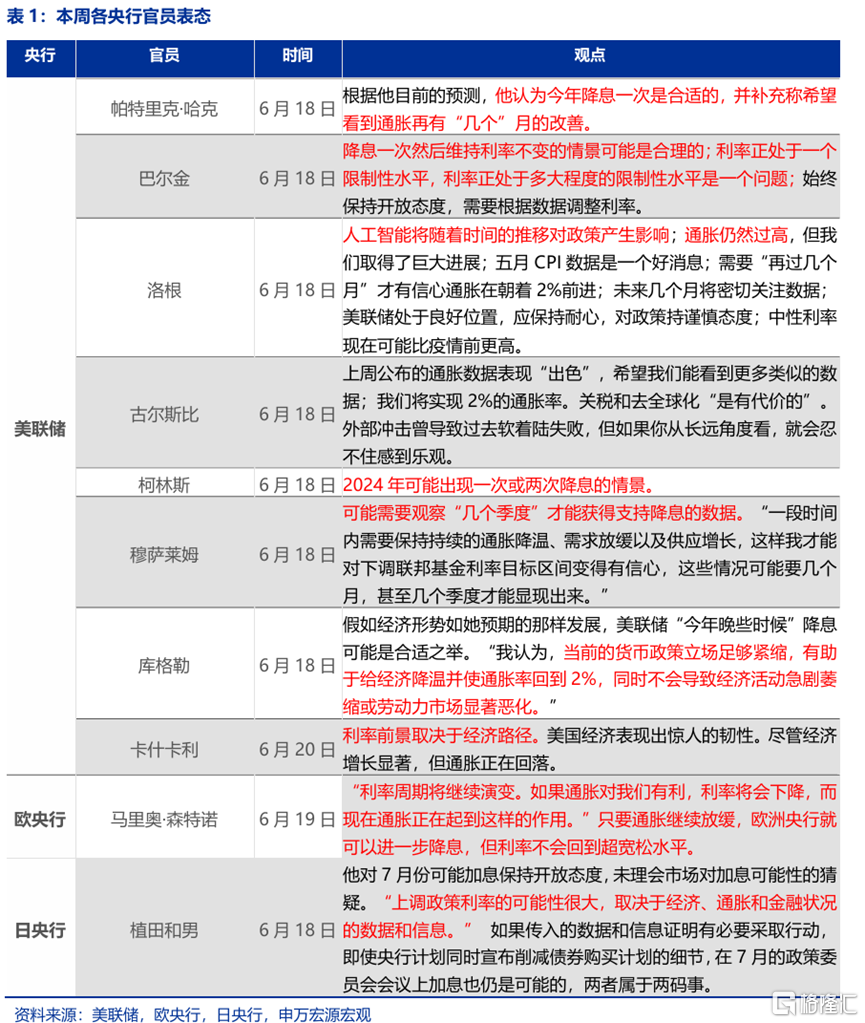

海外央行官員表態:美聯儲降息前景取決於經濟路徑

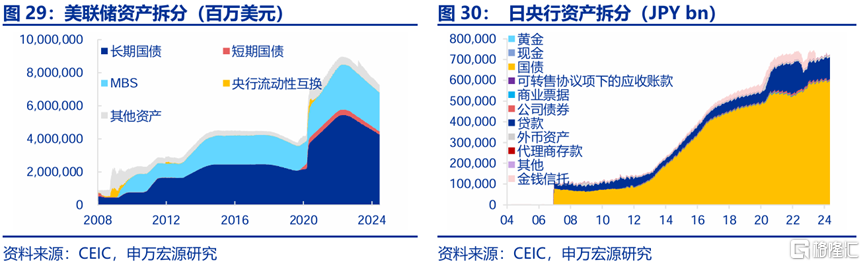

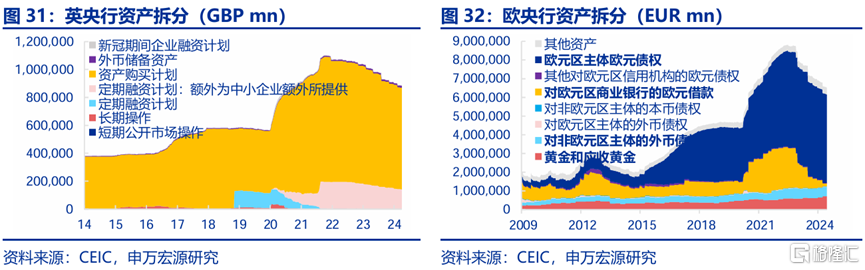

海外央行動向:美聯儲總資產規模持續下降

截止6月19日,美聯儲總資產較上周減少64.3億美元。截止6月10日,日央行總資產爲761.8萬億日元,較上周增加7.0千億日元。截止6月19日,英央行總資產爲9001.0億英鎊,較上期小幅減少2.9億英鎊。截止6月14日,歐央行總資產較上周減少71.1億歐元。

全球宏觀日歷:關注美國5月PCE

注:本文來自申萬宏源2024年6月23日發布的《如何理解6月美債利率、美元指數反向?——全球宏觀周報 · 第156期》,報告分析師:王茂宇、王勝

標題:如何理解6月美債利率、美元指數反向?

地址:https://www.iknowplus.com/post/119848.html