如何看待央行對長端利率的關注?

主要觀點

上周債市先漲後跌,總體上除超長端利率之外,利率都有所下行。本周前半周債市明顯走強,而後半金融時報表示對長端利率關注之後,利率开始有所上升。全周來看,10年國債利率累計下行2.1bps至2.29%,而30年國債基本持平。信用與短端利率繼續下行,其中3年和5年AAA-二級資本債利率分別下行3.6bps和5.8bps至2.25%和2.42%。1年AAA同業存單收益率累計下行2.3bps至2.07%。

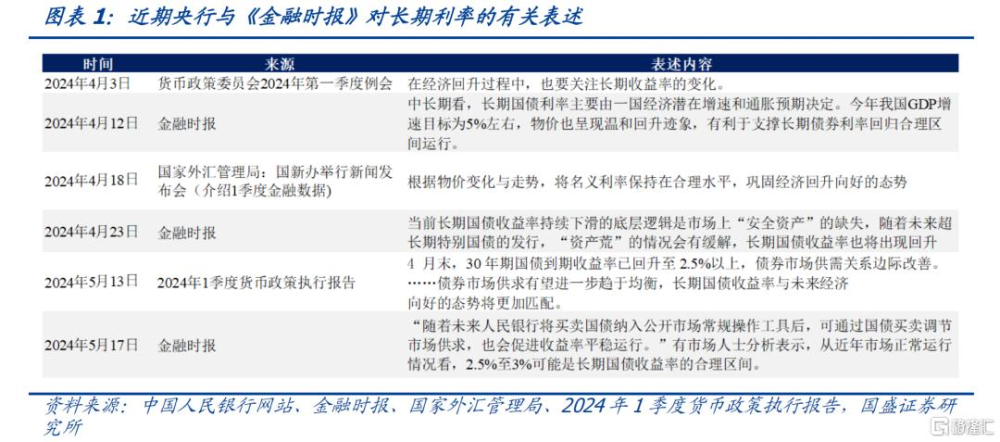

上周周中利率下到低位附近時,央行再度表示了對長端利率走勢的關注,導致市場對長端利率下行空間轉爲謹慎。央行近期多次提示長端利率過度下行風險,今年1季度貨幣政策例會表示:“在經濟回升過程中,也要關注長期收益率的變化。”而後4月23日央行有關部門負責人接受《金融時報》專訪指出,投資者需要高度重視利率風險。而後利率出現階段性上升。但利率在4月末觸及高點之後,5月長端利率再度开始下行。央行在5月17日《金融時報》再度撰文援引市場人士分析表示:“從近年市場正常運行情況看,2.5%至3%可能是長期國債收益率的合理區間。”而5月30日《金融時報》再度提示長端利率風險。央行多次提示長端利率風險,導致市場對利率下行空間產生謹慎情緒。

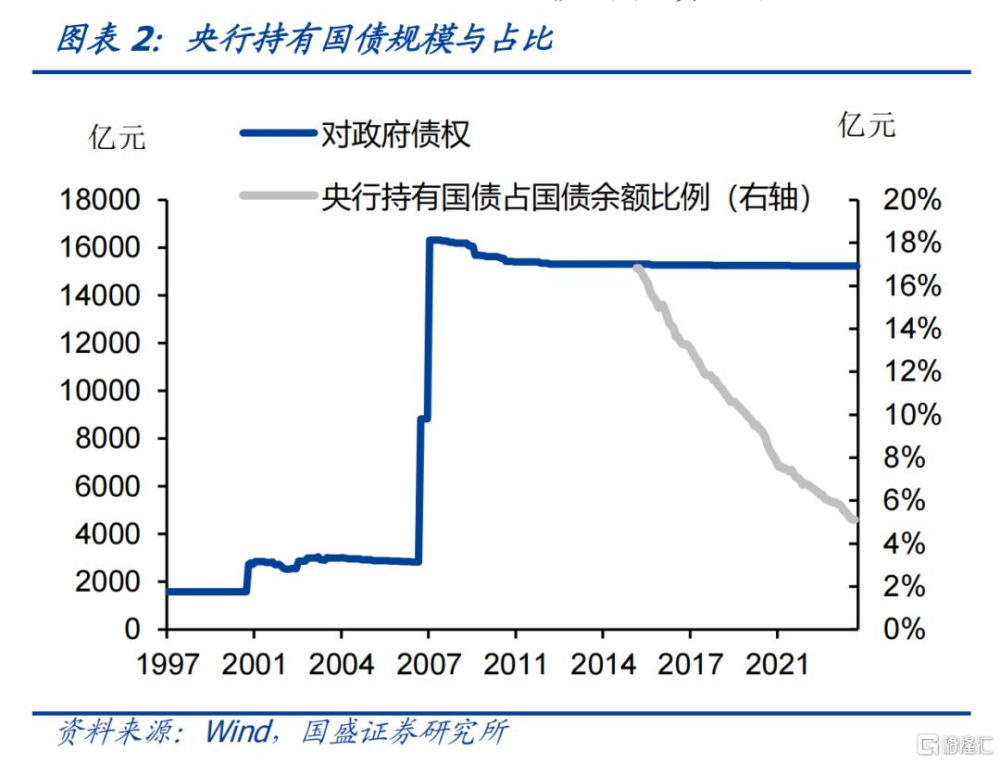

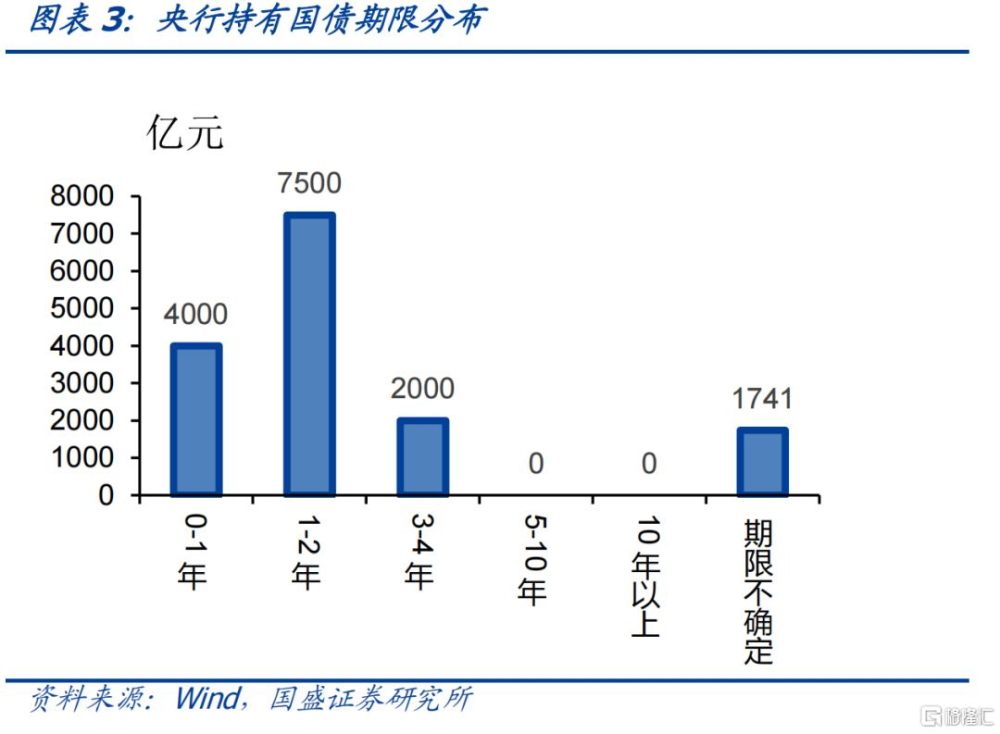

如何看待央行對長端利率風險的提示以及可能的操作,是判斷後續債市走勢的關鍵。首先,需要基於央行的工具,來判斷對長端利率的影響。根據《中國人民銀行法》第23條,央行可以在公开市場上买賣國債、其它政府債券和金融債券及外匯。因而國債是央行可行的事實貨幣政策的工具。但賣出國債來影響利率,則需要基於央行持有的國債情況。目前,央行持有國債1.524萬億,大部分是2007年成立中投時通過農業銀行購买的特別國債。在經歷後續續發之後,目前離到期日普遍在4年以內。央行目前並不持有足夠規模的長債現券,具體措施需要後續觀察。

其次,需要觀察市場力量的變化。當前我們依然在廣譜利率的下行過程中。4月底政治局會議繼續要求引導實體融資成本下行。近期央行取消房貸利率下限,諸多城市也調降了房貸利率,因而貸款利率繼續在下行。而在叫停手工補息之後,存款成本同樣有所下行。因而整體廣譜利率依然處於下行過程中。而債券作爲一類資產,其收益率往往難以脫離整體市場變化,如果其他固定收益類產品利率下行明顯,對投資者來說這會提高債券的性價比。例如對銀行來說,由於免稅、沒有信用風險、資本佔用低,因而當前債券相對於貸款則更具吸引力。今年1季度貸款加權平均利率爲3.99%,扣除1.59%的不良率,以及25%的所得稅和6%的增值稅後,收益僅有1.22%,低於債券收益率。而用房貸利率與30年國債利率相比,扣稅和不良後收益同樣更低。因而市場化力量之下,債券對投資機構繼續具有吸引力。

再次,需要觀察政策在多目標之間的權衡。我們當前的政策是多目標制。貨幣政策需要穩定經濟基本面與物價水平,這是貨幣政策的基本功能。同時,央行在1季度貨幣政策執行報告中表示,要保持人民幣匯率在合理水平上基本穩定,這也是政策目標之一。而目前央行多次提示長端利率風險,同時要做到基本面穩定和匯率穩定,相應的政策操作和目標取舍有待繼續觀察。

因此,央行對於長端利率的關注,需要客觀看待。央行對於長端利率關注,並且多次提示長端利率風險,更多的是從金融機構長端利率敞口過高的角度,以及長端利率與基本面相一致的角度觸發。但也需要看到,在整體廣譜利率下行,以及實體融資收縮形成資產荒的環境下,債券資產依然具有相應的性價比,整體市場依然處於需求大於供給的資產荒狀態。因而,這種情況沒有改變的傾向,長端利率也難以明顯回升。

長債不具備趨勢性調整壓力,依然有配置價值,可提升槓杆水平。央行對長端利率的風險提示,將加大長端利率的波動。但同時整體廣譜利率下行,資產荒存在情況下,長端利率也難以大幅上行。結合長端相對較高的票息,因而如果對波動有相應承受能力,暫時無需過度縮短久期。另外,國債利率風險上升之後,可以考慮一定程度上增加其他替代資產的配置力度,例如長端國开、地方債以及超長信用債等。而短端由於資金價格較低,可以提升槓杆水平,保持相對較高的槓杆水平。

風險提示:風險偏好變化超預期;貨幣政策超預期;外部不確定性超預期。

正文

上周債市先漲後跌,總體上除超長端利率之外,利率都有所下行。本周前半周債市明顯走強,而後半周金融時報表示對長端利率關注之後,利率开始有所上升。整體全周來看,10年國債利率累計下行2.1bps至2.29%,而30年國債則基本與上周持平,5月31日爲2.56%的水平。信用與短端利率繼續下行,其中3年和5年AAA-二級資本債利率分別下行3.6bps和5.8bps至2.25%和2.42%。1年AAA同業存單收益率累計下行2.3bps至2.07%。

上周周中利率下到低位附近時,央行再度表示了對長端利率走勢的關注,導致市場對長端利率下行空間轉爲謹慎。央行近期多次提示長端利率過度下行風險,今年1季度貨幣政策例會表示:“在經濟回升過程中,也要關注長期收益率的變化。”而後4月23日央行有關部門負責人接受《金融時報》專訪指出,投資者需要高度重視利率風險。而後利率出現階段性上升。但利率在4月末觸及高點之後,5月長端利率再度开始下行。央行在5月17日《金融時報》再度撰文援引市場人士分析表示:“從近年市場正常運行情況看,2.5%至3%可能是長期國債收益率的合理區間。”而5月30日《金融時報》再度提示長端利率風險。央行多次提示長端利率風險,導致市場對利率下行空間產生謹慎情緒。

如何看待央行對長端利率風險的提示以及可能的操作,是判斷後續債市走勢的關鍵。首先,需要基於央行的工具,來判斷對長端利率的影響。根據《中國人民銀行法》第23條,央行可以在公开市場上买賣國債、其它政府債券和金融債券及外匯。因而國債是央行可行的事實貨幣政策的工具。但賣出國債來影響利率,則需要基於央行持有的國債情況。目前,央行持有國債1.524萬億,大部分是2007年成立中投時通過農業銀行購买的特別國債。在經歷後續續發之後,目前離到期日普遍在4年以內。央行目前並不持有足夠規模的長債現券,具體措施需要後續觀察。

其次,需要觀察市場力量的變化。當前我們依然在廣譜利率的下行過程中。4月底政治局會議繼續要求引導實體融資成本下行。近期央行取消房貸利率下限,諸多城市也調降了房貸利率,因而貸款利率繼續在下行。而在叫停手工補息之後,存款成本同樣有所下行。因而整體廣譜利率依然處於下行過程中。而債券作爲一類資產,其收益率往往難以脫離整體市場變化,如果其他固定收益類產品利率下行明顯,對投資者來說這會提高債券的性價比。例如對銀行來說,由於免稅、沒有信用風險、資本佔用低,因而當前債券相對於貸款則更具吸引力。今年1季度貸款加權平均利率爲3.99%,扣除1.59%的不良率,以及25%的所得稅和6%的增值稅後,收益僅有1.22%,低於債券收益率。而用房貸利率與30年國債利率相比,同樣如此,以上海爲例,首套房貸利率已經降至3.5%,即使不考慮不良,僅扣除6%的增值稅和25%的所得稅,稅後收益已經降至2.47%,而30年國債當前收益爲2.55%。因而市場化力量之下,債券對投資機構繼續具有吸引力。

再次,需要觀察政策在多目標之間的權衡。我們當前的政策是多目標制。貨幣政策需要穩定經濟基本面與物價水平,這是貨幣政策的基本功能。同時,央行在1季度貨幣政策執行報告中表示,要保持人民幣匯率在合理水平上基本穩定。而目前央行多次提示長端利率風險,同時要做到基本面穩定和匯率穩定,相應的政策操作和目標取舍有待繼續觀察。

因此,央行對於長端利率的關注,需要客觀看待。央行對於長端利率關注,並且多次提示長端利率風險,更多的是從金融機構長端利率敞口過高的角度,以及長端利率與基本面相一致的角度觸發。但也需要看到,在整體廣譜利率下行,以及實體融資收縮形成資產荒的環境下,債券資產依然具有相應的性價比,整體市場依然處於需求大於供給的資產荒狀態。因而,這種情況沒有改變的傾向,長端利率也難以明顯回升。

長債不具備趨勢性調整壓力,依然有配置價值,可提升槓杆水平。央行對長端利率的風險提示,將加大長端利率的波動。但同時整體廣譜利率下行,資產荒存在情況下,長端利率也難以大幅上行。結合長端相對較高的票息,因而如果對波動有相應承受能力,暫時無需過度縮短久期。另外,國債利率風險上升之後,可以考慮一定程度上增加其他替代資產的配置力度,例如長端國开、地方債以及超長信用債等。而短端由於資金價格較低,可以提升槓杆水平,保持相對較高的槓杆水平。

風險提示:風險偏好變化超預期;貨幣政策超預期;外部不確定性超預期。

注:本文節選自國盛證券研究所於2024年6月2日發布的研報《如何看待央行對長端利率的關注》;楊業偉 S0680520050001

標題:如何看待央行對長端利率的關注?

地址:https://www.iknowplus.com/post/113190.html