迎峰度夏,煤價壓力幾何?

摘要

隨着煤炭迎峰度夏到來,下遊煤炭日耗逐步走高,庫存拐點也即將出現。煤炭價格前期大幅回落,供應端也相應回落。當前煤價已觸及一些邊際煤礦的成本位置,底部支撐較強,考慮到市場對今夏供電壓力的擔憂並未完全打消,我們預計需求季節性提升可能將對煤價形成一定支撐。

對於今年夏季及下半年煤市,天氣可能將成爲左右價格走勢的“勝負手”。世界氣象組織已確認了夏季厄爾尼諾的到來,我們在《從La Niña到El Niño,大宗商品影響幾何?》與《能源2023下半年展望:於低谷處尋轉機》中均認爲今夏煤價上行壓力可能將比較有限。一方面,盡管高溫下居民用電可能有超預期的可能,但制造業用電表現可能較爲平穩,電廠在高價下補庫動力較弱,同時非電用煤需求可能仍相對疲軟,煤炭需求整體上行空間有限。另一方面,電廠和港口庫存高企,煤炭保供壓力仍在,供應整體無虞。

本文將聚焦天氣變數下今夏煤炭市場的平衡。相比於其他確定性較高的因素,水電表現和氣溫情況可能是煤炭供需平衡中較大的不確定性因素,兩者將分別通過火電出力和居民用電影響煤炭需求。

價格回落對產量的影響或比較有限:前期煤炭價格大幅回落,高庫存對供應形成反向壓制,煤炭產量也相應回落。往前看,我們預計下半年煤炭生產強度可能仍有韌性。當前市場價格仍處於長協價上方,絕大多數煤礦仍有利潤空間,價格下跌對煤炭生產的影響可能相對有限。部分邊際小煤礦可能受到一定壓力,但前期核增產能或將進一步釋放,驅動煤炭產量保持增長。不過,煤炭供應的下行風險也不容忽視。經濟性、保供、環保、安監等因素共同塑造了國內的煤炭供應曲线,在市場煤價回落到中長協合理價格區間後,保供穩價壓力有所減弱,安監壓力可能重新升級。

進口方面,近來海外煤價維持弱勢,從航運數據看6月煤炭進口強度不減。我們對今夏海外天然氣價格相對樂觀,(見《能源2023下半年展望:於低谷處尋轉機》),可能對海外煤價形成一定支撐。不過,海運煤供需基本面仍然相對偏弱,我們認爲進口窗口或難以大幅收窄。

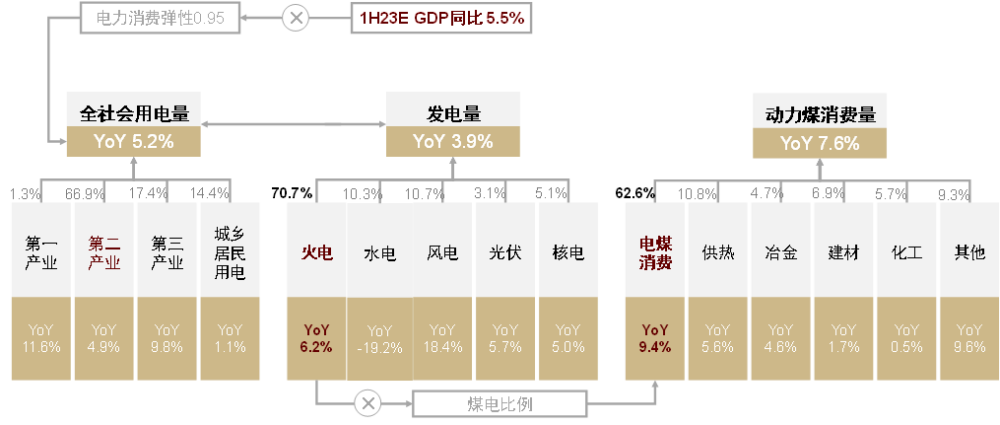

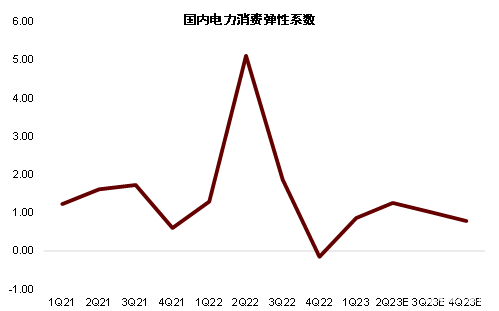

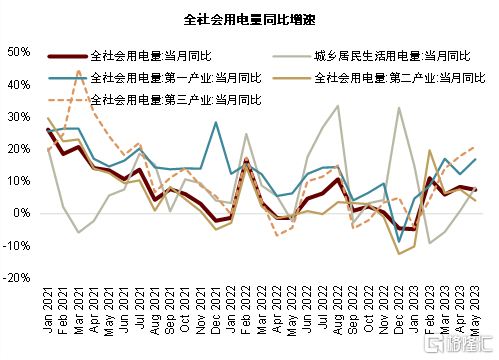

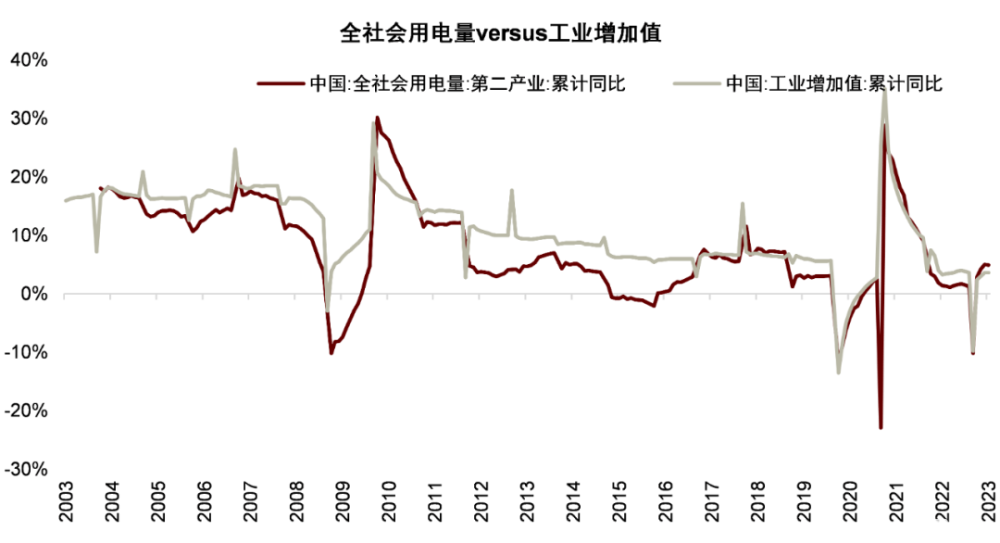

經濟“場景式”修復,電力消費彈性下滑:受益於疫後經濟“場景式”修復,今年以來三產用電增長較快。但二產用電量增速相對中性,今年以來制造業PMI持續處於收縮區間,工業增加值觸頂回落,二產總體用電量增速慢於GDP增速,帶動今年上半年用電消費彈性滑落至0.95左右(假設今年上半年用電量和GDP同比增速分別爲5.2%和5.5%)。往前看,下半年地產投資端可能仍難有起色,疊加出口下行壓力,我們預計四大高耗能行業的用電增長可能較爲乏力,制造業用電也可能難見顯著增長,因此火電需求也將受到拖累。

風光增長對衝水電下滑,緩解火電壓力:在發電端,今年以來水電表現維持弱勢,盡管水電表現大幅不及預期且難有大幅改善的可能性,但我們預計風光的持續發力可以對衝一部分水電減量,對火電端的壓力形成一定緩解。

非電用煤端,地產施工疲軟仍存壓制:地產开工及施工端持續疲軟,基建實物工作量在項目資金端的壓力下也有一定折扣,拖累了水泥與鋼材需求。往前看,我們預計下半年地產施工端的改善前景可能仍不樂觀。銷售可能延續“弱復蘇”特徵,而供給端投資強度可能依然較爲保守。因此,水泥和冶金對煤炭需求可能亦將受到拖累。

水電與居民用電存較大不確定性:相比於上述確定性較高的因素,水電表現和氣溫情況可能是今夏煤炭供需平衡中較大的不確定性因素,若出現較爲極端的情況,煤炭價格將面臨一定的上行風險。

在冬夏兩季,居民生活用電增長與氣溫往往有比較強的相關性,若氣溫與正常值偏離較多,可能導致電力需求出現額外增長。就今年而言,中國大部將面臨高於平均值的氣溫。國家氣候中心亦表示“今年夏季中國高溫時常、高溫範圍與常年相比仍偏多”。但若與去年相比,“在高溫持續的時間長度、峰值強度、高溫範圍及極端40℃以上高溫所覆蓋的城市等方面……預計今年夏季高溫情況要弱於去年” 。因此,考慮到去年3季度的高基數以及今年以來相對偏弱的城鄉居民生活用電增長(+1.1% YoY),我們預計今年三季度的居民用電增幅同比去年或相對有限。另外,今冬天氣預測可能偏暖,意味着四季度取暖用煤和居民生活用電的增長壓力或也將偏弱。

水電方面,入汛以來雲南等地降雨有所恢復,水力發電量也有一定回升。不過,同比看,6月上旬依然有約14%左右的同比降幅。當前主要水庫蓄水量均較往年偏低,今年下半年的降水量預測也偏中性,因此我們對水電下半年可能持一個中性偏弱的預期。不過,對於火電而言,在風光等持續改善的情況下,若水電不出現極端弱的情形,火電的壓力可能也相對有限。

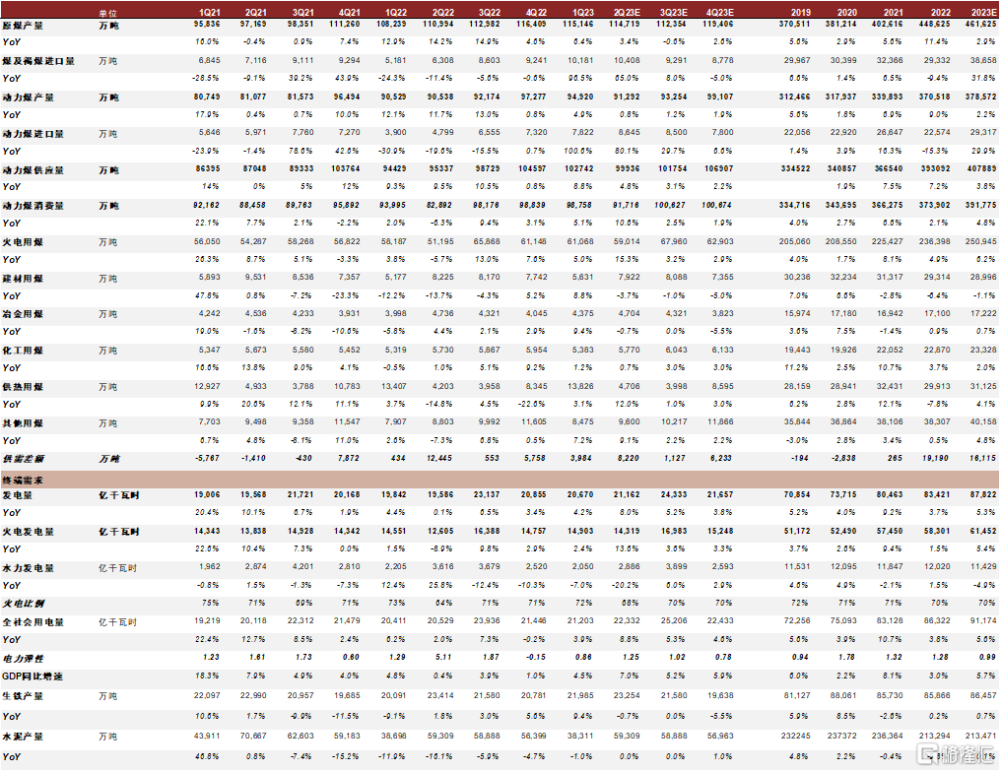

總體而言,我們認爲今夏及下半年煤炭上行壓力並不大。一是當前電廠與貿易商環節的庫存普遍較高,對於超預期的需求或形成一定緩衝。二是我們預計供應端國內煤炭產量或將處於高位,海外進口資源也較爲充裕;三是我們預計需求側居民用電在高溫下存在即便超預期的可能性,但受制於地產疲軟和出口放緩,用電大戶制造業以及冶金、建材等非電用煤可能承壓,火電壓力可能有限,同時非電用煤表現可能也較弱。從平衡表中可以看出,今年三季度供需平衡將有所季節性收窄,但同比往年仍較爲寬松,在高庫存下今夏供需難言緊張。

正文

隨着煤炭迎峰度夏到來,下遊煤炭日耗逐步走高,庫存拐點也即將出現。煤炭價格前期大幅回落,供應端也相應回落,5月原煤日均產量下滑至1243萬噸,較年內高點的1346萬噸有不小回調。當前煤價已觸及一些邊際煤礦的成本位置,底部支撐較強,考慮到市場對今夏供電壓力的擔憂並未完全打消,我們預計需求季節性提升可能將對煤價形成一定支撐。

對於今年夏季及下半年煤市,天氣可能將成爲左右價格走勢的“勝負手”。世界氣象組織已確認了夏季厄爾尼諾的到來,我們在《從La Niña到El Niño,大宗商品影響幾何?》與《能源2023下半年展望:於低谷處尋轉機》中均認爲今夏煤價上行壓力可能將比較有限。一方面,盡管高溫下居民用電可能有超預期的可能,但制造業用電表現可能較爲平穩,電廠在高價下補庫動力較弱,同時非電用煤需求可能仍相對疲軟,煤炭需求整體上行空間有限。另一方面,電廠和港口庫存高企,煤炭保供壓力仍在,供應整體無虞。

本文將聚焦天氣變數下今夏煤炭市場的平衡。圖表1呈現了影響煤炭需求的主要因素,也是我們煤炭平衡表需求端的基本架構。展望今夏和下半年,相比於其他確定性較高的因素,水電表現和氣溫情況可能是煤炭供需平衡中較大的不確定性因素。可以看出,兩者將分別通過火電出力和居民用電影響煤炭需求。

圖表:煤炭需求示意圖

注:除GDP外均爲今年1-5月份數據 資料來源:國家統計局,國家能源局,中國煤炭市場網,Wind,iFinD,中金公司研究部

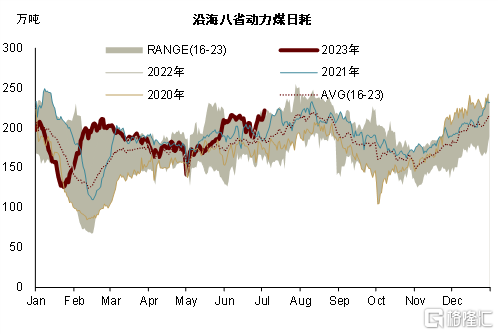

圖表:沿海八省動力煤日耗出現季節性增長

資料來源:CCTD,中金公司研究部

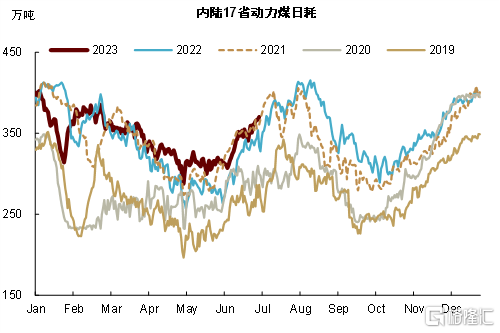

圖表:內陸17省煤炭日耗出現季節性增長

資料來源:CCTD,中金公司研究部

供應端,價格回落對產量的影響或比較有限

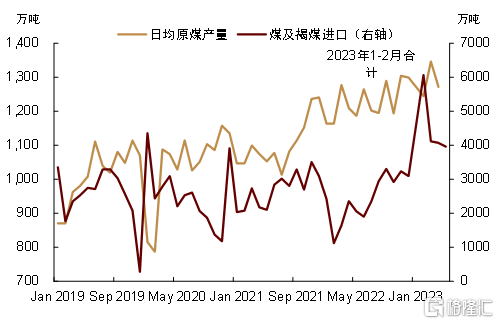

今年1-5月動力煤產量同比增長2.9%。前期煤炭價格大幅回落,高庫存對供應形成反向壓制,煤炭產量也相應回落。5月原煤日產1243萬噸,同比增長4.8%,增速與前月持平,但環比上月降約2.2%。往前看,我們預計下半年煤炭生產強度可能仍有韌性。從Mysteel全國462家礦山日產情況來看,6月底开工率與5月底基本持平。當前市場價格仍處於長協價上方,絕大多數煤礦仍有利潤空間,價格下跌對煤炭生產的影響可能相對有限。部分邊際小煤礦可能受到一定壓力,但前期核增產能或將進一步釋放,驅動煤炭產量保持增長。

不過,煤炭供應的下行風險也不容忽視。經濟性、保供、環保、安監等因素共同塑造了國內的煤炭供應曲线,在市場煤價回落到中長協合理價格區間後,保供穩價壓力有所減弱,安監壓力可能重新升級。

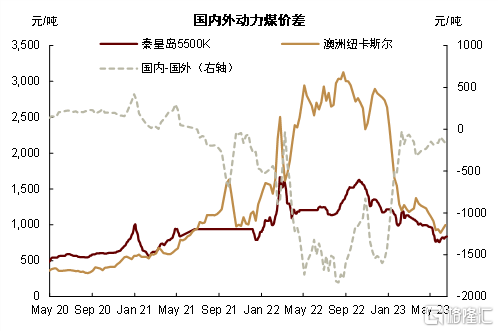

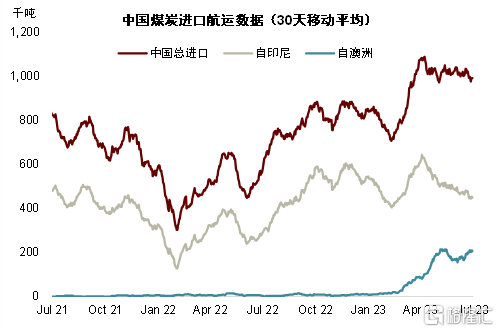

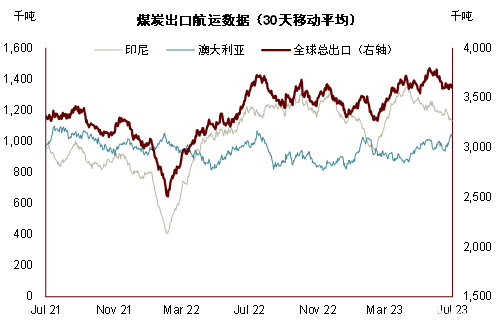

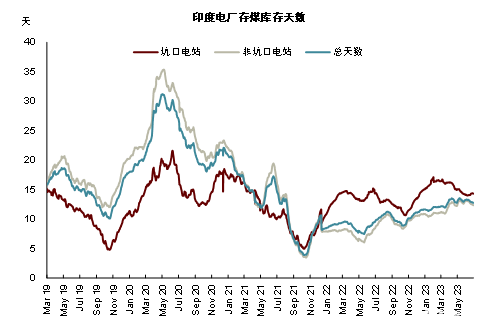

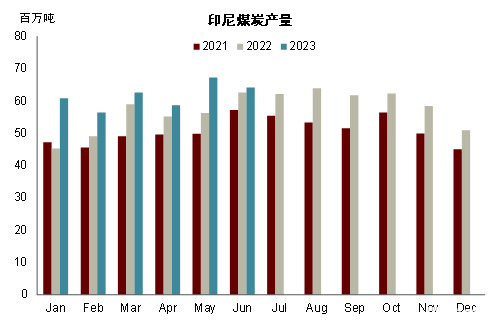

進口方面,近來海外煤價維持弱勢,從航運數據看6月煤炭進口強度不減。我們對今夏海外天然氣價格相對樂觀,(見《能源2023下半年展望:於低谷處尋轉機》),可能對海外煤價形成一定支撐。不過,海運煤供需基本面仍然相對偏弱,我們認爲進口窗口或難以大幅收窄。澳大利亞、印尼等主要煤炭出口國的產量增長或比較可觀,進口國方面,印度自產大幅增長庫存高企,日韓等地進口需求也相對偏弱,海運煤資源可能仍比較寬裕。

圖表:日均原煤產量與煤炭進口

資料來源:國家統計局,海關總署,中金公司研究部

圖表:內外煤價差今年以來大幅收窄

資料來源:iFinD,中金公司研究部

圖表:中國煤炭進口航運數據

資料來源:Refinitiv,中金公司研究部

圖表:全球煤炭出口航運數據

資料來源:Refinitiv,中金公司研究部

圖表:印度電廠存煤庫存天數

資料來源:印度電力部,中金公司研究部

圖表:印尼煤炭產量

資料來源:WoodMac,中金公司研究部

經濟“場景式”修復,電力消費彈性下滑

在用電端,今年前五個月一、二、三產與居民用電分別同比增長了11.6%、4.9%、9.8%和1.1%,可以看出,受益於疫後經濟“場景式”修復,三產用電增長較快。不過二產用電量增速相對中性,今年以來制造業PMI持續處於收縮區間,工業增加值觸頂回落,二產總體用電量增速慢於GDP增速,帶動今年上半年用電消費彈性系數滑落至0.95左右(假設今年上半年用電量和GDP同比增速分別爲5.2%和5.5%)。往前看,下半年地產投資端可能仍難有起色,疊加出口下行壓力,我們預計四大高耗能行業的用電增長可能較爲乏力,制造業用電也可能難見顯著增長,因此火電需求也將受到拖累。

圖表:國內電力消費彈性系數

資料來源:國家統計局,國家能源局,中金公司研究部

圖表:全社會用電量同比增速

資料來源:國家能源局,中金公司研究部

圖表:全社會用電量和工業增加值的比較

資料來源:國家統計局,國家能源局,中金公司研究部

風光增長對衝水電下滑,緩解火電壓力

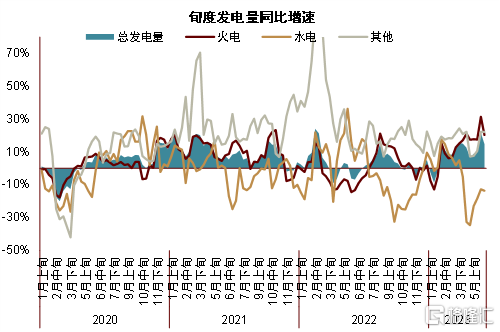

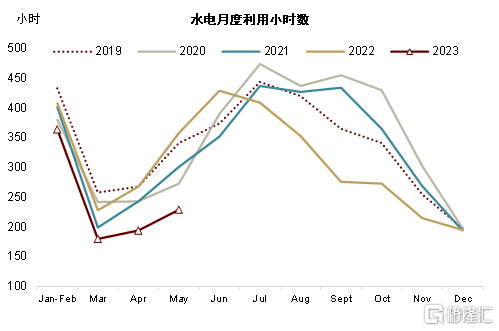

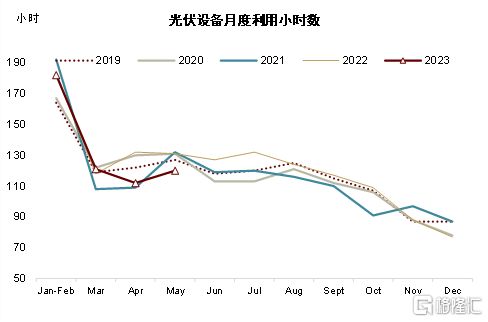

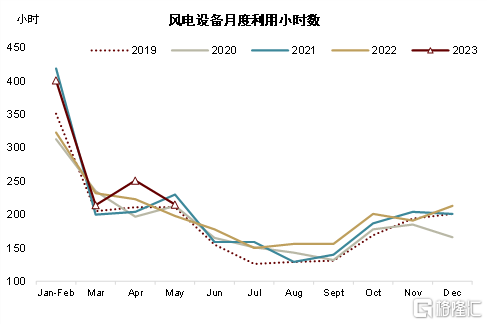

在發電端,今年前五個月總發電量、火電、風電、光伏和核電分別同比增長了3.9%、6.2%、18.4%、5.7%和5%,水電表現依然偏弱,同比大幅下降了19.2%。從產能看,新能源裝機量持續回升,1-5月風、光累計新增裝機量分別爲1636萬千瓦和6121萬千瓦。值得注意的是,今年以來火電項目增長較快,累計新增裝機量達到了2202萬千瓦,同比去年增長了125%,也是2016年以來同期新高。從利用率看,前5個月風電的累計利用小時數同比增長了11%,光伏下降了5%,水電則僅錄得967小時,同比大幅下滑了23%,是有數據記錄以來(2006年至今)的最低水平。總的而言,盡管水電表現大幅不及預期且難有大幅改善的可能性,但我們預計風光的持續發力可以對衝一部分水電減量,對火電端的壓力形成一定緩解。從今年1-5月電力行業用煤同比增速來看(+9.4%),增長並不弱,我們預計全年電力行業用煤同比增長約5.9%。

圖表:旬度發電量同比增速

資料來源:CCTD,中金公司研究部

圖表:水電利用小時數

資料來源:iFinD,中金公司研究部

圖表:光伏設備利用小時數

資料來源:iFinD,中金公司研究部

圖表:風電設備利用小時數

資料來源:iFinD,中金公司研究部

非電用煤端,地產施工疲軟仍存壓制

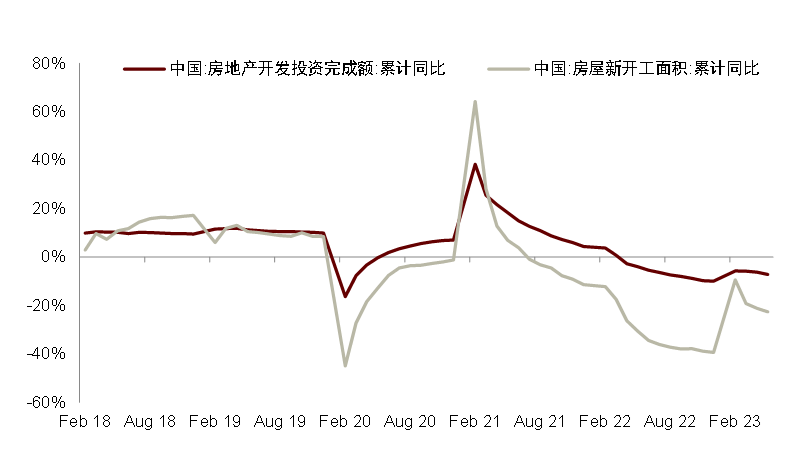

高爐、建材、化工三大非電用煤行業1-5月煤炭需求分別同比增長了4.6%、1.7%和0.5%。地產开工及施工端持續疲軟,基建實物工作量在項目資金端的壓力下也有一定折扣,拖累了水泥與鋼材需求。鋼廠高爐的噴吹煤需求得益於廢鋼產出縮減和鋼材外需的韌性,增速相對水泥等建材的煤炭需求更強。往前看,我們預計下半年地產施工端的改善前景可能仍不樂觀。銷售可能延續“弱復蘇”特徵,而供給端投資強度可能依然較爲保守。土地供給受限疊加房企拿地偏弱,新增土地有限是投資端的核心制約。因此,水泥和冶金對煤炭需求可能亦將受到拖累

圖表:房地產开發投資額與新开工面積

資料來源:國家統計局,中金公司研究部

水電與居民用電存較大不確定性

相比於上述確定性較高的因素,水電表現和氣溫情況可能是今夏煤炭供需平衡中較大的不確定性因素,若出現較爲極端的情況,煤炭價格將面臨一定的上行風險。

在冬夏兩季,居民生活用電增長與氣溫往往有比較強的相關性,若氣溫與正常值偏離較多,可能導致電力需求出現額外增長。比較典型的例子是2022年夏季的極端高溫天氣,3季度城鄉居民用電同比增長了約20%。就今年而言,從圖表17-19中的NOAA亞洲氣溫預測可以看出,今夏中國大部將面臨高於平均值的氣溫。國家氣候中心亦表示“今年夏季中國高溫時常、高溫範圍與常年相比仍偏多”,但若與去年相比,“在高溫持續的時間長度、峰值強度、高溫範圍及極端40℃以上高溫所覆蓋的城市等方面……預計今年夏季高溫情況要弱於去年”。因此,考慮到去年3季度的高基數以及今年以來相對偏弱的城鄉居民生活用電增長(+1.1% YoY),我們預計今年三季度的居民用電增幅同比去年或相對有限。另外,從圖表20-21中也可以看出,今冬天氣可能偏暖,意味着四季度取暖用煤和居民生活用電的增長壓力或也將偏弱。

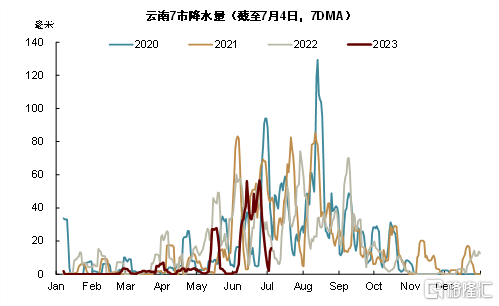

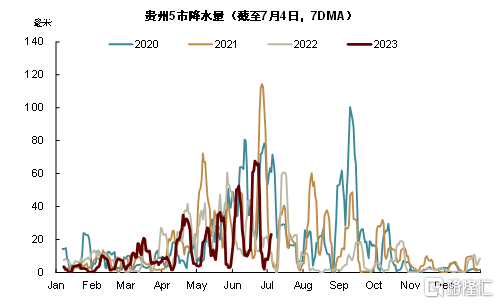

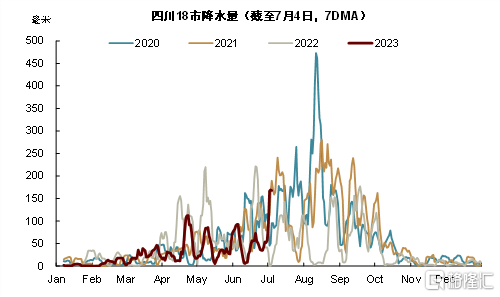

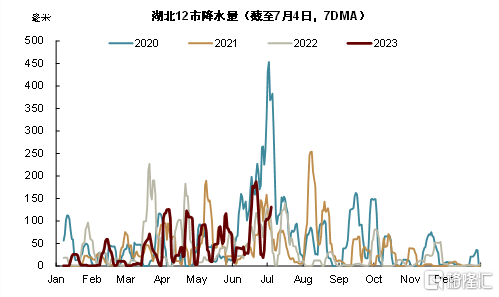

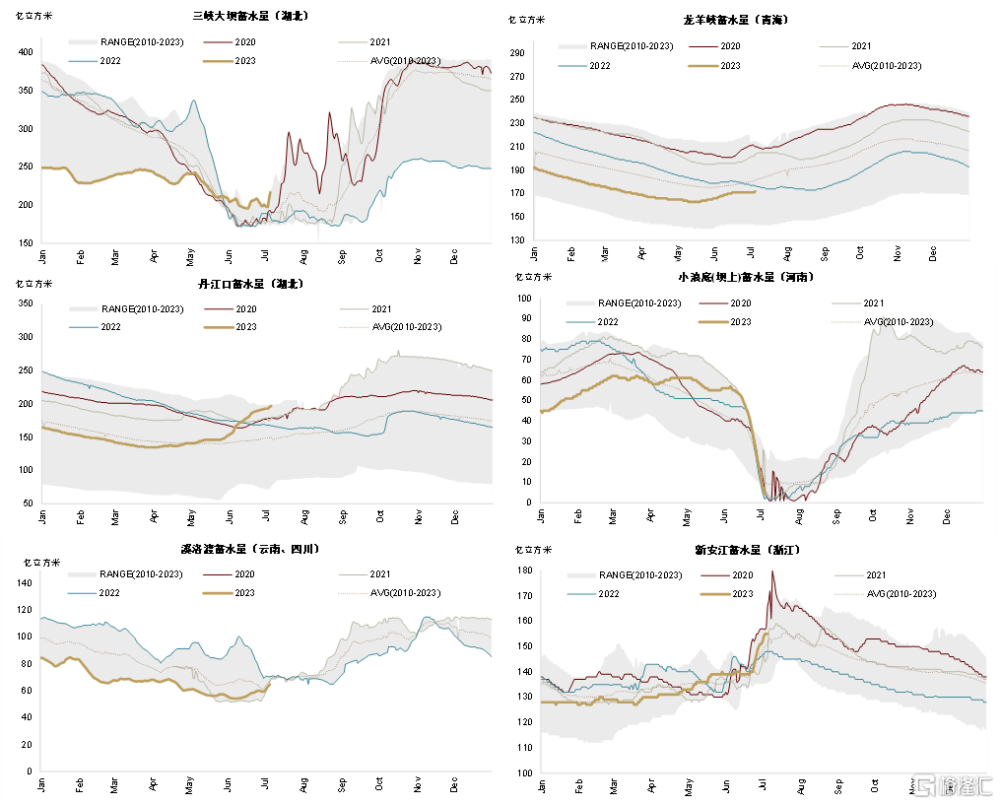

水電方面,入汛以來雲南等地降雨有所恢復,水力發電量也有一定回升。不過,同比看,6月上旬依然有約14%左右的同比降幅。當前主要水庫蓄水量均較往年偏低(圖表31),今年下半年的降水量預測也偏中性(圖表22-26),因此我們對水電下半年可能持一個中性偏弱的預期。不過,對於火電而言,在風光等持續改善的情況下,若水電不出現極端弱的情形,火電的壓力可能也相對有限。

圖表:雲南7市降水量

資料來源:iFinD,中金公司研究部

圖表:貴州5市降水量

資料來源:iFinD,中金公司研究部

圖表:四川18市降水量

資料來源:iFinD,中金公司研究部

圖表:湖北12市降水量

資料來源:iFinD,中金公司研究部

圖表:主要水電站蓄水量

資料來源:iFinD,中金公司研究部

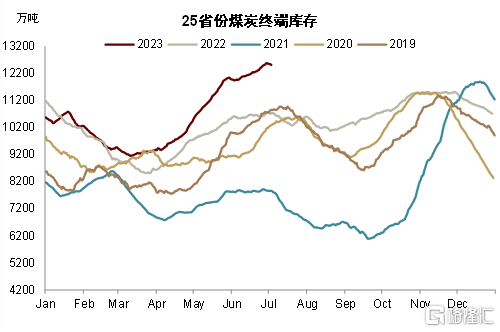

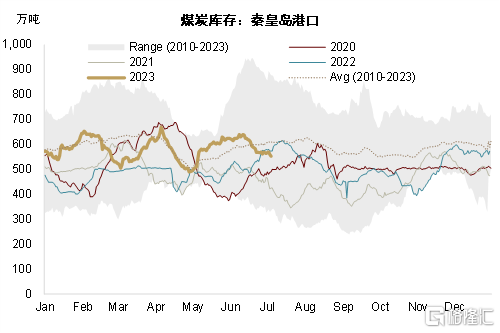

總體而言,我們認爲今夏及下半年煤炭上行壓力並不大。一是當前電廠與貿易商環節的庫存普遍較高,對於超預期的需求或形成一定緩衝。二是我們預計供應端國內煤炭產量或將處於高位,海外進口資源也較爲充裕;三是我們預計需求側居民用電在高溫下存在即便超預期的可能性,但受制於地產疲軟和出口放緩,用電大戶制造業以及冶金、建材等非電用煤可能承壓,火電壓力可能有限,同時非電用煤表現可能也較弱。從平衡表中可以看出,今年三季度供需平衡將有所季節性收窄,但同比往年仍較爲寬松,在高庫存下今夏供需難言緊張。

圖表:25省份煤炭終端庫存

資料來源:Mysteel,中金公司研究部

圖表:秦皇島港口煤炭庫存

資料來源:Wind,中金公司研究部

圖表:動力煤平衡表

資料來源:國家統計局,國家能源局,中國煤炭市場網,中金公司研究部

注:本文來自中金公司2023年7月5日已經發布的《動力煤:迎峰度夏,煤價壓力幾何?》,報告分析師:王炙鹿 SAC 執業證書編號:S0080523030003;郭朝輝 SAC 執業證書編號:S0080513070006 SFC CE Ref:BBU524

標題:迎峰度夏,煤價壓力幾何?

地址:https://www.iknowplus.com/post/10929.html