美聯儲开啓降息的門檻是什么?

3月非農和通脹超預期導致美聯儲短期內降息概率下降,但也爲後續降息交易的重啓埋下伏筆。結合基本面情況,美國本輪不需要太多降息,也無需等到經濟大幅惡化,只需要找到一個合適的通脹窗口即可。降息窗口的到來需要需求降溫推動價格再走弱配合,而要做到這一點則需要金融條件再度收緊。

爲了實現下一輪降息交易的开啓,恰恰需要信用利差的走闊和美股的下跌。資產布局上,短端國債優先,長端國債次之,美股和信用債暫時回避,大宗搶跑。

一、CPI超預期的後果:短期降息概率下降,但爲後續降息交易重啓埋下伏筆

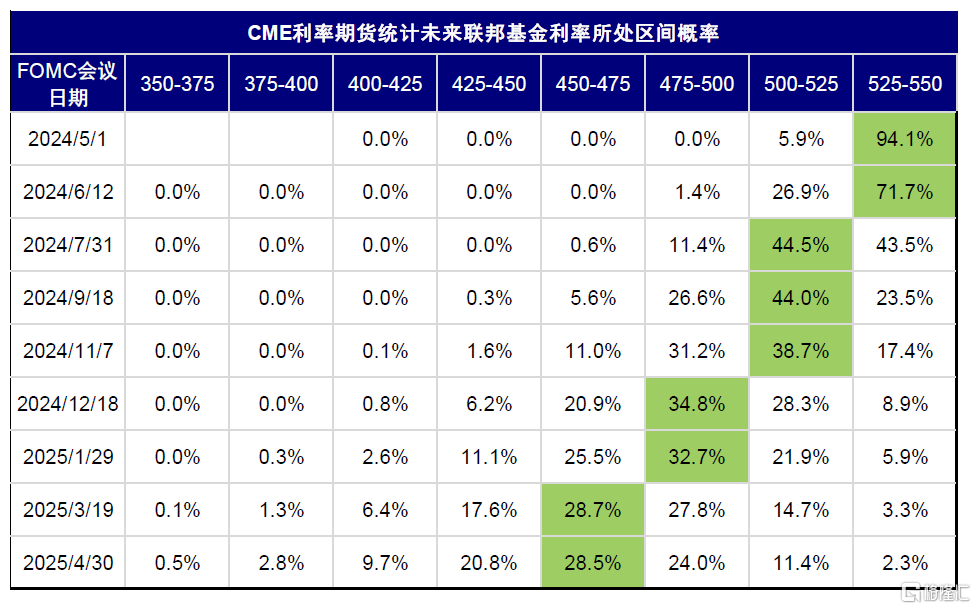

3月美國非農和CPI接連超出預期,引發市場廣泛關注和相關資產的動蕩,中金研究認爲這一變化直接導致了三個結果。第一,美聯儲短期內降息的窗口不復存在。目前CME利率期貨隱含全年降息次數降至2次,降息時點由6月延後至7/9月和12月。多位美聯儲官員也表態稱通脹韌性或推後降息預期,如博斯蒂克表示不急於降息,且預計僅在年底降息一次[1];柯林斯重申短期內沒有降息緊迫性,今年晚些時候开啓降息可能更合適[2]。由於5月FOMC(5月1日)前沒有進一步的通脹數據,因此5月和6月會議(6月12日)明顯轉松的可能性下降。

圖表:CME利率期貨隱含全年2次降息,分別是7月和12月

資料來源:CME,中金公司研究部

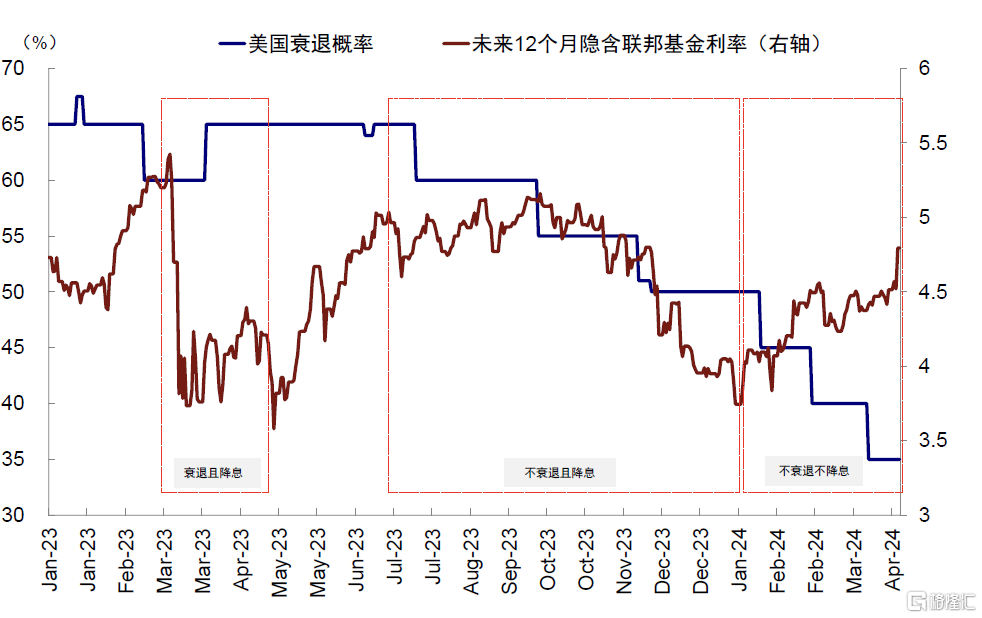

圖表:3月美國非農和CPI接連超出預期,導致美聯儲短期內降息的窗口不復存在

資料來源:Bloomberg,中金公司研究部

第二,部分資產還沒有反應完畢,如股票、信用債和大宗商品等資產尚未明顯回調。因爲不通過這些資產的回調,無法實現金融條件的收緊,而金融條件的收緊又是最終壓制需求前提,目前金融條件距離去年10月的高點仍較遠。

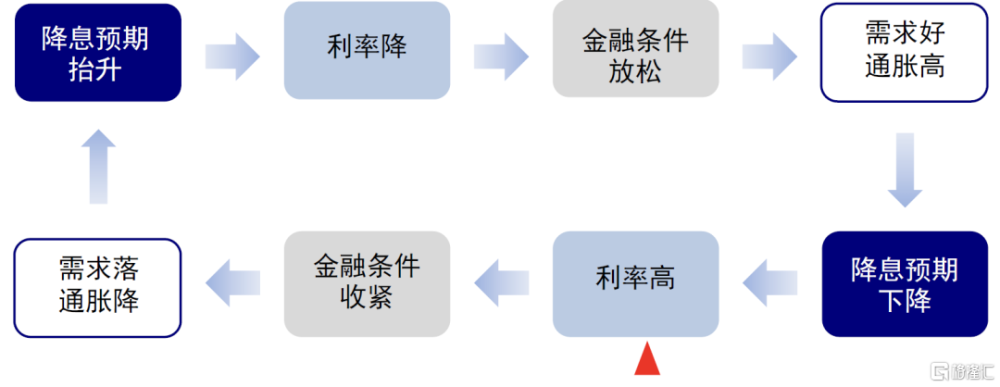

第三、近期降息的推後恰恰有利於後續降息交易的再开啓,就如同之前過多的降息交易導致了現在的再通脹擔憂一樣,當前的利率擡升也可能爲下一輪降息交易提前埋下伏筆,因爲當前很多的需求改善都是去年四季度金融條件大幅寬松後的延遲反應,其反身性體現爲資產、降息預期、增長、甚至美聯儲官員表態的“折返跑”(鮑威爾在去年12月意外提到降息使得預期快速轉向《12月FOMC:美聯儲开始轉向》,3月在國會聽證會上又表示“充分意識到降息過晚的風險”[3]),也導致了各類資產混亂的表現,呈現“利率降→股票漲→大宗漲→利率升→股票跌→大宗跌”的循環。因此,一定意義上,如果不是去年底美債過快過多下行至3.8%,也就不會導致後續這一連串的結果(《股債大宗同漲,是誰“錯”了?》)。

圖表:近期資產呈現“利率降→股漲→大宗漲→利率升→股跌→大宗跌”的循環

資料來源:Bloomberg,中金公司研究部

二、降息的門檻是什么?合適的通脹窗口即可,無需經濟大幅惡化,降息次數也不需很多

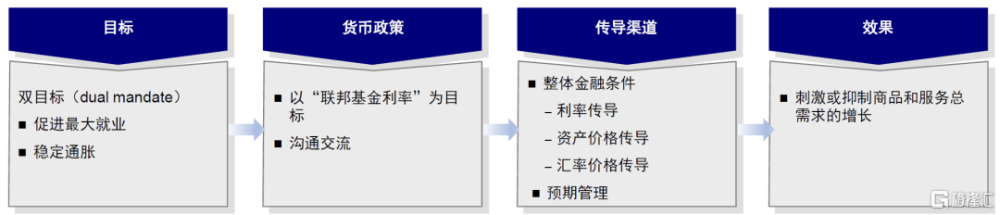

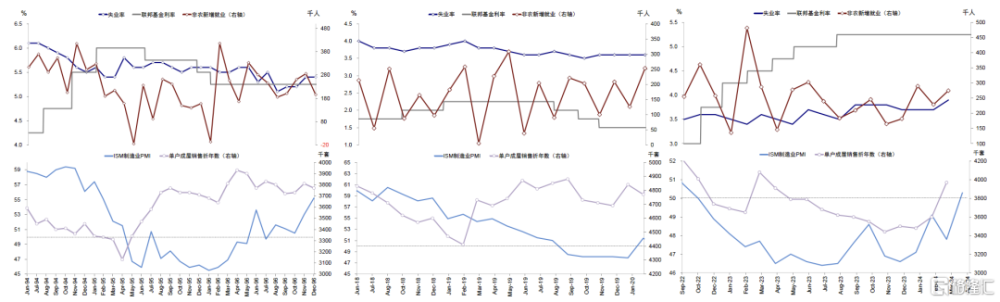

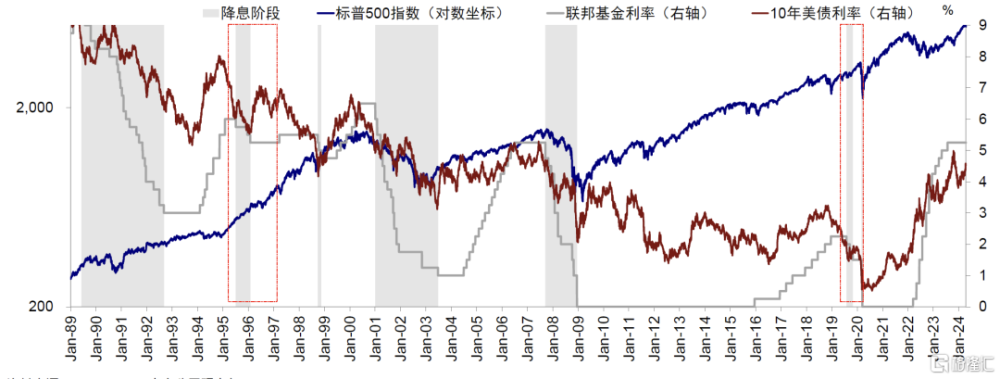

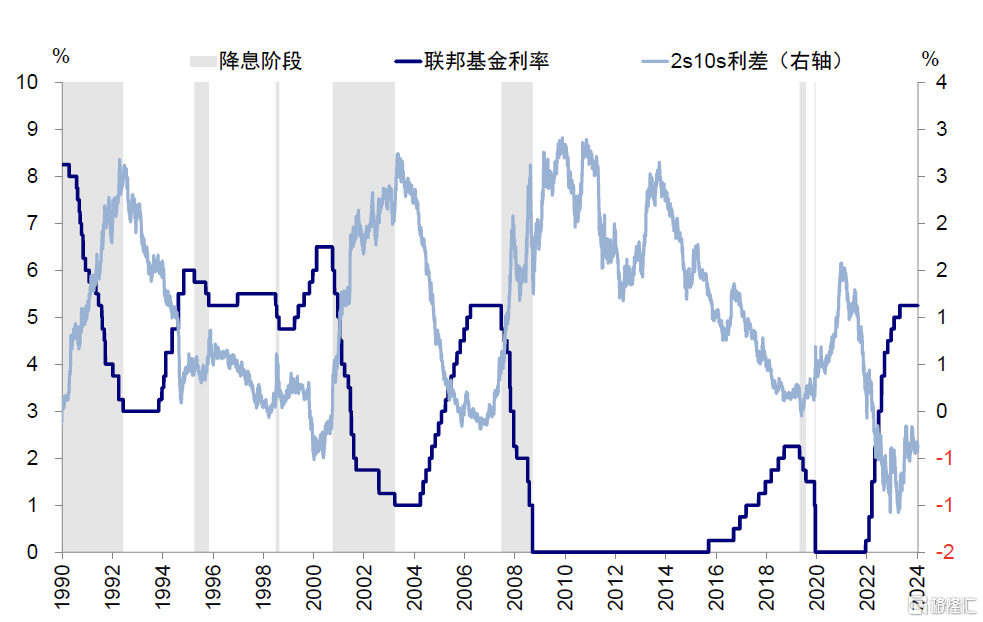

這裏涉及到一個關鍵問題,美聯儲开啓降息的門檻是什么?通常的認知是非農差(代表經濟差)和通脹弱,這也是美聯儲的雙目標(dual mandate),即充分就業和通脹穩定[4]。因此,市場通常會把降息與經濟大幅惡化,以及降息开啓與連續多次大幅降息直接劃等號。但事實並非如此,否則就無法解釋1995年和2019年僅僅三次“淺嘗輒止”的降息(《美聯儲如何降息?》、《1994年快加息何以能避免衰退?》)。另外,此輪還有一個最大不同在於金融穩定性。爲了應對供給衝擊導致的惡性通脹,本輪加息周期從2022年11月开始,短端利率就持續高於長端利率,這也是90年代以來歷次加息周期中前所未見的,直接導致了美股在2022年加息周期中就开始下跌。持續且深度倒掛的曲线會對金融機構造成巨大壓力,成爲美國中小銀行麻煩不斷的根源(《美國銀行問題將如何收場?》)。

圖表:美聯儲的雙目標爲促進最大就業和穩定通脹,即中金研究通常認爲的非農差和通脹弱

資料來源:Bloomberg,中金公司研究部

圖表:降息並不等於連續多次大幅降息,1995年和2019年降息开啓前經濟下行壓力有限,因此美聯儲爲了預防經濟進一步承壓,分別僅三次“淺嘗輒止”的降息

資料來源:Bloomberg,中金公司研究部

圖表:本輪加息周期從2022年11月开始,短端利率就持續高於長端利率,直接導致了美股在2022年中开始下跌

資料來源:Bloomberg,中金公司研究部

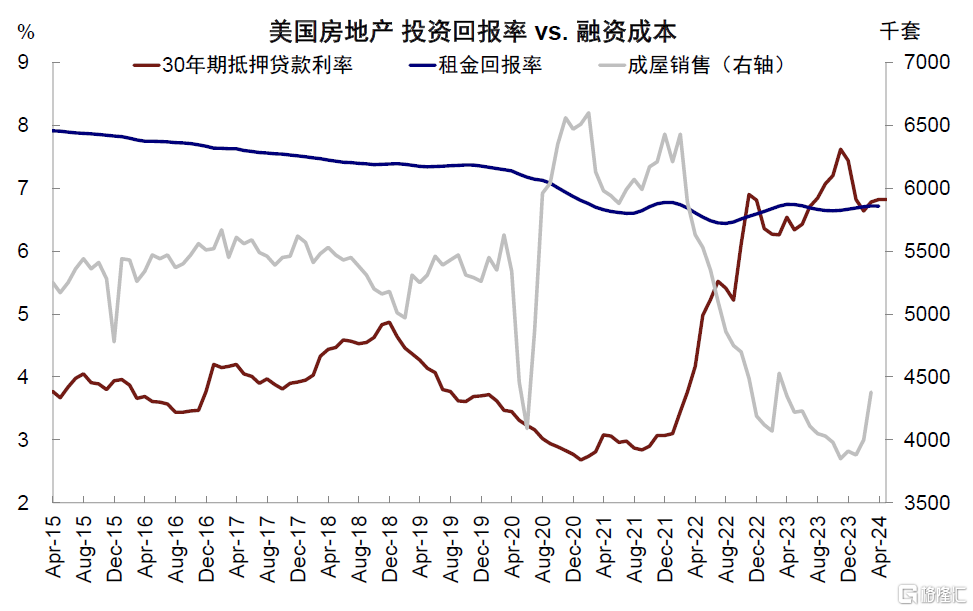

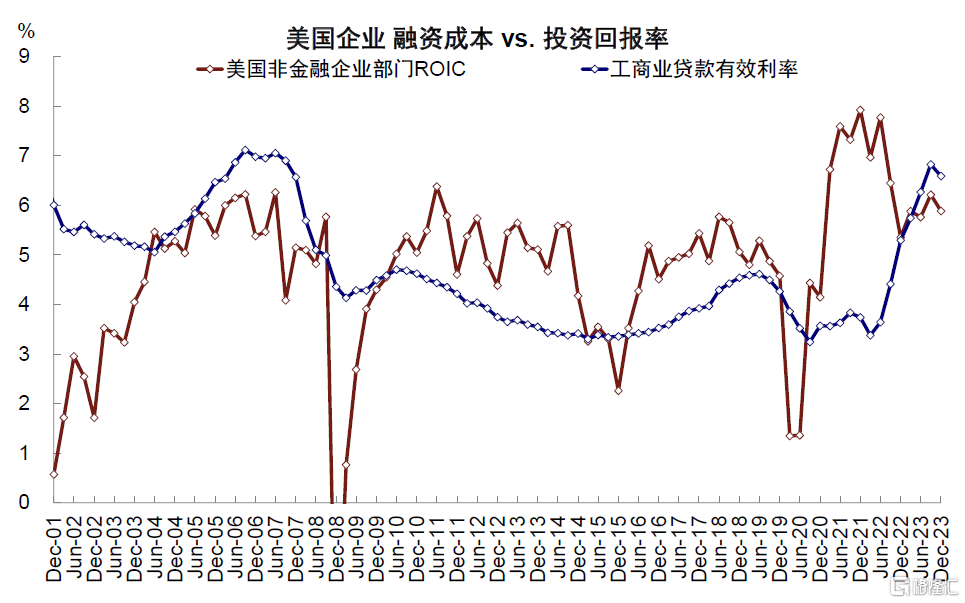

因此,結合此次美國基本面的韌性和深度倒掛的利差,中金研究可以得出兩個結論:一是本輪並不需要太多降息,所以降息次數並沒有降息开啓本身更重要。二是美聯儲無需等到經濟大幅惡化再降息,而只需找一個合適的通脹窗口略微降息幾次即可,解決利差倒掛問題、並使金融條件擺脫限制區域。當前美國實際利率已經略微高於自然利率,且美國居民和企業面臨的融資成本也高於投資回報率,表明整體實際經濟緩解所面臨的金融條件的確處於限制區間(《詳解中美各部門融資成本與負擔》)。

圖表:持續且深度倒掛的曲线會對金融機構造成巨大壓力

資料來源:Bloomberg,中金公司研究部

圖表:當前美國實際利率略微高於自然利率,實際利率與自然利率之差約爲0.69ppt

資料來源:Bloomberg,中金公司研究部

圖表:居民端,房貸利率再度上行至租金回報率上方

資料來源:Haver,中金公司研究部

圖表:企業端,融資成本顯著高於投資回報率

資料來源:Haver,FDIC,中金公司研究部

三、合適的窗口如何到來?需要以信用利差走闊和美股下跌爲前提

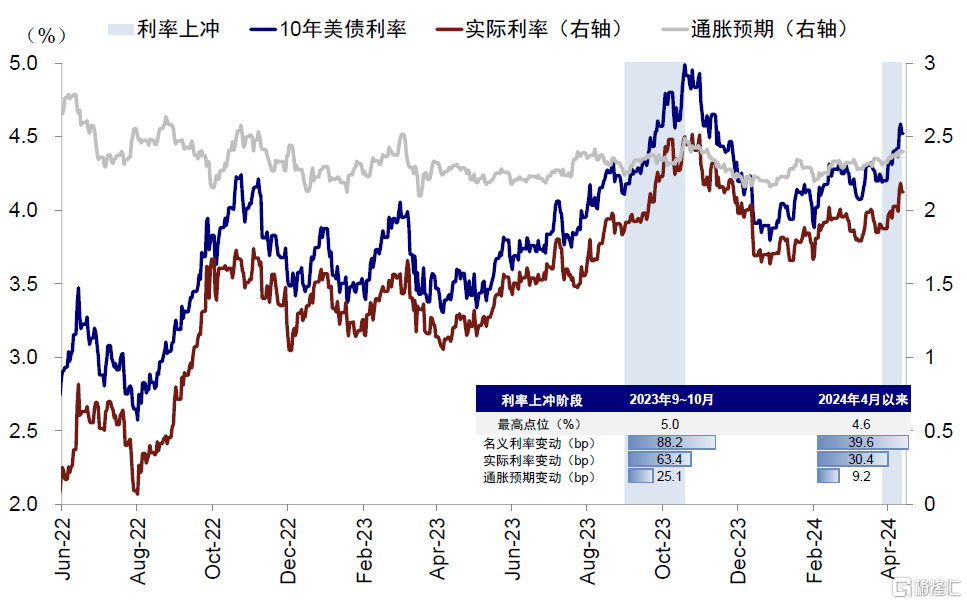

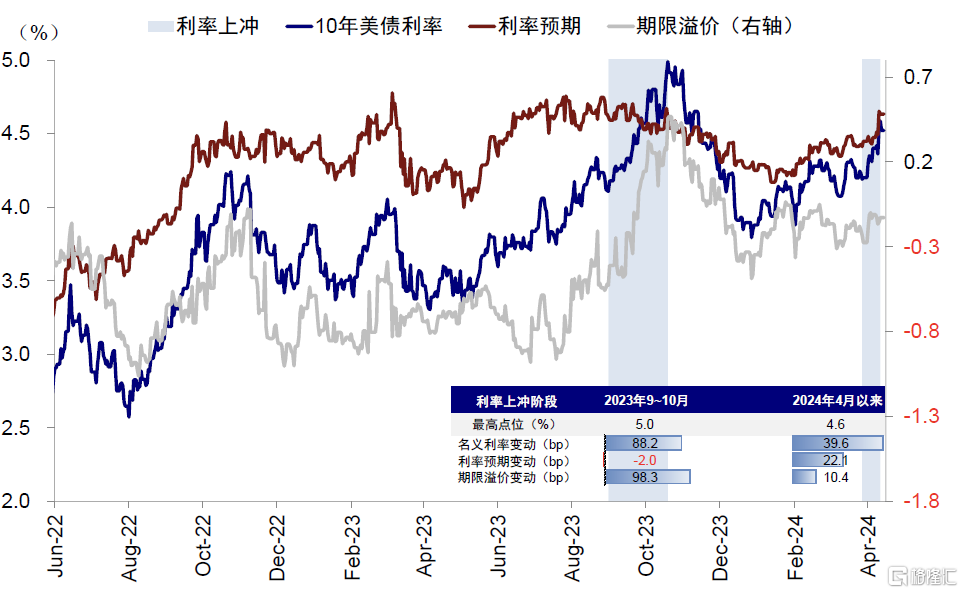

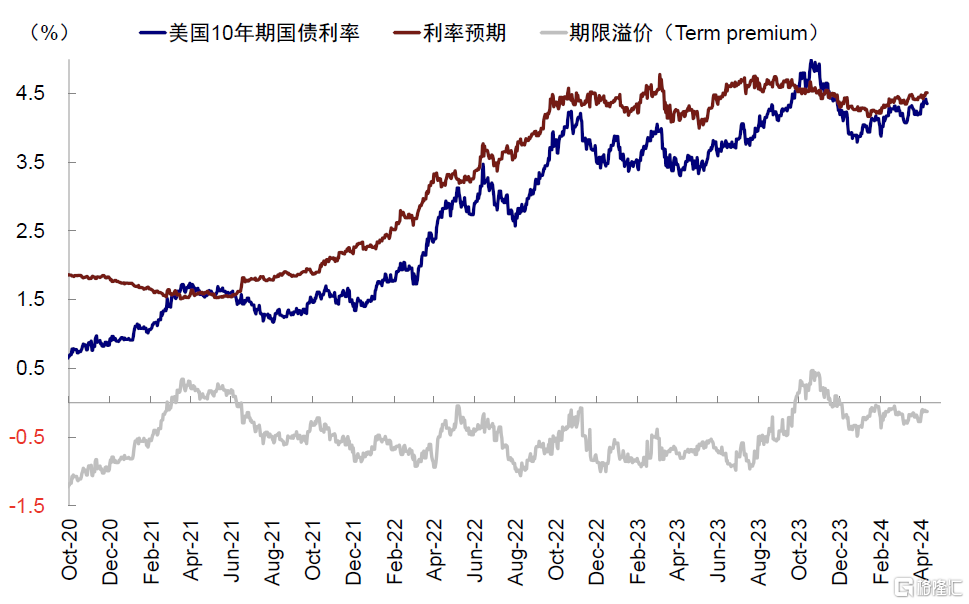

那么如何才能等到這個合適的窗口?當前通脹走高的主要來源是需求,而並非2022年之前的供給衝擊。因此4月以來的利率上行由實際利率(增長預期)和利率預期(貨幣政策)主導,而非通脹預期和去年10月的期限溢價(債券供給),這也解釋了爲何股票和反應需求的資源品在近期利率走高時依然大幅上漲。具體拆解看,本輪美債從4.19%走高近40bp到4.6%,實際利率貢獻30bp,通脹預期貢獻9bp,與去年9-10月的情形基本類似,彼時88bp的上行中(從4.1%到5%),實際利率貢獻了63bp,通脹預期貢獻25bp,需求驅動的價格擡升可以靠金融條件緊縮壓制需求解決。但與當時不同的是,本輪利率走高中,利率預期貢獻22bp,期限溢價貢獻10bp,與去年9-10月期限溢價貢獻98bp有很大不同。因此如果沒有發債激增的擾動,在同樣的降息路徑下,利率也不至於衝擊前期高點(《本輪美債上行的幾點不同特徵》)。

圖表:本輪底部4.19%以來的利率走高近40bp到4.6%,實際利率貢獻30bp,通脹預期貢獻9bp

資料來源:Bloomberg,中金公司研究部

圖表:本輪利率預期貢獻22bp,期限溢價貢獻10bp,與去年9-10月期限溢價貢獻了98bp有很大不同

資料來源:Bloomberg,中金公司研究部

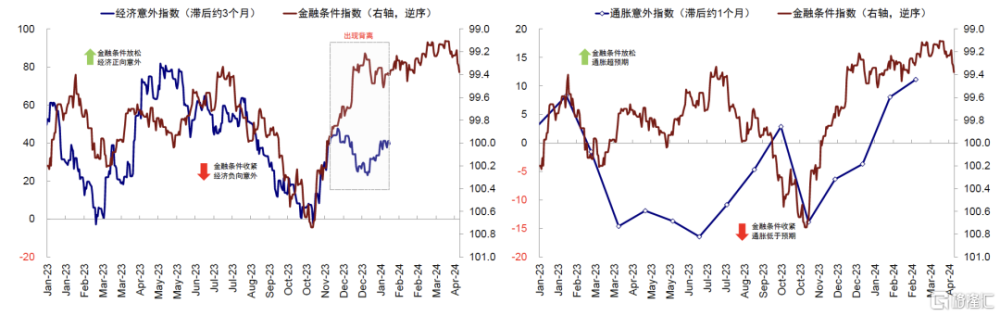

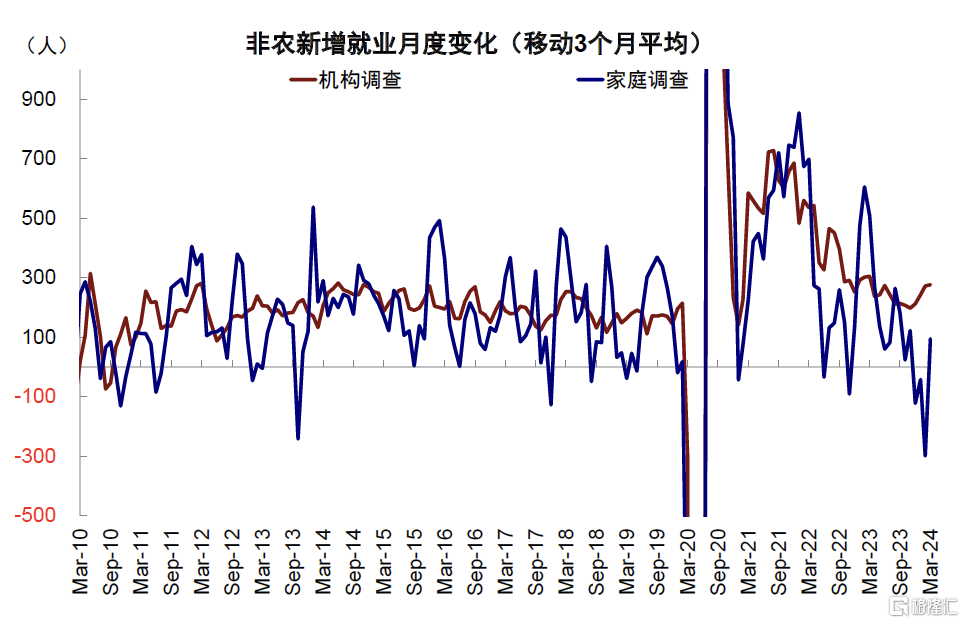

因此,降息窗口的到來需要需求降溫推動價格再走弱配合,而要做到這一點則需要金融條件再度收緊。金融條件對於增長和通脹,尤其是超預期幅度有較強的解釋力,美聯儲也是通過貨幣政策影響整體金融條件來實現對需求和價格的控制。從歷史經驗看,金融條件分別領先通脹和增長意外指數約1個月和3個月,例如去年10月金融條件大幅收緊後,11月的通脹意外指數隨即轉負,變成低於預期,而增長意外指數從今年初也开始明顯改善。屢超預期的如ISM制造業PMI、非農和通脹都與去年四季度金融條件大幅轉松有很大關系,因此利率再度走高仍可以繼續壓制需求和價格,並不存在無法壓制的情況。更何況一些結構性因素可能放大了數據的強勁,如移民對如非農就業的巨大貢獻。

圖表:金融條件較增長和通脹有一定領先性,金融條件的收緊最終可以壓制需求和通脹

資料來源:Bloomberg,中金公司研究部

圖表:家庭調查新增就業擡升更爲明顯

資料來源:Haver,中金公司研究部

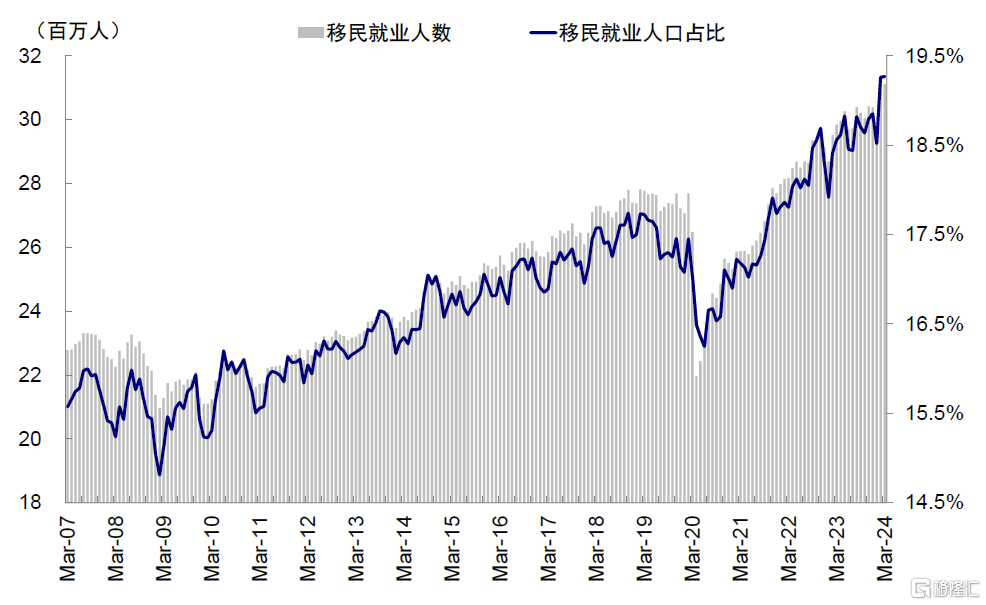

圖表:3月移民勞動力和就業人數繼續擡升,移民就業人口佔比升至19.3%的歷史高點

資料來源:Haver,中金公司研究部

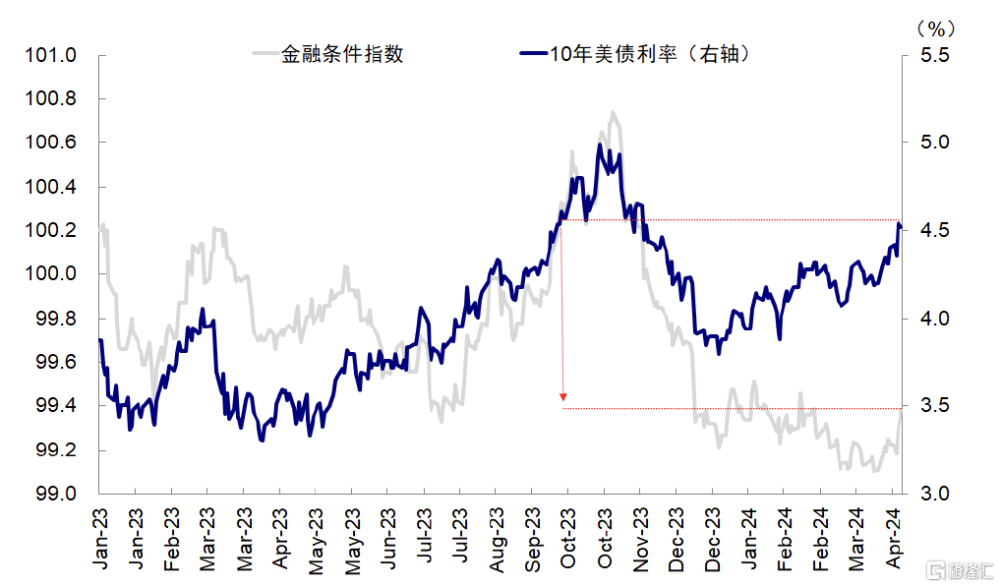

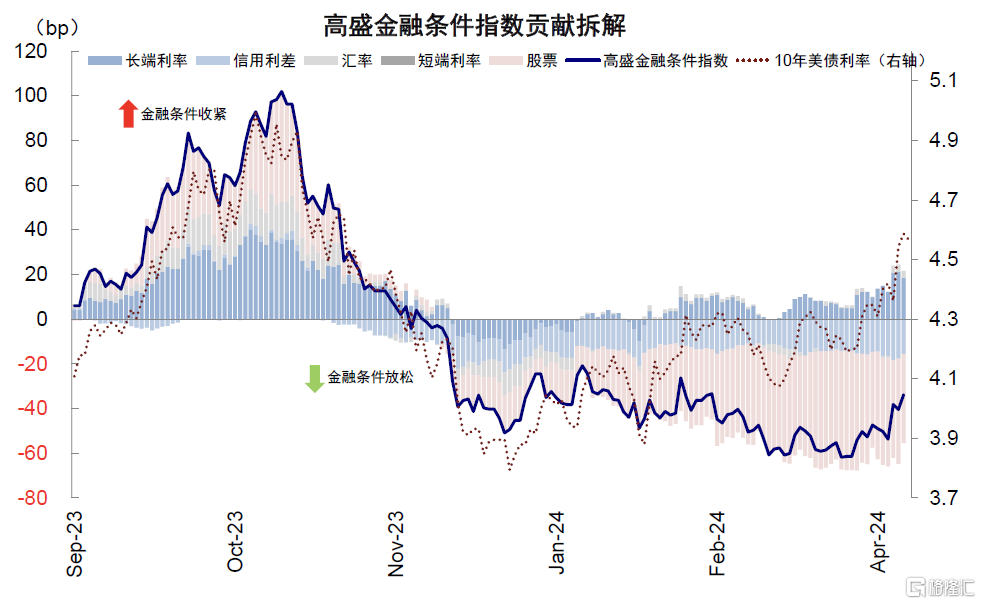

目前金融條件隨着美債利率上行,已經擡升至99.38,但仍沒有達到緊縮區間(100以上爲緊縮),且明顯低於去年10月100.74的高點。金融條件由短端利率、長端利率、信用利差、股市和匯率幾項構成,其中長端利率(45.1%)和信用利差(39.6%)權重最大。對比去年10年的高點,名義美債利率已經回升過半、美元指數更是接近前期107的高點,而金融條件還維持低位的主要原因就是信用利差和美股市場,對基本面的樂觀預期有效對衝了利率上行對金融條件帶來的收緊效果。因此,中金研究認爲如果沒有信用利差的走闊和美股的適度下跌,金融條件很難轉緊,也就無法提供美聯儲再降息的合適窗口,那么最終也會通過長端利率的被迫再度走高實現這一過程。根據權重靜態測算,信用利差需走闊100bp(由當前的1.26ppt升至2.26ppt,基本接近去年10月利率高點時的水平)、同時美股下跌8%~9%可以使金融條件回到去年美債利率4.5%對應的金融條件水平(100.18)。

圖表:金融條件已經擡升至99.38,但依然沒有達到100以上的緊縮區間,且明顯低於去年10月100.74的高點

資料來源:Bloomberg,中金公司研究部

圖表:金融條件還維持低位的主要原因就是信用利差和美股市場

資料來源:Bloomberg,中金公司研究部

圖表:信用利差需走闊100bp、美股需要下跌8%~9%可以使金融條件回到去年利率4.5%對應的金融條件水平

資料來源:Bloomberg,中金公司研究部

四、如何布局下一輪降息交易?短端國債優先,長端國債次之,美股和信用債暫時回避,大宗搶跑

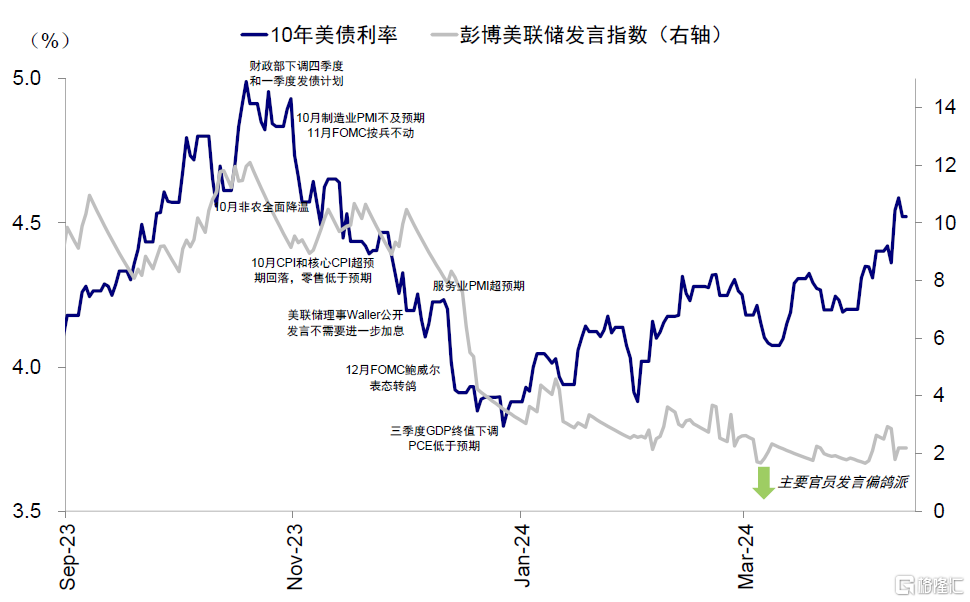

爲了實現下一輪降息交易和美聯儲降息的开啓,恰恰需要以信用利差的走闊和美股的下跌爲前提。一旦金融條件轉緊後,需求回落也就會开始壓制利率,並催生新一輪降息交易,例如去年10月高點後,11月公布的10月通脹、非農與零售數據接連低於預期,同時10月底財政部下調了四季度和一季度的發債計劃,都成爲美債利率快速回落的催化劑,最終在12月FOMC會後快速降至3.8%。中期看,中金研究依然認爲降息可以开啓,主要原因是因爲政府和私人部門信用收縮的背景下,需求和價格的溫和回落還是確定,只不過路徑受利率的搖擺而折返。

圖表:去年10月後利率快速回落的主要背景和催化劑爲高利率對需求的壓制,導致主要經濟數據接連低於預期

資料來源:Bloomberg,中金公司研究部

圖表:一旦金融條件轉緊後,需求回落也就會开始壓制利率,並催生新一輪降息交易

資料來源:中金公司研究部

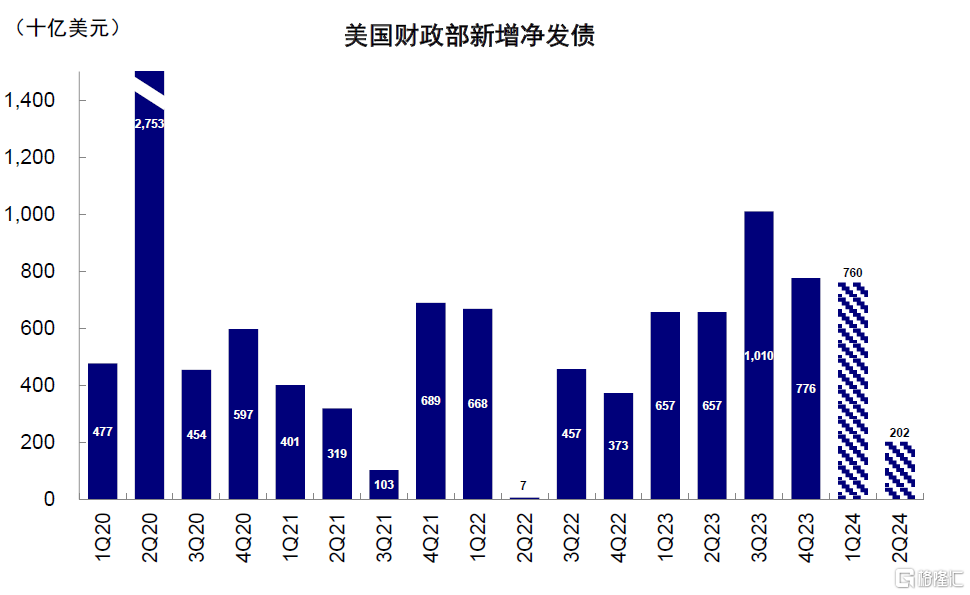

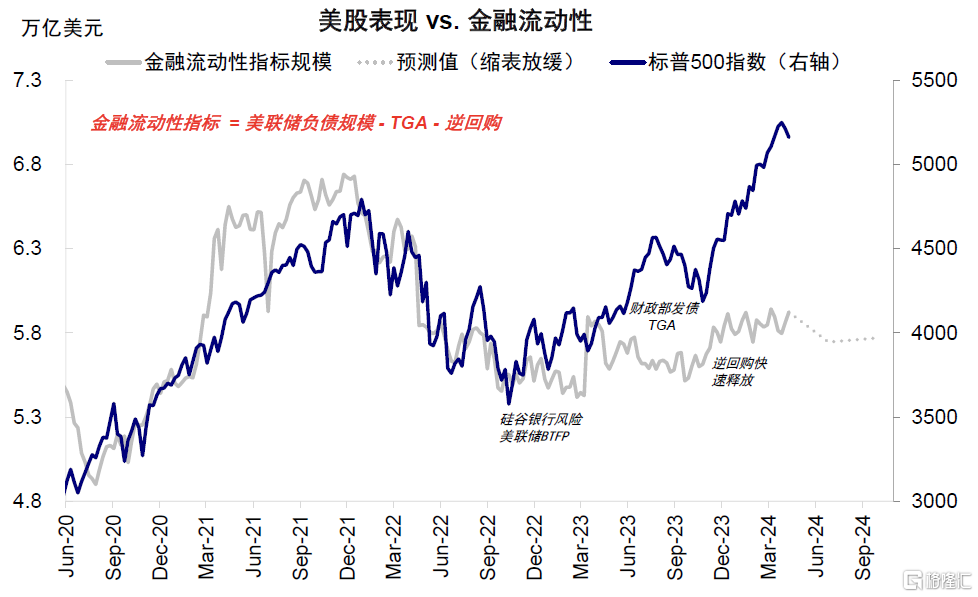

因此,如果布局下一輪降息交易的話,短端國債是更好的選擇(再加息概率較小),長端國債次之(4.5-4.75%基本對應年內降息1-2次,較爲充分,且財政發債增加推動供給增加的壓力不大);美股和美國信用債短期建議回避,等回調後再介入,中金研究原本也提示二季度美國流動性拐點會帶來市場大概8-10%的回調(《美國流動性或將迎來拐點》);大宗商品同樣搶跑嚴重,雖然不直接反應在金融條件指數中,但其推動商品價格上漲和需求好轉邏輯,與美股和美國信用債一樣,都需要回撤才可以促成降息的最終兌現。

圖表:短期有衝高壓力,但是4.5%以上可以釋放大部分壓力,低點3.5-3.8%,然後再逐步擡升

資料來源:Bloomberg,中金公司研究部

圖表:財政發債增加推動供給增加的壓力不大,二季度預計新增淨發債2020億美元

資料來源:財政部,中金公司研究部

圖表:二季度美國流動性拐點會帶來市場大概8-10%的回調

資料來源:Bloomberg,中金公司研究部

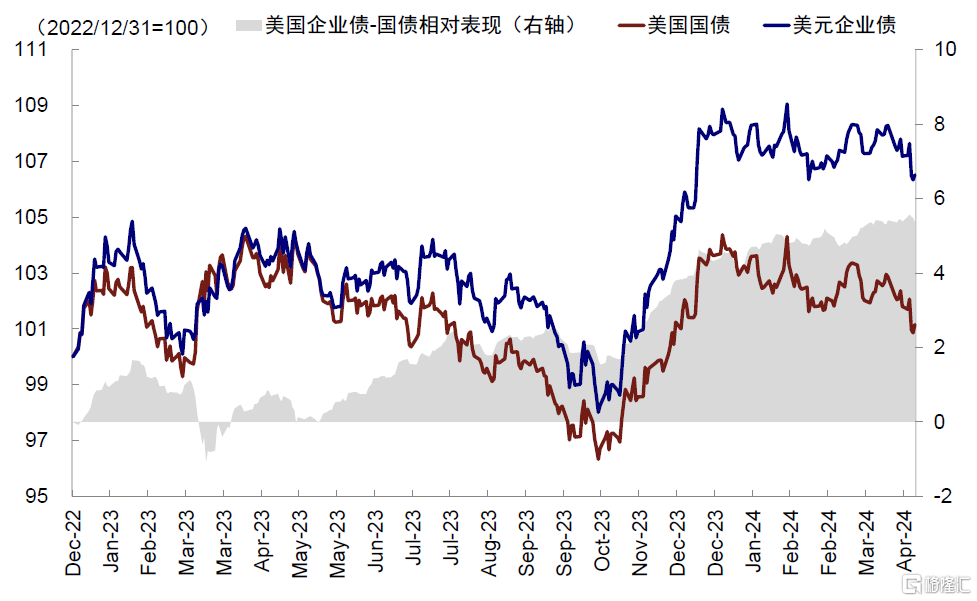

圖表:信用債價格反應並不充分,近期顯著跑贏國債,建議回調後介入

資料來源:FactSet,中金公司研究部

注:本文摘自中金研究於2024年4月14日已經發布的《美聯儲降息的門檻》,分析師:劉剛 S0080512030003;楊萱庭 S0080122080405

標題:美聯儲开啓降息的門檻是什么?

地址:https://www.iknowplus.com/post/99082.html