中金固收:理財季末回表,信用利差被動走擴

往後看,我們維持上周的判斷,在債券收益率低位下,我們認爲市場容易受到消息面影響,債市波動可能會有所加大,但是在配置需求仍強的情況下,僅受到消息面影響的調整幅度或有限。我們認爲後續仍需關注政策和經濟基本面變化,是否會出現更多的信號。在短期經濟基本面尚未看到反轉的情況下,我們認爲寬松政策可能會持續,信用債收益率或維持低位。但在當前信用利差處於歷史低位的情況下,我們建議可以保持一定的組合流動性。信用投資策略方面,我們看好“啞鈴型”的組合投資,即長端銀行二永債搭配中短端的票息相對較高的品種。

風險:統計口徑發生變化。

正文

理財季末回表,信用利差被動走擴

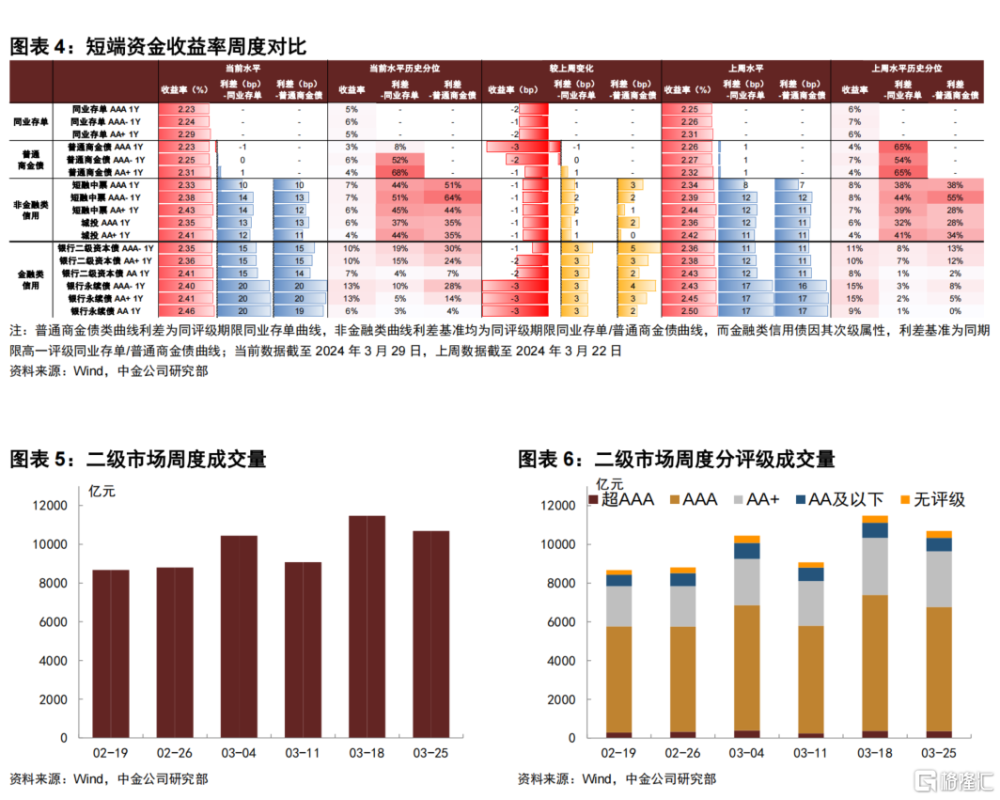

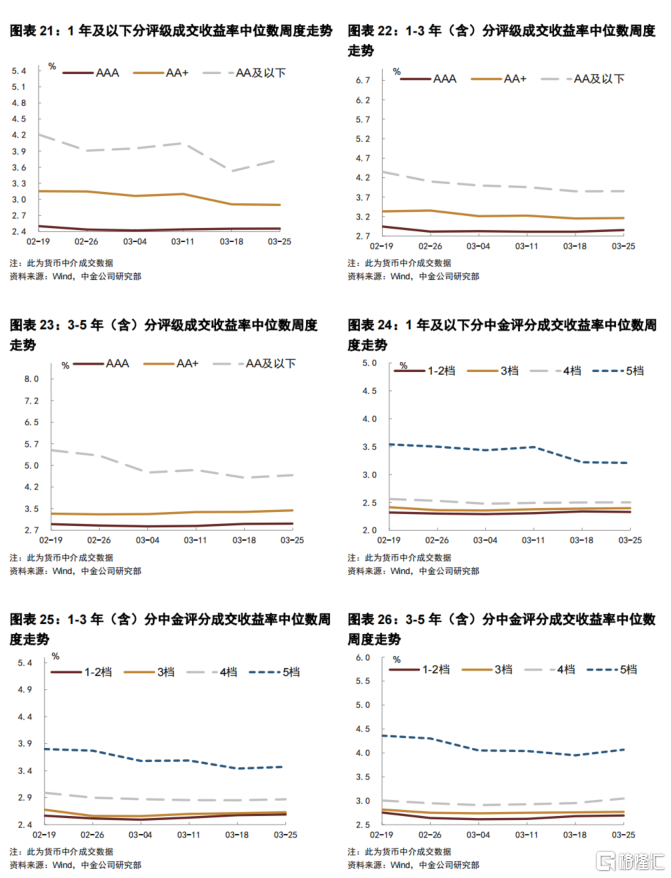

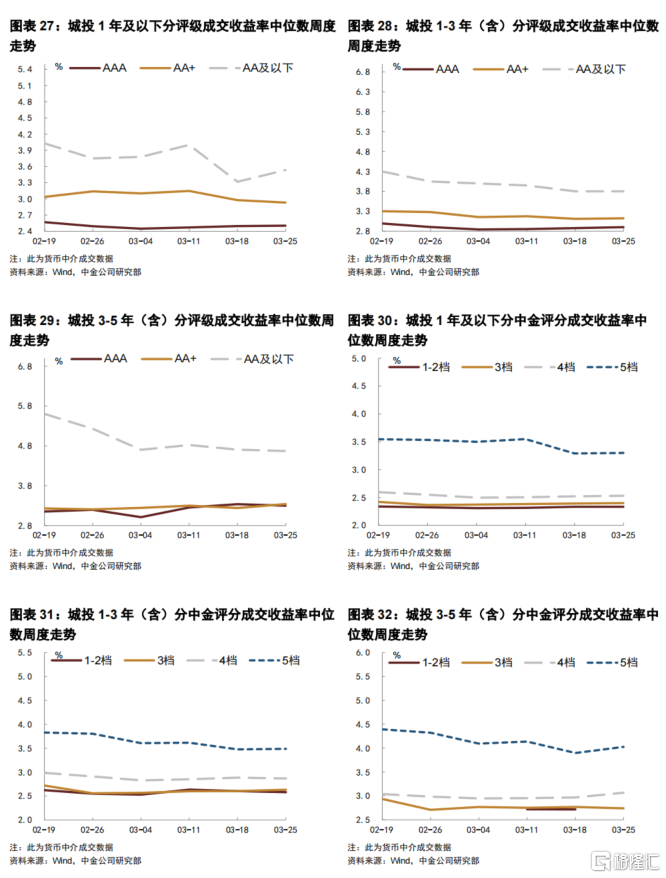

本周央行公开市場淨投放資金7780億元,但臨近季末資金價格仍有所波動。債券市場同樣有所波動,周三和周五表現較好,整體來看,收益率仍延續下行。信用債淨發行和淨增量均有所回落,二級市場收益率也是先上後下,整體短下長上。1-3年期品種收益率小幅下行1-2bp,5年期品種收益率上行,幅度在2bp以內,但是同期限國开債收益率下行3-7bp,信用利差被動走擴4-6bp。從歷史分位數來看,目前1年期利差處於歷史15-45%分位數,3-5年均在3-15%分位數。短端信用利差保護空間相對較大。

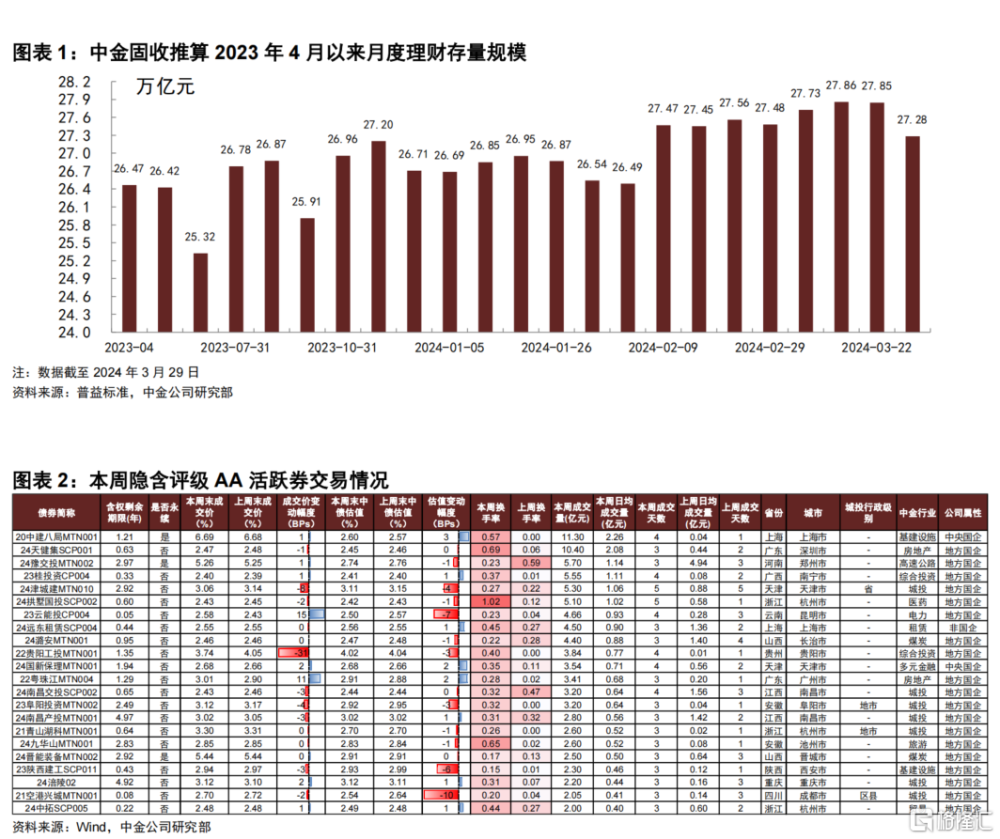

具體需求方面來看,受到季末回表因素影響,本周理財規模回落5600億元左右,結構上現金管理類規模下降最多,達到3000億元,非現金管理日开型和封閉式規模均下降900億元,最小持有期和定开式產品規模分別下降600億元和200億元。從非金融信用債淨买賣數據來看,本周理財、其他資管類基本持平上周,淨买入規模小幅分別爲182億元和220億元;基金淨买入規模小幅回落至237億元,保險類淨买入規模增長至41億元。以銀行二永債爲主的其他類債券來看,銀行理財淨买入規模增長較多,由37億元升至119億元,其他類資管機構、保險淨买入規模也分別增長至232億元和84億元,基金本周轉爲淨賣出159億元。

往後看,我們維持上周的判斷,在債券收益率低位下,我們認爲市場容易受到消息面影響,債市波動可能會有所加大,但是在配置需求仍強的情況下,僅受到消息面影響的調整幅度或有限。我們認爲後續仍需關注政策和經濟基本面變化,是否會出現更多的信號。在短期經濟基本面尚未看到明顯翻轉的情況下,我們認爲寬松政策可能會持續,信用債收益率或維持低位。但在當前信用利差處於歷史低位的情況下,我們建議可以保持一定的組合流動性。信用投資策略方面,我們看好“啞鈴型”的組合投資,即長端銀行二永債搭配中短端的票息相對較高的品種。

低隱含評級成交情況

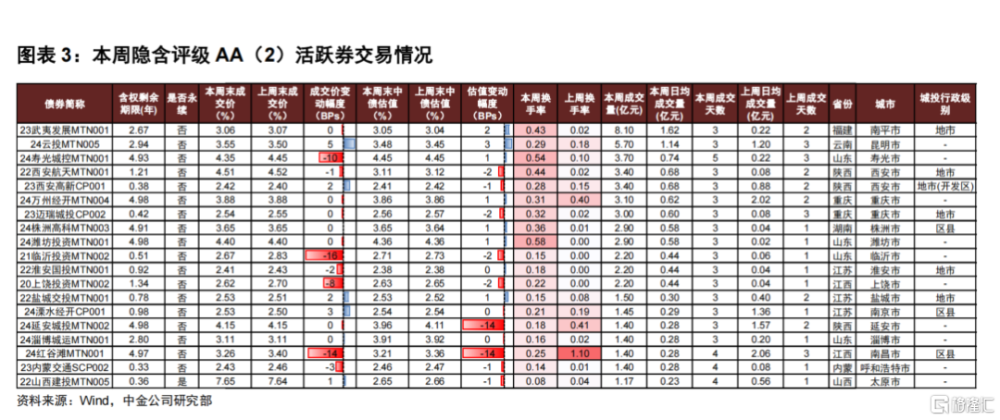

隱含評級AA、AA(2)評級活躍個券成交收益率漲跌互現,AA評級樣本券平均剩余期限有所壓縮,AA(2)評級樣本券平均期限轉爲拉長。AA評級活躍券中城投佔比下降,區域較爲分散,產業中煤炭、基建、房地產活躍券較多;AA(2)評級活躍券中地市級平台佔比超六成,區域多集中在山東、江蘇等地。具體來看:

隱含評級AA的成交中城投佔比約1/3,區域較爲分散,剩余期限2.92年左右的津城建成交在3.06%附近,成交價和估值分別下行8bp和4bp。其余較爲活躍的個券多集中在煤炭、基建、房地產等行業,剩余期限1.35年左右的貴陽工投成交在3.74%附近,成交價和估值分別下行31bp和3bp;剩余期限1.29年左右的粵珠江成交在3.01%附近,成交價和估值分別上行11bp和2bp。

隱含AA(2)評級樣本中,地市級平台佔比超六成,其余多爲區縣平台,區域多集中在山東、江蘇等地。剩余期限2.94年左右的24雲投MTN005成交在3.55%附近,成交價和估值分別上行5bp和3bp;剩余期限0.51年左右的臨沂投資成交在2.67%附近,成交價和估值分別下行16bp和2bp;剩余期限1.34年左右的上饒投資成交在2.62%附近,成交價和估值分別下行8bp和2bp;剩余期限4.97年左右的紅谷灘成交在3.26%附近,成交價和估值分別下行14bp和14bp。

本周二級市場成交分析

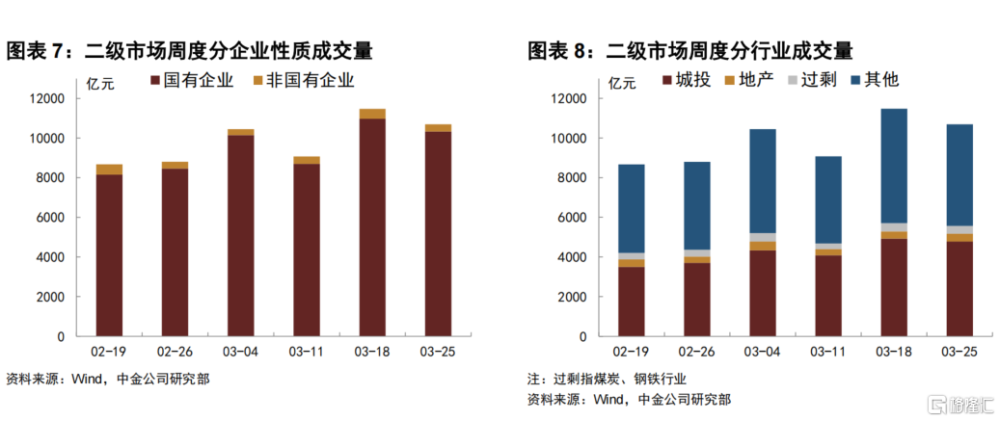

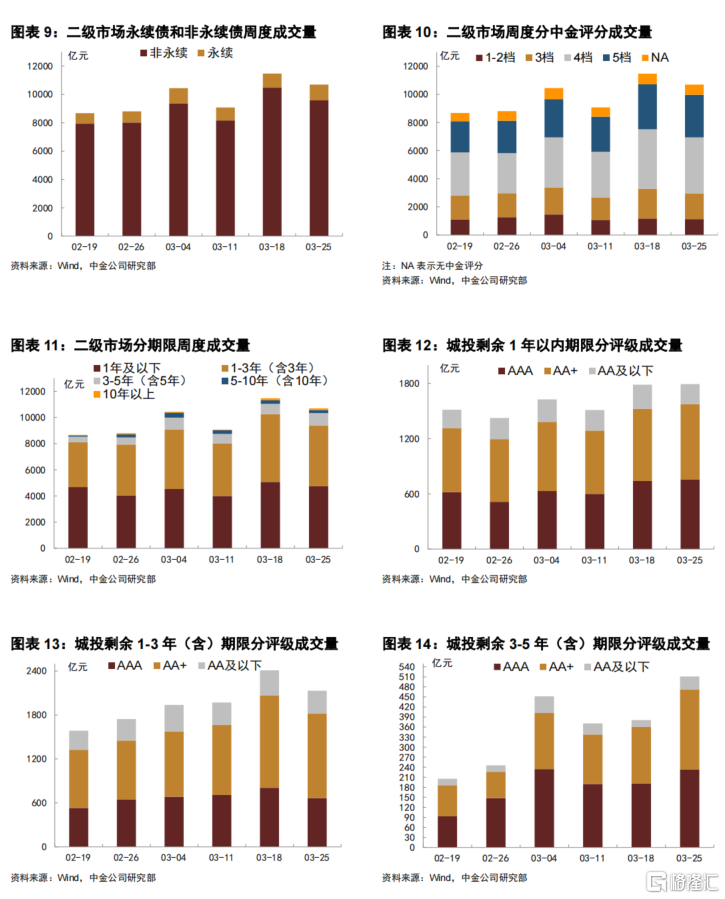

非金融信用債成交量[1]來看,本周產業及城投成交量環比下降7%,成交量約10694億元。結構上,分行業來看:城投成交量佔比45%;分期限來看,1年及以下、1-3年成交量佔比分別爲44%和43%。永續債成交量環比擡升10%,達1111億元。

非金融信用債成交收益率來看,根據Wind成交數據統計,收益率多有上行。1年及以下AAA、AA+和AA及以下評級分別變化0bp、-1bp和21bp;1-3年AAA、AA+和AA及以下評級分別上行4bp、1bp和0bp;3-5年AAA、AA+和AA及以下評級分別上行1bp、5bp和9bp。3-5年、AA評級及以下由於樣本較少,整體波動較大。

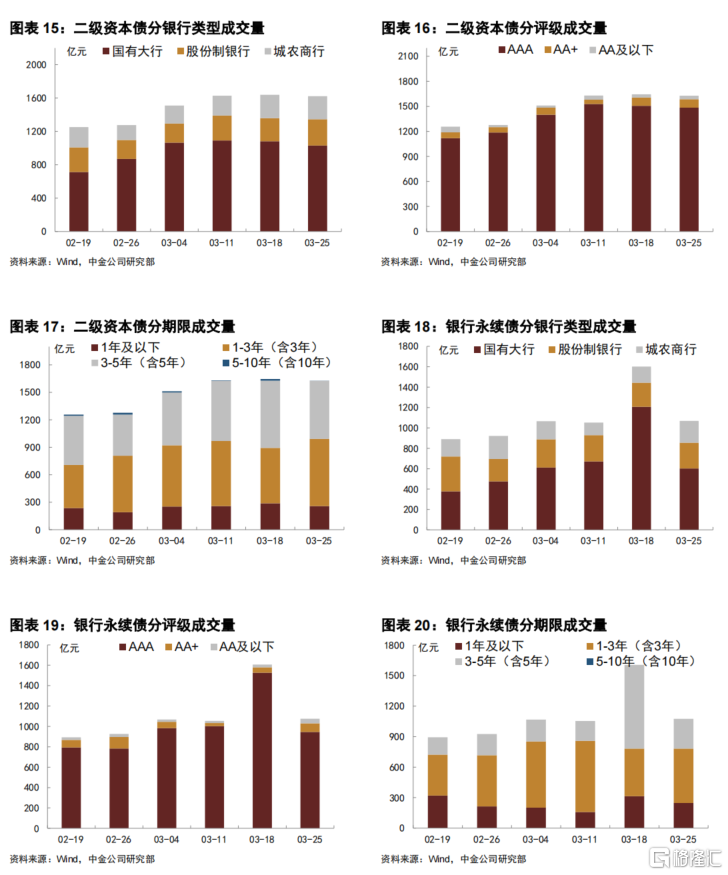

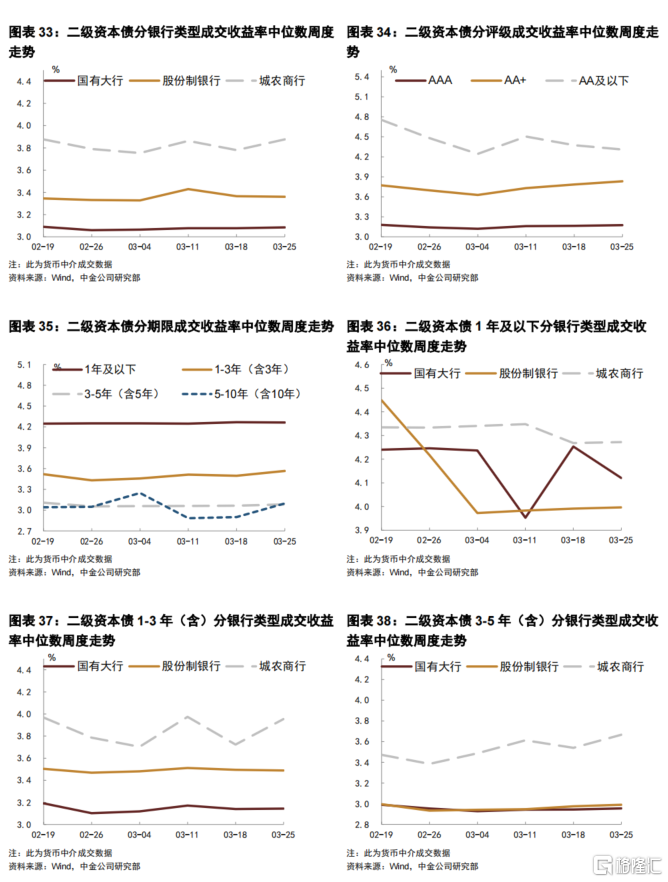

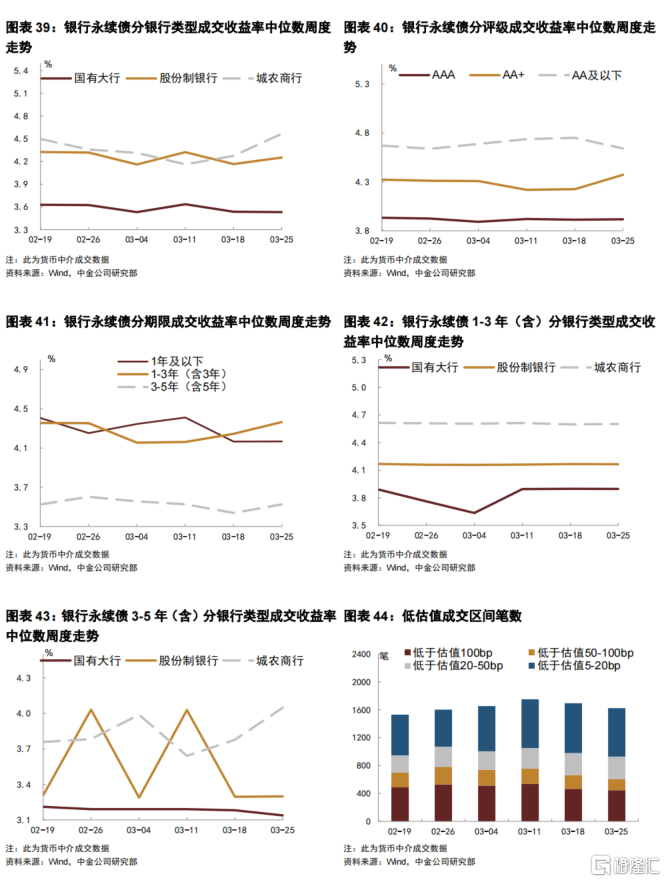

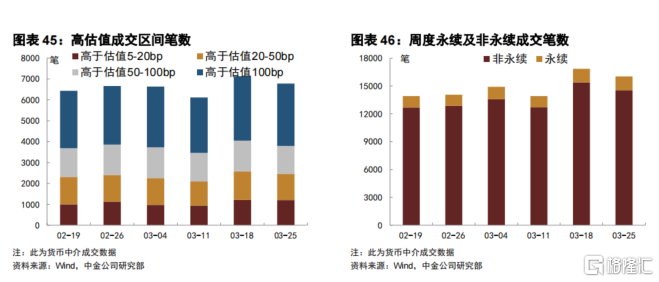

金融成交量來看,銀行二級資本債成交量環比下降1%,約1622億元,其中發行銀行類型上,國有大行、股份行和城農商行分別佔比63%、19%和17%;行權期限上1-3年、3-5年分別佔比45%和39%,1-3年佔比環比擡升。銀行永續債成交量環比下降33%,約1068億元,其中發行銀行類型上,國有大行、股份行和城農商行分別佔比56%、24%和20%,國有大行佔比環比下降;行權期限上1-3年、3-5年分別佔比50%和27%,1-3年佔比環比擡升。

金融成交收益率來看,銀行二級資本債及永續債方面,二級資本債收益率有所分化。1年及以下國有大行、股份行和城農商行分別變化-13bp、0bp和0bp;1-3年國有大行、股份行和城農商行分別變化0bp、-1bp和23bp;3-5年國有大行、股份行和城農商行分別上行1bp、1bp和13bp。銀行永續債收益率有所分化,1-3年國有大行、股份行和城農商行基本不變;3-5年國有大行、股份行和城農商行分別變化-4bp、0bp和27bp,其中股份行下行較多主要是上周弱資質股份行成交較多,基數較低所致。城農商行由於樣本較少,整體波動較大。

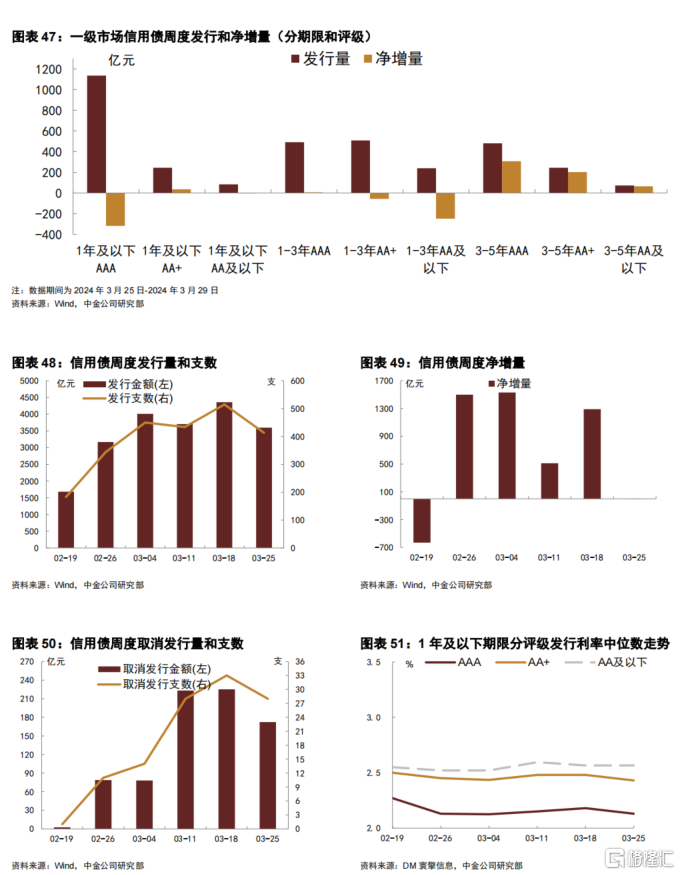

本周一級市場發行分析

發行量來看(根據Wind統計):本周發行413支非金融信用債,金額合計3597億元,淨增量爲-1億元,發行量環比下降17%,淨增量轉負。取消發行方面,本周合計取消發行28支債券,計劃發行金額約172億元。結構上,評級和期限方面,1-3年貢獻多數淨償還量,發行和淨償還量前四位的分別是1年及以下AAA評級(1135億元和318億元)、1-3年AA及以下評級(239億元和248億元)、1-3年AA+評級(509億元和58億元)和1年及以下AA及以下評級(83億元和5億元)。行業上(按Wind行業),城投發行量在1618億元,淨增量爲-49億元,地產債的發行和淨增量分別爲171億元和45億元。

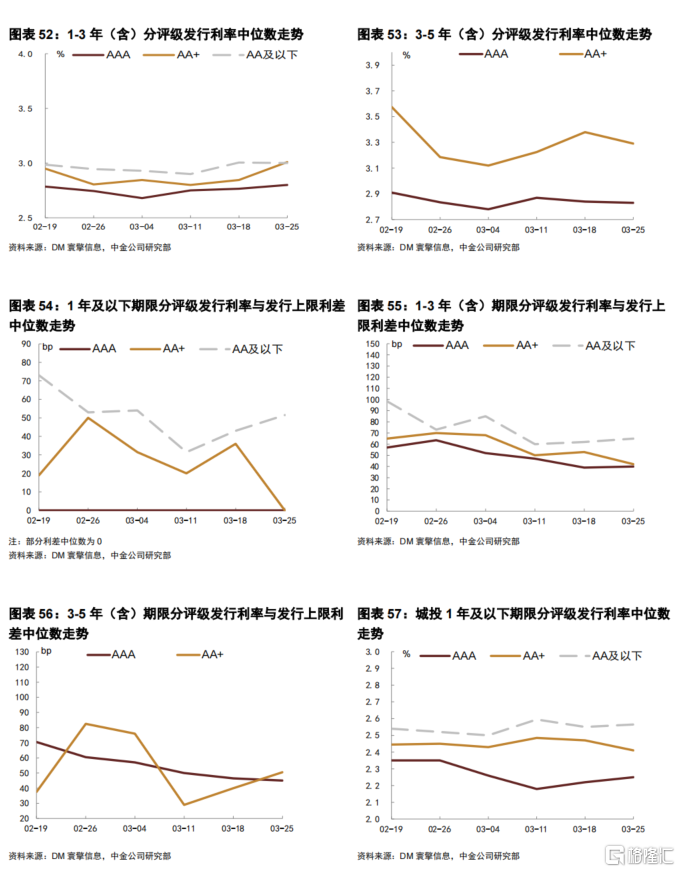

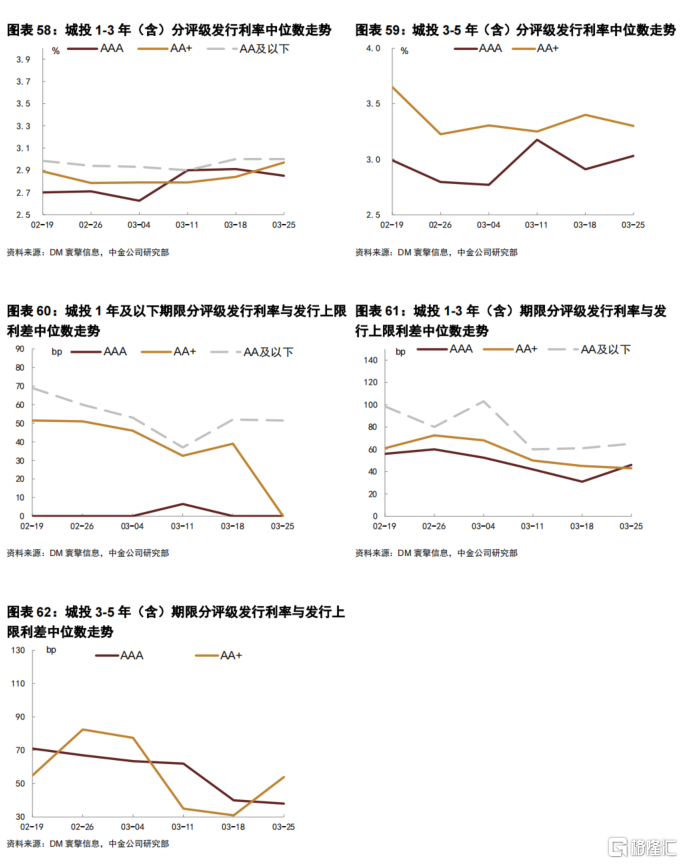

發行收益率方面(按照評級和期限劃分,選取中位數):根據DM寰擎信息統計,各評級期限發行利率有所分化。AAA評級1年期以內、1-3年和3-5年分別較上周變化-5bp、4bp和-1bp;AA+評級1年期以內、1-3年和3-5年分別較上周變化-5bp、17bp和-9bp;AA及以下評級1年及以內、1-3年分別較上周變化0bp和-1bp。個券方面,民企發行利率相對較高,比如24海亮SCP001(0.74年)發行在5.15%、24亨通SCP004(科創票據)(0.49年)發行在4.8%。

發行收益率和發行上限利差來看(按照評級和期限劃分,選取中位數):根據DM寰擎信息統計,本周上限與發行利率的差值中位數在0附近的期限和評級爲1年期以下AAA評級整體。其余期限評級利差有所分化。1年以下AA+、AA及以下評級分別變化-36bp和9bp,1-3年AAA、AA+和AA及以下評級分別變化1bp、-11bp和3bp,3-5年AAA評級收窄2bp。需要注意的是收益率和利差統計受到樣本券變動的影響可能會較大,期限越長、評級越低樣本數據可能會越少,受到的影響也會越大。

[1]成交量選取Wind數據,包含CFETS/交易所集合競價和上證固收平台數據。

注:本文來自中金公司2024年3月30日已經發布的《理財季末回表,信用利差被動走擴》,報告分析師:王海波 S0080517040002,萬筱越 S0080522070004,許豔 S0080511030007

標題:中金固收:理財季末回表,信用利差被動走擴

地址:https://www.iknowplus.com/post/94420.html