尋找債市的“錨”

核心觀點

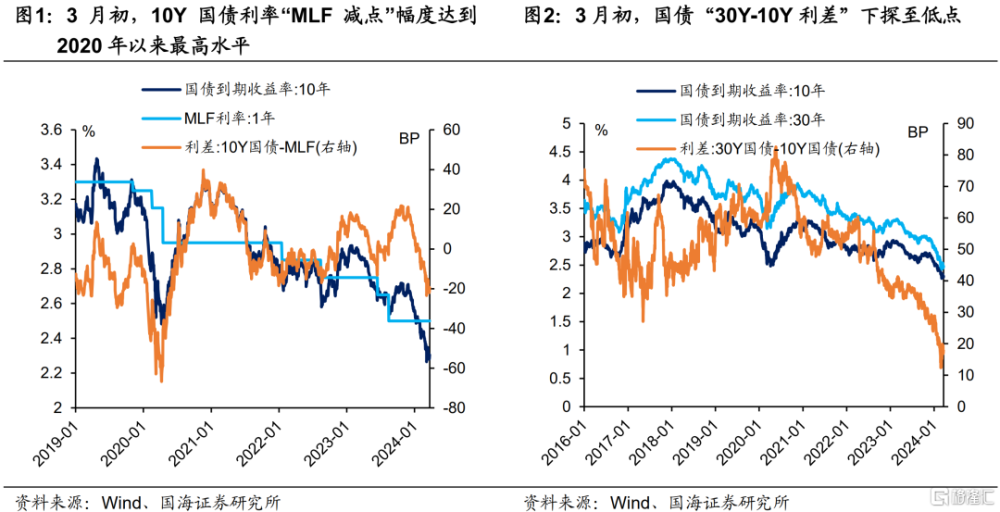

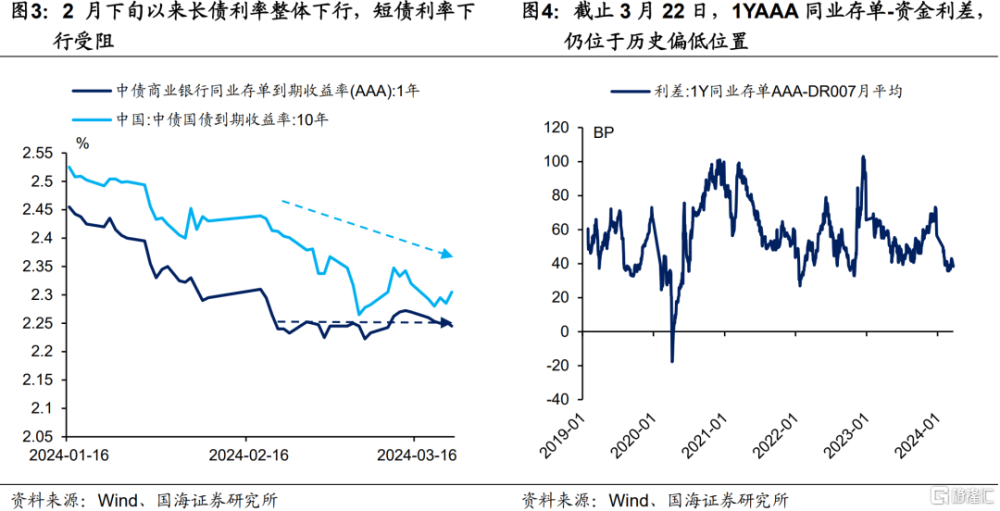

1-2月經濟數據多數好於預期,但10Y利率最低低於MLF23.5BP,傳統的“MLF加減點”框架弱化。同時30Y-10Y利差來到歷史低位。

在此背景下,債市哪些定價策略仍有效?

(1)短端,資金利率定價策略仍有效。目前“短債-DR007利差”處於歷史偏低位置,在防空轉背景下,資金利率短期內或難以向下,短端利率向下空間可能有限。

(2)中長端,“短端+期限利差”策略仍有效,本質上是長、短端資產比價。目前10Y期限利差偏低,3-5Y或仍有一定空間,我們認爲“子彈策略”或優於“啞鈴策略”。

“MLF加減點”框架弱化,可能是由於央行降息策略從“MLF-LPR”聯動,變爲“存款利率-LPR聯動”。在MLF不變但LPR下調的情況下,“中長債-貸款”的比價效應或促使中長債進一步下行,導致傳統的“MLF加減點”框架弱化。下一階段,“存款利率-LPR”聯動降息,但MLF不變的情況仍有可能出現,屆時中長債利率可能繼續向下突破,將進一步弱化“MLF加減點”框架。

(3)超長端。配置盤(保險)對超長債需求較爲剛性,通過30Y-10Y進行歷史比價的參考意義較弱。我們認爲定價主要看兩個因素:

①資產供需。中長期來看,超長端資產供給下降,保險對於標債的配置需求上升,超長債利率長期或有向下空間。短期來看,超長特別國債即將發行,資產供給上升或對超長端利率形成支撐。

②同類資產比價。可通過比價超長地方債、5Y信用債等其他保險配置品種,判斷短期內超長國債交易節奏。

正文

2024年1-2月經濟數據多數好於預期,但同一時間債市利率快速下行(圖1)。

在基本面並不如預期弱的情況下,3月6日,10Y國債利率一度下行至低於MLF利率23.5BP,“MLF減點”幅度達到2020年以來最高水平(圖1)。我們認爲,定價10Y國債利率的“MLF加減點框架”正在弱化。

另一方面,同期30Y國債利率整體下行,國債“30Y-10Y”利差在3月1日下探至12.4BP的低點(圖2)。我們認爲,定價30Y國債利率的“10Y國債加點框架”也正在弱化。

部分傳統的債市定價框架正在弱化,我們該如何尋找新的債市定價之“錨”?本文將進行探討。

1、短端:資金利率定價

我們認爲,以DR007爲代表的資金利率中樞定價短債利率,框架仍然有效。

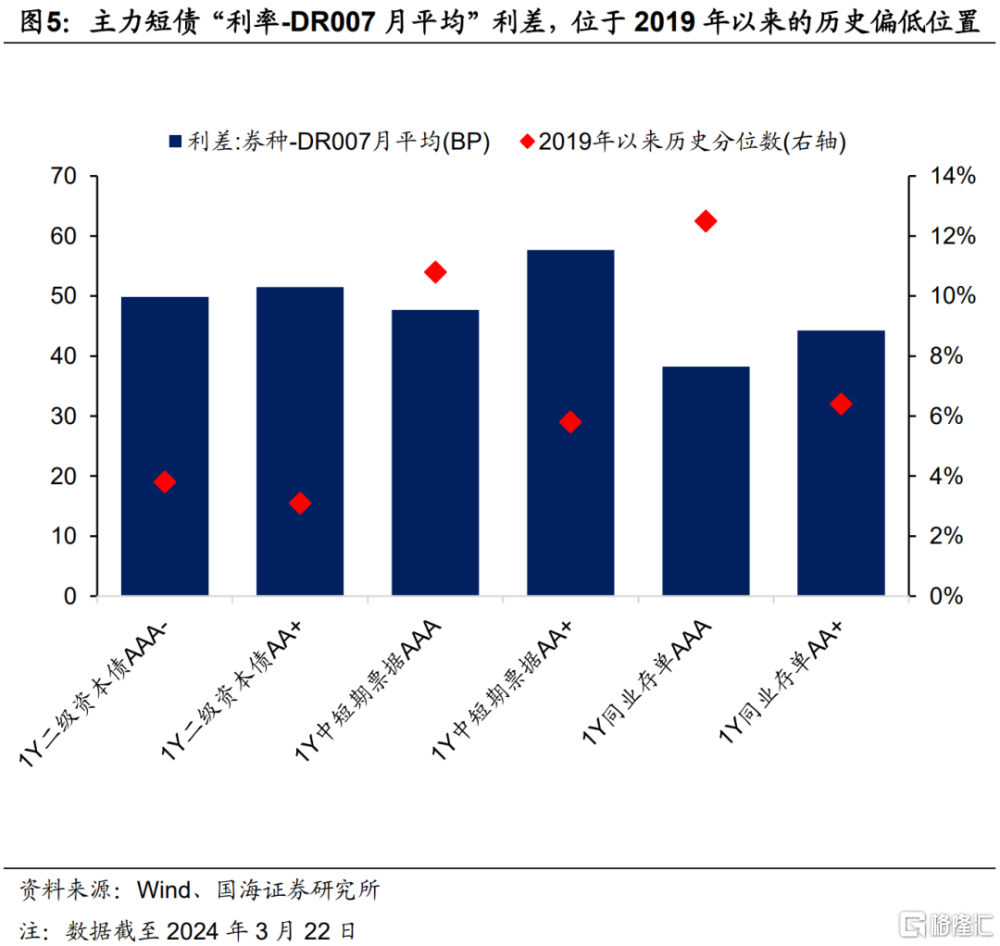

從行情上看,2月下旬以來,在長債利率整體下行的過程中,以1Y同業存單爲代表的短債利率整體盤整,下行受阻(圖3)。我們認爲主要原因在於OMO並未實現降息,資金面寬松程度弱於預期。

截至3月22日,各主力短債“利率-DR007月平均”利差,位於2019年以來的歷史偏低位置(圖4、圖5)。我們認爲在此背景下,投資者對短債實施“槓杆套息”策略,負擔資金成本較高、體感較差,導致投資者加倉短債的熱情並不高。

展望未來,若OMO降息不落地,我們認爲在“防空轉”要求下,資金利率下行的空間有限,DR007中樞難以向下突破1.8%的逆回購利率。在此背景下,主力短債利率下行空間依舊受限。

同時,我們認爲近期還需關注3月末資金跨季擾動,“資本新規”落地對流動性分層的擾動,對短債市場帶來的影響。

2、中長端:短債+期限利差定價

對於中長債而言,我們認爲傳統的“MLF加減點”框架有所弱化,不過“短債+期限利差”定價框架仍然有效。“短債+期限利差”定價,本質上是長短債的比價策略。

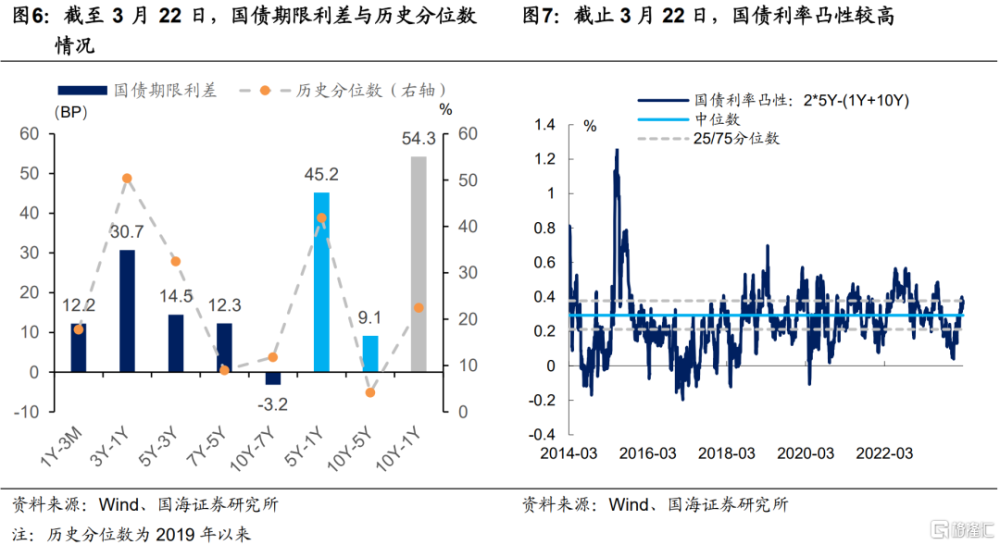

截至3月22日,在國債利率收益率曲线上,3Y-1Y、5Y-1Y期限利差仍有一定的收益空間,歷史分位數位於2019年以來的40%以上,而10Y-5Y期限利差則位於2019年以來的歷史低位(圖6),導致目前國債收益率曲线凸性較高(圖7)。

基於收益率曲线“凸性回歸”的特性,我們認爲3Y-5Y券種仍具有一定的性價比,而10Y的性價比偏低。在此背景下,“子彈策略”或優於“啞鈴策略”。

進一步我們思考,爲何中長債的“MLF加減點”定價框架有所弱化?

我們認爲,這可能是因爲央行的降息策略,正在從“MLF-LPR聯動降息”,變爲“存款利率-LPR聯動降息”。2023年12月至2024年2月,我們剛經歷了一輪存款利率和5年期LPR下調,但MLF利率未動。

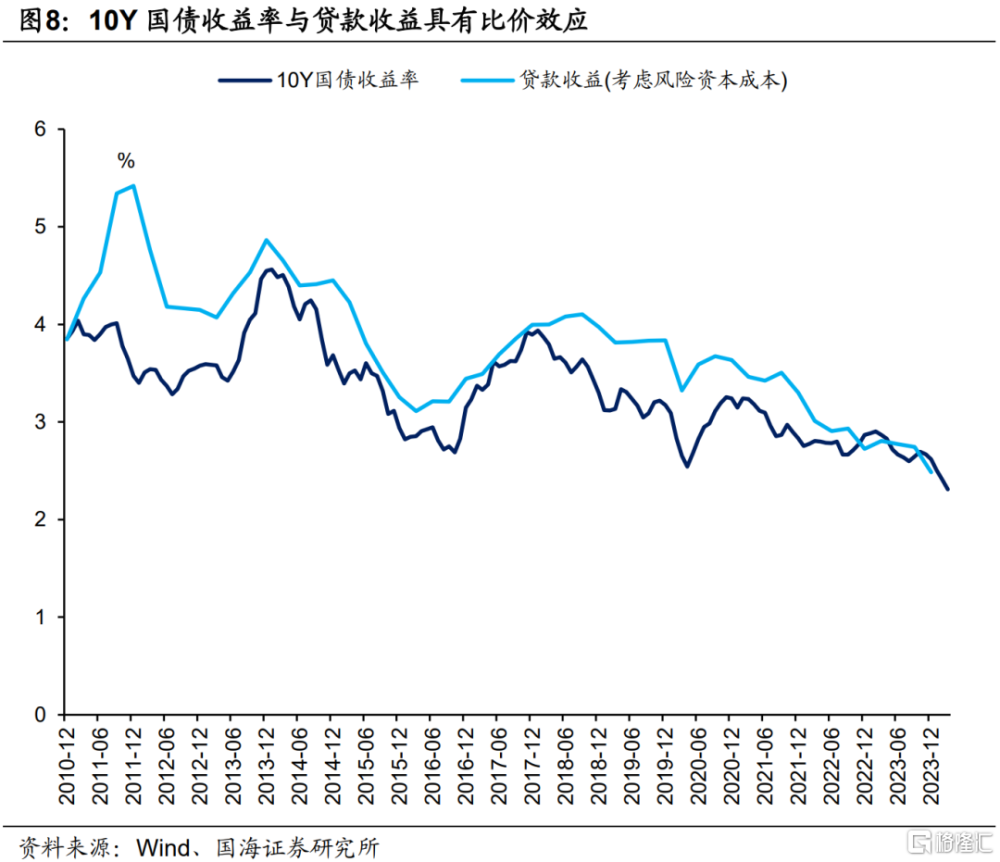

對於商業銀行自營而言,貸款與中長利率債是可相互替代的資產。當存款利率聯動LPR下調、貸款利率下行時,這有助於降低銀行自營對於中長債的配置點位(圖8)。然而同一時間MLF並未調整,這就使得中長債相較於MLF的減點可能加大,我們認爲單純從“MLF加減點”歷史分位數的角度定價中長債,策略將有所弱化。

展望未來,我們認爲“存款利率與LPR聯動降息,但MLF不變”的情況仍有可能繼續出現。若此種降息情況再度出現,中長債相較於MLF的減點可能進一步向下突破,投資者需要予以關注。

3、超長端:關注資產供需與比價

2022年以來,國債30Y-10Y利差不斷壓縮,傳統的“10Y利率加點”定價框架明顯弱化,我們認爲與保險等配置機構對超長債資產的需求剛性有關。

在2023年9月25日報告《》中,我們分析認爲,保險由於負債端穩定且久期長,利率債投資上偏好超長券種,對10Y及以下利率債需求較弱。這就使得“30Y-10Y利差”所展現的資產比價,參考意義下降(即使期限利差低,保險配置盤可能也難以轉換至10Y以下利率債)。

展望未來,我們認爲判斷超長債行情,需關注兩方面因素:

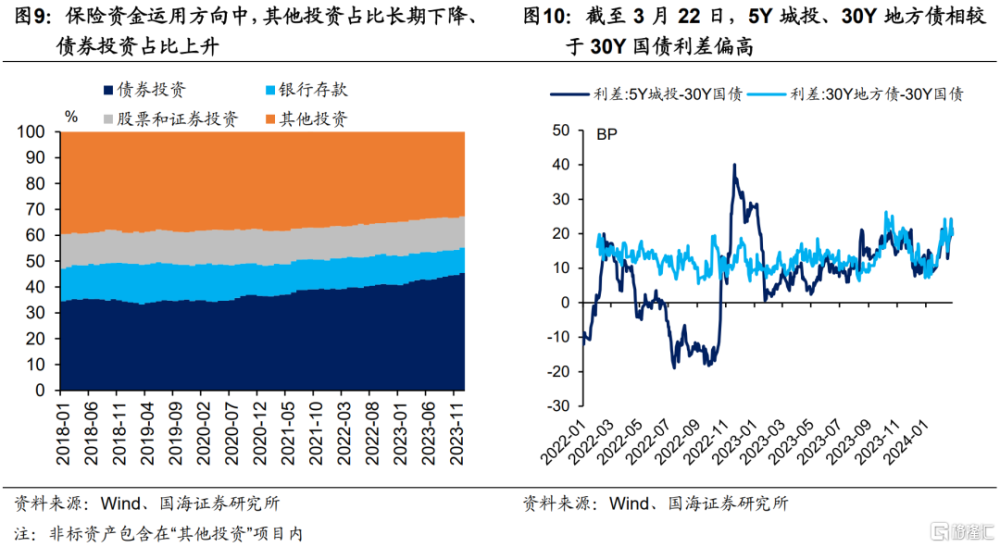

(1)資產供需,包括長期非標資產、超長期標債供給。長期來看,我們認爲受地產周期下行、城投債風險等問題影響,長期非標資產供給收縮,保險對於標債的配置比例上升(圖9),或有助於壓低超長債利率。但短期來看,1萬億元超長特別國債即將發行,超長國債供給上升或將支撐超長債利率。

(2)同類資產比價,包括與超長地方債、5Y信用債比價。在報告《》中,我們總結過保險配置盤除了配置超長國債外,也偏好配置超長地方債、5Y信用債。截至3月22日,相較於30Y國債,30Y地方債、5Y城投債利差均偏高(圖10),使得保險配置盤對前者需求較弱,利率下行動力可能不足。

4、總結

當前,債市哪些定價策略仍有效?

(1)短端,資金利率定價策略仍有效。目前“短債-DR007利差”處於歷史偏低位置,在“防空轉”背景下,資金利率短期內或難以向下,短端利率向下空間可能有限。

(2)中長端,“短端+期限利差”策略仍有效,本質上是長、短端資產比價。目前10Y期限利差偏低,3-5Y或仍有一定空間,我們認爲“子彈策略”或優於“啞鈴策略”。

“MLF加減點”框架弱化,可能是由於央行降息策略從“MLF-LPR”聯動,變爲“存款利率-LPR聯動”。在MLF不變但LPR下調的情況下,“中長債-貸款”的比價效應或促使中長債進一步下行,導致傳統的“MLF加減點”框架弱化。下一階段,“存款利率-LPR”聯動降息,但MLF不變的情況仍有可能出現,屆時中長債利率可能繼續向下突破,將進一步弱化“MLF加減點”框架。

(3)超長端。超長債配置盤(保險)需求較爲剛性,通過30Y-10Y進行歷史比價的參考意義較弱。我們認爲定價主要看兩個因素:

①資產供需。中長期來看,超長端資產供給下降,保險對於標債的配置需求上升,超長債利率長期或有向下空間。短期來看,超長特別國債即將發行,資產供給上升或對超長端利率形成支撐。

②同類資產比價。可通過比價超長地方債、5Y信用債等其他保險配置品種,判斷短期內超長國債交易節奏。

風險提示:貨幣政策不及預期,政府債務發行超預期,信貸超預期,流動性波動超預期,“資本新規”影響超預期,估算結果僅供參考,以實際爲准。

注:本文來自國海證券發布的證券研究報告《尋找債市的“錨”》;報告分析師:靳 毅 SAC編號:S0350517100001、呂劍宇 SAC編號:S0350521040001

標題:尋找債市的“錨”

地址:https://www.iknowplus.com/post/93253.html