美聯儲2024年3月會議解讀:對通脹達標不失信心

核心觀點

美國時間2024年3月20日,美聯儲FOMC會議維持利率不變,並公布新一期經濟預測。鮑威爾講話後,市場交易寬松:10年美債利率日內跌2BP至4.27%,美元指數日內跌0.4%至103.4,美股三大指數集體收漲。

會議聲明與經濟預測:上修核心通脹,年內仍降息三次。3月會議聲明基本只字未改。經濟預測方面:1)大幅上修2024年經濟增長預測,由1.4%至2.1%。2)維持2024年PCE通脹率預測爲2.4%,上修核心PCE通脹率0.2個百分點至2.6%。3)小幅下修2024年失業率預測0.1個百分點至4.0%。4)維持2024年政策利率中值爲4.6%,對應年內降息三次;上修2025年和2026年政策利率中值,分別爲3.9%和3.1%,對應分別減少一次降息;上修長期政策利率水平,由2.5%至2.6%。5)點陣圖顯示,認爲年內降息不超過2次的人數(即政策利率不低於4.75-5%區間的人數),由8人上升至9人,險些超過認爲降息幅度不低於3次的人數(10人);最激進的降息預期是年內降息4次,而上一期是降息6次。

鮑威爾講話:對通脹達標不失信心。在近期美國通脹反彈的背景下,鮑威爾對實現通脹目標沒有失去信心,甚至對於首次降息的“信心”也沒有下降:一方面,其強調通脹改善的全景不變,不愿意對近期通脹數據“過度反應”;另一方面,其提到“意外”的就業市場降溫,可能也會觸發降息,暗示美聯儲現階段更加重視平衡雙向風險。縮表方面,鮑威爾提示“很快”會放緩縮表,目的是避免不必要的流動性風險,最終讓縮表之路走得更遠,但尚未明確放緩縮表的節點和幅度。

政策邏輯:等待與觀望。本次會議前,市場降息預期已經基本處於年內冰點。美聯儲本次會議的信號更偏中性,可能原因包括:一是,前期通脹改善確實賦予美聯儲較強的信心;二是,對當前偏高的市場利率水平較爲滿意,但不希望看到金融市場條件過緊(增大流動性等金融風險),尤其考慮到本次會議還沒有正式宣布放緩縮表;三是,有意保持政策定力,弱化市場有關“二次通脹”的猜測,這實際上有助於穩定通脹預期。目前來看,年內降息仍是大概率,不過首次降息節點存在更大不確定性。

市場展望:暫時平穩。1)美債:預計10年美債利率在較長時間裏保持在4%以上,下破4%可能需要首次降息真正兌現(或十分臨近時)。2)美股:估值擔憂與美債利率上行制造壓力,但科技股行情可能相對獨立。3)美元:美元指數可能繼續保持102-105區間窄幅波動,因未來一段時間,美國、歐洲和日本央行可能均處於“按兵不動”狀態。

風險提示:美國通脹超預期反彈,美國經濟超預期下行,美國金融風險超預期上升等。

正文

美聯儲2024年3月會議如期不降息,經濟預測對2024年經濟和就業更樂觀,上修核心通脹預期,維持年內降息三次的預測。在近期美國通脹反彈的背景下,美聯儲本次會議的信號更偏中性,對於通脹達標和年內降息的“信心”沒有明顯變化。目前來看,首次降息的節點存在更大不確定性,6月和7月降息都有可能。但相對肯定的是,美聯儲暫時會保持政策定力,耐心地等待和觀望通脹降溫,仍將盡力追求經濟的“軟着陸”。這可能爲金融市場暫時創造一個平穩的政策環境。

1

會議聲明:幾乎只字未改

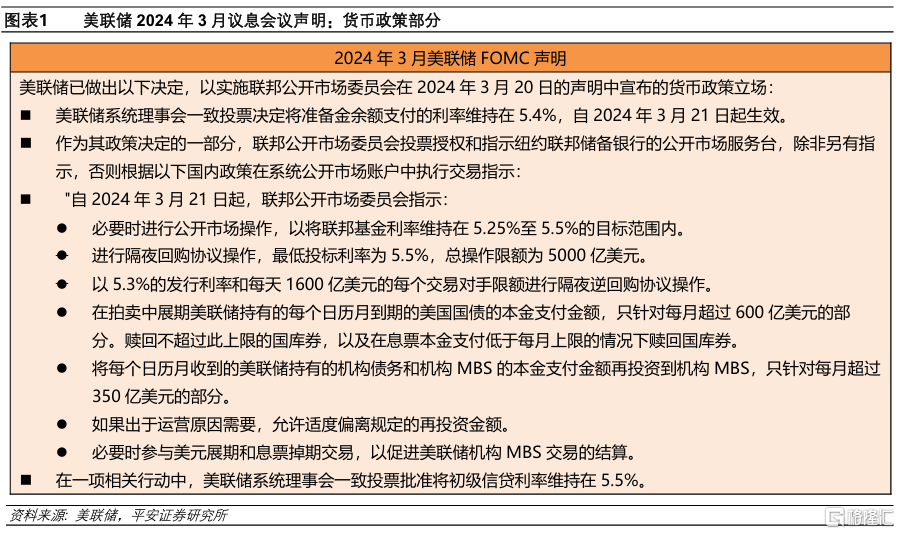

美聯儲2023年3月議息會議聲明,維持聯邦基金利率爲5.25-5.5%目標區間,符合市場預期。同時,美聯儲維持其他政策利率:1)將存款准備金利率維持在5.4%;2)將隔夜回購利率維持在5.5%;3)將隔夜逆回購利率維持在5.3%;4)將一級信貸利率維持在5.5%。縮表方面,美聯儲將維持原有計劃,每月被動縮減600億美元國債和350億美元機構債券和MBS。

經濟和政策描述部分,3月會議聲明基本只字未改,唯一的改動是,在描述就業市場時,將“新增就業過去一年有所放緩但仍然強勁”改爲“新增就業仍然強勁”。與之對應的是,在通脹描述部分,保留了“通脹在過去一年已經放緩但仍然較高”的表述。上述描述符合近期經濟數據走勢:2024年1月和2月,美國新增非農就業分別錄得22.9萬人和27.5萬人,屬實較強;同期,PCE和核心PCE同比讀數保持下降,盡管環比增速出現反彈跡象。

2

經濟預測:上修核心通脹,年內仍降息三次

美聯儲2024年3月發布的經濟預測(SEP),相較2023年12月的主要變化包括:

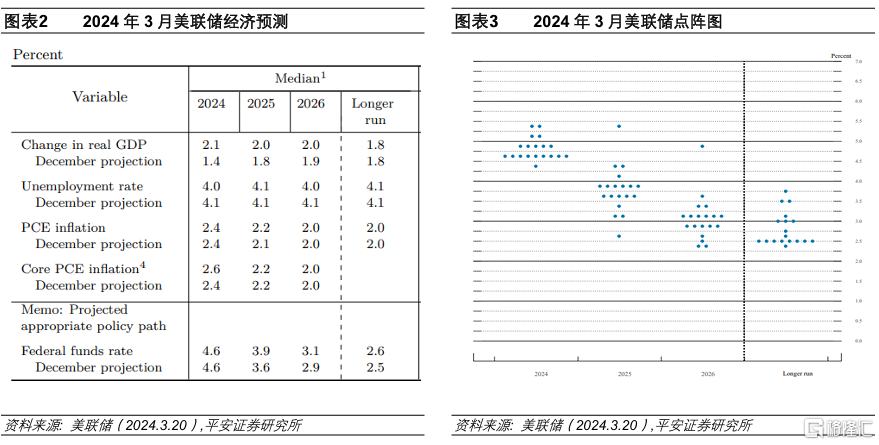

1) 經濟增長:大幅上修2024年經濟增長預測,由1.4%至2.1%;小幅上修2025和2026年經濟增長預測0.1-0.2個百分點至2%。維持長期經濟增長率爲1.8%。

2) 通脹:維持2024年PCE通脹率預測爲2.4%,上修核心PCE通脹率0.2個百分點至2.6%;基本維持2025年PCE及核心PCE通脹率預測爲2.2%左右,2026年維持爲2%。維持長期通脹水平爲2%。

3) 就業:小幅下修2024年失業率預測0.1個百分點至4.0%,基本維持2025和2026年失業率預測爲4-4.1%。維持長期失業率水平爲4%。

4) 利率:維持2024年政策利率中值爲4.6%,對應年內降息三次;上修2025年和2026年政策利率中值,分別爲3.9%和3.1%,對應分別減少一次降息;上修長期政策利率水平,由2.5%至2.6%。

5) 點陣圖:認爲2024年降息3次(政策利率在4.5-4.75%區間)的人數,由6人上升至9人,整體利率預期更爲集中;不過,認爲年內降息不超過2次的人數(即政策利率不低於4.75-5%區間的人數),由8人上升至9人,險些超過認爲降息幅度不低於3次的人數(10人);最激進的降息預期是年內降息4次,而上一期是降息6次。

3月會議聲明和經濟預測公布後,市場交易方向略顯混亂,10年美債利率及美元指數短暫跳水後快速反彈,美股三大指數由跌轉漲。

3

鮑威爾講話:對通脹達標不失信心

整體來看,在近期美國通脹反彈的背景下,鮑威爾對實現通脹目標沒有失去信心,甚至對於首次降息的“信心”也沒有下降。一方面,其強調通脹改善的全景不變,不愿意對近期通脹數據“過度反應”;另一方面,其提到“意外”的就業市場降溫,可能也會觸發降息,暗示美聯儲現階段更加重視平衡雙向風險。縮表方面,鮑威爾提示“很快”會放緩縮表,目的是避免不必要的流動性風險,最終讓縮表之路走得更遠,但尚未明確放緩縮表的節點和幅度。

鮑威爾講話後,市場感受偏鴿:10年美債利率經歷波動後,整體小幅回落,日內最終小幅收跌2BP至4.28%;美元指數大幅跳水,由103.8附近下降至103.4,日內跌幅約0.4%;美股漲幅擴大,三大指數日內收漲0.89-1.25%。

具體來看:

1)關於通脹。本次經濟預測上調了2024年核心PCE通脹率至2.6%,第一個記者便提問,更高的核心通脹和更強勁的經濟增長,但維持降息三次的預測,是不是意味着聯儲對通脹的容忍更高?鮑威爾連忙否認,其強調經濟增長和通脹預測相對獨立,本次通脹預測主要是基於近期數據變化,但隨時間推移仍有望達到通脹目標。第二個問題是,住房通脹會不會阻礙通脹目標的實現?鮑威爾仍強調,住房通脹隨時間推移會放緩,只是時點不確定,其充滿信心地稱美聯儲會(we will)實現2%的通脹目標。之後,鮑威爾在其他問題中進一步補充了對通脹的看法,其稱,美聯儲不愿意漠視數據,近兩個月(尤其1月)通脹可能受季節調整因素而走高,但整體通脹下降的全景沒有變化。

2)關於就業。本次經濟預測下修2024年失業率預測至4%,似乎對就業前景更加樂觀。同時,鮑威爾在开場白中提到,如果出現意外的(unexpected)就業市場放緩,也可能觸發政策調整。有記者提問,目前失業率已經上升至3.9%,就業市場會不會出現問題?鮑威爾強調,美聯儲追求雙目標,目前就業市場整體很好(in good shape),但不排除“意外”發生。有記者擔心就業市場過於強勁,或者工資增長過快,會不會阻礙降息。鮑威爾強調,就業和經濟增長本身不是阻礙降息的條件;工資增速也不是美聯儲的直接目標,目前工資增速仍高但正在緩慢下降。

3)關於首次降息與“信心”。在上一次會議以來,美聯儲將首次降息的標准模糊地定義爲,需要有更大“信心”的時候。本次會議有不少問題圍繞“信心”,實質上是關心首次降息的節點。鮑威爾稱,上次會議以來的數據(通脹走高),沒有增強美聯儲的信心;但是,其否認美聯儲信心減弱,更強調不想對於近期的數據過度反應(over-react);其強調前七個月通脹改善有良好進展,目前只是希望不過早降息(以至於不得不再加息)。

4)關於縮表。鮑威爾在开場白中表示,美聯儲認爲很快(fairly soon)就會开始放緩縮表,但沒有給出更具體的指引。有記者進一步追問了放緩縮表的時間,以及最終縮表目標等。關於放緩縮表時間,鮑威爾稱還沒有具體決定,只是認爲“很快”。其進一步解釋了放緩縮表的用意:縮表是美聯儲的一個長期目標,但在這個過程中可能遇到阻力,原因是流動性在各個環節分布不均;美聯儲放緩縮表,主要是爲了避免因類似2019年的流動性危機導致縮表過早暫停;換言之,縮表更慢或可以走得更遠;下一步會先決定“量”(縮表規模),再討論持有資產的結構問題。有記者詢問有關銀行系統波動風險時,鮑威爾稱,放緩縮表也是一個途徑,以盡量避免任何形式的波動。至於什么時候停止縮表,鮑威爾稱,美聯儲會仔細評估“充足”(ample)准備金水平,但也指出准備金需求是高度波動的,不會簡單參考具體的數量以及GDP比重進行判斷;未來在暫停縮表後,資產負債規模也可能繼續緩慢下降。

4

政策邏輯:等待與觀望

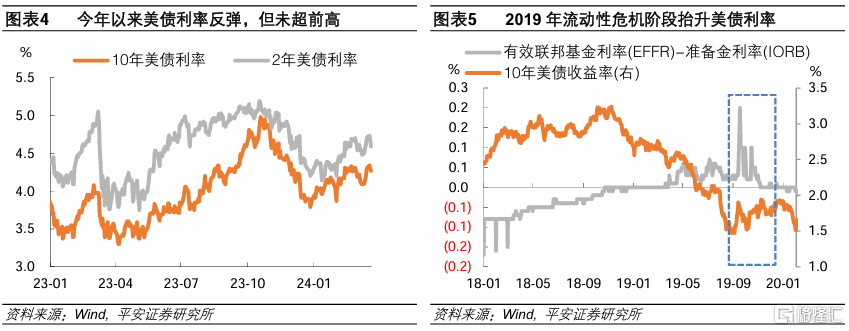

本次會議前,市場預計美聯儲語調偏鷹派,因爲近期公布的數據顯示,美國CPI通脹數據連續兩個月超預期,經濟增長和就業市場整體保持韌性,有關“二次通脹”的擔憂升溫。通脹方面,截至2024年2月,美國CPI季調同比增長3.2%,近五個月都穩定在3.1-3.3%區間,並未進一步回落;1-2月,CPI和核心CPI平均環比增長0.35%和0.40%,高於2023年10-12月的0.17%和0.27%。就業方面,美國2月失業率意外回升至3.9%,但近兩個月新增非農均超20萬人。增長方面,GDPNow模型截至3月19日最新預測,一季度GDP環比折年率達2.1%,實屬不弱。在本周,市場降息預期已經基本處於年內冰點。CME數據顯示,6月首次降息概率最低的時候僅略高於五成,不少投資者押注下半年才會降息,對於全年降息的押注(加權平均)略少於3次。同時,2年、10年美債利率均回升至年內新高。

美聯儲本次會議的信號更偏中性,不過多表達通脹反復的擔憂,更強調平衡“雙向風險”,對於通脹達標和年內降息的“信心”沒有明顯變化。我們認爲,可能的原因包括:一是,前期通脹的改善確實賦予美聯儲較強的信心。二是,對當前偏高的市場利率水平較爲滿意,反而不希望看到金融市場條件過緊(增大流動性等金融風險),尤其考慮到本次會議還沒有正式宣布放緩縮表。三是,有意保持政策定力,弱化市場有關“二次通脹”的猜測,這實際上有助於穩定通脹預期。

我們認爲,雖然美國經濟“不着陸”與“二次通脹”風險冒頭,但近期數據尚不足以令美聯儲大幅調整貨幣政策方向,年內降息仍是大概率。只不過,目前來看首次降息的節點存在更大不確定性,6月和7月降息都有可能。未來一段時間,美聯儲可能繼續保持一個中性偏鷹的語調,令市場利率保持較高水平,營造一個不利於通脹反彈的金融環境,耐心地等待和觀望通脹降溫,最終仍將盡力追求經濟的“軟着陸”。

5

市場展望:暫時平穩

美債:預計10年美債利率在較長時間裏保持在4%以上,下破4%可能需要首次降息真正兌現(或十分臨近時)。目前市場和政策對通脹前景的判斷或存在分歧,屬於數據“過熱”但美聯儲“冷靜”的狀態,多空因素交織,可能支撐10年美債利率保持在4-4.3%區間震蕩。此外,後續有關放緩縮表指引值得關注。預計放緩縮表計劃更加明確,將部分緩解市場流動性擔憂(或可排除2019年流動性壓力階段擡升美債利率的情形),令風險溢價縮窄,可能增加美債利率回落的動力。

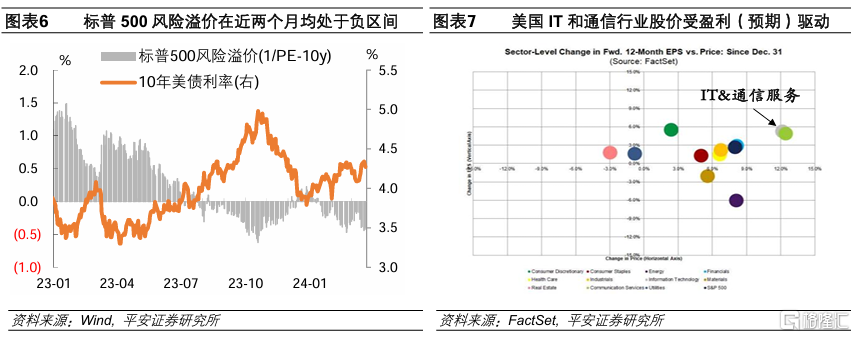

美股:估值擔憂與美債利率上行或制造壓力,但科技股行情可能相對獨立。目前美國經濟增長勢頭不錯,但降息預期也在降溫,投資者需要在樂觀的盈利前景與上升的估值壓力中尋求平衡。今年以來截至3月19日,標普500指數又創新高,年內累漲8.6%(年化39%)。截至2024年3月20日,標普500指數PE達到25.8倍,爲1990年以來的85%分位以上,處於歷史較高水平,標普500指數風險溢價在近兩個月均處於負區間。但另一方面,據FactSet統計,美股IT和通信行業股價上漲與(未來一年)盈利預期增長幅度良好匹配,說明美股科技股呈現“盈利驅動”特徵,估值和風險溢價的壓力可能不是投資者配置科技股的核心考慮。

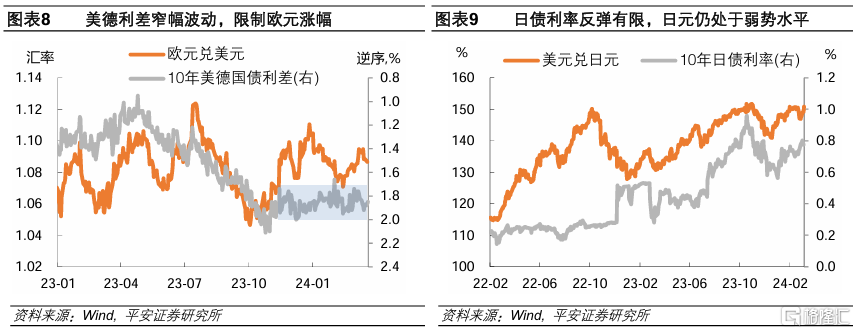

美元:美元指數可能繼續保持102-105區間窄幅波動。未來一段時間,美國、歐洲和日本央行可能均處於“按兵不動”狀態,令美元匯率保持相對平穩。歐元方面,歐央行最新發言暗示,可能在4月或6月的會議上進行首次降息,且6月降息的可能性大於4月。近期,10年期美德國債利差保持在1.7-2個百分點左右,維持在近一年最高水平,或限制歐元漲幅。日元方面,在日本銀行退出負利率和YCC後,預計在較長時間裏不急於退出零利率(參考報告《告別負利率,再往何處行?》)。未來一段時間,預計日債利率反彈有限,日元匯率可能保持弱勢、或緩慢升值。

風險提示:美國通脹超預期反彈,美國經濟超預期下行,美國金融風險超預期上升等。

注:本文來自平安證券發布的《美聯儲2024年3月會議解讀:對通脹達標不失信心》,報告分析師:鐘正生 S1060520090001,範城愷 S1060523010001

標題:美聯儲2024年3月會議解讀:對通脹達標不失信心

地址:https://www.iknowplus.com/post/91962.html