信達策略:市場近期很難有二次探底

節後房地產銷售恢復較慢,2月最新的社融數據也並不是很好,部分投資者對經濟回復的預期恐仍較弱,這成爲部分投資者擔心股市可能會二次探底的證據。我們認爲,股市短期內還很難二次探底,因爲去年下半年部分投資者對經濟的擔心已經线性外推到類似1990-2002年的日本經濟了。而且每年1-2月的數據因爲受到春節的影響,往往不具有很強的代表性。從各行業PB和ROE分位數來看,上遊周期類行業(煤炭、石油石化、有色)ROE下降幅度較小,而PB分位數雖然不在歷史較低位置,但也大部分低於ROE分位數。地產鏈(地產、家電、輕工、鋼鐵、水泥)ROE下降幅度不小,但PB分位數更低。所以幾乎大部分經濟相關類行業PB分位數已經低於ROE分位數。由此就意味着,經濟預期即使再下降,可能股市受影響的幅度也會小很多,很多經濟相關類板塊已經开始演繹自下而上的行業邏輯了。股市和GDP相關性下降,在A股歷史上也出現過多次,較長的兩次是2014-2015和2019年,這兩次宏觀背景有很大的差異,但相同的地方是,股市和GDP脫鉤之前,經濟下降已經讓股市估值大幅收縮到了歷史較低水平。

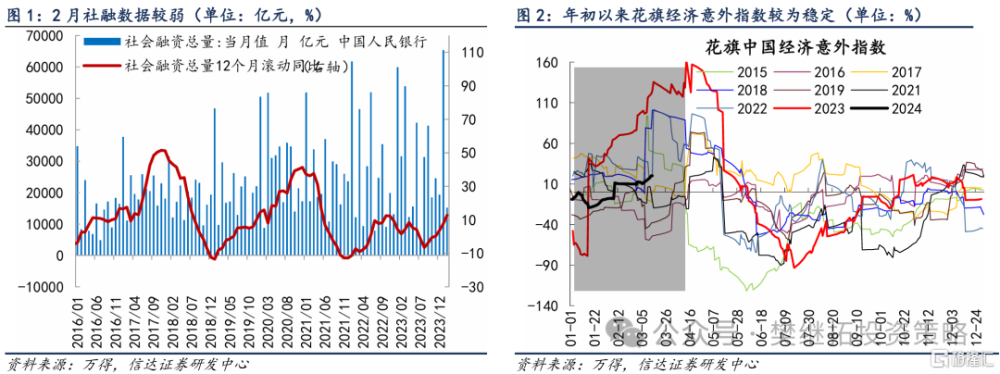

(1)投資者對二次探底最大的擔心來自經濟依然較弱,但經濟暫時仍偏弱的判斷或已是一致預期了,影響恐有限。節後房地產銷售恢復較慢,2月最新的社融數據也並不是很好,部分投資者對經濟回復的預期恐仍較弱,這成爲部分投資者擔心股市可能會二次探底的證據。我們認爲,股市短期內還很難二次探底,因爲去年下半年部分投資者對經濟的擔心已經线性外推到類似1990-2002年的日本經濟了,而社融數據表明雖然2月社融數據不好,但最近半年的數據有小幅改善。而且每年1-2月的數據因爲受到春節的影響,往往不具有很強的代表性,從圖2能看到,經濟預期最容易下降的階段大多是4月下旬到5月。因爲3-4月經濟數據相比1-2月代表性更強,所以也更容易發生波動。

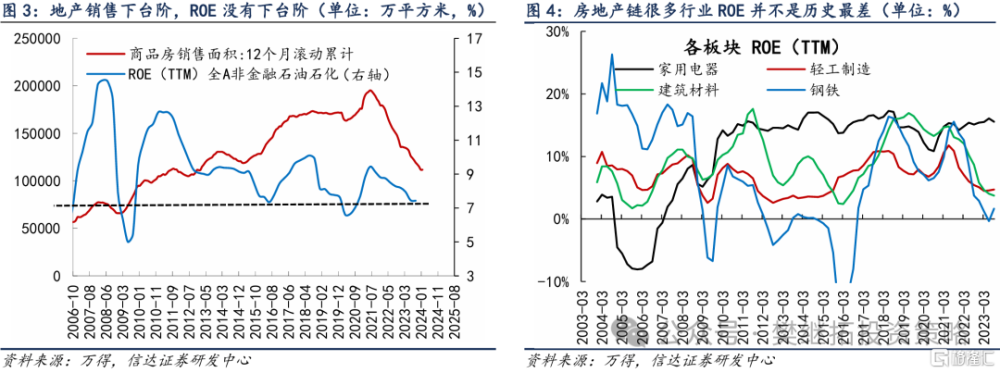

(2)大部分經濟相關類行業PB分位數已經低於ROE分位數,股市受經濟的拖累可能會下降。A股最近的上漲,我們認爲很重要的原因是,雖然經濟(特別是房地產)增速放緩的壓力,但全A的ROE並沒有下台階,全A非金融石油石化ROE(TTM)只是下降到了之前兩次盈利下行周期的低點(2015年和2019年)。即使是受盈利較大的房地產鏈,大部分行業的盈利也只是下降到了較低水平,並沒有跌破歷史盈利的波動區間。由此導致,過去2年投資者线性外推式對經濟的擔心,反映在行業微觀盈利層面可能會難以持續,那么股市的下跌可能也就很難再线性外推。

從各行業PB和ROE分位數來看,上遊周期類行業(煤炭、石油石化、有色)ROE下降幅度較小,而PB分位數雖然不在歷史較低位置,但也大部分低於ROE分位數。地產鏈(地產、家電、輕工、鋼鐵、水泥)ROE下降幅度不小,但PB分位數更低。所以幾乎大部分經濟相關類行業PB分位數已經低於ROE分位數。由此就意味着,雖然經濟或仍有有下降的壓力,但股市估值已經提前發生較大下降。所以經濟預期即使再下降,可能股市受影響的幅度也會小很多,很多經濟相關類板塊已經开始演繹自下而上的行業邏輯了。

(3)GDP下滑影響減弱的兩個案例:2014-2015年和2019年。股市和GDP相關性下降,在A股歷史上也出現過多次,較長的兩次是2014-2015和2019年,這兩次宏觀背景有很大的差異,但相同的地方是,股市和GDP脫鉤之前,經濟下降已經讓股市估值大幅收縮到了歷史較低水平。2014年年中之前的2011-2014年上半年,經濟下台階導致周期類行業估值跌到歷史最低,2019年之前的2018年,經濟下降也導致股市整體估值跌到歷史較低。

(4)短期策略觀點:反彈升級爲反轉的概率很高。流動性衝擊帶來的下跌主要有兩種:(1)2015年6月:高估值+之前集中快速的金融創新,這種情況下風險徹底出清通常需要半年。(2)2013年6月、2018年Q4和2022年1-4月:估值不高+基本面下滑,調整的末期股市會出現流動性衝擊,這種情況下風險一旦結束,股市通常會出現季度上漲,甚至有較大的概率形成歷史性底部。2023年底-2024年2月5日的下跌,更像第二種情形,因爲估值低,流動性風險出現在下跌末期。我們認爲目前的反彈表面上是流動性風險緩和後的估值修復,本質可能是對過度悲觀盈利預期的系統性修復,反彈升級爲反轉的概率很高。而且歷史上熊市結束後第一波的漲幅往往會超預期,比如2012年12月-2013年2月初,指數在1個季度內收復了之前1年的跌幅,2019年1月-4月中,指數在1個季度內收復了之前1年的跌幅。

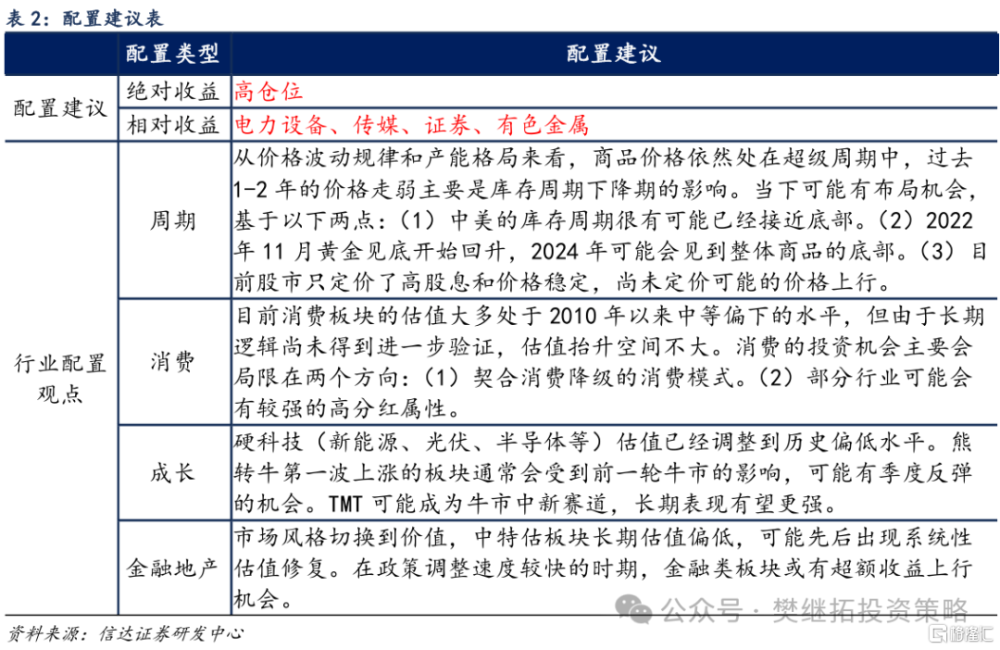

行業配置建議:季度內可能會呈現出普漲,底部超跌的標的也可能會補漲。2024年年度建議配置順序:上遊周期>AI、汽車汽零、出海>金融地產>老賽道(醫藥半導體新能源)>消費。歷史上底部大反彈或反轉附近,一般會有以下特徵:(1)在長期風格偏小盤的階段(比如2008-2016年),如果指數出現底部反轉,小盤風格可能會階段性回撤或滯漲,大盤風格往往會更強。(2)熊市結束後第一波上漲通常會有前一輪牛市的影子,而上周有所表現的新能源恰恰是上一輪牛市較強的方向。(3)底部剛反轉的2-3個月,漲幅最大的板塊大多是超跌類板塊,比如2022年4月底反轉後新能源半導體較強和10月底反轉後消費較強,這些均是之前半年較弱的。但底部反轉附近較強的板塊和未來1年較強的方向相關性不大。

風險因素:房地產市場超預期下行,美股劇烈波動。

注:本文源自報告信達證券《近期很難有二次探底》;報告作者:樊繼拓 S1500521060001 ;李暢 S1500523070001;張穎銳 S1500523110004

標題:信達策略:市場近期很難有二次探底

地址:https://www.iknowplus.com/post/90867.html