隔夜美股全復盤(6.30)| 三大股指分化,納指承壓美聯儲加息預期;蘋果微漲,股價再創歷史新高,距離3萬億美元市值不到200億美元

01 大盤

昨夜美股三大股指分化,納指承壓美聯儲加息預期,納斯達克中國金龍指數收跌1.5%。截至收盤,道指漲 0.8%,納指平收 0%,標普漲 0.45%。美國十年國債收益率漲 3.052%,收報3.842%,相較兩年期國債收益率差-103個基點。恐慌指數VIX漲 0.82%,布倫特原油收漲 0.85%。現貨黃金從22年11月持續走高,23年5月初持續走低,昨日收漲 0.04%,報1908.25美元/盎司。美元指數從22年10月的高位持續回落,期間有所反彈,昨日收漲 0.36%,報103.36。

美國5月成屋籤約銷售指數月率 -2.7%,預期-0.50%,前值0.00%。由於高抵押貸款利率和庫存限制繼續影響銷售,美國5月成屋籤約銷售指數月率降至今年最低水平。由於借貸成本高企和供應不足給銷售帶來壓力,二手房市場繼續面臨逆風。許多過去鎖定了較低抵押貸款利率的房主不愿搬家,更加劇了庫存限制,促使許多买家進入新房市場。NAR首席經濟學家Lawrence Yun稱,令人鼓舞的是,房屋建築商已經提高了產量,但新建築的供應需要時間,而且仍然不足。

美國上周初請失業金人數創下自2021年10月以來的最大降幅,減少2.6萬人,至 23.9萬人,預期26.5萬人,前值26.4萬人。這一數字低於機構經濟學家的所有估計。續請失業金人數下降至170萬人。根據美國經濟分析局對美國第一季度國內生產總值(GDP)的第三次估計,第一季度實際GDP年化季率終值被大幅上修至增長2%。數據走強反映了出口和消費者支出的上修。作爲美國經濟引擎的消費者支出在今年頭三個月以4.2%的速度增長,這是近兩年來最強勁的步伐。

美國第一季度核心PCE物價指數年化季率終值 4.9%,預期5.00%,前值5.00%。美國第一季度實際個人消費支出季率終值 4.2%,預期3.8%,前值3.8%。美國Q1 GDP增速大幅上修至2%,市場被迫向美聯儲暗示今年再加息兩次的目標定價。截至今晨,市場定價今年至多再加息約35BP,而昨日約爲30BP。

越南6月進出口雙雙大降兩位數,同比分別錄得-16.9%和-11.4%。據悉阿根廷央行批准开設人民幣銀行账戶。據悉以色列總理重新提出了司法改革計劃,其中最具爭議的部分已被剝離。埃塞俄比亞正式申請加入金磚國家合作機制。日韓重啓貨幣互換協議,首輪價值100億美元。美國伊朗問題特使遭安全許可審查而“休假” 或阻礙美伊重啓談判。

美聯儲-鮑威爾:未排除連續加息的可能,做的太多比做的太少的風險要小、明年票委博斯蒂克:不排除需要進一步加息,有概率會連續加息兩次,沒有看到鮑威爾所見的那種加息的緊迫性。基线是不會再加息但2024年也不會降息。

02 行業&個股

行業板塊方面,除通訊和日常消費分別收跌0.54%和0.1%,公用事業平收0%外,標普其他8大板塊悉數收漲:半導體、高科技和醫療分別收漲0.03%、0.18%和0.65%,房地產和工業均收漲1%以內,能源、原料和金融分別收漲1.15%、1.26%和1.74%。

概念板塊方面,航空ETF跌0.47%,旅行服務板塊跌0.94%,高端酒店萬豪漲2.03%,愛彼迎跌1.98%,挪威郵輪跌0.81%。太陽能板塊跌1.2%。金融科技板塊方面,PayPal收跌0.26%,巴菲特概念股NU跌0.13%。網絡安全板塊漲0.22%,SQ收跌0.59%。

中概股多數收跌,KWEB跌2.08%。台積電跌 0.28%,阿裏跌 1.23%,拼多多跌 1.87%,京東跌 2.21%,百度跌 5.1%,理想跌 2.22%,蔚來跌 1.37%,小鵬漲 0.42%,華住跌 2.2%,瑞幸咖啡漲 2.28%,富途跌 0.63%,名創優品跌 1.06%。

大型科技股多數收跌。蘋果收漲 0.18%,距離3萬億美元市值不到200億美元。微軟收跌 0.24%,谷歌收跌 0.88%,亞馬遜跌 0.88%,英偉達跌 0.72%,一群匿名人士在一項集體訴訟中聲稱,ChatGPT的开發商OpenAI公司正在竊取“大量”個人信息,以訓練其人工智能模型不顧一切地追逐利潤。特斯拉漲 0.49%,特斯拉Model3電池將升級,採用66度磷酸錳鐵鋰電池;美國充電樁巨頭Blink Charging將特斯拉NACS充電標准納入產品线;特斯拉ModelY國內交付時長延長到2-6周;據研究公司Wood Mackenzie數據顯示,到2027年,美國的電動汽車充電口數量預計將增加到目前水平的四倍,達到1800萬個,其中大多數充電器預計將屬於住宅類別充電樁。Meta跌 1.32%。

SGTX飆漲438.17%,MicroCap Gigilon Therapeutics公司與禮來制藥籤署了一份並購協議。LCID漲7.17%,美國電動汽車新貴Lucid Group首席執行官周三表示,該公司未來將尋求更大規模合作,即出售其豪華電動汽車(EV)設備,以擴大其技術供應業務。BB漲6.99%,黑莓2024財年Q1營收3.73億美元,同比增長122%,超出市場預期。

V漲2.79%,信用卡巨頭Visa將以10億美元現金收購巴西金融科技公司Pismo,後者提供基於雲的支付和銀行平台。XOM漲1.23%,埃克森美孚石油同意與TETRA Technologies, Inc.在阿肯色州开發6100多英畝富含鋰的土地,這是石油巨頭今年第二次控制生產電動汽車電池金屬所需的資產。ORCL漲1.07%,甲骨文當地時間周三表示,其業界領先的數據庫軟件十多年來首次可以與一種新型處理器配合使用。BRK.B漲0.83%,“股神”巴菲特旗下伯克希爾哈撒韋周三表示,已增持西方石油的股份,將其在該石油公司的持股比例提高至25%以上。

MU跌4.09%,美光科技2023財年Q3營收37.5億美元高於預期,CEO稱營收低谷已過。SPCE跌10.76%,維珍銀河載人飛船VSS Unity進入太空,首次商業太空飛行結束,現已降落着陸;下一次商業飛行任務計劃於八月進行。

03 每日焦點

1.歐盟制定人工智能法案,微軟總裁提出五點藍圖

6.29 周四,微軟總裁布拉德·史密斯談到了監管人工智能的好處,以及微軟可以如何提供幫助,並重申了他上個月在美國向歐洲聽衆傳達的信息。史密斯與推特所有者馬斯克一起,試圖通過呼籲監管人工智能來取悅監管機構和立法者。大型科技公司就如何最好地監管人工智能分享了建議,這可能有助於減弱此類規則對其業務的部分影響。歐盟正在制定所謂的“人工智能法案”的規則細節,這是全球首例,可能爲其他國家參考的藍圖。史密斯在一篇博客文章中說:“我們的目的是提供建設性的貢獻,幫助指導未來的工作。”他隨後在布魯塞爾的一次會議上重申了他的信息。他提到了微軟管理人工智能的五點藍圖,其中包括搭建政府主導的人工智能安全框架、制定控制關鍵基礎設施的人工智能系統的安全防護措施,以及確保人工智能的學術訪問與歐盟擬議的立法一致等。史密斯還請求歐盟、美國、G7國家、印度和印尼根據共同的價值觀和原則,在人工智能治理方面共同努力。

2.小鵬G6上市,訂單量已突破3.5萬輛

6.29 小鵬G6今日正式上市,並將於7月开啓交付。小鵬汽車董事長何小鵬表示,作爲扶搖架構下首款战略車型,G6對於小鵬就好比iPhone 4之於蘋果,代表了小鵬汽車對於下一代智能電動車的思考。 6月9日至28日,小鵬G6的訂單已突破3.5萬輛。

3.上海AI實驗室开源全球首個醫療基礎模型群

6.29 據上海人工智能實驗室官微消息,6月29日,由上海人工智能實驗室(上海AI實驗室)牽頭,並聯合國內外頂級科研機構、高校及醫院共同發布全球首個醫療多模態基礎模型群“OpenMEDLab浦醫”。“OpenMEDLab浦醫”將於近期逐步开源,覆蓋醫學圖像、醫學文本、生物信息、蛋白質工程等10余種醫療數據模態,促進基於醫療基礎模型的跨領域、跨疾病、跨模態科研突破,同時助力解決醫療領域的長尾問題,推動醫療大模型的產業落地。

4.分析師評美光庫存下降:存儲器大廠Q4或一起漲價

6.30 針對美光財報,資深半導體分析師陸行之表示,從美光庫存月數明顯下滑來看,“看起來存儲器記憶體大廠第四季度可以一起來漲下遊廠商的價格了,下遊廠怕明年漲價,下半年可能要加庫存,暗示下個周期循環又要开始了”。

5.消息稱中美兩國同意考慮分階段增加商業航班數量

6.29 據路透社報道,美國國務院負責東亞與太平洋事務的助理國務卿克裏滕布林克(Daniel Kritenbrink)於當地時間星期三(6月28日)在華盛頓舉行的战略與國際研究中心智庫活動上說,中美兩國同意考慮分階段(in a phased manner)增加中美之間的商業航班數量。他同時也提到了中美留學生交流的問題。

04 今日前瞻

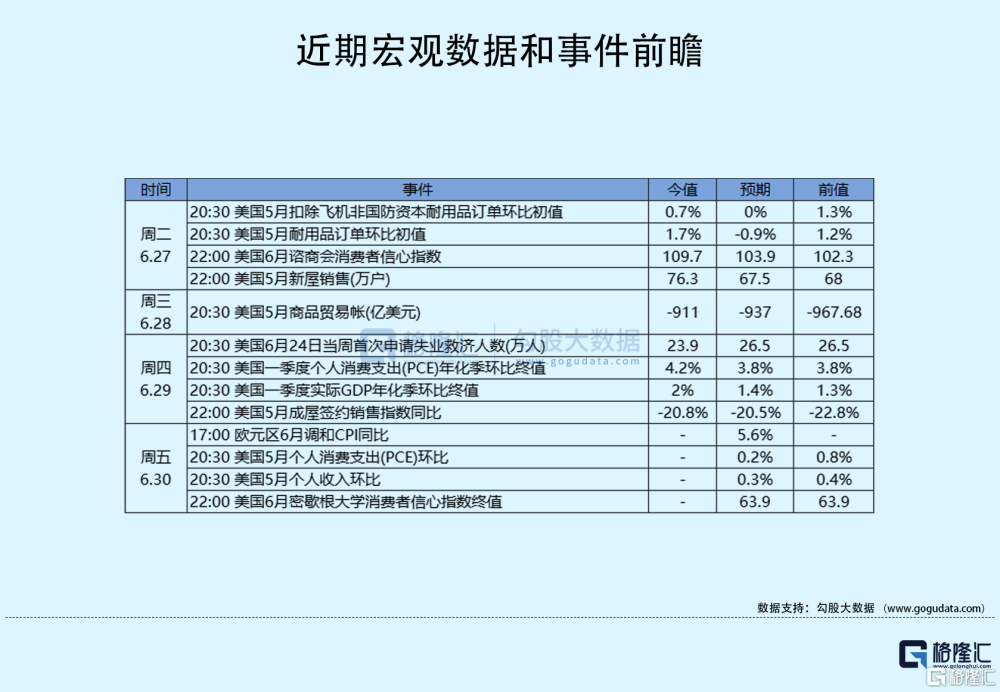

今日重點關注的財經數據

(1)17:00 歐元區6月CPI年率及月率

(2)17:00 歐元區5月失業率

(3)20:30 美國5月核心PCE物價指數年率

(4)20:30 美國5月個人支出月率

(5)20:30 美國5月核心PCE物價指數月率

(6)22:00 美國6月密歇根大學消費者信心指數終值

(7)22:00 美國6月一年期通脹率預期

標題:隔夜美股全復盤(6.30)| 三大股指分化,納指承壓美聯儲加息預期;蘋果微漲,股價再創歷史新高,距離3萬億美元市值不到200億美元

地址:https://www.iknowplus.com/post/9045.html