氫能列入政府工作報告,新賽道加快發展

2024年兩會《政府工作報告》指出:“加快前沿新興氫能、新材料、創新藥等產業發展,積極打造生物制造、商業航天、低空經濟等新增長引擎。”這是中央在全國年度經濟發展規劃方面首次指出要加快氫能產業的發展。

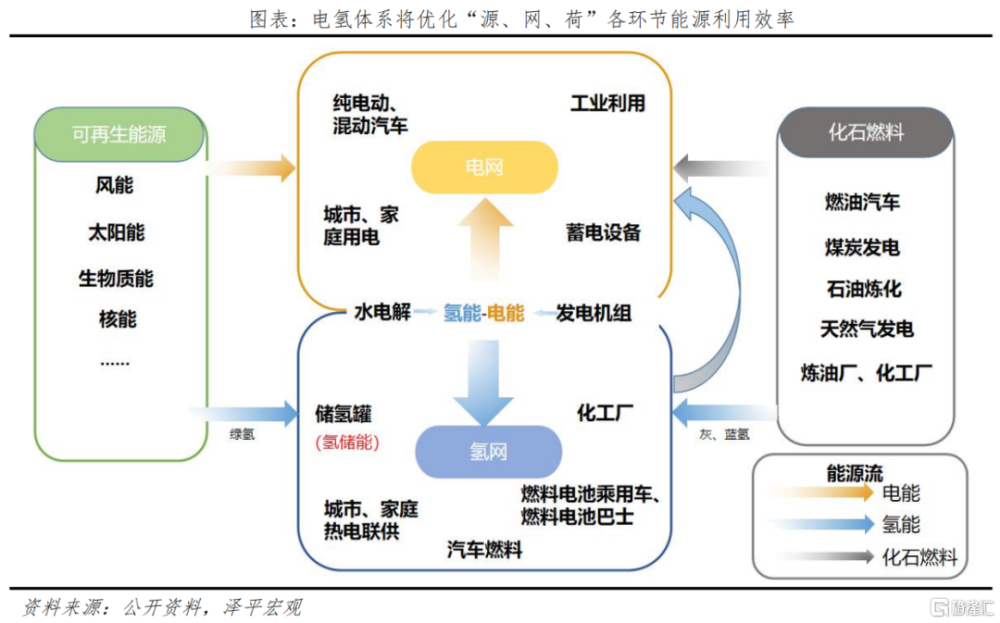

之前我們曾多次提出“發展氫能意義巨大,推動氫基建應適度超前”。“氫能、儲能、智能駕駛是新萬億級賽道。”現在,氫能已成爲國家構建新型能源體系的重點發展產業。截止2023年底,我國可再生能源制氫項目達到58個,覆蓋21個省份,合計項目規模654.5兆瓦。未來“電+氫”,構成全新能源系統。現在政策發力,將氫作爲獨立能源來發展:引導產業打通上下遊關鍵環節,建設全鏈條的能源體系和各項標准。

氫能產業發展意義重大:1、我國風光資源的空間分布不均勻,能源需求大多在胡煥庸线以東南。氫能可以實現能源尤其是新能源的“西氫東送”。2、傳統鋰離子儲能限制較多,氫儲能優勢突出,結構性替換需求明顯。3、綠氫替代傳統灰氫,綠色氫能應用空間巨大,包括氫化工、氫冶金、氫交通全面替代成環保的綠氫,涉及經濟活動範圍和需求潛力十分龐大。

當下,氫能的經濟性是產業發展核心。需進一步提高電解水制氫效率、完善氫基礎設施建設、突破儲運技術。建議增強以下產業政策覆蓋:1、直接支持上遊制氫。包括設備項目研發、可再生能源制氫項目試點鋪开、擴大示範規模,從生產端探索降低氫氣制備成本方法。2、完善中遊和中下遊兩套氫基建設施建設。中遊儲氫罐、輸氫管網、運氫罐車結合實現遠距離、大規模運輸,中下遊毛細輸氫管網+加氫站建設助力短距離、應用端輸氫,加速終端滲透、保障需求,能極大降低輸氫和用氫成本。3、考慮對下遊應用場景直接補貼。提升氫氣消費經濟型,帶動終端需求跟進。參考科技部與山東省聯合實施的“氫進萬家”大規模推廣應用示範,對氫燃料電池車輛購置和使用場景進行直接補貼。

一、政策發力,支持氫能產業突破發展

政策發力支持氫能行業加快發展。截止2023年末總計發布氫能政策438項,其中發展規劃類政策180項,財政支持類98項,管理辦法類67項,氫能安全類8項,標准體系類2項。多項國家級政策集中在近兩年出台。從認知層面將氫作爲獨立能源來發展,打通上下遊關鍵環節,建設全鏈條的能源體系和各項標准。

2024年兩會《政府工作報告》指出:“加快前沿新興氫能、新材料、創新藥等產業發展,積極打造生物制造、商業航天、低空經濟等新增長引擎。”這是中央在全國年度經濟發展規劃方面首次指出要加快氫能產業的發展。

2024年3月1日,工信部、國家發改委等七部門印發《關於加快推動制造業綠色化發展的指導意見》,謀劃布局氫能、儲能產業發展;提高氫能技術經濟性和產業鏈完備性。圍繞石化化工、鋼鐵、交通、儲能、發電等領域用氫需求,構建氫能制、儲、輸、用等全產業鏈技術裝備體系。同日,山東省《對氫能車輛暫免收取高速公路通行費通知》正式施行,是國內首個從氫能應用層面直接施行鼓勵的省級地方政策,標志着地方氫能發展已經具備從產業化到應用化开啓的基本條件。

2023年8月,國家發改委等六部門印發《氫能產業標准體系建設指南(2023版)》,提出到2025年,基本建立支撐氫能制、儲、輸、用全鏈條發展的標准體系,制修訂30項以上氫能國家標准和行業標准。重點加快制修訂氫品質檢測、氫安全、儲氫、氫液化相關裝備、氫加運、燃料電池和汽車等方面的標准。

2023年6月,國家能源局發布《新型電力系統發展藍皮書》,主要是推動可再生能源制氫,开展大規模氫能制備和綜合利用示範應用。研發先進固態儲氫材料,制氫方面要攻堅突破大容量、低成本、高效率電氫轉換技術裝備。

2022年3月,國家發改委和能源局發布《氫能產業發展中長期規劃》,提出了氫能產業各階段目標:到2025年,基本掌握氫能產業鏈相關核心技術和制造工藝,可再生能源制氫量達到10-20萬噸/年,部署建設一批加氫站,爭取燃料電池車輛保有量約達到5萬輛,實現二氧化碳減排100-200萬噸/年。到2030年,形成較爲完備的氫能產業技術創新體系、清潔能源制氫及供應體系,有力支撐碳達峰目標實現。到2035年,形成氫能多元應用生態,可再生能源制氫在終端能源消費中的比例明顯提升。

2023年,我國氫能產業鏈各環節都取得了較大進展,商業化步伐加快。根據調研情況,我國氫能產業發展已從實驗室走向產業化,應用示範項目在三北和山東地區快速鋪开,國央企氫能產業項目試點和招投標建設力度大幅提升,氫能產業生態正在形成。

產業發展早期,氫能相關的政策支持至關重要:一是優化氫氣的管理標准,將氫氣從危化品管理轉變爲能源管理,改變公衆對氫能的認識。二是制定重點細分產業的發展政策,如在制氫裝備領域,突破電解水制氫效率難題,鼓勵新型制氫項目試點鋪开。三是有必要直接補貼產業鏈中遊氫基建、下遊燃料電池等應用潛力大的場景,帶動終端氫能消費、推動綠氫替代進程。

二、氫能應用潛力需求巨大,場景豐富

氫能產業發展可以解決新能源時代的難題。一是我國風光資源的空間分布不均勻,能源需求大多在胡煥庸线以東南。氫能可以實現能源尤其是新能源的“西氫東送”。第二,綠氫替代傳統灰氫,綠色氫能應用空間巨大,包括氫化工、氫冶金、氫交通全面替代成環保的綠氫,涉及經濟活動範圍和需求潛力也十分龐大。

先看第一點:

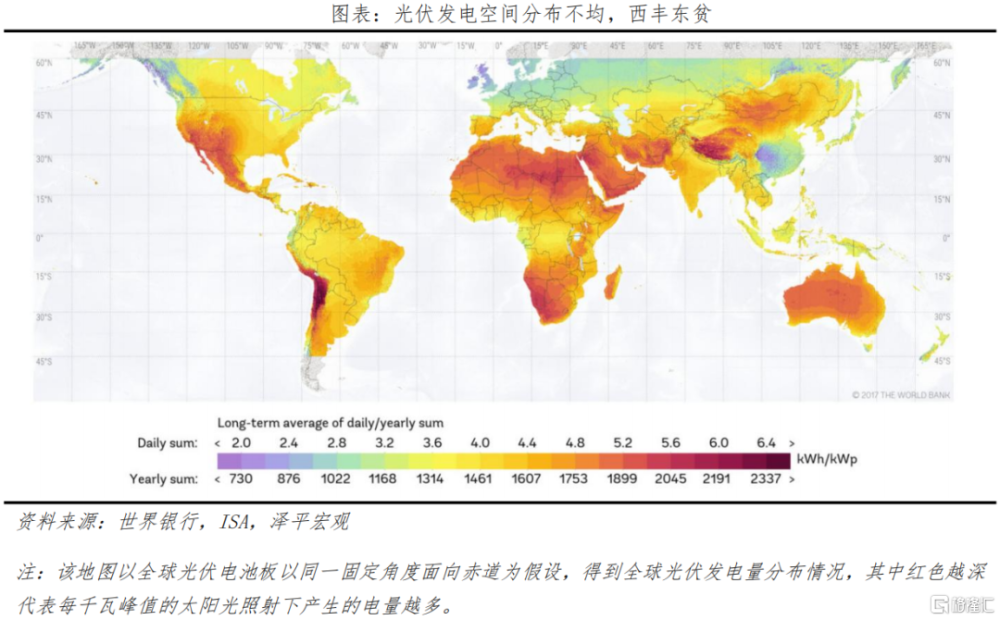

必須承認的是,中國可再生能源資源豐富,但風光伏等綠電資源存在着供給和消費的區域錯配,新能源供給多在西部、需求多在東部。供給端:大型風光基地主要集中在三北,比如內蒙古、甘肅、青海、新疆、陝西等省份。其中,光伏資源分布“高原大於平原、西部大於東部”,“西豐東貧”。其中,青藏高原最爲豐富,年總輻射量超過1800kWh/m2,部分地區甚至超過2000kWh/m2。三北地區是2023年陸風裝機的重點區域。內蒙古、河北、新疆裝機居前列,吉林、甘肅、內蒙古新增並網裝機位列前三。需求端:以“胡煥庸线”爲分界,我國東南部能源消費佔全國70%。2023年全社會用電量前5大省均位於東部沿海。

現在,用光伏、風電等可再生能源制氫、儲氫,就可以解決新能源供需錯配的問題。傳統電化學(鋰離子)儲能的劣勢在於鋰資源开採本質上是高能耗產業,而氫氣儲能可以做到完全零碳無污染,在長期清潔能源體系建設中意義舉足輕重。氫氣儲能的單位能量密度更高,容儲限制更少、存儲時間更長、移動和部署靈活,對地理環境和空間的要求更少,適合作爲國家战略級能源儲備形態。

再看第二點:

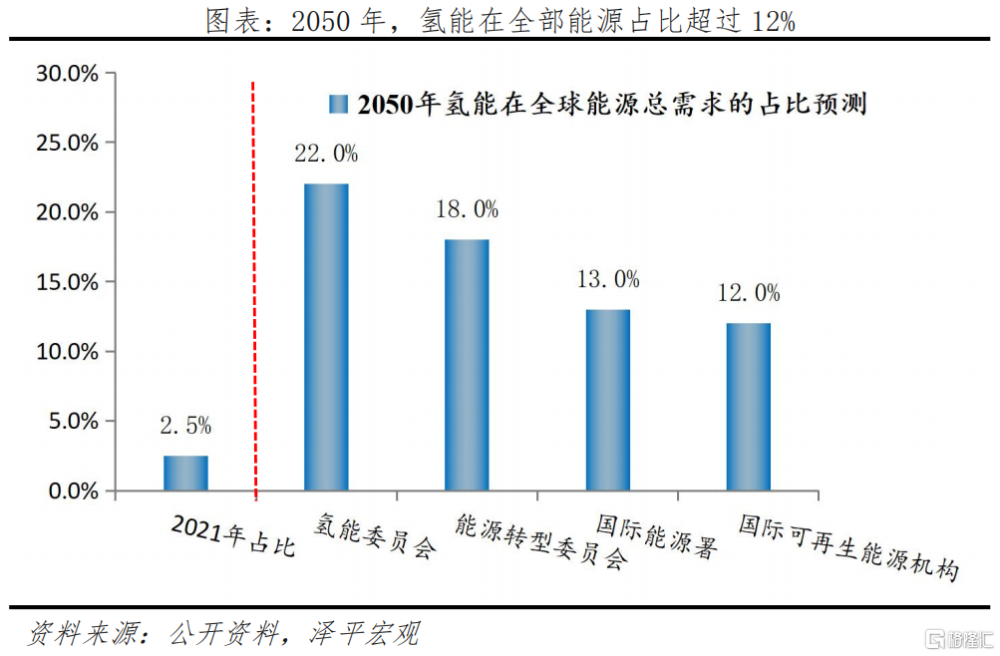

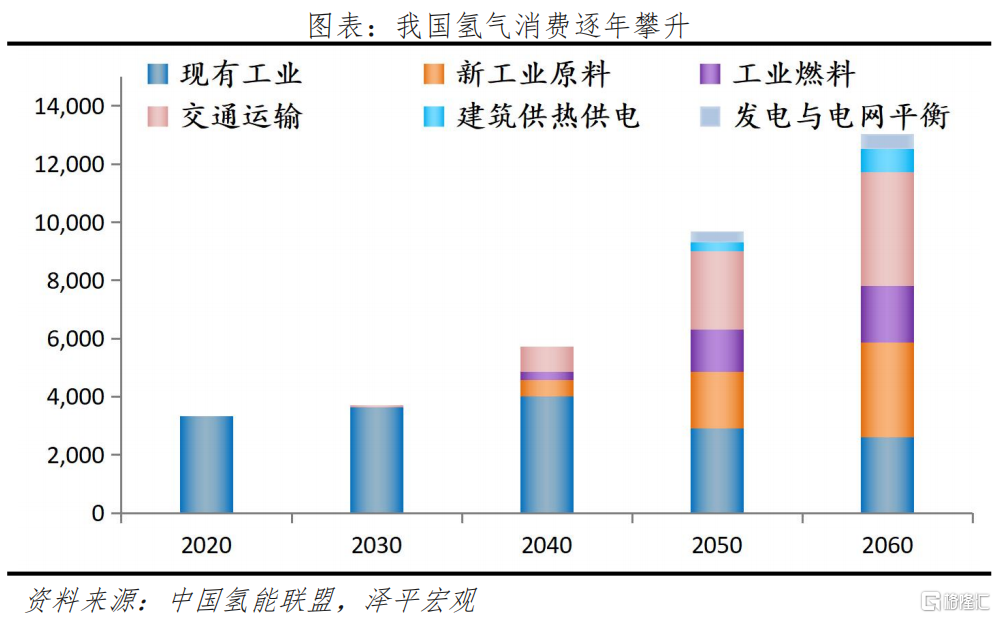

氫能未來最大增量還是在於對傳統能源的替代。從全球來看,氫氣年消費量也達到9400萬噸,逐步增長。2020和2021年兩年均增幅超過1.6%,在全球終端能源消費總量中佔比達到約2.5%。國際能源機構普遍認爲2050年氫能在全球能源終端總需求中的佔比將達到12%以上。我國氫氣消費也逐年攀升,從2017年不足2000萬噸增長至2020年的3342萬噸,年復合增速超過19%。根據碳達峰愿景測算,2030、2060年我國氫氣年需求量將達到3715萬噸和13030萬噸以上,在終端能源中的消費佔比分別達到5%和20%以上。

因此,未來用綠氫替代灰氫,應用需求巨大,場景衆多。氫能直接應用包括氫化工、氫冶金、氫建築、氫交通。包括氫汽車、氫軌道交通、船舶等,降低長距離交通對石油能源依賴。間接應用涵蓋氫內燃機發電、氫燃料電池再發電、氫能轉電能可適用於所有用電場所,替代化石能源。通過氫儲能,可以分布式和集中式發電,爲家庭住宅、商業建築等供電。

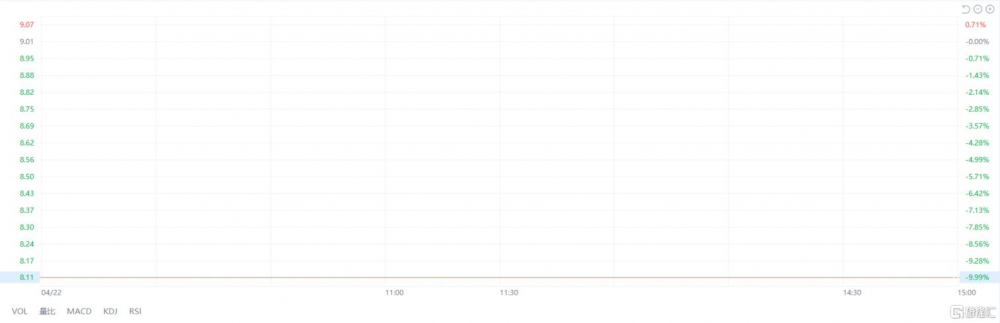

三、提高制氫效率,讓氫的價格市場化

氫能產業發展的根本是解決供需錯配、匹配下遊應用,下一步就是讓氫氣價格市場化。氫氣定價的基本框架爲:氫氣需求端價格=氫氣生產端成本+氫氣中遊儲運成本-政策直接補貼。由此可知,完善氫運輸基礎設施建設和儲運技術突破降本直接利於氫能的市場化發展。截止2023年底,生產側,氫氣指數全國平均水平從2022年的年均3.159元/標方下降至2023年年均的3.062元/標方,消費側,氫氣指數全國平均水平從2022年的年均5.251元/標方下降至2023年的年均5.135元/標方。

未來有沒有一種可能?氫氣成本降低到與傳統能源相當的水平。參考日本氫燃料電池战略委員會在2019提出的規劃,氫氣的長期目標成本價格爲2050年20日元/標方,及人民幣1元/標方。考慮到兩國能源使用基礎成本不同,如果以天然氣價格測算,在不考慮環境價值,不考慮處理碳排放的額外成本的情況下換算,氫氣目標價格應該在人民幣0.7元/標方。

未來要提高可再生能源制氫效率和佔比,突破電解槽技術瓶頸,上遊電解水制氫技術和效率突破。

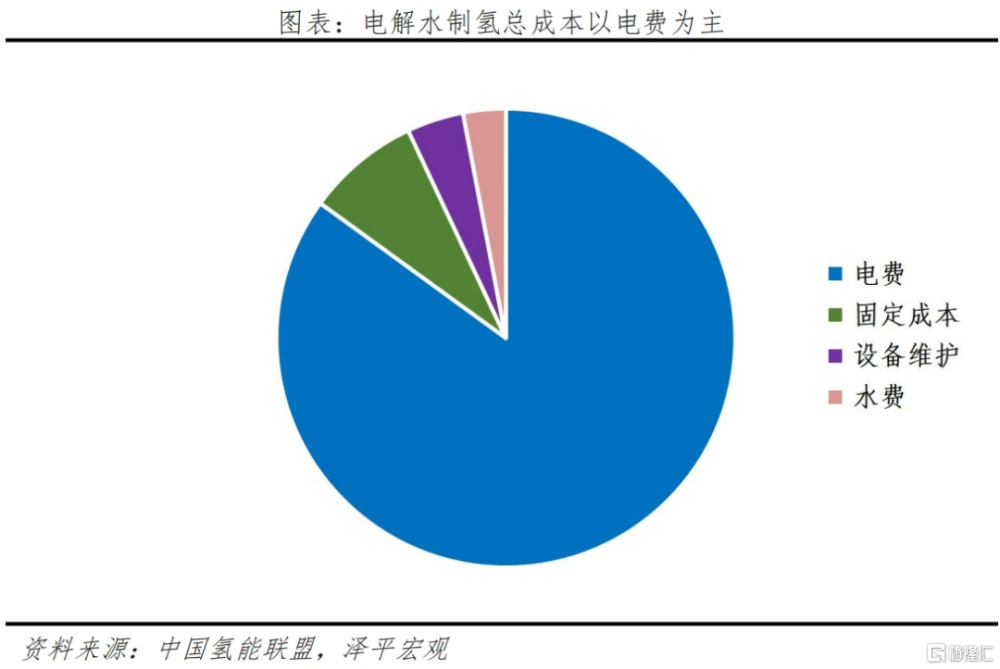

發展制氫技術,降低單位電耗才能降成本。單位電耗,即制一立方氫氣耗多少電,直接決定單位制氫成本。當下電力成本佔電解水制氫約70%,根據調研情況,標杆企業在1000標方的電解槽內能做到每標方綜合耗能4.8度電。在理論100%轉換效率下爲3.5度電,在90%轉換效率的假設下仍有18.7%的優化空間。電流密度關系着電解槽能量轉換效率,間接影響制氫成本。業內領先企業能做到3500A~4000A/m2,目標值能達到9000A/m2,有近125%的提升空間。

發展制氫設備,電解槽是電解水制氫的核心,關鍵看電極、隔膜、管理系統等零部件。電極是與水發生電化學反應分解出氫氣的材料,在該方面我國自主化技術已較爲成熟。隔膜是分離氫、氧氣體的材料,目前自主技術較國外仍有差距,以進口爲主。管理系統負責將多個電解槽連接,實現同步管理,提高綜合效率。在未來,電解槽結構的優化與電極、隔膜效率的提高是制氫技術的發展方向。

當前綠氫應用在商業盈利上的主要挑战一是度電成本過高,在風電、光伏新增裝機量快速大幅提升的環境正在逐步解決。二是“碳稅”較低。碳稅較低是因爲我國碳交易機制起步較晚,碳交易市場在2021年啓動,碳稅制度與統一碳排放市場還未正式建立。相比之下,歐美國家在碳稅制度上布局全面,具備先發優勢,有針對進口碳密集型產品的“碳關稅”和交易碳配額的“EU ETS”制度。

上遊制氫環節盈利,會進一步促進氫能產業發展。當制氫環節技術與設備成熟了,成本降低,制氫企業實現可觀盈利,綠氫的應用才會更經濟、便捷。當綠氫的市場價格逐步趨近甚至倒掛藍氫、灰氫,以及其他能源價格時,綠氫的下遊產業將迎來全面高速的增長。

四、發展氫基建,突破儲運技術

要實現氫能產業鏈閉環,就是要發展“氫基建”,發展成熟的氫能基礎設施、儲運技術,進行提前建設布局,包括氫氣運輸管道、加氫站、液氫基礎設施用。目前氫能產業鏈還處於爆發早期,如果沒有氫能供應體系,氫能產業就像電動車沒有充電樁一樣無法壯大。提前布局氫能產業鏈基礎設施建設,可以改善氫能儲運難、成本高的問題,氫能供給的經濟性得到保障。類比當年,提前進行大規模的充電樁建設,對發展中國的新能源車產業意義巨大。2024年初中國新能源汽車保有量超2000萬輛、充電樁超820萬台,車樁比2.45:1,遠高於同期歐美。有必要提前建設布局合理、適度超前、供需匹配、安全有序的加氫站供給網絡。

發展氫儲運,有獨特優勢:實現大規模、長周期、長距離運輸。主要是氫氣化學性質穩定,基本沒有剛性的儲存容量限制。方便跨區域流動,氫氣的運輸也突破了配電網絡的限制,幫助綠電跨區域、長距離、不定向的轉移。儲運氫,以氣態和液態兩種爲主。

我國液氫儲運規模存量小、發展空間較大。國外以北美爲代表的國家液氫發展快,得益於民間應用。2022年美國1/3加氫站爲液氫儲氫,其中33%用於化工,37%用於電子、冶金,10%用於燃料電池汽車加氫,僅有18%的液氫用於航空航天和科研試驗。

對於長距離海上運輸,氫氣需要轉換成能量密度更大的液態儲運才能具備更強的經濟性。爲保障我國在液氫儲運領域彎道超車,需提前布局液氫基礎設施的建設。目前,全球已經有數十座液氫工廠,歐美等地區液氫應用於民用領域的技術已經相對成熟,美國壟斷了全球85%的液氫生產和應用。2021年日本首次實現將液氫作爲能源進口的形式,通過液氫貨船進行液氫運輸。標志着未來有望形成以液氫爲主要載體全球氫能供應鏈。我國沿海地區具有建設LNG接收站條件的地區可以考慮建設液氫港口,充分利用LNG氣化過程中產生的大量冷量,可在解決LNG冷能利用問題的同時,有效降低氫液化的能源需求和資本成本,保障我國未來氫能產業的國際競爭優勢。

我國氣氫儲運發展較快。截止2023年底,全國已建成加氫站428座,2023年新增70座。已建成加氫站中274座處於運營狀態,佔比64.0%,其中35Mpa加氫站數量爲237座,佔比達到了86.5%。但在加注壓力上還有較大提升空間,歐、美、日等加氫站多採用70MPa壓力,但我國示範性加氫站、車載供氫系統多是35MPa。

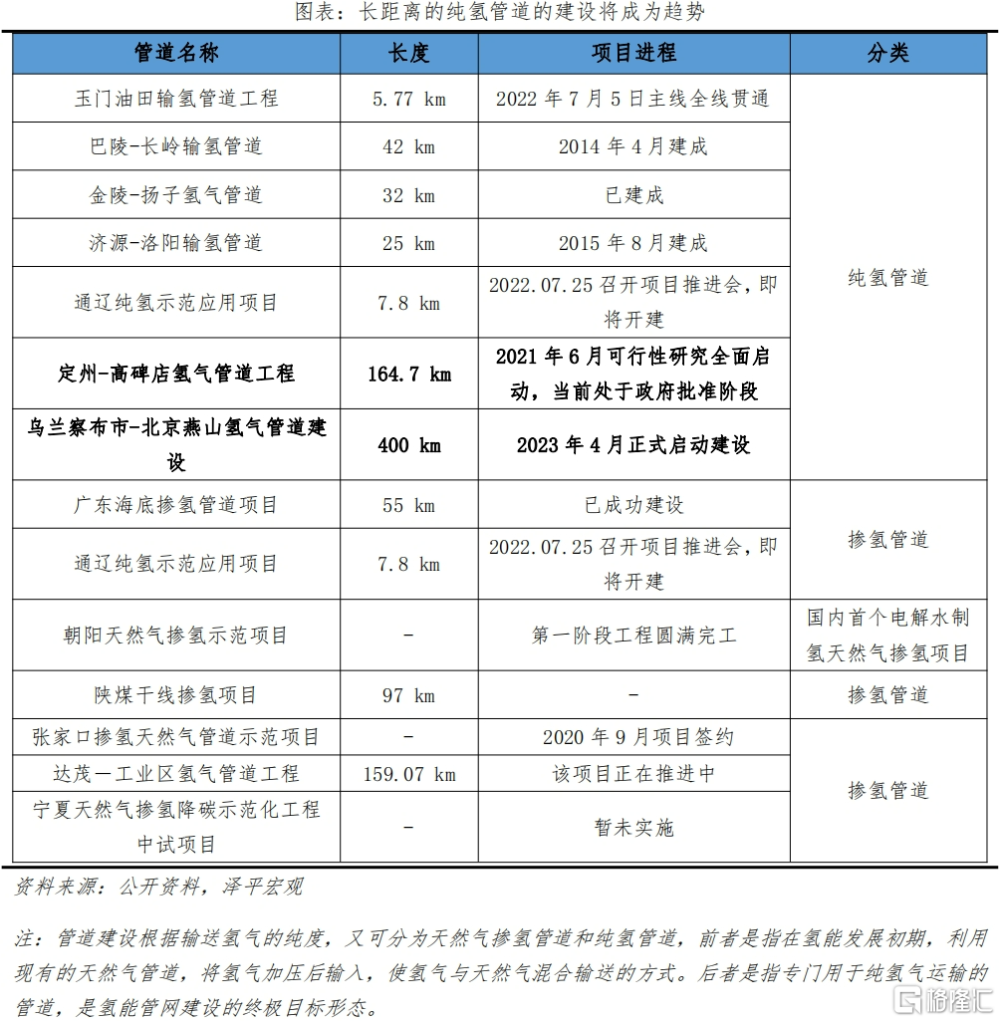

未來要把三北的綠氫“遠距離+低成本”地運輸到東部,輸氫管網的建設必不可少。長短結合:短距離氫管道:主要用於氫氣站與各個用戶之間的氫氣配送,輸氫壓力較低,管道直徑較小,作爲輸氫網絡的“毛細血管”。長距離氫管道:主要用於制氫工廠與氫氣站之間的長距離運輸,輸氫壓力較高、管道直徑較大,形成輸氫網絡的“主動脈”。目前全球氫氣輸送管道總裏程已超過5000公裏,美國輸氫管道總裏程已超過2700公裏排名第一,歐洲氫氣輸送管道長度也達到1770公裏以上。我國輸氫管道運輸研究起步相對較晚,以摻氫管道爲主,純輸氫管道規模較小,在用管道總裏程數較短,且在化工園區內應用爲主。如中國石化建有的金陵—揚子氫氣管道、巴陵—長嶺氫氣輸送管线以及濟源—洛陽氫氣管道等。

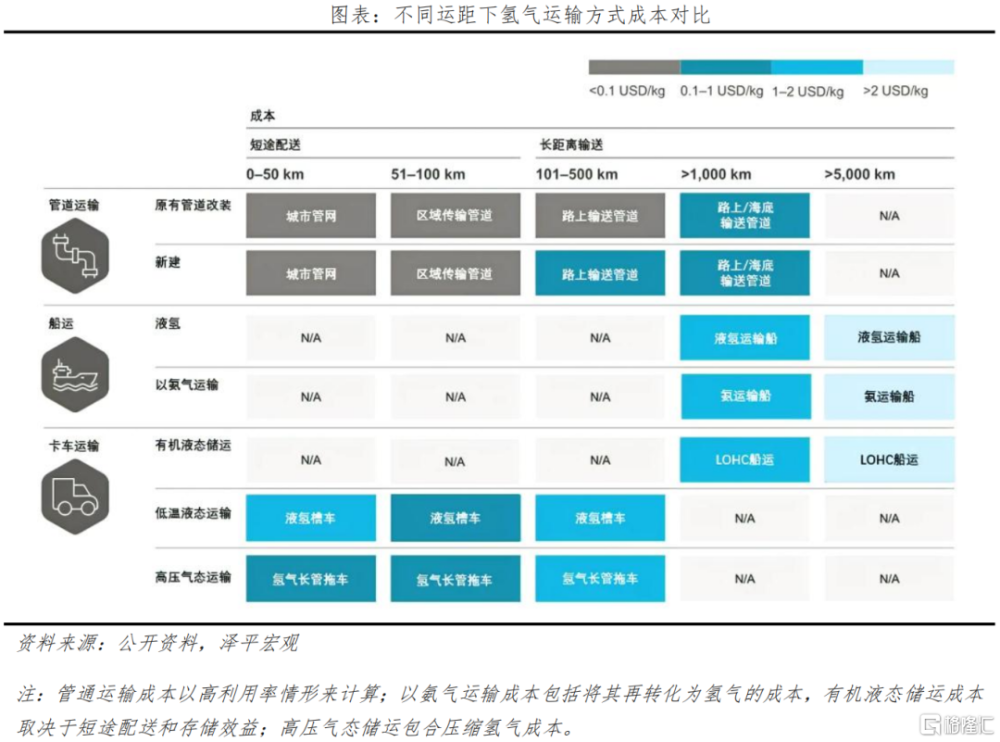

長距離的輸氫管道、純氫管道建設也是重點,規模效應明顯:當運距從50公裏提升至500公裏時,長管拖車的人工費用和油費將急速提升,成本將會從4.3元/kg提升至17.9元/kg,經濟性將變得相當低,相比之下,輸送距離爲100km時,管道輸送運氫成本就降至1.43元/kg,遠低於高壓長管拖車及低溫液態輸氫。

標題:氫能列入政府工作報告,新賽道加快發展

地址:https://www.iknowplus.com/post/87363.html