海外市場新高背後的“分化”?

摘要

2月23日,美、日、歐等市場的主要寬基指數均創歷史新高,國內投資者的關注度也顯著提升。海外市場新高背後的 “動能”、市場間驅動因素的“分化”、後續可能的“演繹”?本文分析,可供參考。

熱點思考:海外市場新高背後的“分化”?

一、近期,海外市場的焦點?美歐日股指均創歷史新高、一度激起國內搶購熱潮

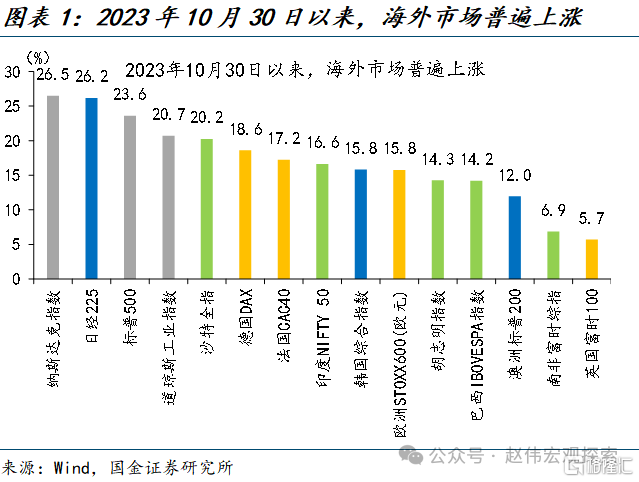

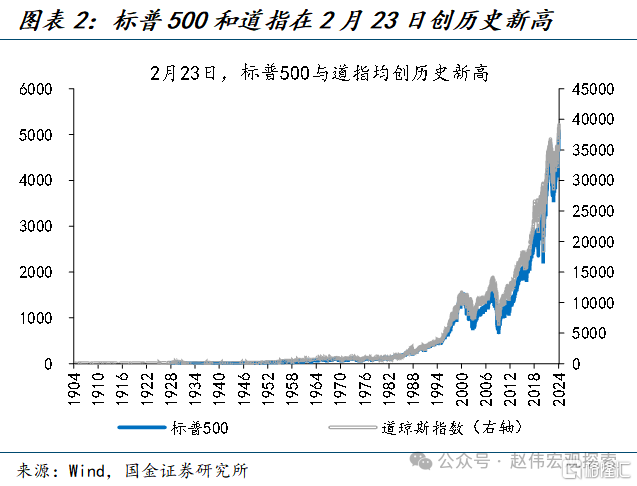

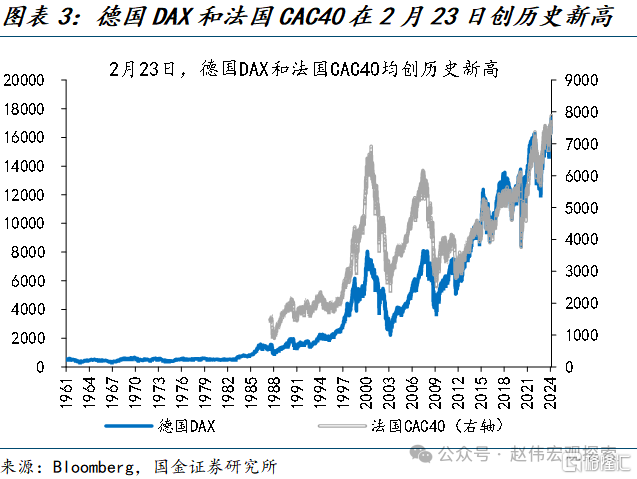

2月23日,美、日、歐等市場主要寬基指數均創歷史新高。本輪海外市場的集體上漲始於2023年10月30日,截至2月23日,標普500、道指分別上漲23.6%、20.7%,均創歷史新高;日經225指數大漲26.2%,突破了39000點、刷新了1989年12月的歷史新高;歐洲市場,德國DAX、法國CAC40分別上漲18.6%、17.2%,不斷刷新歷史新高。

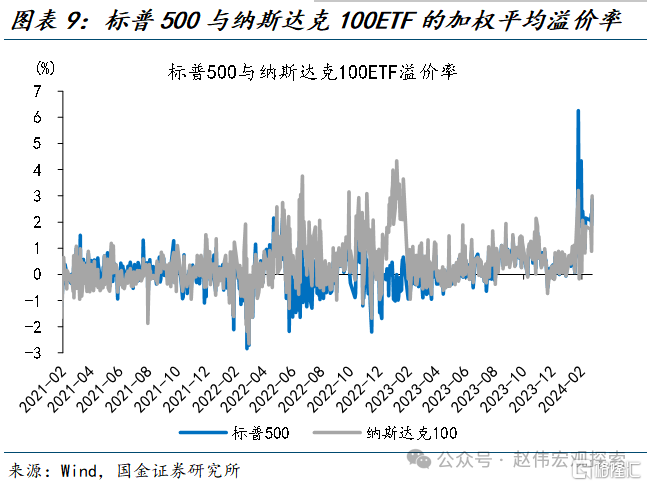

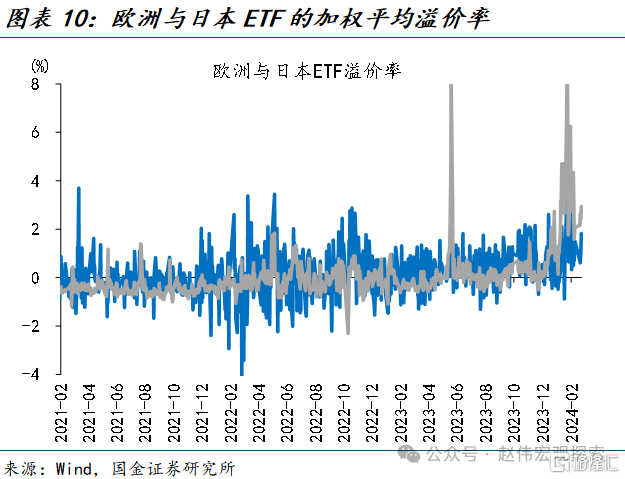

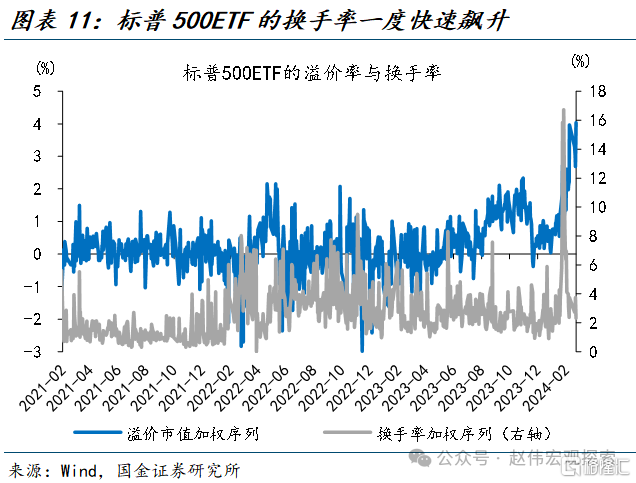

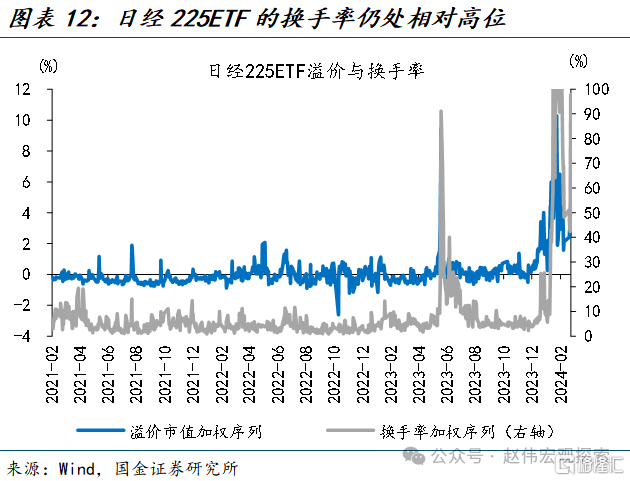

海外市場大漲,一度帶動了國內對QDII ETF的搶購熱潮。1 月底,在國內市場承壓、海外不斷上行背景下,投資者對 海外 ETF 的搶購熱情一度被點燃。伴隨換手率快速攀升,標普 500ETF 加權平均溢價率一度觸及 6%、納指 ETF 平均溢價率也達 3%;日經 ETF 溢價率更是突破 8%。近期隨着國內市場情緒修復,海外 ETF 溢價率有所回落、但仍處高位。

二、海外新高的“背後”?流動性緩和疊加盈利預期改善,歐股基本面支撐相對更強

流動性環境緩和是海外普漲的初期推升;隨後,海外經濟預期修復與亮眼財報數據接過了“接力棒”。第一階段,2023 年 10 月 30 日-12 月 31 日,10Y 美債、德債、日債收益率分別下行 109、87、27bp,從分母端對股指提供支撐。第二階段, 1 月 1 日至今,市場對無風險利率反彈“鈍感力”十足,經濟預期修復與財報數據繼續爲市場上行提供動能。

集體新高的背後,海外市場間也存在一定分化:第一,美、日的市場上行多由估值驅動,而歐洲市場基本面驅動的特 徵更爲明顯。第二,AI 行情是日股、美股的重要驅動,而歐股的大漲則更多是制造業相關領域的貢獻。其中,美股 Magnificent 7 貢獻了標普 500 指數超三成的漲幅,東京電子等 8 支半導體相關股更是貢獻了日經 225 漲幅的一半。

三、未來可能的“分化”?美股上行動能或將減弱,日歐市場行情或有望延續

當下,美股估值已至相對高位,短期經濟韌性與通脹粘性或驅動美債收益率繼續攀高,高估值板塊的波動或將加劇。1月以來,庫存的回補支撐了制造業的韌性;而能源價格的反彈與薪資通脹的粘性,或導致通脹下行放緩。經濟韌性、通脹粘性下,10年期美債收益率短期或維持高位震蕩,以信息技術、工業等爲代表高估值板塊的波動或將加劇。

區別於美股,日歐股市上行的基礎更爲“堅實”,行情有望得以延續。日股方面,AI“淘金熱”中“金”的估值或有高估,但半導體產業“賣鏟人”受益更爲牢靠;疊加經濟修復、外資流入、政策支持,日股或仍有一定支撐。歐股方面,前期上漲中歐股有盈利端支撐、當前估值也仍處歷史中樞附近,降息帶動下的利率回落有望成爲歐股上行的新動能。

風險提示

俄烏衝突再起波瀾;大宗商品價格反彈;工資增速放緩不達預期

報告正文

熱點思考:海外市場新高背後的“分化”?

2月23日,美、日、歐等市場的主要寬基指數均創歷史新高。海外新高背後的“動能”、市場間驅動因素的“分化”、後續可能的“演繹”?本文分析,可供參考。

一、近期,海外市場的焦點?美歐日股指均創歷史新高、一度激起國內搶購熱潮

2月23日,美、歐、日等市場主要寬基指數均創歷史新高。本輪海外市場的集體上漲始於2023年10月30日,截至2月23日,標普500、道指分別上漲23.6%、20.7%,均創歷史新高,納指也大漲26.5%、領漲全球;日本市場同樣表現出色,日經225指數大漲26.2%,突破了39000點、刷新了1989年12月的歷史新高;歐洲市場,德國DAX、法國CAC40分別上漲18.6%、17.2%,不斷刷新歷史新高。此外,印度NIFTY 50、巴西IBOVESPA指數、澳洲標普200等海外股指,也在這一時期創下了歷史新高。

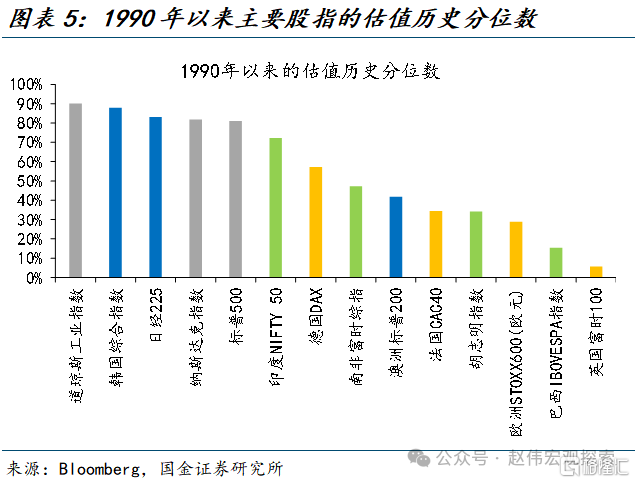

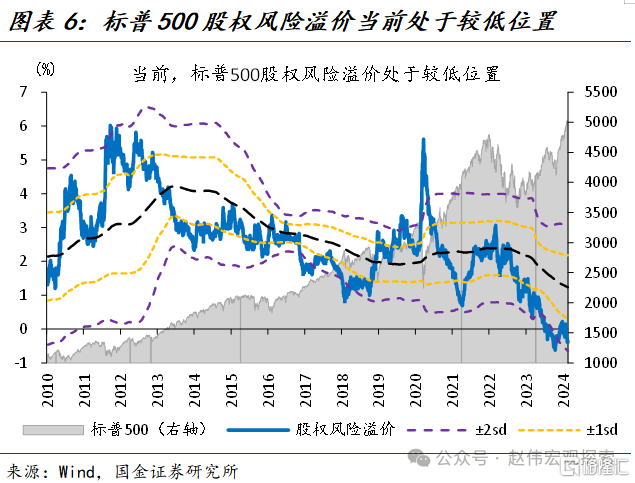

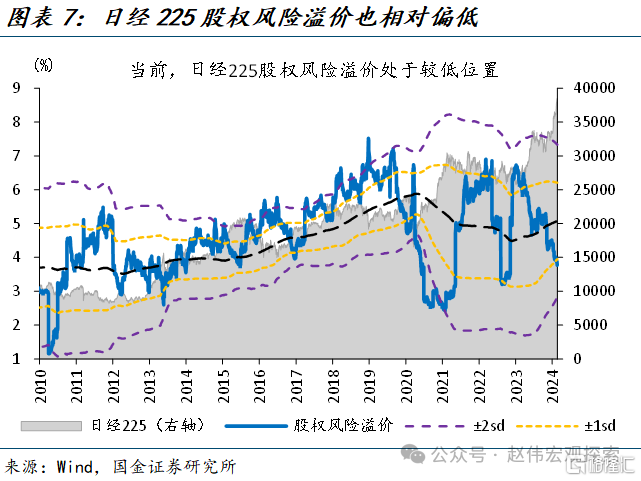

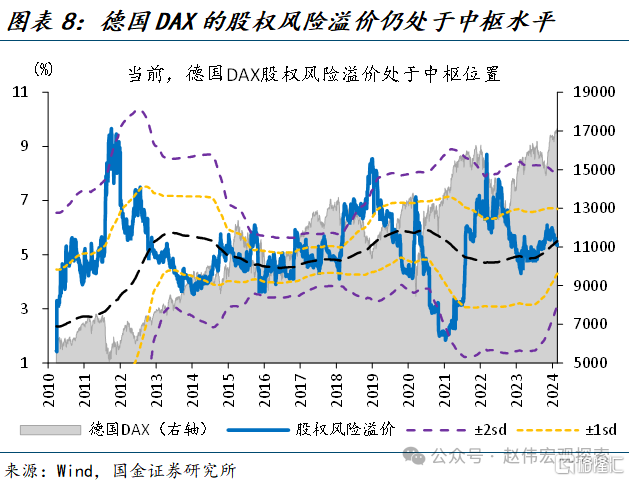

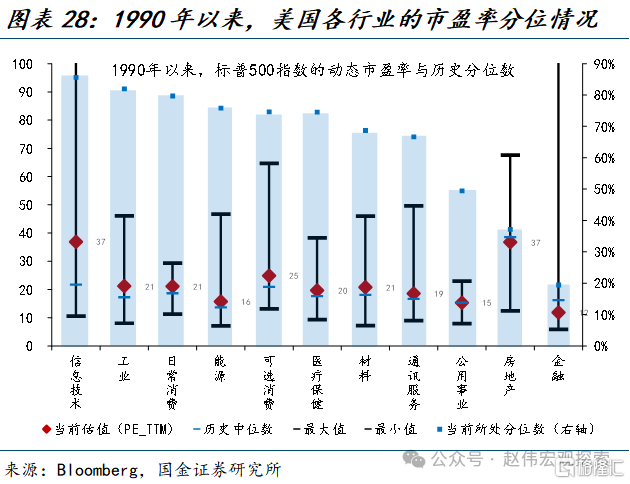

大漲之後,美國、日韓等市場的估值水平已來到了相對較高的位置。1)從估值分位數來看,道指、納指、標普500分別處於1990年以來90.2%、81.8%和81.1%的分位水平,韓國綜合指數、日經225也達到了87.9%、83.1%的分位;歐洲市場的估值相對合理,德國DAX、法國CAC40分別處於57.3%、34.5%的分位。2)從股權風險溢價來看,美國、日本的市場情緒相對偏高,標普500的股權風險溢價處於過去三年均值以下2個標准差左右、日經225的股權風險溢價也已跌破均值以下1個標准差左右;而德國DAX仍處於中樞水平。

海外市場的大漲,一度帶動了國內對QDII ETF的搶購熱潮。截至2月23日,國內直接跟蹤標普500、納斯達克100、日經225的QDII ETF分別有4支、12支、4支,此外還有跟蹤德國DAX、法國CAC40等標的的ETF。1月底,在國內市場承壓、海外股市不斷上行的背景下,國內投資者對海外ETF的搶購熱情一度被激起。伴隨換手率的快速攀升,標普500ETF加權平均溢價率一度觸及6%、納指100平均溢價率也達3%;日經ETF溢價率更是突破8%。隨着國內市場情緒近期的修復,海外ETF的溢價率有所回落、但仍處相對高位。

二、海外新高的“背後”?流動性緩和疊加盈利預期改善,歐股基本面支撐相對更強

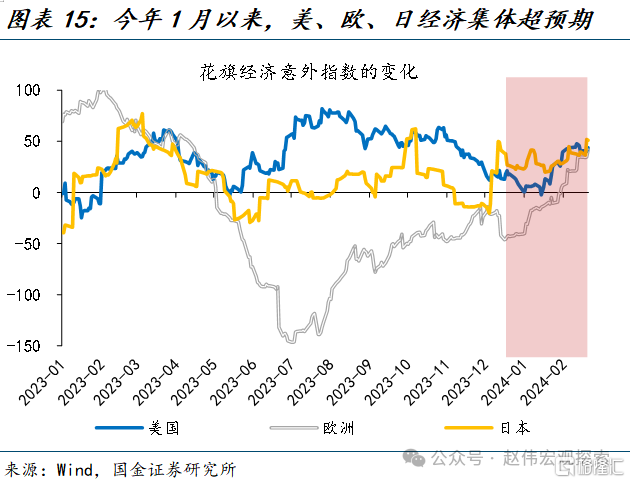

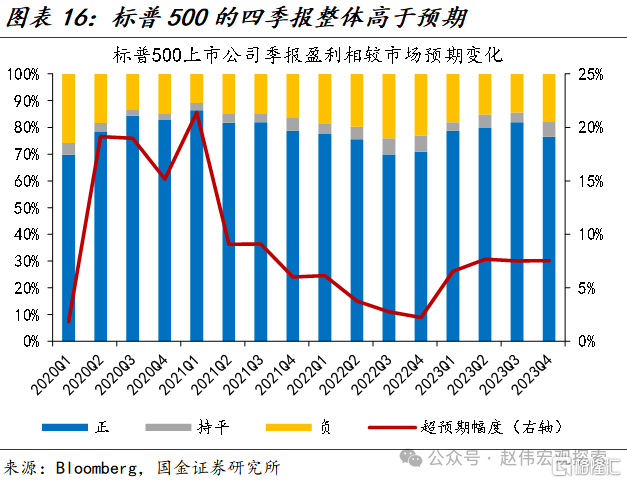

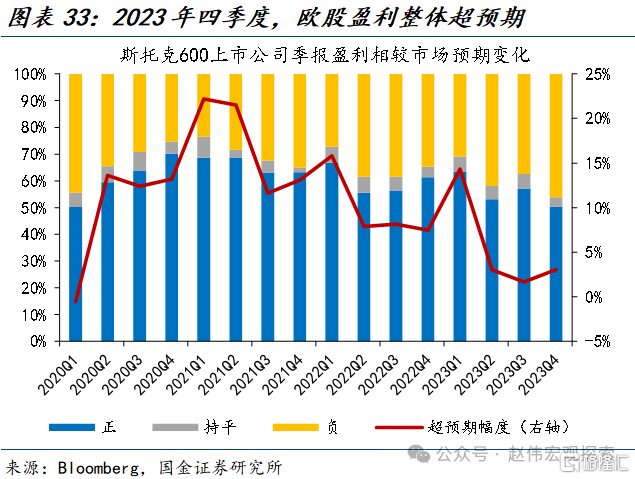

流動性環境的緩和是本輪海外普漲第一階段的推升;隨後,海外經濟預期的修復與亮眼的財報數據接過了“接力棒”。第一階段,2023年10月30日-2023年12月31日,在美債供給緩和、降息預期升溫、投機擾動減弱三方面因素的共同作用下,10年期美債、德債、日債收益率分別下行109bp、87bp、27bp,從分母端對股指上行提供了強有力的支撐。第二階段,2024年1月1日至今,海外無風險利率集體上行、但市場對此卻“鈍感力”十足;經濟預期修復與財報數據超預期繼續爲市場上行提供動能。1月以來,美國、歐元區、日本的花旗經濟意外指數分別上行42.7、81.9和28.1點,4季報數據也集體超預期。

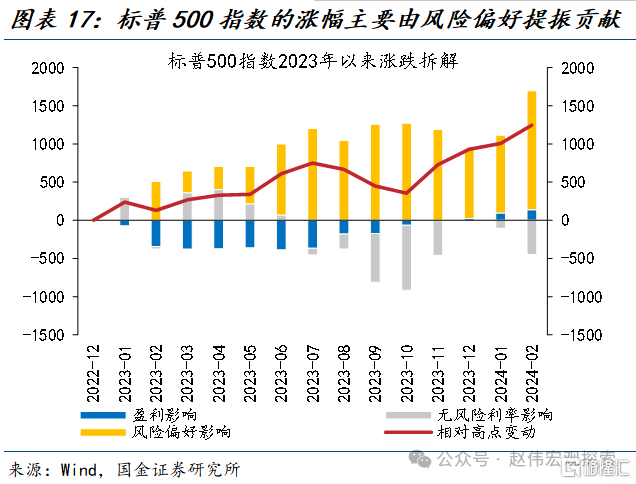

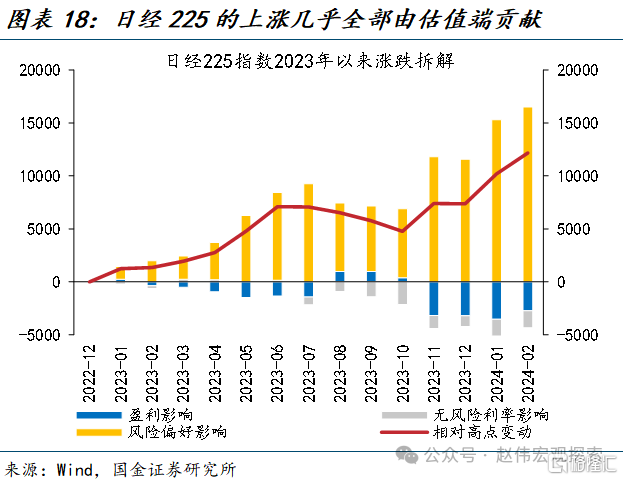

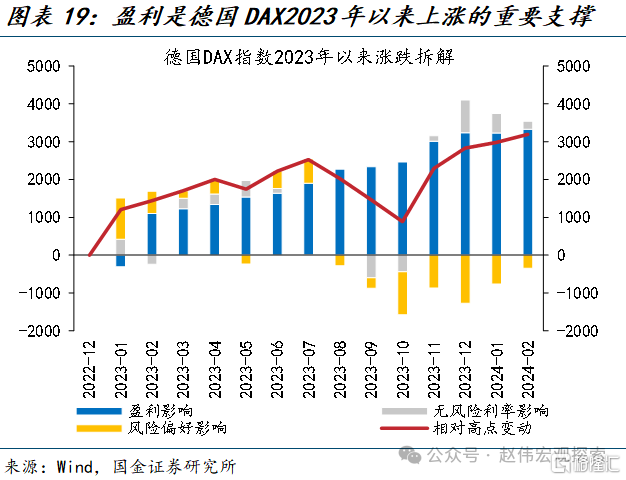

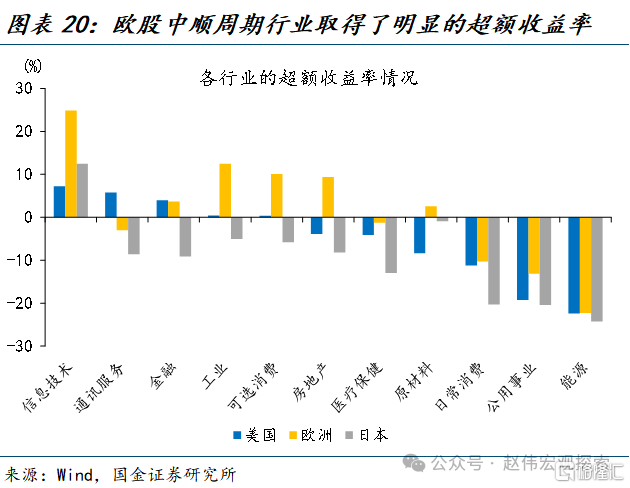

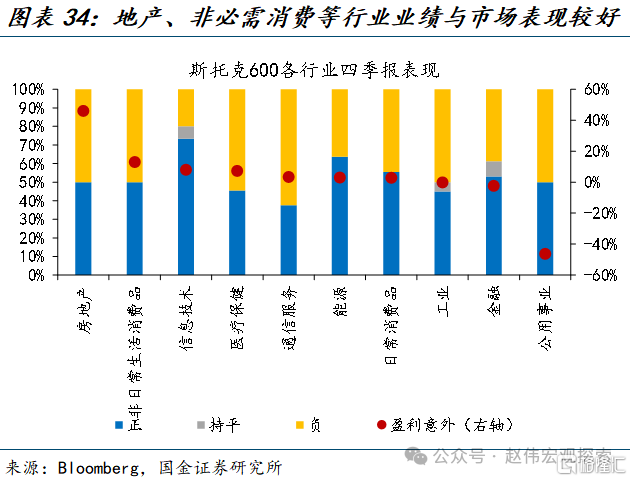

集體新高的背後,海外市場間也存在一定分化:第一,美、日的市場上行更多由估值驅動,而歐洲市場基本面驅動的特徵更爲明顯。一方面,從美、日、歐三個市場的漲跌拆解來看,美股2023年以來的上漲、盈利貢獻僅佔11%,日股盈利端仍爲拖累項,而歐股中德國DAX指數、法國CAC40的上漲則幾乎全部由盈利貢獻。另一方面,行業層面上漲的差異同樣透露了這一分化,歐股中工業、可選消費、地產等順周期行業超額收益率明顯,而美股、日股的上漲則主要由科技等高估值板塊貢獻。

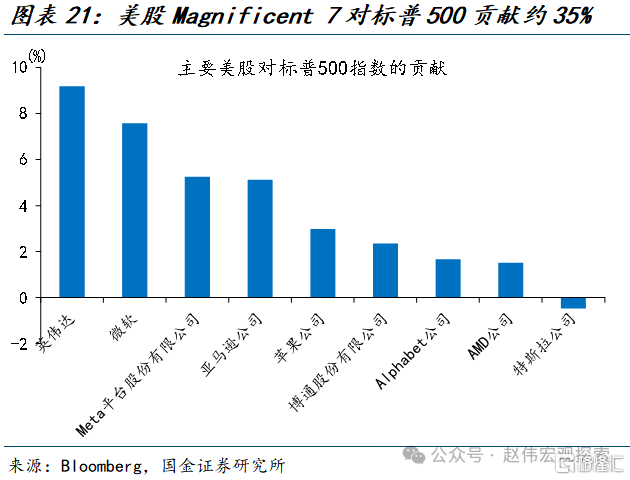

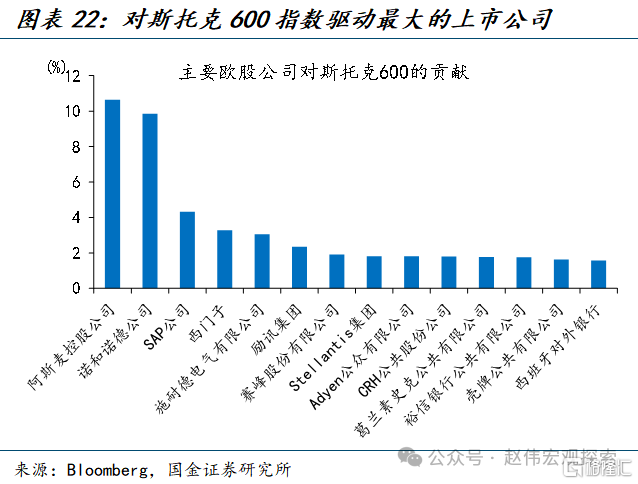

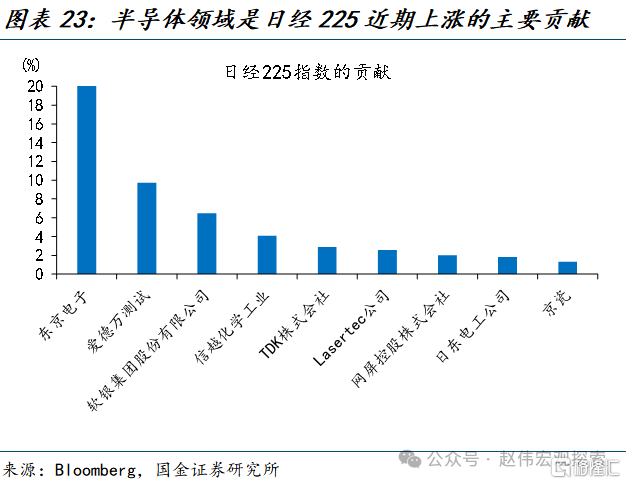

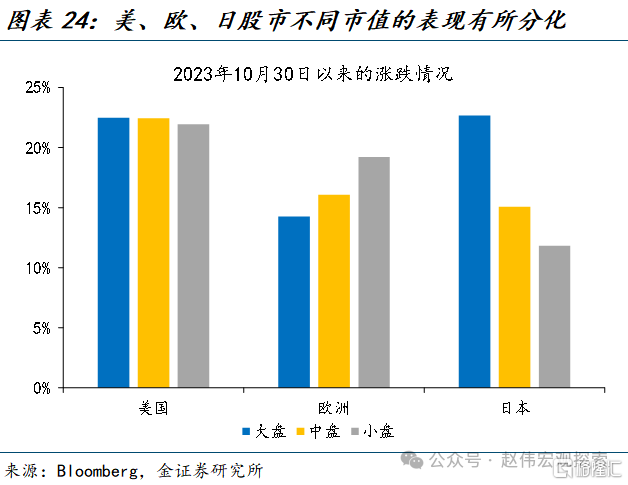

第二,AI行情是日股、美股的重要驅動,而歐股的大漲則更多是制造業相關領域的貢獻。從海外股指的具體拉動來看,1)美股Magnificent 7[1]貢獻了標普500指數上漲的31.3%,近期美股的上漲相對均衡,大中小盤集體上漲,AI行情已向中小市值擴散。2)日股的AI驅動特徵則更爲明顯,對日經225指數驅動前10的個股中,東京電子等8支個股均爲半導體相關,合計貢獻了日經225漲幅的48.0%。3)歐股的上漲則更多由制造業驅動,貢獻較大的個股中,僅阿斯麥爾直接受益於SORA帶動的AI行情,制造業、醫藥等公司業績改善,是歐股上漲的主要支撐,在市值結構上也表現爲中小市值板塊的表現更爲突出。

[1]包括蘋果、微軟、谷歌、英偉達、亞馬遜、特斯拉和META。

三、未來可能的“分化”?美股上行動能或將減弱,日歐市場行情或有望延續

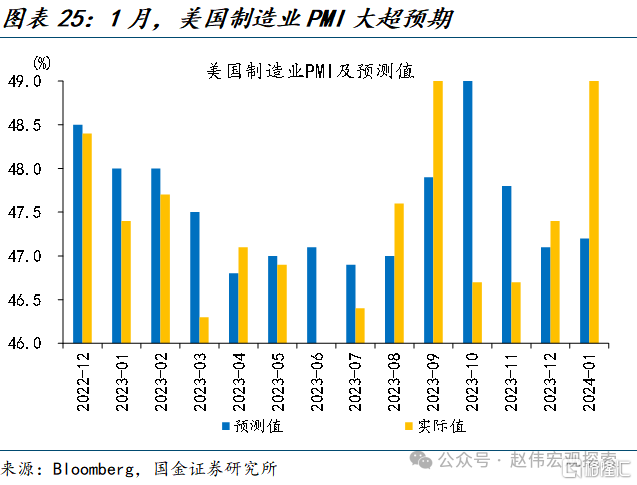

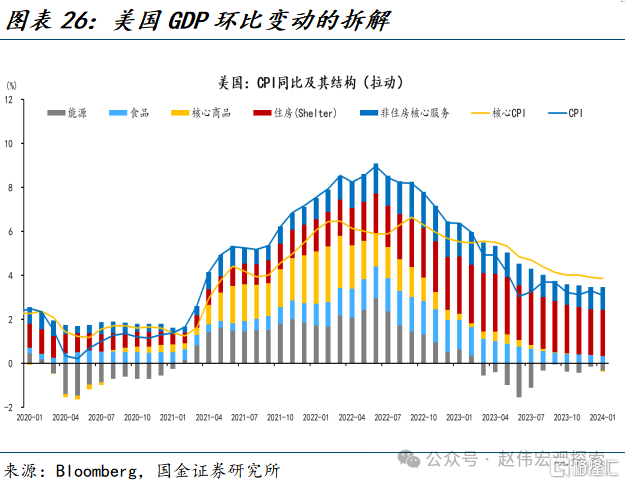

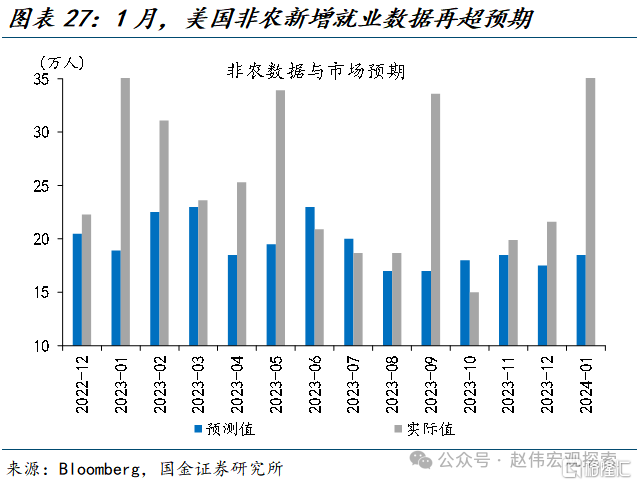

當下,“AI”驅動下的市場躁動已將估值推至相對高位,短期美國經濟的韌性與通脹的粘性或驅動美債收益率繼續攀高,高估值板塊的波動或將加劇。1月,美國制造業PMI錄得49.1、大超市場預期,庫存周期的啓動支撐了美國經濟的韌性。與此同時,通脹的粘性也在顯現:一方面,能源價格的反彈疊加去年同期的低基數,或將帶來商品通脹短期重現;另一方面,美國就業市場仍然偏緊,1月非農新增就業人數35.3萬、大超預期的18.5萬,薪資通脹的粘性或將出現。經濟韌性、通脹粘性下,10年期美債收益率短期或維持高位震蕩,以信息技術、工業等爲代表高估值板塊的波動或將加劇。

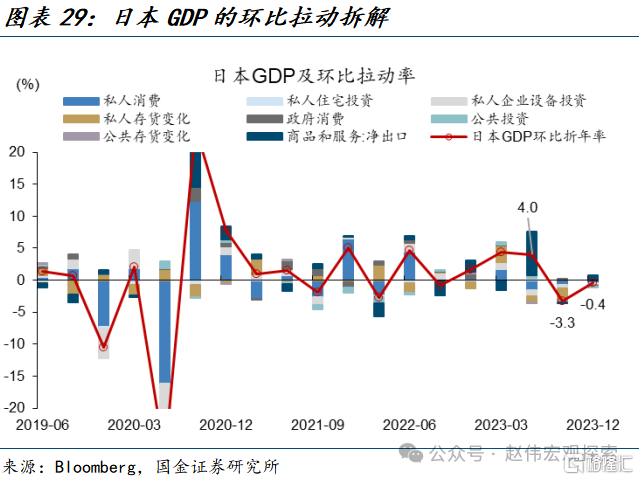

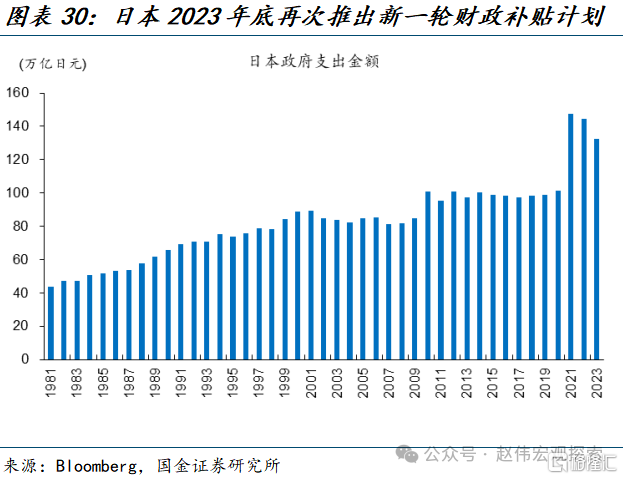

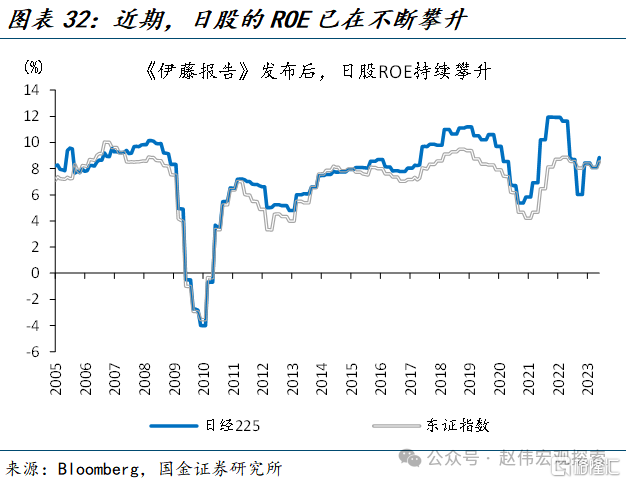

日股雖同樣受益於“AI行情”,但經濟修復、外資流入、政策支持三方面支撐下,未來行情或仍有一定延續性。第一,2023年4季度,日本GDP環比已現觸底回升跡象,其中消費受益於消費者信心的顯著回升,弱日元也對日本出口形成了顯著支撐;向後看,2023年底推出的總計超過17萬億日元的支出計劃,或將助力日本經濟的復蘇。第二,在“巴菲特”效應的影響下,經歷了“失去30年”的日本市場再度吸引了海外投資者的關注,外資仍在不斷流入日本市場。第三,2023年3月31日東證所要求主板市場和標准市場的上市公司提高企業價值與資本效率,“進行時”的改革也在提振日企的相對吸引力。

區別於日股與美股,歐股本輪上行的基礎更爲“堅實”,估值也更爲合理;隨着降息將至,分母端邏輯有望成爲歐股再度上行的“新動能”。前期上漲中,歐股主由盈利端支撐、當前德國DAX、法國CAC40的估值也分處1990年以來57.3%、34.5%的分位水平、相對合理向後看,一方面歐洲經濟的仍處於弱修復區間,財報空窗期、分子端對歐股的拖累或難出現;另一方面,“降息預期”的交易仍爲市場焦點,當下歐債利率易降難升,分母端或將成爲後續歐股的“新動能”。

經過研究,我們發現:

1)2月23日,美、日、歐等市場主要寬基指數均創歷史新高。海外市場大漲,一度帶動了國內對QDII ETF的搶購熱潮。1月底,在國內市場承壓、海外不斷上行背景下,投資者對海外ETF的搶購熱情一度被點燃。伴隨換手率快速攀升,標普500ETF加權平均溢價率一度觸及6%、納指ETF平均溢價率也達3%;日經ETF溢價率更是突破8%。近期隨着國內市場情緒修復,海外ETF溢價率有所回落、但仍處高位。

2)流動性環境緩和是海外普漲的初期推升;隨後,海外經濟預期修復與亮眼財報數據接過了“接力棒”。第一階段,2023年10月30日-12月31日,10Y美債、德債、日債收益率分別下行109、87、27bp,從分母端對股指提供支撐。第二階段, 1月1日至今,市場對無風險利率反彈“鈍感力”十足,經濟預期修復與財報數據繼續爲市場上行提供動能。

3)集體新高的背後,海外市場間也存在一定分化:第一,美、日的市場上行多由估值驅動,而歐洲市場基本面驅動的特徵更爲明顯。第二,AI行情是日股、美股的重要驅動,而歐股的大漲則更多是制造業相關領域的貢獻。其中,美股Magnificent 7貢獻了標普500指數超三成的漲幅,東京電子等8支半導體相關股更是貢獻了日經225漲幅的一半。

4)當下,“AI”驅動下的市場躁動已將估值推至相對高位,短期美國經濟的韌性與通脹的粘性或驅動美債收益率繼續攀高,高估值板塊的波動或將加劇。區別於美股,日歐股市上行的基礎更爲“堅實”,行情有望得以延續。日股方面,AI“淘金熱”中“金”的估值或有高估,但半導體產業“賣鏟人”受益更爲牢靠;疊加經濟修復、外資流入、政策支持,日股或仍有一定支撐。歐股方面,前期上漲中歐股有盈利端支撐、當前估值也仍處歷史中樞附近,降息帶動下的利率回落有望成爲歐股上行的新動能。

風險提示

1. 俄烏衝突再起波瀾:2023年1月,美德繼續向烏克蘭提供軍事裝備,俄羅斯稱,視此舉爲直接卷入战爭。

2. 大宗商品價格反彈:近半年來,海外總需求的韌性持續超市場預期。中國重啓或繼續推升全球大宗商品總需求。

3. 工資增速放緩不達預期:與2%通脹目標相適應的工資增速爲勞動生產率增 速+2%,在全球性勞動短缺的情況下,美歐2023年仍面臨超額工資通脹壓力。

注:本文爲國金證券2024年02月27日研究報告:《海外市場新高背後的“分化”》,分析師:趙偉S1130521120002、賈璐熙S1130523120002、李欣越S1130523080006

標題:海外市場新高背後的“分化”?

地址:https://www.iknowplus.com/post/84811.html