從“專精特新”看產業轉型

摘要

2024年,多地發力布局新質生產力,專精特新企業或是重點“陣地”。以點見面,政策信號如何、反映哪些產業脈絡?

熱點思考:從“專精特新”看產業轉型

一問:專精特新企業,成長路徑有何變化?區域上向東部集中,行業上重點產業佔比擡升

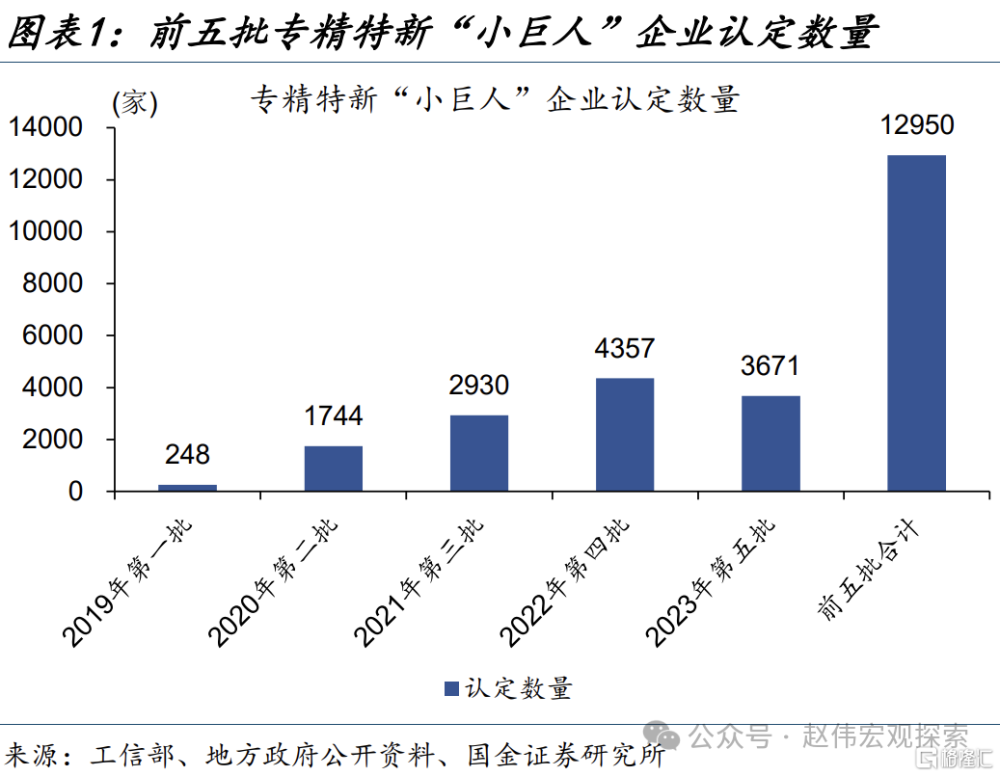

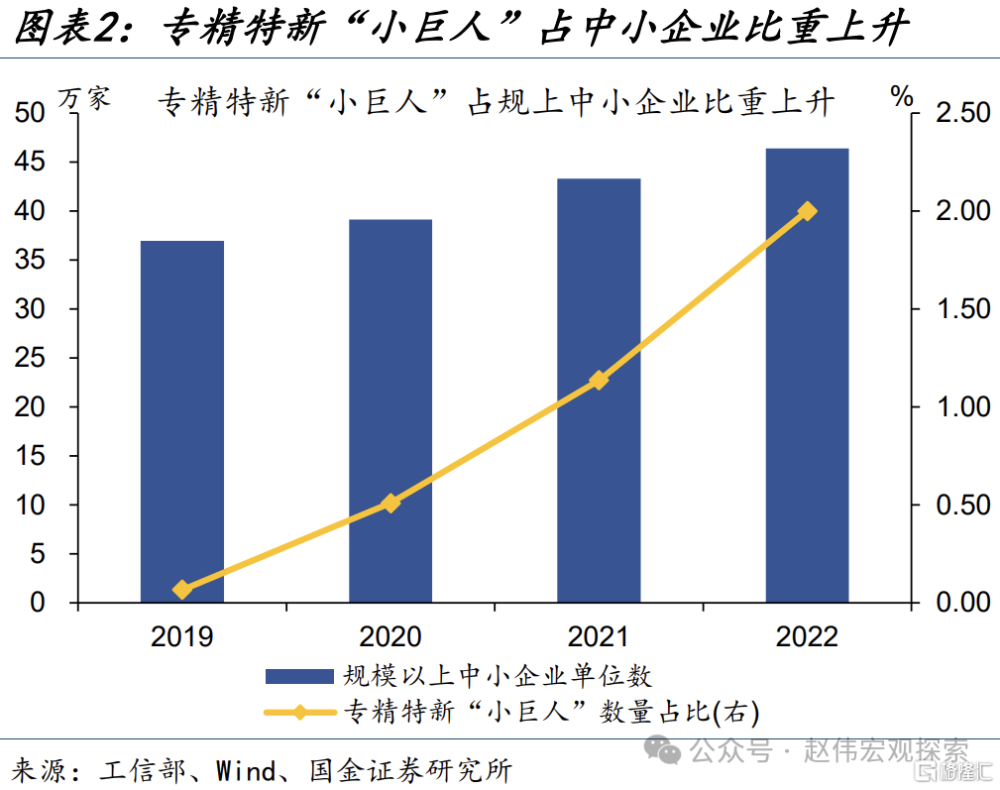

2023年,前五批專精特新“小巨人”企業認定數量接近1.3萬家,提前完成十四五規劃培育1萬家的發展目標。2019-2023年,專精特新企業進入加速培育階段,認證企業數量持續增長、配套政策接連出台。期間,專精特新“小巨人”佔規模以上中小工業企業比重明顯上升,由2019年的不足0.1%顯著提升至2022年的2%。

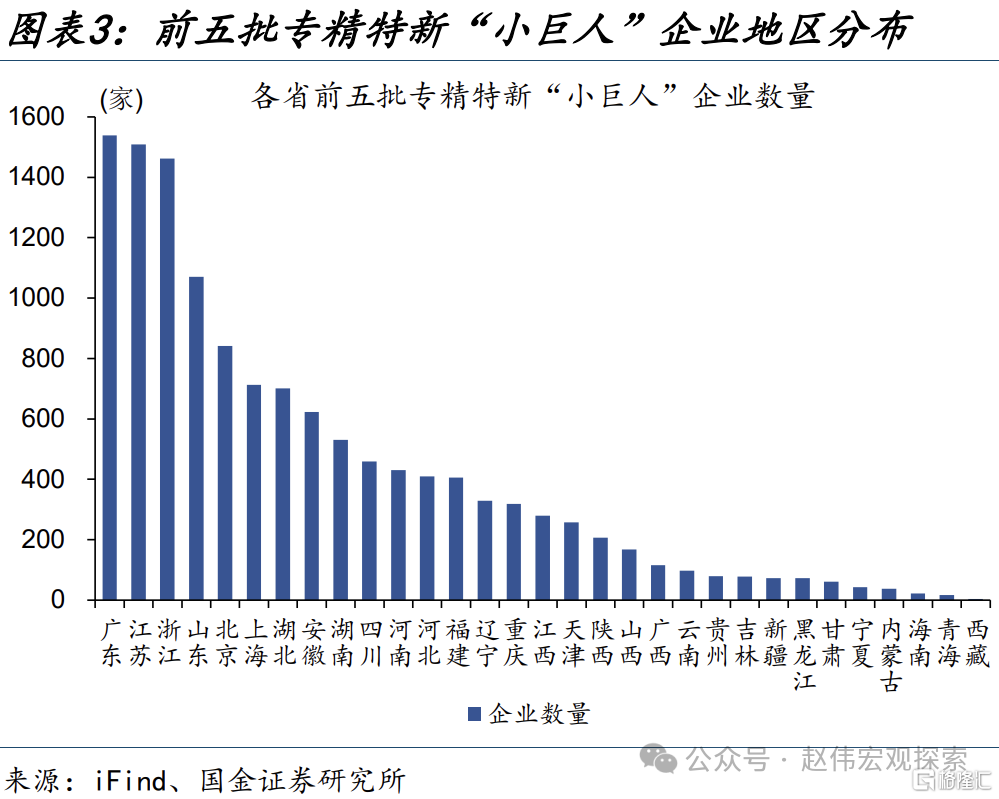

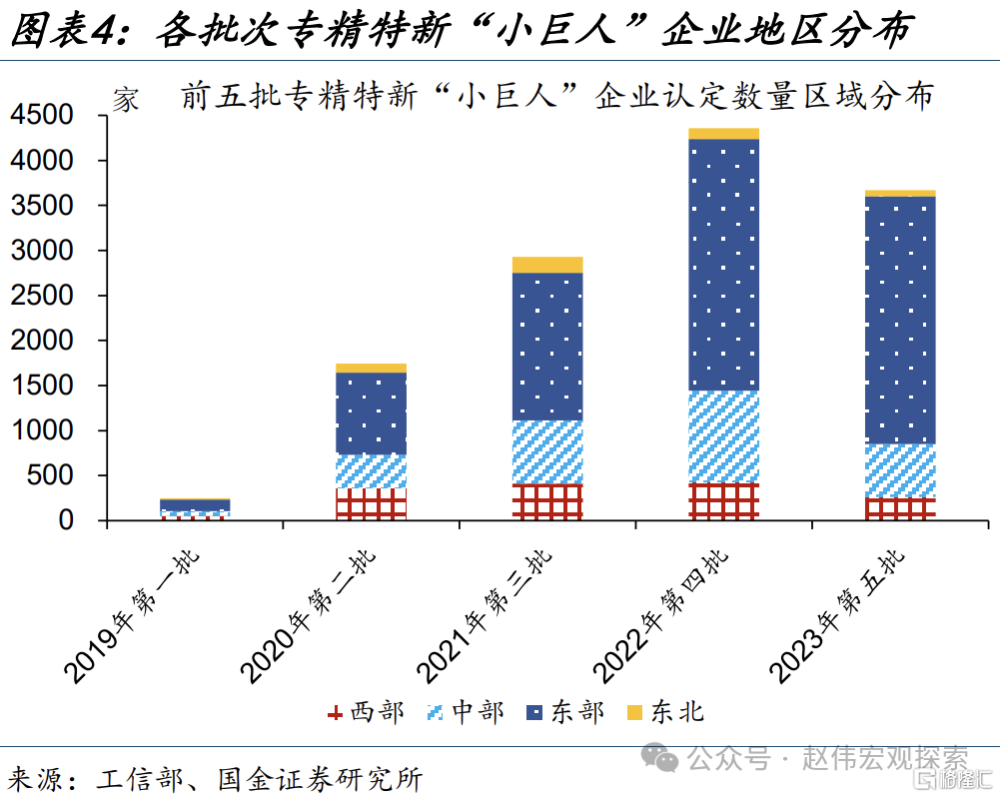

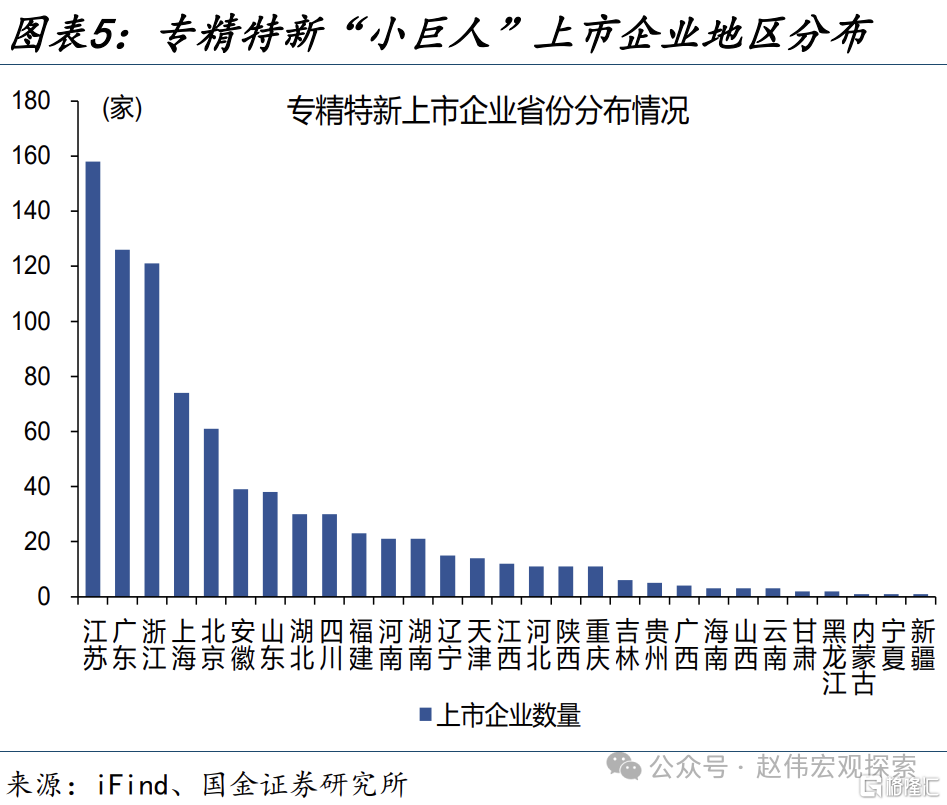

分地區看,專精特新“小巨人”企業進一步向東部發達地區集中。受經濟實力、產業基礎等因素影響,前五批認證企業主要分布在東部、佔比63.9%,其中廣東、江蘇、浙江分列前三甲。2023年第五批認證企業中,東部地區佔比75%、較2022年的64.1%進一步提升。“小巨人”上市企業聚集在東部地區的特徵更加顯著、佔比高達74.3%。

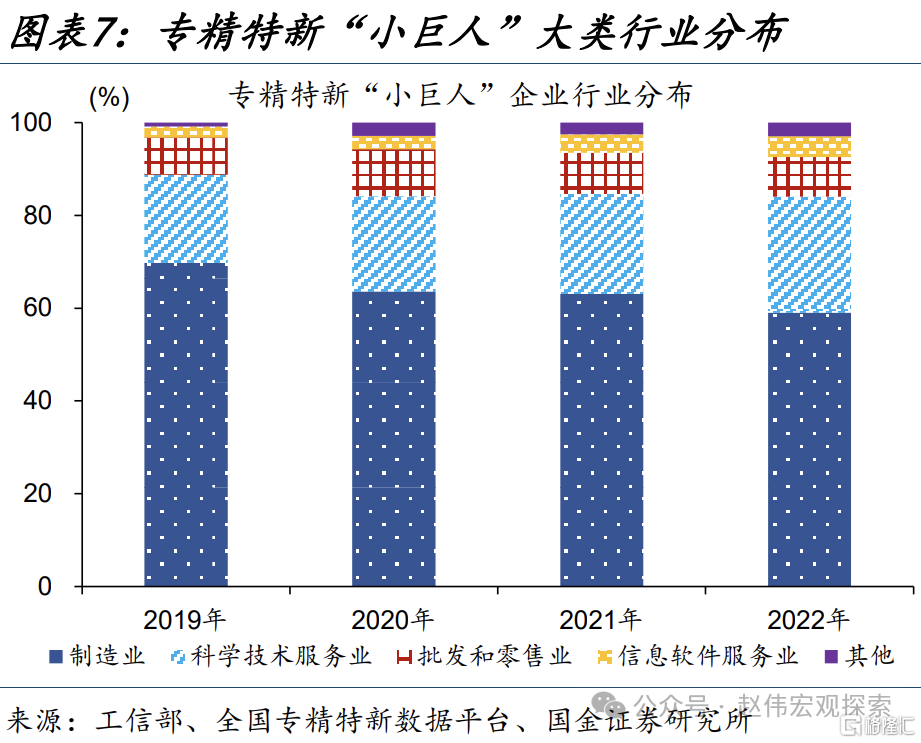

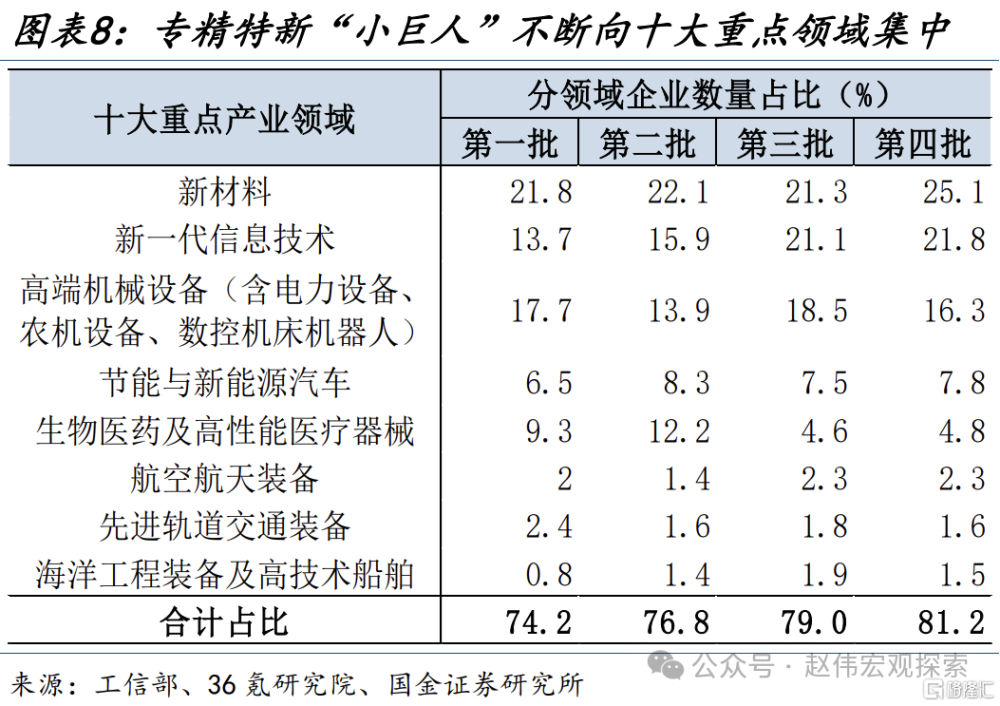

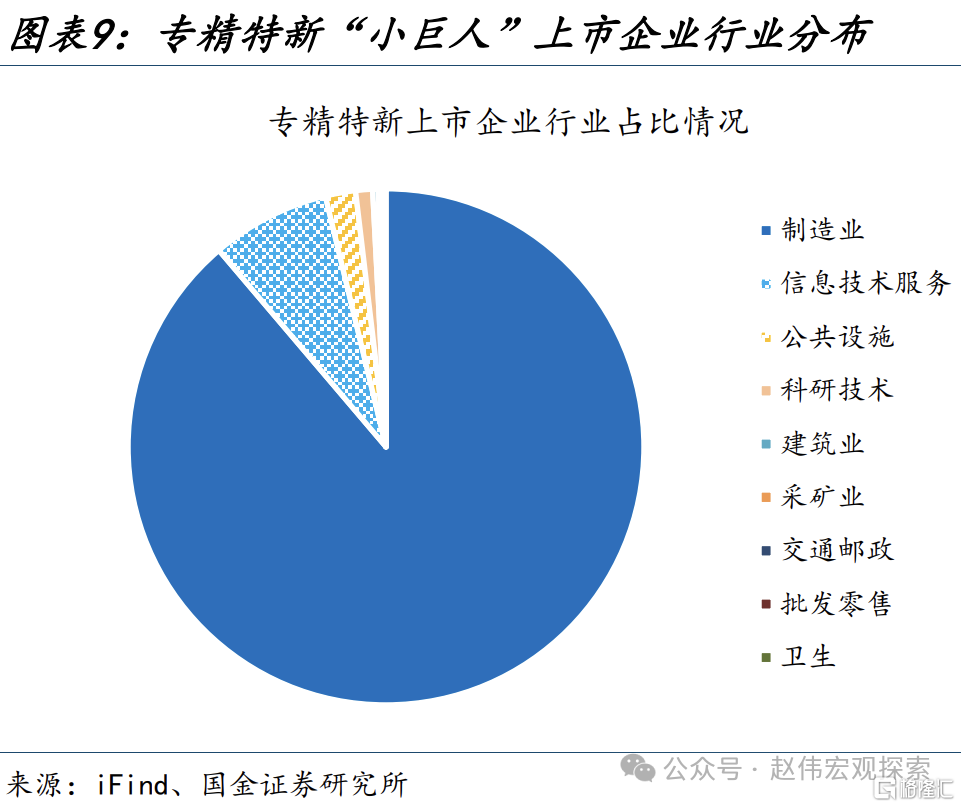

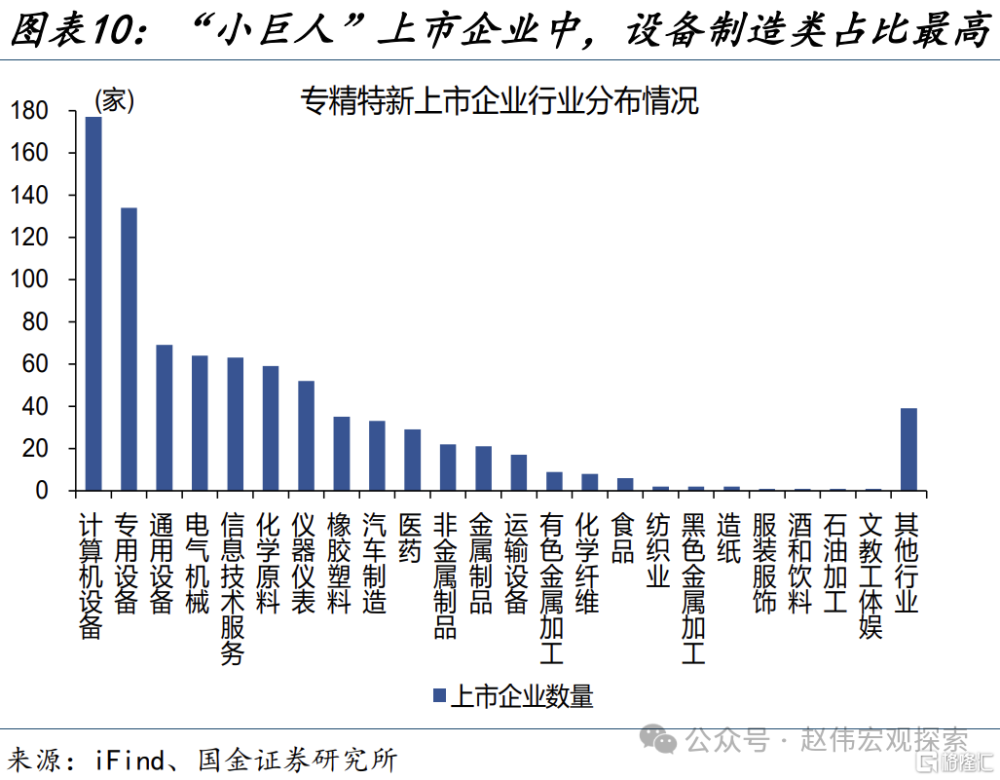

分行業看,十大重點產業領域集中度不斷擡升,近九成上市公司分布在制造業。伴隨科學技術、信息軟件企業數量的增多,2022年認證企業中,制造業企業佔比降至59%、十大重點產業領域企業佔比升至81.2%,分別較2019年下滑10.7、上升7個百分點。“小巨人”上市企業明顯更多分布在制造業,佔比高至九成。

二問:政策扶持思路,有何轉變?認定標准趨嚴,財稅獎補、融資政策等支持力度加大

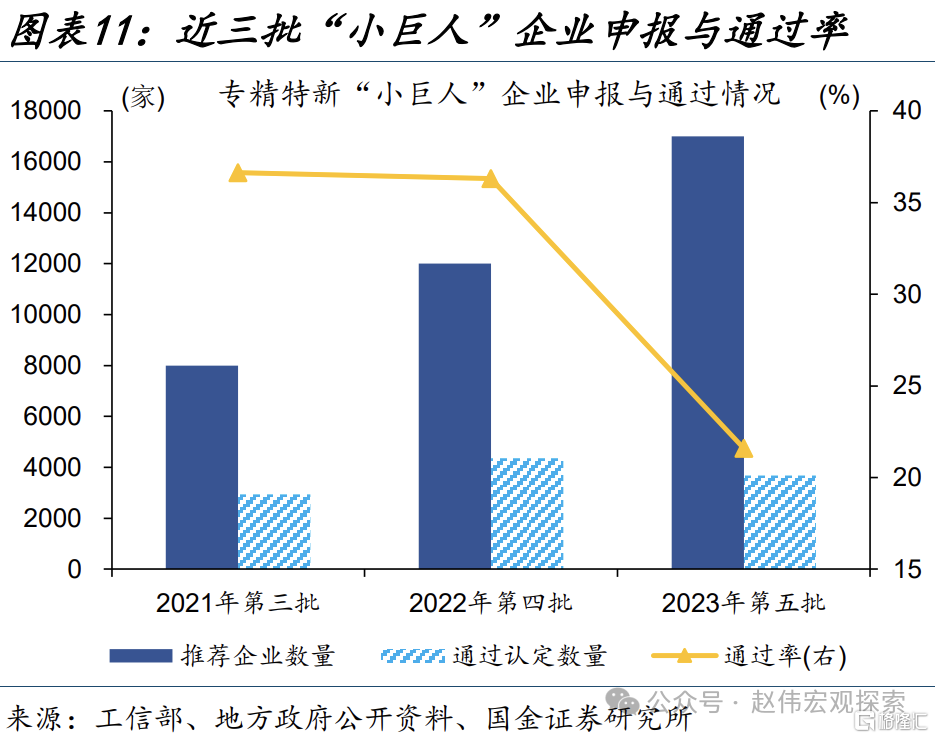

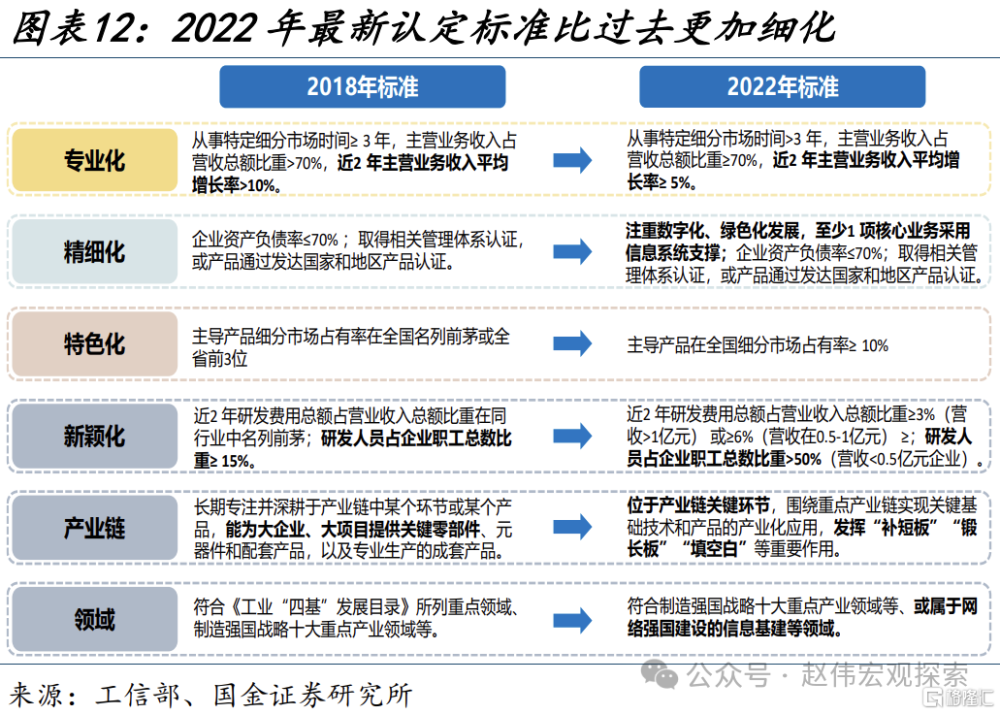

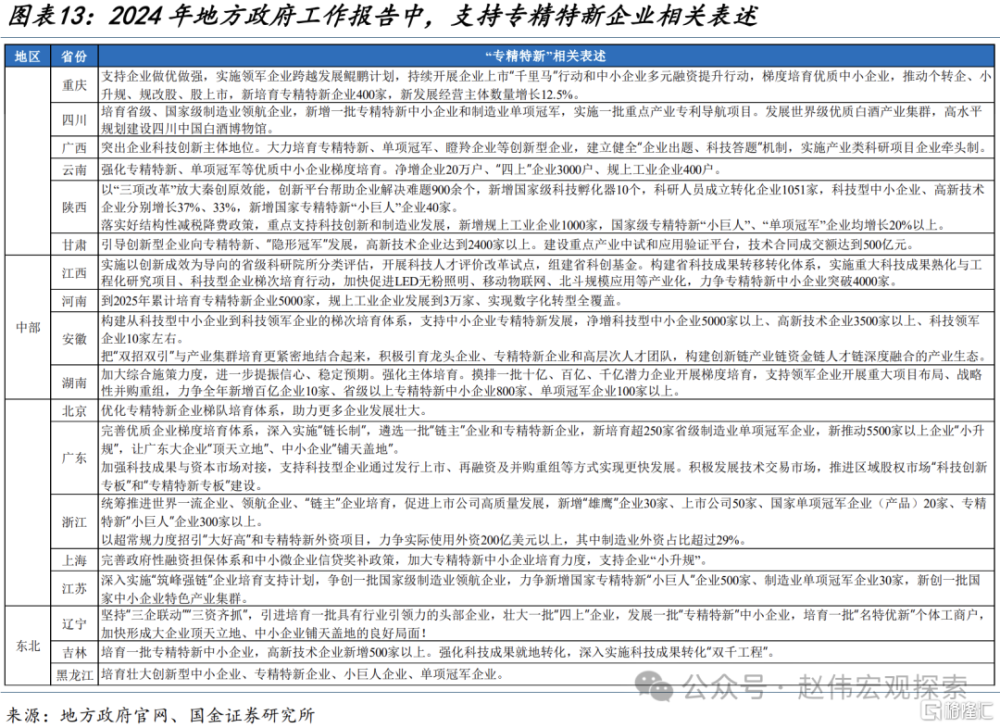

2024年,各地將繼續加大力度培育專精特新企業,但評審標准或進一步趨嚴。2022年最新標准中,“小巨人”企業認定標准更加細化,企業需更加注重數字、綠色化發展。2023年第五批企業通過率相應降至21.6%、較上年回落14.7個百分點。2024年多地計劃加大力度支持專精特新企業,但在培育“數量”已達標背景下,企業“質量”或更受關注。

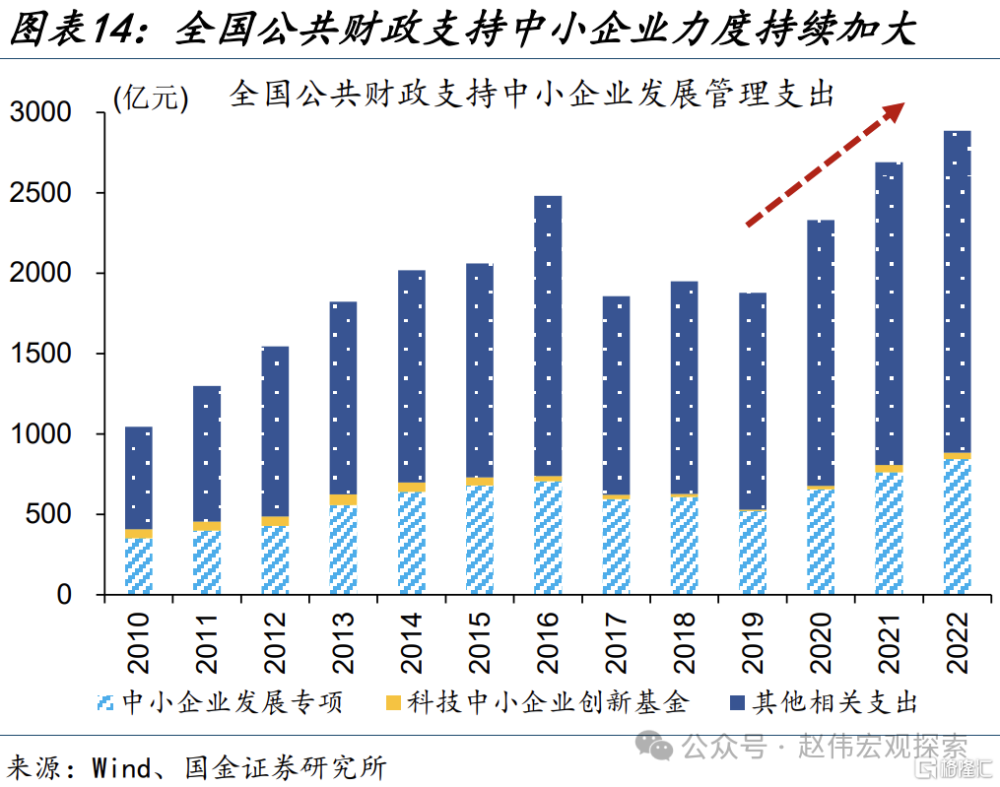

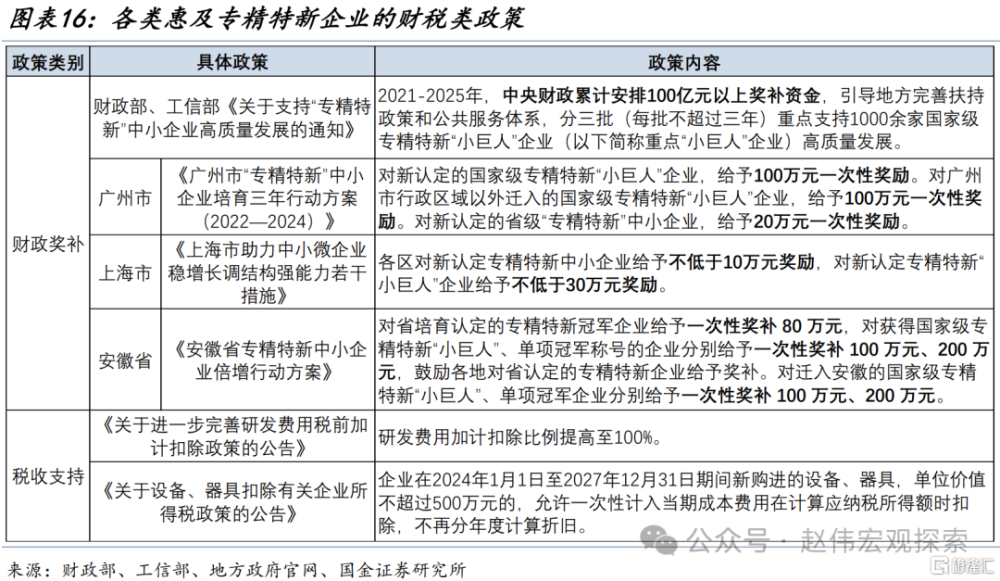

財稅政策方面,近年來財政獎補力度持續加大,專精特新企業可享受的稅收優惠政策增多。十四五期間,中央財政累計安排100億元以上獎補資金支持“小巨人”企業。2019-2022年,全國公共財政支持中小企業發展管理支出由1878億元提升至2887億元。2023年,專精特新研發費加計扣除比例升至100%、設備投資扣除所得稅延期至2027年底。

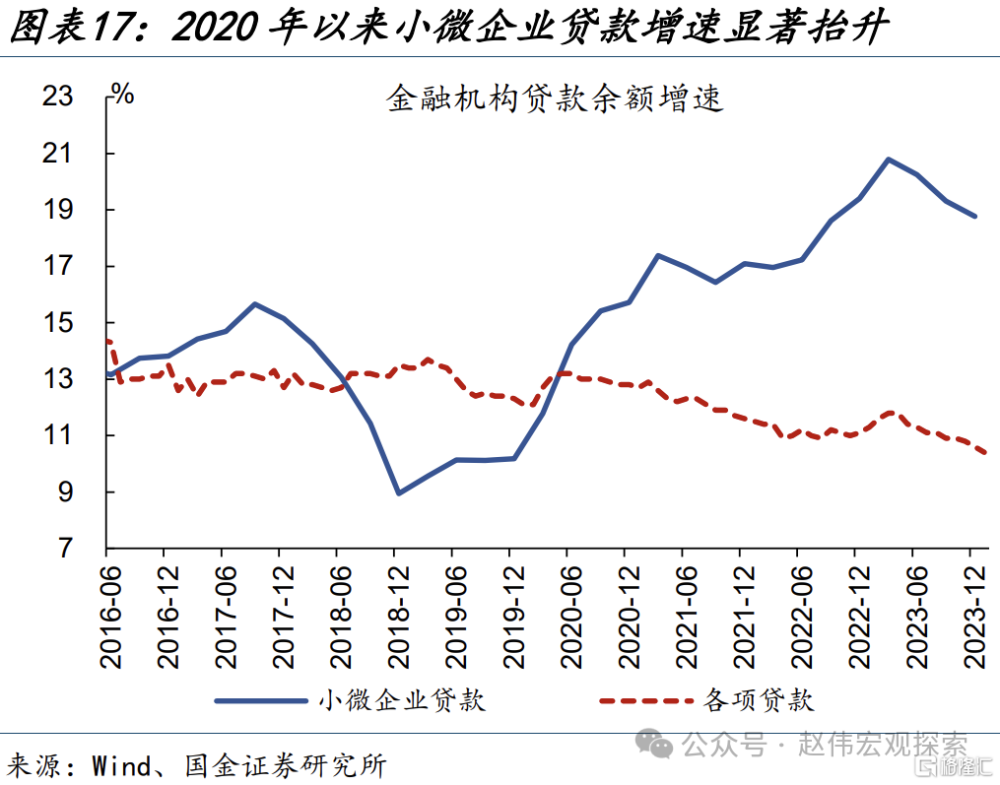

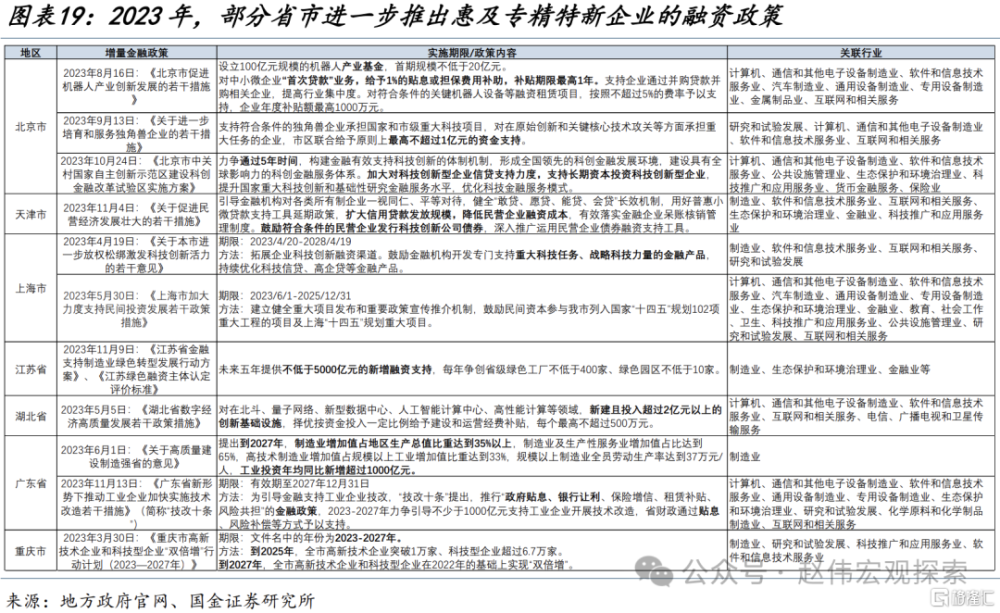

融資政策方面,專精特新企業是金融政策的重點支持對象,受到的融資約束或進一步放松。2020年以來,央行進一步加大對於中小微、民營企業的支持力度。2024年,金融機構小微貸款增速18.8%、顯著高於各項貸款增速的10.6%。政策扶持下,專精特新、“小巨人”認證企業,更容易獲得銀行信貸,同時利率或更優惠、額外享受貼息等。

三問:產業轉型脈絡,如何洞察?新質生產力引領數字、智能化趨勢,軟科技受關注度提升

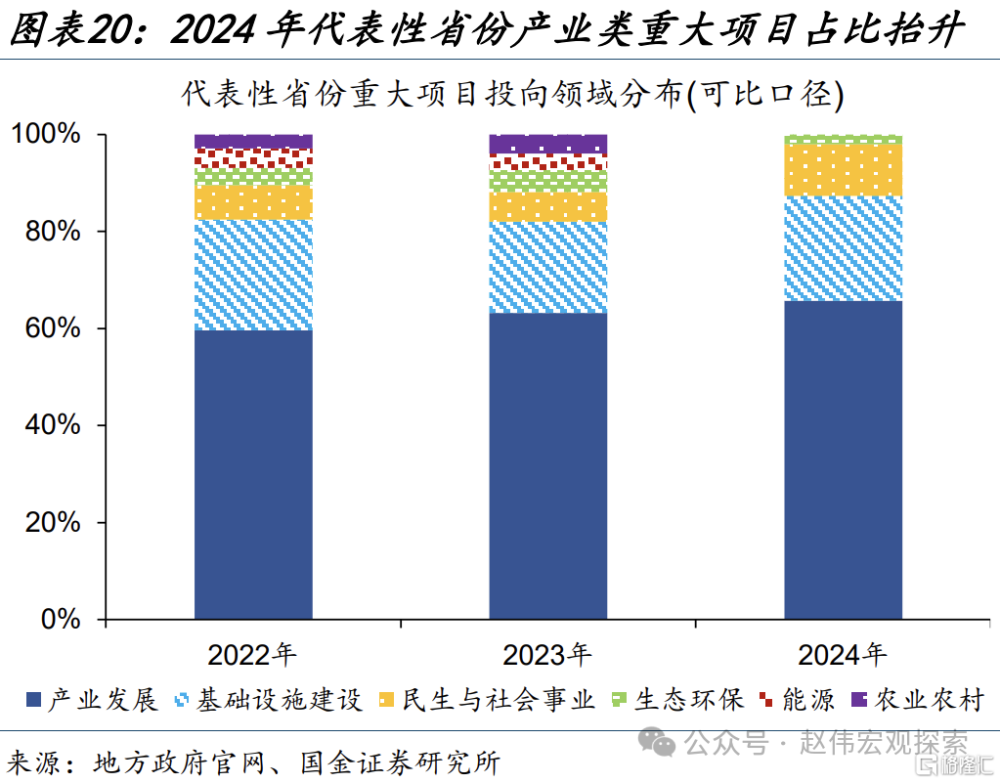

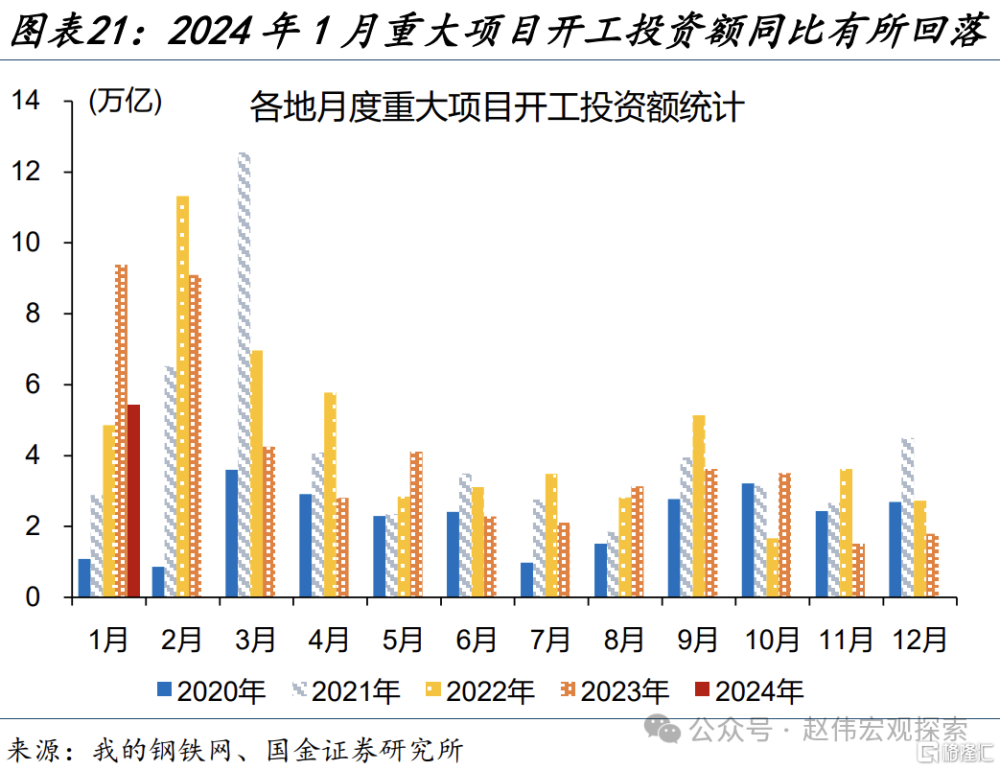

“專精特新”政策變化,反映我國頂層規劃更加注重產業發展質量。“專精特新”政策支持力度加大、企業認定標准提升,與中央經濟工作會議“重點產業鏈高質量發展、加強質量支撐”等定調相符。政策引導下,2024年代表性省份產業類重大項目佔比升至65.7%、較上年提高2.5個百分點,細分領域上更多聚焦未來產業、新一代信息技術等。

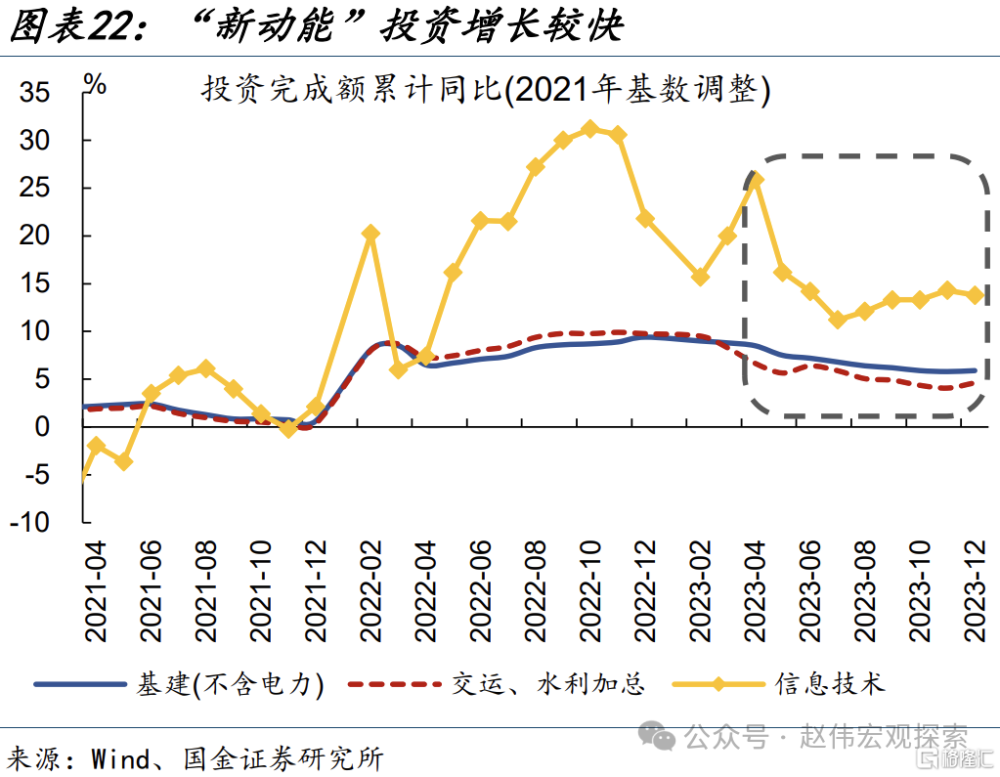

產業脈絡上,“新質生產力”或引領產業體系加快重構,產業數字化、智能化趨勢進一步確立。專精特新企業或作爲培育和發展新質生產力的“主陣地”,近年來科技、信息服務“小巨人”企業佔比顯著提升,反映了政策對“軟科技”關注度提升的重要變化。產業數字化、智能化趨勢下,2023年信息技術投資增速13.8%、較過往明顯提升。

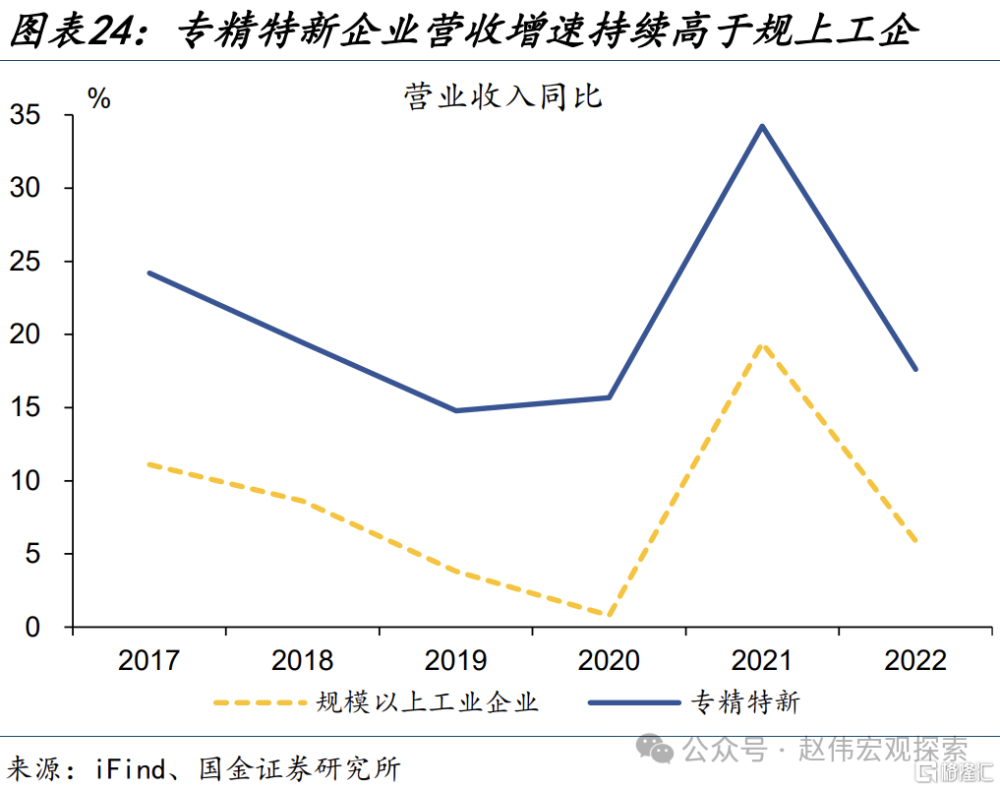

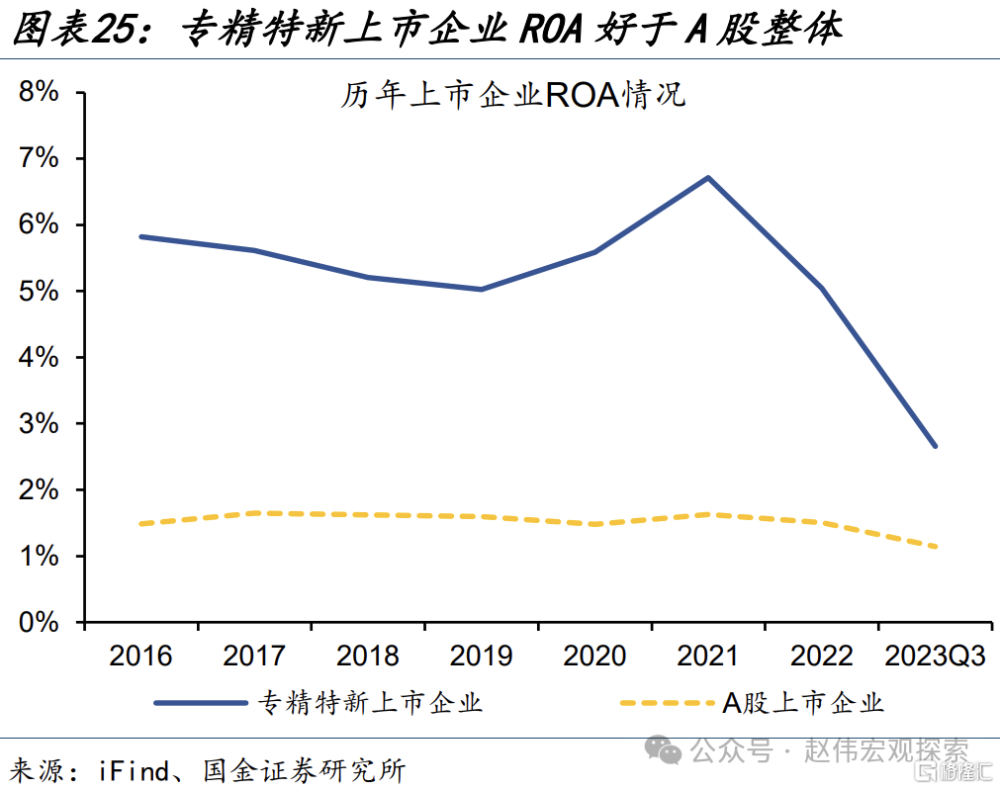

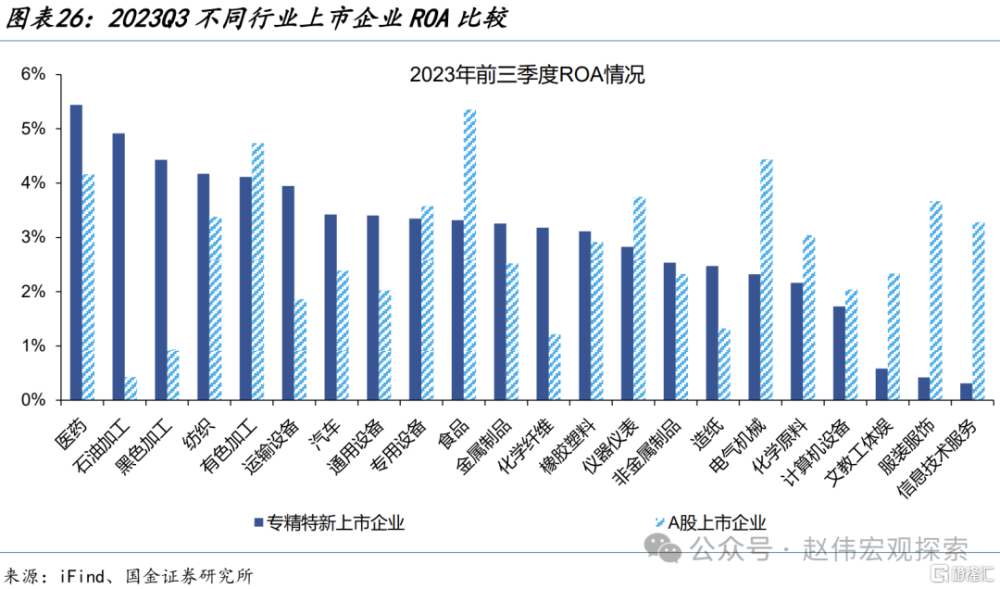

以“小巨人”企業爲樣本,設備制造行業質效突顯,石化、鋼鐵等傳統行業受技術創新賦能更加顯著。政策重點扶持下,專精特新企業經營能力保持優勢,“小巨人”上市企業營收增速持續高於規模以上工業企業、ROA水平高於A股整體。分行業看,汽車等設備制造行業ROA位居前列;石化、鋼鐵等行業ROA明顯高於A股同行業上市公司。

風險提示

經濟復蘇不及預期,政策落地效果不及預期。

報告正文

2024年,多地發力布局新質生產力,專精特新企業或是重點“陣地”。以點見面,政策信號如何、反映哪些產業脈絡?本文梳理,供參考。

熱點思考:從“專精特新”看產業轉型

一問:專精特新企業,成長路徑有何變化?

2023年,前五批專精特新“小巨人”企業認定數量接近1.3萬家,提前完成十四五規劃培育1萬家的發展目標。2019年以來,“專精特新”中小企業進入加速培育階段,前五批專精特新“小巨人”企業名單陸續發布。2023年,第五批共3671家專精特新“小巨人”企業名單公示、較第四批企業數量有所減少,前五批累計認定企業接近1.3萬家,提前完成《“十四五”促進中小企業發展規劃》中“力爭到2025年培育1萬家專精特新‘小巨人’企業”的發展目標。與此同時,專精特新“小巨人”佔規模以上中小工業企業比重明顯上升,由2019年的不足0.1%顯著提升至2022年的2%。

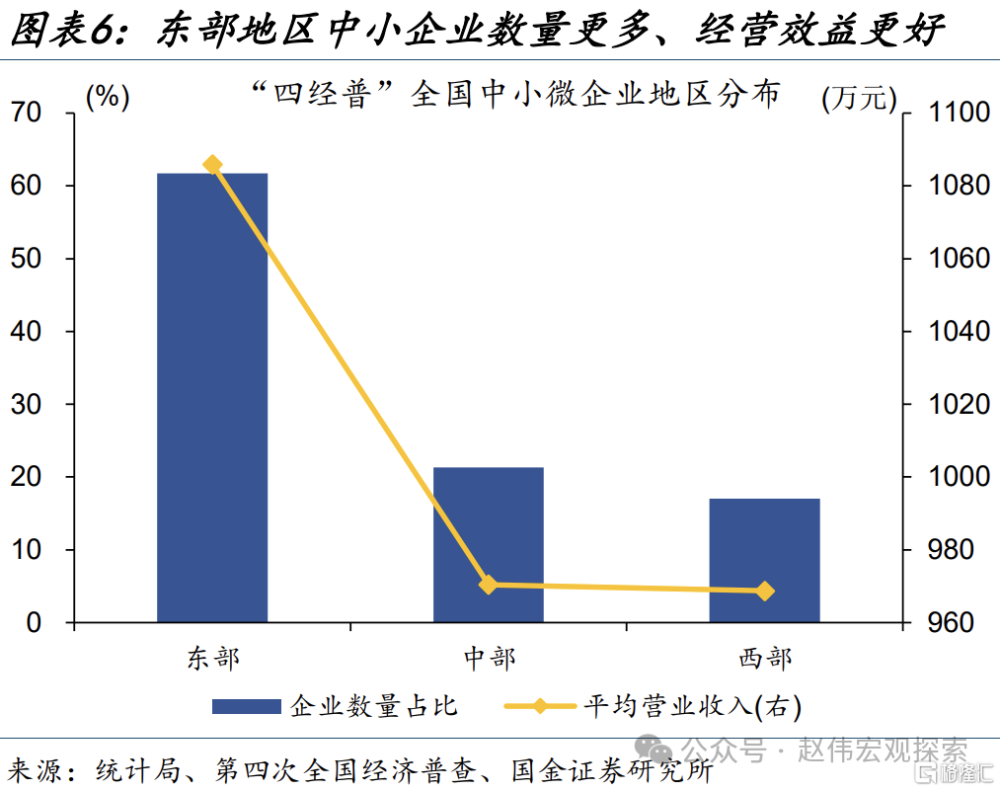

分地區看,專精特新“小巨人”企業進一步向東部發達地區集中。前五批認證企業中東部地區佔比63.9%,其中廣東、江蘇、浙江分列前三甲,企業數量佔比分別爲12%、11.8%、11.4%。2023年第五批認證企業中,東部地區佔比75%、較2022年的64.1%進一步提升。專精特新“小巨人”上市企業聚集在東部地區的特徵更加顯著、佔比高達74.3%,長三角經濟帶優勢更爲突出,其中江蘇上市企業數量最多、佔比18.7%。東部地區培育專精企業更具優勢,主要與當地經濟實力、產業基礎更加雄厚有關。第四次全國經濟普查數據顯示,東部地區中小微企業分布更多、佔比61.7%,同時經營效益明顯好於其他地區。

分行業看,十大重點產業領域集中度不斷擡升,近九成上市公司分布在制造業。專精特新“小巨人”企業主要集中在制造業,但伴隨科學技術、信息軟件企業數量的增多,2022年第四批制造業企業佔比降至59%、較2019年下滑10.7個百分點。與此同時,分布在十大重點產業領域的企業佔比不斷擡升,2022年第四批爲81.2%、較2019年上升7個百分點。“小巨人”上市企業中,仍然是制造業企業佔據主導、佔比高至九成。其中,計算機設備、專用和通用設備企業數量最多,佔比分別爲20.9%、15.8%、8.1%。

二問:政策培育思路,有何轉變?

2024年,各地將繼續加大力度培育專精特新企業,但評審標准或進一步趨嚴。2024年地方政府工作報告顯示,多地明確“加快構建現代化產業體系”、“加大專精特新企業培育力度”等。由於前五批次“小巨人”企業數量已超過1萬家的培育目標,第五批企業通過率降至21.6%、較第四批回落14.7個百分點。2022年最新標准中,“小巨人”企業認定細化至“專、精、特、新、鏈、品”六方面指標,鼓勵企業更加注重數字、綠色化發展,至少1項核心業務採用信息系統支撐等。2024年,各地培育專精特新企業或更加注重質量。

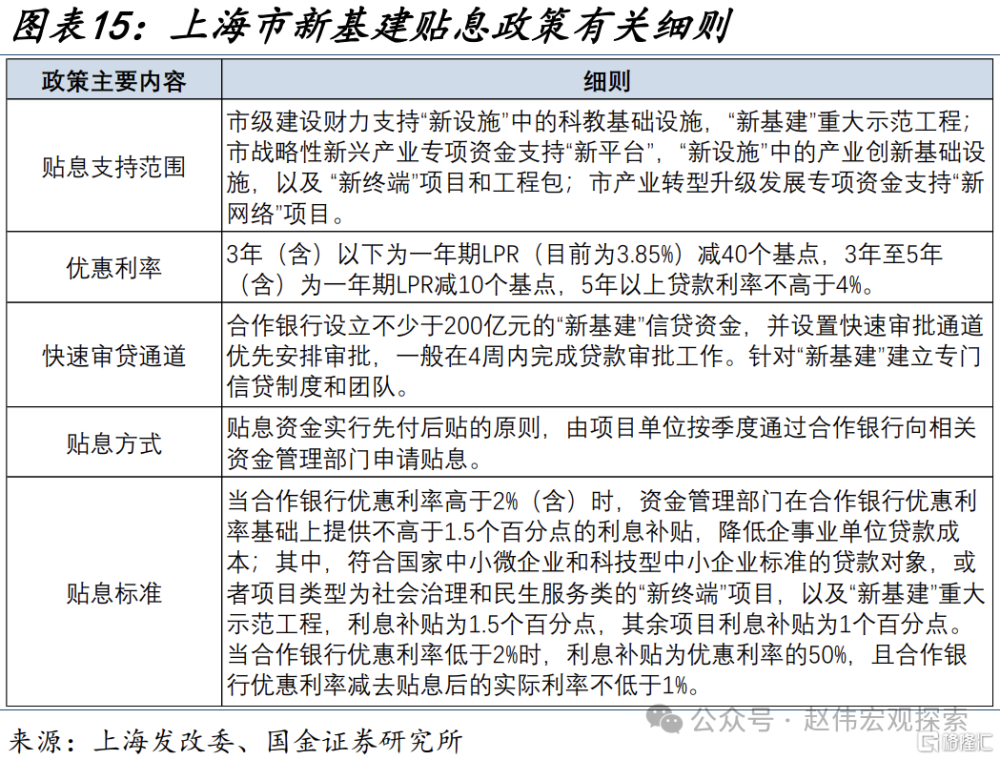

財稅政策方面,近年來財政獎補力度持續加大,專精特新企業可享受的稅收優惠政策增多。2021年,工信部明確“十四五”期間,中央財政累計安排100億元以上獎補資金,重點支持國家級專精特新“小巨人”企業高質量發展。2019-2022年,全國公共財政支持中小企業發展管理支出由1878億元提升至2887億元。此外,專精特新企業還可享受研發費用加計扣除、扣除比例提高至100%,設備投資扣除所得稅政策延期至2027年底等。2024年2月,上海發改委表示今年將繼續實施新基建貼息政策(惠及部分領域專精特新企業),新一輪政策將進一步加大利率優惠幅度、貼息支持範圍。

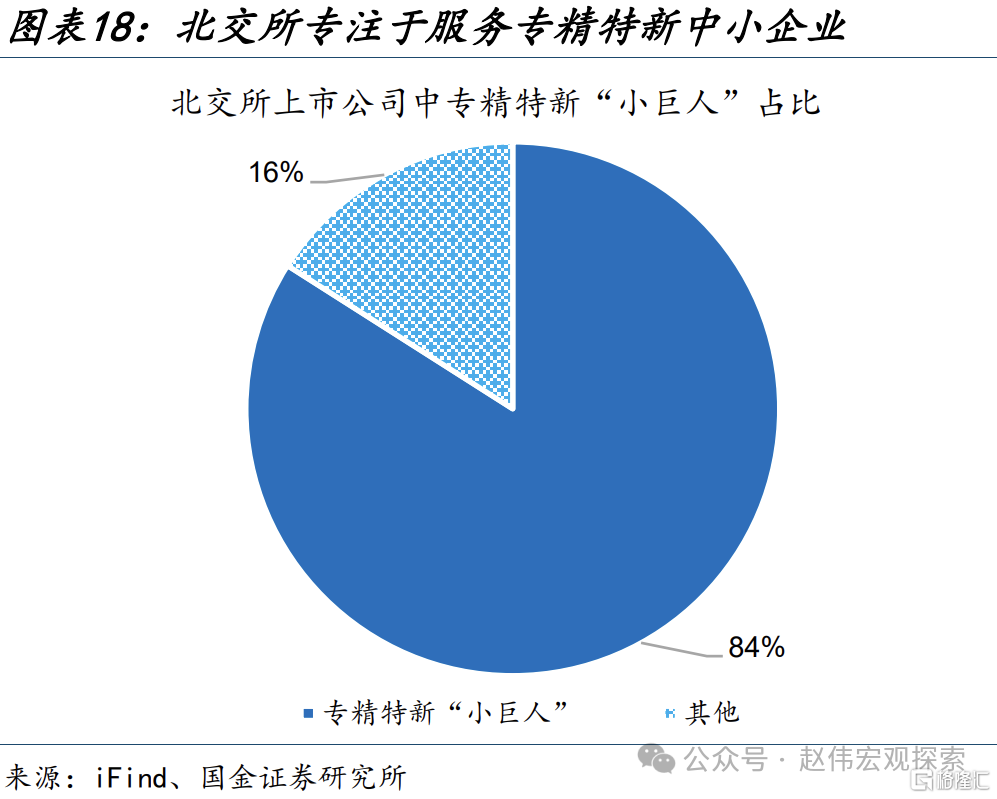

融資政策方面,專精特新企業是金融政策的重點支持對象,受到的融資約束或進一步放松。絕大多數專精特新企業是民營和中小企業,容易受到融資“難、貴”的約束。2020年以來,央行進一步加大對於中小微、民營企業的支持力度。2024年,金融機構小微貸款增速18.8%、顯著高於各項貸款增速的10.6%。而在政策扶持下,獲得專精特新、尤其是“小巨人”認證的企業,更容易獲得銀行信貸,同時利率或更優惠、額外享受貼息等。此外,北交所加持下,專精特新企業直接融資渠道進一步打开。截至2024年2月,北交所全部上市公司中,專精特新企業佔比高達84%。

三問:產業轉型脈絡,如何洞察?

“專精特新”政策變化,反映我國頂層規劃更加注重產業發展質量。“專精特新”政策支持力度加大、企業認定標准提升,與中央經濟工作會議“重點產業鏈高質量發展、加強質量支撐”等定調相符。政策引導下,2024年四川、山東、江蘇、上海、河南重大項目中,產業類項目佔比升至65.7%、較上年進一步提高2.5個百分點。其中,投資發力點更多聚焦在未來產業、新一代信息技術等領域。如上海市重大工程計劃中,包括張江復旦國際創新中心、中科院科教基礎設施、寧德時代未來能源技術研發及產業基地等項目。

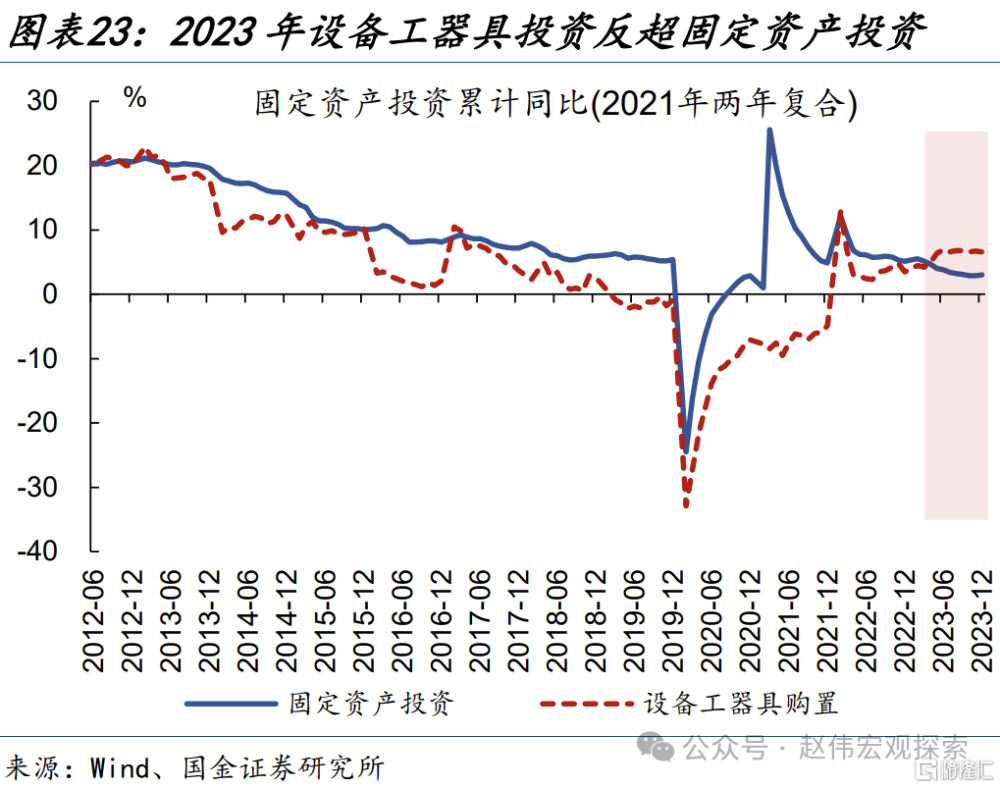

產業脈絡上,“新質生產力”或引領產業體系加快重構,產業數字化、智能化趨勢進一步確立。數字經濟時代的新質生產力與新一代信息、生物、材料等重點領域高度融合,專精特新企業或作爲培育和發展新質生產力的“主陣地”。近年來,科技、信息服務“小巨人”企業佔比顯著提升,反映了政策對“軟科技”關注度提升的重要變化。伴隨產業數字化、智能化趨勢的進一步確立,“新動能”對於經濟的帶動作用也在增強。2023年,信息技術固定資產投資增速13.8%、高於基建投資(不含電力)增速的5.9%;設備工器具投資增速6.6%,反超固定資產投資增速3.6個百分點。

以“小巨人”企業爲樣本,設備制造行業質效突顯,石化、鋼鐵等傳統行業受技術創新賦能更加顯著。政策重點扶持下,專精特新企業經營能力保持優勢。2017-2022年,專精特新“小巨人”上市企業營收增速持續高於規模以上工業企業,二者年均營收增速分別爲21%、8.3%。“小巨人”上市企業還具備好於A股整體的盈利能力,2023年三季度,二者ROA平均水平分別爲2.7%、1.1%。分行業看,運輸設備、汽車、通用設備等行業ROA位於各大行業前列;石油加工、黑色加工、化纖等行業ROA明顯高於A股同行業上市公司。

經過研究,我們發現:

(1)專精特新企業,成長路徑有何變化?2023年,前五批專精特新“小巨人”企業認定數量接近1.3萬家,提前完成十四五規劃培育1萬家的發展目標。分地區看,專精特新“小巨人”企業進一步向東部發達地區集中。分行業看,十大重點產業領域集中度不斷擡升,近九成上市公司分布在制造業。

(2)政策扶持思路,有何轉變?2024年,各地將繼續加大力度培育專精特新企業,但評審標准或進一步趨嚴。財稅政策方面,近年來財政獎補力度持續加大,專精特新企業可享受的稅收優惠政策增多。融資政策方面,專精特新企業是金融政策的重點支持對象,受到的融資約束或進一步放松。

(3)產業轉型脈絡,如何洞察?“專精特新”政策變化,反映我國頂層規劃更加注重產業發展質量。產業脈絡上,“新質生產力”或引領產業體系加快重構,產業數字化、智能化趨勢進一步確立。以“小巨人”企業爲樣本,設備制造行業質效突顯,石化、鋼鐵等傳統行業受技術創新賦能更加顯著。

風險提示

1、經濟復蘇不及預期。海外形勢變化對出口拖累加大、地產超預期走弱等。

2、政策落地效果不及預期。債務壓制、項目質量等拖累政策落地,資金滯留金融體系等。

注:本文爲國金證券2024年2月26日研究報告:《從“專精特新”看產業轉型》,分析師:趙偉S1130521120002、張雲傑S1130523100002

標題:從“專精特新”看產業轉型

地址:https://www.iknowplus.com/post/84513.html