美聯儲:若隱若現的再加息?

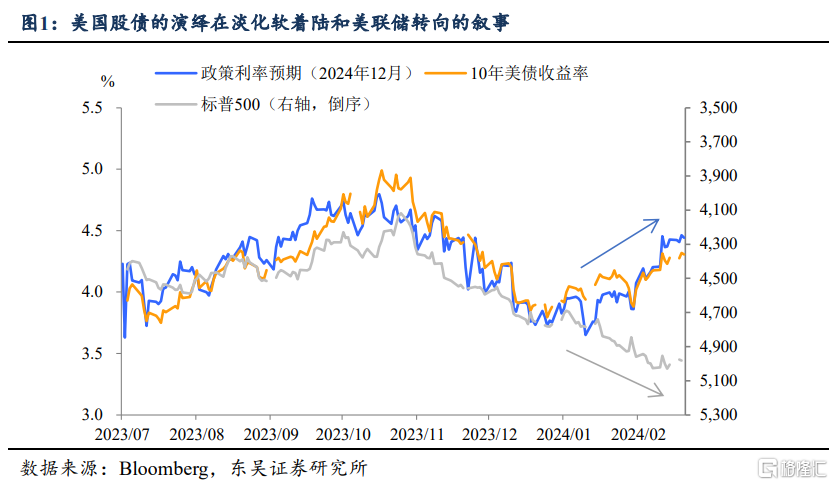

美聯儲开始公开“唱衰”降息論,標普500續創新高,是不是該擔心再加息的“意外”了?周四凌晨公布的1月聯儲議息會議紀要多少要讓市場“捏把汗”——“大多數與會者關注到貨幣政策轉向太快的風險(Most participants noted the risks of moving too quickly to ease the stance of policy)”,這一“唱衰”降息論的行爲背後至少透露了兩層信號:降息不會太快开啓,而最後一次加息可能並沒有“蓋棺論定”。略顯默契的是,2月以來市場的表現也开始逐漸淡化軟着陸和美聯儲即將轉向的敘事——美債收益率大幅上漲,而股市卻表現同樣堅挺,標普指數在5000之上持續“攻城略地”。更加樂觀的預期背後,加息的“魅影”似乎真的若隱若現。

那么,如何評估美聯儲再加息的隱憂?我們認爲可能至少要滿足三個方面的條件(就業、通脹和增長),而這三個條件目前看來門檻不低。今年降息的時點和空間確實存在不確定性,但是重啓加息的概率目前看來並不大。

美聯儲重回加息的可能性有多大?我們認爲可以從2023年美聯儲的超預期加息中獲得一些洞見。2022年12月美聯儲議息會議點陣圖暗示2023年整體將加息3次,而市場由於衰退擔憂,政策預期則更加“激進”——6月停止加息、7月开始降息。最終的結果是2023年美聯儲加息4次,最後一次加息在7月,並且全年沒有降息。

回顧2023年上半年美國經濟和市場環境,頂着市場的衰退預期和美國硅谷銀行的破產,美聯儲超預期加息的“底氣”在哪?我們認爲可能來自於三個方面重要的經濟條件:

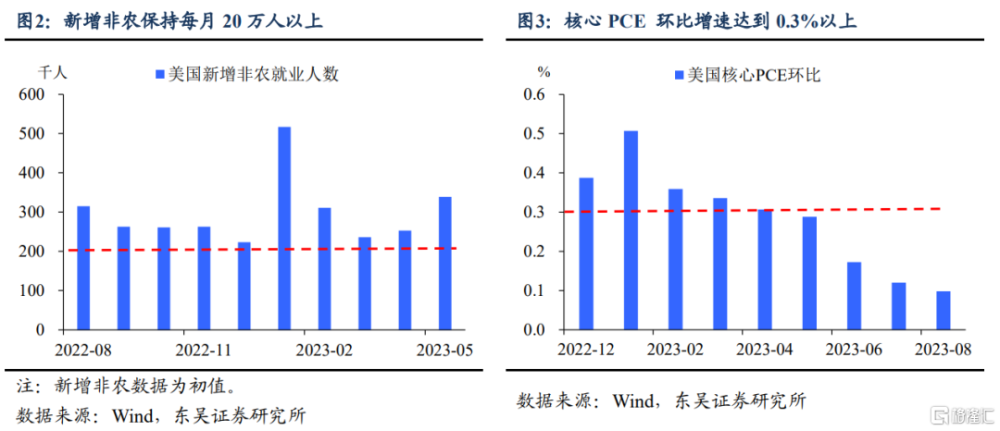

其一,每月新增非農持續穩定保持在20萬人乃至30萬人以上,甚至部分月份超過50萬人,就業市場需求高、韌性強;

其二,核心通脹環比增速未出現明顯退坡趨勢,持續位於0.3%之上,核心通脹隨時面臨加速風險;

其三,美國實際GDP環比折年率位於2.5%附近,2022年三四季度甚至一度達到2.6%和2.7%,經濟表現尤爲強勁。

因此從以上三個方面來看,今年再次加息的兌現門檻不低。雖然1月的就業和通脹數據都超預期了,但是背後多少都有些季節性、天氣和統計變化的噪音,我們對未來一至兩個季度內,美國經濟能夠在就業、增長和通脹方面持續保持“強勁”持有疑慮:

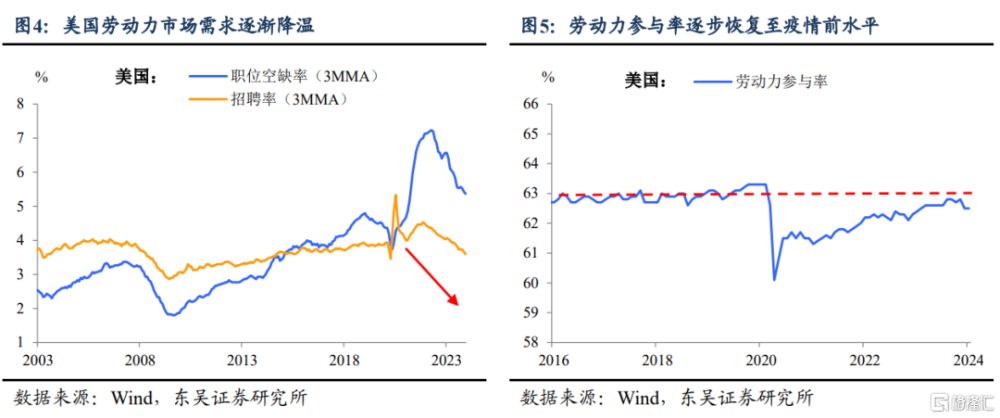

短期數據擾動,就業市場仍在逐步降溫。對於就業市場來說,1月超預期新增非農數據的持續性存疑,一方面,年初非農數據通常會受到天氣以及數據口徑調整等影響,存在較大噪音;另一方面,多項勞動力市場指標仍指向需求持續降溫,職位空缺數呈現不斷下行趨勢、招聘率也已經低於疫情前水平;此外,供給缺口逐漸愈合,勞動力參與率穩步修復,勞動力市場供需正在走向平衡。自2021年以來,每年新增非農就業的中樞逐漸下降,2023年跌至25.5萬人,而疫情前的2016年至2019年這一中樞都在20萬以下。

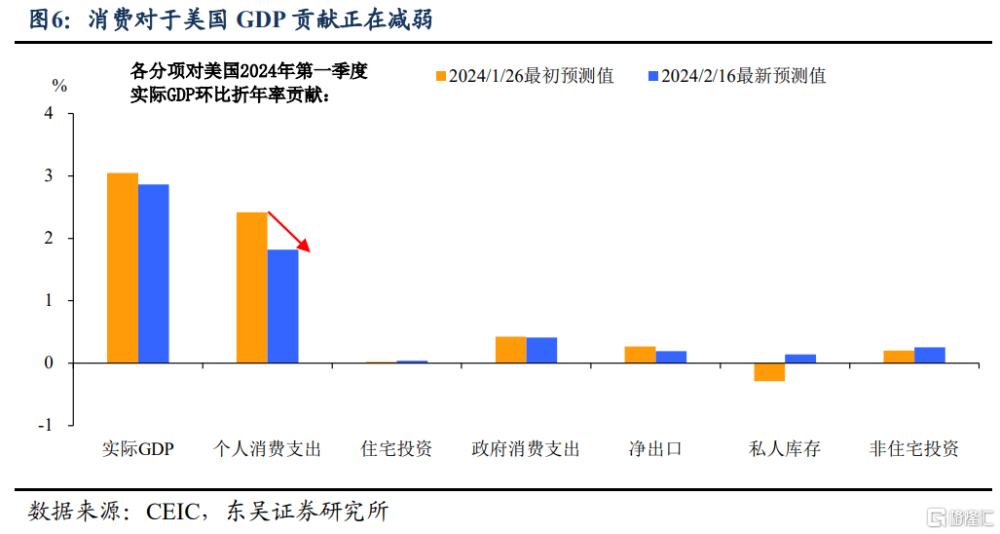

經濟雖仍有韌性,但高利率和財政脈衝放緩的滯後影響將會拖累後續經濟的表現。雖然去年四季度美國經濟再次交出亮眼答卷,顯示經濟的韌性。但從歷史來看,在季節性和氣候等影響下,一季度美國經濟通常會有所下行,並且隨着美國居民超額儲蓄的下滑,消費對於經濟的支撐作用將明顯減弱,最新GDPnow顯示一季度消費對於實際GDP貢獻已經從最初預測的2.4%下調至1.8%,消費退坡仍在進行。

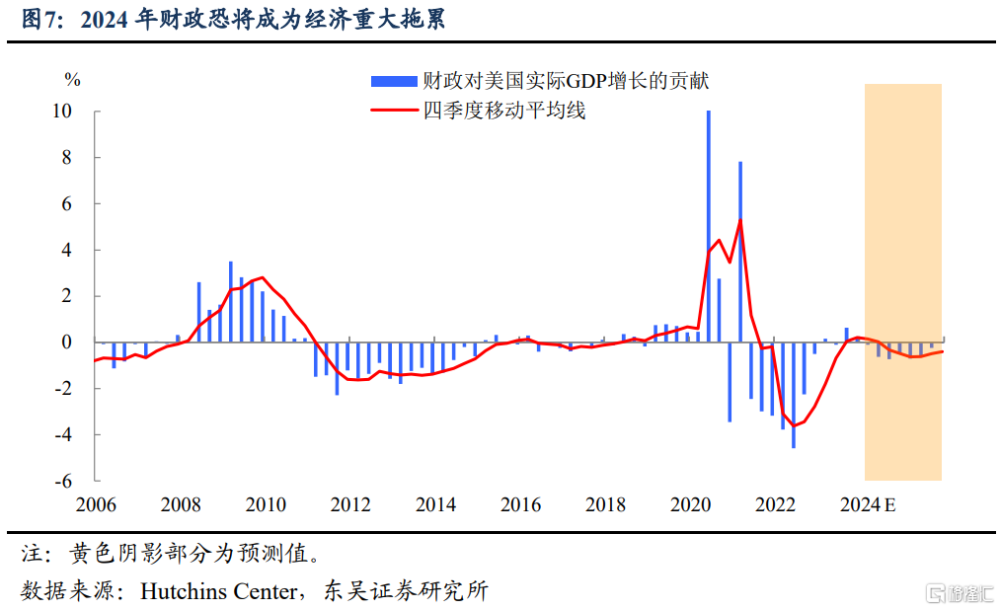

而可能更重要的是去年3、4季度對經濟形成有效支撐的積極財政,今年將成爲重要拖累,利率higher for longer的滯後影響在今年也會有所體現。

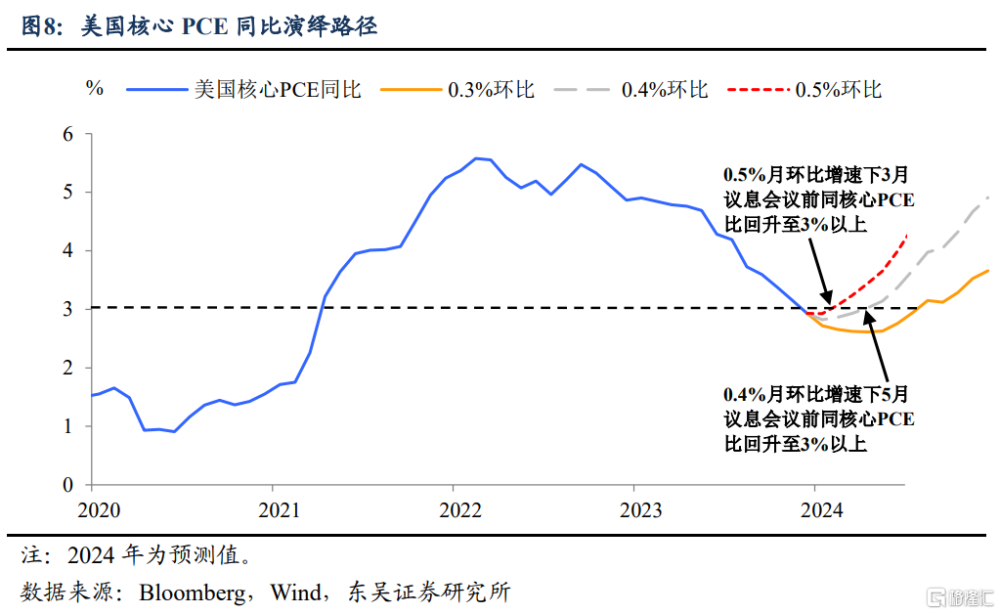

但三個因素中,通脹的不確定可能是最大的。截至2023年12月美國核心PCE同比下降至3%以下,根據我們的路徑演繹,如果要在3月或5月議息會議前使得核心PCE同比反彈至3%以上,觸發美聯儲加息考慮,那么其月均環比增速要分別穩定保持在0.5%或0.4%,難免有些不切實際。而且即便通脹有可能在年中超預期反彈,由於其他兩個條件並不成熟,影響的可能更多是降息的推遲,而不是加息的重啓。

風險提示:全球通脹超預期上行,美國經濟提前進入顯著衰退,巴以衝突局勢失控,美國銀行危機再起金融風險暴露,美聯儲超預期降息。

注:本文來自東吳證券發布的《美聯儲:若隱若現的再加息?》,報告分析師:陶川、邵翔

標題:美聯儲:若隱若現的再加息?

地址:https://www.iknowplus.com/post/83264.html