日本碳纖維發展啓示錄

中金研究

日本是全球最早發展碳纖維產業的國家之一,目前發展較爲領先,湧現全球龍頭公司,在技術、性能等方面佔據優勢,日本碳纖維行業及企業發展,對中國碳纖維行業發展具備借鑑意義。

摘要

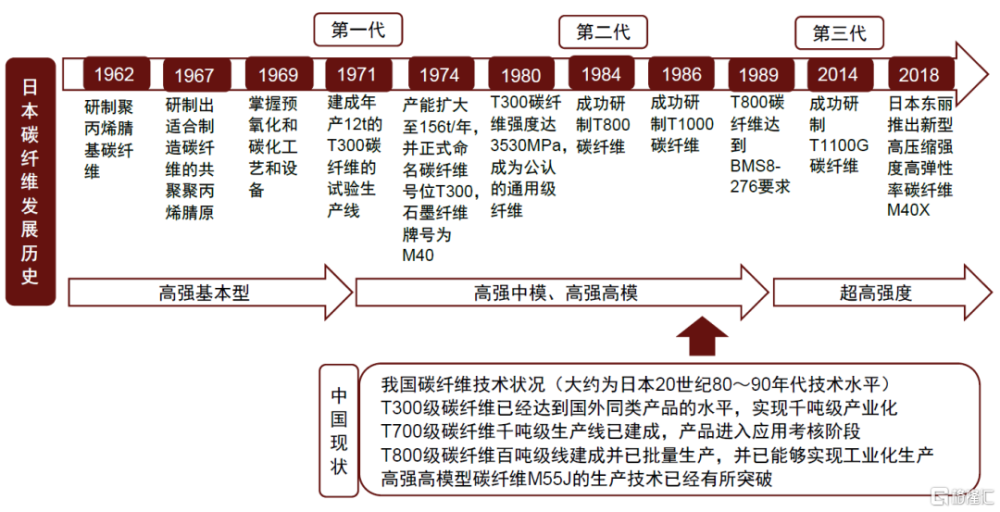

日本碳纖維六十余年發展,從技術產業化到全球領先。復盤歷史,技術發明與國際交流、企業、政府等多方面均發揮了作用。大阪工業技術試驗所進藤昭男在1959年發明PAN基碳纖維、群馬大學大谷杉郎博士在1963年制造出瀝青基碳纖維,提升日本碳纖維技術實力。相關公司由此陸續推進碳纖維商業化,1971年實現高性能PAN基碳纖維投產,最早在體育用品領域獲得較快商業化,此後抓住時代契機切入航空航天領域,不斷做大做強,逐漸擴張至汽車、風電葉片、儲氫瓶等多領域,湧現出全球龍頭。

技術、產業、應用、公司等多因素共振奠定日本碳纖維全球領先地位。1)技術:碳纖維具備較高技術壁壘,日本碳纖維產業重視人才與研發,並注重市場導向,依托專利等方式推進產業化。2)產業:日本腈綸等化纖工業基礎有利於碳纖維產業發展,而政府主導的產官學合作體制、覆蓋全產業鏈的產業聯盟進一步提升競爭實力。3)應用:日本碳纖維最初在體育休闲、航空航天領域實現商業化,逐漸向汽車、風電等應用領域擴大應用,注重與下遊企業深入合作,未來風電、儲氫瓶、碳碳熱場等新興領域或成新增長引擎。4)公司:日本碳纖維企業通過規模化、提質增效與差異化發展凸顯競爭優勢,同時布局全球市場,擴產與並購等內生外延方式並舉。

東麗、帝人、三菱日本三大碳纖維龍頭各有千秋。東麗集團碳纖維業務是其重要業務,2013年全資收購卓爾泰克後在大小絲束市場的規模、技術等方面均處全球前列,未來重視碳纖維業務發展,並特別提出要發展壓力容器用碳纖維。帝人集團於1999年收購東邦進軍碳纖維市場,目前下遊主要應用於航空航天等領域,未來規劃碳纖維業務把握在航空航天和風電、壓力容器等新興領域的需求,碳纖維復材以北美爲核心开展全球化。三菱化學在經歷多輪並購整合後碳纖維產業鏈完整、兼具PAN基與瀝青基,未來碳纖維業務重心朝向市場化、全球化、可持續。

風險

商業化推進緩慢,下遊需求疲弱。

正文

他山之石:日本碳纖維發展對中國具備借鑑意義

現狀:日本碳纖維發展相對領先,對快速崛起的中國碳纖維有借鑑意義

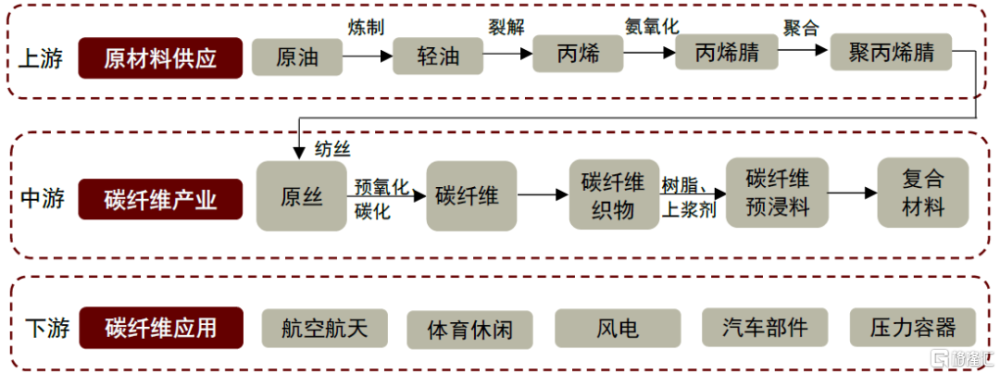

碳纖維是高強度、高模量的纖維,用途廣泛。碳纖維是含碳量在90%以上的高強度高模量纖維,具備耐高溫、耐腐蝕、耐摩擦、耐承壓、導電、導熱等優良性能,一般用腈綸和粘膠纖維做原料、經高溫氧化碳化而成,下遊可廣泛應用於航空航天、體育休闲、風電等領域。碳纖維主要產品有聚丙烯腈基、瀝青基及粘膠基三大類,每類產品又因原纖維種類、工藝及最終碳纖維性能不同分成許多品種,根據中簡科技IPO招股說明書,2019年聚丙烯腈(PAN)基碳纖維佔碳纖維市場約90%的份額。

圖表1:聚丙烯腈(PAN)基碳纖維產業鏈

資料來源:中復神鷹公司公告,吉林碳谷公司公告,中簡科技公司公告,中金公司研究部

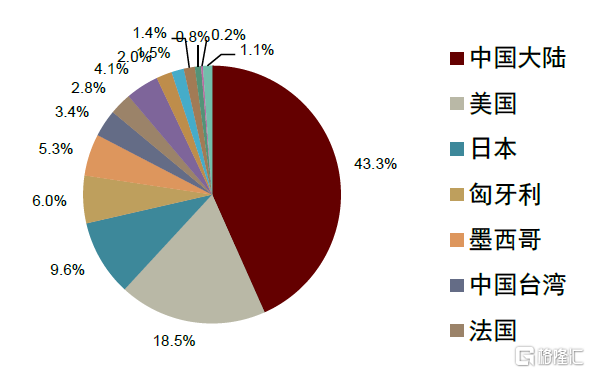

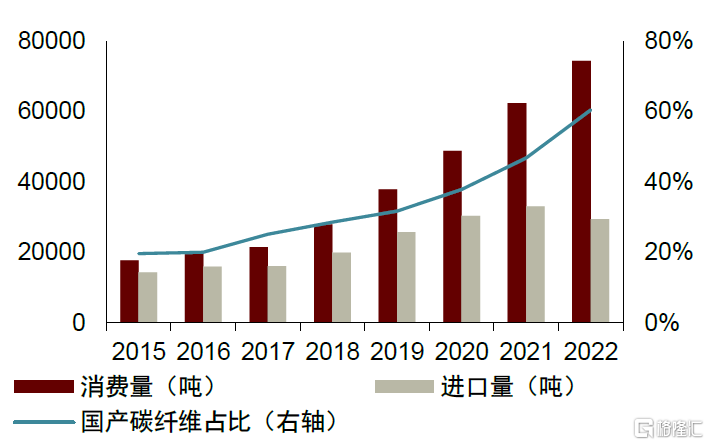

近年來中國碳纖維行業不斷發展,已成爲全球碳纖維產能與消費大國,國產化進程推進。根據中國化學纖維工業協會與賽奧碳纖維數據,近年來,中國碳纖維行業不斷發展,2021年,中國首次超過美國成爲全球碳纖維最大產能國,2022年全球碳纖維總產能25.9萬噸,而中國大陸產能11.2萬噸,同比增長77%,產能全球領先,而產量爲4.43萬噸,同比增長51%。2022年全球碳纖維需求量13.5萬噸、而中國碳纖維需求7.4萬噸,是全球碳纖維需求大國。近年來隨着中國碳纖維行業發展,國內碳纖維企業發展,國產化替代進程加速,國產碳纖維佔比從2015年的19.7%提升至2022年的60.5%。

但中國國產碳纖維進口較多、出口較少,日本等海外國家仍在技術、性能等方面佔據優勢。根據百川盈孚數據,雖然近年中國碳纖維增產較快,但是,中國仍是碳纖維進口大國,國產碳纖維出口較少,2022年,中國碳纖維產品合計進口2.9萬噸,僅出口0.6萬噸。整體看,全球碳纖維市場中,日本等海外國家仍在技術、性能等方面佔據優勢。

圖表2:2022年全球碳纖維產能按區域分布

資料來源:《國產碳纖維 何以突圍——2022全球碳纖維復合材料市場報告》(2023年5月,林剛),中金公司研究部

圖表3:2015-2022年我國碳纖維需求量(噸)

資料來源:中國化學纖維工業協會,中金公司研究部

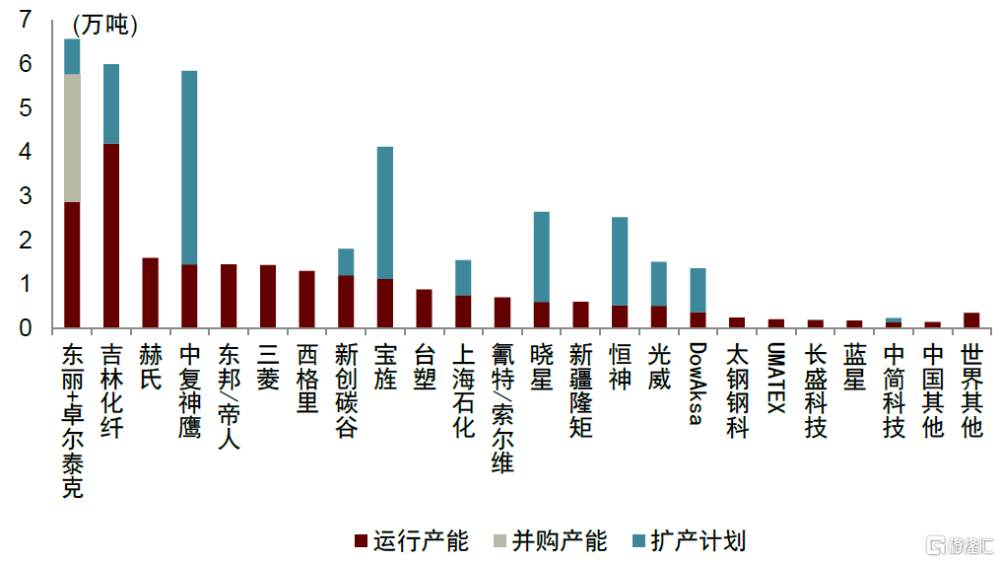

全球碳纖維主要供應商是以日本東麗爲代表的外國企業。全球碳纖維供應商主要有日本東麗及其子公司卓爾泰克、日本帝人集團、日本三菱化學以及美國赫氏、美國氰特、德國SGL(西格裏)、韓國曉星、土耳其DowAksa等。國內碳纖維行業起步晚但是發展迅速,目前主要廠家有吉林化纖、吉林碳谷、寶旌、恆神股份、中復神鷹、光威復材、中國台灣台塑、上海石化、中簡科技、蘭州藍星等。

圖表4:2022年全球碳纖維制造商運行產能及擴產計劃

資料來源:《國產碳纖維 何以突圍——2022全球碳纖維復合材料市場報告》(2023年5月,林剛),中金公司研究部

當前中國碳纖維約在日本20世紀80~90年代技術水平,日本碳纖維行業對中國具備借鑑意義。日本碳纖維行業發展相對較早,已湧現日本東麗、帝人、三菱等代表性全球龍頭企業。目前,中國碳纖維企業T300級等相關產品已經可對標日本相關企業同類產品水平,並逐漸實現產業化。當前中國碳纖維技術狀況大約在日本20世紀80~90年代技術水平,隨着中國碳纖維行業日益崛起,我們認爲,日本碳纖維行業發展具備借鑑意義。

圖表5:日本碳纖維發展歷史與中國對比

資料來源:《北京市碳纖維產業的全產業鏈發展模式構建》(2021年1月,馬曙輝、李一鳴、劉鶴),中金公司研究部

歷史:日本碳纖維六十余年發展,從技術產業化到全球領先

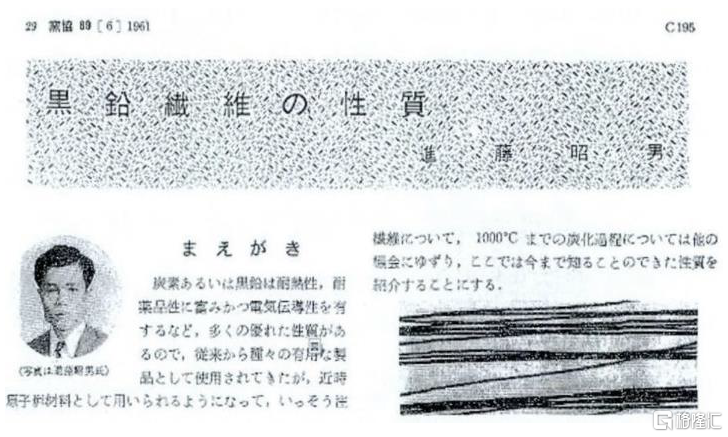

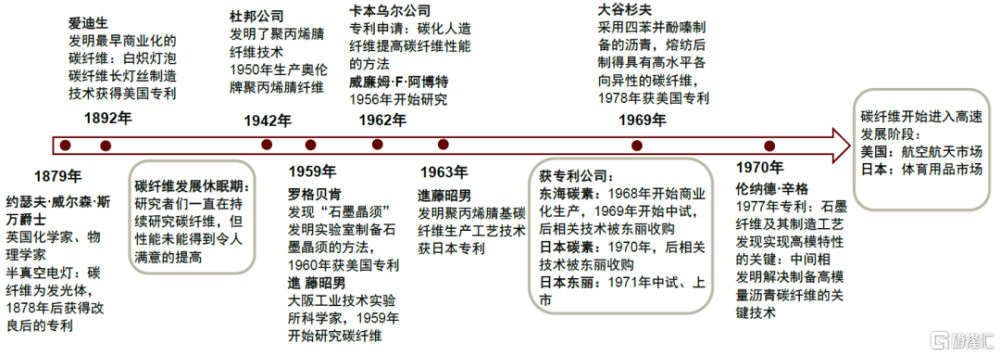

日本科學家進藤昭男在~1959年發明PAN基碳纖維,拉开日本碳纖維行業發展的序幕。早在19世紀末,愛迪生就曾發明碳絲燈泡,但隨着鎢絲燈泡的發明與推廣,碳纖維相關發展進入休眠期。到20世紀50年代,美國杜邦公司發明並生產奧綸牌聚丙烯腈纖維,美國國家碳材料公司也推進人造絲基碳纖維相關研究。1959年5月,《日刊工業新聞》刊登了一則簡訊,介紹美國國家碳材料公司人造絲基碳纖維的研究進展,時任日本大阪工業技術試驗所成員的進藤昭男博士閱讀後受到啓發,於1959年提交PAN基碳纖維生產工藝技術的專利申請,於1961年《大阪工業技術試驗所報告》期刊上發表研究成果,於1963年獲得專利,聚丙烯基碳纖維由此發明,也拉开了日本碳纖維行業發展的序幕。

圖表6:1961年進藤昭男發布在內部刊物上的研究報告

資料來源:《日本碳纖維技術發展史研究》(2017年10月,周宏),中金公司研究部

大阪工業技術試驗所支持與國際技術交流助力PAN基碳纖維商業化。在1959年進藤昭男的研究逐漸顯現較好的發展潛力時,大阪工業技術試驗所及時將進藤昭男的課題由“普通”類別調整至“特殊”類別,提供經費、研究方面的支持,組建具備十多位研究人員的團隊。同時,大阪工業技術試驗所支持進藤昭男申請專利,並向有條件的企業授權進行產業化轉化,助力PAN基碳纖維產業化。而國際技術交流同樣推動了PAN基碳纖維商業化。起初進藤昭男發明的並非高性能PAN基碳纖維,1965年,美國軍官珀斯特爾奈克到訪大阪工業技術試驗所交流,啓發進藤昭男在PAN基碳纖維的應用研究方向由柔韌性、耐熱性、導電性轉向力學強度、彈性模量,進一步助力PAN基碳纖維商業化進程。

東海碳素、日本碳素、日本東麗等公司陸續推進碳纖維商業化,歷經12年於1971年實現高性能PAN基碳纖維投產。1959年,東海碳素、日本碳素率先獲得大阪工業技術試驗所非排他性專利授權,但未能生產出合格的PAN基碳纖維。1968年,東海碳素商業化生產“Termolon S”品牌碳纖維,1969年日本碳素碳纖維开始中試。1970年,東麗公司獲得大阪工業技術試驗所的專利授權,收購東海碳素、日本碳素的碳纖維相關技術,與美國聯合碳化物公司籤署前軀體PAN纖維技術與碳化技術的互換協議,1971年,東麗制備出高性能PAN基碳纖維,“Torayca”品牌的碳纖維上市。而東邦、三菱則分別於1975年、1983年开始生產碳纖維。

圖表7:全球碳纖維早期發展歷史

資料來源:《碳纖維的發展現狀及开發應用》(2023年1月,劉姝瑞、張瑋、張明宇、譚豔君),中金公司研究部

20世紀50~70年代,在吳羽化學支持下,日本科學家大谷杉夫發明瀝青基碳纖維制備技術,進一步提升日本碳纖維技術實力。除了PAN基碳纖維發展以外,在20世紀50~70年代,日本瀝青基碳纖維同樣發展。20世紀50世紀後期,吳羽化學資助大谷杉夫進行聚氯乙烯碳化技術研究,20世紀60年代,大谷杉夫發明瀝青基碳纖維的制備技術。1970年,吳羽化學用大谷杉夫的研究成果商業化生產出瀝青基碳纖維。瀝青基碳纖維的發展進一步提升日本碳纖維技術實力。

20世紀70年代起,日本碳纖維在體育用品領域獲得較快商業化。高性能碳纖維商業化需要應用拓展。最初東麗探索碳纖維在防彈衣、釣魚线等領域應用,但商業化進程仍有待推進。1972年,美國職業高爾夫球手Gay Brewer使用具有碳纖維杆身的高爾夫球杆獲得日本太平洋俱樂部大師賽冠軍,激發市場對碳纖維球杆的興趣。東麗於1973年生產碳纖維基高爾夫球杆,並逐漸將應用推廣至網球、釣魚竿等運動體育領域,加速碳纖維的商業化。而東邦、三菱分別在1975年、1981年开始推進碳纖維商業化。

20世紀七八十年代後,東麗等日企切入航空航天領域,不斷做大做強。碳纖維具備結構輕量化、耐用性等良好特性,根據中簡科技IPO招股說明書數據,碳纖維復合材料與常規材料相比可使飛機減重20%-40%。1976~1985年,美國NASA牽頭飛機節能計劃,從而降低飛機重量、應對當時上漲的油價。東麗的高強碳纖維T300切入到該計劃中,於20世紀80年代起T300部件提供至波音757、767和空客A310以及哥倫比亞號航天飛機等飛機中。東麗在美國設立復合材料公司,爲波音777等飛機提供預浸料。此後,日本碳纖維企業不斷做大做強,逐漸發展成爲全球領先。

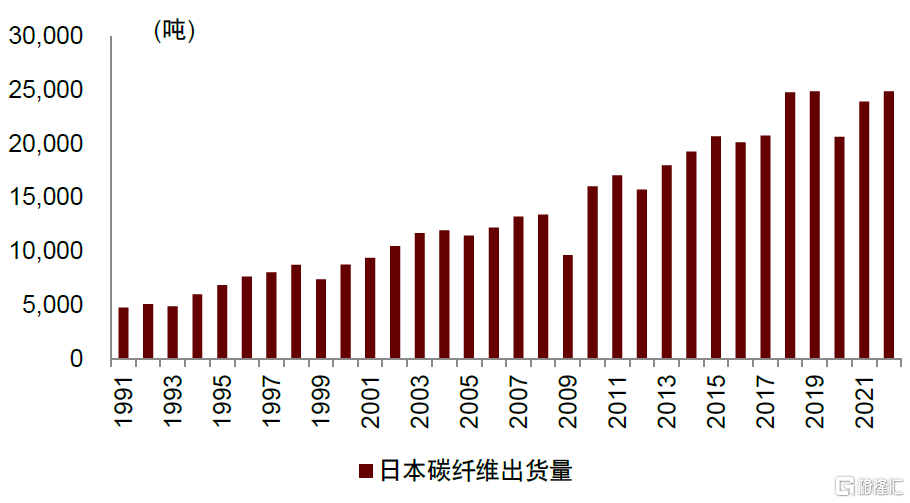

21世紀以來日本碳纖維企業逐漸擴張至航空航天、汽車、風電葉片、儲氫瓶等多領域,內生外延成長爲全球龍頭。進入21世紀以來,東麗、帝人、三菱等日本企業逐漸將碳纖維產品應用擴張至航空航天、汽車、風電葉片、儲氫瓶等多應用領域,並與下遊飛機、汽車等行業龍頭公司進行合作。此外,日本碳纖維企業多經歷了多輪內生外延,一方面通過技術提升與擴產方式擴大規模,另一方面也尋求收購相關標的,提升市場地位並推進全球化發展。例如,日本東麗於2013年收購世界碳纖維排名第三的美國卓爾泰克,借此進一步提升了市場份額優勢。根據日本碳纖維協會,2022年日本碳纖維出貨量2.5萬噸,同比增長3.9%。

圖表8:日本碳纖維出貨量

資料來源:日本碳纖維協會,中金公司研究部

復盤日本碳纖維六十余年發展歷史,我們認爲,技術發明與國際交流、企業、政府等多方面均發揮了作用。日本碳纖維行業於20世紀60年代起步,迄今已有60余年歷史。復盤日本碳纖維60年發展歷史,從技術發明的誕生到產業化推進、再到全球商業化領先,我們認爲,技術發明與國際交流、科研機構、企業與政府等多方面均發揮了作用。對比中國企業而言,未來碳纖維的發展要注重技術的進一步提升,同時積極找尋並切入下遊新興領域應用,不斷推進商業化。隨着中國碳纖維行業發展,未來中國碳纖維行業有望順着低成本與高性能的商業化方向發展,湧現全球領先的碳纖維龍頭公司。

日本碳纖維發展啓示:多因素共振奠定全球領先地位

技術啓示:重視人才與研發,注重產業化導向,專利扮演重要角色

碳纖維具備較高的技術壁壘。碳纖維作爲含碳量在90%以上高強度、高模量特種纖維,技術壁壘較高,PAN基碳纖維從實驗室到東麗公司規模化生產也經歷了漫長的12年。完整的碳纖維產業鏈包含從原油到終端應用的完整制造過程,從制備原絲到制備碳絲,包括了聚合、紡絲、預氧化、碳化等多工段,工藝流程復雜,技術難度較高。

碳纖維發展需要注重人才與研發投入。復盤日本碳纖維六十余年歷史,早期大阪工業技術實驗所支持碳纖維相關研究,並及時爲進藤昭男的課題供經費、研究方面的支持,而吳羽化學則資助大谷杉夫進行相關研究。在此環境下,進藤昭男、大谷杉夫等科學家先後推進了PAN基碳纖維、瀝青基碳纖維。而隨着碳纖維產業的商業化進程推進,研發團隊與研發投入同樣扮演舉足輕重的角色。以日本東麗爲例,1969年以來,公司注重研發投入,在生產工藝、復合材料、主要產品上均有固定的研發團隊,且研發分工明確,令東麗可以在T300之後繼續推進T400、T700等後續產品。此外,東麗研發團隊相對穩定、核心發明人作用突出,團隊之間可實現較平穩的過渡,研發投入較多。

圖表9:日本東麗主要發明人團隊隨年代的變化

資料來源:《專利,碳纖維必由之路——日本東麗公司系統化專利战略啓示》(2013年11月,沈璉),中金公司研究部

碳纖維技術發展需要注重以市場爲導向,與產業化相結合。日本碳纖維在發展最初,就注重技術與產業化的結合。大阪工業實驗所支持有實用潛力的研究課題,在進藤昭男的研究顯現潛力後,通過向企業進行專利授權的方式,推進企業技術人員與進藤昭男團隊合作,實現PAN基碳纖維產業化。大谷杉夫的研究則在吳羽化學的資助下开展,天然帶有市場化導向,從而使吳羽化學利用大谷杉夫的研究成果商業化生產瀝青基碳纖維。而隨着高強碳纖維、高模碳纖維的進一步發展及技術突破,碳纖維以市場爲導向、與產業化相結合的特點明確,有利於推進碳纖維在體育休闲、航空航天等下遊應用領域的商業化進程。

專利在碳纖維商業化進程中扮演重要角色,日本碳纖維專利布局呈現數量領先、全產業鏈、全球化等特點。專利貫穿日本碳纖維行業的發展歷程,助力日本碳纖維行業的商業化進程。在日本碳纖維發展早期,進藤昭男及大阪工業技術實驗所近申請專利,並通過專利授權的方式進行碳纖維技術商業化。而隨着碳纖維行業商業化推進,日本東麗、三菱、帝人等多家企業均布局專利商業化。整體看,日本碳纖維專利布局呈現數量領先、全產業鏈、全球化等特點。根據德溫特數據庫2019年5月31日前公开的相關專利數據統計,全球專利申請量前15位申請人中,日本企業佔大多數,體現了日本碳纖維在技術與專利方面的領先優勢。而日本碳纖維的專利布局不僅涉及碳纖維產業鏈上下遊,還布局全球。例如,日本東麗的碳纖維相關專利涉及了上遊碳纖維制備、中遊碳纖維復合材料、下遊碳纖維應用等全產業鏈。而與中國企業相比,日本碳纖維專利除了日本以外,還布局美國、歐洲、中國、韓國、德國等全球各區域。

產業啓示:工業基礎助力發展,官產學合作與產業聯盟提升競爭實力

腈綸等化纖工業技術基礎有利於碳纖維發展。在20世界五六十年代,日本紡織服裝產業就是日本核心產業之一,爲積極开拓終端市場,日本化纖企業積極开發相關高功能化學纖維,具備一定化纖工業技術基礎。例如日本東麗於1927年开始生產人造絲,並先後於1941年、1958年、1964年實現尼龍、聚酯、聚丙烯腈纖維的產業化。碳纖維原絲與腈綸長絲同屬聚丙烯腈材料,兩者在原料和生產工藝上,有很多相似之處。從歷史上看,原絲生產工藝是脫胎於腈綸制造的。腈綸工業向原絲生產轉型的關鍵是對變異系數、毛絲等指標參數的控制,這些都離不开腈綸工業長期的經驗積累,同時,碳纖維的提束思路,也讓原絲的生產接近於腈綸工業。我們認爲,腈綸等化纖工業技術基礎有利於碳纖維發展。目前中國化纖工業同樣處於全球相對領先位置,2022年化學纖維產量6697.8萬噸,其中腈綸產量56.6萬噸。

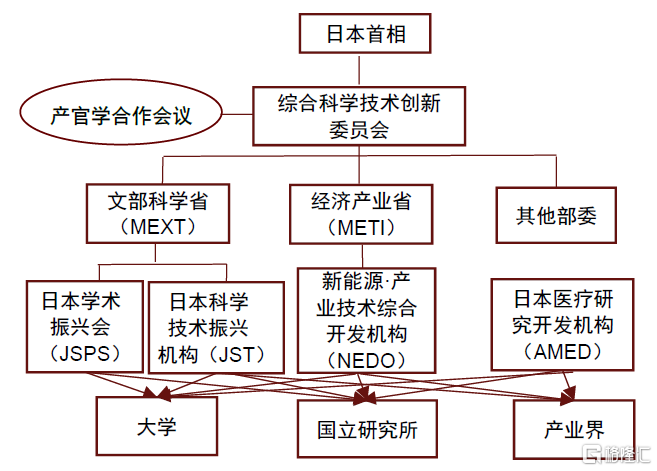

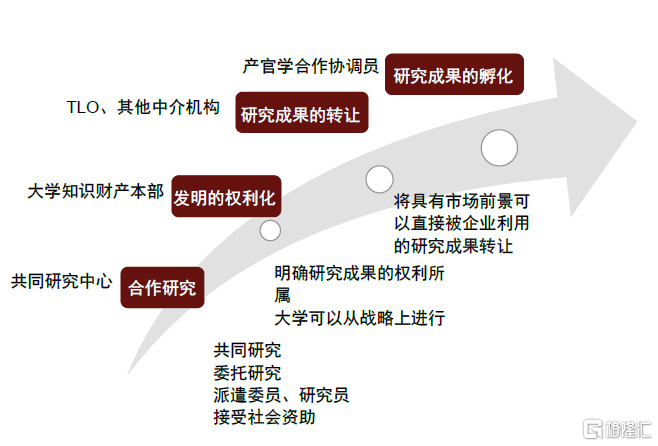

政府主導的產官學合作體制助力碳纖維產業化。碳纖維行業固定資產投資大、投資回報期長,具備資金、技術等多重壁壘。日本政府重視碳纖維的研發與產業化,多次將碳纖維寫入相關國家政策,並給予經費等相關支持。日本政府主導設立產官學合作機制,結合產業界、政府、學術界多方,其中,政府處主導地位發揮政策執行、環境創造、資源配置等作用,產業界通過與科研機構合作持續开發相關新技術新產品,學術界將研究成果轉化爲產業化成果。整體看,日本產學研合作經歷合作研究、發明權利化、研究成果轉讓、研究成果孵化等4環節,日本的產官學合作體制有利於推進碳纖維科研成果產業化。

圖表10:日本產官學合作的管理架構

資料來源:《世界紡織版圖與產業發展新格局(三)——日本篇(上)》(2019年4月,趙永霞、祝麗娟),中金公司研究部

圖表11:日本產學研合作推進機構與流程

資料來源:《世界紡織版圖與產業發展新格局(三)——日本篇(上)》(2019年4月,趙永霞、祝麗娟),中金公司研究部

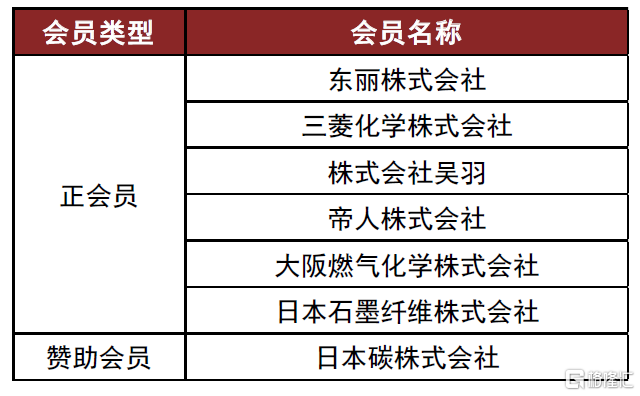

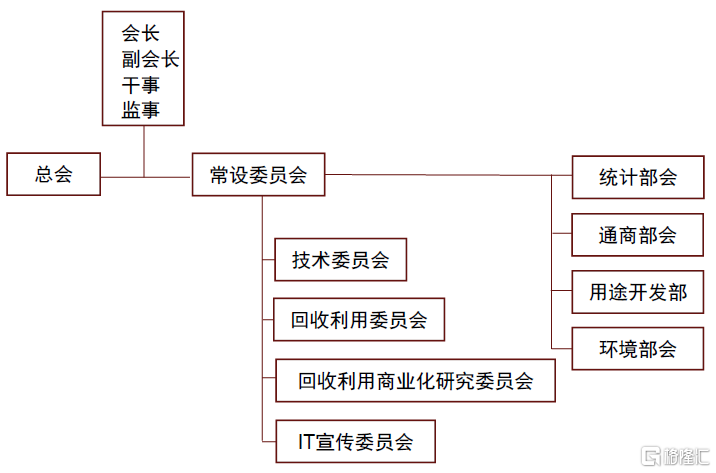

設立覆蓋全產業鏈的產業聯盟,有利於資源整合、協同互補,大幅碳纖維產業競爭力。日本碳纖維產業聯盟最早可追溯至20世紀70年代。隨着20世紀70年代日本東麗、帝人東邦、三菱等开始生產和銷售碳纖維,1978年,“碳纖維座談會”在日本成立,當時擁有6家公司會員。1988年,“碳纖維座談會”更名爲“日本碳纖維協會”,形成日本碳纖維產業聯盟。2023年,日本碳纖維協會共有6家正會員以及1家贊助會員,會員企業涵蓋了碳纖維制造商、中間材料生產商、復合材料加工商等全產業鏈,有利於公司會員優勢互補、風險共擔。日本碳纖維協會設有總會和常設委員會,常設委員會下設4個委員會與4個部會,各部門分工明確,分別承擔統計、通商、用戶开發、環境、技術、回收利用、回收利用商業化、IT宣傳等職責。日本產業聯盟的設立,有利於推進行業標准、解決共性問題,助力公司會員資源整合、協同互補,從而大幅提升日本碳纖維產業競爭力。

圖表12:2023年日本碳纖維協會會員

資料來源:日本碳纖維協會,中金公司研究部

圖表13:日本碳纖維協會的組織架構

資料來源:日本碳纖維協會,《日本碳纖維產業聯盟的範式》(2014年2月,沈璉、郝健),中金公司研究部

應用啓示:與下遊深入合作打开市場,新興領域或成新增長引擎

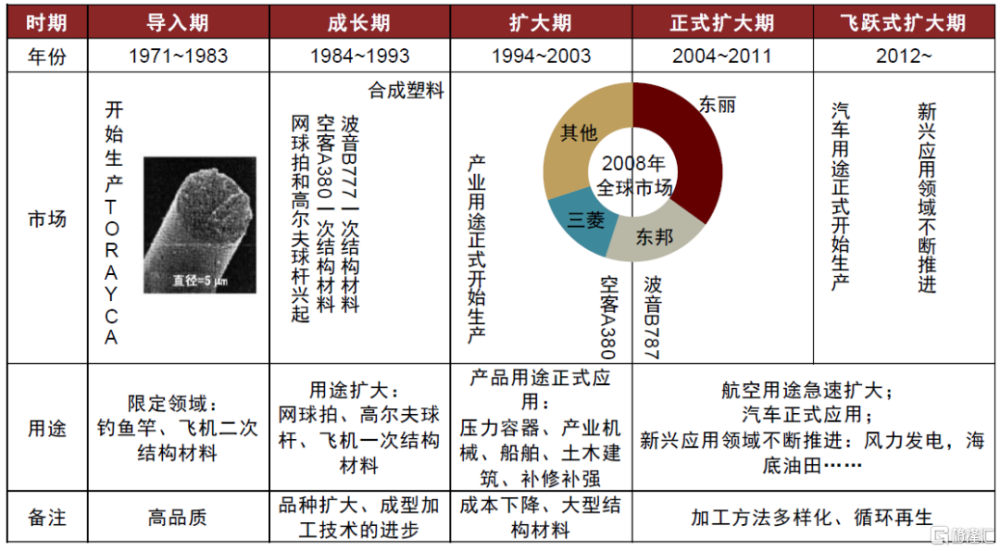

碳纖維最初在體育休闲、航空航天領域實現商業化,隨後逐漸向汽車、風電等應用領域擴大應用。碳纖維成本相對較高,在最初商業化階段,體育休闲與航空航天領域是碳纖維最初商業化的兩大方向,一方面碳纖維因其較高的性能主要應用於航空航天領域,另一方面,體育休闲領域也爲碳纖維商業化打开通用市場。

圖表14:日本PAN基碳纖維的市場需求變遷

資料來源:《近期日本碳纖維復合材料研發進展》(2012年2月,羅益鋒),中金公司研究部

與下遊客戶深入合作,進一步提升競爭實力。我們認爲,日本碳纖維企業在發展過程中,注重和下遊客戶的深入合作。例如,日本東麗在航空航天領域與波音、空客等籤署長期協議,在汽車領域與戴姆勒共同开發用於汽車零部件的碳纖維增強材料,並與豐田、本田合作,提供豐田Mirai和本田Clarity燃料電池的高壓儲氫罐碳纖維產品;帝人與通用汽車合作开發用於汽車卡車的碳纖維復合材料,三菱與西格裏、寶馬合作开發寶馬集用於寶馬i3的碳纖維復合材料。日本碳纖維企業與下遊客戶的深入合作,有利於進一步提升競爭實力。

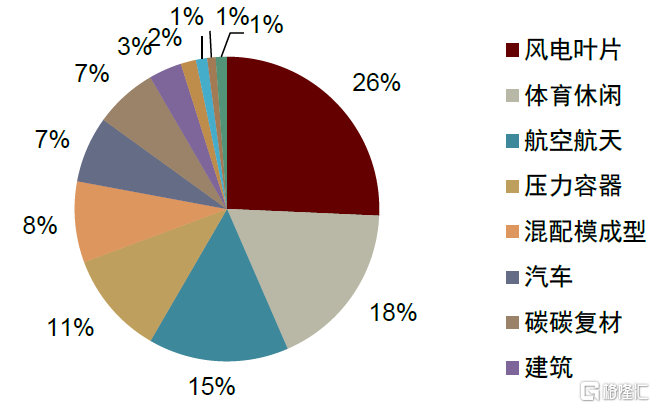

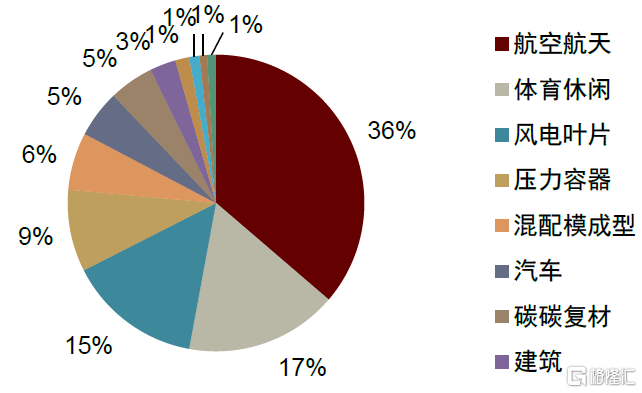

風電、儲氫瓶、碳碳熱場等新興領域或成碳纖維新增長引擎。隨着碳纖維行業發展,日本碳纖維行業逐漸由體育休闲、航空航天領域轉向新興領域。2022年,按應用數量,風電葉片是全球碳纖維第一大應用領域。日本東麗、帝人等企業的碳纖維銷售中,工業領域同樣佔據較大比重。我們認爲,碳纖維具備較爲優良的特性,未來有望在風電、儲儲氫瓶、碳碳熱場等新興領域擴大應用,新興領域或成碳纖維新增長引擎。

圖表15:2022年全球碳纖維需求按數量分布

資料來源:《國產碳纖維 何以突圍——2022全球碳纖維復合材料市場報告》(2023年5月,林剛),中金公司研究部

圖表16:2022年全球碳纖維需求按金額分布

資料來源:《國產碳纖維 何以突圍——2022全球碳纖維復合材料市場報告》(2023年5月,林剛),中金公司研究部

公司啓示:規模化、提質增效與差異化發展凸顯競爭優勢,內生外延邁向全球

企業通過規模化生產與提質增效,從而提升規模、降低成本、凸顯優勢。日本碳纖維企業自發展以來積極通過擴大產能、規模化生產等方式提升規模、提高市場佔有率與市場地位。根據賽奧碳纖維數據,2022年,日本東麗與其子公司卓爾泰克共有碳纖維5.78萬噸,相較2014年產能大幅增加1.93萬噸,並計劃擴產8000噸。規模化生產與提質增效同樣有助於降低成本。根據《碳纖維供求狀況與生產成本》(2013年2月,蘆長椿),碳纖維生產規模合理化後原絲、穩定化與氧化、碳化、石墨化等碳纖維各成本細分結構均有望下降,碳纖維總成本可降低約21%。此外,日本企業還積極通過產品改良、生產大絲束碳纖維以及提高生產速度等方式提質增效、降低成本,進一步凸顯競爭優勢。

企業採用差異化路线發展,有利於推動創新、提升競爭優勢。日本東麗、帝人、三菱3家公司在發展碳纖維時各有側重,採用不同的工藝,有利於避免同種工藝受限及競爭同質化、進而推動創新。例如,日本東麗的小絲束PAN基碳纖維採用以DMSO爲溶劑的一步法和溼法、幹噴溼紡,日本帝人採用以ZnCL2爲溶劑的一步法和溼法,日本三菱採用以DMF爲溶劑的一步法/DMAC爲溶劑的兩步法和溼法,並同時生產PAN基碳纖維、瀝青基碳纖維。此外,日本碳纖維企業下遊客戶與應用領域有所區分,2022財年(2002年4月~2023年3月),日本東麗碳纖維第一大應用領域在工業,而日本帝人碳纖維第一大應用領域在航空航天。差異化發展有利於企業創新與找准定位,進一步提升競爭優勢。

圖表17:日本主要碳纖維企業的產品及工藝對比

資料來源:《國內外碳纖維產業現狀及發展趨勢》(2022年11月,賴世偉、汪進秋),公司公告,中金公司研究部

布局全球市場,擴產與並購等內生外延方式並舉。日本碳纖維企業早在20世紀八九十年代就已經積極通過內生外延布局全球。東麗分別於1982年、1997年在法國、美國設立碳纖維公司;帝人於1993年在德國、美國設立碳纖維公司;三菱於1990年收購美國碳纖維公司、於1991年設立美國Grafil公司。在布局歐美市場過程中,日本碳纖維企業也積極在歐美當地擴產,並在亞洲等多個國家區域布局,推進全球化。此外,東麗、帝人、三菱均有較豐富的並購經歷。帝人於2004年收購美國Fortafil Fibers公司。三菱在1990年在收購美國2家碳纖維公司後將2家公司合並,並於2013年將其在美國的碳纖維公司合並爲三菱麗陽碳纖維和復材公司,2017年之後也有多輪並購。東麗在碳纖維發展之初就收購東海碳素、日本碳素的相關生產技術,2013年收購Dome Carbon Magic公司、美國卓爾泰克公司。其中,卓爾泰克公司是當時全球最大的大絲束碳纖維企業,風力發電葉片是其碳纖維產品主要的應用。東麗此前碳纖維產品主要集中在小絲束,收購卓爾泰克有利於布局大絲束、優化碳纖維產品。東麗收購卓爾泰克後同樣積極推進卓爾泰克在美國、墨西哥等地的產能擴張。擴產與並購等內生外延方式並舉助力日本碳纖維企業邁向全球。

圖表18:日本東麗、帝人、三菱碳纖維全球化進程中的主要事件

資料來源:公司官網,公司公告,中金公司研究部

日本碳纖維公司縱覽:三大龍頭,各有千秋

東麗集團:碳纖維是重要業務,重視資本投入,規劃保持技術、市場等全球領先地位

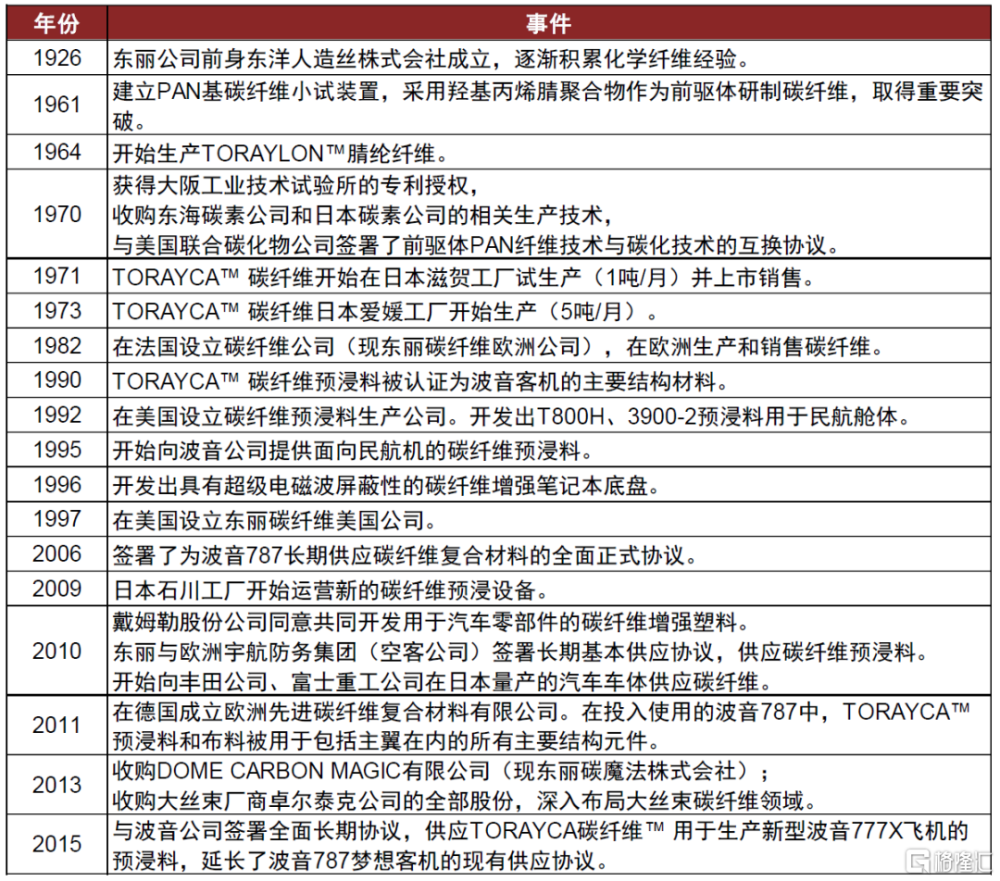

東麗集團是化纖起家的全球化工龍頭,碳纖維是東麗集團重要業務。東麗集團是化纖起家的全球化工龍頭,主營纖維和紡織品、高性能化學品、碳纖維復合材料等,2022財年(2022年4月~2023年3月)營業收入2.5萬億日元、歸母淨利潤728.2億日元。東麗自1926年成立便積累化纖經驗,於1961年建立PAN基碳纖維小試裝置,於1971年开始試產TORAYCA™碳纖維,早期集中於小絲束碳纖維領域,於2013年收購卓爾泰克後深入布局大絲束碳纖維領域,現已具備從上遊原絲到下遊復合材料的整個碳纖維產業鏈。2022財年,東麗碳纖維及復合材料營業收入2,817億日元,佔營收的11%,核心營業利潤159億日元。

圖表19:東麗集團碳纖維業務發展重要事件

資料來源:公司公告,公司官網,《日本碳纖維技術發展史研究》(2017年10月,周宏),《專利,碳纖維必由之路——日本東麗公司系統化專利战略啓示》(2013年11月,沈璉),中金公司研究部

東麗集團碳纖維業務布局全球,截至2023年3月碳纖維全球產能6.4萬噸。東麗很早便开始在歐美等地區布局碳纖維業務,公司現在日本、韓國、美國、法國、匈牙利、墨西哥等多個全球基地生產碳纖維,向全球客戶穩定提供碳纖維產品。根據公司官網披露,截至2023年3月,東麗與卓爾泰克合計碳纖維產能6.4萬噸[1],位列全球前列。

東麗集團碳纖維產品性能優良、技術領先,下遊客戶包括波音、空客、豐田等多領域行業龍頭公司。東麗碳纖維產品主要爲PAN基碳纖維,性能優良,產品系列及指標常被作爲國內外同行業企業對標。公司碳纖維產品多樣,Torayca品牌涵蓋T300、T700、T800、T1000、T1100和M35J、M40J、M46J、M50J、M55J、M60J等多型號,以小絲束爲主;Zoltek品牌則包括PX35等,主要爲大絲束。公司下遊客戶包括波音、空客、豐田等多領域行業龍頭公司,客戶優勢突出。從碳纖維下遊應用分布看,2022財年,東麗碳纖維產品在工業、航空航天、體育休闲應用佔比分別爲66%、21%、13%。

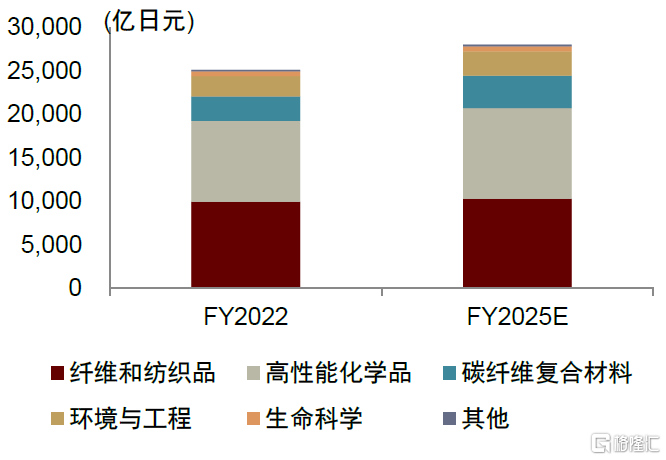

遠期發展看,東麗集團“AP-5 2025”項目战略目標包括抓住盈利機會、強化管理基礎,目標至2025財年營業收入2.8萬億日元。2020年5月,東麗集團發布長期經營愿景“TORAY VISION 2030”,公司理念爲“通過創造新的價值爲社會作貢獻”,愿景爲“東麗集團可持續性發展愿景”。2023年3月,東麗集團發布時間涉及2023~2025財年的中期管理計劃“AP-G 2025項目”,提出5大战略,包括抓住盈利機會(可持續增長、創造終極價值、卓越的產品和運營)、強化管理基礎(加強以人爲本的管理、風險管理和治理)。同時東麗提出2025財年財務目標,目標至2025財年營業收入2.8萬億日元、營業利潤1,800億日元,ROE約8%。

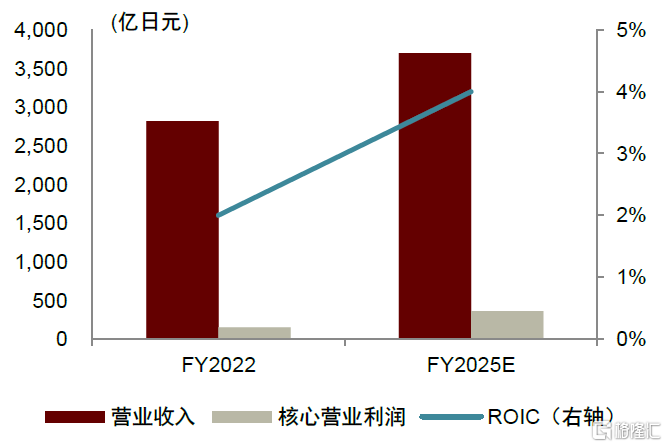

東麗集團重視碳纖維業務,規劃未來碳纖維繼續保持全球領先地位,特別提出要發展壓力容器用碳纖維。東麗集團重視碳纖維業務對未來發展,在“AP-G 2025項目”中,東麗集團規劃2023~2025財年集團資本總投資5,000億日元,其中碳纖維復合材料業務佔比33%。公司規劃2025財年碳纖維復合材料營業收入3,700億日元、核心營業利潤360億日元、ROIC 4%。此外,公司規劃碳纖維業務未來通過追求高功能性和可靠性(可用性)來保持全球領先地位,並抓住航空和工業/體育應用領域的市場增長。公司特別提出要爲氫能產業鏈上下遊包括碳纖維在內的一系列核心材料,公司預計2022~2025年壓縮天然氣(CNG)儲氣瓶和儲氫瓶等領域壓力容器用碳纖維需求年均復合增速有望達42%,要繼續發展壓力容器用碳纖維,維持公司碳纖維在CNG儲氣瓶和儲氫瓶的全球最高市場份額。

圖表20:東麗集團2022財年與計劃2025財年營業收入及分項構成

資料來源:公司公告,中金公司研究部

圖表21:東麗集團碳纖維復合材料業務2022財年與計劃2025財年營業收入、核心營業利潤、ROIC

注:核心營業利潤爲扣除非經項目後的營業利潤;資料來源:公司公告,中金公司研究部

帝人集團:收購東邦進軍碳纖維市場,未來碳纖維業務着力於航空航天及新興領域

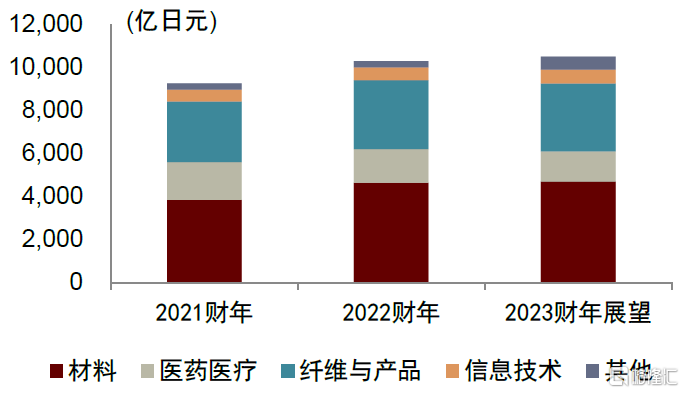

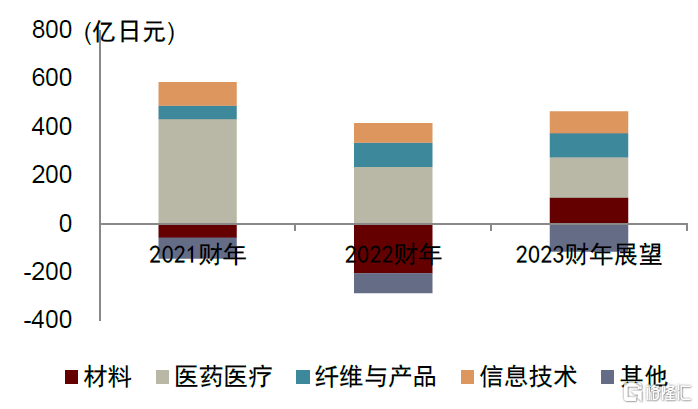

帝人集團主營材料、醫療保險、纖維與產品等,2022財年營業收入1.0萬億日元。帝人集團主營材料、醫藥醫療、纖維與產品等。2022財年(2022年4月~2023年3月),帝人集團營業收入1.0萬億日元,EBITDA878億日元,歸母淨利潤-177.0億日元,呈現虧損,主要由於計提資產減值損失與非日本的海外子公司赤字增加帶來的稅負率上升。分業務看,2022財年,公司材料、醫藥醫療、纖維與產品、信息技術營收佔比分別爲45%、15%、32%、6%,EBITDA佔比分別爲18%、53%、18%、9%。

帝人碳纖維業務歸屬於材料業務,業務布局全球。帝人集團材料業務可細分爲高性能材料、復合材料。其中,公司高性能材料包括芳綸、樹脂、碳纖維,復合材料包括碳纖維復合材料、玻璃纖維復合材料等。帝人集團碳纖維及復合材料產品包括Tenax™碳纖維及其復合材料、Pyromex™阻燃纖維、Sereebo®碳纖維復材等。目前帝人集團在日本、中國、德國、美國等國家區域進行全球業務布局。

帝人碳纖維及復合材料產能與產品質量處於全球前列,下遊主要應用於航空航天等,客戶包括空客、通用等國際知名航空航天及汽車企業。根據賽奧碳纖維數據,2022年帝人的碳纖維產能1.45萬噸,產能處於全球前列。目前帝人集團在日本、中國、越南、歐洲、美國等區域進行全球布局,下遊應用於航空航天、工業等。2022財年,帝人碳纖維產品在下遊航空航天、一般工業、體育娛樂領域佔比分別爲45%、35%、20%。此外,帝人集團的碳纖維復合材料同樣領先,下遊客戶包括空客、通用等。

復盤歷史,東邦於1975年开啓碳纖維商業化,帝人於1999年收購東邦進軍碳纖維,並於2018年整合碳纖維業務。日本帝人集團、東邦分別於1918年、1934年成立。東邦於1975年开始量產PAN基碳纖維並銷售Besfight®品牌碳纖維產品(該品牌於2006年更名爲Tenax),开啓碳纖維商業化。1999年,帝人集團收購東邦人造絲,進入碳纖維市場。2001年,東邦人造絲更名爲東邦特耐克絲(Toho Tenax)。隨後,帝人集團开始通過內生外延方式進一步推進發展碳纖維業務。2018年,碳纖維業務子公司東邦特耐克絲被整合入帝人集團。

圖表22:帝人集團及其子公司東邦特耐克絲的碳纖維業務發展大事件

資料來源:公司官網,公司公告,中金公司研究部

展望未來,帝人集團規劃成爲能夠支持未來社會的公司,2023年預計實現營業收入/營業利潤1.05萬億日元/350億日元。帝人集團長期愿景爲成爲能夠支持未來社會的公司[2],並規劃至2050年實現碳中和的相關目標。展望2023財年,公司預計營業收入實現1.05萬億日元、營業利潤350億日元,其中材料業務有望實現營業收入4,700億日元、營業利潤110億日元。

展望碳纖維業務,帝人集團規劃把握其在航空航天和風電、壓力容器等新興領域的需求,碳纖維復材則以北美爲核心开展全球化。2022財年,受益於Tenax™碳纖維下遊需求增長(特別是航空航天領域)、產品價格上漲,帝人集團碳纖維業務實現營業收入與營業利潤同比正增長。公司認爲,碳纖維下遊航空航天領域需求有望復蘇,疊加風電、壓力容器等新興領域需求增長,未來將着力於把握相關碳纖維領域需求,措施包括採取獲得航空航天用碳纖維中間品項目的措施、將北美新工廠運營增加的產量分配給需求旺盛的工業應用領域、在越南的新工廠擴大碳纖維熱固性預浸料的銷售等。而對涵蓋碳纖維復材、玻纖復材在內的復合材料業務,帝人集團規劃以北美爲核心开展全球化。

圖表23:帝人集團營業收入展望

資料來源:公司公告,公司官網,中金公司研究部

圖表24:帝人集團營業利潤展望

資料來源:公司公告,中金公司研究部

三菱化學:碳纖維產業鏈完整、兼具PAN基與瀝青基,未來重心市場化、全球化、可持續

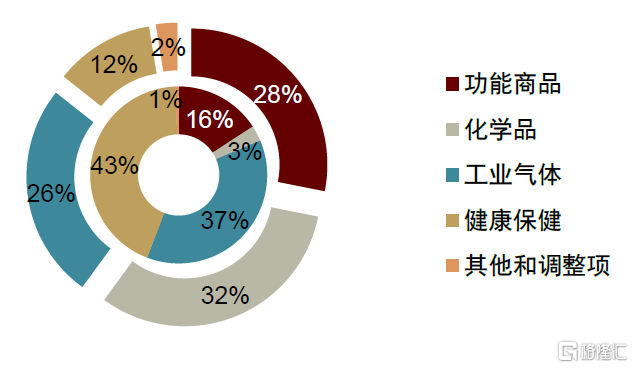

三菱化學主營功能商品、工業材料、醫療保健等,2022財年營業收入/歸母淨利潤4.6萬億日元/960.7億日元。三菱化學主營功能商品、化學品、工業氣體、醫療保健,是綜合性跨國公司,2022財年(2022年4月~2023年3月),三菱化學營業收入、歸母淨利潤分別爲4.6萬億日元與960.7億日元。細分業務看,2022財年,功能商品、化學品、工業氣體、醫療保健分別佔營業收入的28%、32%、26%、12%,分別佔核心營業利潤的16%、3%、37%、43%。

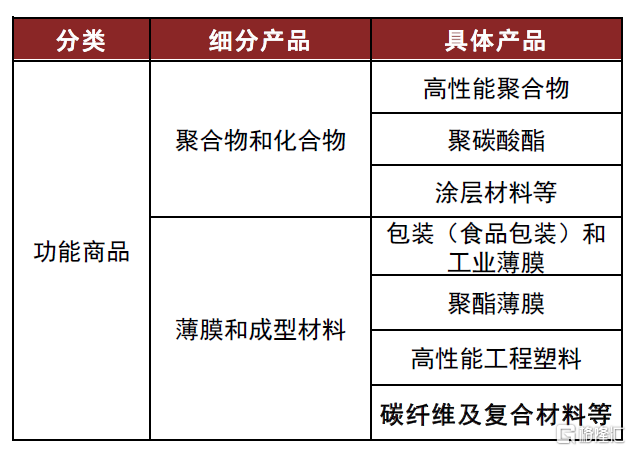

三菱化學碳纖維業務歸屬於功能商品,佔比相對較小。根據披露,三菱化學功能商品主要包括高性能聚合物、聚碳酸酯、塗層材料、包裝(食品包裝)和工業薄膜、聚酯薄膜、高性能工程塑料、碳纖維及復合材料等。三菱化學碳纖維相關業務歸屬於功能商品,但佔比相對較小。

圖表25:三菱化學2022財年營業收入(外圈)、核心營業利潤(內圈)按業務拆分

注:核心營業利潤爲扣除非經項目後的營業利潤;資料來源:公司公告,中金公司研究部

圖表26:三菱化學功能商品主要細分產品

資料來源:公司公告,中金公司研究部

三菱化學同時具有PAN基與瀝青基碳纖維,產品覆蓋全產業鏈、布局全球,2022年產能1.43萬噸。目前,三菱化學同時具有PAN基與瀝青基碳纖維,實現從原料丙烯腈、瀝青到碳纖維絲束、中間材料、成型品等產品全產業鏈覆蓋,業務布局全球,目前碳纖維絲束品牌包括PAN基碳纖維PYROFIL™、GRAFIL™和瀝青基碳纖維DIALEAD™等,下遊廣泛應用於飛機、航天、汽車、風電等領域。根據賽奧碳纖維,2022年公司碳纖維產能1.43萬噸。

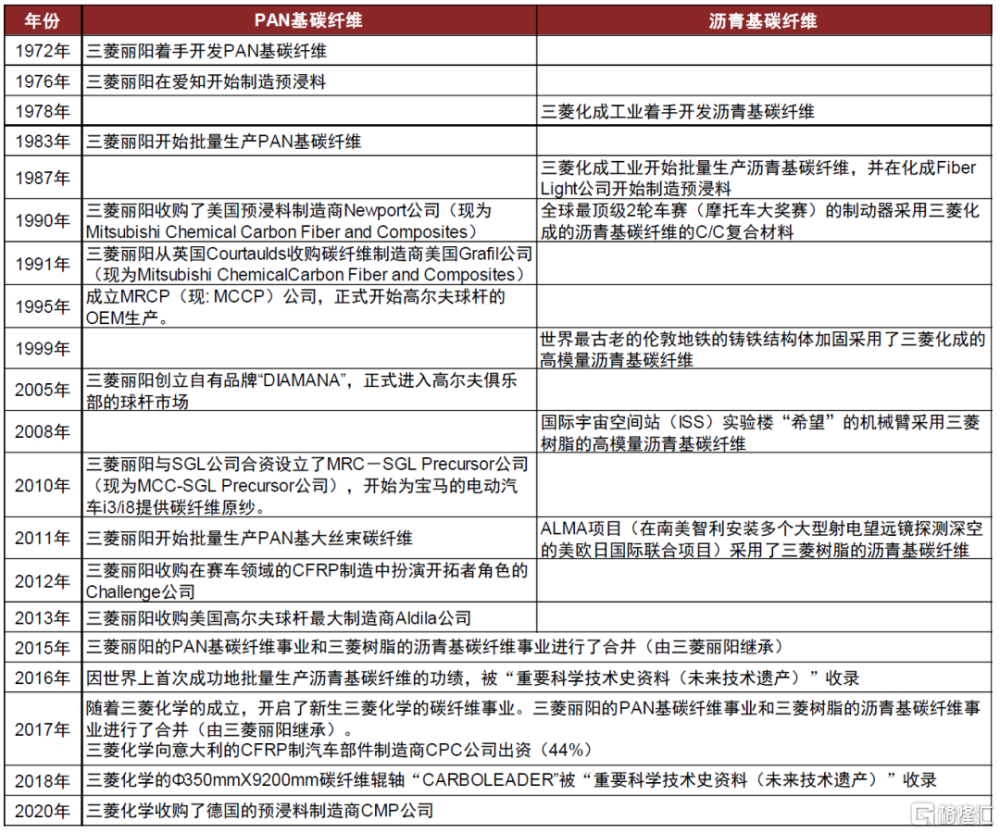

復盤歷史,三菱化學碳纖維業務歷經三菱麗陽、三菱樹脂、美國Grafil公司等多輪並購整合,逐漸布局全面。三菱化學同時經營PAN基碳纖維與瀝青基碳纖維。PAN基碳纖維歷史看,三菱麗陽於1972年开始开發PAN基碳纖維,並分別於1976年、1983年开始生產碳纖維預浸料、PAN基碳纖維。1990、1991年、2012年、2013年,三菱麗陽先後收購美國預浸料制造商Newport公司、美國碳纖維制造商Grafil公司、賽車領域碳纖維制造廠商Challenge公司、美國高爾夫球杆制造商Aldila公司。2010年,三菱麗陽與德國SGL公司設立合資公司爲寶馬的電動汽車i3/i8提供碳纖維原紗。從瀝青基碳纖維歷史看,1978年,三菱化成工業着手开發瀝青基碳纖維,1987年,三菱化成工業开始批量生產瀝青基碳纖維,並在化成Fiber Light公司开始制造預浸料,隨後相關瀝青基碳纖維產品陸續在摩托車制動器、鑄鐵結構體、機械臂等多領域應用。2015年,三菱麗陽的PAN基碳纖維事業和三菱樹脂的瀝青基碳纖維事業進行了合並,並由三菱麗陽繼承。2017年,隨着三菱化學的成立,三菱化學的碳纖維事業开啓。

圖表27:三菱化學碳纖維業務發展歷史大事件

資料來源:公司官網,中金公司研究部

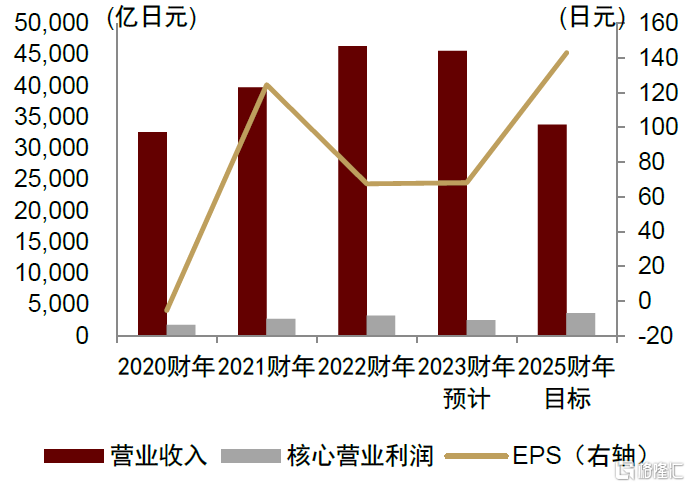

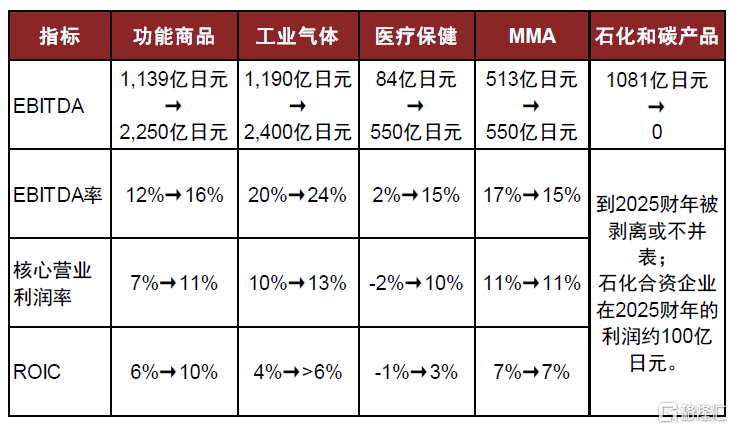

展望未來,三菱化學重視KAITEKI原則,向特種材料商轉型,目標至2025財年營業收入3.4萬億日元。KAITEKI原則爲“使人類、社會和地球永葆健康”,三菱化學將KAITEKI原則作爲其一切行動的指導原則,推動可持續發展。三菱化學未來發展战略包括可持續性增長、战略成本轉換、業務退出、更精幹與數字化賦能、战略資本配置等五大舉措,未來逐漸退出石化和煤化工相關業務,聚焦功能商品、工業氣體、醫療保健、MMA等業務,基於可持續發展趨勢向向特種材料商轉型。從財務指標看,三菱化學目標至2025財年實現營業收入3.4萬億日元、EBITDA 6,000億日元、核心營業利潤3,650億日元、EPS 143日元。

包括碳纖維業務在內的功能商品業務未來將更重視市場驅動、全球化、可持續發展。同時碳纖維業務是三菱KAITEKI原則的解決方案之一。碳纖維業務在內的功能商品業務未來將繼續是三菱化學的重要盈利驅動業務,公司目標2025財年功能商品業務EBITDA 2,250億日元。未來功能商業業務將繼續朝向市場驅動、全球化、可持續發展方向發展,重視下遊新能源汽車/交通、數字經濟、食品等市場。其中碳纖維及復合材料產品下遊可應用於新能源汽車等新興領域,且是三菱化學貫徹實施KAITEKI原則的重要解決方案之一。

圖表28:三菱化學營業收入、核心營業利潤、EPS未來規劃

注:核心營業利潤爲扣除非經項目後的營業利潤;資料來源:公司公告,中金公司研究部

圖表29:三菱化學分業務規劃的2025財年財務目標

注:表中爲2025財年與2021財年對比,→左方爲2021財年數據,→右方爲2025財年目標;資料來源:公司公告,中金公司研究部

風險提示

商業化推進緩慢。雖然碳纖維及碳纖維復合材料產品性能優異,但商業化進程仍需推進。如果未來碳纖維相關產品商業化推進緩慢,則不利於碳纖維相關公司中長期發展。

下遊需求疲弱。我們預計未來風電、儲氫瓶、碳碳熱場等新興領域或成碳纖維下遊市場新增長引擎,但如果下遊需求疲弱,碳纖維市場發展可能受到影響。

注:本文摘自中金2023年6月26日研報《中金看海外:日本碳纖維發展啓示錄》

徐奕晨,CFA 分析員 SAC 執證編號:S0080518070013 SFC CE Ref:BTN255

裘孝鋒 分析員 SAC 執證編號:S0080521010004 SFC CE Ref:BRE717

賈雄偉 分析員 SAC 執證編號:S0080518090004 SFC CE Ref:BRF843

夏斯亭 分析員 SAC 執證編號:S0080522070012 SFC CE Ref:BTK499

標題:日本碳纖維發展啓示錄

地址:https://www.iknowplus.com/post/8055.html