2月市場會有哪些變化?

引言:1月市場經歷了調整和動蕩,那么2月市場會有哪些變化?隨着市場再次來到底部區域,又有那些方向值得關注?詳見報告:

變化一:市場已處於底部區域,積極因素持續積累

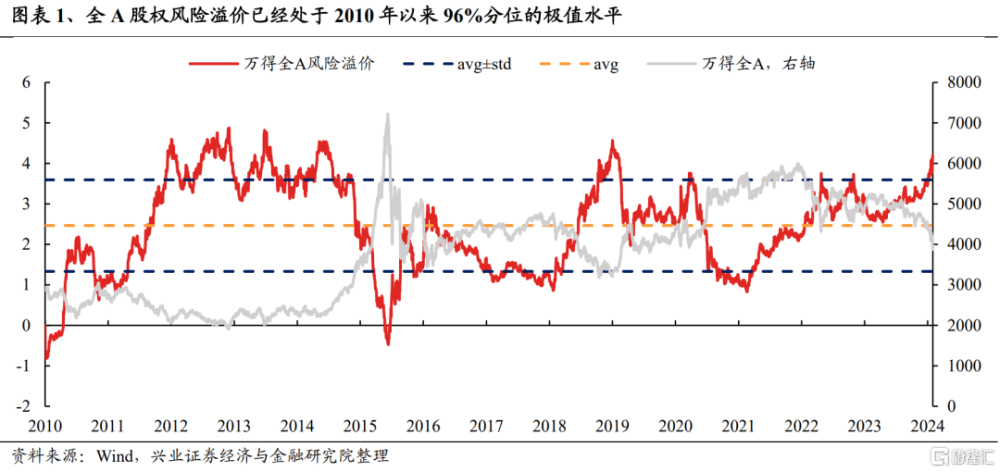

經歷年初以來的波動調整後,當前風險溢價逼近歷史高點,市場已處於底部區域。截至2024年2月2日,全A風險溢價溢價升至2010年以來96%的高位水平。主要寬基指數方面,上證指數、滬深300、中證500和創業板指數的風險溢價也分別回升至2010年以來94.2%、93.8%、99.5%和100%的歷史高位。

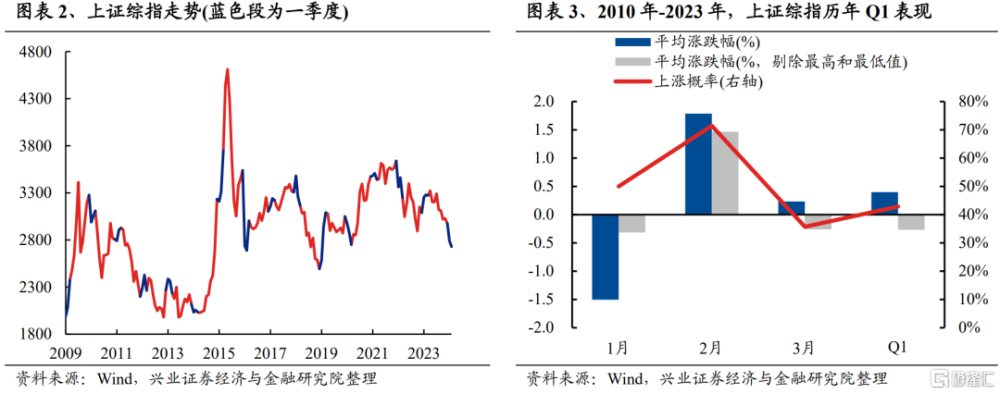

參考歷史經驗,在經歷相對低迷的1月份後,2月市場大多有所回暖。興業證券以上證綜指爲基准,考察2010年以來歷年一季度的市場表現。可以看到,1月份市場整體表現欠佳。與之相對的,2月份市場則大多迎來反彈,14年中僅有4年出現下跌,上漲概率達71.4%。

此外,來自經濟、政策、資金等層面的積極信號也在陸續出現,有望爲市場提供支撐:

1)資本市場方面,1月29日證監會進一步優化融券機制,全面暫停限售股出借,並限制融券效率,該舉措體現“以投資者爲本”的理念,有助於營造公平的市場環境,防範內幕交易、市場操縱等違規行爲;

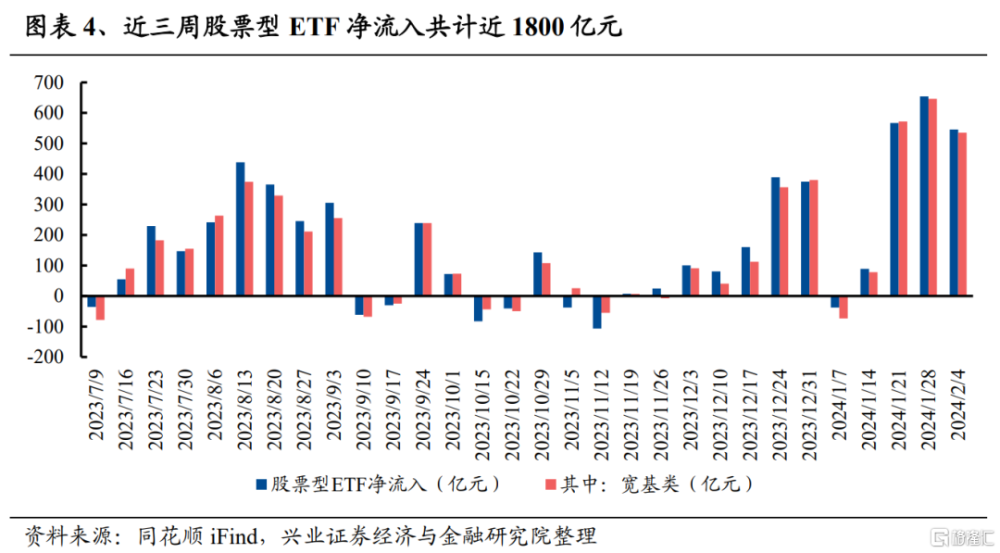

2)資金方面,近期各大盤藍籌ETF獲得資金大規模申購和买入,相關ETF已經連續三周淨流入超500億元/周,指向部分資金底部加速布局A股優質資產;

3)地產政策方面,近期廣州、蘇州、上海等國內多個一二线城市樓市限購政策相繼優化,有望支撐地產數據回暖。與此同時,城市房地產融資協調機制加速推進,近期南寧、重慶等地已將第一批房地產項目“白名單”推送至金融機構,有相關項目有望獲得新增貸款支持;

4)經濟方面,1月制造業PMI、非制造業PMI均迎來邊際回升,經濟景氣水平出現改善跡象。

因此站在當下,興業證券認爲價格比時間重要,方向比點位重要。與其去糾結市場底,更重要的是找到市場修復中,更具彈性和性價比的方向。

變化二:TMT有望迎來超跌反彈的窗口

近期紅利、“中字頭”板塊崛起的同時,TMT仍遭遇調整。行至當前,作爲“啞鈴型”配置的兩端,TMT與央國企、紅利方向的分化已來到近年來較高的水平。因此,在紅利、“中字頭”經歷較爲充分的擴散、發酵後,2月TMT或再次迎來超跌反彈的修復機會。

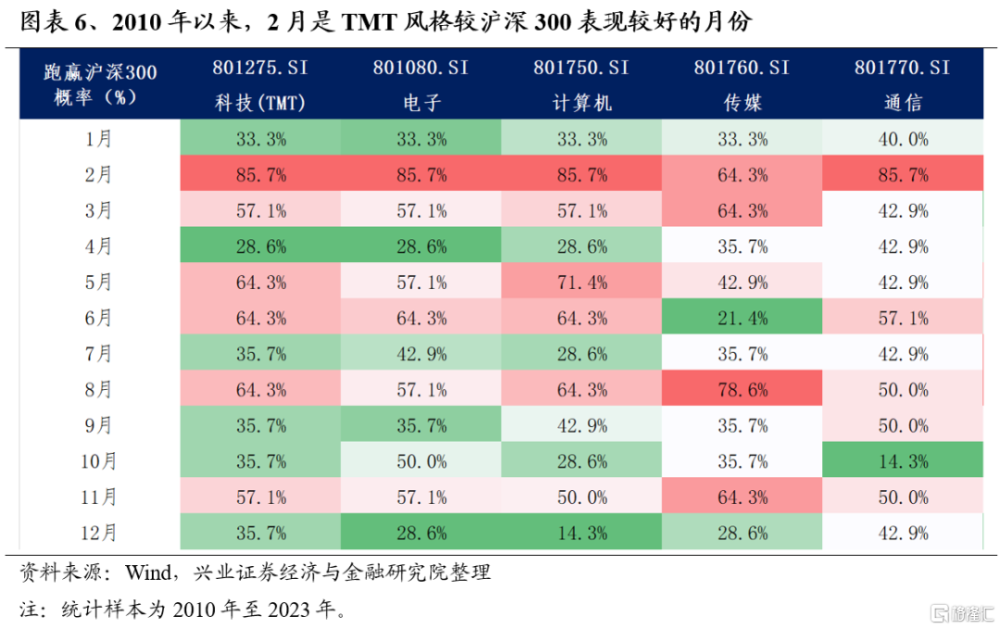

2.1、2月或是TMT表現較好的月份

一月底年報預披露即將告一段落,2、3月業績空窗期TMT往往表現較好。由於TMT板塊業績波動較大,在財報披露季前後投資者往往趨於謹慎。從歷年數據來看,1月、4月、7月、10月等財報披露季前後,TMT往往跑輸滬深300指數。而在諸如2-3月、5-6月這種典型的業績真空期,TMT往往受益於自身產業趨勢催化等因素,跑贏滬深300指數。隨着1月底年報預披露季即將告一段落,市場將迎來2個月左右的業績真空期,同時2月份也正是歷年TMT表現較好的階段,屆時TMT有望重新跑贏市場。

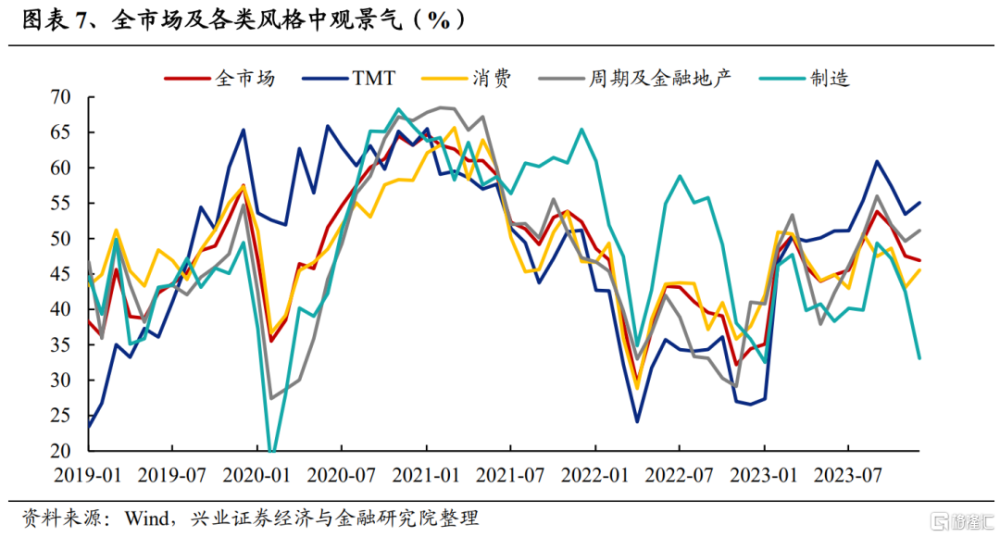

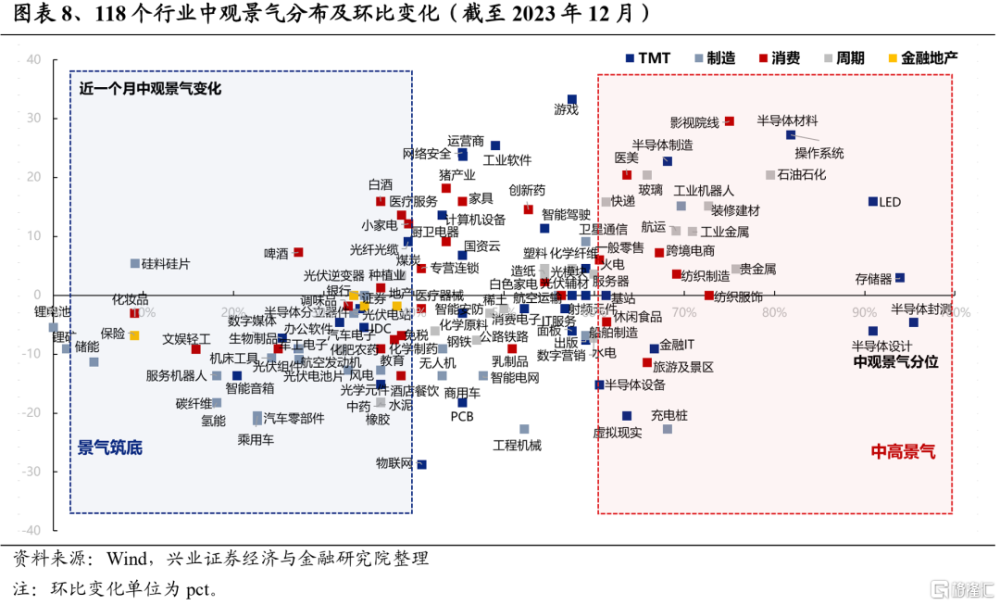

2.2、TMT仍具景氣優勢

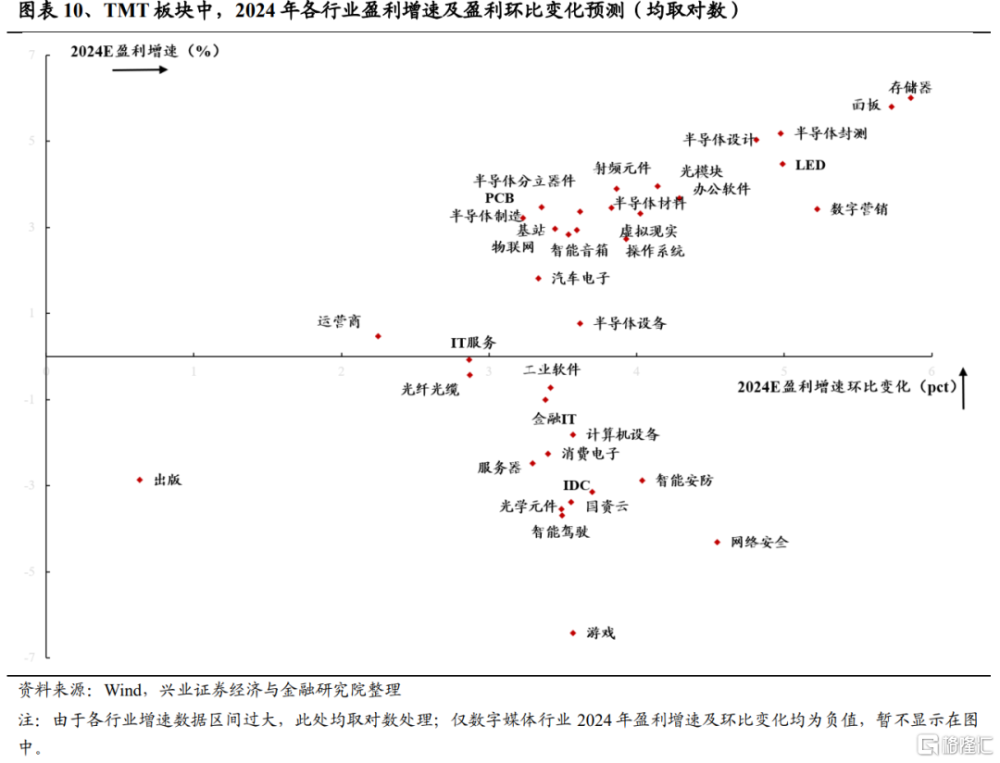

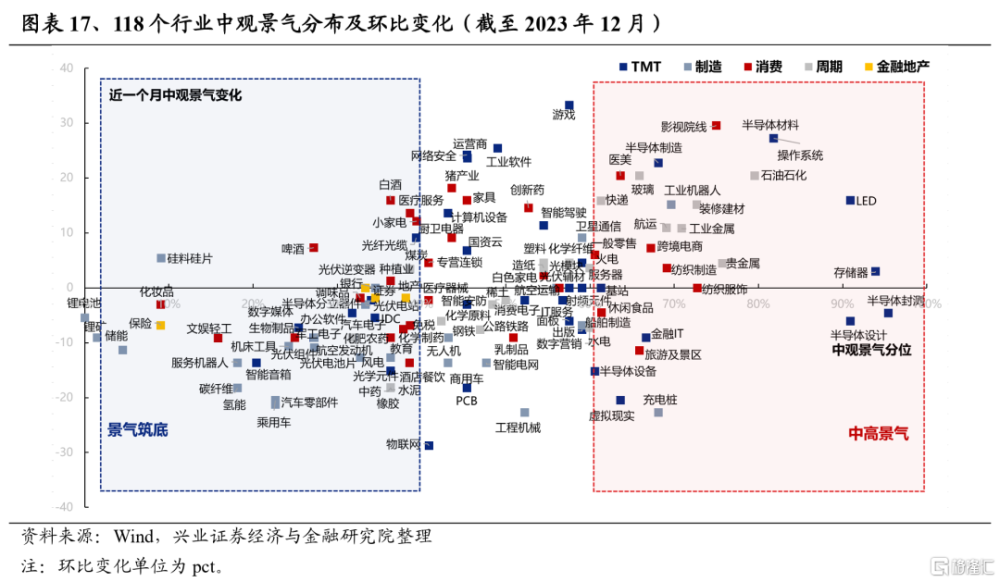

從即期景氣度視角看,TMT的中觀景氣具備相對優勢。根據興業證券獨家構建的“118中觀景氣框架”,截至2023年12月,TMT仍是中觀景氣最高的板塊。具體來看,中高景氣行業中TMT板塊內行業佔比較大,如半導體材料、半導體設計、LED、存儲器等方向。同時,光學元件、計算機設備、運營商等行業處於景氣築底區間,後續有望困境反轉。

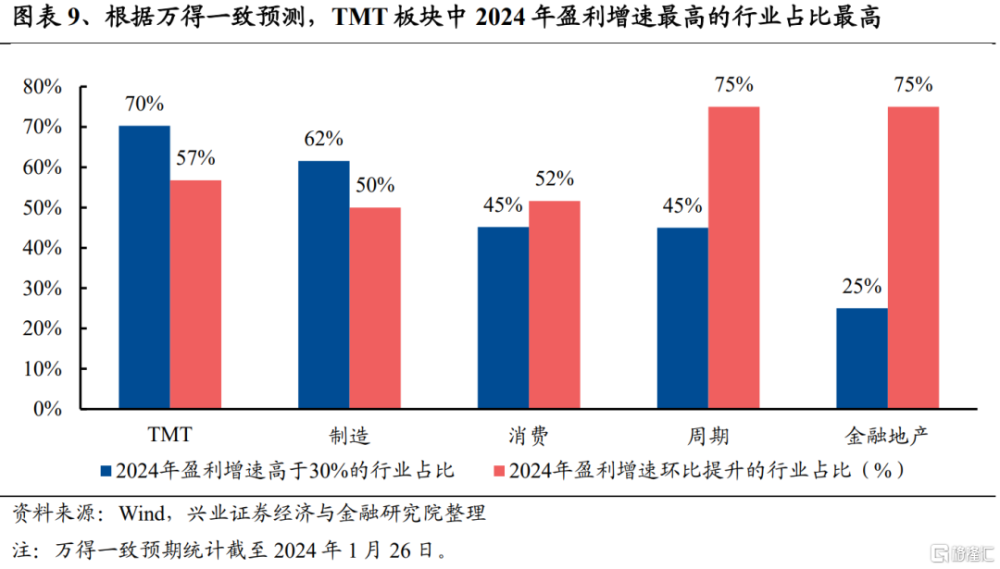

同時,綜合各個板塊來看,TMT仍是2024年景氣優勢,且邊際改善的方向。此前興業證券依據市場投資習慣,將全市場劃分爲五大板塊、118個細分行業。從2024年的萬得一致預測盈利增速看,TMT板塊2024年盈利增速高於30%的行業佔比最高。同時,從2024年盈利增速環比提升這一維度來看,TMT板塊中57%的子行業2024年盈利增速上台階,在五大風格中也位居前三。綜合來看,在一季度這個展望新一年盈利增速的重要階段,TMT板塊、尤其是TMT板塊中今年盈利增速及邊際變化具備優勢的行業值得重點關注。

2.3、美股AI方向新高映射,產業催化不斷湧現

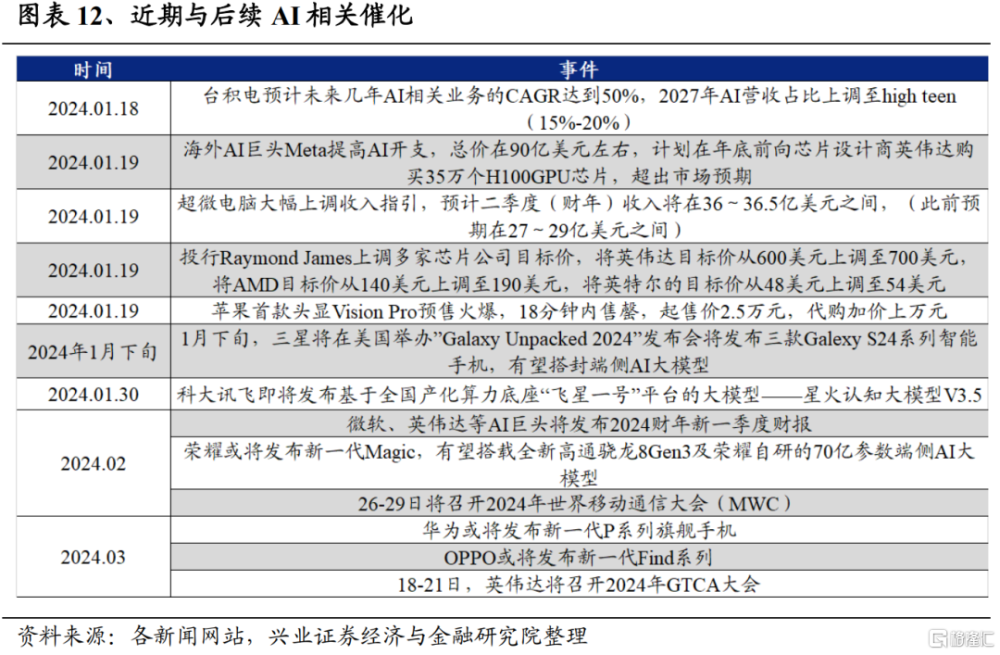

海外AI巨頭紛創新高,有望對A股AI產業鏈形成映射。根據興業證券以海外AI產業鏈核心標的所編制的海外AI映射指數,以及萬得人工智能概念指數,可以看到海外AI行情對A股映射顯著。而近期,台積電業績超預期、超微電腦上調業績指引與Meta大幅超預期算力採購計劃等多重利好帶動下,海外AI產業鏈已再創新高。興業證券傾向於認爲,後續隨國內風險偏好逐步修復,A股AI產業鏈將逐步迎來修復。

後續全球產業鏈催化事件不斷湧現,將對TMT板塊形成持續拉動。今年將是人工智能取得重要進展的一年,大模型進一步朝多模態方向升級,對算力等硬件需求提高的同時,在垂直端應用落地帶來的商業化增量空間不斷打开,形成全產業鏈共振。後續TMT板塊催化事件仍多,包括科大訊飛新一代大模型發布、微軟等AI巨頭業績公布、華爲、OPPO等新一代手機發布等,有望持續催化板塊行情。

2.4、TMT擁擠度已在低位

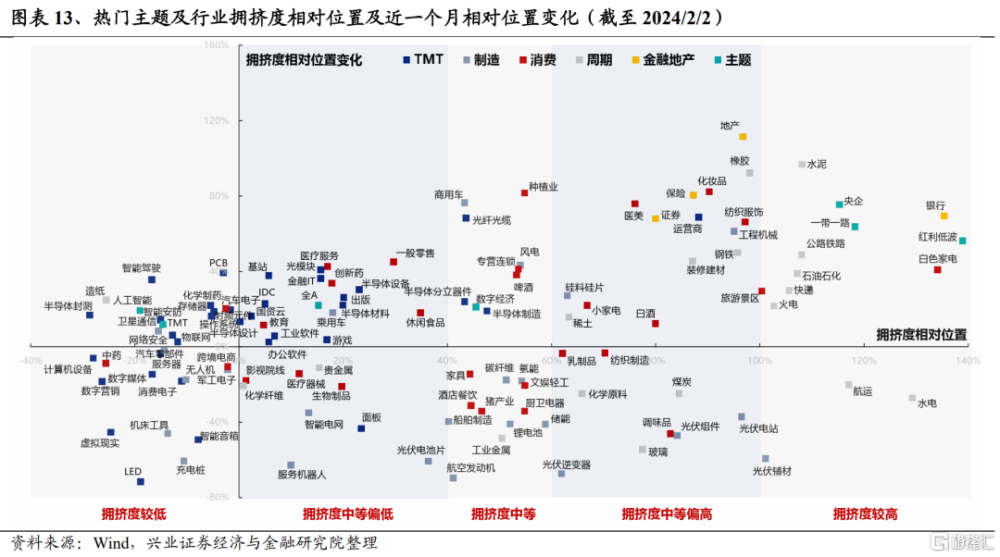

從交易擁擠度的角度看,當前TMT板塊擁擠度也已處在低位,後續在市場修復階段預計具備更高的彈性。興業證券看到,在經歷近期的連續調整後,TMT中的主要細分行業(下圖中藍色的點)擁擠度已處於較低水平,TMT整體也已是全市場大類板塊中性價比較高的方向。

2.5、2月TMT或再啓航,左側布局“五朵金花”

總的來說,隨着市場風險偏好整體回暖,以及業績預披露窗口結束,兼具景氣度、盈利增速和產業趨勢等催化的TMT有望成爲後續市場回升階段的重要主线方向。細分行業上,建議關注TMT的“五朵金花”:光模塊、消費電子、遊戲、光學元件、半導體。

變化三:有更多景氣的线索出現

1月市場一方面受到情緒層面的衝擊,另一方面缺乏景氣清晰的线索,導致市場 缺乏一致共識的方向,難以形成向上的合力。而當前,隨着年報預告的披露,已 有更多的景氣线索可以關注。

3.1、關注年報業績有望超預期的方向

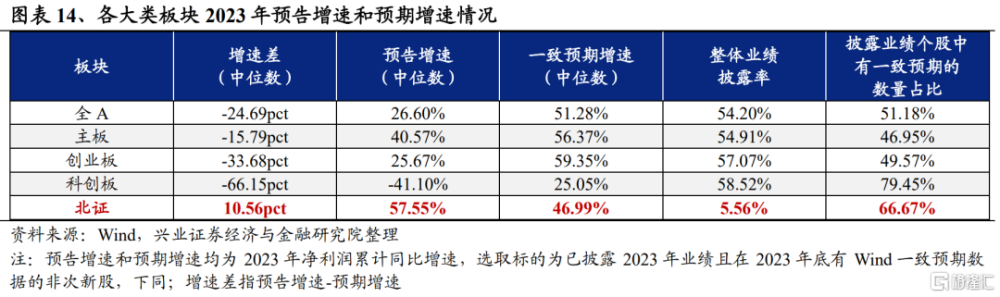

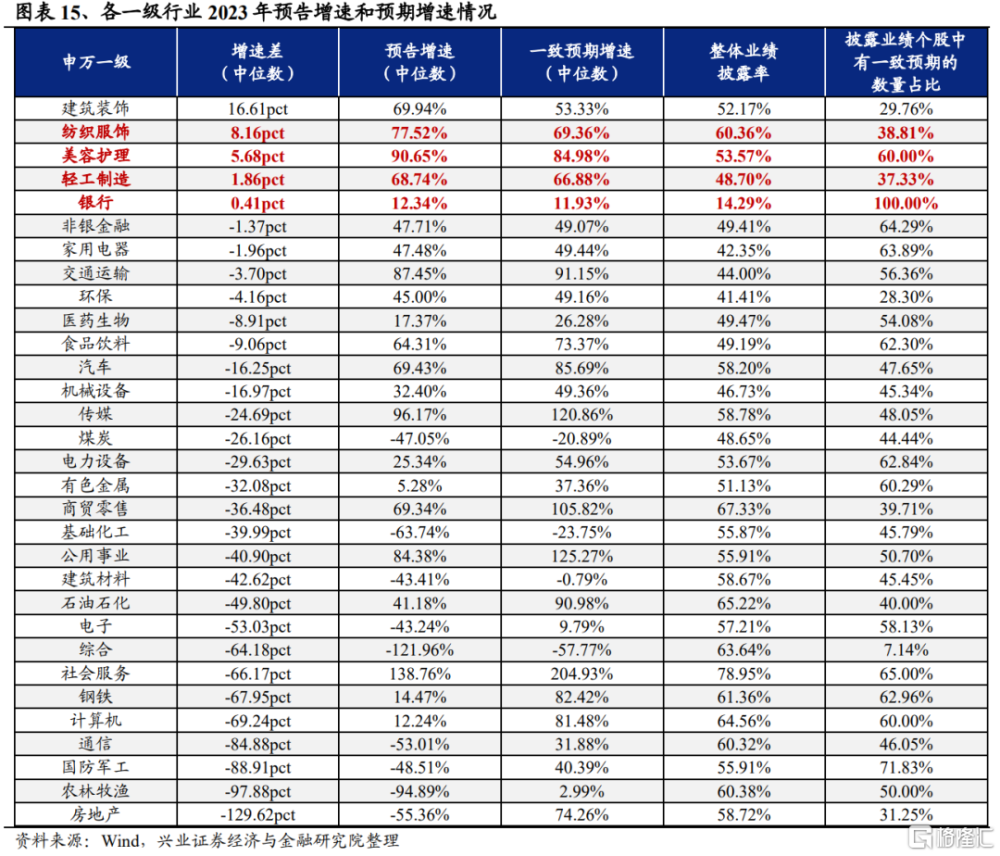

A股2023年報預告披露期已經結束,興業證券以2023年分析師一致盈利增速預測爲參考,若板塊預告增速高於預期增速,則該板塊實際業績或有概率超預期。2023年報業績預告增速大於預期增速且披露率大於50%的一級行業有美容護理、紡織服飾、建築裝飾;而北證板塊,以及輕工制造和銀行行業2023年年報業績預告增速也大於預期增速,但預告披露率相對偏低。

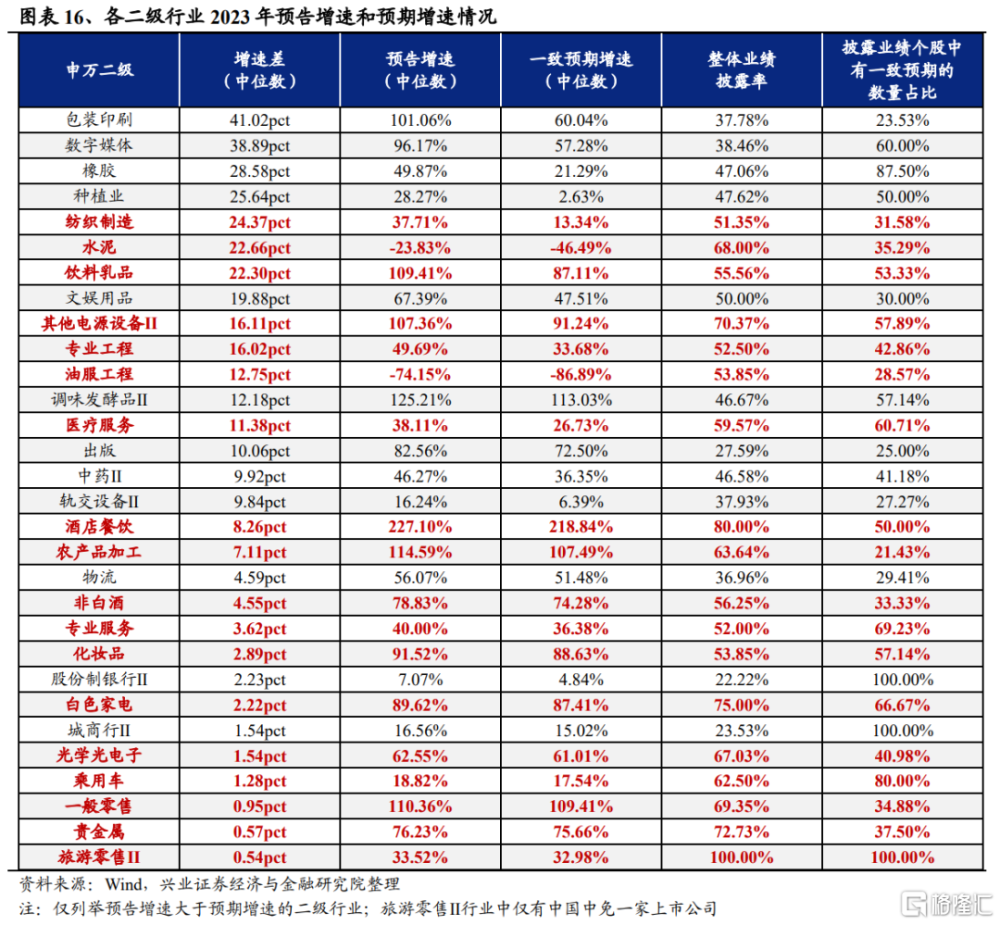

下沉到細分方向來看,2023年年報業績或超預期的行業多集中在消費板塊。2023年報預告較一致預期增速居前且披露率大於50%的二級行業有紡織制造、水泥、飲料乳品、其他電源設備、專業工程、油服工程、醫療服務、酒店餐飲、農產品加工、非白酒等。

3.2、關注118景氣跟蹤框架下的景氣方向

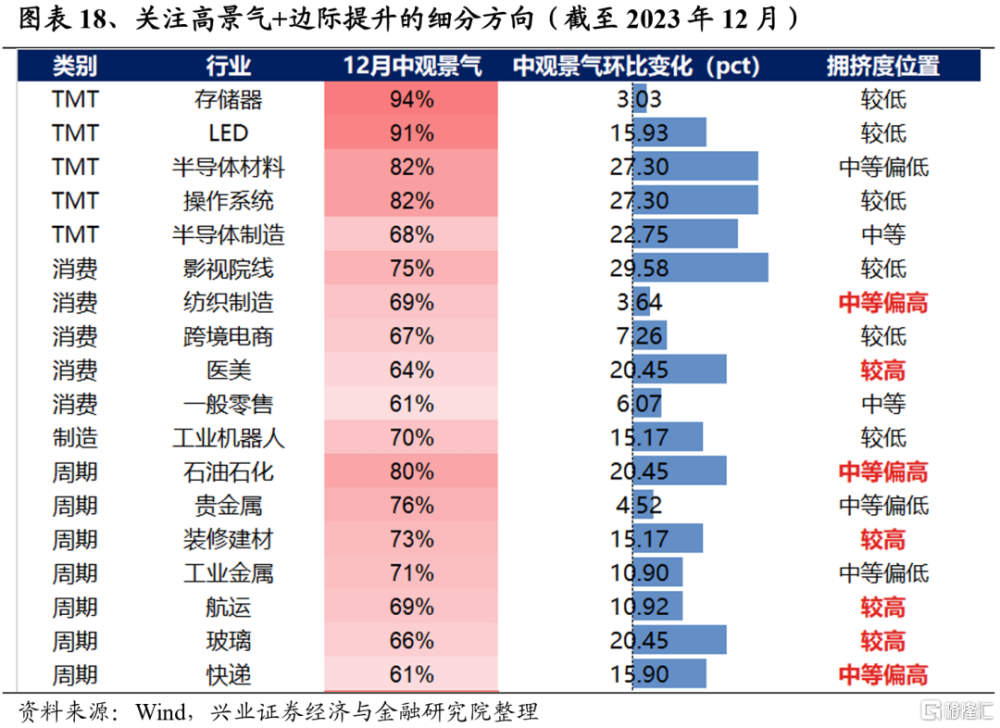

建議關注景氣度處於高位、且邊際提升的細分方向。一方面,關注基本面改善的制造(工業機器人)、周期(貴金屬、工業金屬等)、消費(一般零售、跨境電商、影視院线等)等價值板塊的修復機會;另一方面,繼續把握高景氣成長方向,包括半導體(制造、材料)、存儲器、LED、操作系統等。

風險提示

關注經濟數據波動,政策不及預期,美聯儲寬松不及預期等。

注:文中報告節選自興業證券2024年2月4日發布的《2月市場的三個變化——A股策略展望》,分析師 :張啓堯 S0190521080005;胡思雨 S0190521110003;張勳 S0190520070004;吳峰 S0190510120002;楊震宇 S0190520120002;研究助理 :陳東元

標題:2月市場會有哪些變化?

地址:https://www.iknowplus.com/post/78502.html