港股市場2月有何期待?

摘要

港股市場上周又一次的疲弱表現,令1月的港股再次成爲全球墊底的市場。前一周在央行意外降准後,市場一度洋溢着可能迎來拐點的樂觀期待,但當前的催化劑並不足以扭轉市場頹勢。市場仍處於修復式反彈階段,而要想促成趨勢性的反轉,強力且“對症”的財政支持必不可少。

與此前類似,當前港股所處的環境有三個特點:1)與歷史水平相比,估值和投資情緒均處於低位,風險溢價偏高,爲反彈提供了條件。2)國內增長動能仍較爲疲弱,需要更多“對症”政策支持。3)近期政策力度仍顯不足。我們多次強調,當前宏觀環境下,及時且“對症”的政策,尤其是大幅財政刺激,對扭轉信用周期仍然不可或缺,且力度也至關重要。我們測算顯示,若2024年廣義財政赤字脈衝相比2023年持平或轉正,對應淨增財政赤字3萬億人民幣左右。

當前美國基本面並不支持過快過早降息,但也不意味着提前降息的路被完全堵死。對於資產而言,不論是在3月還是5月降息,可能並沒有太大區別。對於中國而言,即便降息兌現,國內政策仍然是市場能持續反彈的前提條件。

往前看,2月5日央行降准、月底LPR是否下調、以及3月初全國兩會,均是需要關注的重要政策窗口。我們認爲,當前市場和情緒的負向反饋會促使更多利好政策出台,這一點無需懷疑。但不管何種形式的政策,對症且力度足夠強勁才能夠產生效果。如果進一步降息或更多財政刺激政策無法兌現,我們2023年以來一直推薦的關注高分紅和“啞鈴”配置策略仍將有效。

正文

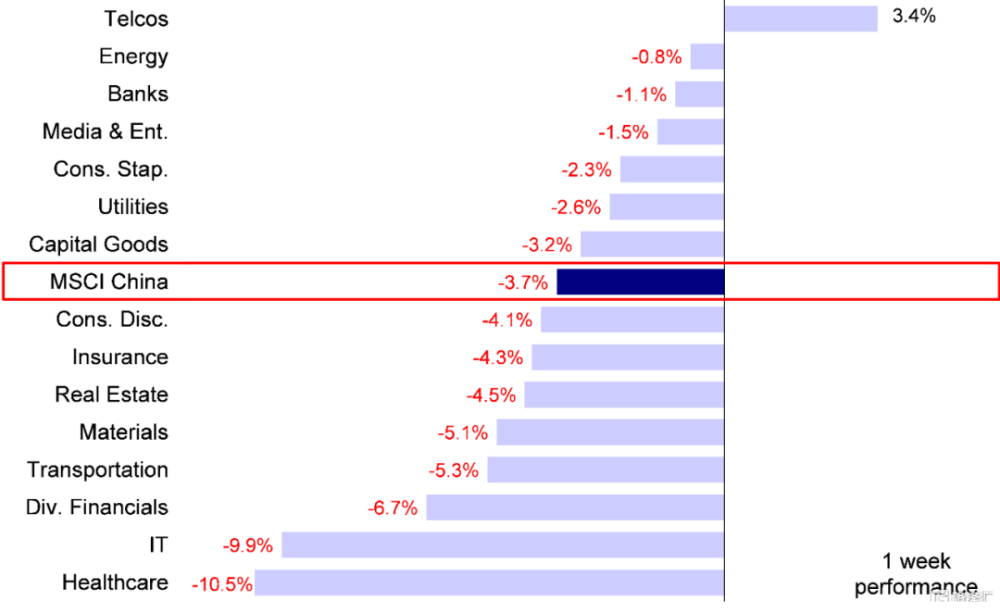

海外中資股市場上周再度走低,此前一周的積聚的樂觀情緒也逐步消退。整體看,主要指數盡數下跌,成長股主導的恆生科技指數大幅下跌4.5%,而MSCI中國指數、恆生國企指數和恆生指數跌幅分別爲3.7%、2.6%和2.6%。板塊方面,僅避險和分紅屬性的電信板塊走高,上周上漲3.4%,醫療保健和信息技術板塊跌幅居前,分別下跌10.5%和9.9%。

圖表:MSCI中國指數上周下跌3.7%,醫療保健和信息技術板塊表現落後

資料來源:FactSet,中金公司研究部

市場前景展望

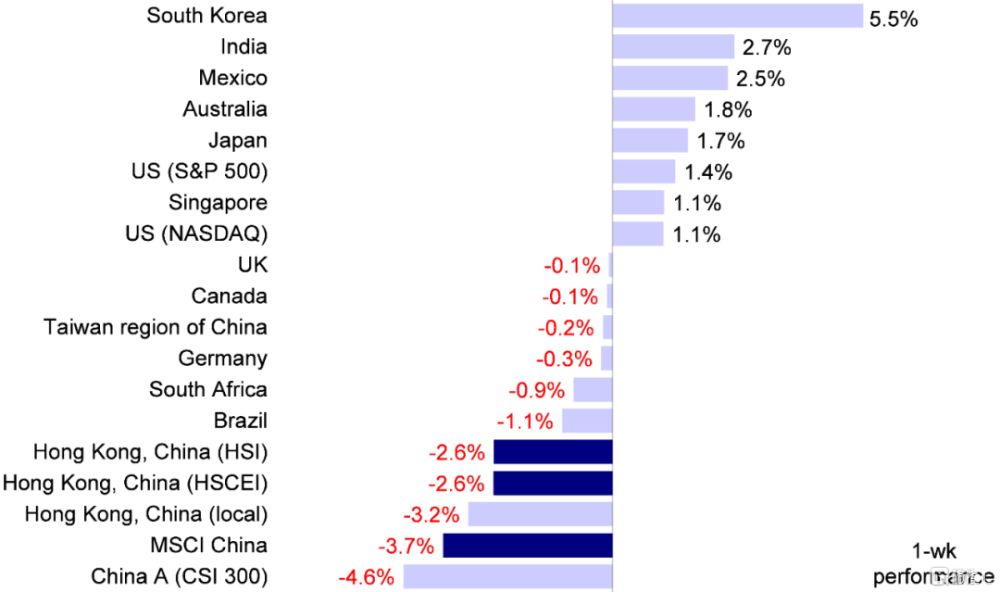

港股市場上周又一次的疲弱表現,不僅使得此前的修復式反彈再度未能延續,也令1月份的港股再次成爲全球墊底的市場。恆生指數下跌10%,恆生科技指數更是大跌20%,在經歷了2023年的疲弱走勢後,這一表現着實出乎多數市場參與者意料之外,但卻符合我們的預期。

前一周在央行意外降准後,市場一度洋溢着市場可能迎來拐點的樂觀期待,但我們對此表示懷疑,並提出了一個問題,當前的催化劑是否足以扭轉市場頹勢(《市場迎來拐點了嗎?》),我們的看法是可能還不夠。在較低的估值水平和悲觀的情緒下,一些積極的催化劑就可以帶來修復式反彈,這往往也是恐慌性拋售後常見的情形。我們傾向於認爲,當前市場仍處於修復式反彈階段,而要想促成趨勢性的反轉,強力且“對症”的財政支持仍然必不可少。

圖表:A股和港股跑輸全球其它多數主流市場

資料來源:Bloomberg,中金公司研究部

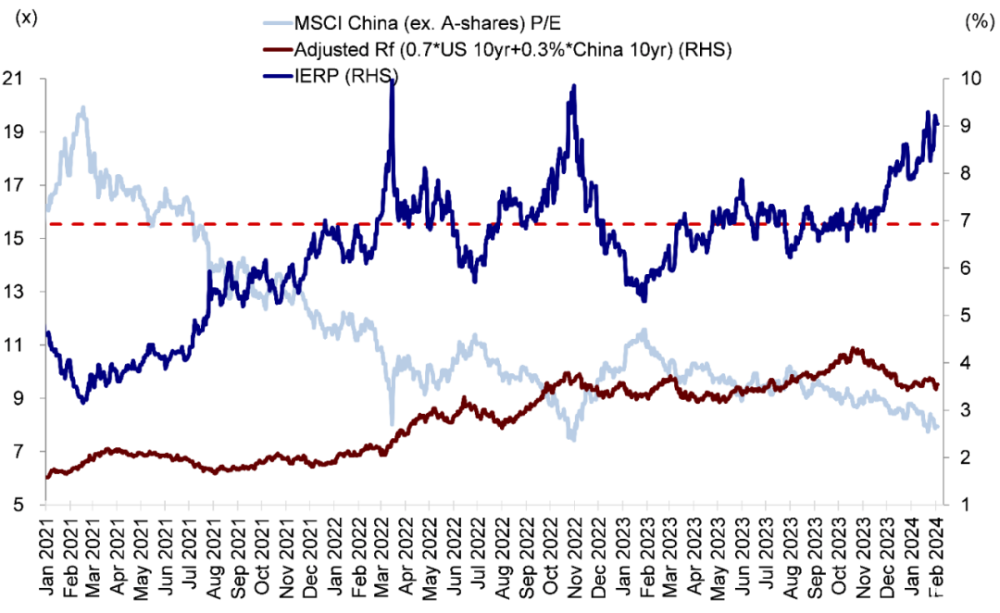

與此前類似,當前港股所處的環境有三個特點:1)與歷史水平相比,當前估值和投資情緒均處於低位,風險溢價偏高,爲反彈提供了條件。部分技術指標接近歷次底部的水平,恆生指數動態市盈率爲7.3倍,接近2008年金融危機和2022年10月底市場底部時的水平。MSCI中國除A股指數的風險溢價已經達到9%,與2022年10月底的水平相當。與此同時,AH溢價攀升至155,處於歷史均值上方1.6倍標准差。2)國內增長動能仍較爲疲弱,需要更多“對症”政策支持。最新公布的經濟數據表現平平。12月中國規模以上工業企業利潤同比增長16.8%,與11月相比增速放緩12.7ppt,工業企業庫存持續處於低位。1月制造業PMI環比上升0.2ppt至49.2%,符合市場預期,但仍處於收縮區間[1]。3)近期政策力度仍顯不足。2024年1月以來多地樓市限購政策持續優化,但並不涉及一线城市的核心區域。例如,廣州1月27日宣布放开120平方米以上住房的限購[2];蘇州1月30日宣布全面取消住房限購[3];上海宣布1月31日起連續繳納社會保險或個人所得稅已滿5年及以上的非上海市戶籍居民,可在外環以外區域(崇明區除外)限購1套住房[4]。我們多次強調,當前的宏觀環境下,及時且“對症”的政策,尤其是大幅財政刺激,對扭轉信用周期仍然不可或缺,且力度也至關重要。我們測算顯示,若2024年廣義財政赤字脈衝相比2023年持平或轉正,對應淨增財政赤字3萬億人民幣左右(《2023年,港股何以再跑輸?》)。

圖表:MSCI中國除A股指數風險溢價攀升至9%

資料來源:FactSet,中金公司研究部

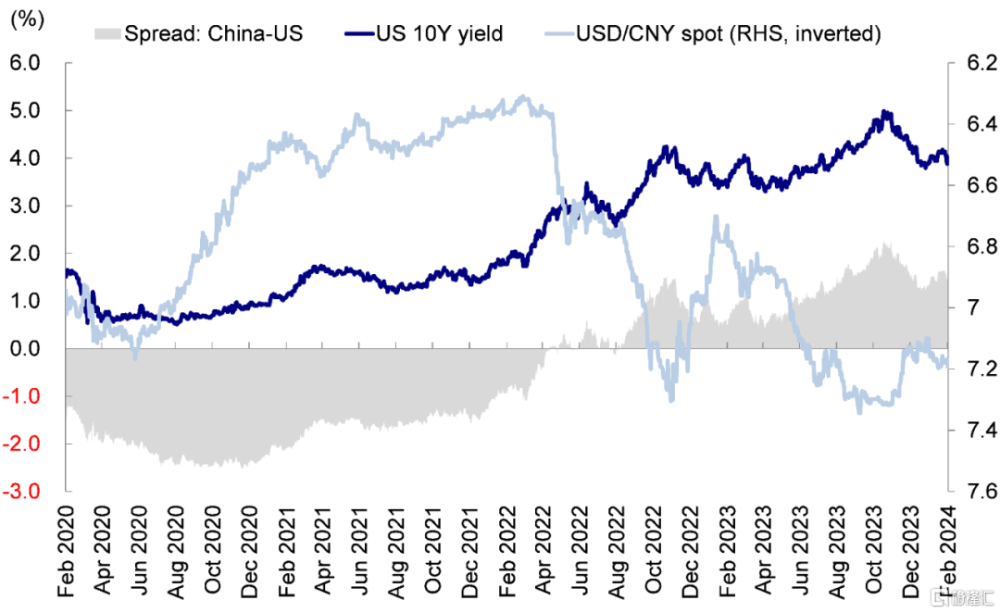

外部方面,市場對美聯儲3月降息預期受到抑制,帶來資產的“折返跑”,但只要方向確定,整體趨勢不至逆轉。美國1月FOMC會議上,美聯儲維持利率在5.25-5.5%按兵不動符合預期,傳遞的核心信息是爲降息鋪墊但不想讓市場預期太早[5]。1月美國ISM制造業PMI和非農數據均超預期。1月非農新增就業35.3萬,是預期18.5萬的近兩倍,12月新增就業 21.6萬上修至33.3萬。我們認爲,當前美國基本面並不支持過快過早降息,因此市場預期3月降息本來就有些勉強,但也不意味着提前降息的路就被完全堵死。對於資產而言,不論是在3月還是5月降息,可能並沒有太大區別。對於中國而言,仍需要強調的是,即便降息兌現,國內政策仍然是市場能持續反彈的前提條件。2023年11月以來10年期美債利率快速回落,但港股仍表現不佳就是一個很好的例子。

圖表:降息路徑不確定性猶存,10年期美債利率依然在4%左右徘徊

資料來源:Bloomberg,中金公司研究部

往前看,2月5日央行降准、月底LPR是否下調、以及3月初全國兩會,均是需要關注的重要政策窗口。我們認爲,當前市場和情緒的負向反饋會促使更多利好政策出台,這一點無需懷疑。但不管何種形式的政策,對症且力度足夠強勁才能夠產生效果。如果進一步降息或更多財政刺激政策無法兌現,我們2023年以來一直推薦的關注高分紅和“啞鈴”配置策略仍將有效(《新宏觀形勢下的高分紅投資價值》)。

具體來看,支撐我們上述觀點的主要邏輯和上周需要關注的變化主要包括:

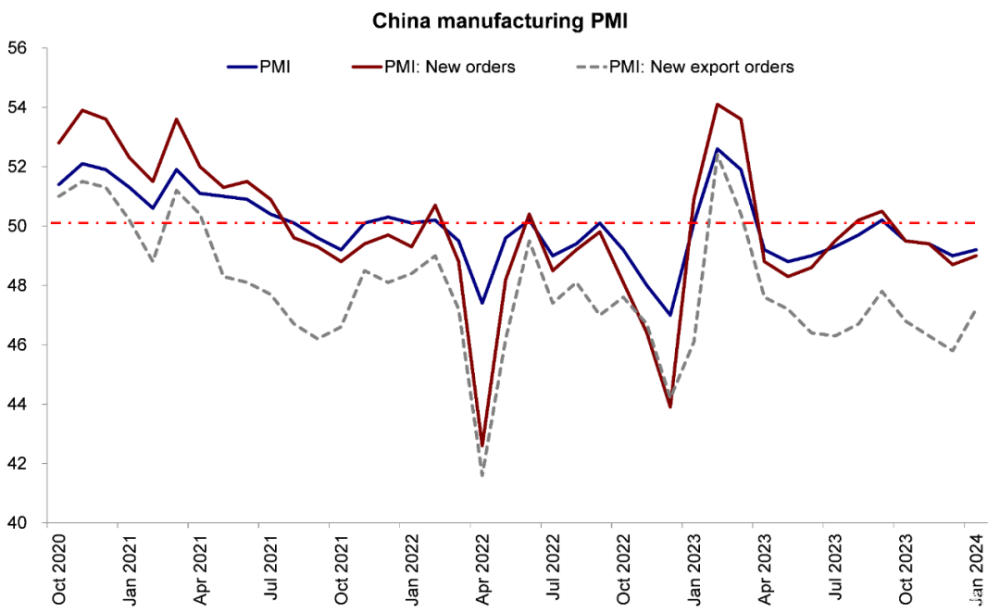

1) 宏觀:中國1月制造PMI環比上行0.2ppt至49.2%,符合市場預期。1月制造業PMI環比上升0.2ppt至49.2%,結束了連續三個月的環比下降,但是仍然連續第四個月處於收縮區間。從分項來看,需求邊際改善,外需改善幅度大於內需,新訂單分項環比上升0.3ppt至49.0%,但是仍然處於收縮區間,而新出口訂單分項環比上升1.4ppt至47.2%;春節前趕工加速,需求供給缺口擴大,1月生產分項環比上升1.1ppt至51.3%。1月非制造業商務活動指數環比上升0.3ppt至50.7%,服務業商務活動指數環比上升0.8ppt至50.1%,春節假期臨近帶動服務業重回擴張區間[6]。

圖表:1月中國制造業PMI小幅上升0.2個百分點至49.2%

資料來源:Wind,中金公司研究部

2) 地方兩會2024年加權分省GDP增速目標爲5.5%。截至1月31日,各省兩會均已召开。中金宏觀組測算2024年加權分省GDP增速目標約爲5.5%,高於2023年全國實際GDP增速(5.2%),但低於2023年地方兩會召开時的加權分省GDP目標(5.9%)。具體來看,地方對2024年投資和消費目標有所調降,強調產業發展和三大工程建設,在地方政府隱形債務方面也進行了具體部署。部分省份對城中村改造、保障房建設等設立具體目標,2024年廣東、北京計劃籌集和建設保障房各19和15萬套,但部分保障房可能來自存量轉化、對投資提振較爲有限[7]。

3) 1月美聯儲FOMC議息會議表示會降息但不會過早降息。1月美聯儲FOMC議息會議維持利率在5.25-5.5%按兵不動,符合市場一致預期,同時進一步明確加息周期已經結束。美聯儲此次傳遞的核心信息是,會降息但不想讓市場預期太早[8]。我們認爲,美國基本面並不支持過快過早降息,但提前降息仍有可能,而且3月或5月降息,資產角度差異不大,只要方向明確,交易方向也明確,無非中間會出現一些折返跑。提前降息仍有可能,但提前降息具有反身性,不應直接外推後續降息路徑。

4) 美國1月ISM制造業PMI數據與非農數據均超預期。1月ISM制造業PMI錄得49.1%,超過預期的47.2%。受年底年初的季節性等因素影響,1月非農全面超預期,新增就業35.3萬,是預期18.5萬的近兩倍,12月非農數據21.6萬上修至33.3萬。此外,工資增速環比爲0.6%,高於預期的0.3%和前值的0.4%。失業率爲3.7%,低於預期的3.8%,與12月持平。勞動參與率 62.5%,低於預期 的62.6%,與前值持平。ISM制造業PMI數據與非農數據超預期,我們認爲美國基本面尚不支持過快降息。

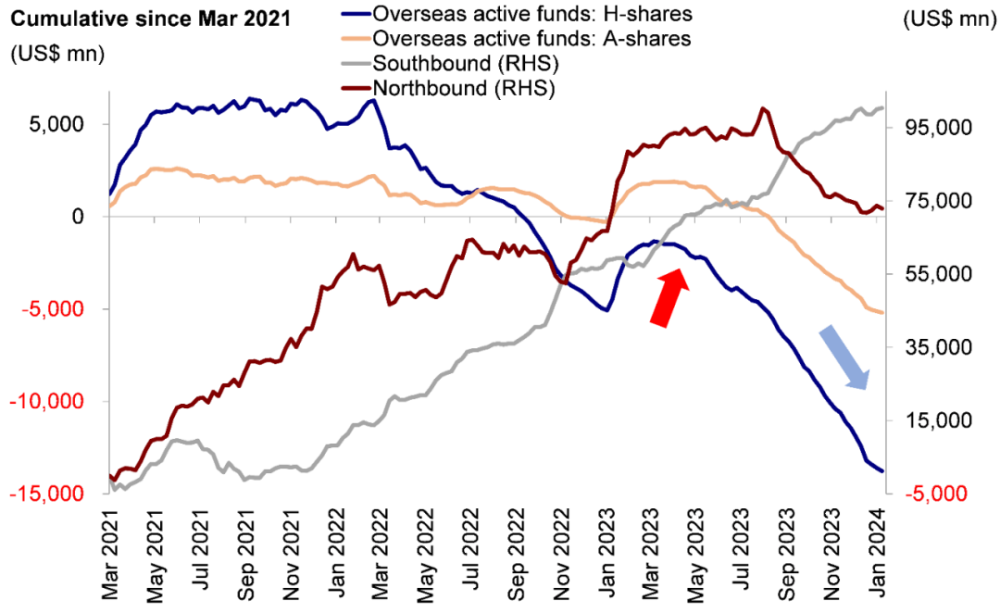

5)流動性:南向資金轉爲流出,而海外資金在過去31周持續流出。具體看,來自EPFR的數據顯示,上周海外主動型基金流出海外中資股市場,流出規模共計2.4億美元(此前一周流出總量6.5億美元),爲連續31周流出海外中資股市場。上周南向資金轉爲流出,中國內地投資者通過港股通賣出了94.2億港幣的港股。

圖表:海外主動型基金過去28周連續流出海外中資股市場

資料來源:EPFR,Wind,中金公司研究部

配置建議

在更多利好性政策兌現前,我們認爲當前環境下整體啞鈴型配置策略仍行之有效。穩定現金流板塊(高分紅比例,如電信、公用事業和能源)、高端科技升級板塊(科技硬件、半導體)和中端優勢行業出海板塊(工程機械、汽車與零部件、新能源與光伏、部分產品與品牌消費等)將是核心關注的三條主线。

注:本文摘自中金公司2024年2月4日已經發布的《2月市場有何期待?》;分析員 劉剛 CFA SAC 執業證書編號:S0080512030003 SFC CE Ref:AVH867、 王牧遙 SAC 執業證書編號:S0080123060036、張巍瀚 SAC 執業證書編號:S0080524010002 SFC CE Ref:BSV497、吳薇 SAC 執業證書編號:S0080122060053

標題:港股市場2月有何期待?

地址:https://www.iknowplus.com/post/78414.html