信達策略:股市很難連跌兩年

策略觀點:股市很難連跌兩年

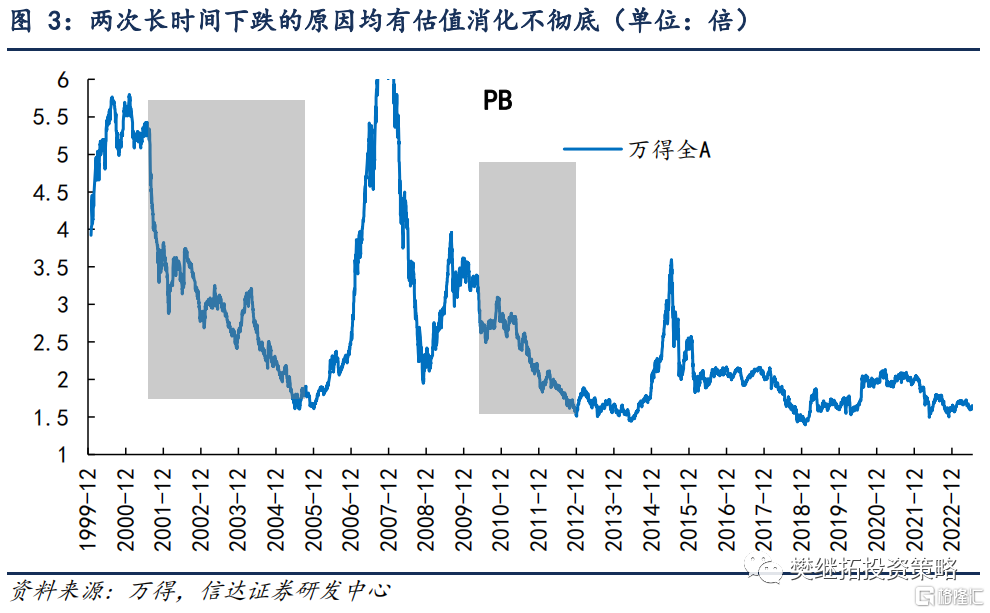

Q2股市再次走弱,部分投資者對未來股市再次回升信心不足,我們認爲,這種信心不足更多源於高頻數據的跟蹤,但從長期視角來看,現在應該逐漸積極樂觀,因爲A股的波動規律正在由牛短熊長變爲牛長熊短。2000-2010年,股市PB波動非常劇烈,2000年和2007年牛市高點估值很高,隨後需要消化估值的時間也會更長,所以2000-2012年股市呈現出牛短熊長的特徵。2015年和2021年的牛市高點,股市整體估值高點相比之前大幅下降,所以隨後進入熊市消化估值的時間也會縮短,2014-2021年股市呈現出牛長熊短的特徵。鑑於2022年10月底股市估值調整已經到了歷史較低位置,牛長熊短可能會是A股新的波動規律,2022年經歷過接近1年的熊市後,我們認爲2023年战略上是需要樂觀的,在战略上樂觀的基礎上,战術上Q2又經歷了持續的調整,所以Q3在战術和战略上都應該逐漸樂觀。

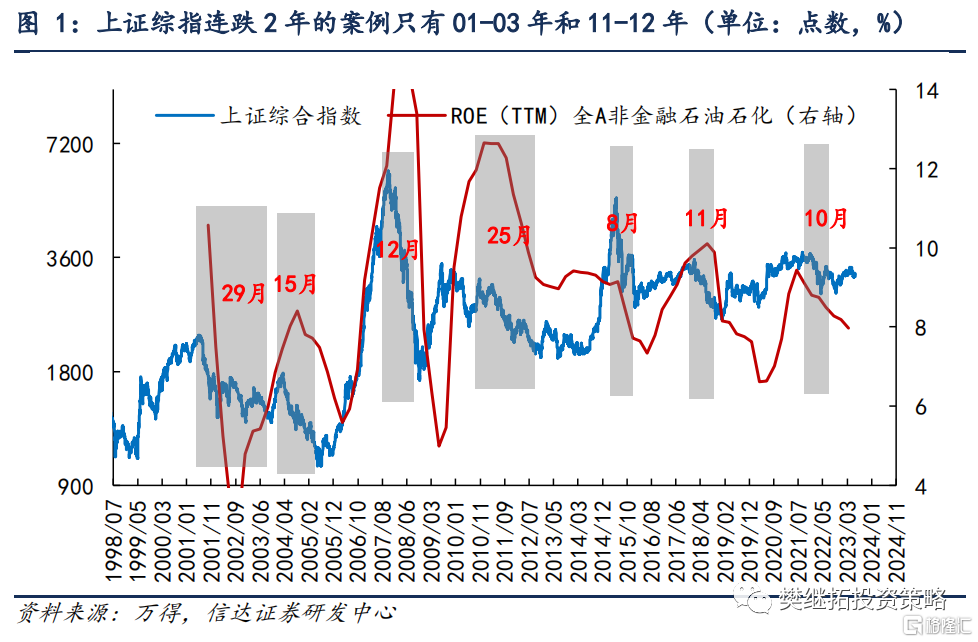

(1)A股很難連跌2年。Q2股市再次走弱,部分投資者對未來股市再次回升信心不足,我們認爲,這種信心不足更多源於高頻數據的跟蹤,但從長期視角來看,現在應該逐漸積極樂觀,因爲A股的波動規律正在由牛短熊長變爲牛長熊短。如果以2000-2014年的上證綜指爲經驗,能夠總結出A股牛短熊長的經驗,因爲2001-2003、2004-2005、2011-2012年都是熊市,而牛市只有2006-2007、2009年。但如果以2014-2022年的經驗來看,反而能夠總結出A股牛長熊短的特徵,2015年下半年、2018年和2022年的熊市均不超過1年,而2014-2015年中、2016-2017年、2019-2021年,市場均偏強。

如果牛長熊短是新的規律,2022年經歷過接近1年的熊市後,我們認爲2023年战略上是需要樂觀的,在战略上樂觀的基礎上,战術上Q2又經歷了持續的調整,所以Q3在战術和战略上都應該逐漸樂觀。

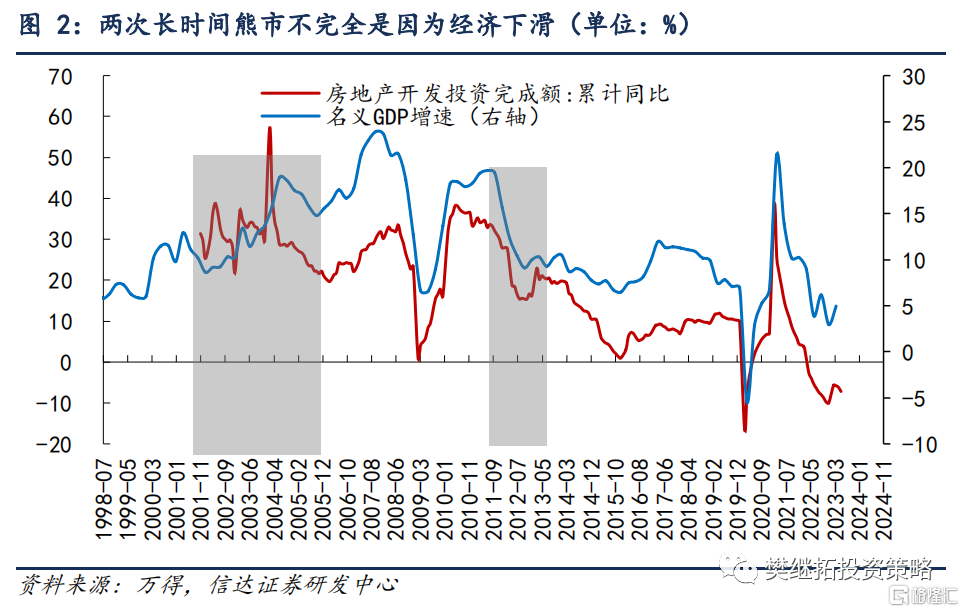

(2)GDP和房地產景氣度會影響牛熊市,但熊市長短還取決於估值。歷史上兩次長時間熊市主要是2001-2005年和2011-2012年。觀察這兩段時間的經濟狀態,2001-2005年,整體經濟和房地產景氣度很好,特別是2003-2004年,期間在2001-2002年和2004-2005年出現過兩次經濟下行,但下降幅度持續時間均比正常的庫存周期時間更短。2011-2012年,GDP增速中樞和房地產景氣度均下台階,經濟下降速度快於大部分經濟周期,但下降時間約2年,和2014-2015、2018-2019年經濟下降時間差不多。所以從經濟表現上能夠看到,2001-2005、2011-2012年股市熊市時間更長,並不主要源自於經濟下降壓力更大。

而從估值來看,兩次A股的長時間熊市,均和估值有關。2000-2010年,股市PB波動非常劇烈,2000年和2007年牛市高點估值很高,隨後需要消化估值的時間也會更長,而2015年和2021年的牛市高點,股市整體估值高點相比之前大幅下降,所以隨後進入熊市消化估值的時間也會縮短。2001-2005和2011-2012年,股市調整1年的時候,估值均未達到較低水平,所以下跌時間更長,而2022年10月底的估值已經達到歷史上熊市低點的水平,所以2023年指數战略上偏弱的空間很小。

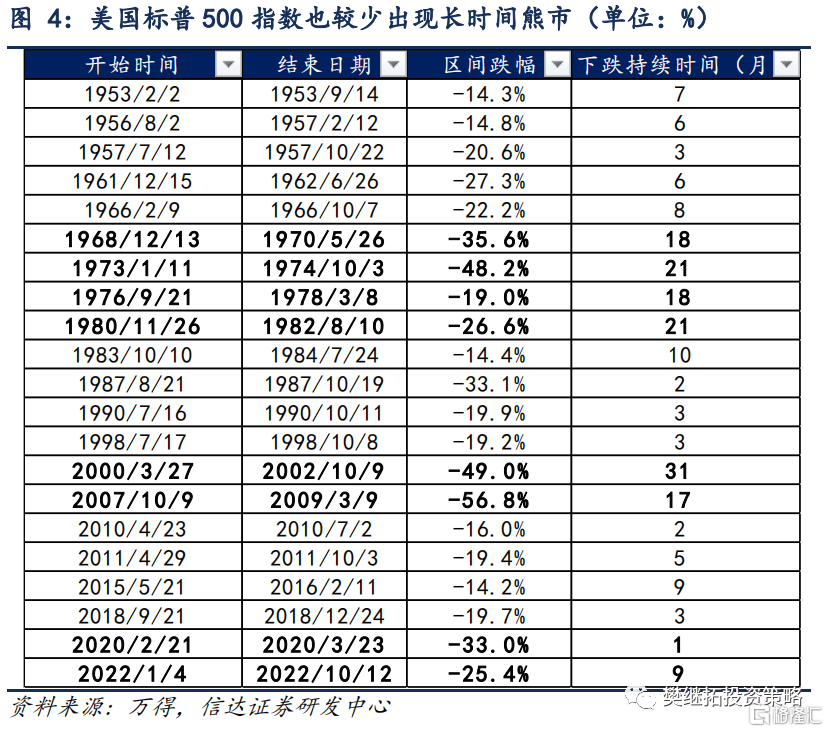

(3)美股去年10月以來的上漲,也符合美股牛熊周期的時間規律。部分投資者對去年10月以來美股的持續強勢有些不理解,我們認爲,這也是因爲投資者對美股熊市的時間規律認識不夠。從數據統計來看,1953年以來,美國標普500指數有21次下跌超過14%的調整,只有6次持續的時間長達17個月以上,美股大部分劇烈的調整均會1年內結束,而且調整的時間長度和經濟下降持續的時間相關性不大。

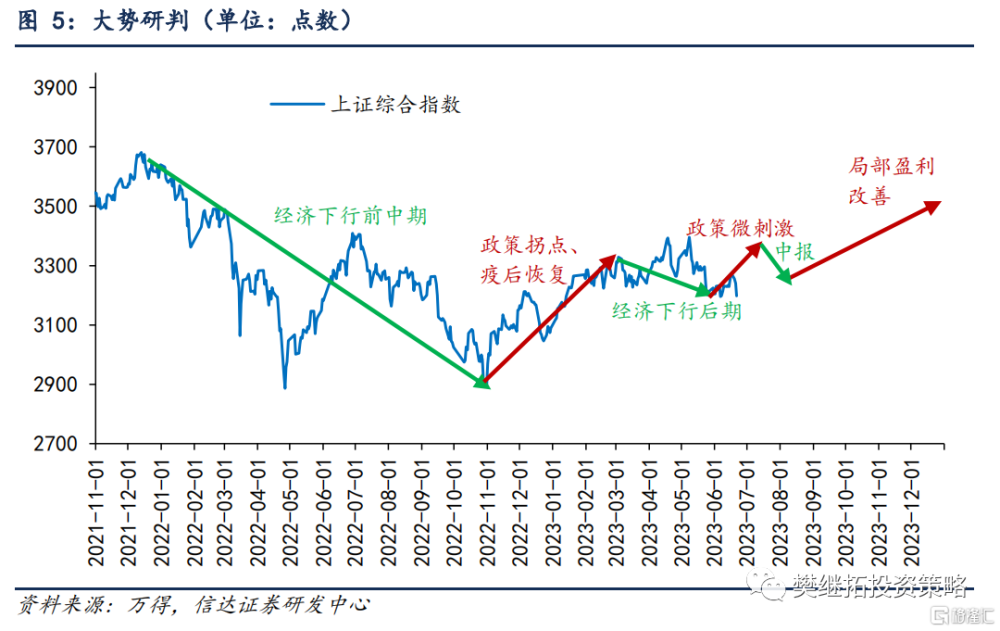

(4)策略觀點:政策預期驅動6-7月第一波上漲,盈利預期回升驅動8-12月第二波上漲。3月初以來萬得全A指數整體是震蕩下行的,是去年底熊市結束後,指數的第一次長時間回撤,其性質可以類比歷史上牛市初期的战術性調整(2013年2-6月、2016年4-5月、2019年4-7月)。我們認爲,隨着近期貨幣政策的調整,股市大概率已經進入新的上漲趨勢,這一次上漲大概率會分成兩個階段。第一階段(6-7月),市場會在政策微調的影響下,出現月度的反彈。之後由於盈利驗證和政策預期兌現的影響,7月的某個階段可能會有階段性小調整。8-12月,隨着經濟庫存周期下降到達尾聲,大部分行業可能會提前开始預期2024年的盈利周期回升。

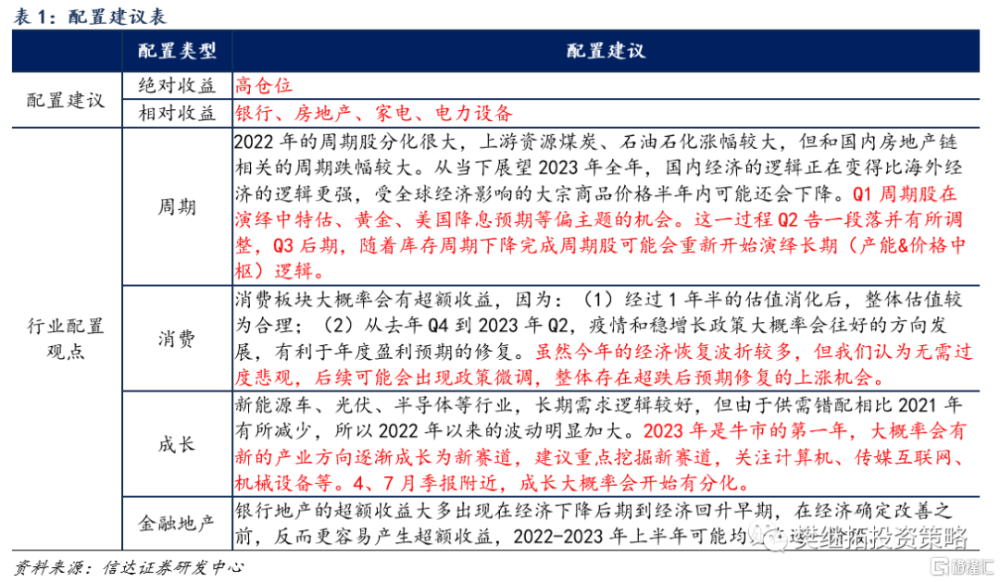

行業配置建議:配置風格偏向進攻,先布局超跌消費鏈、地產鏈,中特估和TMT處在第二波上漲的過程中,Q3重點關注周期。(1)消費鏈、地產鏈:雖然今年的經濟恢復波折較多,但我們認爲無需過度悲觀,後續可能會出現政策微調,整體存在超跌後預期修復的上漲機會。(2)中特估&TMT:這些板塊前期的調整主要是交易擁擠後的調整,從战略上,由於經濟尚未恢復,大部分板塊盈利驗證一般,所以有長期邏輯的中特估和TMT依然會有機會。(3)Q3建議關注周期:周期股當下受到全球庫存周期下行的影響,整體偏弱,但隨着庫存周期下行逐漸進入尾聲,2023年Q4-2024年,宏觀需求存在回升的可能。考慮到長期產能建設不足,需求、供給和估值可能會共振。

注:本文源自信達證券2023年6月25日報告《股市很難連跌兩年——策略周觀點》,分析師:樊繼拓 S1500521060001

標題:信達策略:股市很難連跌兩年

地址:https://www.iknowplus.com/post/7745.html