中國企業二十年的兩波出海潮

經濟轉型期的第二輪出海潮正在快速推進。

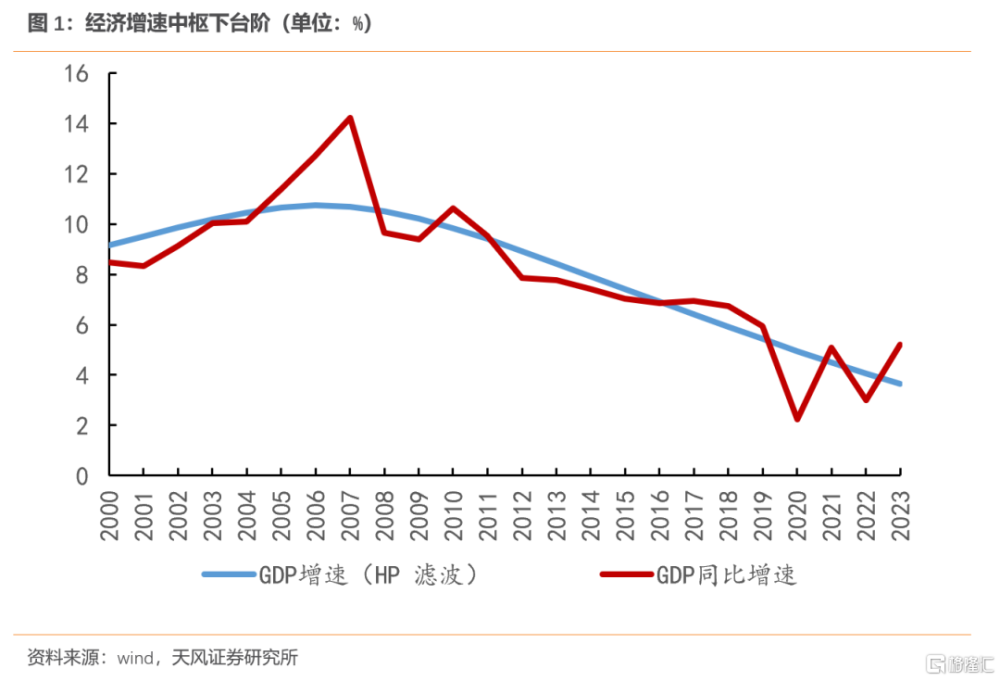

過去20年,中國經濟經歷了兩次減速。

第一次發生在2008年前後。

2008年之前的8年是中國經濟的高速增長期(2000-2007年),中國依靠着全球化紅利快速崛起,成爲“世界工廠”,出口對GDP的貢獻率超過50%,GDP增速一度超過10%。

2008年之後的8年是中國經濟的中高速增長期(2009年-2016年),出口對經濟拉動力減弱,以地產和基建爲抓手,投資取代了外需成爲國內經濟增長的引擎。GDP增速逐漸回落至5-6%左右。

在經濟驅動由外轉向內的階段,催生了中國企業的第一波出海潮。

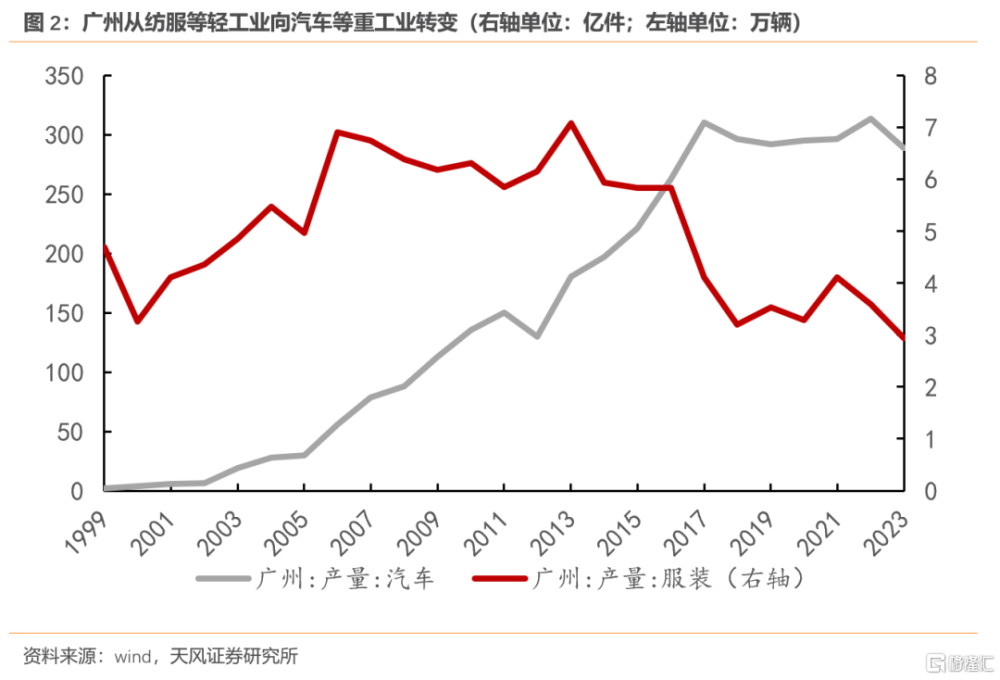

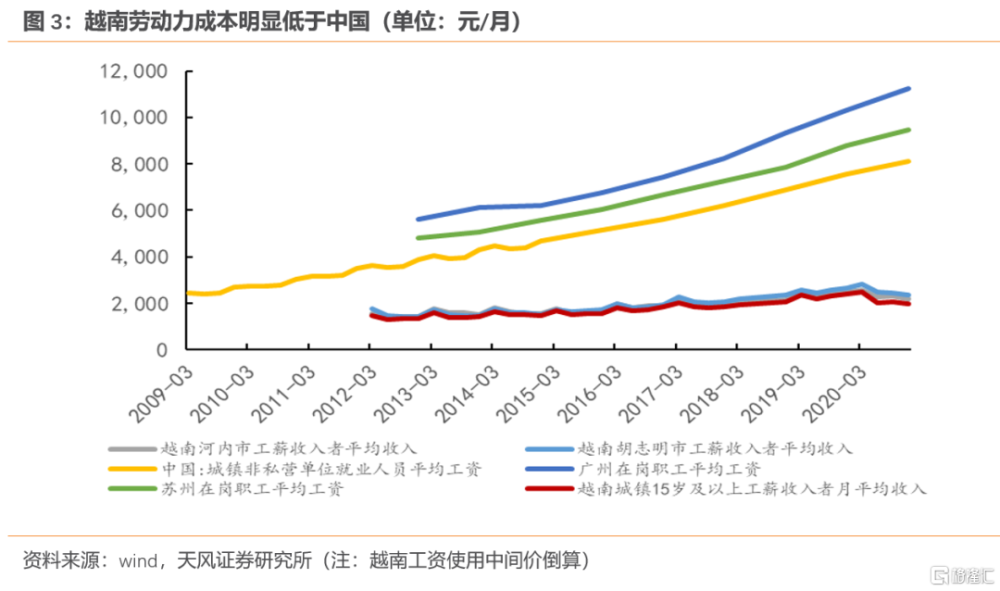

2008年之後,當時一批勞動密集型產業將產能轉移到越南、柬埔寨、老撾等東南亞國家,代表性的外遷行業有紡織服裝和電子裝配,外遷的核心目的是爲了追求生產成本的最小化。

如同牧民逐草而居,二战後每一輪產業轉移幾乎都是勞動密集型產業追求低廉勞動力的過程。60年代勞動密集型產業從日本外遷到亞洲四小龍,90年代從亞洲四小龍再遷到中國大陸沿海,降本是這類產業轉移的主要驅動力。

2008年後,隨着中國東南沿海地區人力、土地等要素價格持續上行,當地的勞動密集型產業再度开始尋求新的生產地。

對於勞動密集型的本土企業而言,彼時有兩個選擇,一個是遷往內陸,另一個是遷往周邊國家。前者的優點是有熟練的工人和成熟的生產模式,但運輸成本上升;後者的優點是繼續沿海布局,出口運輸成本低,但缺少熟練工人,還面臨各國政府的不確定性。

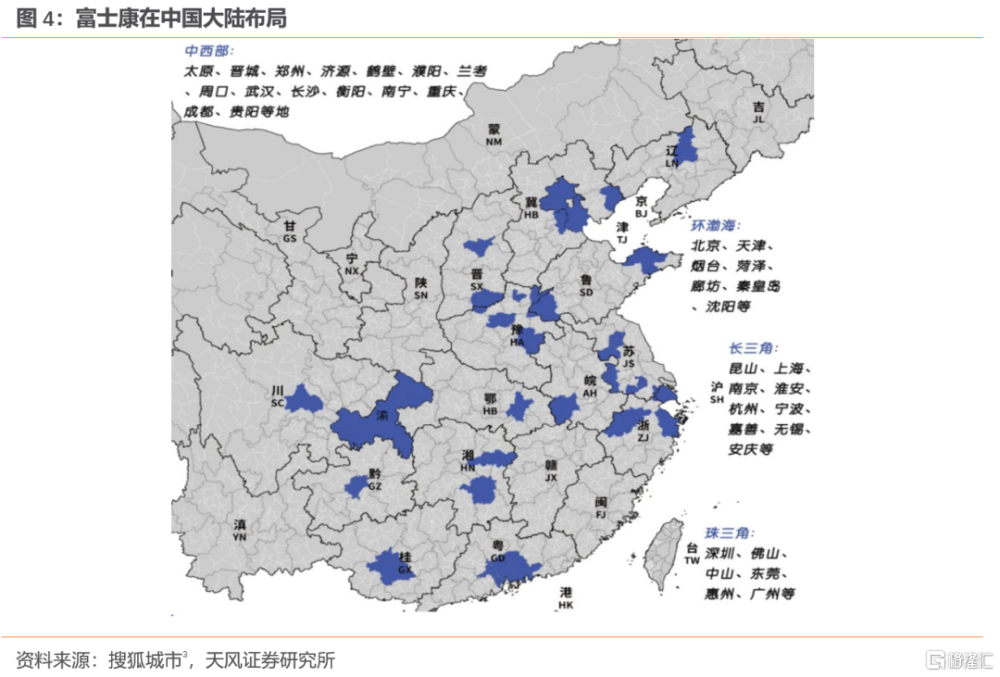

當時內遷企業的代表是富士康。1988年富士康進軍中國,2007年後富士康开始加速在中國內陸的布局。2007年、2009年、2010年、2011年、2013年,富士康陸續在廊坊、武漢、重慶、成都、惠州、鄭州、南寧、貴陽成立了產業園區,在中國大陸已經有超過40個產業園區。

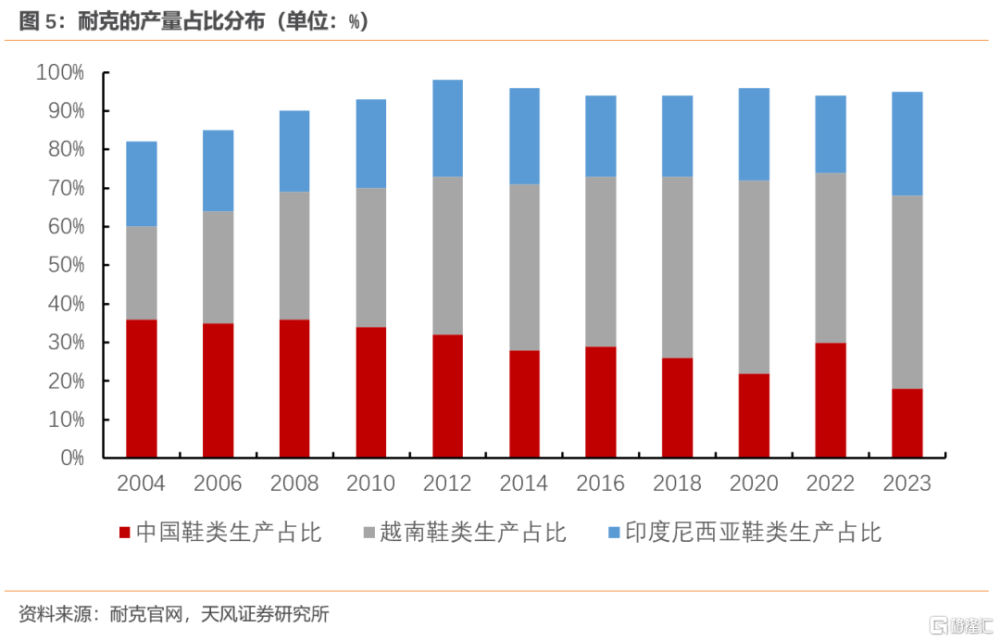

外遷企業的代表有耐克。耐克作爲跨國企業,一直在全球布局生產工廠。2004年,中國、越南、印度尼西亞分別提供了36%、24%、22%的耐克品牌鞋,中國一度是耐克最大的海外生產地。但2008年後,中國生產佔比持續震蕩回落,到2023年佔比僅剩18%,越南生產鞋類佔比已經升至50%,成爲耐克最大的海外生產地。

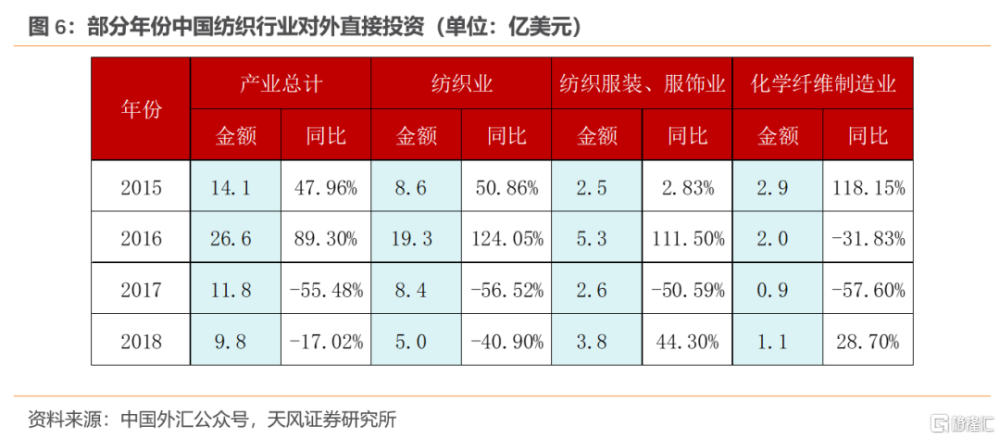

2008年後,中國本土紡織企業也开始跟隨跨國企業一起布局海外產能。比如天虹集團(全球最大的包芯棉紗企業)從2006年开始在越南建立生產基地,目前在越南擁有三大生產基地,紡紗生產規模達125萬錠,佔越南總生產規模的17.9%。2013-2021年,中國的紡織行業對外投資總額達到110.8億美元。

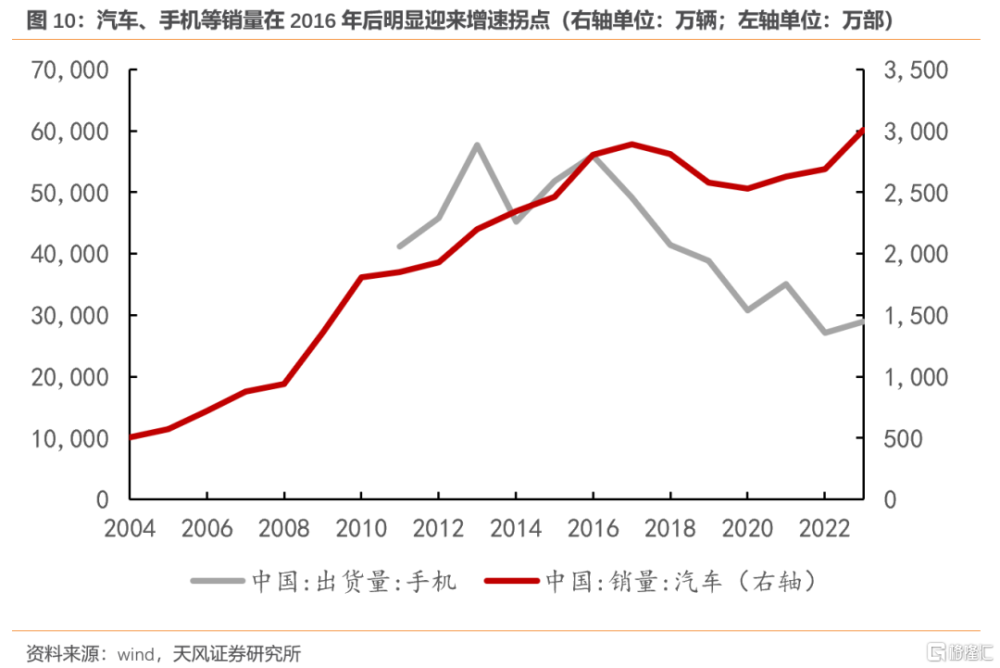

中國經濟的第二次減速發生在2018年前後。

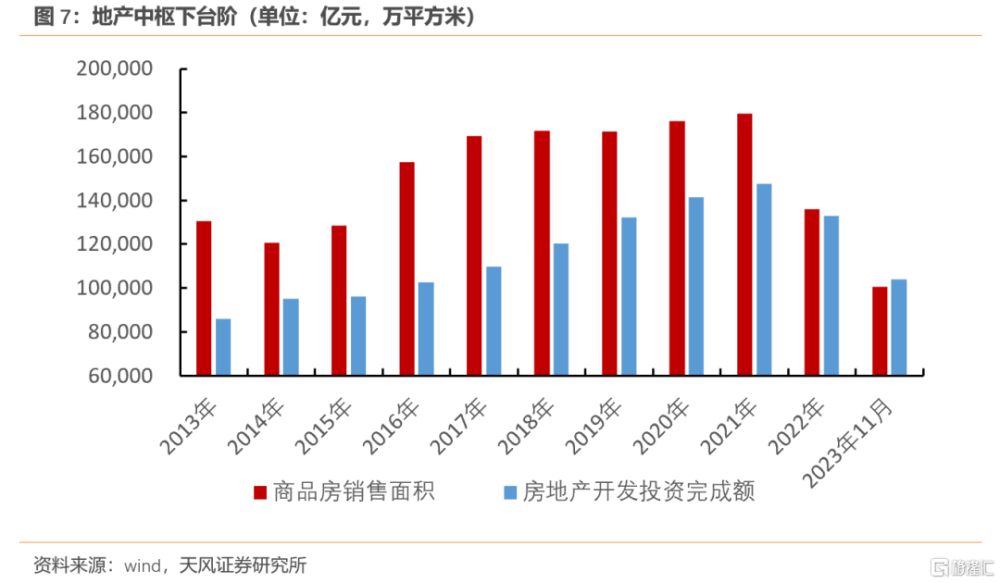

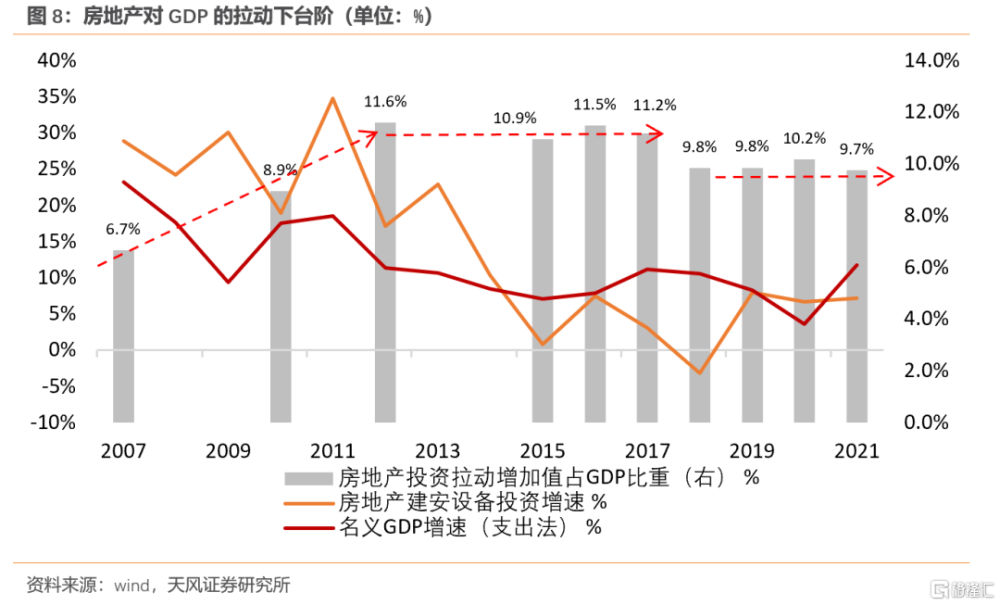

隨着房地產迎來長周期拐點,房地產投資、銷售規模從2021年的14.8萬億元和17.9億平方米下滑至2023年11月的10.4萬億元和10億平方米。以地產爲核心的經濟-信用發展模式對經濟的支撐快速減弱。傳統的投資驅動模式逐漸失效,經濟進入“L”形減速換擋期,政策強調通過發揮國內超大規模市場和制造業優勢來推動中國經濟高質量發展。

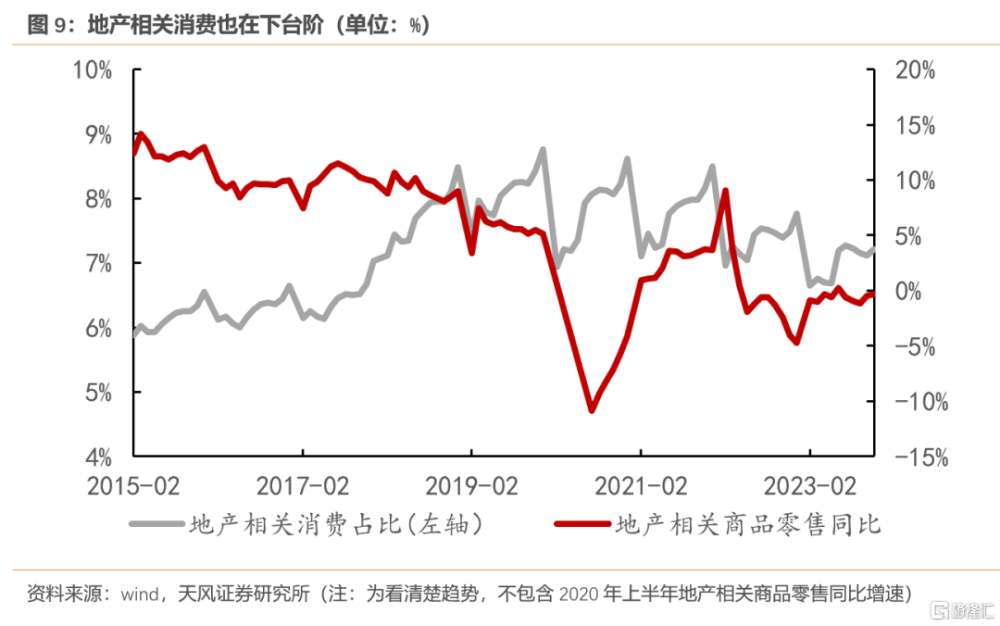

地產下行後,土地財政模式難以爲繼,地方政府土地出讓收入從2021年的8.7萬億下滑至2023年11月的4.2萬億,明顯制約了地方政府發力基建的能力。同時,地產銷售下滑也帶動居民地產相關消費支出回落,2023年地產類商品零售額佔零售額比重相比於2020年下滑1.1個百分點。

隨着國內經濟增速中樞下移,國內需求放緩,中國企業开始面臨着更大的競爭壓力,企業必須思考怎么提升產品競爭力,把商品和服務賣到更多的地方去。

中國企業的第二波出海潮在這時开始出現。

中國企業的第一波出海始於中國經濟轉型之初,類似遊牧民族的遷徙,本土企業跟着跨國公司把產能轉移到海外,在產品質量不變的情況下,尋找成本最小化的生產方案。

中國企業的第二波出海既是中國經濟轉型的結果,也是生產型經濟體發展到一定階段後的必然選擇。中國市場的優勢在於具有完整的供應鏈體系、更懂人性的商業模式以及允許不斷試錯的龐大消費群體。憑借着從中國市場“內卷”出來的經驗,優秀的中國企業在出海和下沉時,往往能夠顯得更加遊刃有余。

所以第二波出海的主體是具有全球競爭力的中國品牌,核心目的是开拓全球市場,突破市場空間對利潤最大化的約束,由此开啓了中國企業走出國門、利用當地資源,最終逐漸成長爲全球品牌的“大航海時代”。

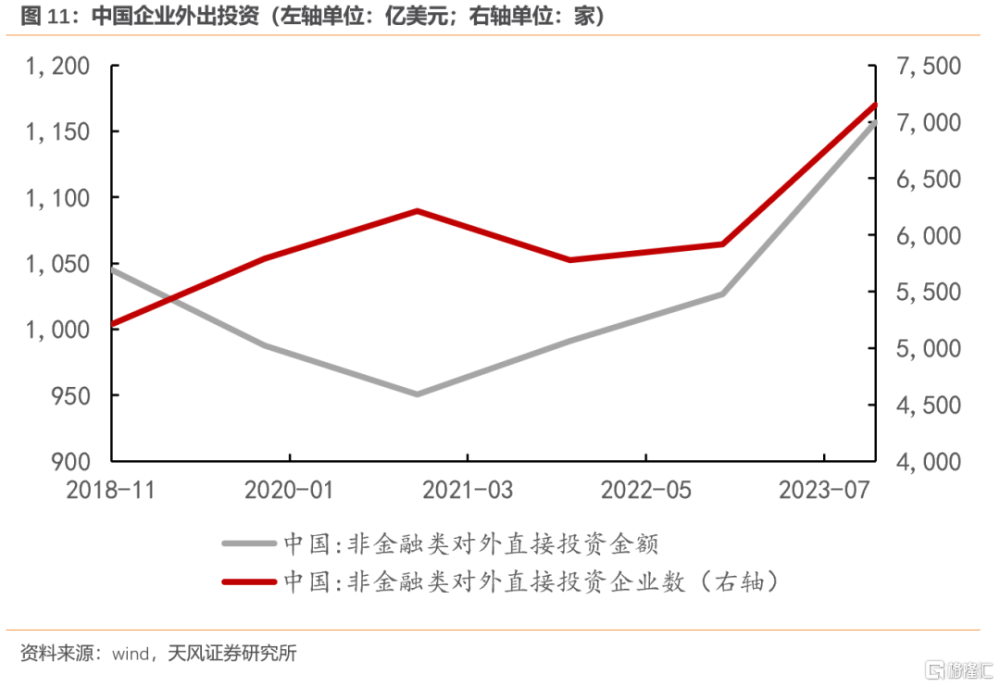

近年來,第二輪中國企業出海的步伐有所加快。商務部《我國全行業對外直接投資簡明統計》顯示,2023年前11個月,中國投資者對全球154個國家/地區的7149家企業累計投資8145億元人民幣,同比增長18.4%。

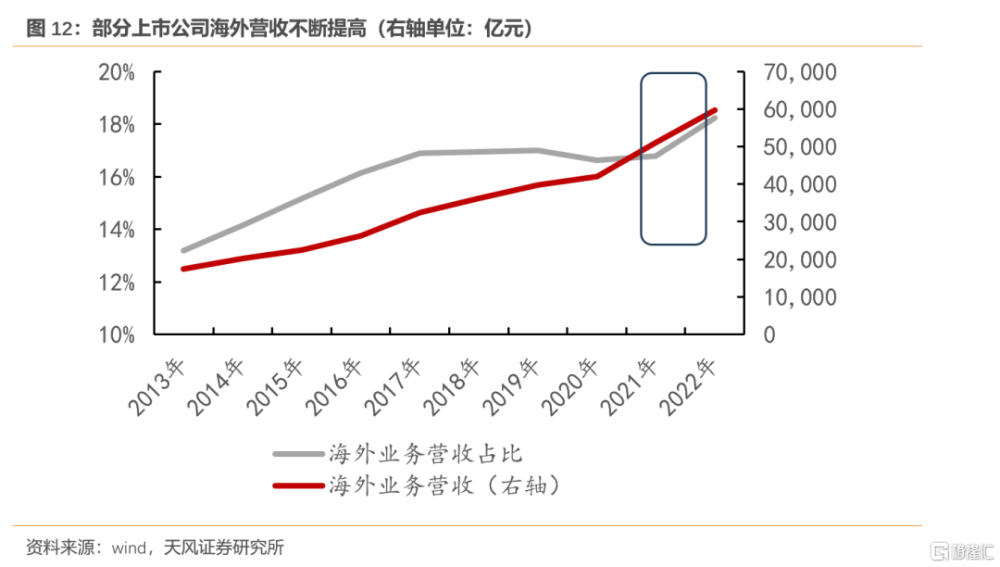

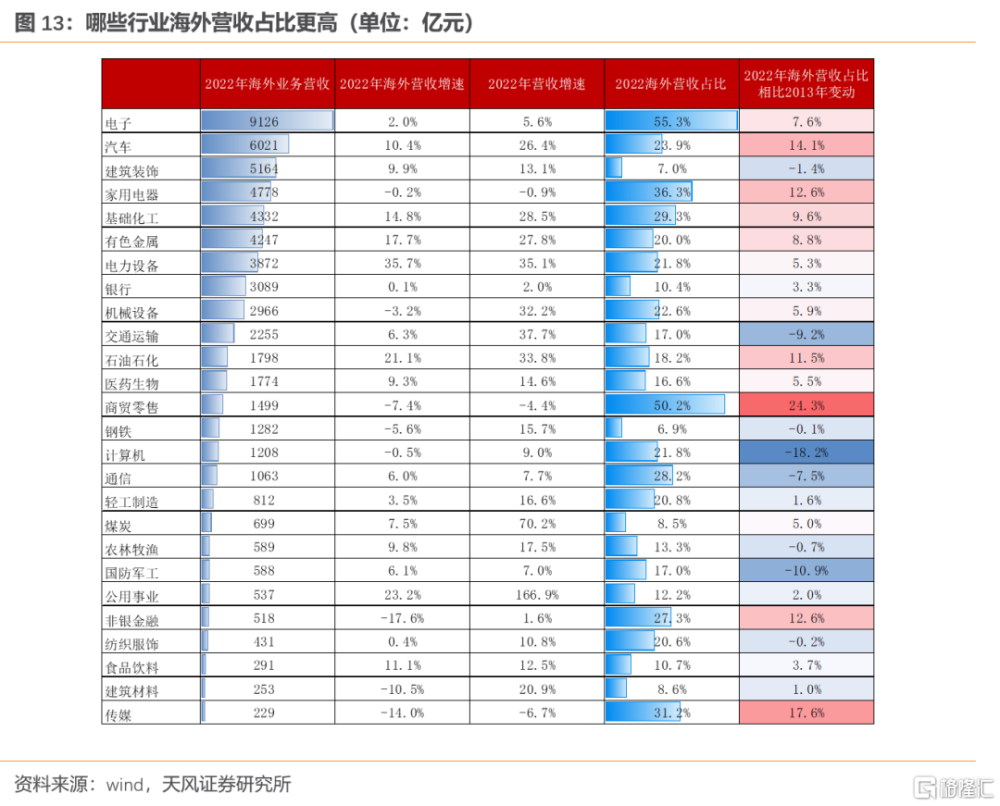

2022年,A股1300多家(有連續海外營收)上市公司的海外營收規模爲6萬億,是2013年1.7萬億的3.5倍,海外營收佔上市公司總營收的比重從2013年的13.2%上升至2022年的18.2%。

其中,2022年商貿零售、傳媒、汽車的海外業務營收佔比較2013年提高了24.3、17.6和14.1個百分點,在各行業中排名最高。高增的海外營收成爲了一些行業新的增長點。

第二波出海的中國企業有兩類。

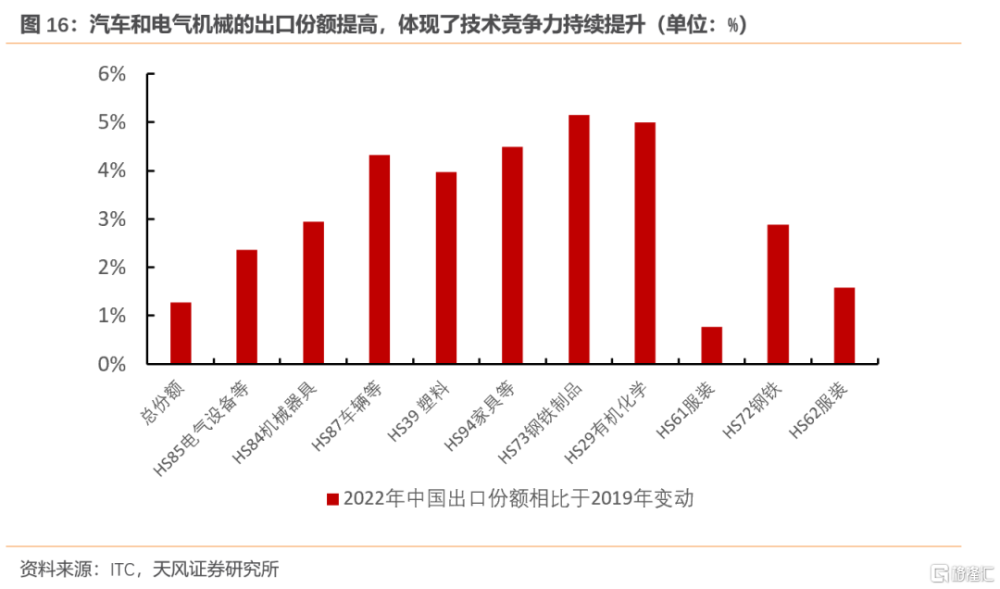

第一類出海以汽車和家電爲代表,驅動力是中國商品的技術競爭力提升。

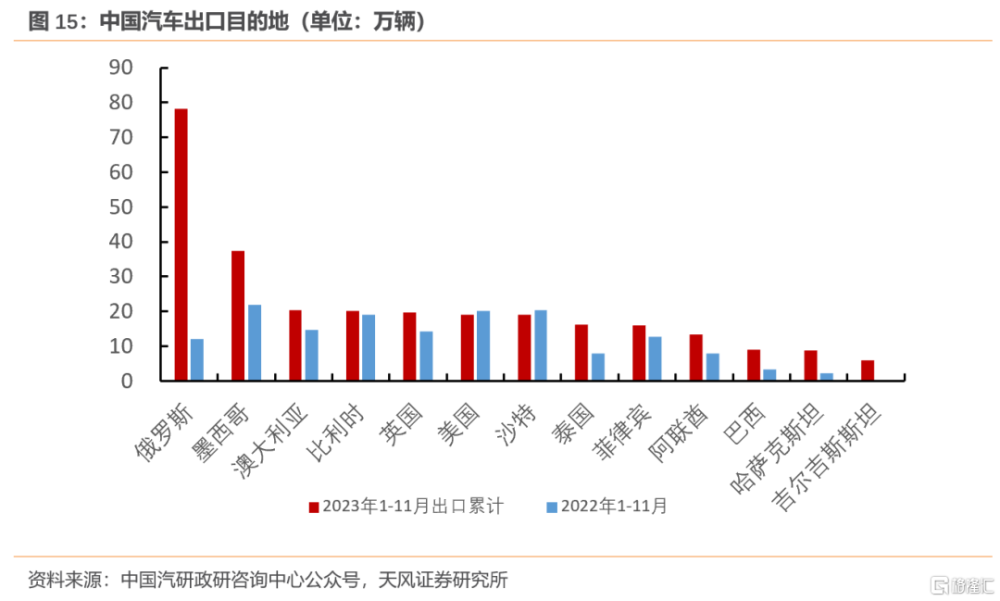

以中汽協口徑,2023年中國汽車整車出口491萬輛,同比增長57.9%,新能源汽車出口120.3萬輛,同比增長77.6%。以海關口徑,2023年中國汽車出口522萬輛,超過日本430萬輛,成爲全球第一大汽車出口國。

部分中國汽車企業开始加速布局海外產能,上汽、比亞迪、哪吒、長安在泰國投資建廠,規劃總投資額超過100億元。上汽已經在泰國、印尼、印度、巴基斯坦布局了4座整車制造基地,吉利汽車在英國、印尼、比利時、美國等多地擁有13座工廠。

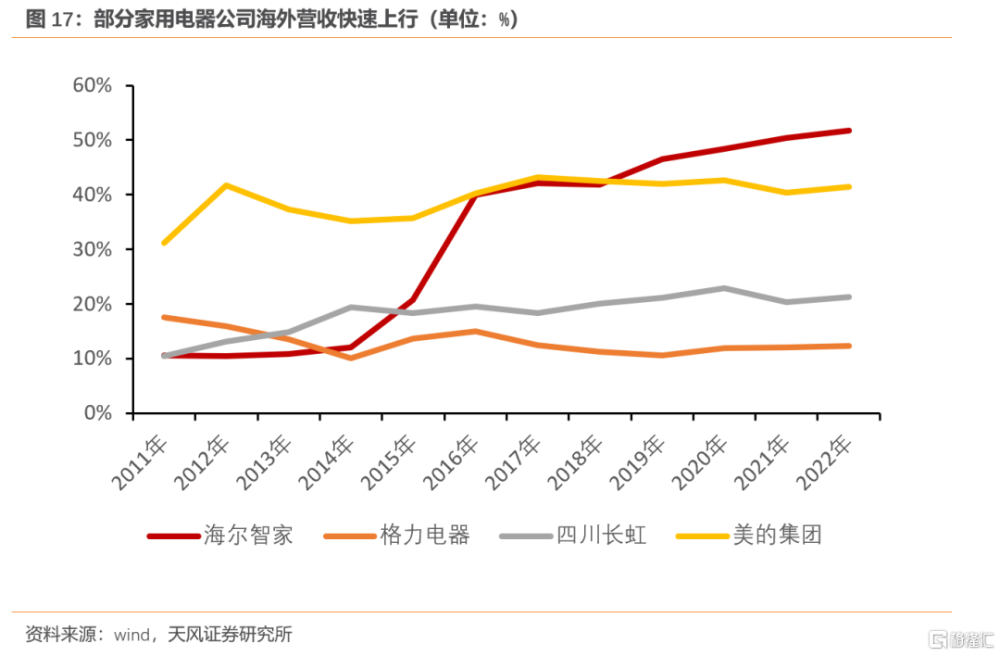

家電的出海早於汽車。美的集團、海爾智家等家電企業的海外營收佔比從2013年的37.3%和10.9%穩步提升至2022年的41.5%和51.8%。依靠海外營收,海爾智家的營收規模已經超過海外營收佔比12.3%的格力電器,成爲家電行業營收第二的公司。

第二類出海以電商、遊戲、短視頻、快遞等服務業爲代表,开拓新市場,提供新供給。

在十四億人口快速網民化的時期,中國互聯網湧現出了許多前所未有的新業態,這些新業態在國內移動互聯網的流量紅利減弱之後,正在主動出海尋找新的流量紅利。

比如2022年中國網文行業的海外營收爲40.63億元,同比增長39.87%,佔總營收的13%。以起點國際爲例,截至2023年10月,平台上线的海外原創作品約61萬部,同比三年前增長280%。

中國遊戲行業也在主動擴展海外營收,星輝娛樂、掌趣科技半數以上的收入都來自海外,2022年兩家公司的海外營收佔比爲77.8%、55.7%。

在下沉市場中快速成長的拼多多,也在積極主動出海。拼多多旗下跨境電商平台Temu在2022年9月登陸北美市場後,依靠全托管的經營模式快速崛起。根據研究機構Similarweb披露數據,截止2023年12月,Temu的獨立用戶數量已達4.67億,排在亞馬遜之後,位列全球電商第二,第三和第四名的速賣通和Shein也是中國電商。

依靠着下沉市場快速發展的蜜雪冰城(2023年9月蜜雪冰城在三线及以下城市的門店數達到18297家,佔總門店數的56.9%),也在積極出海,目前已經進入了越南、印尼、菲律賓、新加坡和馬來西亞。

總結來看,中國經濟再過去二十年間的兩次減速,催生了企業爲了適應環境變化而主動走出去的兩輪出海潮。出海不同於出口,走出去的不只是商品,還有優秀的生產能力和管理經驗。

當下的第二波出海也不同於第一波的產能轉移,市場最大化取代了成本最小化,成爲企業的核心關注點。如何把服務於中國市場的生產和管理經驗應用於全球,從中國品牌蛻變爲全球品牌,既是中國企業必須經歷的成年禮,也是中國經濟在壓力下的又一次主動开放。

風險提示

全球化思潮擡頭,中國企業出海速度不及預期,地緣政策超預期

注:本文來自天風證券股份有限公司2024年1月27日發布的《二十年的兩輪出海潮》,報告分析師:宋雪濤 S1110517090003,孫永樂 S1110523010001

本資料爲格隆匯經天風證券股份有限公司授權發布,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、復制、發表、許可或仿制本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,爲保證服務質量、控制投資風險,請勿訂閱本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發布旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報告的發布平台,所發布觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發布的報告爲准。本資料內容僅反映作者於發出完整報告當日或發布本資料內容當日的判斷,可隨時更改且不予通告。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。

標題:中國企業二十年的兩波出海潮

地址:https://www.iknowplus.com/post/76694.html