超長債估值貴還是不貴?

摘要

去年12月份以來,債券市場迎來了一輪快牛,各期限債券收益率都迎來了不低幅度的下行。其中最受矚目的當屬超長期利率債,尤其是30年國債。一方面,超長債的收益率降幅高於5-10年期中期債券,導致超長債的資本利得顯得尤爲豐厚,另一方面,超長債的交易活躍度也有明顯的提高,成爲最活躍品種之一。從我們跟投資者的交流來看,投資者對超長期利率債的態度是又喜又憂,對於交易型投資者而言,喜的是持有回報較高,憂的是超長債在利率下行了較多之後,是否屬於估值偏高,後續是否面臨回調風險?對於配置型投資者(如保險機構)而言,喜的是過去配置的超長債有不低的浮盈,憂的是目前超長債利率已經不高,不能覆蓋負債端成本,如果利率繼續下行配置起來或有一定阻力。那么到底超長期債目前的估值是否偏貴?未來利率是否還有下行的空間?這個也是目前市場比較關心的話題,我們認爲有必要仔細探討一下。

我們認爲投資者有關超長債估值偏貴的結論可能是從3個角度來理解的,一是與債券市場自身歷史經驗相比,目前債券收益率已在歷史低位;二是與海外主要發達經濟體比,我國30年與10年利差已經較低;三是從機構負債端成本來看,金融機構負債端成本仍相對較高,超長債利率在經歷一輪下行後性價比已經降低。但實質上,我們認爲這三條邏輯或均不構成認爲超長債性價比已經偏低的理由。首先我們認爲不能簡單將歷史情況线性外推,在宏觀大環境發生變化之時,歷史情形未必對未來有較強借鑑意義,真正決定利率水平的是名義經濟增速,而名義經濟增速又決定資本回報,在我國名義經濟增速回落過程中,債券利率進一步回落是較爲自然的發展方向。而國際對比視角下,中國並不存在像日本債券市場類似債券市場供需關系問題,並且在低通脹環境下我國實際利率水平其實偏高,因此往後看繼續向下引導名義利率是較爲可預見的路徑。而對於機構負債端成本視角來說,近年來每年初,金融機構都會覺得資產端利率低於負債端而配置意愿都受到抑制,但在利率下行的趨勢當中,無論是資產端利率,還是負債端利率最終都下降了。以2021年來看,买入的30年國債可能不一定很好覆蓋負債成本,但站在2024年年初來看,2021年當時买的30年國債收益率(當時3.7%)也已經高於目前的負債成本了。所以,我們認爲靜態視角下超長債估值或顯得有些貴,但如果從動態視角出發盡早配置則是更優解。

展望2024年,我們認爲在城投、地產等高息資產供給進一步縮量背景下,目前面臨的“資產荒”格局或比過去幾年要更嚴峻一些。而考慮到目前實際利率偏高以及今年海外各國开始降息,中國匯率壓力逐步緩解,那么我們認爲可以合理預期今年國內貨幣政策放松的空間是大於過去幾年的,包括未來貨幣市場利率、MLF利率、LPR利率、銀行存款利率、保險保單利率的補降空間都將加大。也就是未來金融機構的負債端利率可能會明顯低於現在。總體來看,從實際利率視角動態思考負債端利率變動幅度,以及考慮目前債券供需關系和“資產荒”格局,債券定價並不貴,超長債定價也不貴,未來利率下行空間依然不能低估,盡早進行配置才能防止未來局面更加被動。目前我們仍建議投資者在一季度積極增加配置,尤其是要獲得超額收益,需要拉長久期和增配超長債。對於有久期控制範圍的投資者而言,考慮到目前曲线較爲平坦,我們認爲啞鈴型策略是較爲合適的配置策略。

正文

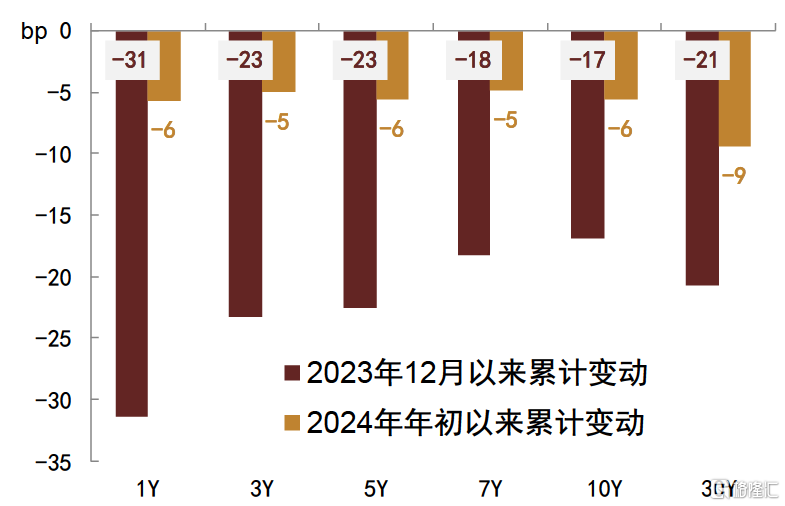

去年12月份以來,債券市場迎來了一輪快牛,各期限債券收益率都迎來了不低幅度的下行。如果從11月末來計算,多數期限國債收益率降幅超過20bp,如果從2024年年初开始計算,各期限收益率降幅也在5-10bp(圖1)。其中最受矚目的當屬超長期利率債,尤其是30年國債。一方面,超長債的收益率降幅高於5-10年期中期債券,導致超長債的資本利得顯得尤爲豐厚,另一方面,超長債的交易活躍度也有明顯的提高,成爲最活躍品種之一。

圖1: 2023年12月及今年年初至今主要期限國債收益率累計變動

資料來源:iFinD,中金公司研究部注:數據截至2024年1月26日

從我們跟投資者的交流來看,投資者對超長期利率債的態度是又喜又憂,對於交易型投資者而言,喜的是持有回報較高,憂的是超長債在利率下行了較多之後,是否屬於估值偏高,後續是否面臨回調風險?對於配置型投資者(如保險機構)而言,喜的是過去配置的超長債有不低的浮盈,憂的是目前超長債利率已經不高,不能覆蓋負債端成本,如果利率繼續下行配置起來或有一定阻力。

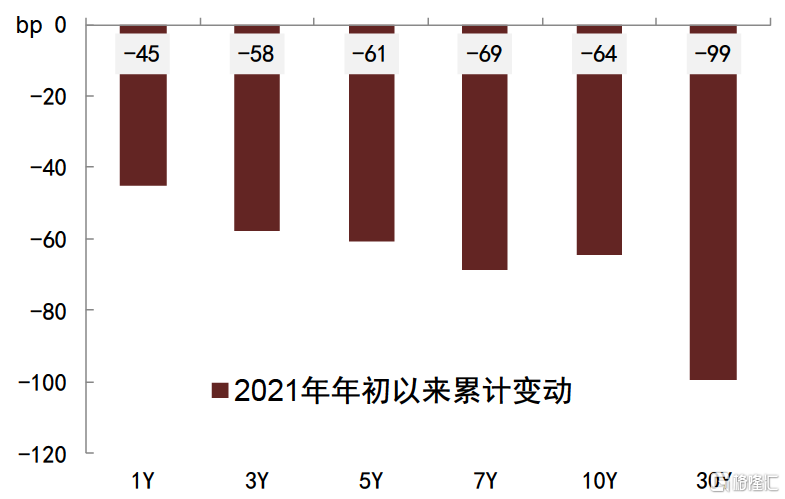

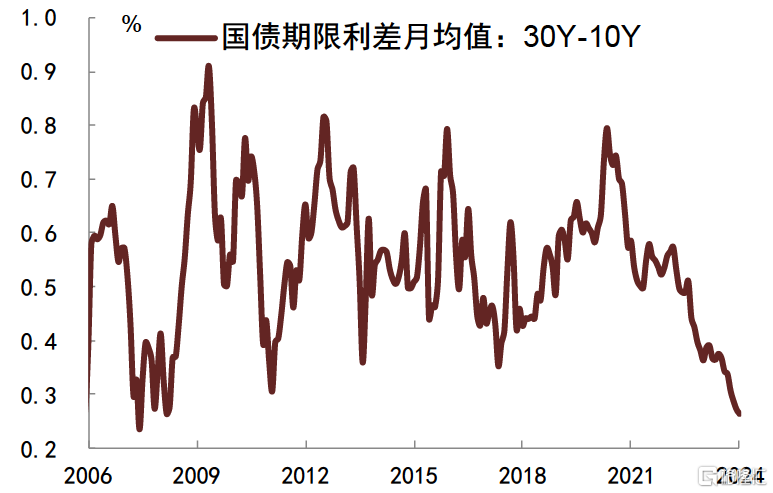

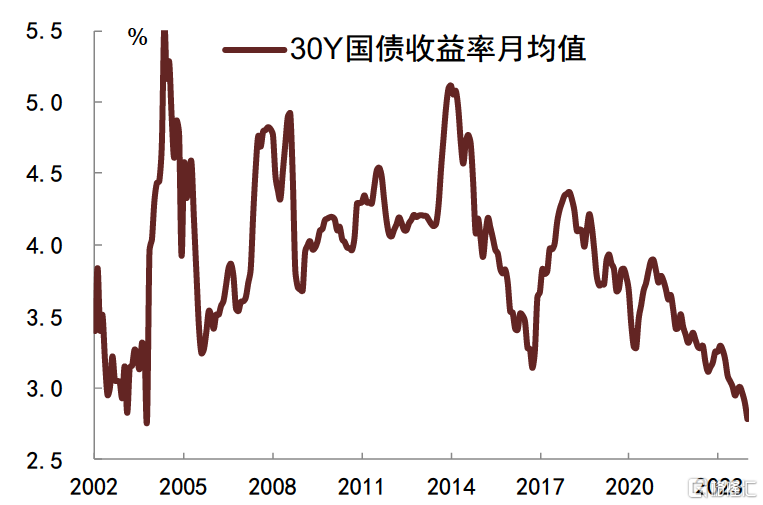

從過去3年債市的表現來看(從2021年年初至今),10年期以上超長期利率債的收益率下行幅度是明顯超過10年期以內的期限,導致每年回報最高的債券品種即爲超長債(圖2)。所以事後回顧來看,我們認爲利率下行趨勢下,加久期,尤其是超長久期,是最優的策略。目前來看,30年國債和10年期國債的利差只剩下23bp,處於歷史的下限水平(圖3)。而且30年國債收益率的絕對水平也是有歷史數據以來的最低值(圖4)。這種情況下,投資者會有一個直觀的感覺是超長債的估值已經比較貴,配置起來性價比或已經不高。那么到底超長期債目前的估值是否偏貴?未來利率是否還有下行的空間?這個也是目前市場比較關心的話題,我們認爲有必要仔細探討一下。

投資者感受債券估值是否偏貴,一般都是跟歷史對比、跟海外對比以及跟自身的負債成本對比。如果從這幾個角度來看,可能會得出超長債估值偏貴的結論。

圖2: 2021年年初至今主要期限國債收益率累計變動

資料來源:iFinD,中金公司研究部注:數據截至2024年1月26日

圖3: 30Y國債和10Y國債利差月均值

資料來源:iFinD,中金公司研究部注:數據截至2024年1月

圖4:30Y國債收益率月均值

資料來源:iFinD,中金公司研究部注:數據截至2024年1月

(1)跟歷史對比:如前文所述,如果看30年和10年國債的利差,目前的利差水平差不多是歷史數據的下限,處於偏低水平,如果看30年國債的絕對收益率,基本也是歷史最低的。因而拿30年國債估值預期自身歷史水平來比較會顯得偏貴。

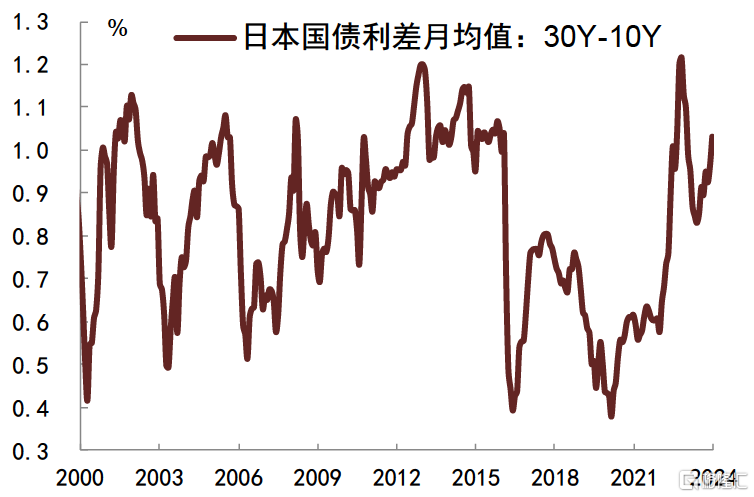

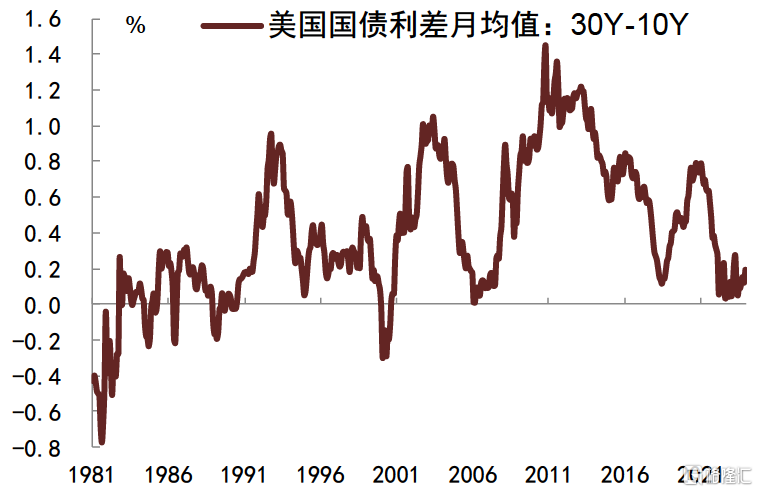

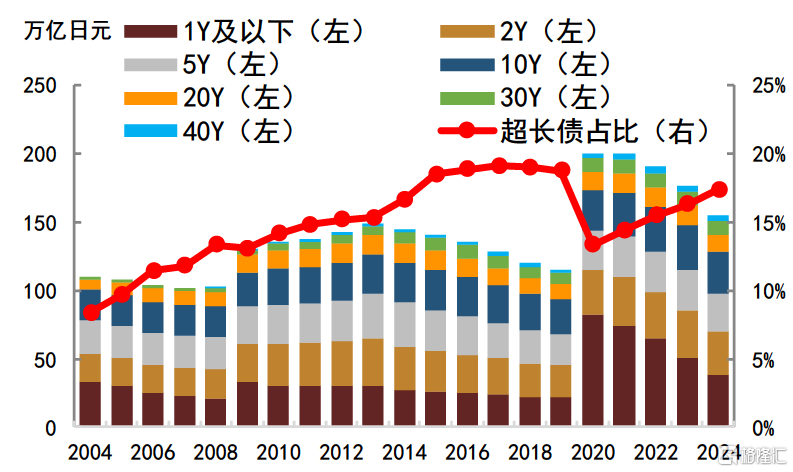

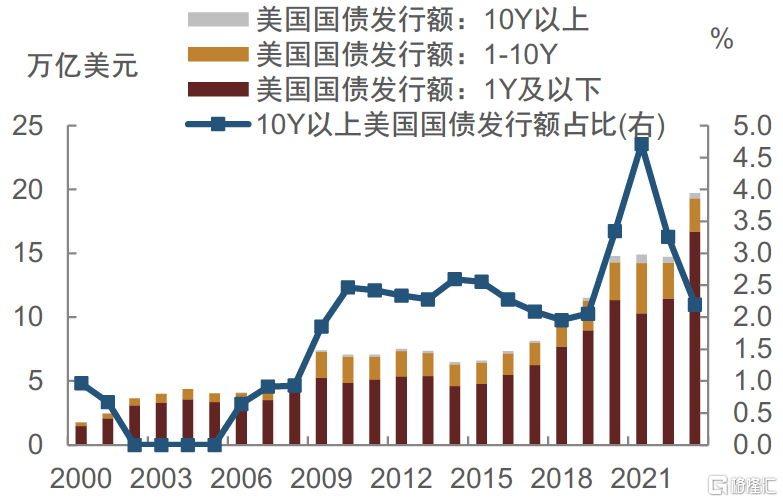

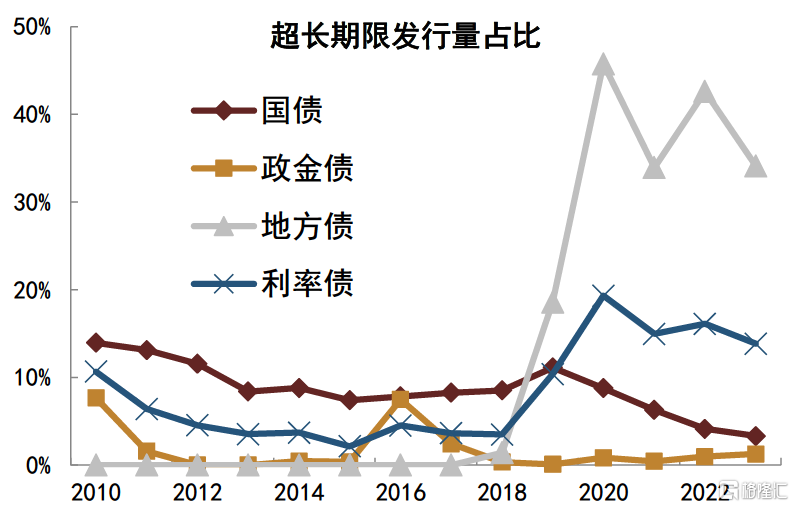

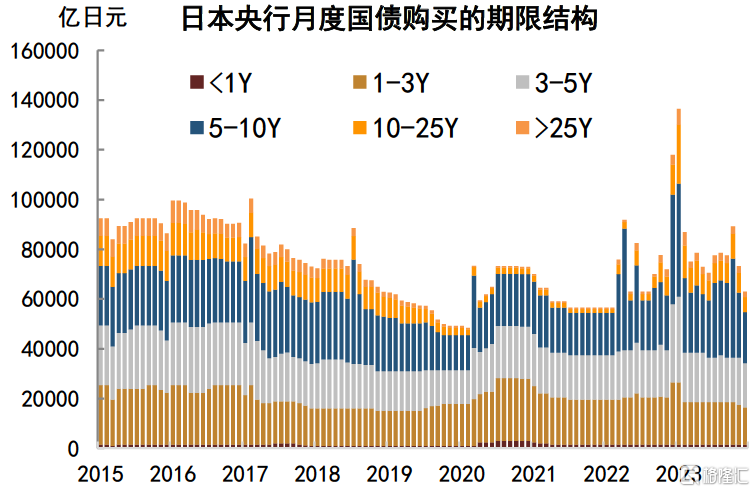

(2)跟海外發達國家對比:如果從30年和10年期利差來看,日本即便是在歷史上利率比較低的環境下,30年和10年的利差也很少到20bp這么低,平均在50bp以上(圖5)。而美國則與中國更接近一些,30年和10年期的利差在低的時候也經常有20bp甚至更低的情況(圖6),局部也有出現過倒掛。如果跟美國對比,那么我們認爲還不能斷定目前中國30年和10年國債利差屬於偏低水平。之所以日本的30-10的利差沒有那么低,一定程度上跟供需結構有關系。如果觀察日本國債的發行量,可以看到10年期以上超長期限國債的佔比達到15%-20%的比例(圖7),是明顯高於美國和中國的。而美國10年以上超長期國債的發行量佔比,一般在5%以內(圖8)。對於中國而言,過去幾年,10年以上超長期國債在國債中的發行量佔比一般也在5%左右或者更低(圖9)。在國內利率債當中,主要是地方政府債的超長期債發行量比較大,佔比達到30%-40%。但由於地方債的供給量更大,地方債30Y-10Y的利差也高於國債、地方債的絕對收益率也高於國債。如果我們以國債+地方債+政金債的整體利率債視角來看,10年以上超長期債的佔比最近幾年一般也在15%左右(圖9),而如果僅看2019年之前,則是只有不到5%的水平。

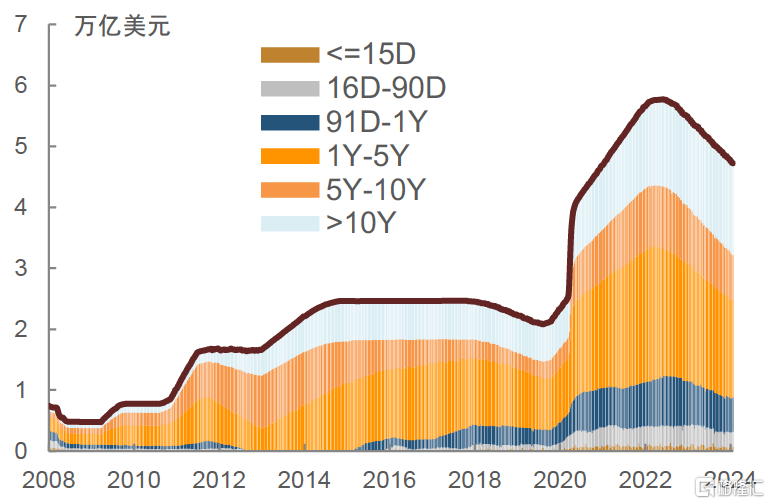

所以,整體來看,中國超長期債的供給比例沒有日本那么高,所以30-10的利差也系統性的低於日本。此外,當我們跟美國和日本對比的時候,還需要考慮央行購买國債對期限利差和利率水平的影響。日本央行實施QE的時間比較長,而且2016年之後,日本央行採取了YCC政策,控制10年及以內期限的債券收益率水平,但10年以上的收益率不在YCC的控制範圍之內。而且日本央行在QE的情況下,購买10年及以內國債的規模和比例也是遠高於購买10年以上的期限(圖10)。這就是爲何在日本,10年期和5年期的期限利差不會太高,但30年和10年的利差就會比較高,一方面是超長期債券供給比例高,其次是央行在超長期的購买量也偏少。因此日本30-10利差較高純粹是供需關系的結果,而非市場對於利率走勢預期的結果。相對而言,在美國,超長期國債的供需關系更友好。一方面是超長期國債的發行比例不高,另一方面,從美聯儲購买國債的期限分布來看(圖11),买入的超長期國債比例也不低,這從供需關系角度,也容易壓低30-10的利差。

圖5: 30Y和10Y日本國債利差月均值

資料來源:iFinD,中金公司研究部注:數據截至2024年1月

圖6: 30Y和10Y美國國債利差月均值

資料來源:Bloomberg,iFinD,中金公司研究部注:數據截至2024年1月

圖7: 日本國債各期限發行量和超長期佔比

資料來源:日本財務省,中金公司研究部注:未包含發行規模較低的10年期通脹指數日本國債和15年期浮息日本國債

圖8: 美國超長期國債發行佔比

資料來源:Wind,中金公司研究部

圖9: 中國超長債發行量佔比

資料來源:Wind,中金公司研究部

圖10: 日本央行月度國債購債規模

注:數據截至2023年12月資料來源:BOJ,中金公司研究部

圖11: 美聯儲持有國債規模

注:數據截至2024年1月24日資料來源:Bloomberg,中金公司研究部

(3)跟機構負債成本對比:投資超長期利率債的以保險公司爲主,商業銀行自營資金爲輔。站在這些配置型機構的角度來看,其實關心超長債的票息水平,遠大於關心超長債的資本回報。畢竟這些機構是持有爲主,而並非以交易爲目的,所以衡量超長期債的價值,很多時候是跟自身的負債成本對比。近年來,貸款利率和債券利率等資產端利率下行的速度高於保險和銀行的負債成本下行速度,所以導致保險和銀行的息差持續壓縮,以及在資產端配置難度較大的情況。其實我們認爲這個問題的本質是金融產能過剩。金融機構在資產端競爭資產配置,在資產供給有限的情況下,自然會導致資產利率快速下行;而在負債端金融機構也要競爭吸收資金,自然希望負債端利率相對更高,從而更好的吸納資金,做大規模。因此在這種情況下,資產端利率快於負債端利率下行也就成爲自然而然的結果。負債端利率的下行是滯後的,如果站在負債端角度來衡量資產利率是否合適則前瞻性會有所受損。以最近這幾年來舉例,其實每年开始,金融機構都會覺得資產端利率低於負債端,配置意愿都受到抑制,但事後來看,在利率下行的趨勢當中,無論是資產端利率,還是負債端利率,最終都下降了。以2021年當年來看,买入的30年國債可能不一定很好覆蓋負債成本,但站在2024年年初來看,2021年當時买的30年國債收益率(當時3.7%)也已經高於目前的負債成本了。所以,我們認爲靜態視角下超長債估值或顯得有些貴,但如果從動態視角出發盡早配置則是更優解。

其實有關債券估值貴與否這個話題,取決於投資者用何種視角來理解,如果用現在的收益率跟歷史上的收益率對比,那么毫無疑問利率是偏低的、估值是定價貴的。但我們認爲不能簡單將歷史情況线性外推,在宏觀大環境發生變化之時,歷史情形未必對未來有較強借鑑意義。

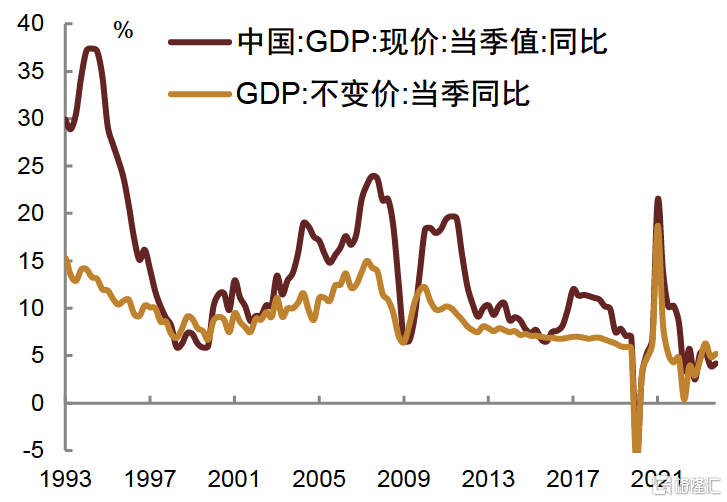

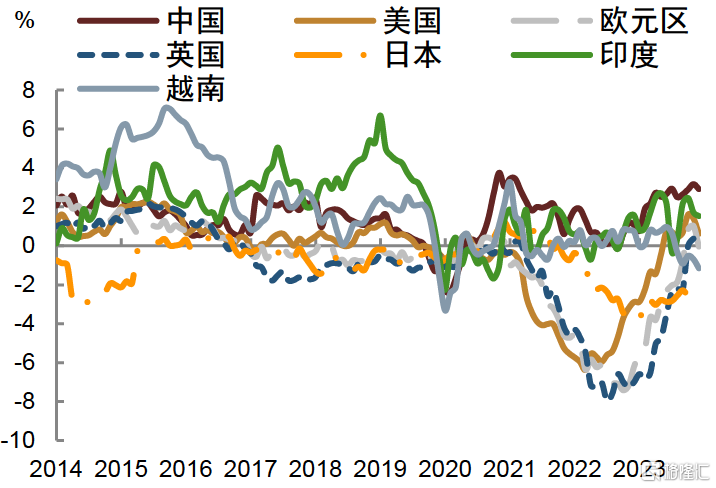

從宏觀邏輯來看,真正決定利率水平的是名義經濟增速,而名義經濟增速又決定資本回報,資本回報越高,那么實體經濟能接受的利率水平就越高,反之則利率水平就會走低。如果觀察名義GDP增速,剔除2020年疫情爆發年份,其實也可以看到增速是逐步走低的(圖12)。這也是爲何對應到30年國債等超長債的利率,也是也是順着名義GDP增速和資本回報的下行而下行。從這個角度來看,我們認爲利率水平只是要跟經濟增速以及資本回報相匹配,而並非顯得偏低。如果橫向跟其他國家對比,那么目前中國的利率水平也是低於不少海外國家的。但考慮到這兩年中國的CPI水平在全球對比來看也在偏低位置。從實際利率視角來看,如果中國把中國的債券利率扣除通脹(比如10年期國債和CPI的差值)(圖13),可以看到中國的實際利率是高於大部分國家的。從實際利率的角度來看,我們認爲其實國內債券利率是顯得偏高而不是偏低。

圖12: 中國GDP增速

注:數據截至2023年12月資料來源:Wind,中金公司研究部

圖13: 各國10年期國債收益率-CPI同比

注:數據截至2023年12月資料來源:Wind,中金公司研究部

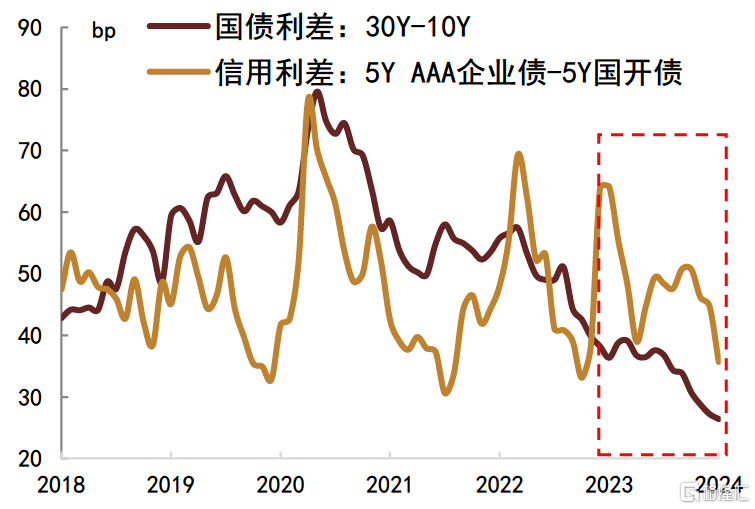

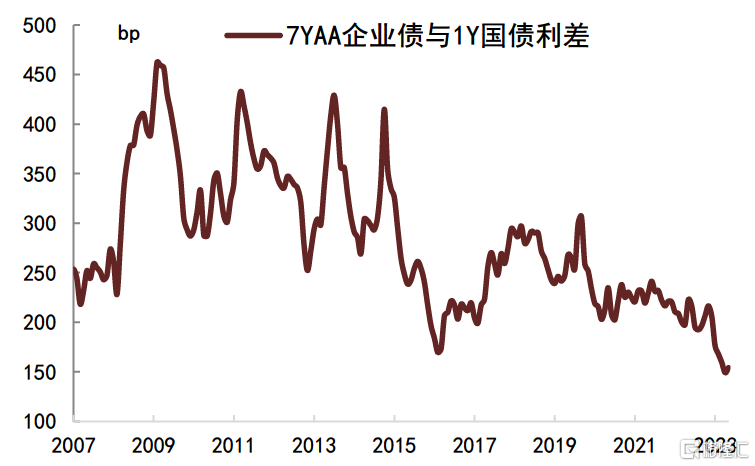

回到超長期債本身,之所以30年和10年的利差比較低,我們認爲主要還是反映了“資產荒”的特徵。在融資需求收縮,資產供給減少的情況下,金融機構會優先選擇利率較高的資產進行配置,導致在利率相對更高的資產上,供需關系是更加失衡的(需求明顯大於供給),從而也導致各種利差的壓縮。比如我們可以清晰的看到30-10的期限利差和5年期的信用利差都明顯的處於收縮的狀態(圖14)。以往我們通過觀察7年期AA企業債和1年期國債的利差(圖15),來綜合反映各種息差壓縮的特徵。因爲在這兩者當中,包含了期限利差、信用利差、流動性利差和稅收利差等各種利差。可以看到,兩者的利差持續的壓縮,已經回到2016年當年的水平。而2016年當時也是因爲實體經濟產能過剩,出現了明顯的“資產荒”特徵,疊加當時影子銀行業務還比較繁榮,資金供給多但資產供給偏少,從而不斷壓低各類利差。

圖14: 國債30Y-10Y利差以及5Y AAA企業債信用利差

注:數據截至2024年1月26日資料來源:Wind,中金公司研究部

圖15: 7Y AA企業債與1Y國債利差

注:數據截至2024年1月26日資料來源:Wind,中金公司研究部

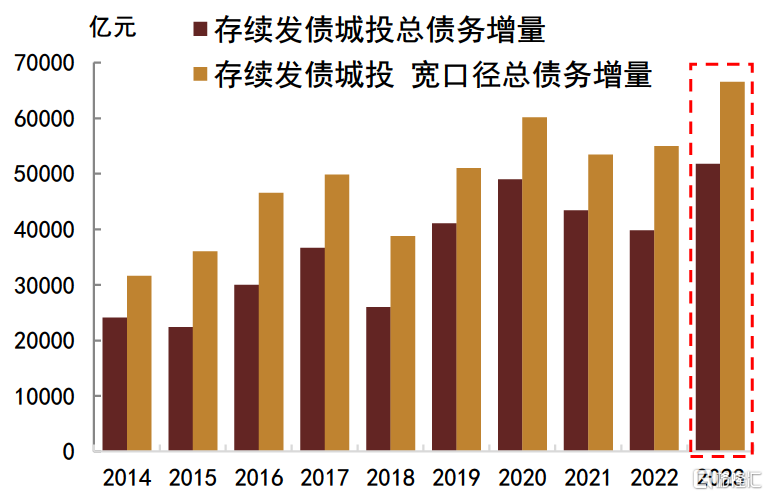

展望2024年,我們認爲目前面臨的“資產荒”格局或比過去幾年要更嚴峻一些。畢竟過去幾年,在地產融資需求收縮的背景下,金融機構主要的資產配置方向是城投平台,無論是在貸款、非標還是債券上,都是更高比例的資金投向城投平台。而這也導致2023年城投平台的債務淨增量(包含貸款、非標、債券等所有的融資)創了歷史新高(圖16)。但是在化債的背景下,今年城投新增融資面臨比較明顯的收縮壓力。如果地產和城投的融資需求都收縮,那么我們預計“資產荒”或會顯得更加嚴峻。

圖16: 城投平台債務淨增量

注:數據截至2023年12月資料來源:Wind,中金公司研究部

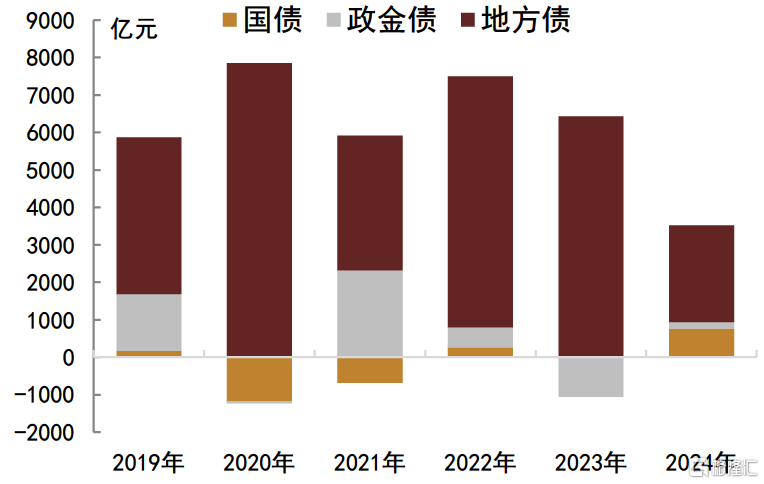

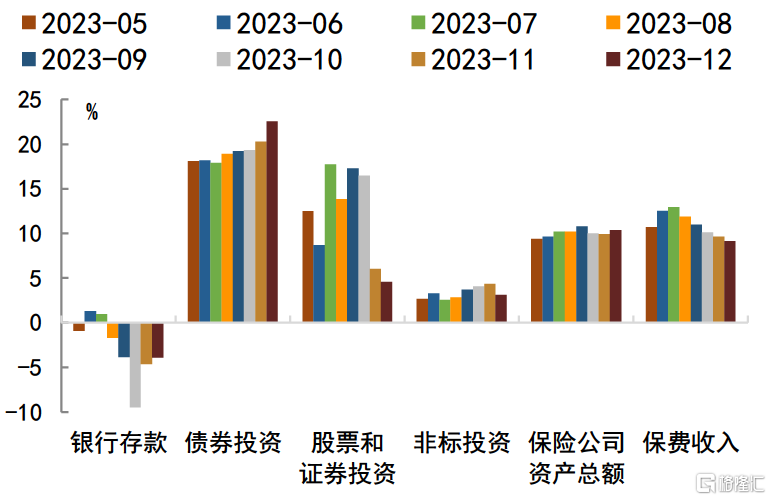

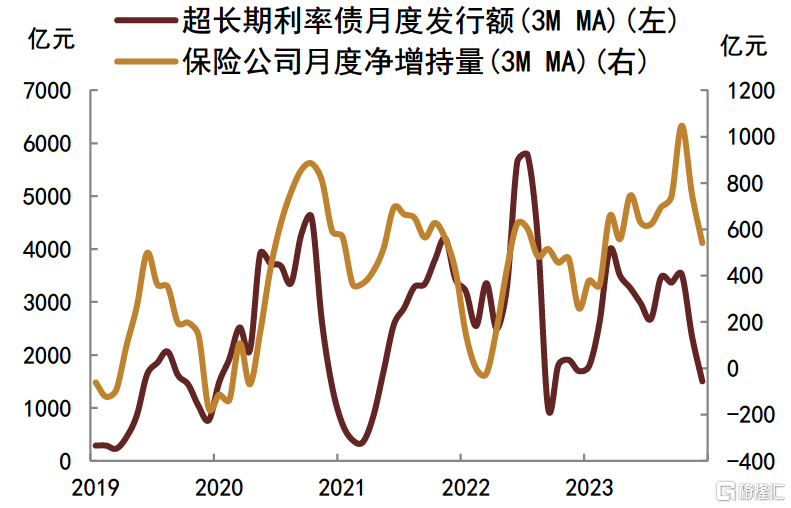

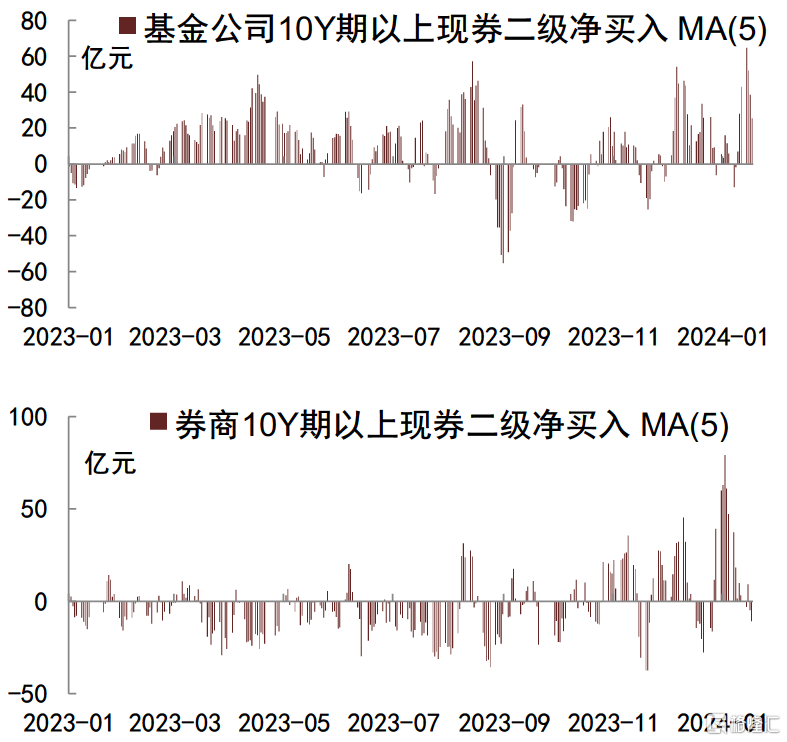

而“資產荒”反映到資產定價上,就會體現出來各種息差進一步的壓縮。回歸超長債自身,今年开年以來,之所以超長債利率下行更加快速,其實就是各類型機構應對“資產荒”的一種體現。首先,年初以來,包含國債、地方債和政金債的利率債淨增量是低於去年同期的(圖17),主要原因是地方債的發行進度慢於往年(與今年嚴控地方政府新增基建項目,專項債發行進度放緩有關)。其次,從保險和中小銀行等配置型機構的角度來看,在貸款、非標和存款等其他固收類資產供給減少的情況下,債券配置成爲了重要的緩解“資產荒”的手段。尤其是站在保險公司的角度來看,在2023年非標供給減少和存款需求減少的情況下,對債券的配置量有所上升(圖18)。而保險公司在債券領域,主要配置的是中長期利率債。最近幾年,保險公司每年淨增配的債券超過1萬億元,其中淨增量超過90%都是來自利率債,尤其是長久期的國債和地方債。如果觀察保險公司的債券淨增量時點,與長久期國債和地方債的發行節奏也是一致的(圖19)。除了保險公司,銀行自營資金對於長久期利率債的配置需求也有所上升,尤其是信貸需求更弱的中小城農商行。再者,對於基金和券商這些交易型機構而言,鑑於過去幾年超長債都是債券資產類別中表現最好的品種,在股市表現偏弱的格局下,爲了更好的獲得回報,自然也會增加對彈性更大的超長債的配置(圖20)。在供給增加不明顯,但需求增加更快的情況下,超長債的利率下行快於其他期限利率債,也是容易理解的。其實近期信用債利率也下行快於利率債,導致信用利差進一步壓縮,我們認爲這一現象背後也基本是同樣的原理。

圖17: 歷年1月利率債淨增量

注:2024年數據截至1月27日資料來源:Wind,中金公司研究部

圖18:保險各類資金運用規模同比增速和保險公司資產總額、保費同比增速

注:數據截至2023年12月資料來源:Wind,中金公司研究部

圖19: 長久期利率債發行量與保險公司對長久期利率債淨增持

注:數據截至2023年12月資料來源:Wind,中金公司研究部

圖20: 基金和券商對超長期債券的配置情況

注:數據截至2024年1月25日資料來源:CFETS,中金公司研究部

所以,從利率的中長期走勢來看,考慮到地產銷量和施工面積後續或難有明顯回升,產能過剩局面或仍將延續,從而導致工業品價格仍有下行壓力、通脹處於低位。而實際利率偏高的情況下,未來名義利率需要比通脹下行的速度更快,才能夠壓低實際利率,因此我們預計整體利率未來2-3年可能依然處於下行通道。在這種情況下,我們認爲所謂息差壓縮,主要是負債端利率下行過於緩慢導致的。比如,目前貨幣市場利率與2023年年初相比下降並不明顯,1年期存單利率並不是歷史最低點(圖23);而銀行的存款利率和保險的保單利率也是屬於下行偏緩慢的格局。我們認爲這些負債端利率屬於滯後變量,並不能用於前瞻進行定價判斷。如果看着負債端利率來進行債券投資,就會導致投資行爲過於保守,從而錯過了配置機會,反而錯失了可以增加收益和覆蓋負債成本的機會。如同在美國債券市場上,雖然美聯儲還沒有降息,但如果市場判斷未來經濟和通脹回落,那么市場會先預期美聯儲降息,率先在市場上反映出來這種預期。所以目前美國收益率曲线是倒掛的,長期債券利率是低於短期債券的,資產端利率也是低於負債端利率的。但我們認爲並不能因此就說美國國債的定價不合理或者偏高。

考慮到目前實際利率偏高以及今年海外各國开始降息,中國匯率壓力逐步緩解,那么我們認爲可以合理預期今年國內貨幣政策放松的空間是大於過去幾年的,包括未來貨幣市場利率、MLF利率、LPR利率、銀行存款利率、保險保單利率的補降空間都將加大。也就是未來金融機構的負債端利率會明顯低於現在。從這個角度來看,我們認爲目前各期限各類型債券的定價都不貴,甚至顯得較爲便宜。比如我們認爲今年10年期國債收益率就有可能降幅明顯大於過去每年20bp的降幅,也就是從年初2.6%有望降至2.2%-2.3%水平。如果10年國債收益率更大幅度的下降,那么現在30年國債收益率在2.73%的位置上,依然顯得吸引力較高。總體來看,從實際利率視角,動態思考負債端利率變動幅度以及考慮目前債券供需關系和“資產荒”格局,債券定價並不貴,超長債定價也不貴,未來利率下行空間依然不能低估,盡早進行配置才能防止未來局面更加被動。目前我們仍建議投資者在一季度積極增加配置,尤其是要獲得超額收益,需要拉長久期和增配超長債。對於有久期控制範圍的投資者而言,考慮到目前曲线較爲平坦,我們認爲啞鈴型策略是較爲合適的配置策略(配置短端債券和超長端債券來搭配出來需要的組合久期)。

注:本文摘自:2024年1月27日已經發布的《超長債估值貴還是不貴?》;陳健恆 分析員 SAC 執業證書編號:S0080511030011 SFC CE Ref:BBM220、張昕煜 分析員 SAC 執業證書編號:S0080523110004、耿安琪 分析員 SAC 執業證書編號:S0080523060003、薛豐昀 聯系人 SAC 執業證書編號:S0080122090046、祁亦瑋 聯系人 SAC 執業證書編號:S0080122080199

標題:超長債估值貴還是不貴?

地址:https://www.iknowplus.com/post/76227.html