中金宏觀:出口溫和恢復,結構亮點持續

摘要

2023年12月以美元計價出口同比+2.3%(11月爲0.5%)、進口同比+0.2%(11月爲-0.5%),均高於市場預期(Bloomberg出口、進口市場預期分別爲+1.6%、+0.0%)。2023年全年出口同比-4.6%、進口同比-5.5%。基數進一步下行,需求溫和恢復,推動同比增速改善。紅海航運通道受阻對12月數據的影響有限,12月對歐盟出口同比改善較大。結構性亮點持續驅動出口,大宗商品進口帶動12月進口同比轉正。我們預計2024年中國出口或出現正增長。

正文

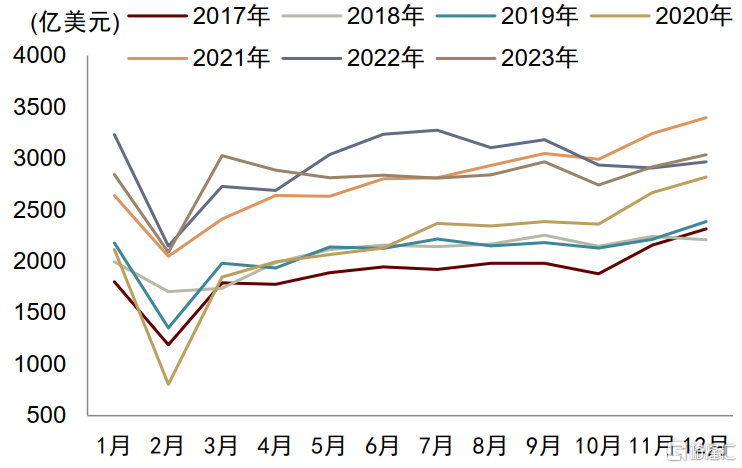

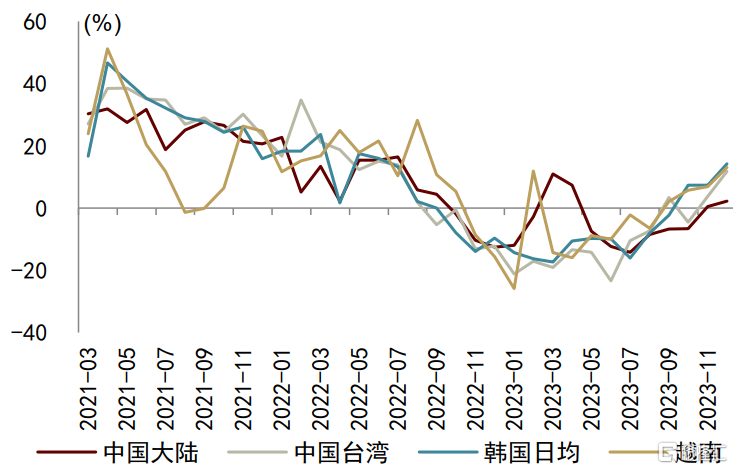

基數進一步下行,需求溫和恢復,推動同比增速改善。基數角度來看,2022年12月出口同比增速爲-12.6%,較11月的-10.4%進一步下行。而雖然近期全球制造業恢復有波折,12月全球制造業PMI爲49.0%(11月爲49.3%),中國大陸地區12月PMI新出口訂單環比下降0.5ppt至45.8%,但是部分反映前期訂單溫和恢復,12月出口環比上升117億美元,高於2022年12月的63億美元,卻低於2021年12月的154億美元。對比其他亞洲經濟體,同樣面臨低基數的越南、韓國、中國台灣地區12月出口同比分別爲13.1%、14.3%、11.8%,皆高於中國大陸地區,12月中國大陸地區出口份額或邊際回落。

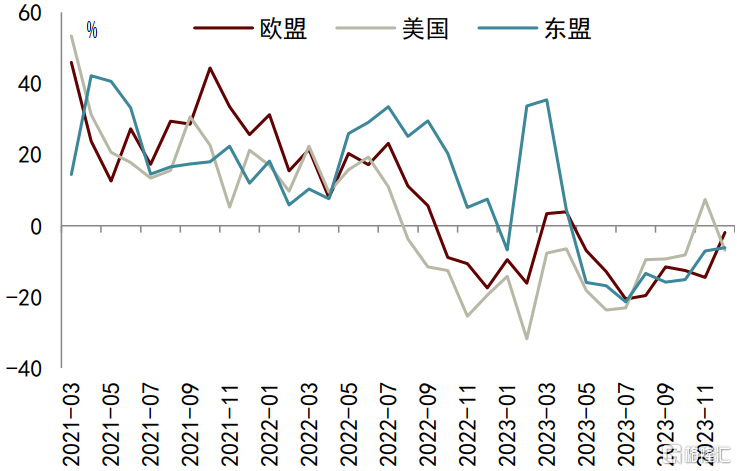

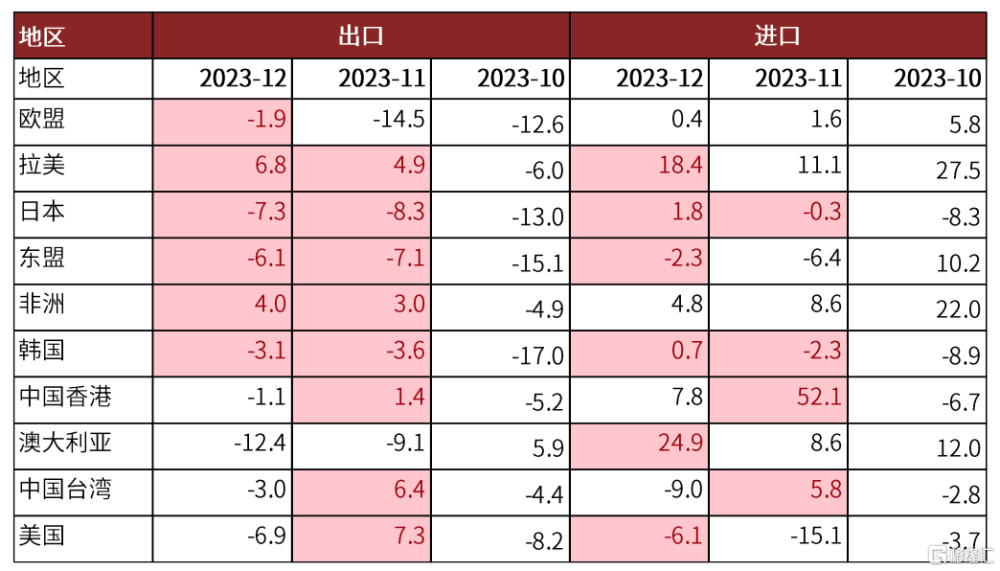

紅海航運通道受阻對12月數據的影響有限。分出口目的地來看,12月對歐盟出口同比-1.9%,較11月的-14.5%改善較大,雖有低基數的影響,但也顯示紅海航運通道受阻對12月數據的影響有限。雖然仍然面臨較大不確定性,但是我們認爲,不同於2020年疫情導致的供應鏈受阻的全球影響,當前紅海航運通道受阻的影響更多仍然是區域性的,而且可以通過繞行等方式部分規避。從CCFI來看,當前除了地中海、歐洲的航线受影響較大以外,其他航线所受的影響相對較小。12月對美國、東盟出口同比-6.9%、-6.1%(11月爲+7.3%、-7.1%),對美國出口同比波動或與去年同期疫情影響以及聖誕假期提前出貨有關。

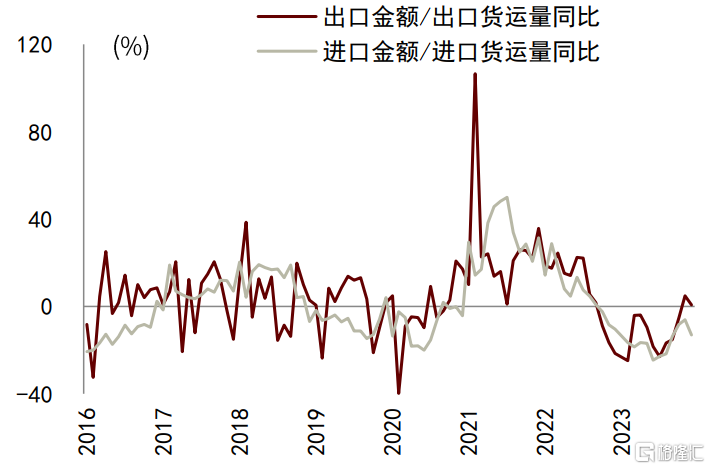

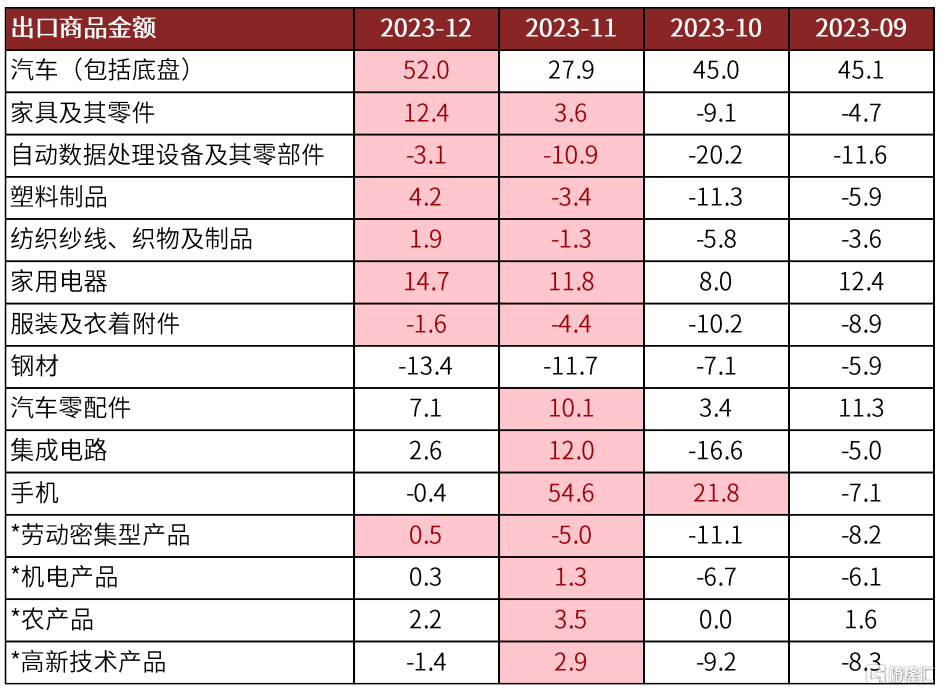

結構性亮點持續驅動出口。我們計算的12月出口金額/貨運量同比增速下降,或顯示數量是12月出口改善的主要驅動因素。而分產品來看,基數波動也是近兩月各分項產品出口同比增速波動的主要因素。以四年復合增速來看,勞動密集型產品、機電產品分別爲4.0%、6.2%,較11月的5.1%、6.9%略有回落,而高新技術產品由11月的2.0%上升至12月的3.3%,其中手機、集成電路分別由11月的1.7%、8.1%上升至12月的2.6%、9.8%。汽車出口繼續保持高增速,四年復合增速由11月的65.6%小幅下降至12月的55.7%。從全年來看,新三樣(電動載人汽車、鋰離子蓄電池和太陽能電池)以人民幣計價的出口同比+29.9%,佔整體出口比重爲4.5%;跨境電商以人民幣計價的出口同比+19.6%,佔整體出口比重爲7.7%。

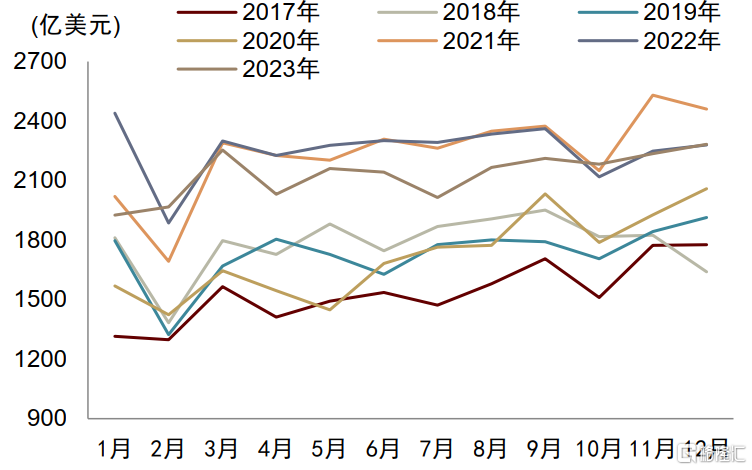

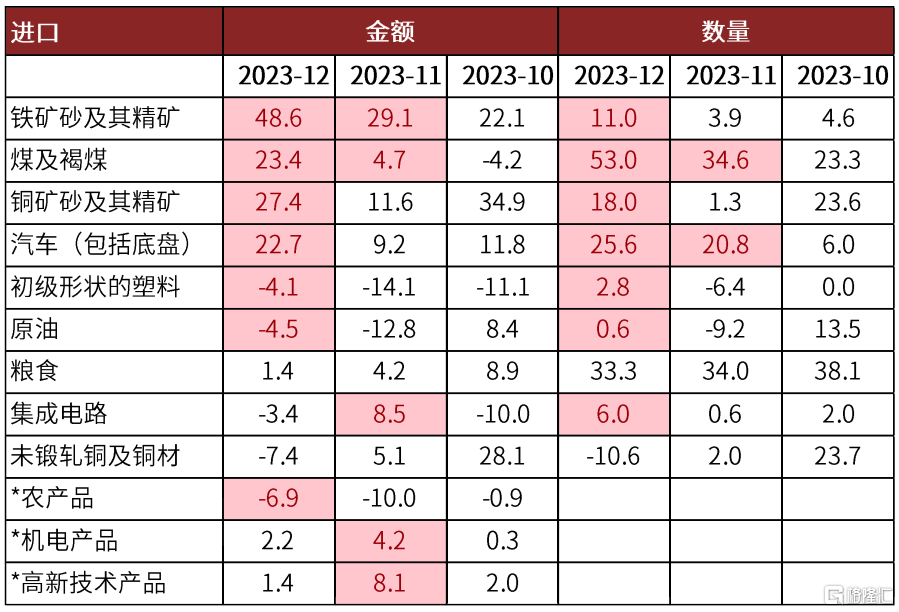

大宗商品進口帶動12月進口同比轉正。12月機電產品、高新技術產品進口金額同比分別爲2.2%、1.4%,較11月的4.2%、8.1%回落,而大宗商品進口數量多數有所改善,鐵礦石、煤、銅、原油進口數量同比分別爲11.0%、53.0%、18.0%、0.6%(11月爲3.9%、34.6%、1.3%、-9.2%)。部分大宗商品進口改善或受到低庫存背景下的庫存回補帶動。

2024年出口或溫和改善。展望2024年,我們預計美國經濟或將軟着陸,而美國制造業庫存已經去化到了較低水平,或將开啓庫存周期,支撐中國外需。去中心化影響下,中國出口份額或呈現小幅回落態勢,使得中國出口增速略低於美國進口增速。我們預計2024年中國出口同比增速爲2%左右,結構上三個方向值得關注:一是受益於美國制造業庫存周期的家具、家電等產品,二是彈性較大的電子類產品,三是中國供給優勢突出的汽車、新能源等產品。

圖表1:出口當月金額

資料來源:Wind,中金公司研究部

圖表2:進口當月金額

資料來源:Wind,中金公司研究部

圖表3:部分地區出口同比增速

資料來源:Wind,中金公司研究部

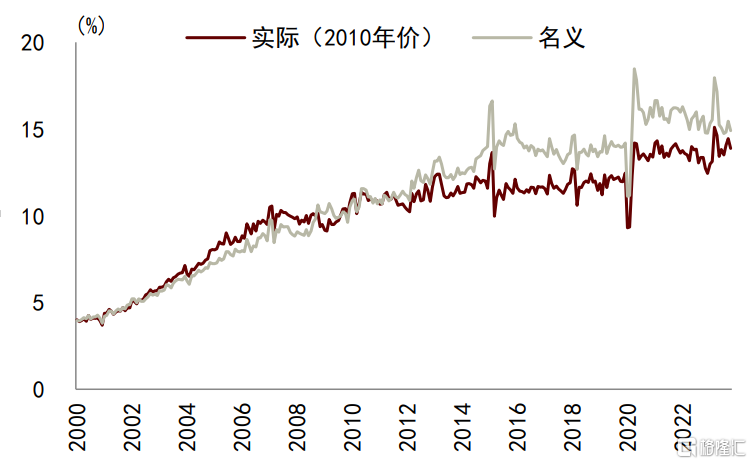

圖表4:中國出口份額

資料來源:CPB World Trade Monitor,中金公司研究部 注:數據截至2023年10月

圖表5:對主要地區出口同比增速

資料來源:CEIC,中金公司研究部

圖表6:進出口金額/貨運量同比

資料來源:Wind,中金公司研究部

圖表7:對主要地區出口和進口的同比增速(單位:%)

資料來源:CEIC,中金公司研究部

圖表8:主要商品出口金額的同比增速(單位:%)

資料來源:CEIC,中金公司研究部 注:*代表大類商品,或包括本表中已列名的有關商品

圖表9:主要商品進口的同比增速(單位:%)

資料來源:CEIC,中金公司研究部 注:*代表大類商品,或包括本表中已列名的有關商品

注:本文來自中金公司2024年1月12日已經發布的《出口溫和恢復,結構亮點持續——2023年12月進出口數據點評》,報告分析師:鄭宇馳 SAC 執證編號:S0080520110001 SFC CE Ref:BRF442,張文朗 SAC 執證編號:S0080520080009 SFC CE Ref:BFE988

標題:中金宏觀:出口溫和恢復,結構亮點持續

地址:https://www.iknowplus.com/post/70984.html