2023信用市場大事記

核心觀點

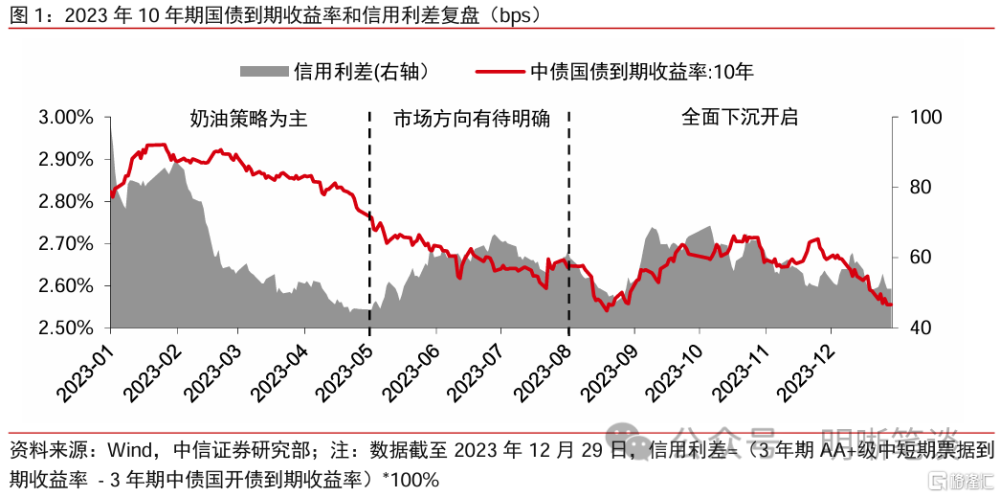

2023年的信用市場走勢階段性明確,年初沉浸在贖回潮後利差高位回落的甜蜜期,年中在部分地區城投輿情擾動下則短暫進入迷茫期。下半年伊始,城投化債主线得以明確,城投市場下沉行情席卷而來,地區間的收益空間被充分挖掘。而到了年末,城投融資監管邊際趨緊,供給難以放量,信用市場配置需求則向城農商行二永債、城投美元債等板塊蔓延。當前,站在2024年的起點,全新的篇章待市場書寫,信用市場也面臨全新的政策、融資環境,中信證券通過回顧2023年信用市場的重點事件,旨在總結得失,砥礪前行。

2023年信用市場走勢雖有起伏,但主线明晰。2023年1-4月,信用市場處於理財贖回潮結束後的甜蜜期,信用利差快速修復,“蛋糕只喫奶油而舍棄坯子”成爲當時配置思路的主流。進入5月後,部分地區受輿情擾動,信用利差有所反彈,市場也短暫失去了主线方向。但7月政治局會議提出一攬子化債後,化債主线進一步明確,進而也开啓了全面下沉行情。而行至年末,城投市場收益空間被充分挖掘,疊加融資政策邊際趨緊,配置需求向外蔓延,中低等級城農商行二永債、城投美元債成爲市場關注焦點。

1-4月:贖回潮後,奶油策略。2022年末理財贖回潮使得信用利差擡升至高位,從而打开了2023年开年利差下行的空間,2023年春節過後,市場逐漸從贖回潮的衝擊下恢復,信用利差快速下行。但即便如此,贖回潮衝擊形成的疤痕效應仍存,債券市場投資者也心存余悸,更傾向於配置高等級債券,“蛋糕只喫奶油而舍棄坯子”的奶油策略成爲當時的主流。除此之外,春節過後各地陸續披露預算方案,均表現出對於債務化解工作的高度重視,此後中央也定調債務化解,爲贖回潮後的甜蜜期保駕護航。

5-7月:黎明之前,主线暫缺。經歷了一季度信用牛市高歌猛進,到了5月,信用利差也被壓縮至較低位置,進一步下行存在壓力。同時,城投市場輿情風浪又起,部分債務壓力偏高地區城投市場再度受到輿情困擾,資本市場對於地區債務問題的關注度也再次到達高點,在化債主线明晰之前,信用市場進入了短暫的迷茫期。在此階段,地方政府對於債務問題也有積極響應,但難以減弱信用利差的反彈震蕩。除此之外,企業屬性間的配置博弈也更受關注,央民企的債券融資均獲得政策指導。

8-12月:化債重啓,全面下沉。2023年7月政治局會議提出“制定實施一攬子化債方案”,城投市場投資者信心得以提振,化債主线進一步明確。進入8月後,天津等地城投市場被市場追捧,反映出部分過往囿於輿情地區的城投市場認可度得到明顯改善。10月以後,隨着特殊再融資債的重啓發行,城投市場全面下沉行情也正式开啓,地域利差也不斷被壓縮。此後,隨着城投融資政策的邊際趨緊,信用利差也進入震蕩區間,配置資金向其余板塊蔓延。中低等級城農商行二永債收益空間相對充足,進而成爲11月之後市場配置風口,美聯儲降息前夕城投美元債市場也獲較高關注度。

風險因素:監管政策超預期收緊;央行貨幣政策超預期;個別信用事件衝擊市場等。

正文

2023年信用市場走勢雖有起伏,但主线明晰。2023年1-4月,信用市場處於理財贖回潮結束後的甜蜜期,信用利差快速修復,“蛋糕只喫奶油而舍棄坯子”成爲當時配置思路的主流。此後在部分地區輿情的擾動下,信用利差有所反彈,市場也短暫的失去了主线方向。但7月政治局會議提出一攬子化債後,化債主线進一步明確,進而也开啓了全面下沉行情。

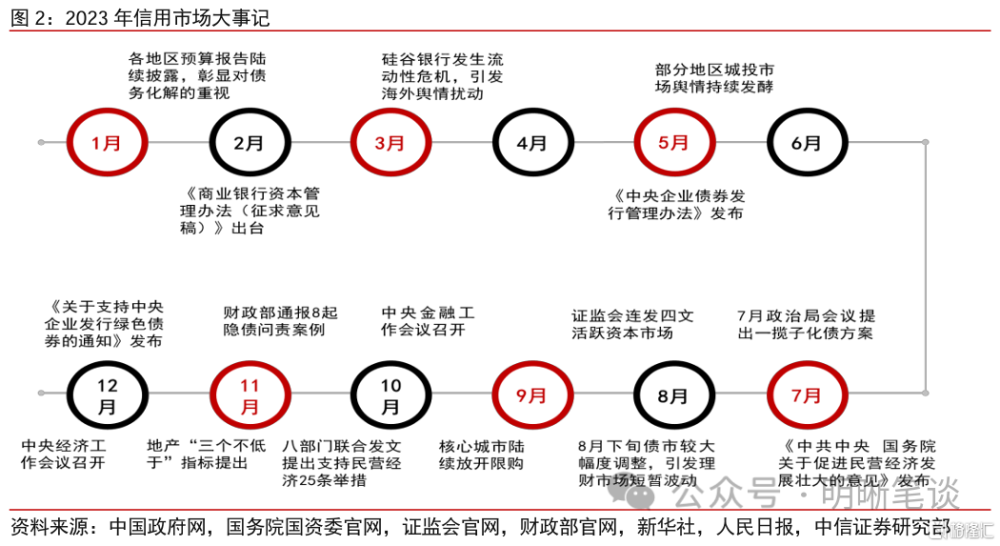

2023年信用市場同樣不缺乏故事性。2023年春節後,各地區預算報告陸續披露,部分債務壓力偏高地區提出具體債務化解思路,彰顯各地區對於化債的重視。2023年2月,《求是》雜志所發表的習近平總書記署名文章《當前經濟工作的幾個重大問題》,提到“加大存量隱性債務處置力度,優化期限結構,降低利息負擔” ,化債預期有所發酵,也奠定了2023年1-4月理財贖回潮後信用市場甜蜜期的基調。進入5月後,城投市場輿情風浪又起,部分債務壓力偏高地區的城投市場再度受到輿情困擾,資本市場對於地區債務問題的關注度也再次到達高點,該階段地方政府對於債務問題也有積極響應,但信用市場仍處於主线不明晰的迷茫期。2023年7月政治局會議提出“制定實施一攬子化債方案”,化債主线正式確定,8月津城建超短融受到市場“瘋搶”,預示着城投下沉行情正式开啓,進入10月以後,各地區陸續發行特殊再融資債,短端城投利差也被壓縮至歷史低位。而城投利差進一步下行存壓,疊加城投融資政策的邊際趨緊,11月以後,信用市場關注度則向其余板塊蔓延,中低等級的城農商行二永債成爲當時的風口。11月中下旬,在地產“三個不低於”指標提出後,部分地產債價格也經歷了過山車行情。

贖回潮後,奶油策略

2023年1-4月,債券市場逐漸從贖回潮的衝擊中恢復,進入了利差快速下行的甜蜜期,而對贖回潮仍心有余悸的投資者更傾向於採取配置高等級債券爲主的奶油策略。2022年末的理財贖回潮打开了2023年初信用市場利差下行的空間,2023年初信用市場債牛的到來顯得順理成章,而贖回潮的衝擊存在疤痕效應,部分投資者進行配置時不敢輕易下沉資質,以配置高等級債券爲主的奶油策略成爲當時的主流。且在利差從高位快速下行的信用市場甜蜜期中,奶油策略同樣也收益頗豐。

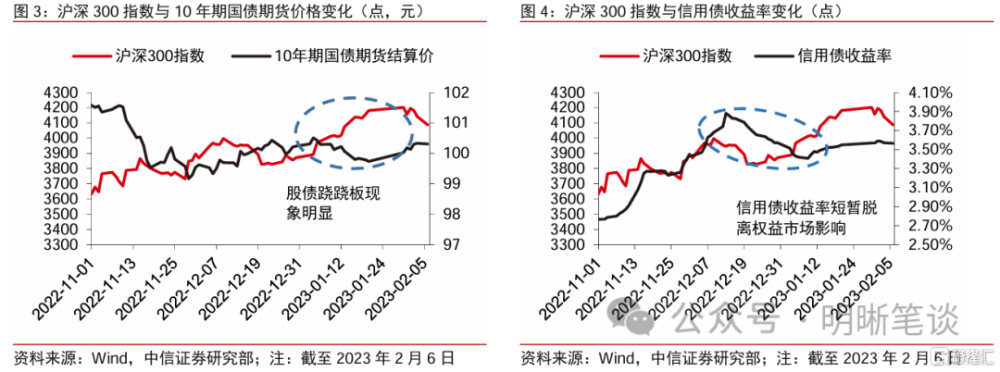

春節前後利率信用走勢分化

短暫的數據真空期,2022年末調整余波主導2023年初市場走勢。自2022年末債券市場开始調整以來,權益市場表現較債券市場而言更優,滬深300指數整體處於上升區間。而利率債市場表現則相對一般,基准利率走勢與滬深300指數走勢呈明顯正相關性。在短暫的數據真空期背景下,2022年末的調整余波主導了2023年初市場走勢,權益市場“節節高升”,而利率債市場略顯暗淡,股債蹺蹺板現象再現。

而信用債市場卻走出獨立行情。2022年末的債市震蕩使得信用利差擡升至較高位置,衝擊過後,債券市場在2022年12月中旬也逐漸恢復,但不同於利率債市場出現明顯的股債蹺蹺板現象,信用債市場走勢整體較爲強勁,蹺蹺板現象不明顯。

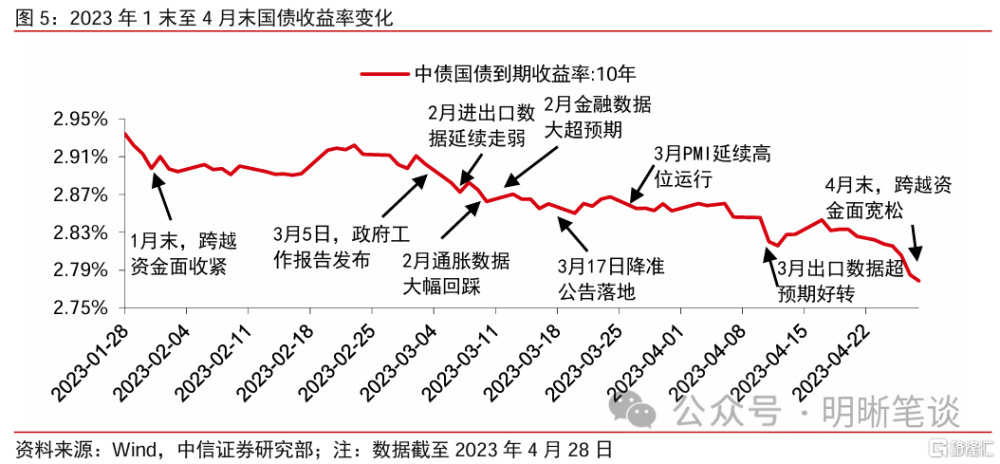

債牛啓動

2023年春節過後基准利率維持高位震蕩,此後在經濟基本面弱現實的背景下,長債利率开啓下行。2月在疫後經濟修復的預期之下,長債利率維持在2.9%附近高位震蕩。2023年3月5日,政府工作報告發布,2023年GDP增速目標爲5%左右,整體低於市場預期,此後發布的2月進出口數據和通脹數據均較弱,債券市場开始經濟基本面弱現實的定價交易,長債利率也由此开啓下行區間。2023年3月,繼超額續作MLF後,央行在3月17日超預期宣布降准,長債利率延續下行趨勢。

2023年春節過後,信用利差快速下行,但對於配置方面,贖回潮衝擊的疤痕效應仍存,市場傾向於採取奶油策略。2022年末理財贖回潮使得信用利差擡升至較高位置,也打开了2023年开年利差下行的空間,2023年春節過後,市場也逐漸從贖回潮的衝擊下恢復,信用利差由此开啓快速下行。但即便如此,贖回潮衝擊形成的疤痕效應仍存,債券市場投資者也心存余悸,更傾向於配置高等級債券,“蛋糕只喫奶油而舍棄坯子”的奶油策略成爲當時的主流。

化債預期开始發酵

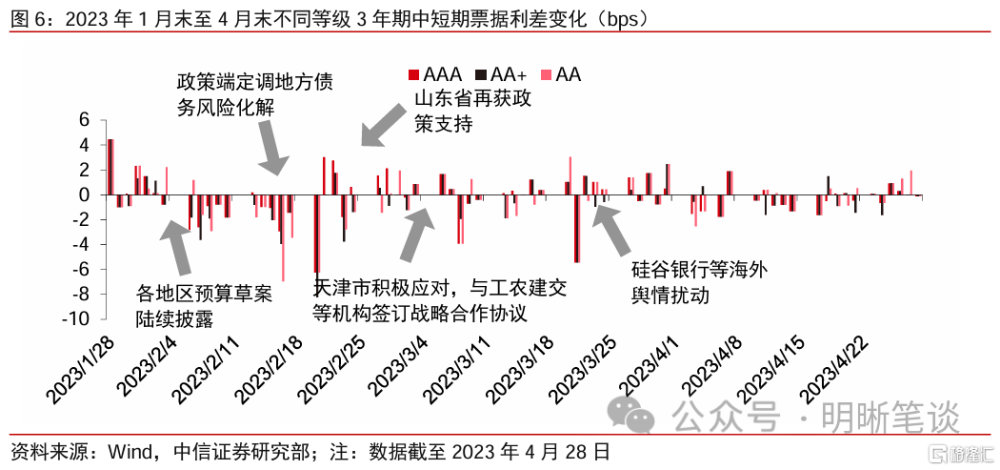

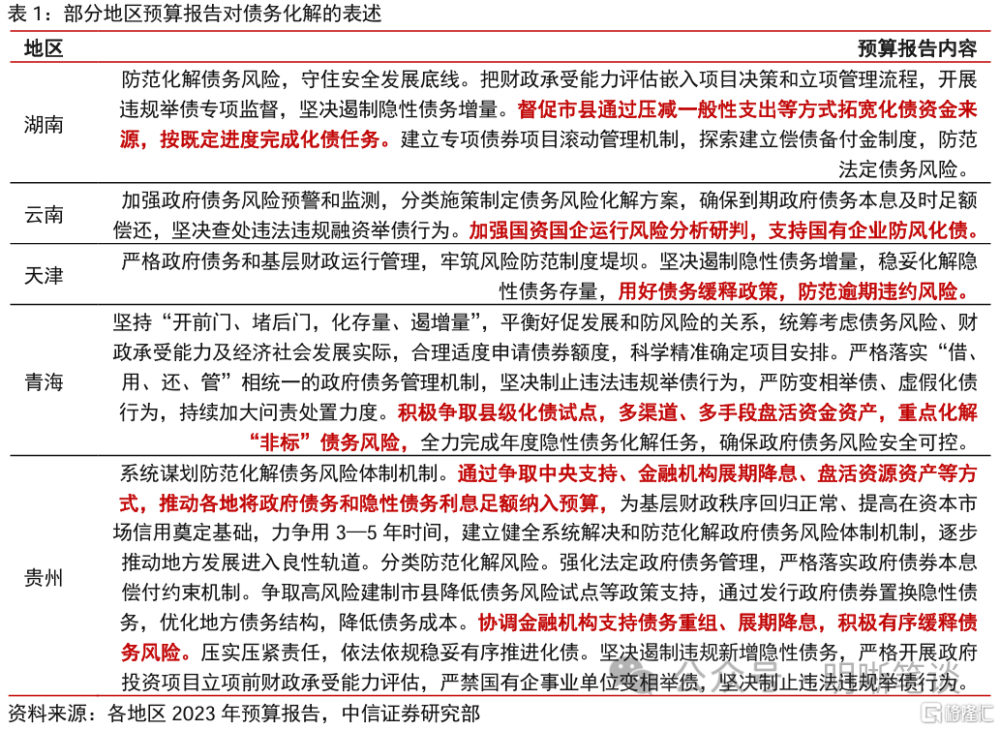

年初各地區預算草案陸續披露,部分債務壓力偏高地區提出具體債務化解思路,化債預期有所發酵。2023年1月30日,雲南省財政廳官網公布2023年預算草案,提出“加強國資國企運行風險分析研判,支持國有企業防風化債”。2023年2月1日,天津市財政局官網公布2023年預算草案,提出“堅決遏制隱性債務增量,穩妥化解隱性債務存量,用好債務緩釋政策,防範逾期違約風險”。2023年2月1日,青海省財政廳官網公布2023年預算草案,提出“積極爭取縣級化債試點,多渠道、多手段盤活資金資產,重點化解“非標”債務風險,全力完成年度隱性債務化解任務,確保政府債務風險安全可控”。2023年2月2日,貴州省財政廳官網公布2023年預算草案,提出“協調金融機構支持債務重組、展期降息,積極有序緩釋債務風險。壓實壓緊責任,依法依規穩妥有序推進化債”2023年2月7日,湖南省財政廳官網公布2023年預算草案,提出“督促市縣通過壓減一般性支出、盤活存量三資、資產證券化等方式,拓寬化債資金來源,完成化債任務”。

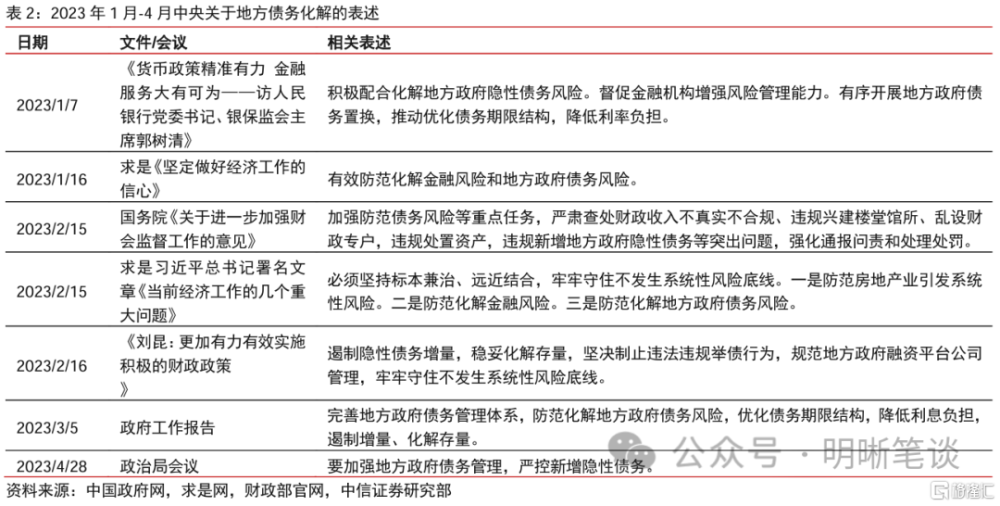

政策端也定調地方債務風險化解。2023年1月7日,《貨幣政策精准有力 金融服務大有可爲——訪人民銀行黨委書記、銀保監會主席郭樹清》提出“有序开展地方政府債務置換,推動優化債務期限結構,降低利率負擔”。2023年2月16日出版的第4期《求是》雜志發表了習近平總書記署名文章《當前經濟工作的幾個重大問題》,提到“加大存量隱性債務處置力度,優化期限結構,降低利息負擔,穩步推進地方政府隱性債務和法定債務合並監管,堅決遏制增量、化解存量”。2023年3月5日,《政府工作報告》提出“防範化解地方政府債務風險,優化債務期限結構,降低利息負擔,遏制增量、化解存量”。2023年4月28日,政治局會議召开,提出“要加強地方政府債務管理,嚴控新增隱性債務”。

不同地區也頻受政策支持,或積極應對以緩解債務壓力。2023年2月18日,天津市政府與中國工商銀行股份有限公司籤署战略合作協議,工商銀行根據協議將加大金融支持力度,提供綜合金融服務,推動天津更高質量發展。此後天津市政府分別再與農建交三家銀行籤署全面战略合作協議,同樣期望借助金融機構支持改善區域市場環境,提振投資者信心。2023年2月20日,《國務院關於支持山東深化新舊動能轉換推動綠色低碳高質量發展的意見》提出“加強重點領域風險防控。鼓勵全國性銀行向山東傾斜不良資產處置政策資源,加快工作節奏和處置進程。積極配合化解地方政府債務風險”。

海外風波擾動

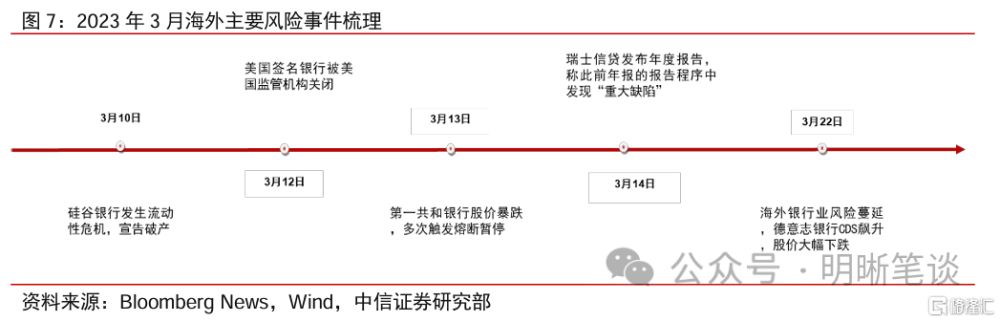

放眼海外,風波擾動下中國信用市場卻獨善其身。2023年3月10日,硅谷銀行(SVB)宣布將出售210億美元的可供出售債券(將導致18億美元的稅後虧損),並計劃通過出售普通股和優先股融資22.5億元,以彌補自身由於贖回長期債券帶來的虧損。3月11日,硅谷銀行被加州監管機構關閉,美國聯邦存款保險公司FDIC將接管硅谷銀行並保護已投保的存款。3月15日,瑞信集團發布年度報告,稱其2021年和2022年的年報程序存在重大缺陷,引起市場投資者廣泛關注。3月19日,在瑞士政府的協助下,瑞銀以30億瑞士法郎(約32億美元)收購瑞士信貸。與此同時,瑞士金融市場監管局通知瑞信約160億瑞士法郎(約172.4億美元)的AT1債券將被全額減記。3月22日,德意志銀行的信用違約掉期合約(簡稱“CDS”)大幅飆升引起市場恐慌,22日至24日,德意志銀行股票連續下跌,盤中跌幅一度達到14%。

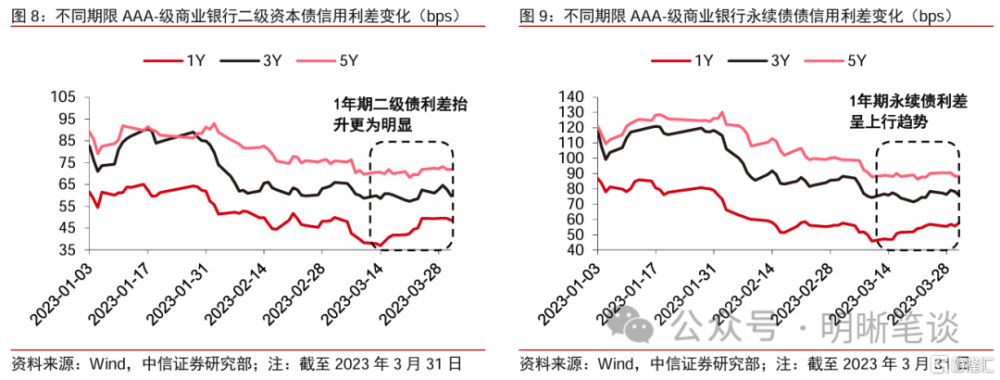

瑞信AT1減記事件對我國銀行二永債市場影響有限。硅谷銀行風險事件爆發後,海外銀行業風險有所蔓延,而對於國內銀行二永債市場的影響則相對可控。具體來看,海外風險事件對於1年期的商業銀行二級債和永續債影響相對明顯,AAA-級信用利差上行幅度逾10bps,而對於中長期限的商業銀行二永債,其信用利差則無明顯擡升趨勢,海外風險銀行風險事件對國內影響相對可控。

黎明之前,主线暫缺

2023年5-7月,隨着信用利差來至低位,進一步壓縮存壓,信用市場進入化債主线明確前的短暫迷茫期,而利率市場則在寬貨幣發力下延續下行。2023年初的信用牛市高跟猛進,到了5月,信用利差也被壓縮至較低位置,進一步下行存在壓力。疊加部分地區城投輿情开始偶發,投資者對於部分地區的債務壓力擔憂开始加劇,在化債主线明晰之前,信用市場進入了短暫的迷茫期。而對於利率債市場,在寬貨幣進一步發力的背景下,長債利率進一步延續下行趨勢。

利率信用走勢再次分化

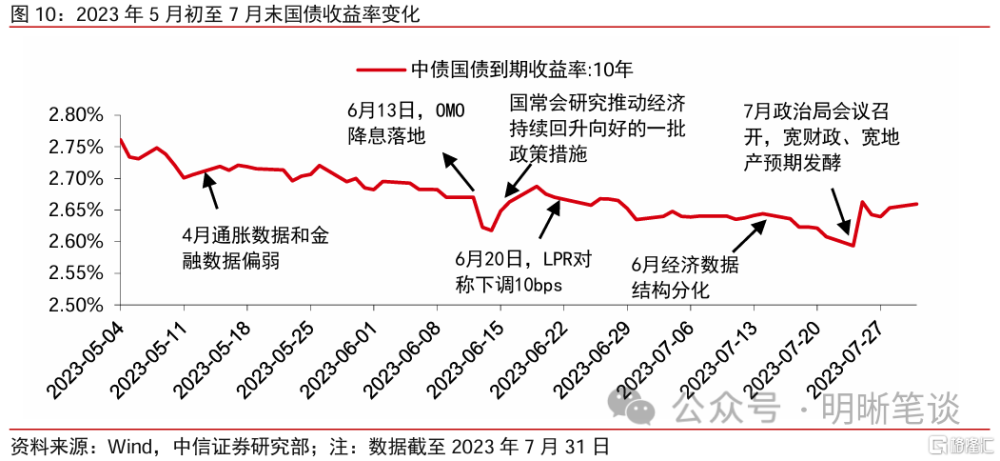

寬貨幣發力,長債利率進一步下行。5月中下旬,長債利率維持震蕩趨勢,此後6月13日,OMO降息落地,寬貨幣發力,10年期國債利率快速下行約5bps。2023年6月16日,國務院常務會議召开,研究推動經濟持續回升向好的一批政策措施,長債利率明顯回升。7月中上旬,長債利率維持震蕩格局,而7月24日政治局會議召开,會議未提“房住不炒”,且首次提出“適應我國房地產市場供求關系發生重大變化的新形勢,適時調整優化房地產政策”、“制定實施一攬子化債方案”等超預期表述,寬財政、寬地產政策發力預期發酵,長債利率快速上行。

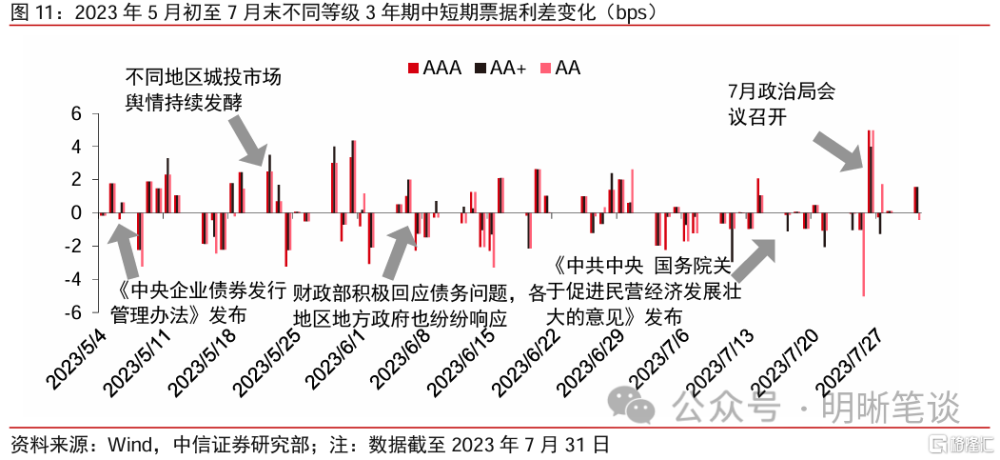

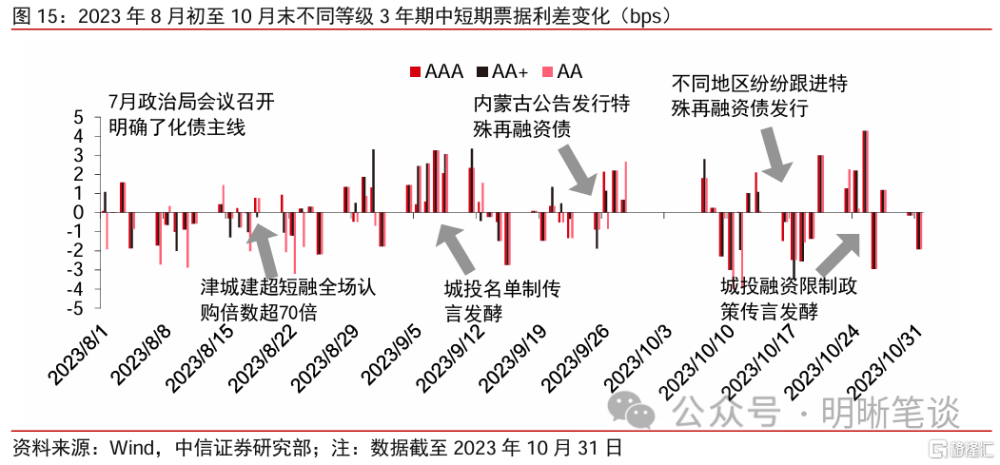

化債主线明確之前,信用利差短暫反彈。進入2023年5月後,信用利差在年初快速下行後進一步壓縮存壓,疊加城投市場輿情風浪又起,引發投資者對於部分地區債務壓力的擔憂。在這一階段,一攬子化債主线暫未明確,投資者對於後續化債工作的推進預期仍存不確定性,多方利空因素疊加之下,信用利差出現短暫反彈,3年期各等級(AAA、AA+和AA)中短期票據利差較4月末低點分別最高回升約8bps、21bps和11bps。

城投市場再生輿情

地區輿情不斷發酵,城投信仰再受衝擊。2023年伊始,市場對於地方債務問題的討論就不絕於耳,尤其是進入5月中下旬,城投市場輿情風浪又起,部分債務壓力偏高地區城投市場再度受到輿情困擾,資本市場對於地區債務問題的關注度也再次到達高點。在此背景下,不同地區表現則有所分化,市場熱議地區城投市場發行端和估值水平均受到一定擾動,而其余地區所受影響則相對較小。除此之外,到了5月末,城投市場融資趨緊相關流言再起,機構投資者對於城投板塊後續發展擔憂進一步提升。

地區輿情擾動下,債務問題得到積極回應。2023年5月中下旬地方債務問題的發酵也引起了市場的高度重視,2023年6月5日,新華社刊發《如何看待當前地方財政運行態勢》一文,提出“當前地方政府債務主要是分布不均勻,有的地方債務風險較高,還本付息壓力較大。有關地方應切實承擔主體責任,抓實化解政府債務風險,牢牢守住不發生系統性風險的底线”。

各地區地方政府紛紛回應債務問題。2023年5月30日,湖南省政府辦公廳印發《進一步加強重點領域工作補齊高質量發展短板弱項工作方案(2023—2025年)》(湘政辦發〔2023〕20號),提出“要逐步降低政府債務風險等級,堅決遏制債務增量,穩妥化解債務存量。且要加強平台公司綜合治理,嚴禁新設融資平台公司,防範國有企事業單位“平台化””。2023年6月5日,廣西壯族自治區發展和改革委員會官網發布關於《廣西壯族自治區政府投資管理辦法》向全社會公开徵求意見的公告,強調嚴禁新設政府融資平台公司,嚴格防範新增政府隱性債務,地方政府不對國企債務承擔償債責任。2023年6月15日,四川省地方金融監督管理局發布《四川資本市場高質量發展三年(2023—2025年)行動計劃》,提到“做大做強各級平台,鼓勵市(州)、縣(市、區)重組整合現有政府投融資平台,提升外部評級至AA+以上,進一步優化資產質量、增強資本實力、提升信用等級,借助直接融資推動地方經濟社會加快發展”。

央企民企融資均獲指導

中央企業債券發行管理得到進一步完善。2023年5月6日,國務院國資委官方網站發布關於印發《中央企業債券發行管理辦法》(以下簡稱《辦法》)的通知。《辦法》重點在完善工作體系、優化審批程序、強化過程管理、加強風險防控等四個方面作出規定。其中加強風險防控方面,《辦法》對各環節的風險防範工作提出了系統要求,包括年度債券發行計劃制定及審核、境外債券融資管理、兌付風險管理、違規責任追究等方面,央企債券發行管理進一步完善的同時,也體現出《辦法》對於控制風險的態度。

民營企業融資獲進一步支持。2023年7月19日,《中共中央 國務院關於促進民營經濟發展壯大的意見》發布,提出“健全銀行、保險、擔保、券商等多方共同參與的融資風險市場化分擔機制;健全中小微企業和個體工商戶信用評級和評價體系;支持符合條件的民營中小微企業在債券市場融資,鼓勵符合條件的民營企業發行科技創新公司債券;支持符合條件的民營企業上市融資和再融資”,民企企業融資獲進一步支持。

化債重啓,全面下沉

8-12月,一攬子化債正式推進,信用市場开啓全面下沉行情。2023年7月政治局會議提出“制定實施一攬子化債方案”,城投市場投資者信心得以提振,化債主线進一步明確。進入8月後,天津等地城投市場被市場追捧,高認購倍數債券數量明顯增加,也反映出部分過往囿於輿情地區的城投市場認可度得到明顯改善。10月以後,隨着特殊再融資債的重啓發行,城投市場全面下沉行情也正式开啓,地域利差也不斷被壓縮。此後,隨着城投融資政策的邊際趨緊,信用利差也進入震蕩區間。

長債利率探底回升

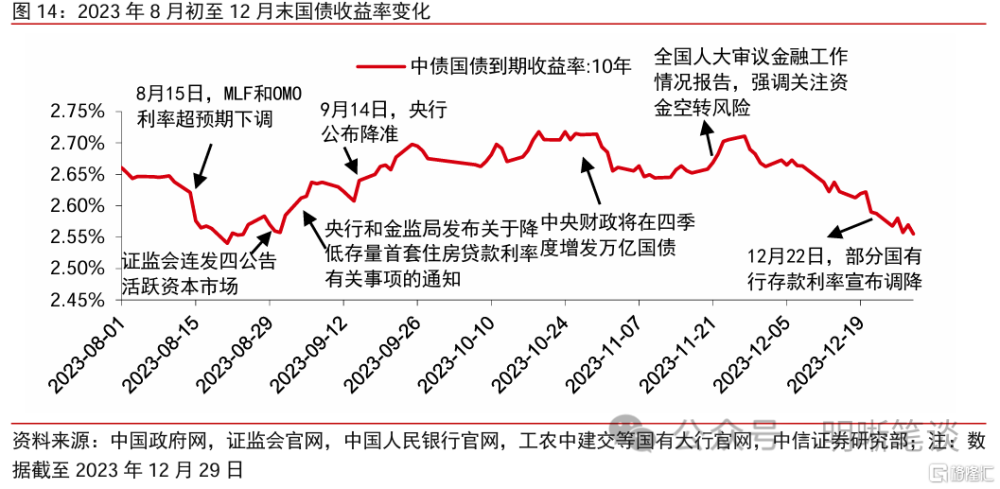

利率債市場牛熊切換,長債利率探底回升。2023年8月15日,MLF利率超預期下調,帶動長債利率進一步走低,並創下年內低點。隨着8月超預期降息後,債券市場擔憂年內寬貨幣利多出盡,且疊加地產板塊政策的松綁,基准利率开啓上行區間。進入9月後,資金面持續收緊,利率維持上升趨勢。10月24日,十四屆全國人大常委會第六次會議表決通過了全國人民代表大會常務委員會關於批准國務院增發國債和2023年中央預算調整方案的決議,明確中央財政將在2023年四季度增發國債1萬億元,由此長債利率才有所趨穩。而進入12月,在11月PMI延續回落的背景下,長債利率波動下行,此後12月15日MLF實現了8000億元的歷史最高淨投放規模,12月22日部分國有行存款利率宣布調降,市場對後續寬貨幣發力預期仍較強,長債利率延續下行趨勢。

一攬子化債正式啓動

7月政治局會議的召开明確了化債主线。2023年7月24日,中共中央政治局會議召开,提出“要有效防範化解地方債務風險,制定實施一攬子化債方案”,由此2023年下半年城投的化債主线得以明確。

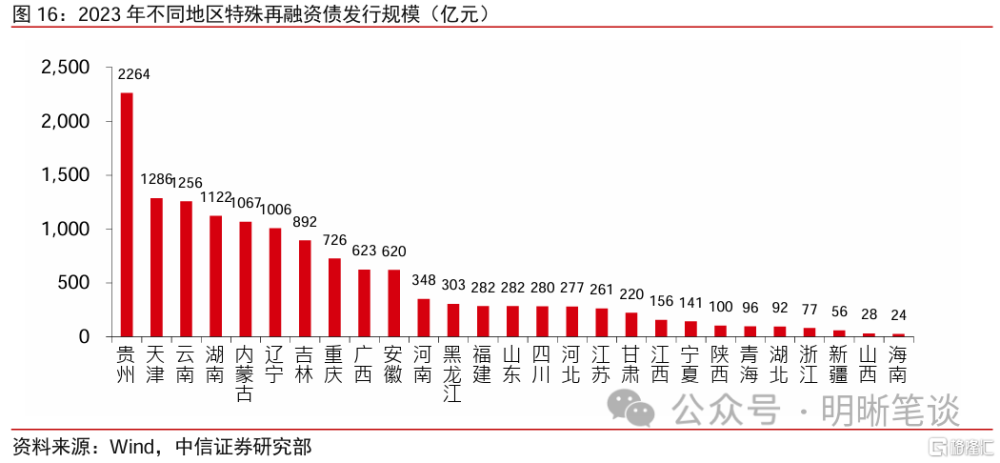

10月特殊再融資債的重啓發行,預示着本輪化債工作正式落地。2023年9月26日,內蒙古公告擬發行663.2億元特殊再融資債券,拉开了本輪債務化解的序幕。10月7日,天津成爲第二個公告發行特殊再融資債的地區,公告擬發行特殊再融資債210億元,此後遼寧、重慶、雲南等地也紛紛跟進,重啓特殊再融資債的發行。10月10日,內蒙古公告了第二批次的特殊再融資債發行計劃,成爲2023年首個擬發行規模破千億的地。截止2023年,貴州特殊再融資債發行規模爲2264億元,遠高於其余地區,天津、雲南、湖南、內蒙古和遼寧的發行規模也在千億級別。

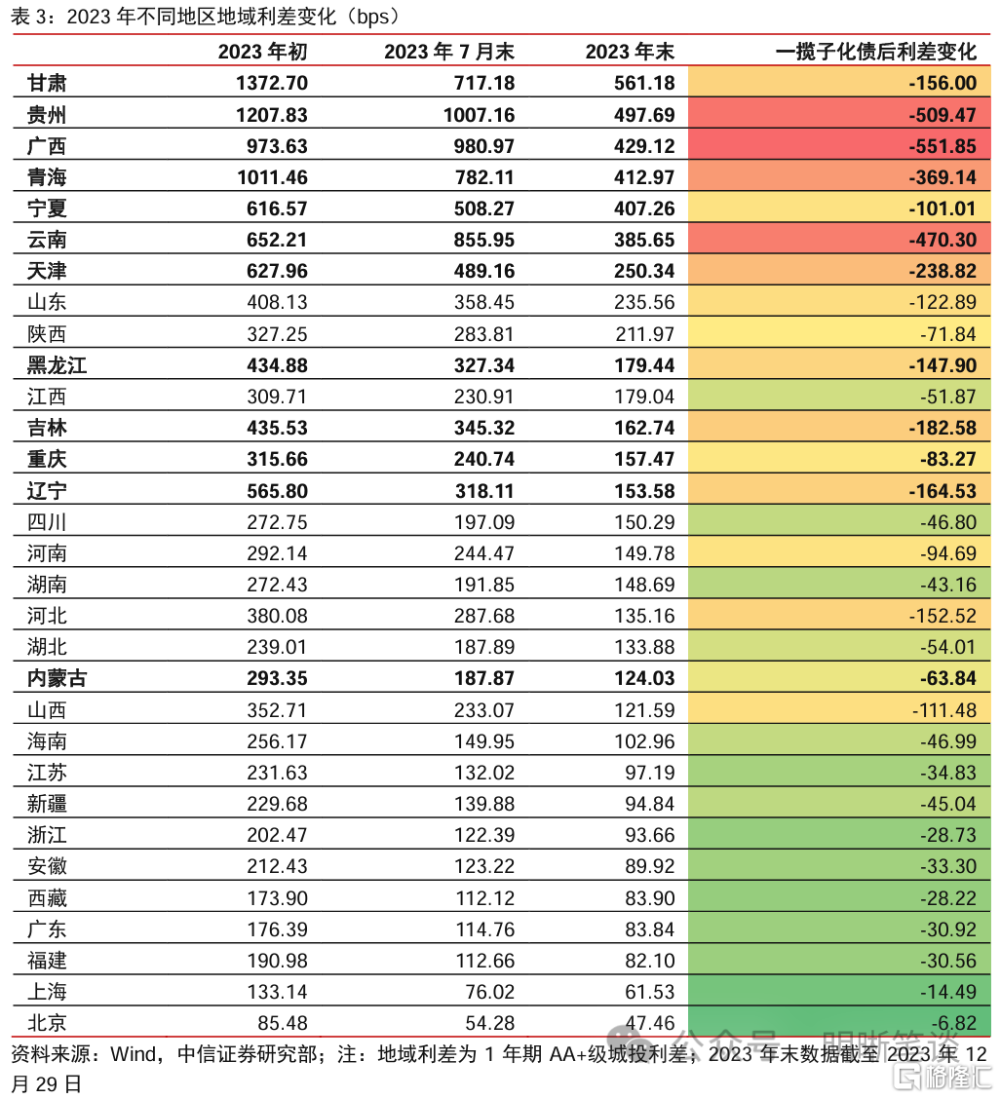

城投市場全面下沉行情下,重點地區利差明顯壓縮。隨着一攬子化債工作的正式开啓,城投下沉也成爲了機構投資者最爲偏好的投資策略,部分化債積極地區的城投市場受到高度關注,地域利差也被不斷湧入的資金壓至較低位置,其中廣西、貴州存續1年期AA+級城投債利差下行幅度超500bps。

地產支持政策打出組合拳

“認房不認貸”正式落地。2023年8月25日,住房城鄉建設部等三部門聯合印發了《關於優化個人住房貸款中住房套數認定標准的通知》,推動落實購买首套房貸款“認房不認貸”政策措施。2023年8月30日,廣州打響四大一线城市“認房不認貸”的第一槍,深圳緊隨其後,在同日晚間也發布通知宣布正式實施“認房不認貸”。僅隔一天,2023年9月2日,上海、北京也宣布將實施“認房不認貸”。

調降首付比例下限以及落實存量首套房貸降息。2023年8月31日,中國人民銀行、金融監管總局聯合發布《關於調整優化差別化住房信貸政策的通知》和《關於降低存量首套住房貸款利率有關事項的通知》,調整後統一了全國商業性個人住房貸款最低首付款比例政策下限,不再區分實施“限購”城市和不實施“限購”城市,首套住房和二套住房商業性個人住房貸款最低首付款比例政策下限統一爲不低於20%和30%。並將二套住房利率政策下限調整爲不低於相應期限貸款市場報價利率(LPR)加20個基點,首套住房利率政策下限仍爲不低於相應期限LPR減20個基點。

城投監管政策邊際趨緊

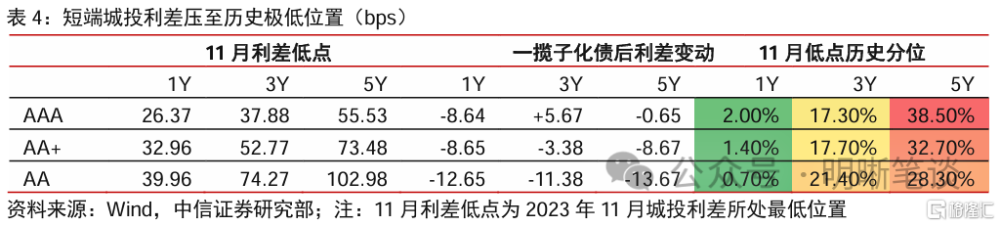

短端利差行至歷史極低水平,進一步下行存壓。化債推進催生城投短端下沉博弈情緒,城投利差在11月中旬也行至歷史極低位置,進一步下行存在壓力。具體來看,1年期各等級城投利差所處歷史分位水平均在2%以內。分等級看,中低等級城投債在一攬子化債主线明確後,利差下行幅度明顯更大,其中AA級不同期限城投債利差降幅最大都在10bps以上。

融資政策邊際趨緊,城投利差下行存壓轉爲震蕩。2023年9月,城投名單制度傳言开始發酵,市場上觀點存在一定分歧,在化債預期的背景下並未對城投市場走勢造成較大影響。2023年10月,有關城投融資限制的相關政策傳言再度發酵,疊加此前一系列城投融資邊際趨緊的輿情,市場關注度明顯提升。此後,城投債發行規模明顯縮量,新發城投債借新還舊比例擡升,則進一步佐證了城投融資政策的邊際趨緊。在此背景下,已被壓至歷史低位的城投債利差進一步壓縮動力不足,走勢轉爲震蕩。

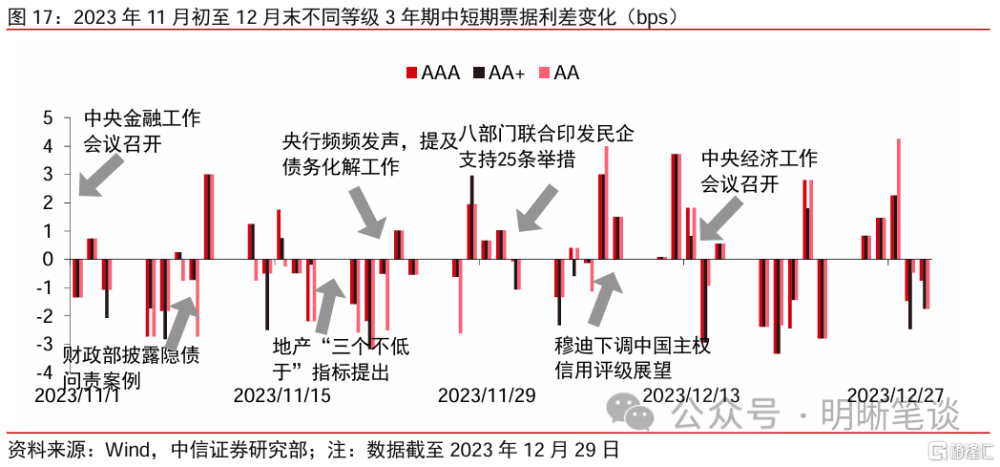

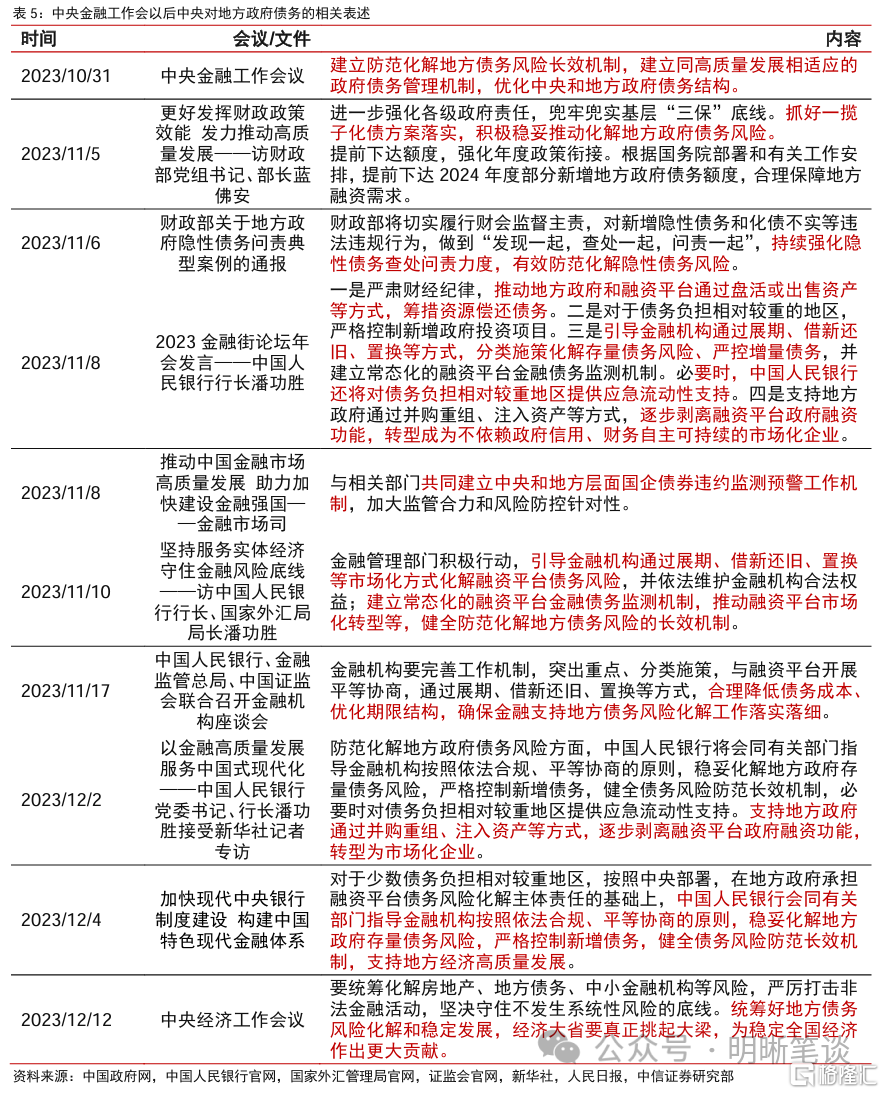

中央金融工作會以後,中央表態更爲頻繁,央行也一改過去保守態度,頻頻發聲。2023年10月31日,中央金融工作會議召开,提出“建立防範化解地方債務風險長效機制,建立同高質量發展相適應的政府債務管理機制,優化中央和地方政府債務結構”。2023年11月5日,財政部部長藍佛安在新華社採訪中表示要“抓好一攬子化債方案落實,積極穩妥推動化解地方政府債務風險”,表明化債工作繼續推進仍需多部門協同合作。2023年11月8日,央行行長潘功勝在2023年金融街年會上表示“引導金融機構通過展期、借新還舊、置換等方式,分類施策化解存量債務風險、嚴控增量債務,並建立常態化的融資平台金融債務監測機制。必要時,中國人民銀行還將對債務負擔相對較重地區提供應急流動性支持”,此後央行行長潘功勝也多次在採訪、會議中提及對於地方債務問題的化解方式,表現出中央對於債務問題的高度重視,態度也更爲積極。2023年12月12日,中央經濟工作會議召开,提出“統籌好地方債務風險化解和穩定發展,經濟大省要真正挑起大梁,爲穩定全國經濟作出更大貢獻”。

隱性債務“化存量”的過程中,“遏新增”也不可忽視。2023年11月6日,財政部繼2022年5月和7月之後再次發布8起隱債問責案例,問責範圍進一步擴大。在此時點,財政部選擇通報隱債問責案例,恩威並施,旨在重申隱債“遏增化存”的決心,以實際行動展現“防止一邊化債一邊新增”的態度。

收益訴求向外蔓延

地產板塊支持政策繼續出台。2023年11月17日,中國人民銀行等金融監管部門召开金融機構座談會,提出了“三個不低於”指標,旨在引導金融機構加大對地產企業的支持力度。除此之外,財聯社報道,有市場消息稱,監管機構正在起草一份中資房地產商“白名單”,可能有50家國有和民營房企會被列入其中,在列的企業將獲得包括信貨、債權和股權融資等多方面的支持。12月初,農行、建行、交行等六大銀行相繼發布消息稱,已與多家房地產企業進行交流,共商新形勢下房地產行業銀企合作新思路,推動房地產市場平穩健康發展。2023年12月12日,中央經濟工作會議提出“積極穩妥化解房地產風險,一視同仁滿足不同所有制房地產企業的合理融資需求,促進房地產市場平穩健康發展。加快推進保障性住房建設、“平急兩用”公共基礎設施建設、城中村改造等“三大工程”。

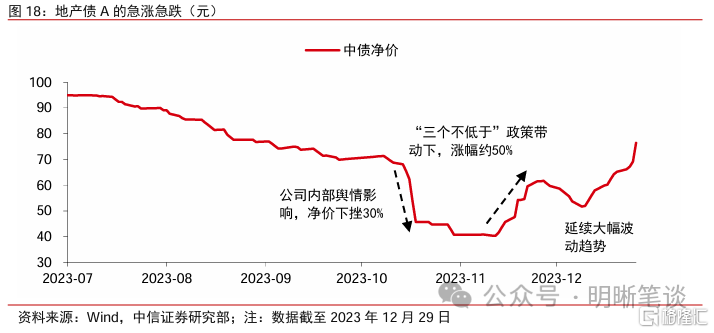

政策預期帶動下,地產債走勢也大起大落。以某只地產債A的中債淨價爲例,進入2023年下半年後,受地產板塊整體景氣度下滑影響,債券價格开始進入下行區間。10月,受公司內部輿情影響,地產債A價格快速下挫,下行幅度約30%,此後則延續低位震蕩模式。進入11月,在“三個不低於”政策預期的帶動下,地產債A價格又快速反彈,漲幅約50%。此後至2023年年末,地產債A價格則延續大幅波動的趨勢。

民營企業融資再獲政策支持。2023年11月27日,中國人民銀行、金融監管總局等八部門聯合印發《關於強化金融支持舉措 助力民營經濟發展壯大的通知》,提出支持民營經濟的25條具體舉措,並強調“銀行業金融機構要加大首貸、信用貸支持力度,積極开展產業鏈供應鏈金融服務,主動做好民營企業資金接續服務,不盲目停貸、壓貸、抽貸、斷貸,同時抓好促發展和防風險。優化民營企業債務融資工具注冊機制,充分發揮民營企業債券融資支持工具作用,擴大民營企業債券融資規模”。

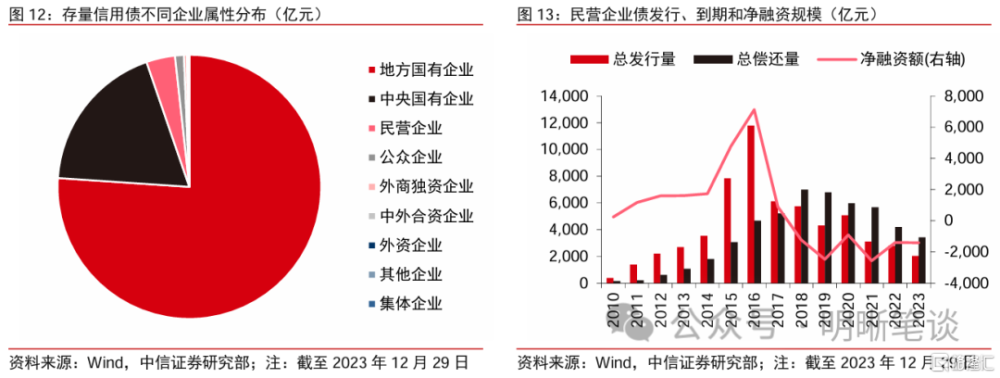

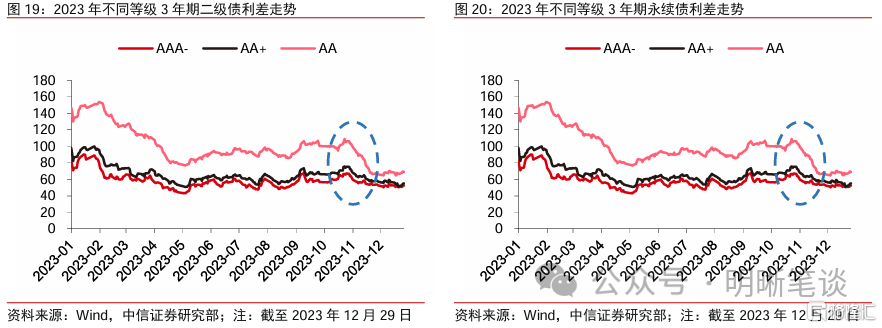

下沉策略外溢至二永板塊,城農商行二永債成爲配置風口。2023年四季度城投市場下沉行情演繹的背景下,城投債的收益空間被壓至低位,疊加城投市場供給縮量,信用市場結構性資產荒繼續蔓延。在此背景下,商業銀行二永債因其流行較高,且具有一定收益空間而受到市場關注,尤其是主體等級相對較低的城農商行二永債,則更具收益空間。由此,進入2023年11月後,部分資金开始湧入中低等級二永債板塊,AA級二永債利差下行明顯大於高等級二永債,城農商行二永債成爲配置風口。

外部輿情紛擾,境內市場巋然不動。2023年12月5日,穆迪評級公司發布公告,維持中國主權信用評級不變,但將評級展望由“穩定”調整爲“負面”。此次評級展望調整僅出於評級機構的自身判斷,客觀性不足,影響範圍更多局限於中資境外債市場,對於境內債券市場而言,海外輿情紛擾對其影響則相對有限。

美聯儲加息落幕幾成定局,城投美元債市場獲較高關注度。2023年12月美聯儲議息會議符合預期地維持聯邦利率5.25%-5.50%不變,鮑威爾整體發言偏鴿,且點陣圖顯示美聯儲上調了2023年經濟增速預測,小幅下調2024年的經濟增速預測,同時增加了明年降息預期,美聯儲加息落幕幾成定局。在此背景下,市場也开始期待2024年美聯儲降息周期的开啓,受美債利率變動影響更大的城投美元債市場由此也受到較高關注,在境內信用市場資產荒的背景下,城投美元債在票息、估值等角度優勢也十分明顯。

風險因素

監管政策超預期收緊;央行貨幣政策超預期;個別信用事件衝擊市場等。

注:本文節選自中信證券研究部已於2024年1月5日發布的《債市啓明系列20240105—2023信用市場大事記》報告,報告分析師:中信證券首席經濟學家 明明 執業證書編號: S1010517100001

首席資管與利率債分析師:章立聰 執業證書編號: S1010514110002;周成華 執業證書編號: S1010519100001;彭陽 執業證書編號: S1010521070001

首席信用債分析師:李晗 執業證書編號: S1010517030002;徐燁烽 執業證書編號: S1010521050002;丘遠航 執業證書編號: S1010521090001

大類資產首席分析師:余經緯 執業證書編號: S1010517070005;趙雲鵬 執業證書編號: S1010521120002;秦楚媛 執業證書編號: S1010523020001

標題:2023信用市場大事記

地址:https://www.iknowplus.com/post/68780.html