新一輪貨幣寬松已經开始,不要空T!

引子

近期,資本市場的寬松預期很強,十年國債收益率不斷下行,已經十分接近前期低位的2.54%了。

有朋友過來問了我兩個問題:

1、十年國債利率的低點會在哪裏?

2、十年國債利率接近前低了,能不能空T?

還好這位朋友沒有問“會不會降准降息”這種極其不着調的問題,否則,我真不知道怎么回答。

我的答案是:

1、十年國債利率極有可能破前低;

2、千萬不要空T,你嫌長債利率低可以去买短的,或者看戲;

下面开始解釋理由。

十年國債利率和一年存單利率的關系

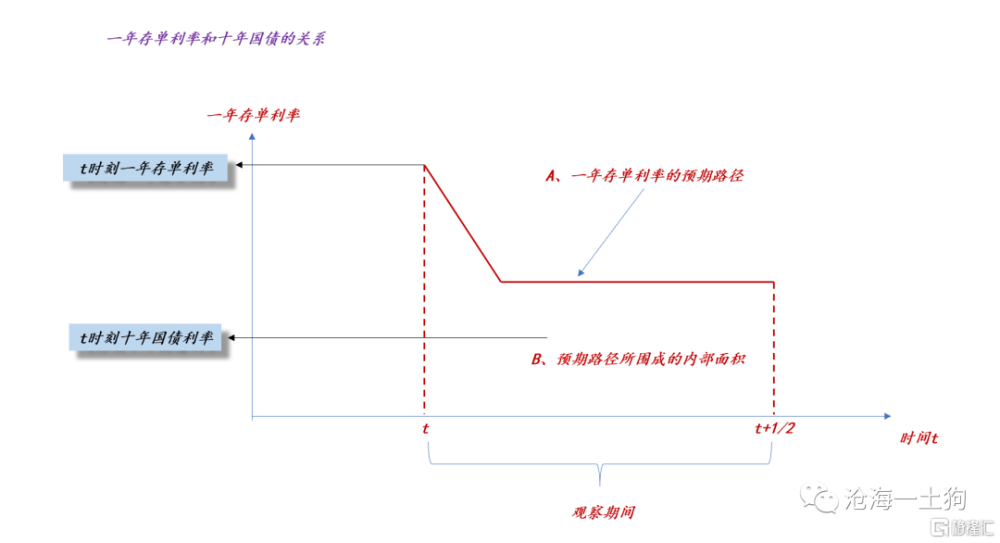

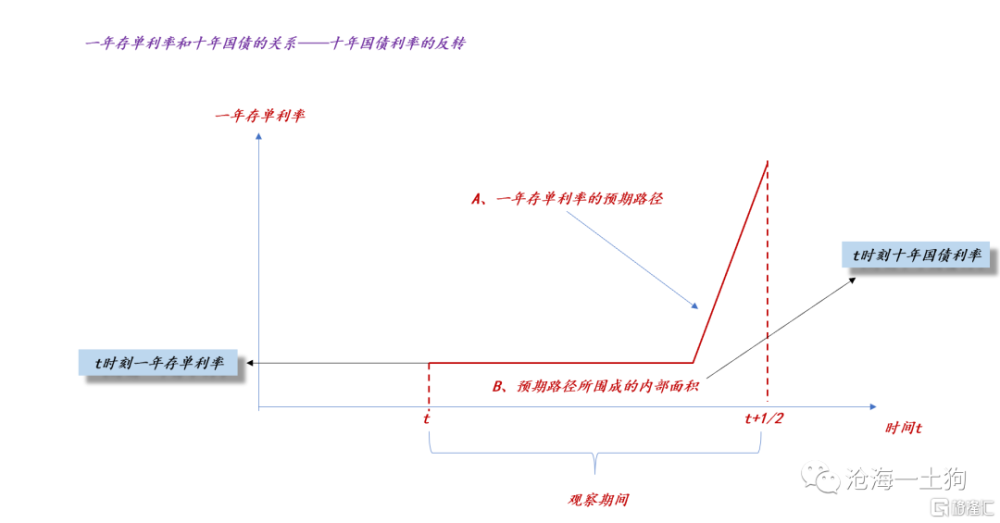

在前文《》中,我們討論過,十年國債利率和一年存單的關系,主要有以下三點:

1、十年國債利率反饋流動性預期;

2、一年存單利率反饋流動性現實;

3、十年國債利率所反饋的是未來一段時間一年存單利率的預期路徑;

如上圖所示,t時刻一年存單利率反饋的是當下的一個點,t時刻十年國債利率所反饋的是未來的一條线(ps:用內部面積加總)。

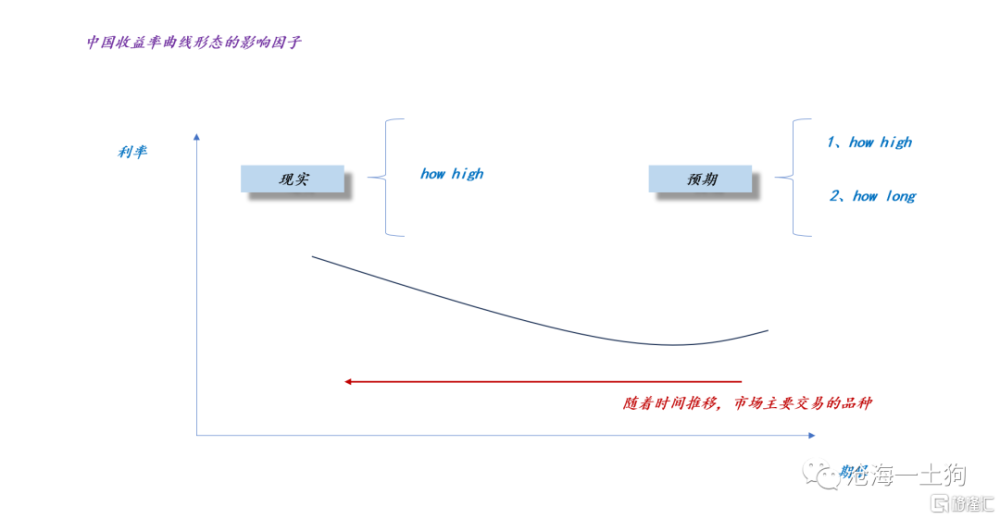

基於這個原理,我們會發現,當一波寬松周期越來越近時,長債先反饋,然後是短債反饋。

也就是說,當一波寬松周期快來臨時,市場會先擼三十年國債,然後擼十年國債,再擼三年國債,最後擼一年存單。

這個品種順序,實際上就是從寬松預期到寬松現實的順序。

遙遙領先的預期

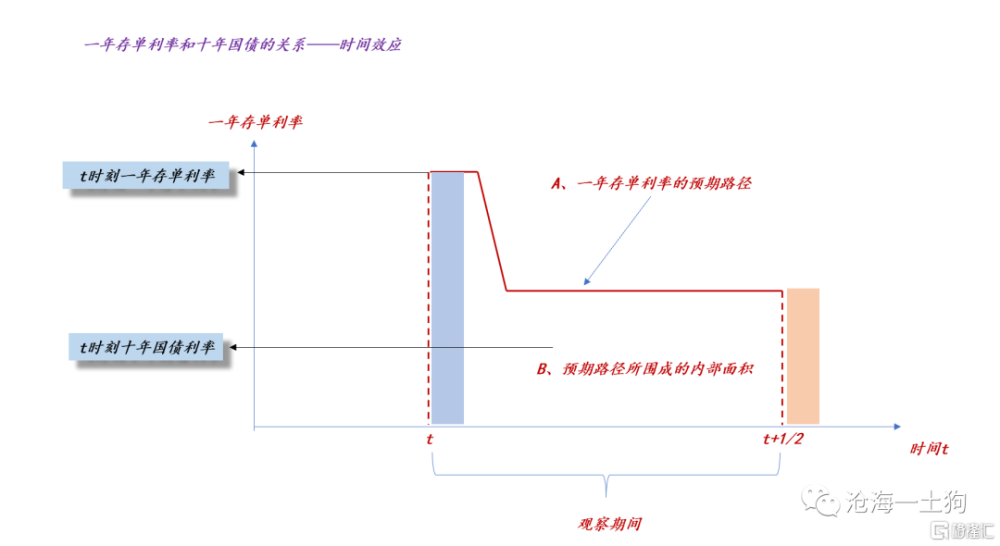

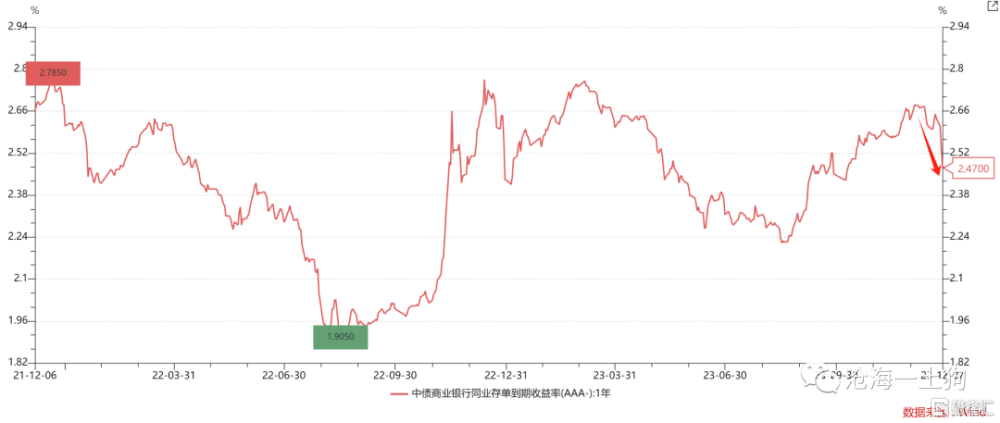

如上圖所示,當一年存單利率達峰後,雖然它會高位震蕩,但是,十年國債利率會見頂回落。

這是因爲時間效應,即隨着時間的推移,總面積會減掉藍色矩形,會增加橙色矩形,然而,後者小於前者。

時間效應就是預期遙遙領先於現實的核心原因。

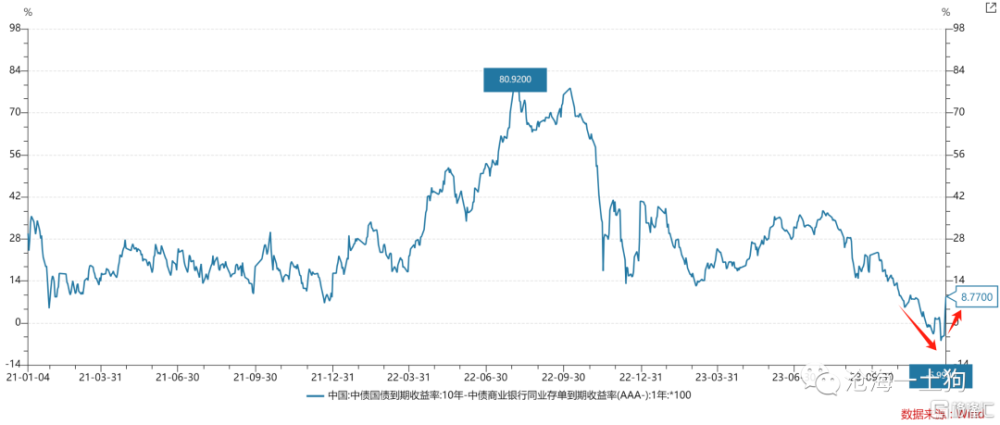

如上圖所示,十年國債利率和一年存單利率於11月底一起達峰,這時十年國債利率已經开始逐步下行,提前反饋寬松預期了,但是,一年存單利率持續高位震蕩,反饋流動性現實。

由於流動性預期和流動性現實的差距實在是太大了,所以,期限利差不斷地縮小直至收益率曲线倒掛。

如今流動性現實逐步兌現,期限利差快速反彈。

總的來說,當寬松預期遙遙領先於寬松現實時,期限利差收窄;當寬松現實大步兌現寬松預期時,期限利差擴大。

什么時候可以空T?

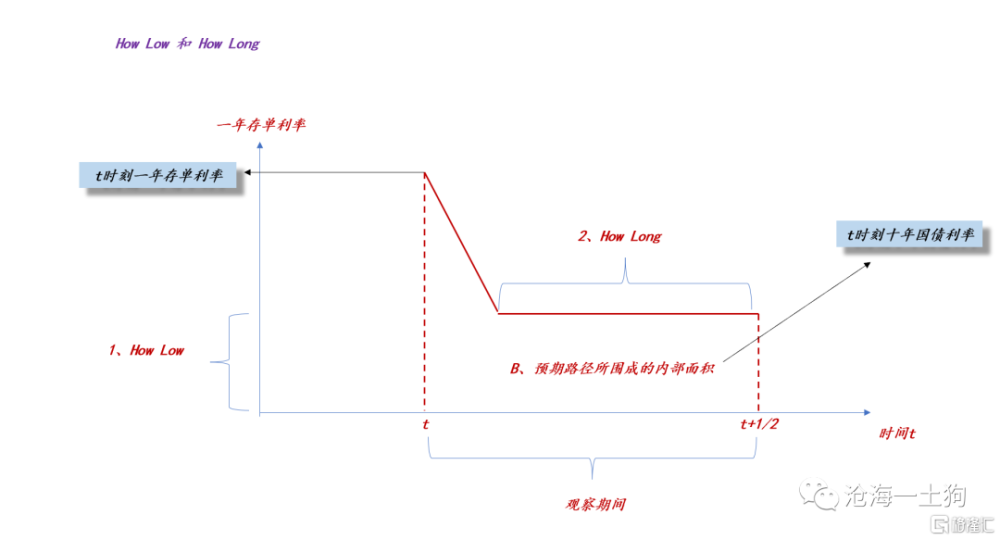

那么,什么時候可以空T呢?我們還是回到一年存單利率的預期路徑圖:

如上圖所示,當一年存單利率降低到央行的目標位置,一年存單利率會底部震蕩。

這時候全市場都清楚了那是央行的目標位置,時間效應逐步轉爲正值。於是,流動性預期會再次領先,十年國債利率會提前一段時間交易央行要退出寬松了。

如上圖所示,在2020年上半年,一年存單利率有一段低位震蕩的區間。在此區間的後半程,十年國債利率十分突兀地上行了一波,开始交易央行退出寬松的預期。

通過這個分析,我們會發現,空T的最低消費有兩個:

1、一定要等一年存單利率下行到位,確認央行的How Low;

2、在低位橫盤一段時間,評估出央行的How Long;

目前,一年存單利率正在快速下行,新一輪寬松周期剛开始,離空T的最低消費差了十萬八千裏。

關於十年國債利率的最低點位

這個問題取決於下面兩個核心問題,一、央行的目標點位是多少——How Low;二、央行的目標持續時間是多少——How Long。

在目前這個時間節點,我們很難回答這個問題。當下十年國債利率在2.56%附近,市場的基准預期大概在:

1、一年存單利率下降到2.10%附近;

2、該利率維持一個季度;

如果實際的How Low更低,或者實際的How Long更長,十年國債利率的最低點會更低,下行到2.40%也不是多難的事情,只要央行敢把一年存單利率壓到1.80%附近,市場就敢跟進。

說實話,打聽是否降准降息是極其老掉牙的投資方法,一點都沒意義,我們根本不知道該把它們塞到這個定價框架的哪個部分。

結束語

綜上所述,我們就回答了开頭的那兩個問題,最終有以下幾個結論:

1、不要老去問什么時候降准降息,這個問題一點都不重要,央行寬松的工具比大家想象中的要多;

2、盯好核心利率:一年存單利率;

3、關注這個利率的兩個核心部件:1、How Low;2、How High;

4、提前設置好基准情形,並捕捉央行超越基准情形的可能性;

5、當下是貨幣寬松剛开始的階段,不要空T;

6、對,貨幣寬松已經开始了,不要傻愣在那裏等降准降息了;

7、短債大概率跑贏長債,因爲寬松預期進入兌現階段了;

ps:數據來自wind,圖片來自網絡

標題:新一輪貨幣寬松已經开始,不要空T!

地址:https://www.iknowplus.com/post/66011.html