中金:銅金比與10年美債關系的完全回歸可能是一個漸進的過程

摘要

銅金比的含義。從長期歷史視角來看,銅金比總體是趨於下行的,主要原因可能是銅的供給相對更充裕,銅金產量之比趨於上升;布雷頓森林體系期間黃金價格被抑制,銅金比出現大幅上升,而隨着布雷頓森林體系瓦解,銅金比明顯下降;隨着美國在全球金融主導地位的削弱,黃金價格受到支撐,這不利於銅金比,而中國經濟崛起之後,銅需求被大幅拉升,銅金比又受到支撐。從短期來看,銅本質上反映的是經濟短周期波動,因而銅金比與制造業PMI明顯正相關;由於全球分工背景下制造業運行具有一定的同步性,疊加中國在全球經濟和貿易中的地位持續上升,我們認爲中國經濟的短周期變化對銅金比具有重要影響。

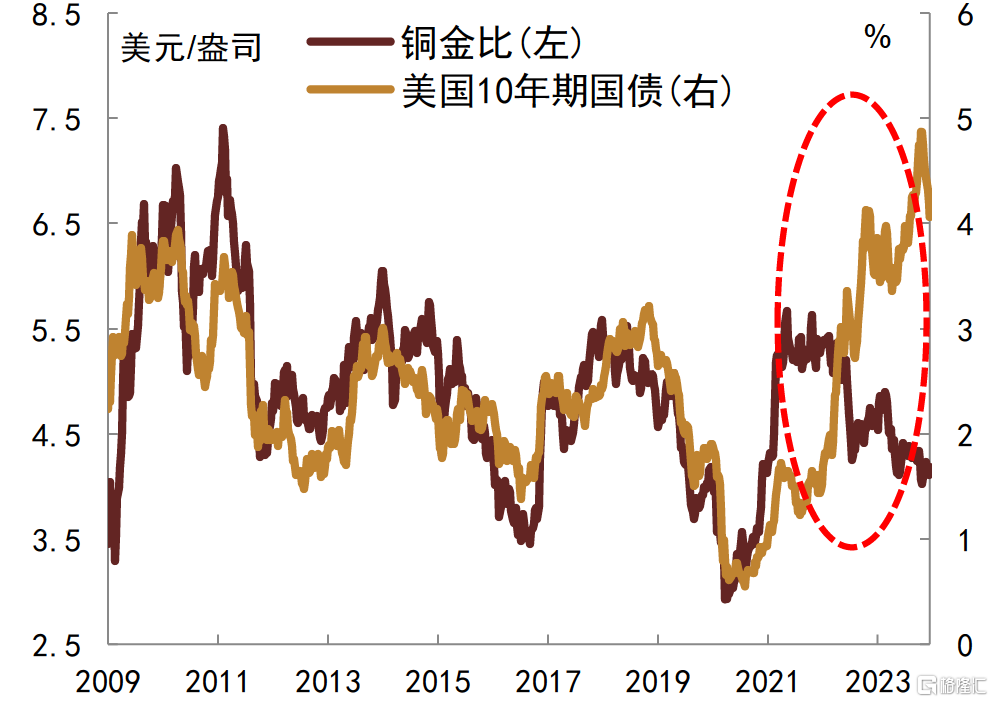

銅金比與美國長債的背離。短期銅金比與長端利率的共同驅動因素是短期實際經濟增長,不同之處在於長端利率還受到通脹的驅動,而銅金比基本不受通脹的影響。通常情況下通脹與實際增長之間有內在一致性,這就使得銅金比與長端國債利率走勢一致。2021-2022年美國短期經濟尤其是制造業運行逐漸走弱,銅金比高位震蕩趨於下行,而美國通脹卻大幅上升,帶來名義經濟增速上行,最終導致美國長端利率上升,銅金比與美國長債走勢背離。2023年前三季度美國通脹雖然回落,但是絕對水平仍然較高,貨幣政策持續收緊,美國短端利率高位震蕩上行;美國基本面邊際改善背景下,市場對美國經濟快速衰退預期減弱,美國收益率曲线倒掛有所收窄,長端利率持續上行;中國基本面偏弱,中國因素對銅金比影響較大,銅金比總體趨於震蕩下行,中國10年國債與銅金比走勢較爲一致。

銅金比與美國長債的回歸。一方面,我們預計2024年美國實際經濟增長面臨放緩壓力,而通脹可能也會繼續回落,2024年美國名義經濟增速下行,名義經濟對名義利率也將形成向下牽引,並且核心通脹繼續回落可能使得美聯儲貨幣政策轉向,2024年美聯儲可能开啓降息周期,我們預計10年美債收益率可能仍將趨於下行。另一方面,考慮美國經濟面臨放緩而中國復蘇偏弱,需求不足可能使得銅價難有明顯表現;與此同時,在美國可能开啓降息背景下,美國實際利率可能也會高位回落,疊加各國央行購金支撐,黃金價格有望保持相對強勢,2024年銅金比可能趨於回落。綜合來看,我們認爲2024年10年美債可能繼續下行,而銅金比也會趨於回落,其中10年美債下行幅度可能更大,最終銅金比與10年美債的關系有望逐步回歸。當然,考慮美國經濟和通脹下行可能有波折,10年美債下行可能也不是一蹴而就的,銅金比與10年美債關系的完全回歸可能是一個漸進的過程。

風險

美國通脹韌性超預期。

正文

引言

大類資產的定價邏輯各不相同,股票主要是基於盈利和估值進行定價,商品通常是基於供需關系進行定價,而債券更多是基於無風險利率和各種利差進行定價。然而大類資產的走勢卻不是毫不相幹的,各類資產之間常常表現出某種聯系,例如股票與債券的蹺蹺板現象,債券與商品的同步波動現象等。大類資產之所以表現出這些聯系,我們認爲主要是因爲宏觀因素在同時驅動着所有資產,宏觀對衝在很大程度上就是基於這些聯系構建策略。

各類資產的定價通常既有現實的因素,又有預期的因素,不過定價邏輯決定了股票更側重預期,商品和債券則更側重現實,或者說股票定價的是更長的預期,商品和債券定價的是更短的預期,這也是爲什么商品與債券往往表現出相對更密切的聯系,而股票則與二者似乎總是隔着什么。商品與債券的密切關系有很多表現,從全球資產定價的角度,商品與美債的關系最引人注目,尤其表現在:一是黃金價格與美國實際利率之間的負相關關系,二是銅金比與美國名義利率的正相關關系。

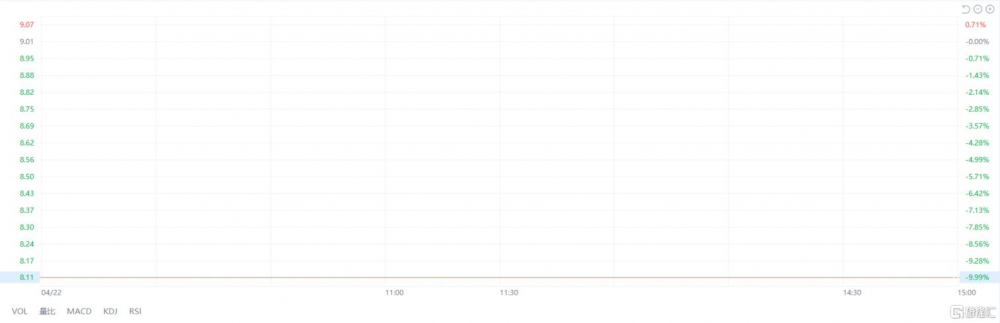

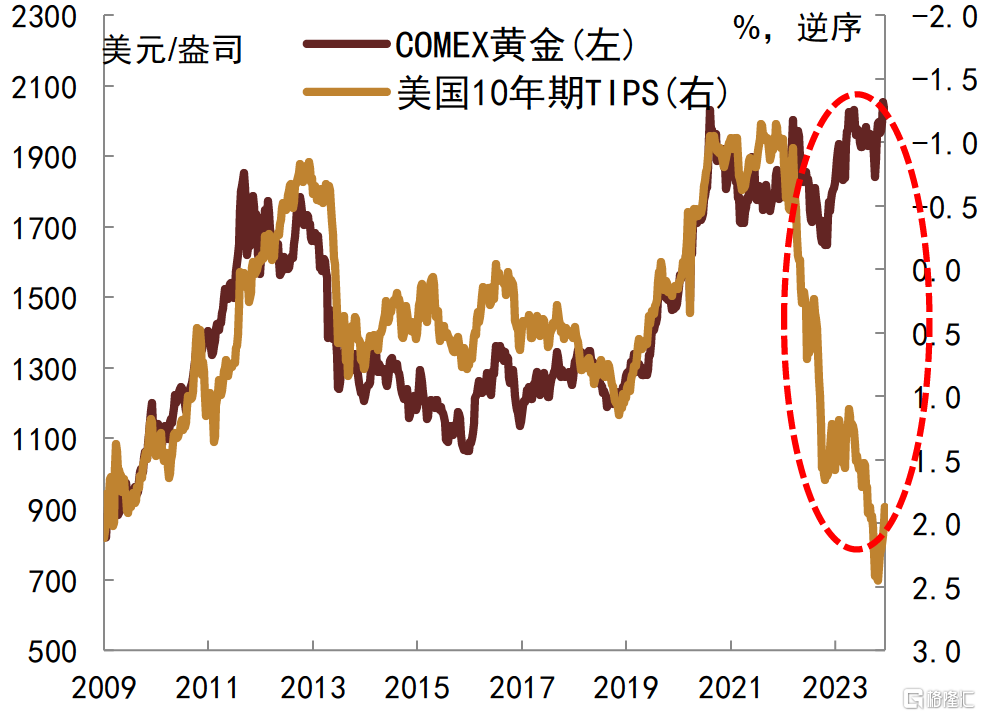

然而,2022年以來商品與美債出現了明顯背離,一是黃金價格偏強而美國實際利率也大幅上升,黃金價格與美國實際利率的負相關關系被破壞,二是銅金比下降而美國10年期國債利率持續上升,銅金比與美國名義利率的正相關關系被破壞。如何理解商品價格與美債利率的這些背離,而未來商品與美債的相關性會不會回歸呢?本篇報告我們圍繞銅金比與10年美債的背離進行探討,我們首先考察黃金和銅的定價,並探討銅金比是不是低估,然後考察10年美債是否高估,最後討論銅金比與10年美債的關系是否會回歸,我們在討論銅金比過程中還會探討黃金價格與實際利率的背離問題。

圖表1:黃金價格與美國實際利率走勢背離

注:數據截至2023年12月16日

資料來源:Wind,中金公司研究部

圖表2:銅金比與美國10年期國債名義利率走勢背離

注:數據截至2023年12月16日

資料來源:Wind,中金公司研究部

一、銅金比的詳細考察

對於銅金比與10年美債的背離,我們首先需要考慮的就是銅金比的定價是否合理,銅金比的定價是符合經濟基本面的隱含水平,還是存在高估或低估的可能?爲回答這個問題,我們先分別考察黃金和銅的定價邏輯,並探討黃金和銅的定價是否合理,然後分析銅金比的含義並探討銅金比的定價是否合理。具體來講,本部分主要包括以下內容:一是黃金的定價邏輯,二是關於黃金定價的幾個問題的思考,三是考察黃金價格是否存在高估,四是分析黃金價格與實際利率的背離,五是銅的定價邏輯,六是分析銅金比的含義並探討銅金比的定價是否合理。

1、黃金的定價邏輯

對於黃金的定價,市場已有較多討論,考慮本文一方面關注黃金與美債利率關系,另一方面考察銅金比的本質,我們將從歷史的視角按照以下幾個層次來理解黃金的定價。

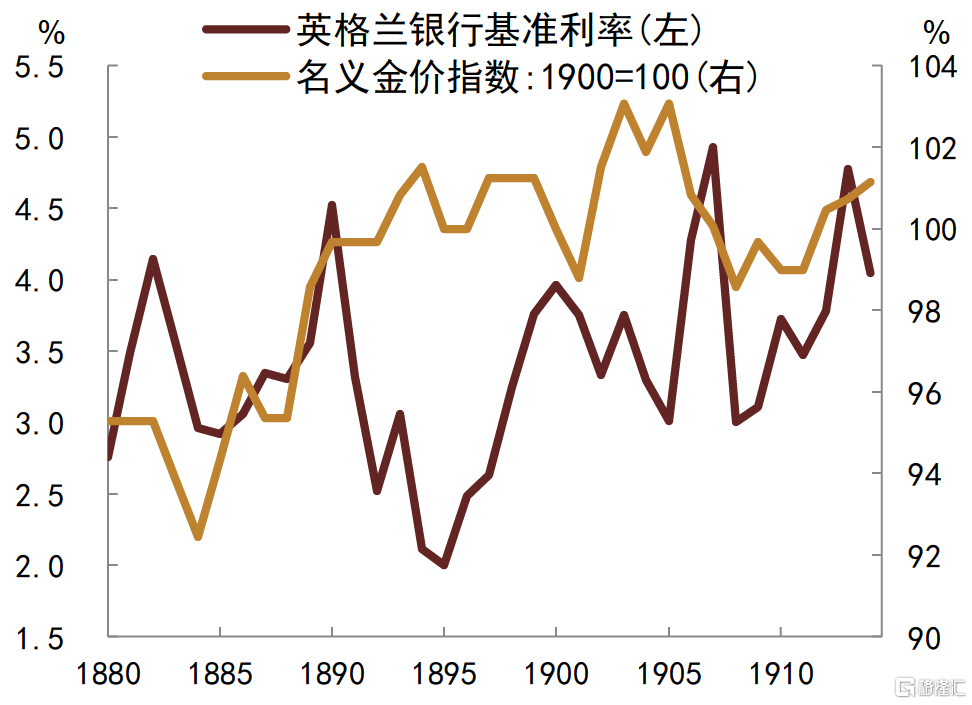

短期商品貨幣層面。考慮一個金本位制的經濟體,其潛在的兩種選擇:1)期初經濟主體可以選擇持有黃金,期末其資產總額保持不變;2)經濟主體也可以選擇進行投資,期末其資產有望獲得增值,增值幅度取決於經濟增長幅度,當然如果期間經濟萎縮,其資產也可能會縮水。由於經濟增長決定了實際利率,這種基於持有黃金機會成本的討論意味着,黃金價格與實際利率是負相關的。例如1880-1914年這段時期,西方國家金本位運行良好,各國匯率穩定而通脹較低,黃金價格與利率呈現負相關關系(由於通脹較低而且平穩,這裏使用名義利率體現)。

圖表3:1880-1914年黃金價格與英國利率

注:英格蘭基准利率詳見Bank of England, A millennium of macroeconomic data。名義金價指數根據實際金價指數與通脹計算。實際金價指數參見Jacks,2019,From Boom to Bust: A Typology of Real Commodity Prices in the Long Run

資料來源:BoE,美國人口調查局,Jacks 2019,中金公司研究部

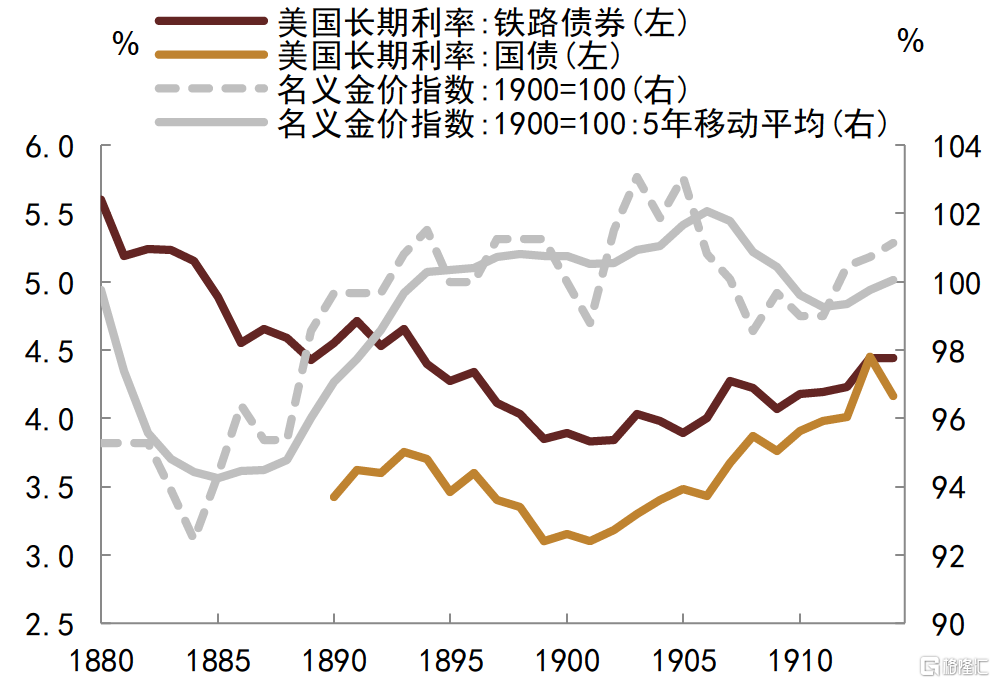

圖表4:1880-1914年黃金價格與美國利率

注:美國利率數據詳見《Historical Statistics of the United States Colonial Times to 1970》。名義金價數據參見圖3注

資料來源:美國人口調查局,Jacks 2019,中金公司研究部

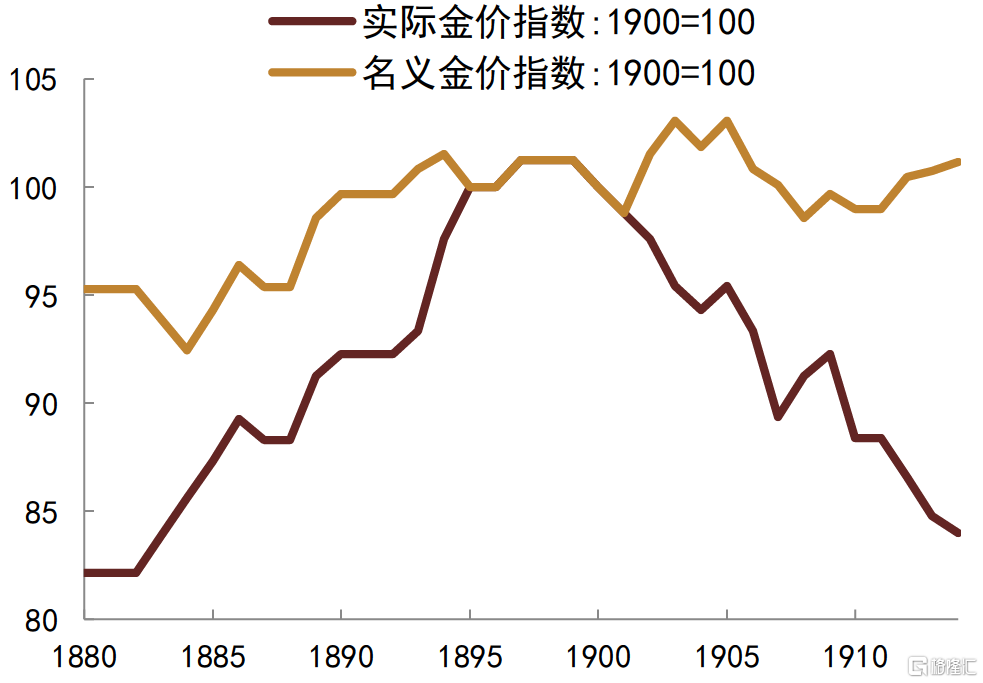

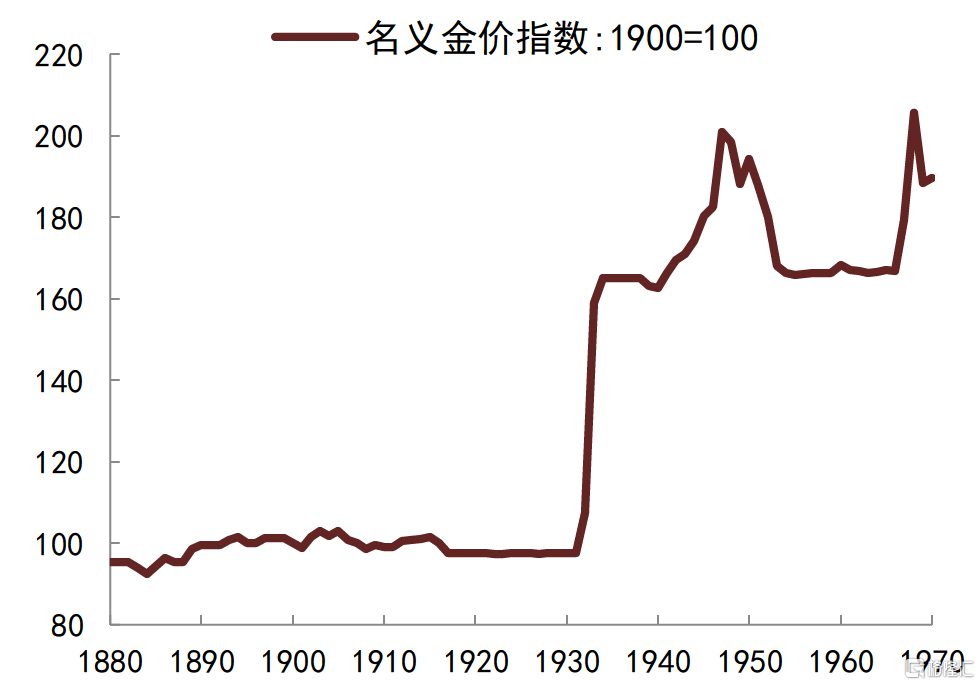

長期商品貨幣層面。上述討論其實有個前提,就是金本位制度運行平穩,這在短期是可以得到保障的,對於短期經濟增長帶來的貨幣需求增加,金幣供給通常可以有效滿足,不過長期來看可能就未必。一方面,黃金長期供給增長受限,尤其是很多黃金進入首飾和儲藏領域,無法完全進入貨幣流通領域;另一方面,隨着一個經濟體的經濟規模持續增長,以及經濟增長過程中的貨幣化現象,黃金需求會持續快速增長。金本位制的內在不穩定性,意味着長期來看黃金價格是趨於上漲的。在金本位時期的1880-1914年,全球黃金價格穩中有所上行,而在金匯兌本位制下黃金價格被人爲壓制,隨着匯兌比例難以爲繼,黃金價格大幅跳漲,無論是一战之後到大蕭條之間的時期,還是布雷頓森林體系時期,大體情形都是如此。

圖表5:1880-1914年黃金價格走勢

注:金價指數參見圖3注

資料來源:美國人口調查局,Jacks 2019,中金公司研究部

圖表6:1880-1970年黃金價格走勢

注:金價指數參見圖3注

資料來源:美國人口調查局,Jacks 2019,中金公司研究部

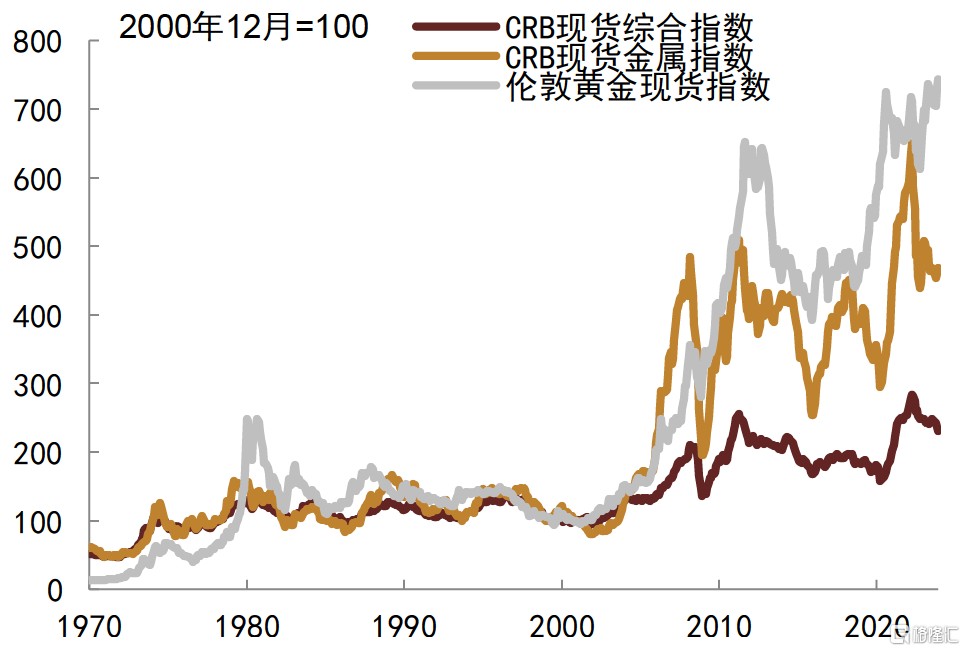

信用貨幣層面。布雷頓森林體系瓦解之後,全球進入信用貨幣時代,黃金的貨幣屬性逐漸減弱,黃金作爲商品貨幣的定價邏輯有所變化。在短期商品貨幣層面,持有黃金的機會成本依然存在,黃金價格與實際利率負相關,不過在長期商品貨幣層面,黃金的定價讓位於更重要的東西,那就是信用擴張與通貨膨脹。在信用貨幣時代,貨幣通過銀行體系不斷創造貨幣,加上當局總是有印鈔衝動,貨幣化和金融化持續推進,貨幣總量持續擴張,這導致實物商品價格趨於上漲,黃金的價格也會隨着一般物價上漲而上漲。從1970年以來黃金與一般商品價格走勢來看,黃金價格長期走勢與一般價格保持一致,也就是說長期來看黃金價格與通脹是正相關的。

圖表7:黃金價格跟隨一般商品價格上漲

注:數據截至2023年12月

資料來源:Wind,中金公司研究部

圖表8:黃金價格長期走勢與一般商品一致

注:數據截至2023年12月

資料來源:Wind,中金公司研究部

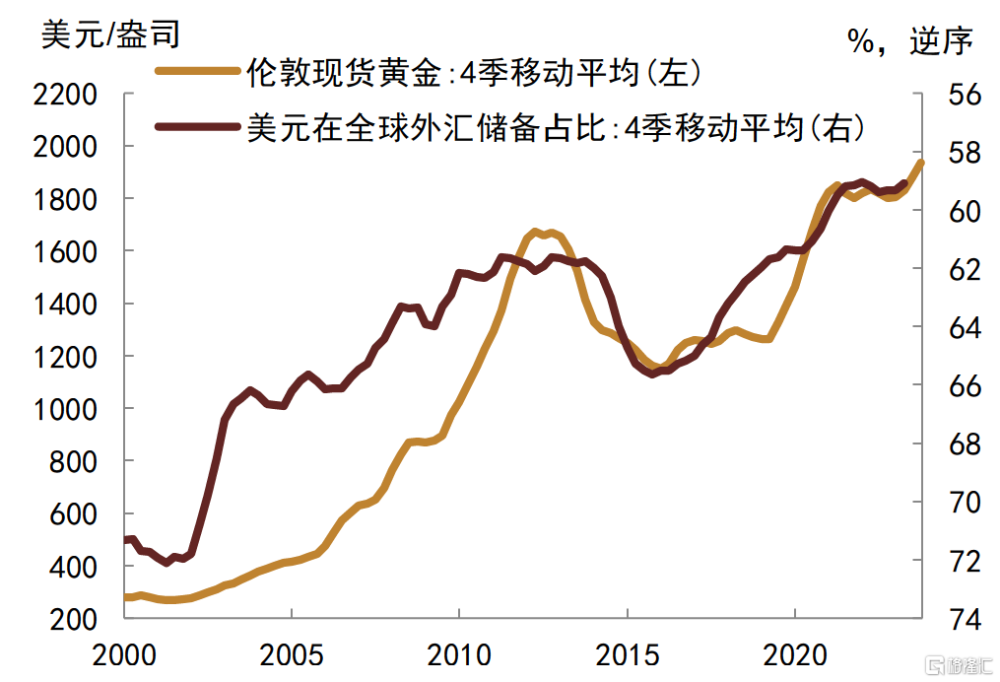

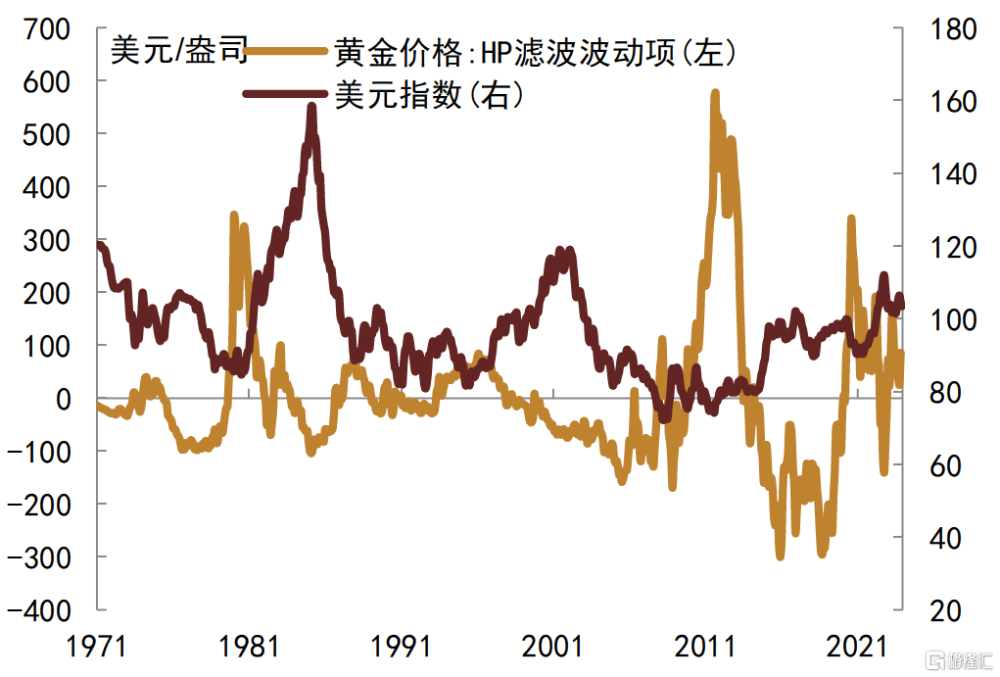

金融系統層面。貨幣信用還衍生出來兩個問題,一個是全球金融體系不穩定,一個是匯率不穩定,並對黃金定價產生較大影響。在金本位制時期,各國在金融體系中相對平等,各國匯率保持穩定,在價格鑄幣流動機制下,國際收支也有平衡機制。到布雷頓森林體系,美國主導全球金融體系,雖然匯率相對平穩,但是國際收支缺乏平衡機制,制度具有內在的不穩定性。進入到信用貨幣時代之後,美國的主導地位逐步衰落,全球金融體系持續重塑,這使得黃金的地位持續被提及,黃金價格受到推升。與此同時,信用貨幣時期的匯率尤其不穩定,而美元計價黃金的價格走勢自然也會受到美元匯率的影響,歷史數據顯示黃金價格波動與美元指數明顯負相關。當然匯率包含的信息特別復雜,其隱含的美國經濟和貨幣因素也對黃金價格有重要影響。

圖表9:黃金價格走勢與美元外匯儲備佔比負相關

注:數據截至2023年12月

資料來源:Wind,中金公司研究部

圖表10:黃金價格波動與美元指數負相關

注:數據截至2023年12月

資料來源:Wind,中金公司研究部

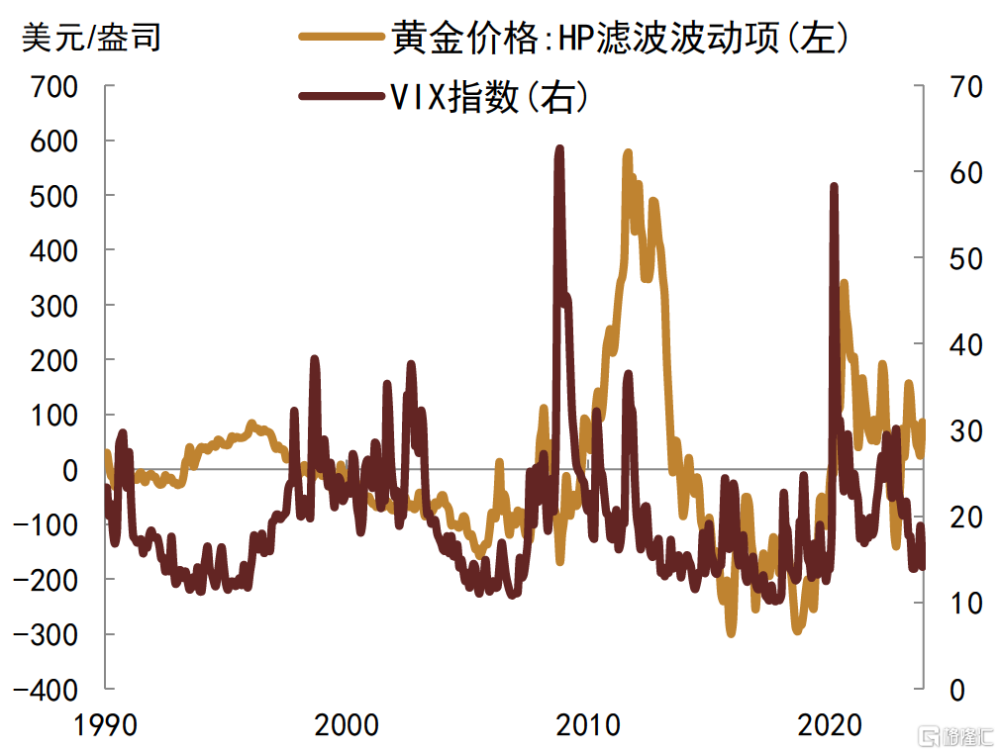

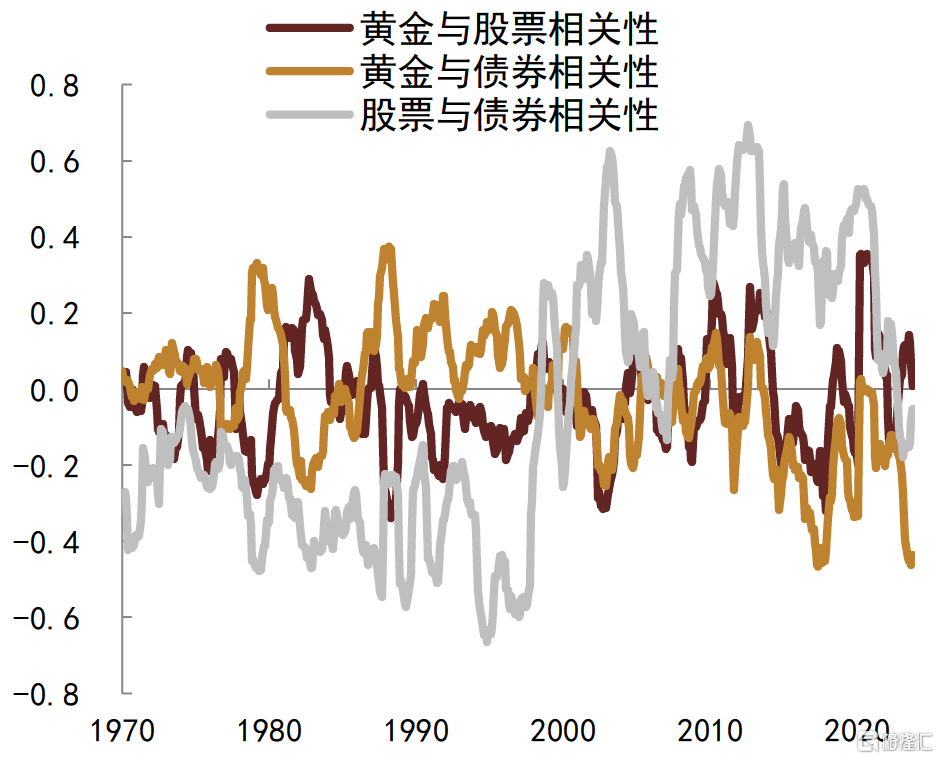

避險資產層面。隨着貨幣功能消退,黃金不再是現金資產,而是成爲一種獨特的避險資產。一方面,在金融市場波動時期,市場風險偏好下降,投資者可能买入黃金避險,從黃金價格波動與VIX的關系可以看到,黃金價格通常是在市場波動較大的時期快速上漲。另一方面,黃金與其他大類資產相關性較低,我們使用1968-2023年數據計算發現,黃金與標普500的相關性爲-0.01,黃金與美國10年國債的相關性爲-0.04,這種低相關性意味着配置黃金可以有效實現風險分散。

綜合前文不同層面的討論,我們傾向於這樣理解黃金的定價:從中長期視角來看,在信用貨幣體系下,隨着貨幣擴張和一般物價水平上升,以及美元信用持續削弱,黃金價格在中長期趨於上漲;從中短期視角來看,黃金價格與實際利率負相關,與名義利率不相關,黃金具有獨特的避險屬性,在金融市場波動時期最受青睞;從歷史數據來看,黃金價格上漲最快的階段通常發生商品價格上漲、美元信用下降和金融市場波動的時期,黃金價格調整通常發生在經濟增長良好、勞動生產率提高、美元信用穩健而商品價格平穩的時期。

圖表11:黃金價格波動與VIX指數

注:數據截至2023年11月

資料來源:Wind,中金公司研究部

圖表12:黃金與股票債券的相關性

注:數據截至2023年10月

資料來源:Wind,中金公司研究部

2、關於金價的幾個思考

我們在上文從歷史視角介紹了黃金的定價,不過有幾個重要的定價問題沒有論及,而這些問題對於我們理解黃金價格走勢,以及後面要討論的商品與美債的背離也較爲重要,我們在這裏也進行簡單討論。

如何理解黃金的商品屬性?我們在前面討論黃金的定價時,沒有討論黃金的商品屬性,而是直接討論黃金的貨幣屬性,這是因爲我們認爲黃金的商品屬性相對較弱。對於一般商品的定價,我們重點關注其供需平衡表,供需平衡情況決定庫存變化並驅動價格走勢。然而,與一般商品不同的是,當期消費的黃金並不會完全退出流通市場,即便是作爲首飾也很容易回到市場形成供給,而歷史消費的黃金形成了龐大的黃金存量,這些意味着分析黃金的平衡表意義不大,我們難以從一般商品的角度來對黃金進行定價。當然這也不是說我們不需要關注黃金的供給和需求變化,只是我們認爲其對黃金的定價並不是最關鍵的決定因素。

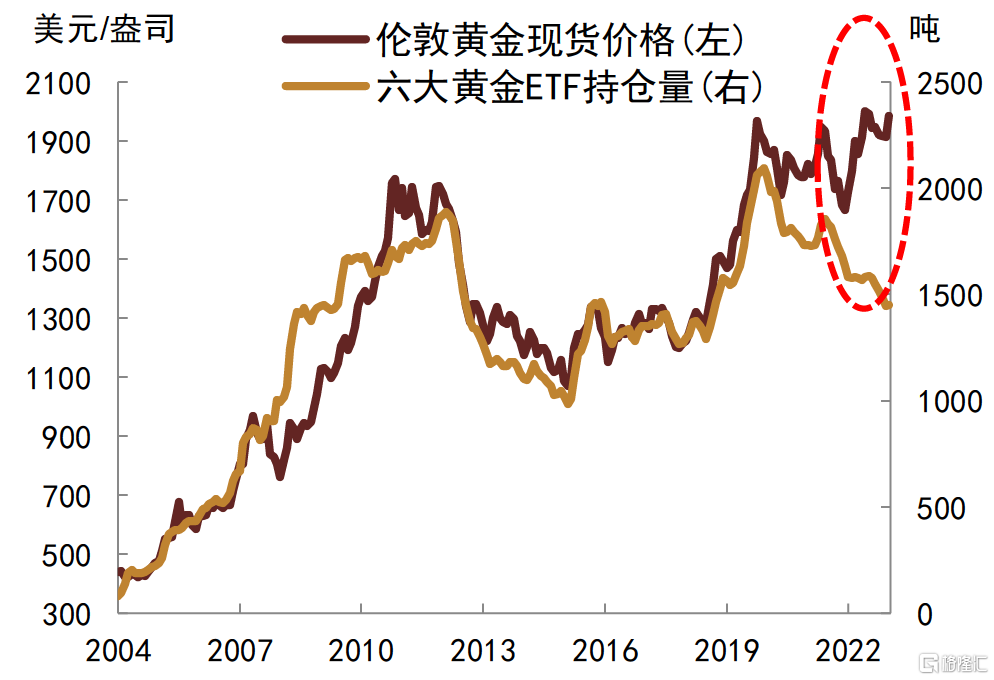

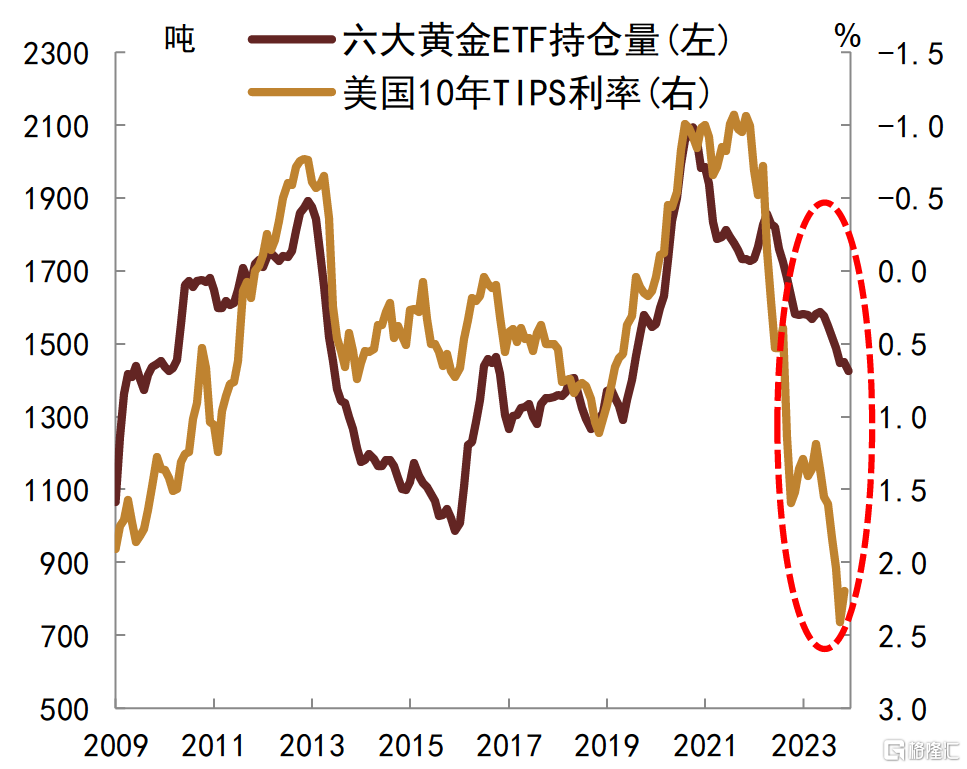

如何看待黃金ETF持倉與黃金價格的背離?黃金的需求有較大一部分來自投資需求,黃金ETF投資較爲便利,逐漸成爲投資黃金的重要途徑,而黃金ETF持倉量是黃金投資需求的重要側面體現。從歷史數據來看,黃金ETF持倉量與黃金價格具有明顯的正相關性,畢竟價格變化會帶來投資需求變化,這也符合多數資產的量價關系。不過,2022年以來盡管黃金價格高位震蕩,但是黃金ETF持倉量卻明顯下降,如何理解黃金價格與黃金ETF持倉之間的背離呢?我們猜測美債收益率上升可能是重要因素,因爲美債收益率上升使得持有黃金的機會成本大幅增加,同時黃金的上行動力卻在減弱,這使得部分投資者減少黃金配置。

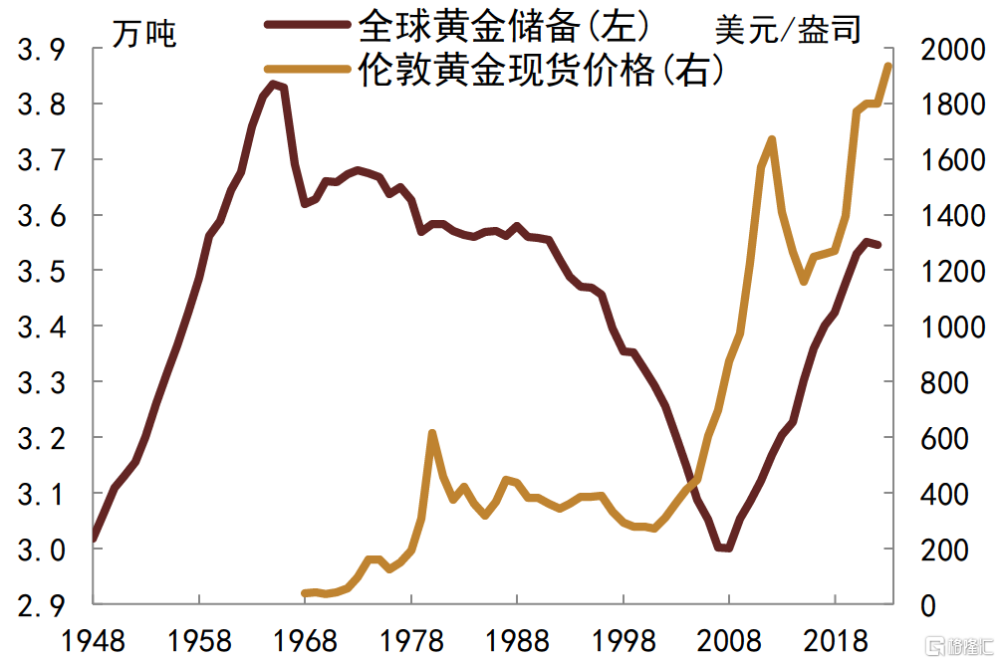

如何理解央行买賣黃金的影響?黃金的投資需求還有一部分來自各國央行,尤其是次貸危機之後各國央行持續增持黃金,全球黃金儲備也持續上升,那么央行买入黃金會不會明顯推升黃金價格呢?我們認爲這需要從兩個方面來看待。一方面,央行买賣黃金規模較大,肯定會對價格產生一定的影響,例如上世紀九十年代賣出黃金拖累黃金價格,次貸危機之後买入黃金推升黃金價格。另一方面,央行买賣黃金並不改變黃金價格趨勢,畢竟多數情況下央行买賣黃金的決策並不是基於價格因素,歷史數據也顯示黃金儲備與黃金價格之間的關系比較弱,黃金主要還是基於我們在前文討論的邏輯而定價的。

圖表13:黃金價格與黃金ETF持倉量走勢背離

資料來源:Wind,中金公司研究部注:數據截至2023年11月。黃金ETF持倉量爲SPDR、iShares、GBS、PHAU、SGBS和GOLD六個黃金ETF月均持倉量之和

圖表14:黃金價格與全球央行黃金儲備

資料來源:Wind,中金公司研究部注:數據截至2023年11月

3、黃金價格高估的證據

通過前文黃金定價的討論可知,在短期商品貨幣層面,實際利率是持有黃金的機會成本,不過2022年3月以來實際利率大幅上升,而黃金價格卻沒有下降,黃金價格似乎擺脫了實際利率的影響,我們首先想到黃金價格是不是高估了?有沒有什么因素會導致黃金價格高出投資者根據實際利率預期的水平?

如果所有參與者都根據實際利率進行交易,那么黃金價格無疑將與實際利率保持負相關關系,不過並不是所有的參與者都是如此,比較典型的就是各國央行。央行可能也認可黃金價格與實際利率是負相關的,只是央行买賣黃金時通常沒有那么關注價格,而更多是考慮金融安全等因素,尤其是俄烏衝突背景下美國加大對俄羅斯金融制裁,部分央行出於對美元資產的顧慮而購买黃金,因而我們不排除是央行購买黃金導致黃金價格受到支撐。

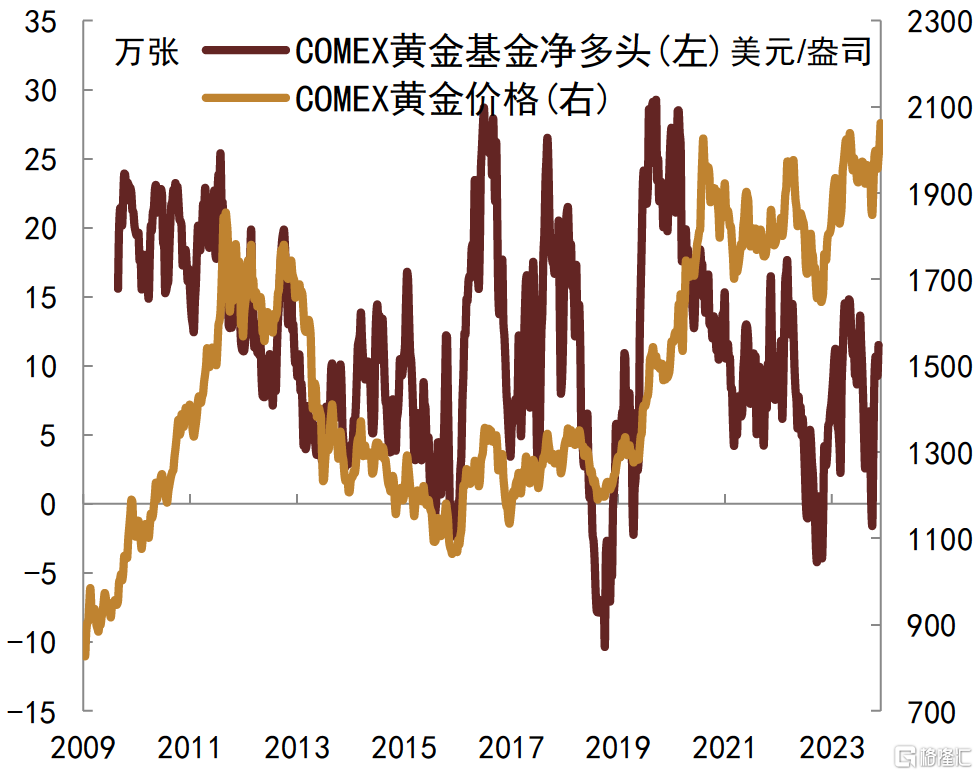

我們有一組間接證據可以支撐這種判斷:一是2022年3月以後管理基金的黃金淨多頭處於低位,代表一般投資者對黃金沒有那么樂觀;二是前文提到黃金價格與黃金ETF持倉的背離,盡管黃金價格持續處於高位,但是2022年6月以後黃金ETF持倉量卻持續下降,這也表明一般投資者對黃金態度的偏謹慎;三是黃金ETF持倉量與實際利率仍然表現出負相關性,考慮央行在TIPS交易中佔比可能偏低,這反映一般投資者視角下,黃金價格仍與實際利率保持內在的負相關性。

圖表15:COMEX黃金基金淨多頭處於低位

注:數據截至2023年12月5日

資料來源:Wind,中金公司研究部

圖表16:黃金ETF持倉量與美國TIPS利率

注:數據截至2023年12月

資料來源:CEIC,Wind,中金公司研究部

4、黃金價格與實際利率的背離

當然即便從黃金ETF持倉角度來看,相對於實際利率的上升幅度,黃金ETF持倉的下降幅度還是明顯偏小了,這提示我們是不是實際利率也偏高了?

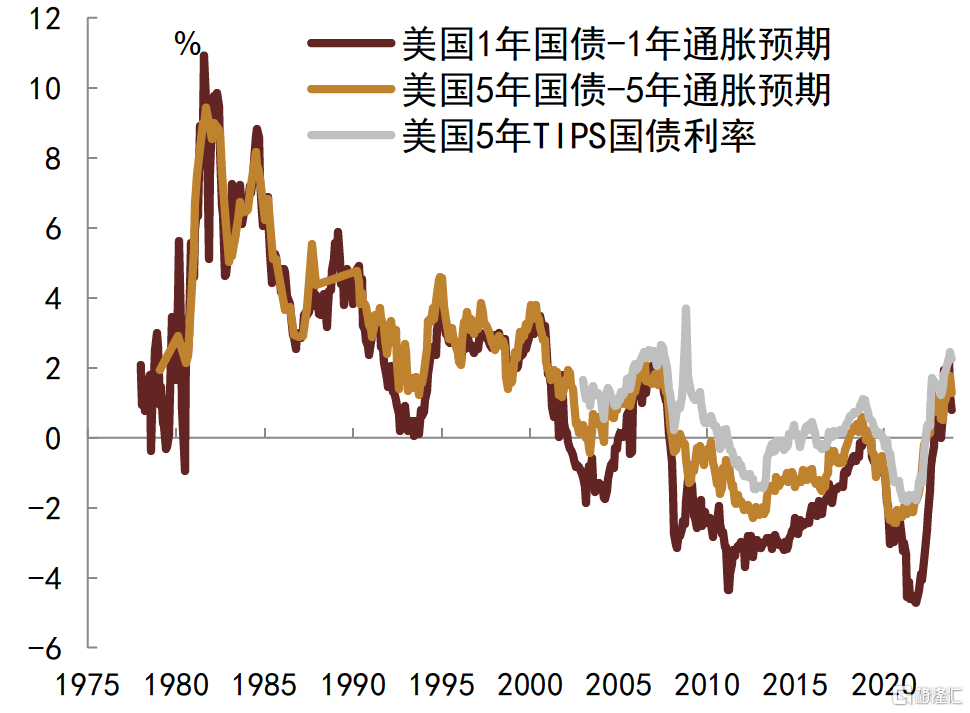

我們在討論美國實際利率時,通常默認使用美國TIPS利率,TIPS利率是基於真實交易產生的,但是這不能改變一個現實,那就是實際利率並不是直接觀測的,TIPS反映了投資者的認知,但是大多數經濟主體並不基於此進行經濟決策,經濟行爲更多還是基於名義利率和通脹發生的,因此我們有必要從實際利率的定義考察美國實際利率情況。

考慮計算實際利率需要用到通脹預期,而美國通脹預期數據比較有代表性的是密歇根大學消費者調查的1年和5年通脹預期數據,我們計算美國1年和5年實際利率。我們發現計算得到的實際利率與TIPS利率走勢一致,不過計算得到的實際利率要低於TIPS利率,今年9-10月計算得到的5年實際利率平均是1.73%,而5年TIPS利率平均是2.35%。盡管TIPS利率確實存在高估的可能,但是從歷史數據看TIPS利率總體是相對更高一些,這並不能很好的解釋實際利率與黃金價格走勢背離的問題。並且我們計算得到的實際利率與TIPS利率走勢較爲一致,似乎反而是從側面印證了使用TIPS利率的有效性。

圖表17:美國實際利率

注:數據截至2023年12月

資料來源:CEIC,Wind,中金公司研究部

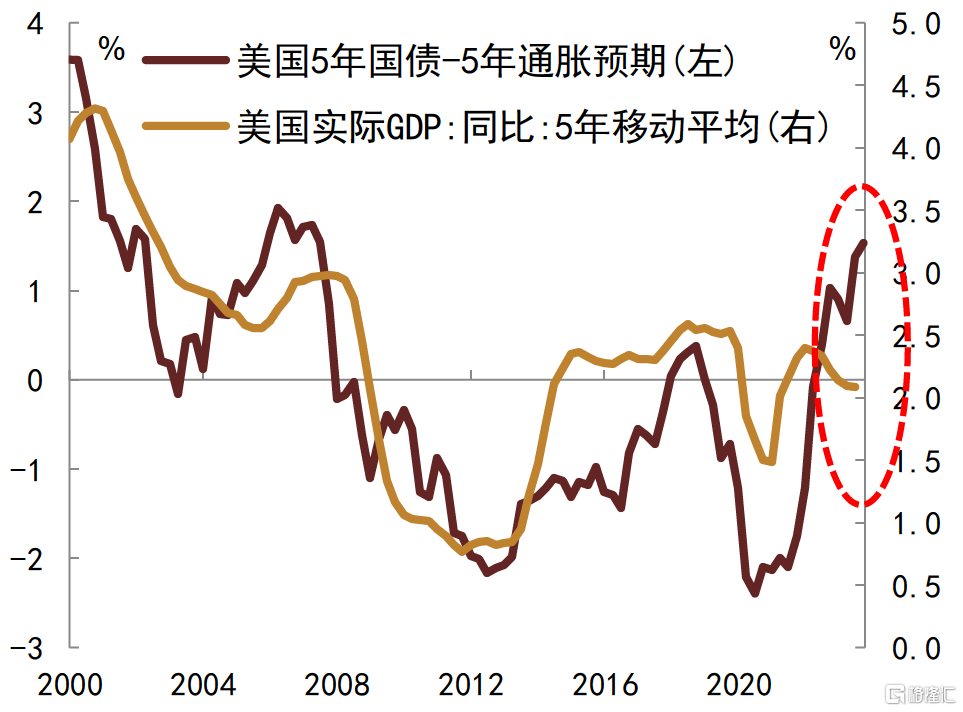

圖表18:美國實際利率與實際GDP

注:數據截至2023年12月

資料來源:CEIC,Wind,中金公司研究部

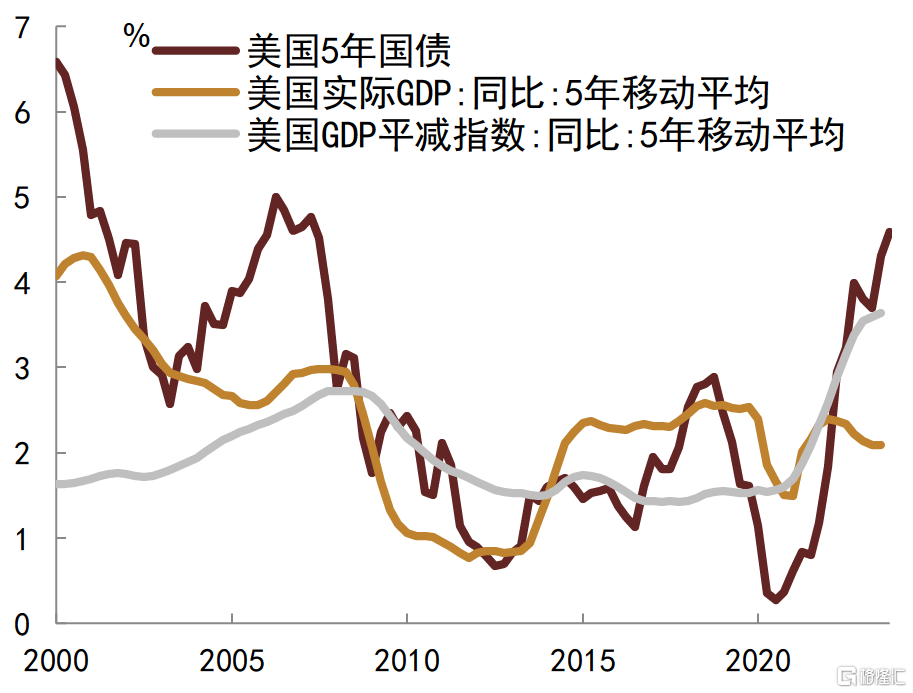

那么實際利率到底有沒有偏高呢?我們可能需要從實際利率的內在含義來探討。實際利率是用名義利率減去通脹預期,由於通脹預期難以准確衡量,實際利率也就很難保證准確,但是實際利率本質上反映的是實際產出趨勢,實際利率與實際產出趨勢應該是一致的。從歷史數據來看,我們用5年國債與5年通脹預期計算的實際利率,與實際GDP同比的5年移動平均走勢大體一致,不過2022年下半年以來二者出現明顯背離,實際利率明顯上升,而實際經濟增長中樞卻仍然在低位,這暗示實際利率可能高於基本面隱含水平。

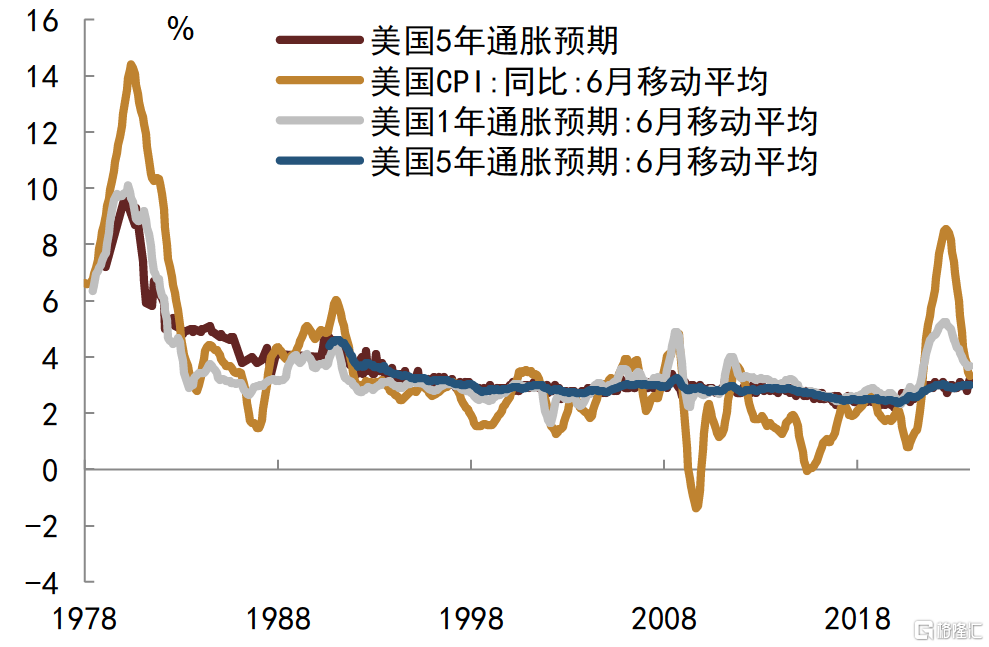

如何理解美國實際利率可能偏高呢?我們認爲通脹預期可能是關鍵。一般來講,無論是一般經濟參與者,還是金融市場投資者,中長期來看都很難准確預測通脹,因而市場對通脹的預期更多是適應性預期,通脹預期通常與當前通脹保持一致,歷史上無論是是滯脹時期,還是溫和通脹時期,大體都是如此。然而,本輪通脹過程中,通脹預期表現與以往有所不同,尤其是長期通脹預期沒有跟隨通脹上升而上升。

從債券定價角度來講,長端國債利率可以分爲兩部分,一是短端利率,直接取決於資金利率,二是期限利差,主要體現長期經濟預期和通脹預期等。在美國高通脹的背景下,美聯儲持續快速加息,這使得短端利率大幅上升,盡管投資者可以給出一個負值的期限利差(從市場普遍關注的美債10Y-2Y利差來看,投資者已經給出了一個很低的期限利差),但是短端的牽引使得長端利率受到明顯支撐。在長端利率受短端帶動明顯上升的同時,長期通脹預期並沒有明顯變化,這就導致計算得到的實際利率較高。這種實際利率上升並不代表長期實際產出上升,因而對黃金價格的影響會相對較弱。

圖表19:美國1年和5年通脹預期

注:數據截至2023年11月

資料來源:CEIC,Wind,中金公司研究部

圖表20:1981-1982年黃金價格與實際利率負相關

資料來源:CEIC,Wind,中金公司研究部

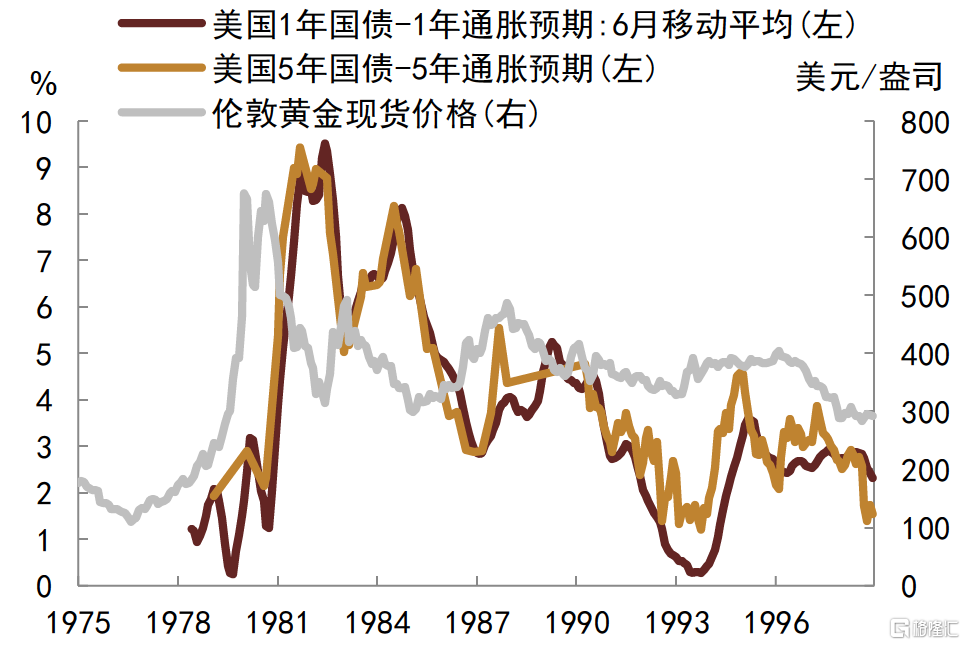

上述觀點有一個可能被挑战的地方,那就是上世紀八十年代滯脹時期,美國實際利率也是高估的,而黃金價格卻仍然與實際利率保持負相關關系,尤其是從1980年10月到1982年6月期間實際利率大幅上升,而黃金價格明顯調整。我們認爲這需要從黃金價格的上漲邏輯來理解。

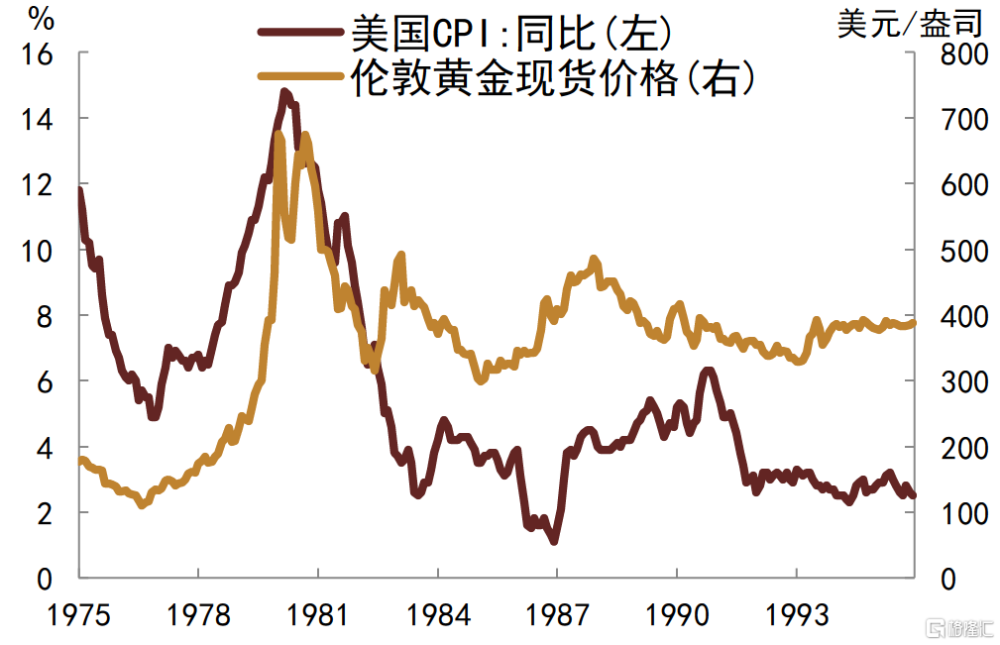

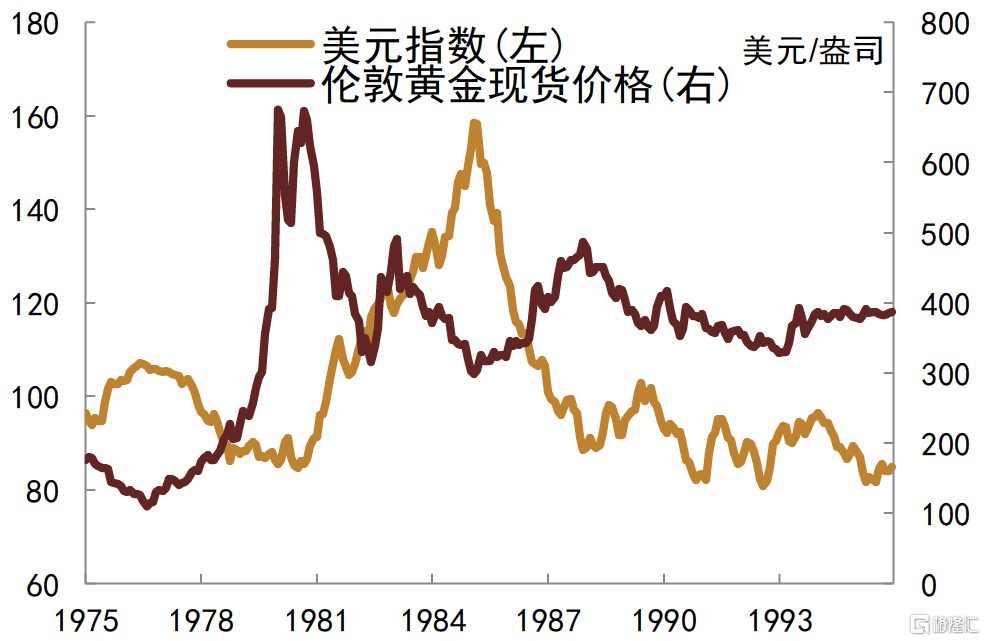

上世紀七十年代末黃金價格上漲主要是基於通脹的邏輯,而隨着通脹逐步見頂回落,黃金價格也开始明顯調整,並且這個過程伴隨着美元快速升值,黃金價格持續受到壓制,由於通脹回落帶來實際利率上升,黃金價格就與實際利率表現出負相關關系。

2020年疫情前後黃金價格上漲主要是實際產出下降的邏輯,2021-2022年上半年通脹大幅上升過程中,長期通脹預期相對低迷,黃金價格並沒有明顯表現,2022年下半年通脹下行也沒有對黃金價格產生明顯影響,雖然通脹回落帶來實際利率上升,但是這種利率上升對黃金價格的影響較弱,結合全球央行購买黃金對金價的支撐,黃金價格與實際利率的負相關關系也就淡化了。

圖表21:美國CPI同比與黃金價格(1975-1995)

資料來源:CEIC,Wind,中金公司研究部

圖表22:美元指數與黃金價格(1975-1995)

資料來源:CEIC,Wind,中金公司研究部

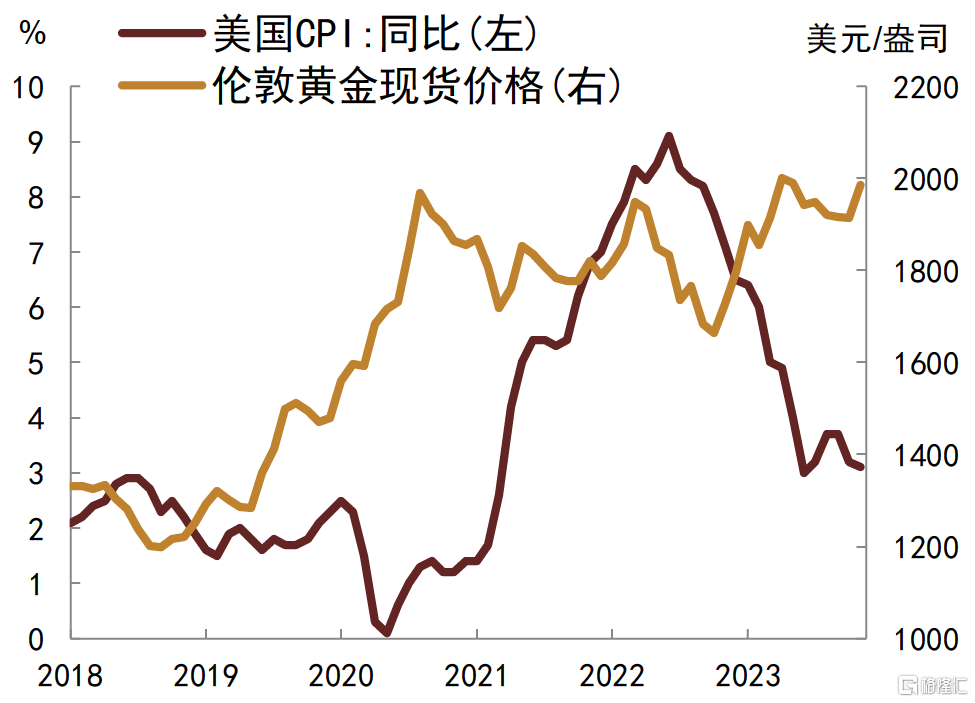

圖表23:美國CPI同比與黃金價格(2018-2023)

注:數據截至2023年11月

資料來源:CEIC,Wind,中金公司研究部

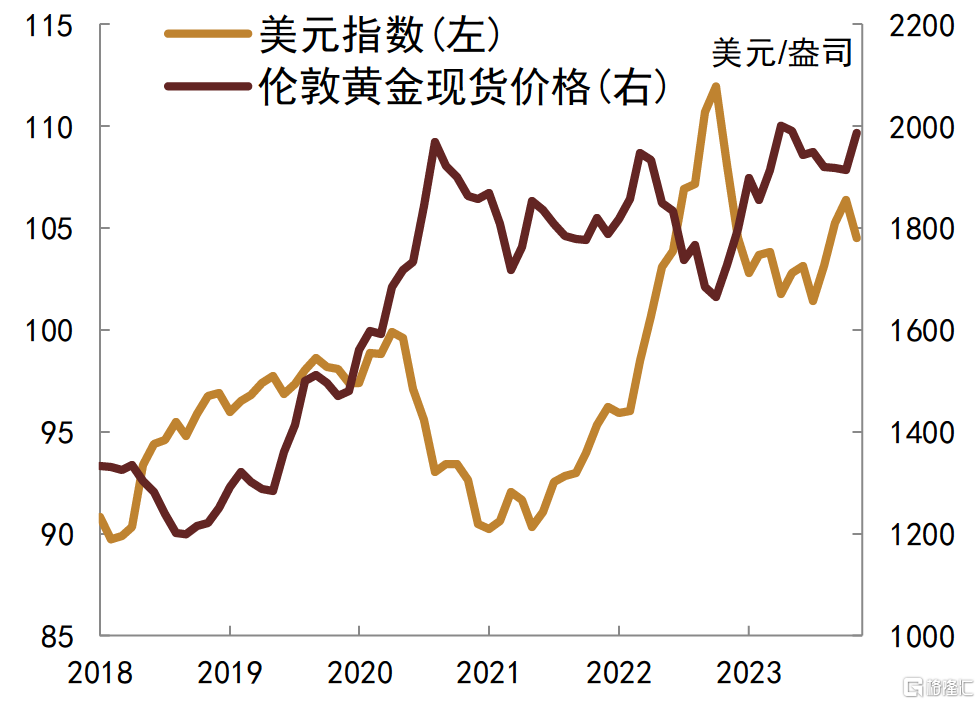

圖表24:美元指數與黃金價格(2018-2023)

注:數據截至2023年11月

資料來源:CEIC,Wind,中金公司研究部

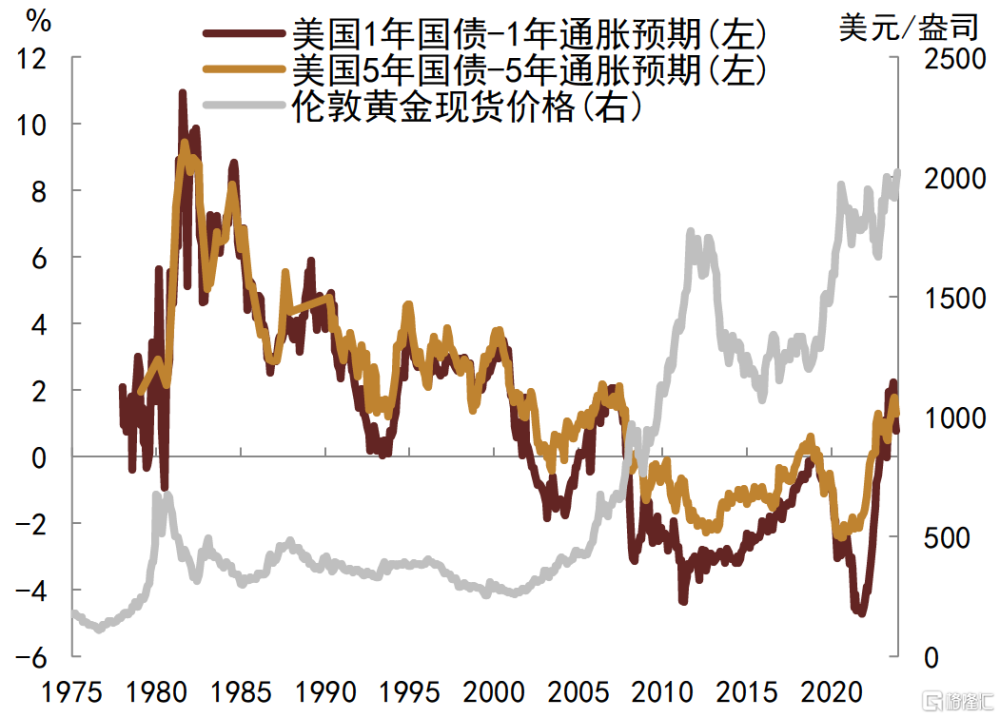

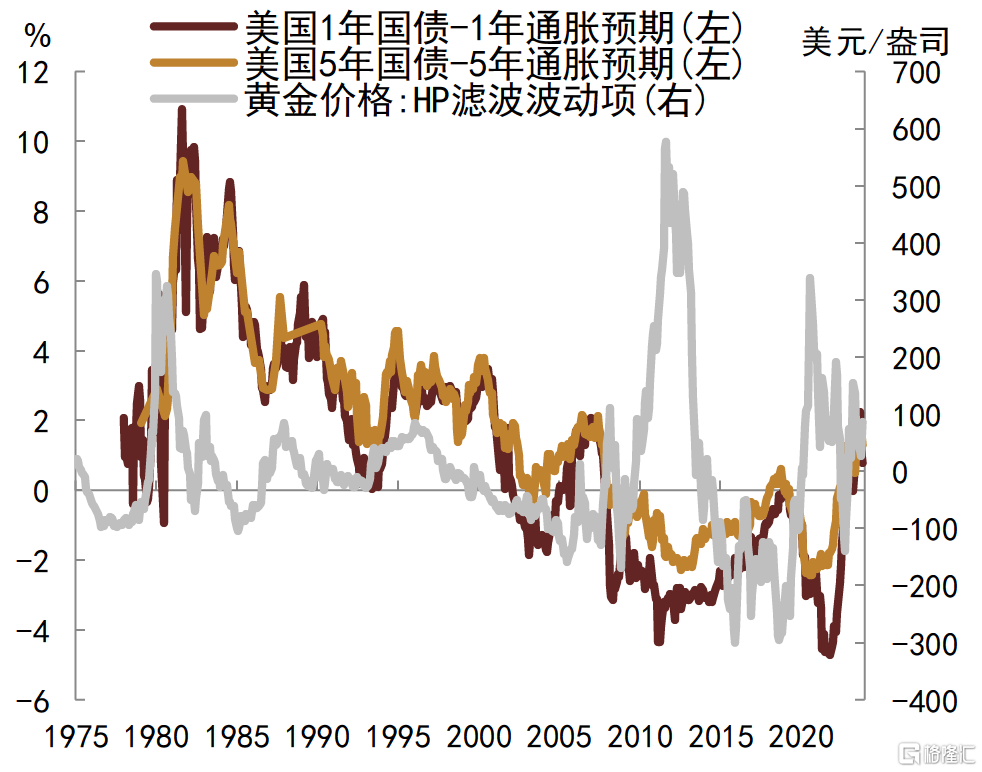

當然我們前面關於黃金價格與實際利率的討論都是基於短期視角的,從黃金定價的部分討論可知,長期來看黃金價格會隨着貨幣擴張和一般物價上漲而上漲,會隨着美元信用削弱而上行,而實際利率主要是反映實際產出波動,黃金價格與實際利率並不是直接可比的,從長期歷史數據來看,二者並沒有明顯的相關性。如果使用HP濾波剔除黃金價格趨勢項,我們會發現在長期視角下黃金價格波動與實際利率之間仍然體現了一定的負相關性。

圖表25:美國實際利率與黃金價格(1975-2023)

注:數據截至2023年12月

資料來源:CEIC,Wind,中金公司研究部

圖表26:美國實際利率與黃金價格波動(1975-2023)

注:數據截至2023年12月

資料來源:CEIC,Wind,中金公司研究部

5、銅的定價邏輯

我們討論銅的定價的目的是考察銅金比,因而我們參照黃金定價的討論,按照幾個層次進行探討。

短期商品層面。在金本位制情形下,短期商品價格波動取決於短期供需平衡,短期銅的定價的核心自然是供需分析。理論上不同商品的供需格局差別很大,不過我們經常會看到不同商品的價格波動卻是同步的,這背後主要是宏觀經濟的力量。由於銅在工業活動乃至國民經濟中居於重要地位,銅的供需格局可以大體反映經濟形勢,銅價與實際產出是正相關的。這與黃金的情形正好相反,黃金與實際產出是負相關的。

長期商品層面。我們仍然先不考慮貨幣因素,商品價格的長期走勢取決於長期供需格局。長期來講,隨着經濟體的經濟規模增長,銅的需求也會增長,這將對銅價產生向上驅動。不過,銅的供給也會增長,並且很多時候可以適應需求增長的幅度,這就使得長期來講銅價未必就是上漲的。這也與黃金有很大的不同,黃金供給增長受限,長期商品貨幣層面上,黃金價格是趨於上漲的。

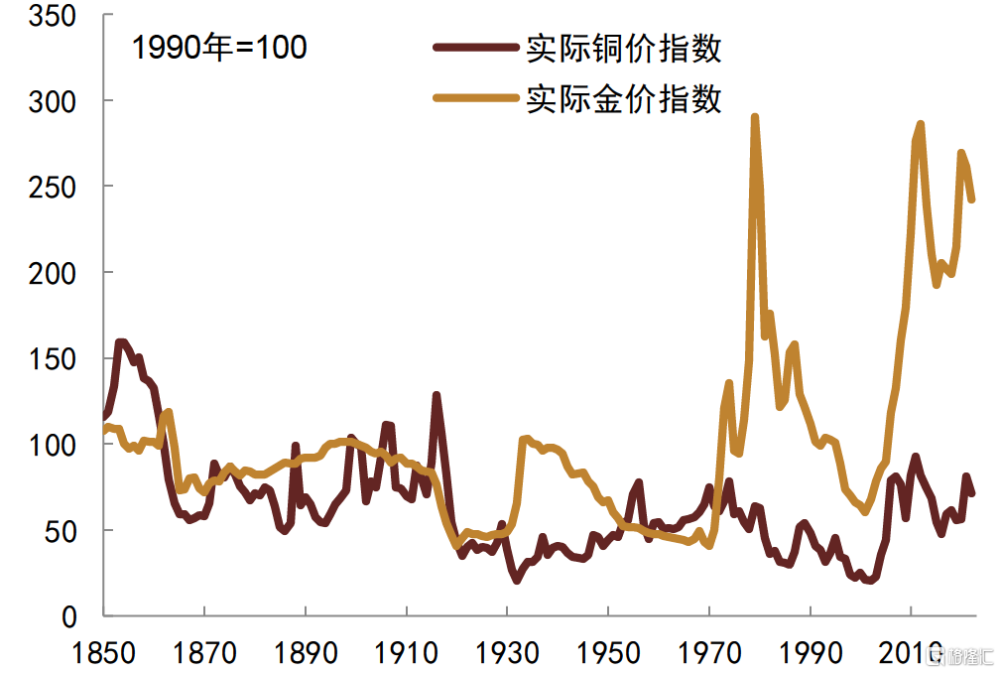

圖表27:長期實際銅價保持震蕩

注:數據截至2022年,實際銅價指數和金價指數來源參見圖3注

資料來源:Jacks 2019,中金公司研究部

圖表28:長期名義銅價與一般商品價格一致

注:數據截至2023年11月

資料來源:Wind,中金公司研究部

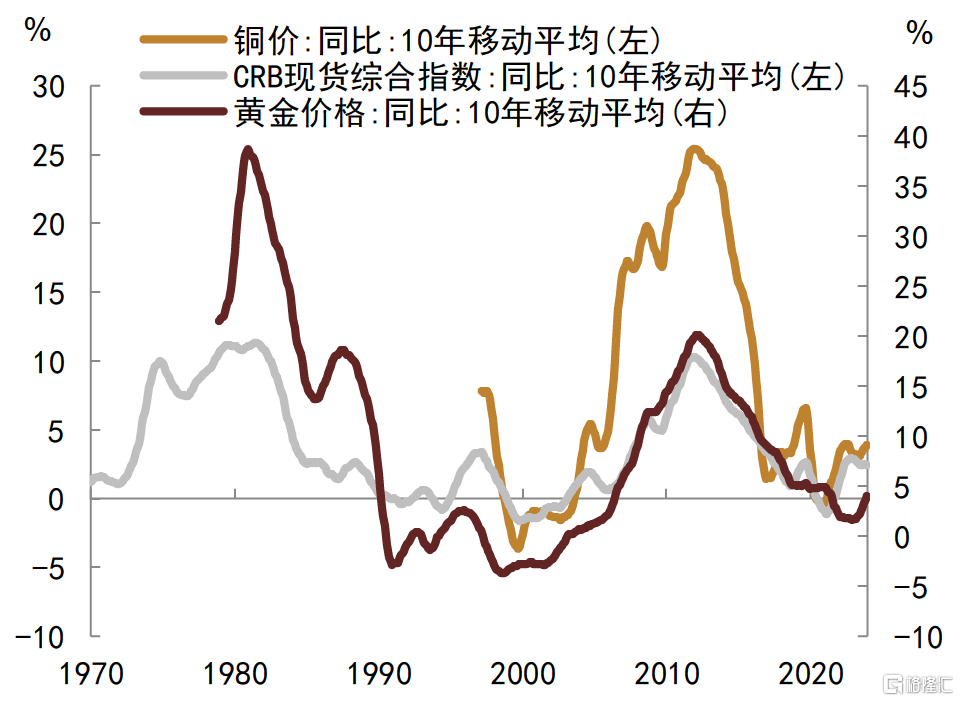

信用層面。在信用貨幣時代,實物商品價格都受到信用擴張驅動,幾乎所有商品價格都趨於上漲,並且大多數商品價格波動表現出一致性,銅價也跟隨一般價格變化而變化。在信用層面,銅與黃金都受到貨幣因素驅動,二者的定價是一致的。值得注意的是,前面提到銅價與實際產出正相關,結合銅價與通脹正相關,因而銅價與名義產出乃至名義利率正相關,而黃金價格與實際產出負相關,與通脹正相關,因而金價與名義產出乃至名義利率的相關性是不明確的。

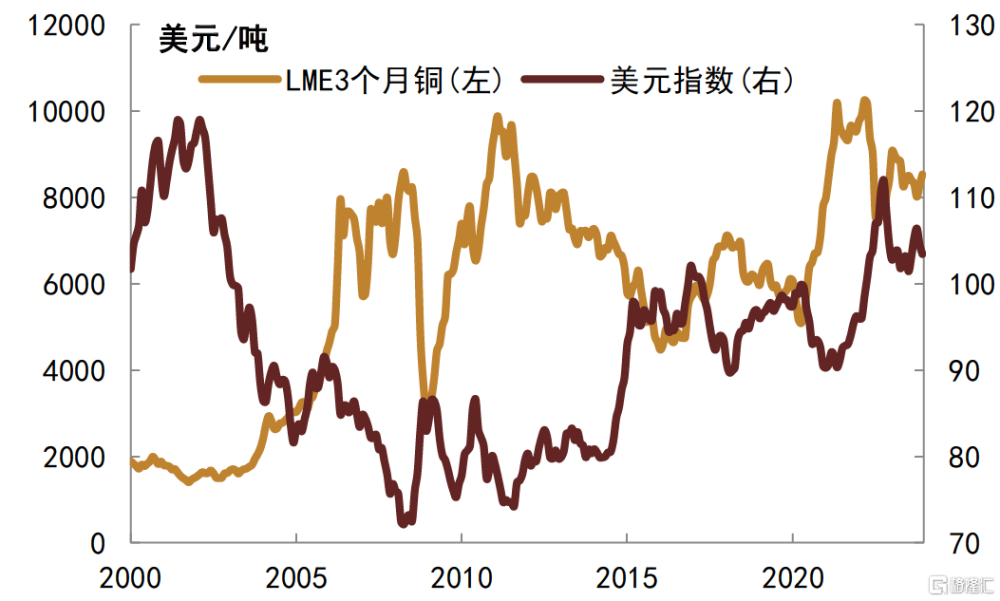

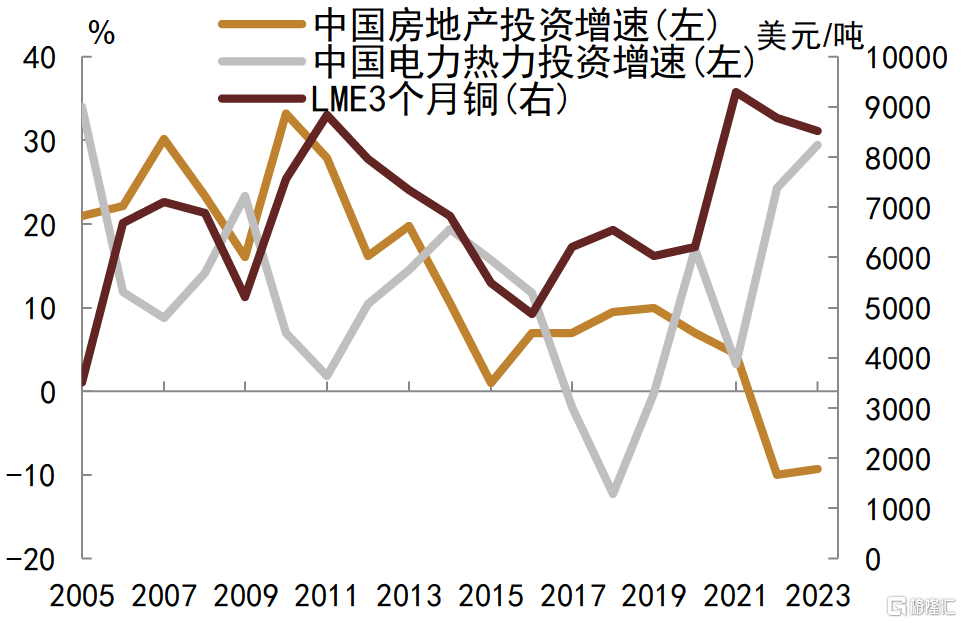

金融層面。美元計價的銅與美元指數負相關,這與黃金的定價也較爲一致,並且其中也隱含了一些經濟和貨幣層面的信息。銅的需求能夠有效反映經濟狀況,銅也因此成爲有代表性的風險資產,這與黃金的避險資產屬性正好相反。由於黃金的金融屬性更強,而美國在全球金融系統中仍處於主導地位,這就使得美國因素是黃金定價的關鍵。不過,銅的情形有些不同,銅的商品屬性更強,而中國在銅需求中佔比較大,這使得銅的定價需要重視中國因素。

圖表29:銅價與美元指數

注:數據截至2023年12月

資料來源:Wind,中金公司研究部

圖表30:銅價與中國固定投資

注:數據截至2023年11月

資料來源:Wind,中金公司研究部

6、銅金比的含義

在分別討論了黃金和銅的定價之後,我們考察銅金比的含義。從前文討論可以看到,黃金的定價包含短期商品貨幣層面(與實際產出負相關)、長期商品貨幣層面(供給受限使得長期金價趨於上行)、信用貨幣層面(與通脹正相關)、金融系統層面(與美元指數負相關、受益於美國金融主導地位衰落)和避險資產層面(風險規避屬性);銅的定價包含短期商品層面(與實際產出正相關)、長期商品層面(銅供給基本可以適應需求的增長)、信用層面(與通脹正相關)、金融層面(與美元指數負相關、受益於中國經濟佔比上升)和風險資產屬性(代表性風險資產)。銅與黃金價格相比之後,銅金比也有四個層面屬性,短期商品層面(與實際產出正相關)、長期商品層面(銅與黃金的相對供給)、金融層面(美國金融地位變化、中國經濟地位變化)和資產層面(風險屬性得到強化),考慮銅金比的風險屬性本質上仍可歸結到短期商品層面,我們可以得到銅金比的本質含義:銅金比的長期趨勢受到銅金供給比與美國金融經濟地位等因素的影響,銅金比的短期走勢取決於實際產出,也就是說短期來看,銅金比本質上反映的是經濟短周期波動。

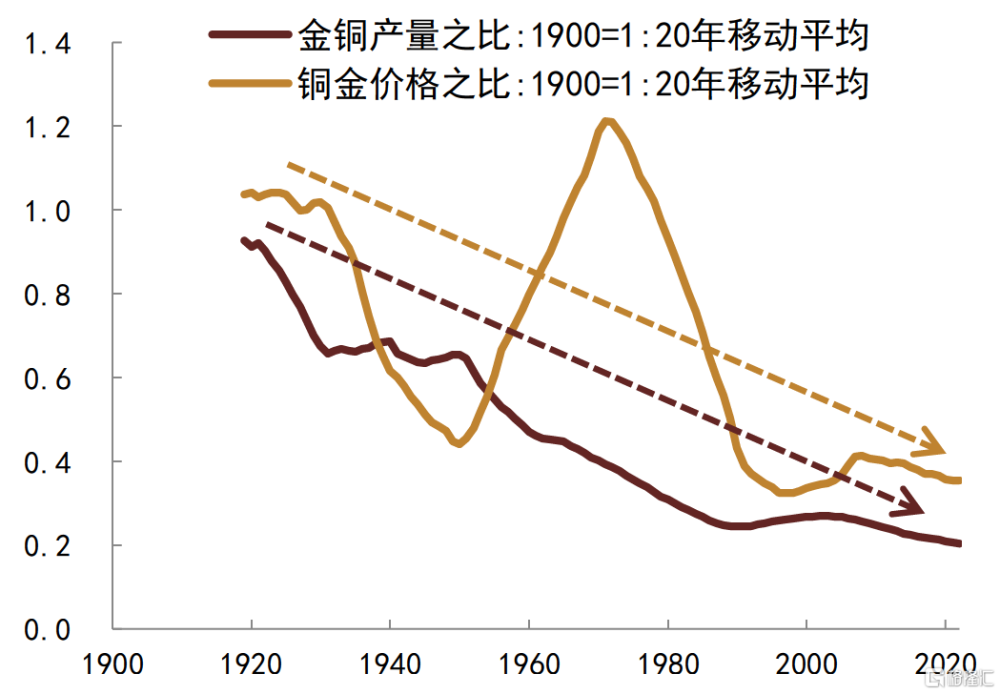

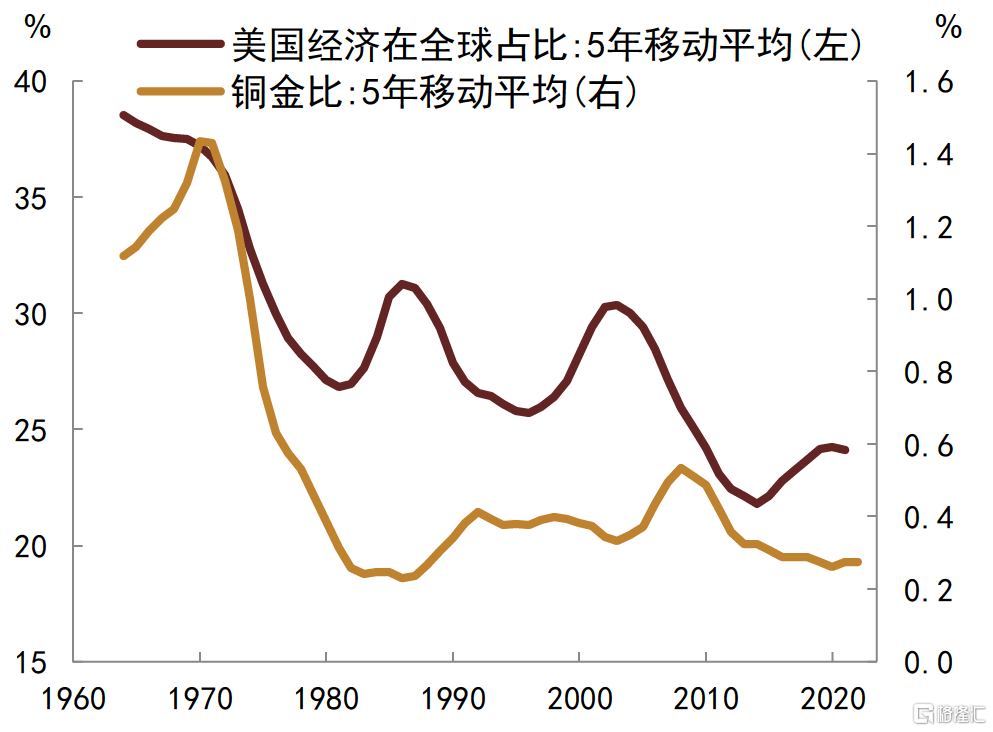

從長期歷史視角來看,銅金比總體是趨於下行的,主要原因可能是銅的供給相對更充裕,銅金產量之比趨於上升。布雷頓森林體系期間黃金價格被抑制,銅金比出現大幅上升,而隨着布雷頓森林體系瓦解,銅金比明顯下降。隨着美國在全球金融主導地位的削弱,黃金價格受到支撐,這不利於銅金比,而中國經濟崛起之後,銅需求被大幅拉升,銅金比又受到支撐。

圖表31:銅金價格比與金銅產量比

注:數據截至2022年,銅價指數和金價指數來源參見圖3注

資料來源:CEIC,Wind,Jacks 2019,中金公司研究部

圖表32:銅金比與美國經濟在全球佔比

注:數據截至2022年

資料來源:CEIC,Wind,中金公司研究部

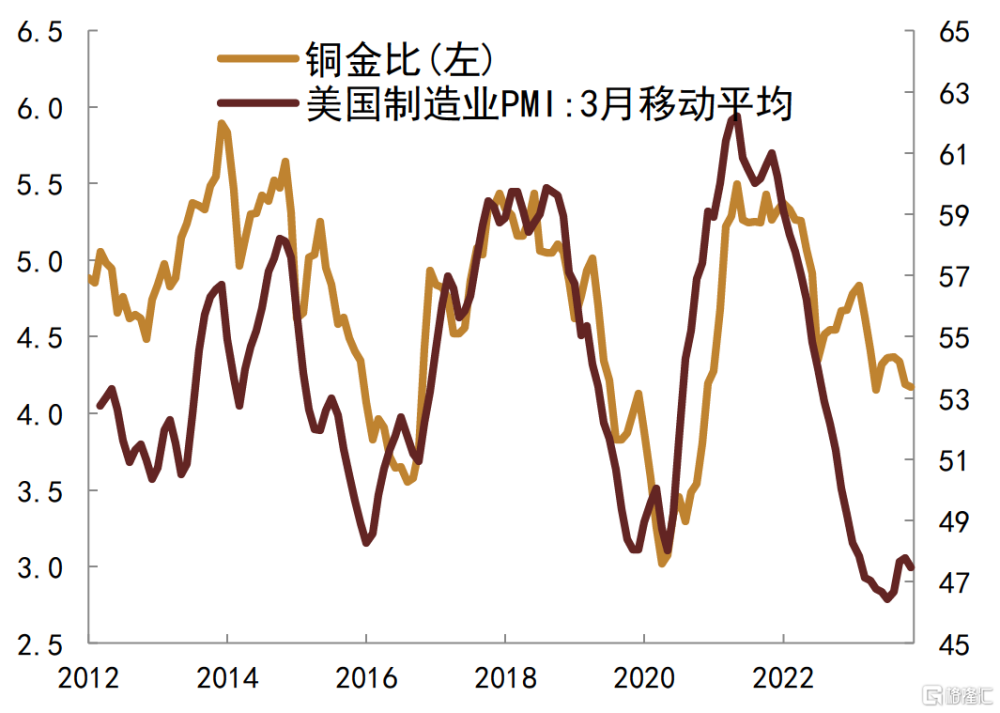

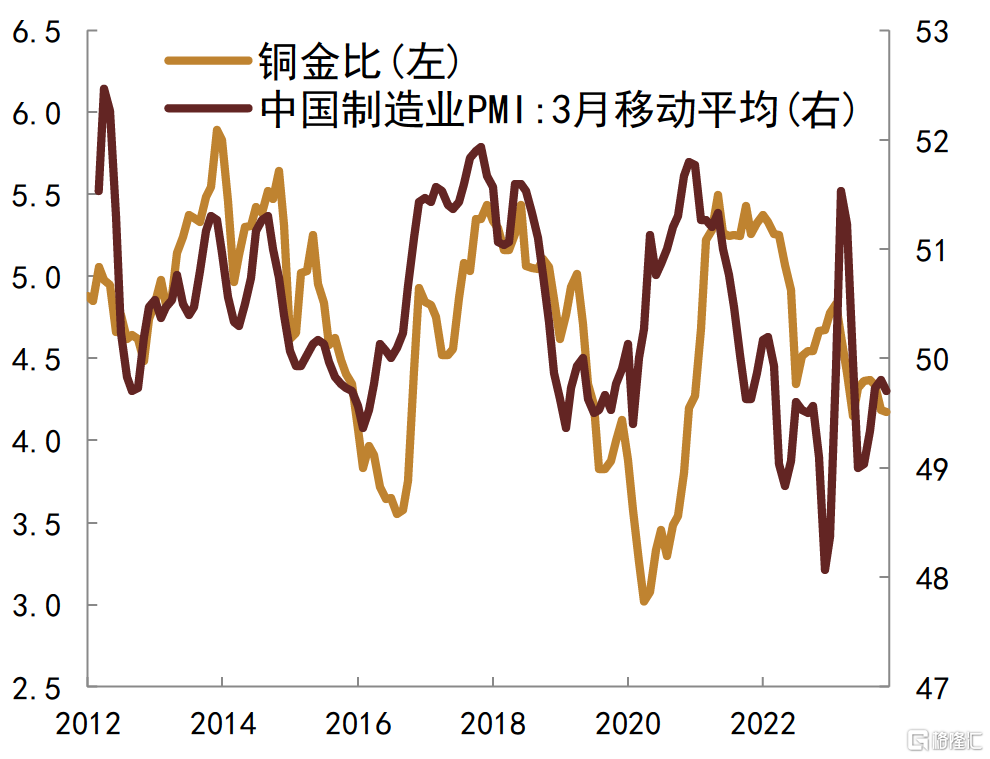

短期來看,銅金比本質上反映的是經濟短周期波動,因而銅金比與制造業PMI明顯正相關。由於全球分工背景下制造業運行具有一定的同步性,疊加中國在全球經濟和貿易中的地位持續上升,我們認爲中國經濟的短周期變化對銅金比具有重要影響。

圖表33:銅金比與美國制造業PMI

注:數據截至2023年11月

資料來源:CEIC,Wind,中金公司研究部

圖表34:銅金比與中國制造業PMI

注:數據截至2023年11月

資料來源:CEIC,Wind,中金公司研究部

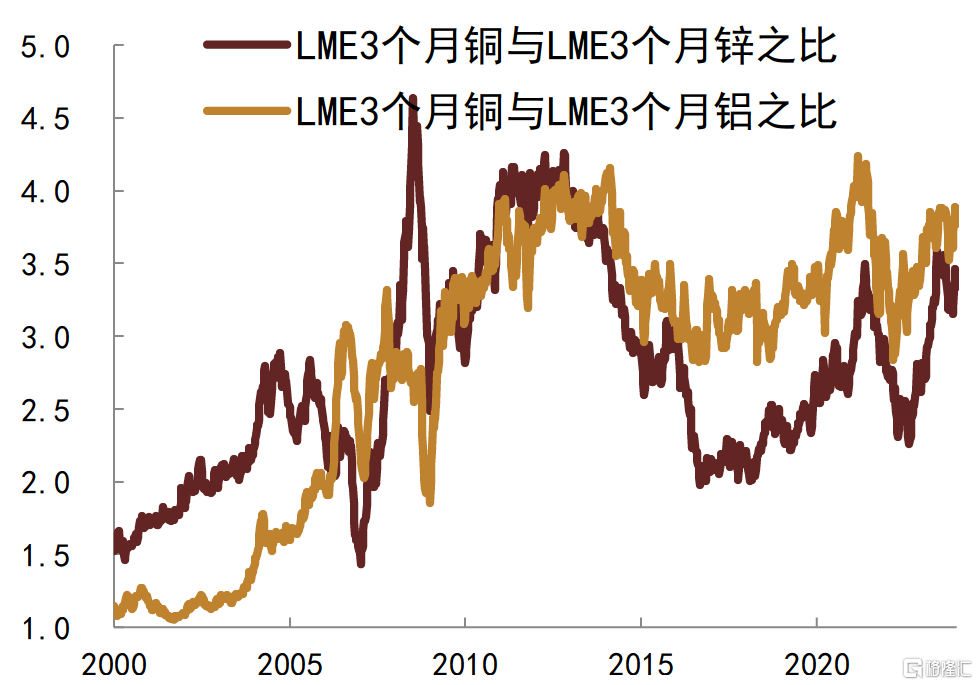

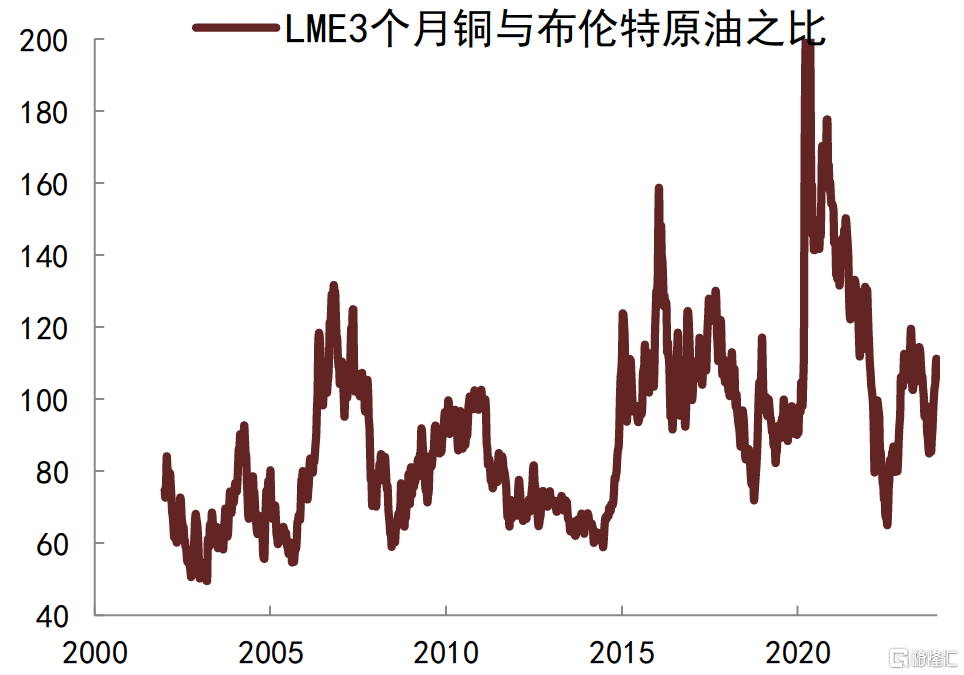

最近幾年新能源等行業快速發展,使得銅需求有較多增量,這可能對銅價形成額外支撐,從銅與其他主要商品比價來看,銅價可能高於經濟基本面隱含水平。結合黃金價格可能受到來自央行購金的額外支撐,我們認爲銅和黃金都存在一個高估的可能,而銅金比受到的影響則相對不明確。從制造業PMI與銅金比的走勢來看,銅金比似乎高於制造業PMI隱含水平。

圖表35:銅鋁比與銅鋅比偏高

注:數據截至2023年12月23日

資料來源:Wind,中金公司研究部

圖表36:銅油比處於相對較高水平

注:數據截至2023年12月23日

資料來源:Wind,中金公司研究部

二、銅金比與美債的背離

1、高通脹推升美債利率

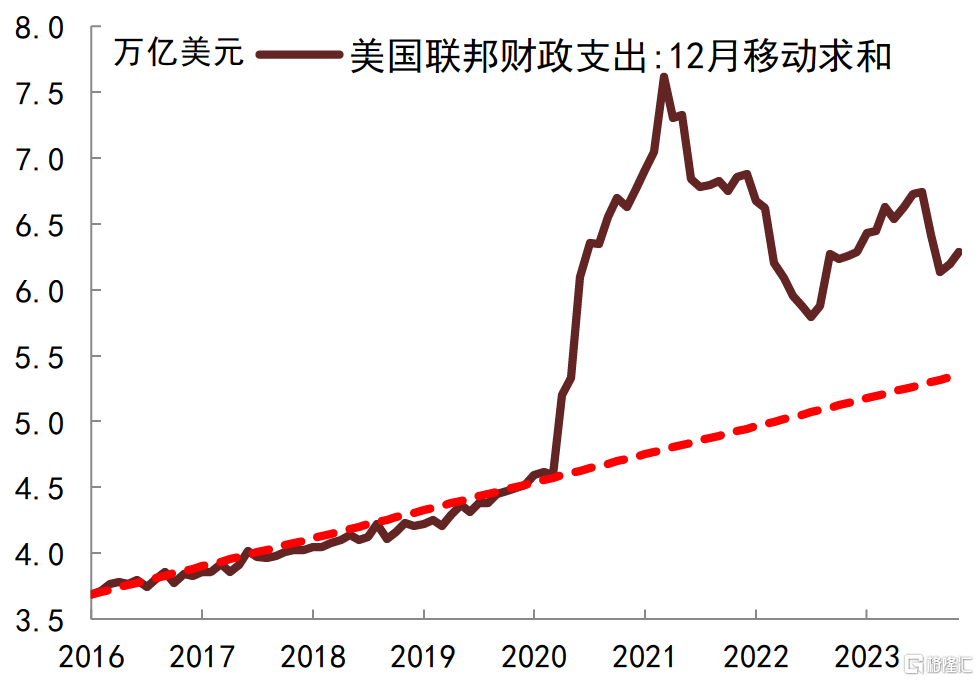

考察銅金比之後,我們再分析美債利率,考慮投資者對過去美債利率走勢有共識,我們這裏只作簡要闡述。新冠疫情期間美國不但進行大規模貨幣放松,而且進行大規模財政刺激,尤其是直接向居民發放現金,這大幅推升美國個人儲蓄,刺激美國居民消費,最終導致美國通脹大幅上行,面對通脹上行,美聯儲不得不快速加息,導致美債利率快速上行。

圖表37:美國聯邦財政支出持續處於高位

注:數據截至2023年11月

資料來源:CEIC,Wind,中金公司研究部

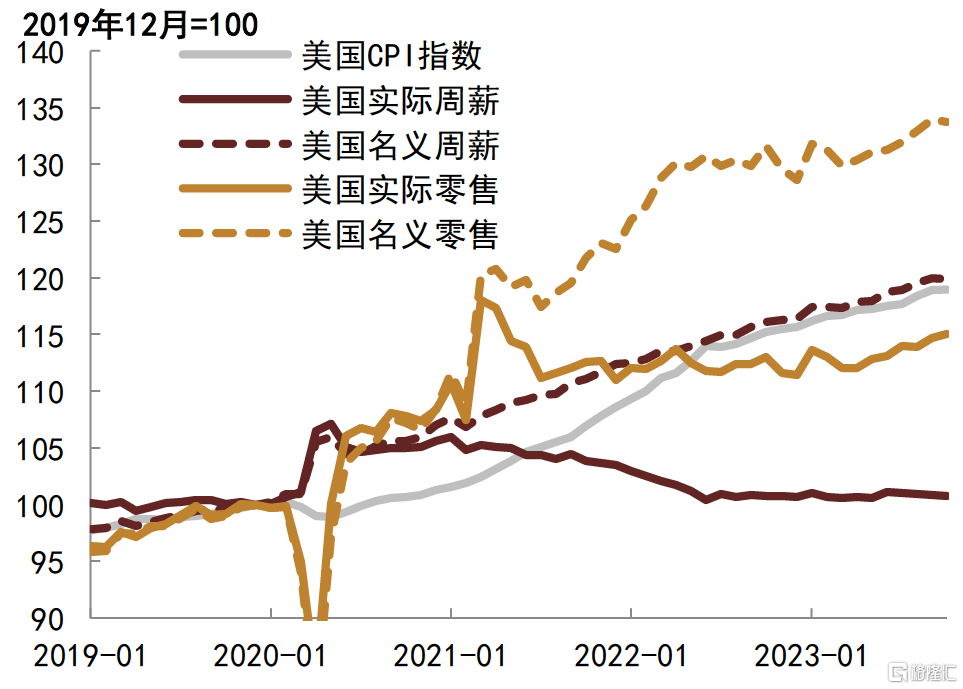

圖表38:美國居民消費處於高位

注:數據截至2023年10月

資料來源:CEIC,Wind,中金公司研究部

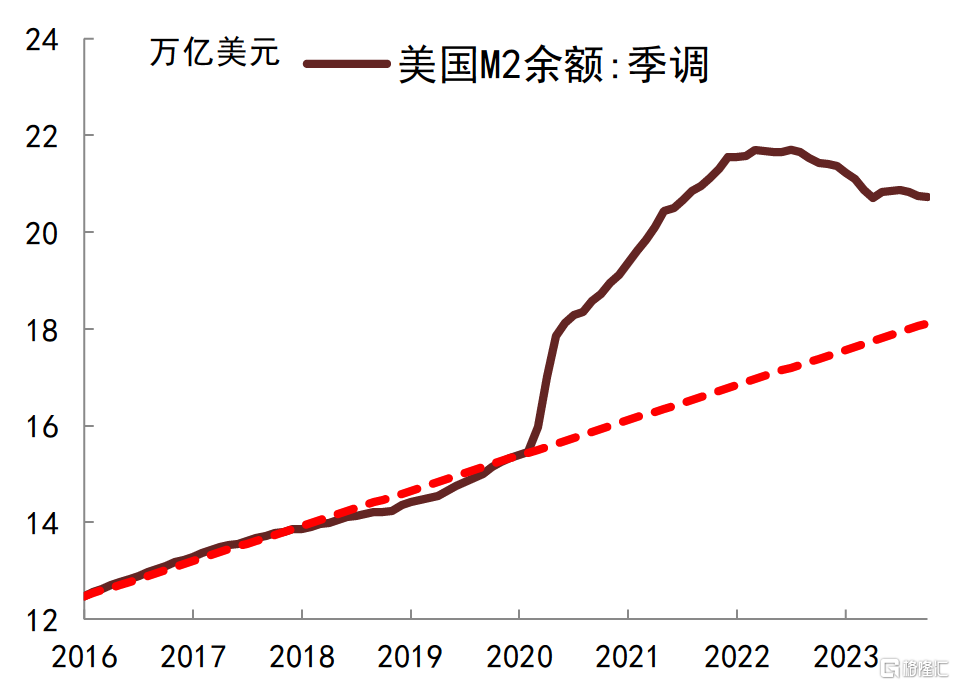

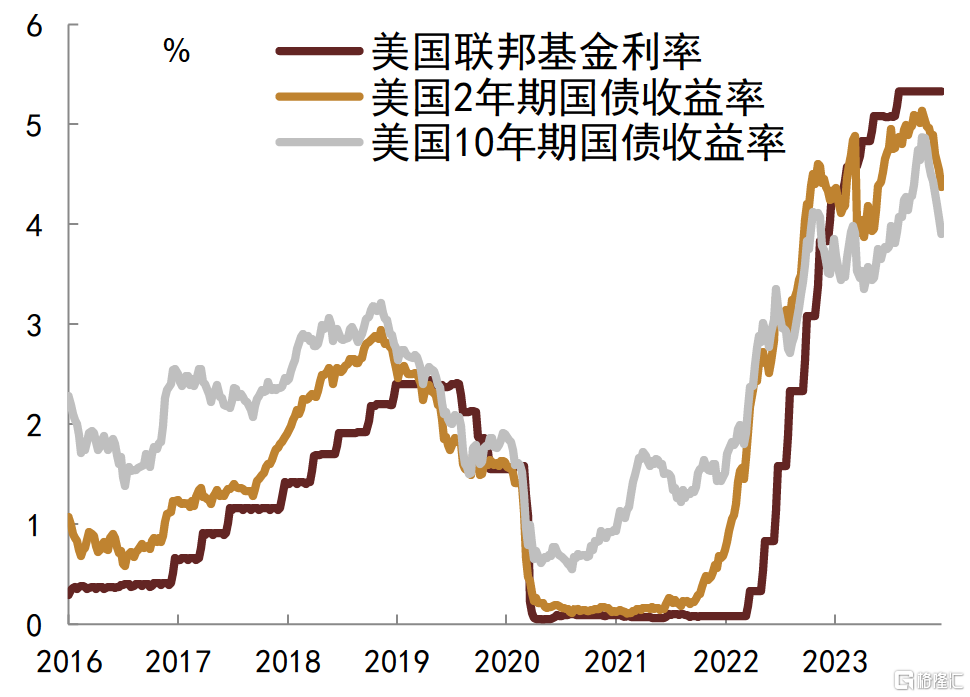

盡管美聯儲加息速度較快,利率水平很快升至高位,但是美國經濟持續保持一定韌性。一是美國財政支出一直較高,這對美國經濟具有較強支撐;二是美國勞動力市場平穩,美國工人薪資跟隨通脹而上漲,美國居民實際消費保持平穩;三是高利率對經濟影響是慢慢體現的,需要隨着資產和負債不斷置換才能體現;四是美國貨幣超發解決較慢,美聯儲縮表速度較慢。由於經濟持續表現韌性,核心通脹下行偏慢,美聯儲不得不持續收緊貨幣政策,2022年下半年到2023年三季度,盡管美國通脹已經有所下行,但是美聯儲貨幣政策仍然偏緊,美債利率也就繼續上行,10年美債利率最大達5%附近。

從邏輯上來講,正是由於疫情期間美國實施大幅寬松的財政政策,才使得美聯儲不得不把基准利率加到超常高位,正是由於疫情期間大規模QE而其後貨幣回籠偏慢,才使得美聯儲不得不通過大幅提高基准利率來進行應對,而這也最終帶來此前超高的美債利率。

圖表39:美國M2仍高於疫情前趨勢水平

注:數據截至2023年10月

資料來源:CEIC,Wind,中金公司研究部

圖表40:美國利率水平持續上升

注:數據截至2023年12月23日

資料來源:CEIC,Wind,中金公司研究部

2、銅金比與美國長債的背離

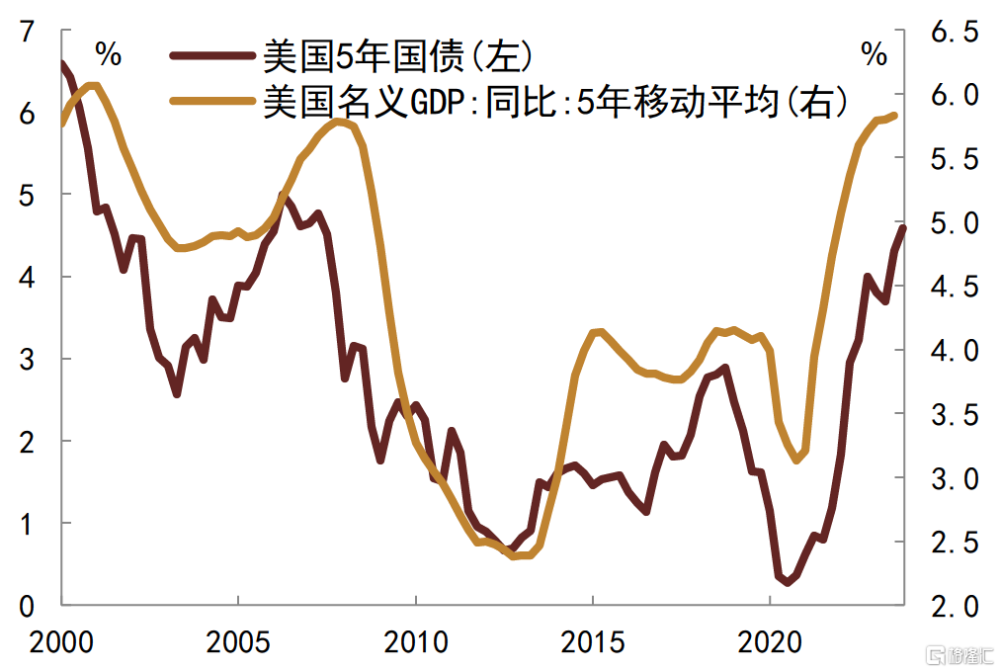

債券收益率是債券這類資產的回報率,理論上長端國債利率取決於長期名義經濟增長,這一方面意味着是長端國債利率的走勢與長期名義經濟增長的趨勢一致,另一方面也意味着長端國債利率的波動與短期經濟的波動一致,歷史數據較好的顯示了二者關系的這些特徵。

圖表41:美國長端利率與名義經濟增速一致

注:數據截至2023年12月

資料來源:CEIC,Wind,中金公司研究部

圖表42:美國實際經濟增速與GDP平減指數

注:數據截至2023年12月

資料來源:CEIC,Wind,中金公司研究部

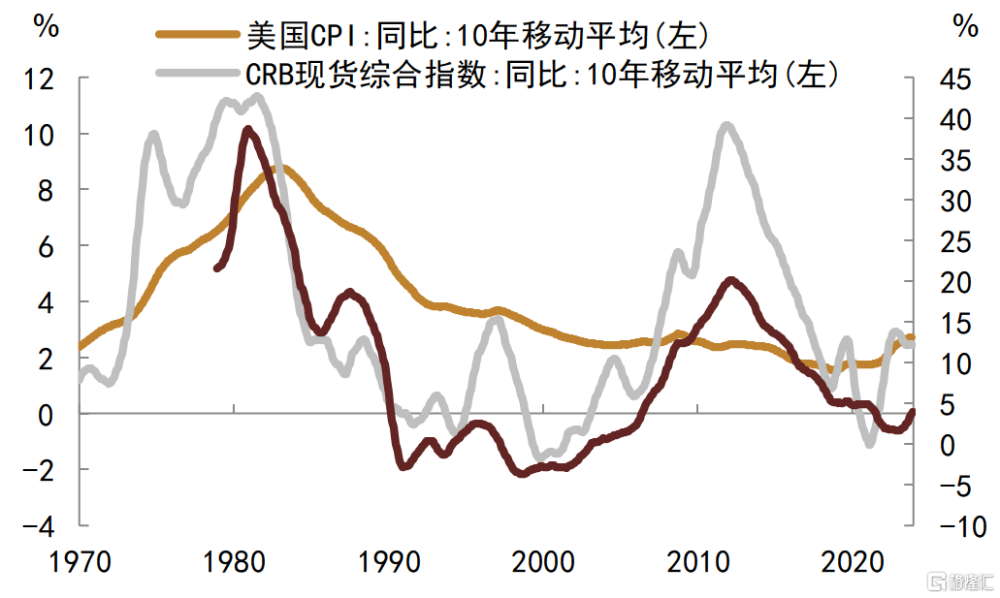

綜合前文的討論可以看到,短期銅金比的本質是經濟短周期波動,即短期實際經濟增長;長端國債利率的本質是名義經濟增長,而名義經濟增長又可以拆分爲實際經濟增長和通脹。也就是說短期來看,銅金比與長端利率的共同驅動因素是短期實際經濟增長,不同之處在於長端利率還受到通脹的驅動,而銅金比基本不受通脹的影響。

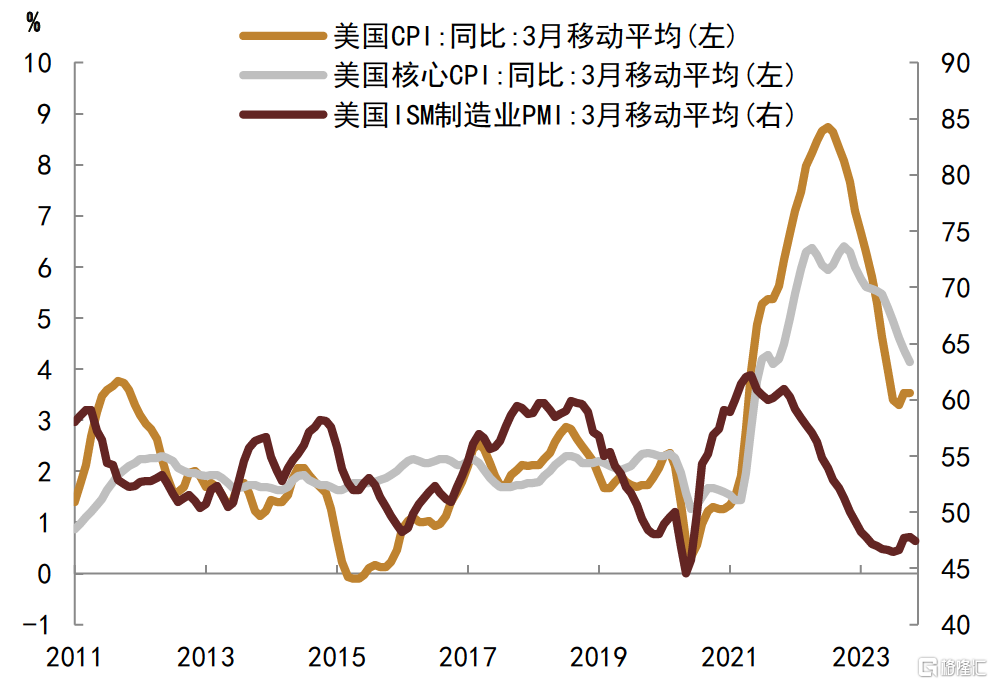

通常情況下通脹與實際增長之間有內在一致性,這就使得銅金比與長端國債利率走勢一致,尤其是在通脹相對較低而且穩定的時候,通脹對名義增長的影響相對較小,銅金比與長端國債走勢通常非常吻合,2009-2020年這個時期就是如此。2021-2022年美國短期經濟尤其是制造業運行逐漸走弱,銅金比高位震蕩趨於下行,而美國通脹卻大幅上升,帶來名義經濟增速上行,最終導致美國長端利率上升,銅金比與美國長債走勢背離。

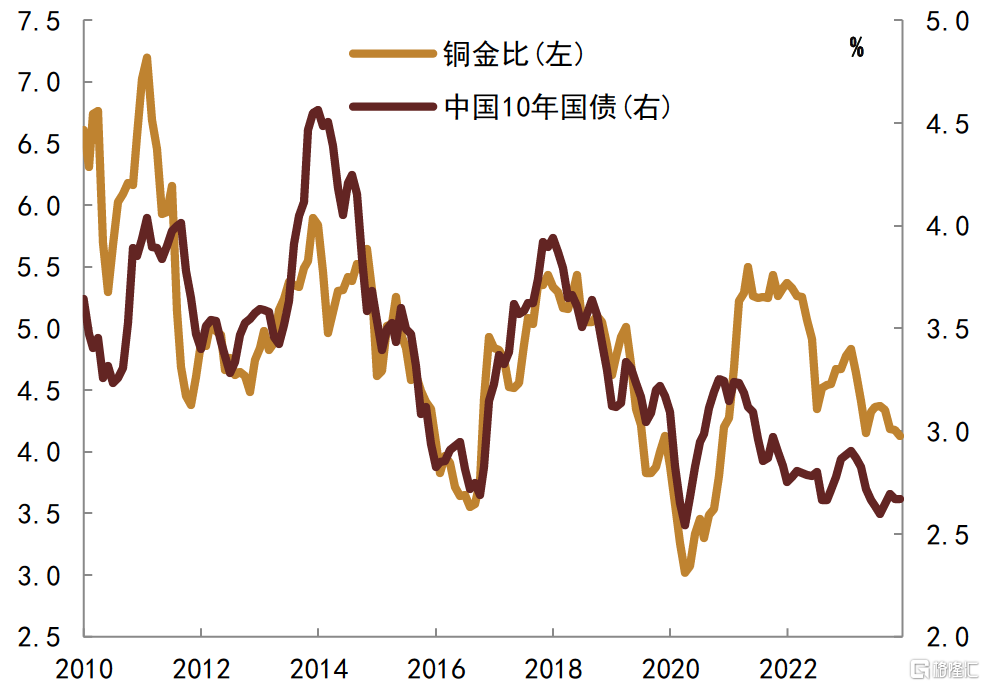

2023年前三季度美國通脹逐步回落,而美國經濟表現出韌性,爲什么銅金比與美國長債會延續背離呢?我們認爲這是多方面原因造成的。一是美國通脹雖然回落,但是絕對水平仍然較高,尤其是居民消費體現韌性,核心通脹處於高位,這使得貨幣政策不得不持續收緊,美國短端利率高位震蕩上行。二是美國基本面邊際改善背景下,市場對美國經濟快速衰退預期減弱,美國收益率曲线倒掛有所收窄,長端利率持續上行。三是中國基本面偏弱,中國因素對銅金比影響較大,銅金比總體趨於震蕩下行,注意到中國10年國債與銅金比走勢總體是一致的。

圖表43:美國制造業PMI與通脹走勢

注:數據截至2023年11月

資料來源:CEIC,Wind,中金公司研究部

圖表44:銅金比與中國10年國債保持一致

注:數據截至2023年12月

資料來源:CEIC,Wind,中金公司研究部

三、銅金比與美債的回歸

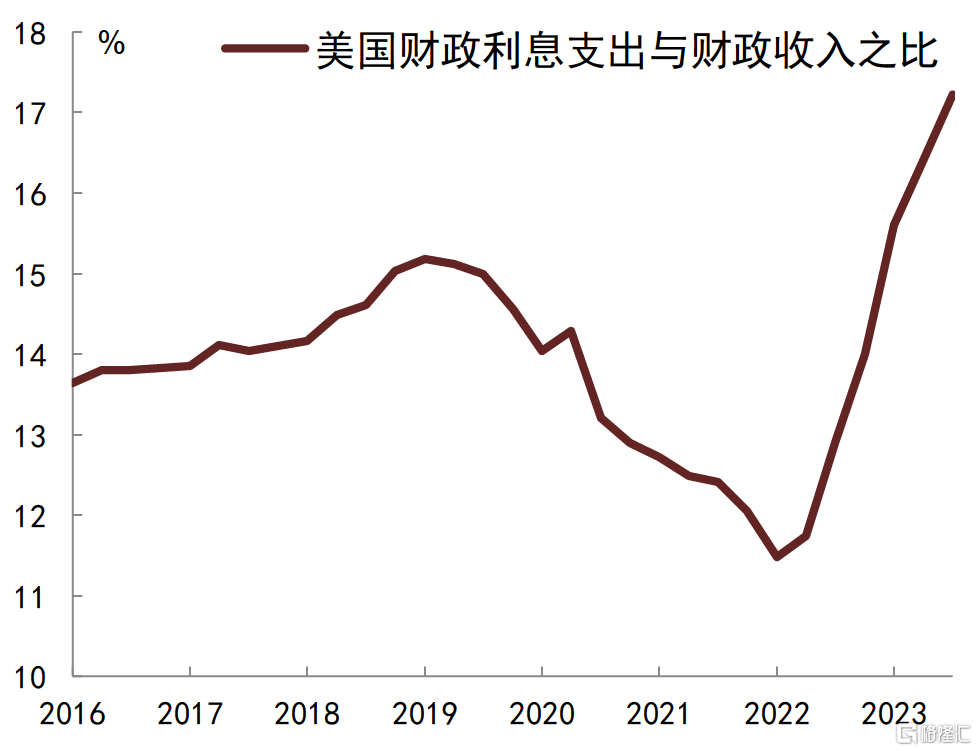

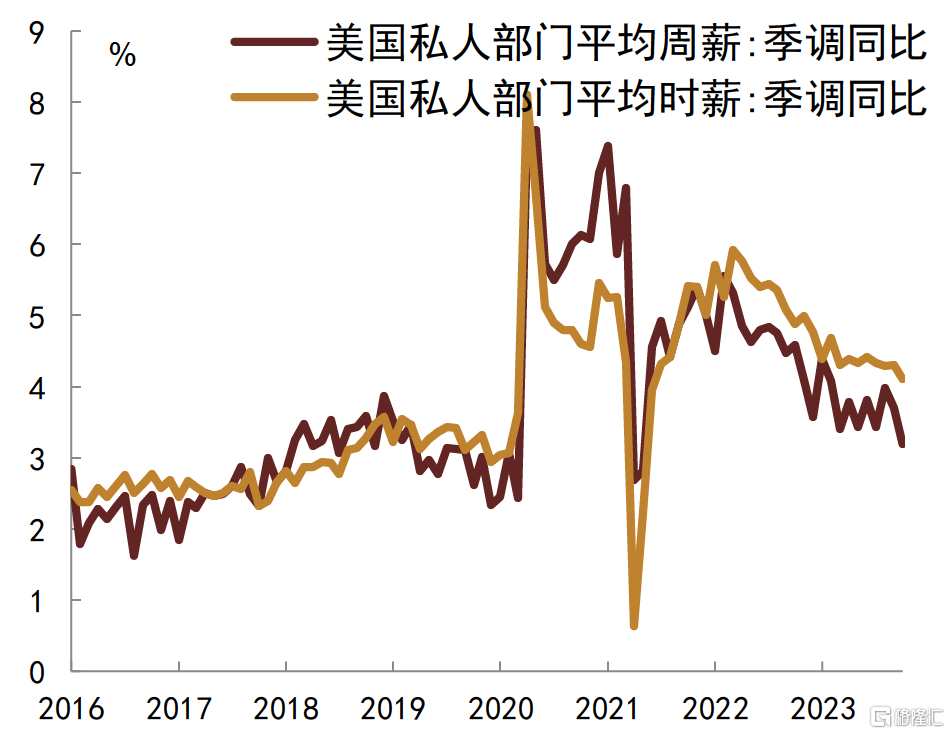

盡管今年美國經濟體現一定韌性,但是明年美國經濟仍面臨放緩壓力。首先是美國財政對經濟的支撐可能減弱,明年是美國大選年份,通常大選年兩黨政治博弈增加,美國財政相關議案不容易在國會通過,並且隨着高利率持續,存量低息債務置換爲高息債務,美國財政還本付息壓力也會明顯增加。其次是美聯儲政策收縮效果加快顯現,一方面是高利率對實體經濟的不利影響更多顯現,包括高利率對企業利息負擔的影響,高利率對房地產市場的拖累等,另一方面是美聯儲持續縮表制約銀行體系流動性,流動性收縮對實體的不利影響也會更多顯現。再者是美國就業市場逐步降溫,隨着經濟邊際放緩,我們認爲美國就業市場可能也會逐步降溫,這樣美國居民消費增長可能放緩。

圖表45:美國財政利息支出壓力持續加大

注:數據截至2023年9月

資料來源:CEIC,Wind,中金公司研究部

圖表46:美國私人部門工資增速或逐步放緩

注:數據截至2023年10月

資料來源:CEIC,Wind,中金公司研究部

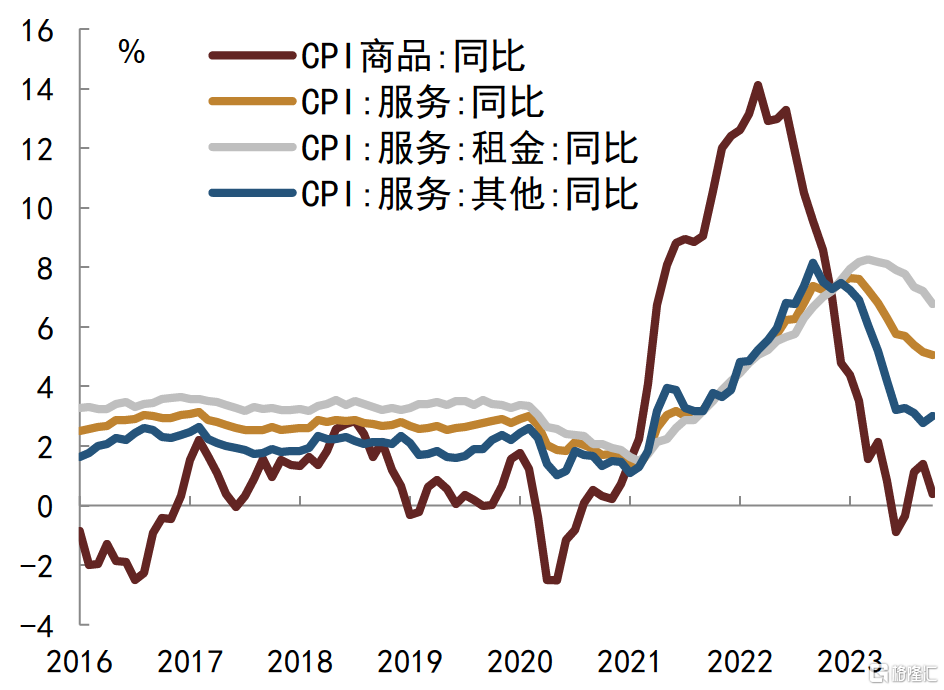

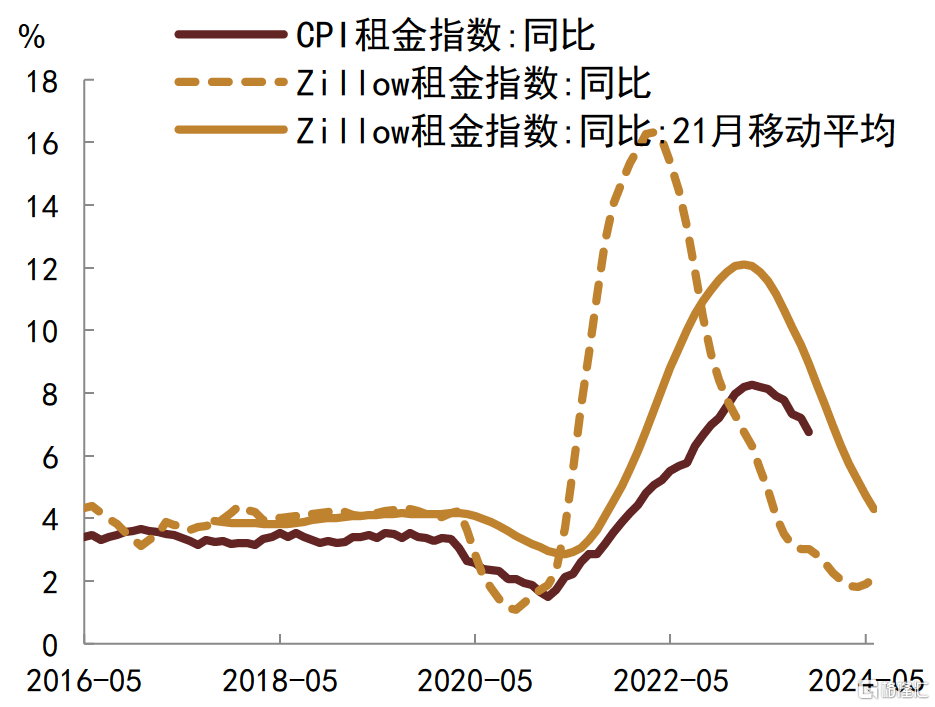

隨着通脹壓力持續緩解,美聯儲可能开啓降息周期,10年美債收益率或趨於下行。2022年下半年之後美國通脹總體持續下行,尤其是商品通脹降幅較大,目前已經回到疫情前水平,不過服務通脹下降較爲緩慢,而服務通脹之所以較高,主要是因爲房租下降緩慢,不含租金的服務通脹已有明顯回落。美國CPI房租增速下降較慢,一方面是因爲CPI房租統計因素,其實即期租金增速已經明顯回落,另一方面是美國工資仍然保持增長,這對房租價格形成支撐。不過就明年來看,隨着房租合同置換,房租增速有望高位回落,當然更重要的是,如果美國就業市場有所放緩,居民收入增速下降可能推動整體服務通脹回落。結合明年美國實際經濟增長面臨放緩壓力,通脹繼續回落意味着美國名義經濟增速下行,名義經濟對名義利率也將形成向下牽引,並且核心通脹繼續回落可能使得美聯儲貨幣政策轉向,我們預計明年美聯儲可能开啓降息周期,10年美債收益率可能繼續趨於下行。

圖表47:美國CPI租金增速仍然較高

注:數據截至2023年10月

資料來源:CEIC,Wind,中金公司研究部

圖表48:美國CPI租金增速或將高位回落

注:假設2023年11月到2024年6月Zillow租金指數月均環比上漲0.2%

資料來源:CEIC,Wind,中金公司研究部

需求放緩不利於銅價,降息背景下黃金價格受到支撐,2024年銅金比或趨於下行。我們認爲,2024年中國房地產政策或繼續優化,不過居民收入預期偏弱背景下,商品房銷售改善空間受限,房地產恢復可能仍是個緩慢的過程,由於房屋新开工持續處於低位,隨着存量項目加快竣工,房屋施工面積或將繼續下滑,這意味着2024年房地產投資可能繼續低迷,三大工程可能有一定對衝,不過難以改變房地產投資整體弱勢局面,疊加2024年美國經濟可能放緩,內外需求放緩可能對銅價相對不利。盡管供給端擾動可能對銅價有支撐,不過銅價或難有明顯表現。與此同時,在美國可能开啓降息背景下,美國實際利率可能也會高位回落,疊加各國央行購金支撐,黃金價格有望保持相對強勢。考慮需求放緩對銅價不利,而黃金價格可能表現偏強,我們預計2024年銅金比或趨於下行。

綜合來看,我們認爲2024年10年美債可能繼續下行,而銅金比也會趨於回落,其中10年美債下行幅度可能更大,最終銅金比與10年美債的關系有望逐步回歸。當然,考慮美國經濟和通脹下行可能有波折,10年美債下行可能也不是一蹴而就的,銅金比與10年美債關系的完全回歸可能是一個漸進的過程。

結論

我們在本文首先詳細考察了銅金比的含義和美債利率走勢,然後分析銅金比與10年美債的背離原因,最後探討了銅金比與10年美債走勢的回歸,主要結論如下。

銅金比的含義。從長期歷史視角來看,銅金比總體是趨於下行的,主要原因可能是銅的供給相對更充裕,銅金產量之比趨於上升;布雷頓森林體系期間黃金價格被抑制,銅金比出現大幅上升,而隨着布雷頓森林體系瓦解,銅金比明顯下降;隨着美國在全球金融主導地位的削弱,黃金價格受到支撐,這不利於銅金比,而中國經濟崛起之後,銅需求被大幅拉升,銅金比又受到支撐。從短期來看,銅本質上反映的是經濟短周期波動,因而銅金比與制造業PMI明顯正相關;由於全球分工背景下制造業運行具有一定的同步性,疊加中國在全球經濟和貿易中的地位持續上升,中國經濟的短周期變化對銅金比具有重要影響。

銅金比與美國長債的背離。短期銅金比與長端利率的共同驅動因素是短期實際經濟增長,不同之處在於長端利率還受到通脹的驅動,而銅金比基本不受通脹的影響。通常情況下通脹與實際增長之間有內在一致性,這就使得銅金比與長端國債利率走勢一致。2021-2022年美國短期經濟尤其是制造業運行逐漸走弱,銅金比高位震蕩趨於下行,而美國通脹卻大幅上升,帶來名義經濟增速上行,最終導致美國長端利率上升,銅金比與美國長債走勢背離。2023年前三季度美國通脹雖然回落,但是絕對水平仍然較高,貨幣政策持續收緊,美國短端利率高位震蕩上行;美國基本面邊際改善背景下,市場對美國經濟快速衰退預期減弱,美國收益率曲线倒掛有所收窄,長端利率持續上行;中國基本面偏弱,中國因素對銅金比影響較大,銅金比總體趨於震蕩下行,中國10年國債與銅金比走勢較爲一致。

銅金比與美國長債的回歸。一方面,我們預計2024年美國實際經濟增長面臨放緩壓力,而通脹可能也會繼續回落,2024年美國名義經濟增速下行,名義經濟對名義利率也將形成向下牽引,並且核心通脹繼續回落可能使得美聯儲貨幣政策轉向,2024年美聯儲可能开啓降息周期,我們預計10年美債收益率可能仍將趨於下行。另一方面,考慮美國經濟面臨放緩而中國復蘇偏弱,需求不足可能使得銅價難有明顯表現;與此同時,在美國可能开啓降息背景下,美國實際利率可能也會高位回落,疊加各國央行購金支撐,黃金價格有望保持相對強勢,明年銅金比可能趨於回落。綜合來看,我們認爲2024年10年美債可能繼續下行,而銅金比也會趨於回落,其中10年美債下行幅度可能更大,最終銅金比與10年美債的關系有望逐步回歸。當然,考慮美國經濟和通脹下行可能有波折,10年美債下行可能也不是一蹴而就的,我們認爲銅金比與10年美債關系的完全回歸可能是一個漸進的過程。

注:本文摘自中金公司於2023年12月26日已經發布的《銅金比與美債的故事與啓示——中金固收對衝策略系列之一》,證券分析師:

範陽陽 分析員,SAC執業證書編號:S0080521070009 SFC CE Ref:BTQ434

張昕煜 分析員,SAC執業證書編號:S0080523110004

陳健恆 分析員,SAC執業證書編號:S0080511030011 SFC CE Ref:BBM220

標題:中金:銅金比與10年美債關系的完全回歸可能是一個漸進的過程

地址:https://www.iknowplus.com/post/65648.html