如何獲取穩定的下修收益?

轉債下修可以創造出更好的投資機會 我們曾在《“資產荒”下轉債的一些機會》一文中提到,轉債下修後可以提高股性,將原本的高溢價盡可能的抹除,如果能在董事會提案前买入能獲得最穩定收益,但是即使我們提出了下修打分系統,在實際操作中仍有較大難度。

持有期間的收益與哪些因素有關 基於歷史經驗,我們認爲實際下修幅度是影響持有期間表現的核心原因,而在董事會提議下修前一日的轉債價格和換手率是一個有效的先行指標。

我們提出了改進的下修策略 不去提前博弈下修,而是在董事會提議下修轉債後的首個交易日,對轉債進行檢測,選擇在提案前一日絕對價格低於110元、轉債換手率低於3%的轉債,在董事會提議下修當日买入,股東大會確定下修後3日賣出,這樣可以獲得確定且相對可觀的收益。

報告正文

1、轉債下修怎么买

1.1

提前預判轉債下修有一定難度

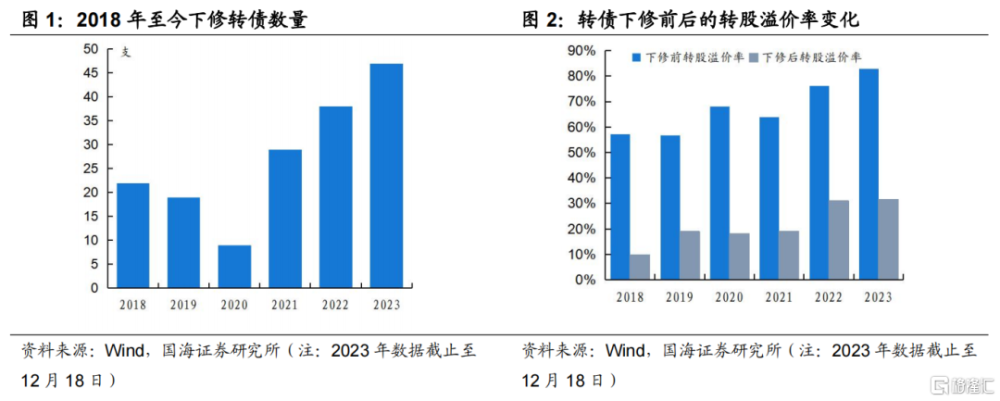

下修往往可以創造出新的投資價值。我們曾在2022年6月的報告《“資產荒”下轉債的一些機會》一文中提到,在股市走弱的時候,都會有更多的轉債選擇下修。截至2023年12月17日,已有47支轉債下修。2018年之後下修的轉債,平均轉股溢價率從70.67%下降到24.08%,部分原來高溢價率的轉債出現了“雙低”機會,這在當前市場尤爲珍貴。

在該報告中,我們構建了提前博弈轉債下修的策略,但是博弈難度較大。通過統計可知,董事會的下修提案對市場的提振信心作用相對更大,市場預期也會相應更高,因此在提案前买入、提案後三天左右賣出可以獲得更高的收益。因此爲了能選擇出具有更高概率下修的轉債,我們提出了下修打分系統,但是在後續實際操作中發現,即使經過打分,轉債選擇範圍也很廣,而且真正是否下修還是看公司意愿,提前博弈的難度很大。

1.2

改進的下修策略

如果我們不提前博弈,而是在董事會提議下修當天买入,持有至股東大會公告日前後,能否獲得確定收益?

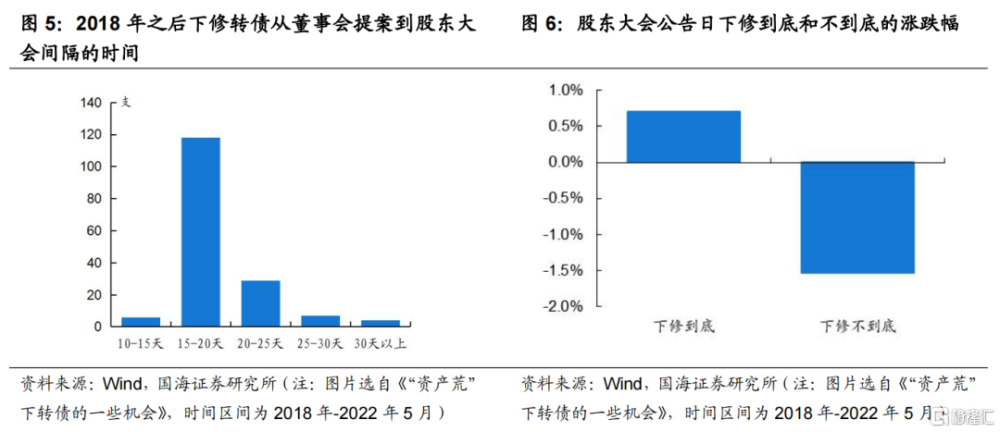

下修到底的轉債表現更好。普遍來看,從提議下修到確定下修的交易日時長一般在15-20天,因此這也是該策略的持有期限。轉債下修的本質是提升轉債的股性,所以股東大會確定的下修幅度會對轉債價格走勢造成影響,下修到底的轉債轉股溢價率壓縮的更加充分,在股東大會公告日後的表現也會更好。

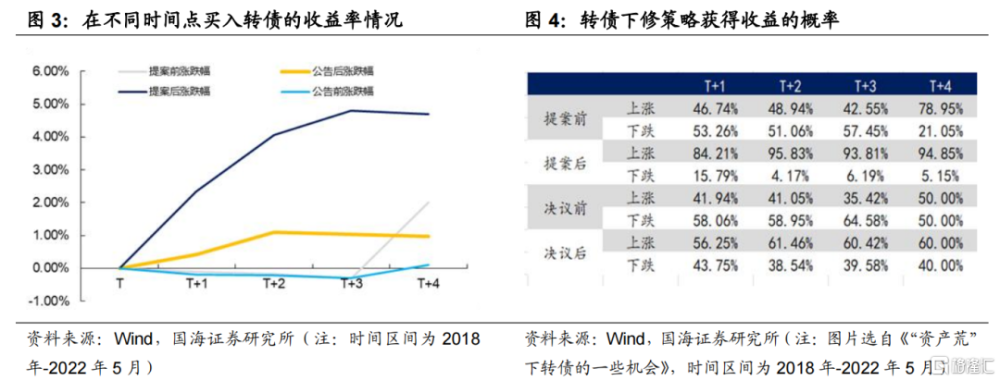

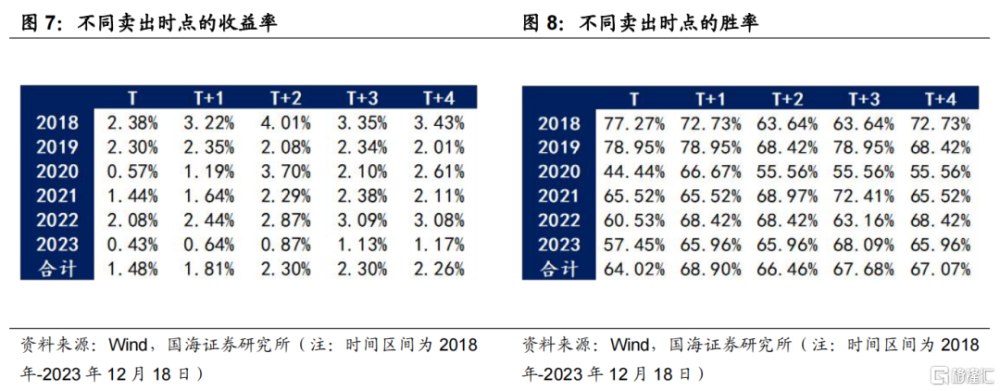

根據董事會提案日和股東大會公告日兩個關鍵時點,我們構建了如下5個买入和賣出方式:

1)在董事會提案當天买入,股東大會公告當天(T)賣出;

2)在董事會提案當天买入,股東大會公告後一天(T+1)賣出;

3)在董事會提案當天买入,股東大會公告後兩天(T+2)賣出;

4)在董事會提案當天买入,股東大會公告後三天(T+3)賣出;

5)在董事會提案當天买入,股東大會公告後四天(T+4)賣出。

我們選取了2018-2023年12月18日所有成功下修的轉債,結合在不同賣出時點的收益率和勝率可以得出最合適的买賣時點,即在董事會提案當天买入,在股東大會公告日之後的第三天賣出,這樣可以獲得相對確定且較高的收益。

1.3

如何提高收益率?

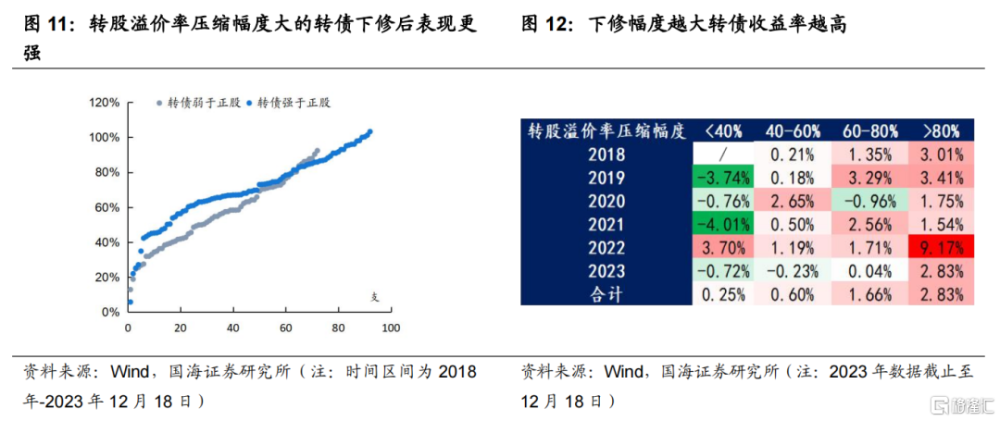

從董事會提案到確定下修有一定的時間周期,期間的轉債漲跌仍然存在不確定性,有些轉債即使下修,其表現仍然較差,甚至弱於正股。那么,如何去規避這樣的標的?我們從以下幾個維度進行分析。

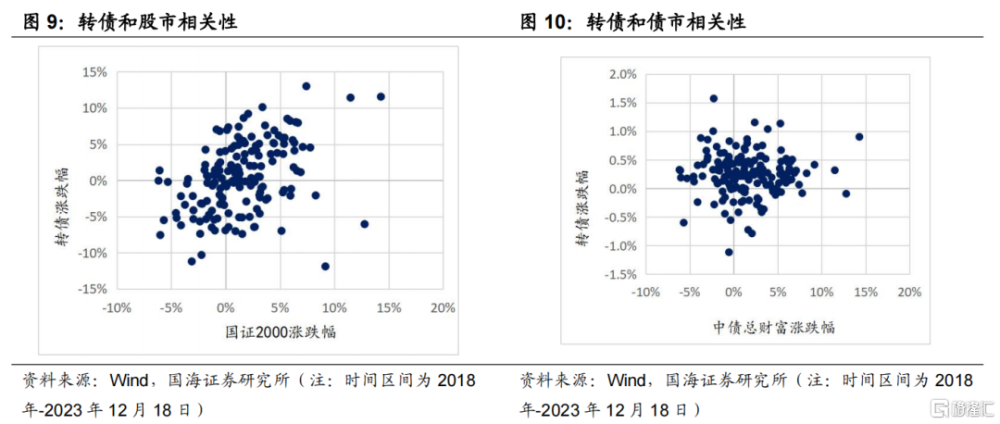

1)股市與債市行情

股市表現對持有期間的收益影響不大。從理論上看,轉債下修後股性提高,股市表現對轉債表現應當具有更強的影響。但實際上轉債走勢和國證2000的相關性並不明顯,我們認爲,主要原因是轉債下修的目的往往是促進轉股,時點也會選擇在股價下跌企穩、或是業績好轉的時候,因此個券的α影響會強於股市影響。此外股市表現難以預測,無法作爲我們構建策略的先行指標。

債市表現對持有期間的收益影響更小。我們選取中債總財富指數作爲債市走勢的衡量標准,可以發現轉債漲跌幅與債市表現的關系更弱,我們認爲,主要原因是因爲下修後,轉債的債性逐漸轉爲股性,債市的影響會天然削弱。

2)下修是否充分

如果可轉債下修充分,轉股溢價率壓縮程度大,往往能取得更高的收益率。當轉債溢價率壓縮程度低於40%時,策略收益率只有0.25%,且在2019-2021、2023均爲負收益;而當壓縮程度大於80%時,策略收益率上升至2.83%,在所有年份均可取得正收益。

但一個問題在於,轉股溢價率壓縮程度是滯後指標,在董事會提議當天我們不得而知,只有在股東大會召开後才能明確,在實際操作中需要結合基本面分析,很難成爲一個买入信號。

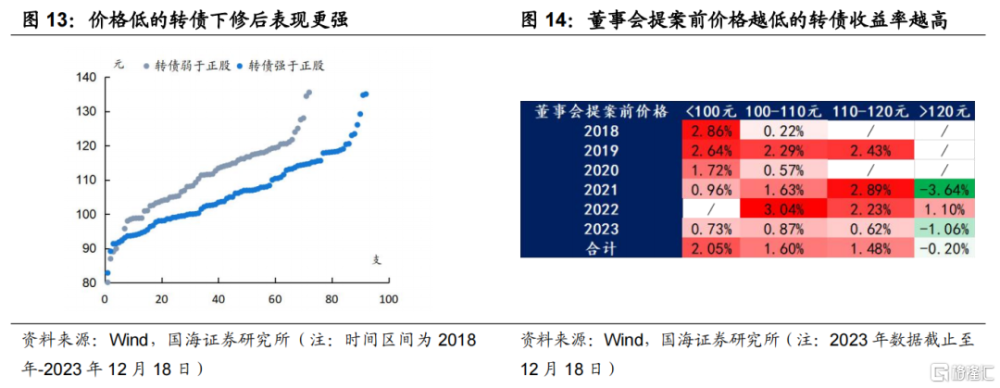

3)轉債絕對價格

董事會提議前一日的轉債價格與該策略收益率成反比。轉債絕對價格在100元以下時,該策略收益率爲2.05%,而隨着轉債價格上升到120元以上,該策略收益率變爲-0.20%,且 2021和2023年均表現爲負收益。轉債絕對價格較低時,其對應正股的走勢往往不甚如意,此時董事會提議下修,對於轉債價格的提振作用更大,總體收益率也更高。

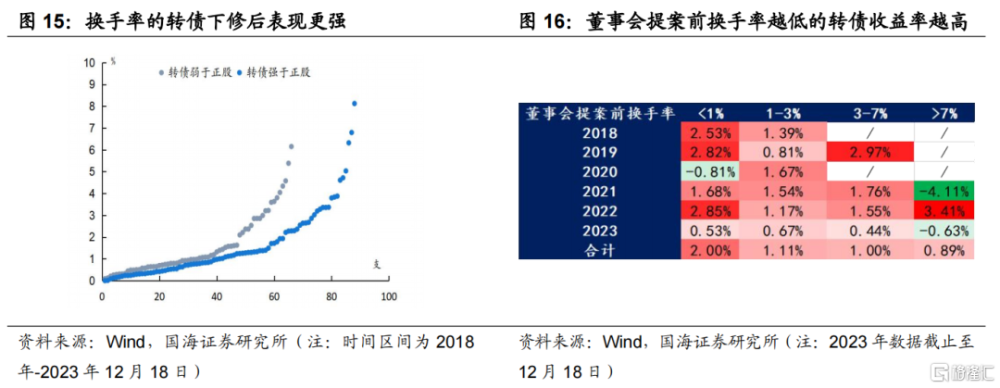

4)轉債換手率

董事會提議前一日的轉債換手率與該策略收益率成反比。轉債換手率在1%以下時,該策略收益率爲2.00%,當換手率上升到7%以上時,策略收益率下降爲0.89%,且2021年和2023年都表現出明顯的負收益。轉債換手率可以衡量其受市場的關注程度,關注度高的轉債市場往往對於其下修有預期,在提案前市場會交易下修,換手率提高;而關注度低的轉債在董事會提議下修後,更能產生“超預期”的效果,因此總體收益率更高。

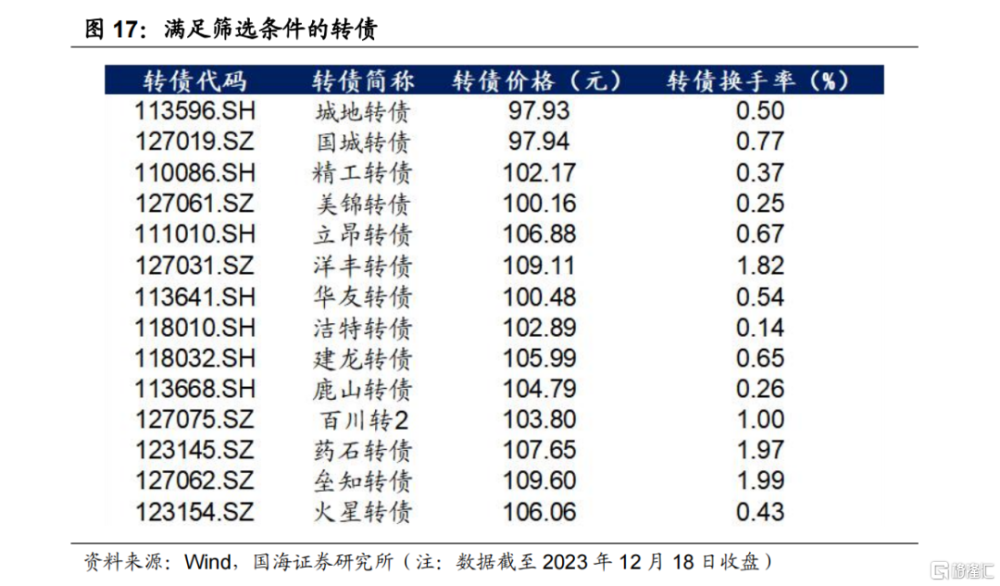

綜上,我們提出了以下的买入和賣出方式:在董事會提議下修轉債後的首個交易日,對轉債進行檢測,選擇在提案前一日絕對價格低於110元、轉債換手率低於3%的轉債,在董事會提議下修當日买入,股東大會確定下修後3日賣出來獲取收益。我們也在滿足或即將滿足下修條件的轉債中,篩選出了如下標的。

2、市場概覽

2.1

轉債市場表現

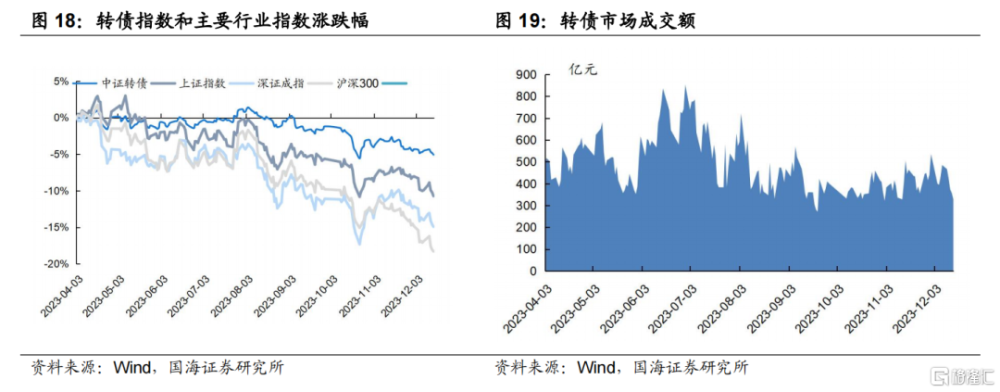

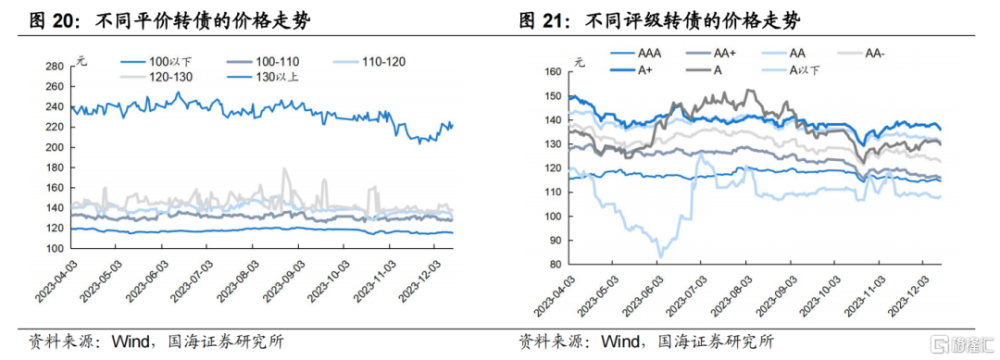

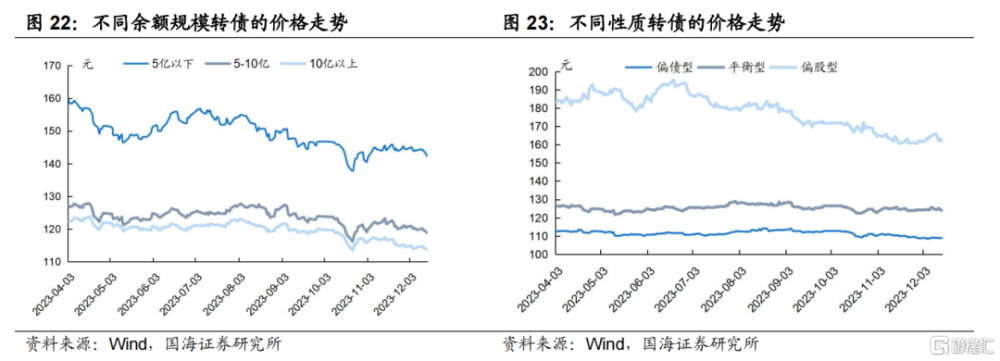

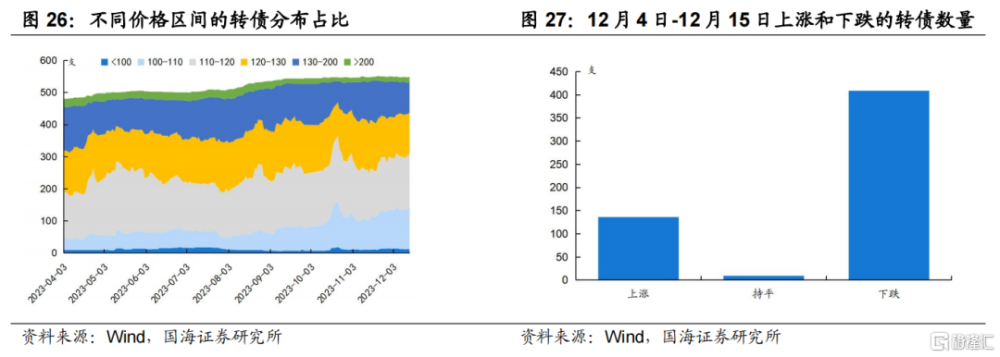

2023年12月4日-12月15日,中證轉債指數下跌0.78%,跌幅明顯低於主要股票指數,其中上證指數下跌了2.94%,深證成指下跌了3.17%,滬深300下跌了4.06%。轉債成交量小幅回暖,逐漸趨於正常水平,日均成交量爲409.67億元,相比11月20日-12月1日的426.28億元小幅下降16.6億元,尤其是12月13日後,交易額縮量明顯。

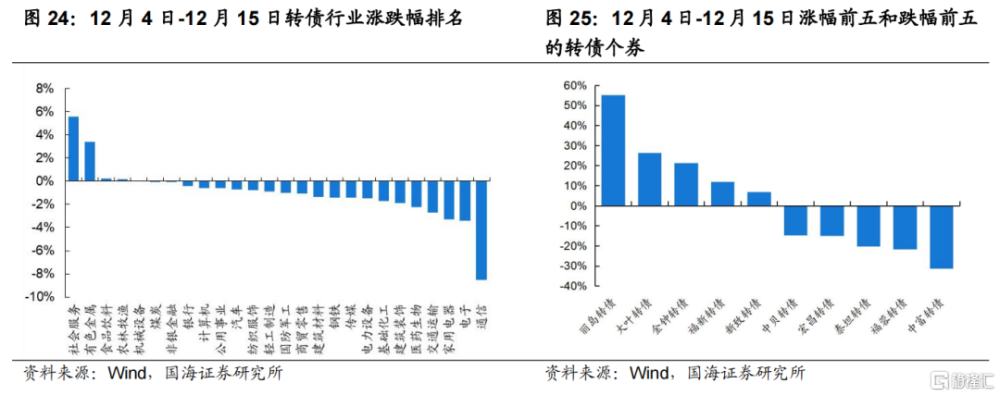

從行業角度看,僅有社服、有色金屬、食品飲料、農林漁牧、機械行業上漲,其余行業均下跌,尤其是通信行業,跌幅達到8.5%。個券角度,除去退市和發布強贖公告的轉債,麗島轉債、大葉轉債、金鐘轉債、福新轉債、新致轉債領漲,而中富轉債、福蓉轉債、泰坦轉債、宏昌轉債、中貝轉債領跌。

2.2

轉債估值表現

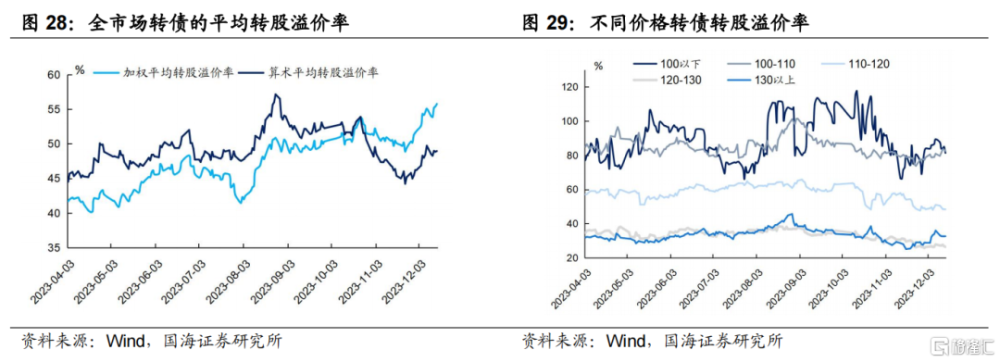

從估值角度看,12月4日-12月15日全市場轉股溢價率被動大幅擡升,其中加權平均轉股溢價率擡升了3.89pcts,算術平均轉股溢價率擡升了2.71pcts,截至12月15日全市場余額加權平均轉股溢價率爲55.75%,算術平均轉股溢價率爲48.95%。

2.3

轉債新券情況

2023年12月4日-12月15日,諾泰轉債、中能轉債、盛航轉債發行,麗島轉債、凱盛轉債、歐晶轉債上市。

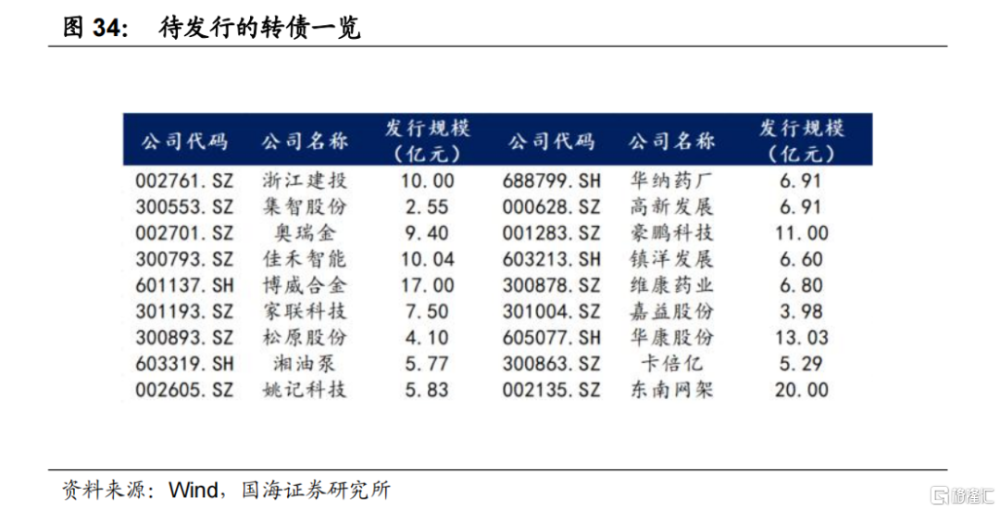

審批方面,華康股份通過證監會核准,進入待發列表。

截至2023年12月15日,待發行的轉債余額規模合計2335.51億元,其中通過證監會核准規模152.71億元,發審委通過的規模224.62億元,股東大會通過的規模1909.26億元,董事會預案階段的規模爲48.92億元。

風險提示:公司經營風險、轉債正股價格不及預期、轉債信用風險、公司股東不通過下修提案、轉債實際下修幅度不及預期、歷史數據不能充分反應未來表現的可能、政策變動風險、股市和債市波動。

相關聲明

注:本文來自國海證券於2023年12月19日發布的證券研究報告《如何獲取穩定的下修收益?——債券研究周報》,報告分析師:靳 毅 SAC編號:S0350517100001

範聖哲 SAC編號:S0350522080001

標題:如何獲取穩定的下修收益?

地址:https://www.iknowplus.com/post/63397.html