主线在成長——2024年可轉債年度策略

主要觀點

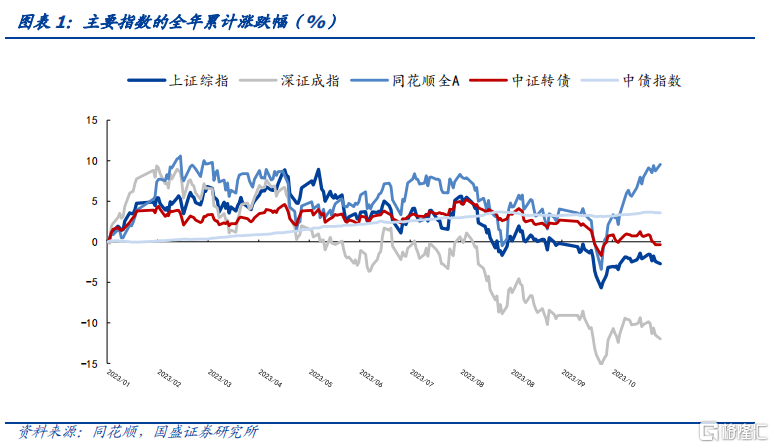

轉債隨權益市場先漲後跌,年內收益強於股市、弱於債市。權益市場板塊輪動加速,年初AI行情過後經歷了較長時間的震蕩,10月下旬市場回暖,截至11月28日,除同花順全A指數年初至今上漲9.56%外,多數權益指數爲負。轉債指數與權益指數趨勢一致先升後降,年內累計漲跌幅爲-0.36%,跑贏上證綜指2.36pct。而債券市場收益穩健,中證債券指數較年初上漲3.57%,跑贏權益和轉債指數。

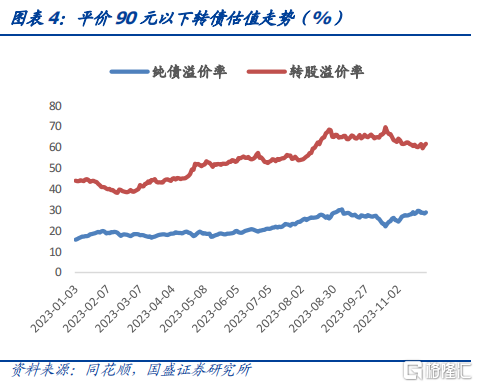

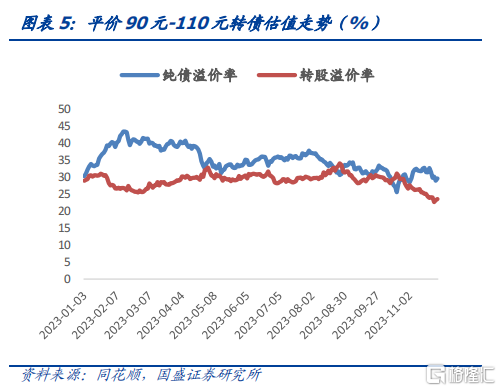

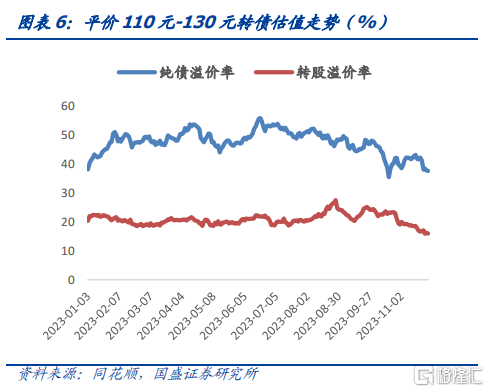

轉債估值整體趨穩,低平價轉債收益更優。年內,除平價水平在90元以下的轉債估值上升外,其他轉債無明顯线性趨勢,估值多有震蕩但整體平穩,截至11月27日,可轉債平均轉股溢價率爲46.31%。年初至今,不同區間轉債的轉股價值呈現了不同的走勢特徵,低平價個券尤其是90元以下的轉債其轉股價值持續增長,截至11月27日,平均轉股價值在90元以下、90-110元的轉債年內累計漲幅分別爲64.14%、11.03%。

供給收緊,支撐轉債估值進一步提升。需求端,專業機構對轉債需求隨固收增強型產品的配置進一步擡升。2023年三季度基金持有轉債規模佔整體轉債存量余額的比例爲37.6%,連續四個季度小幅增加。供給端,轉債淨供給較去年減少了682.67億。展望明年,受投融資新規影響,截至11月29日,證監會批准的待上市轉債僅19只,共計158.97億元,較往年降幅明顯。隨着2024年多只可轉債到期,與宏觀及權益市場的擾動,估值受壓縮的可能性降低,在供需階段性不平衡的情況下,我們認爲轉債估值或將得到一定支撐。

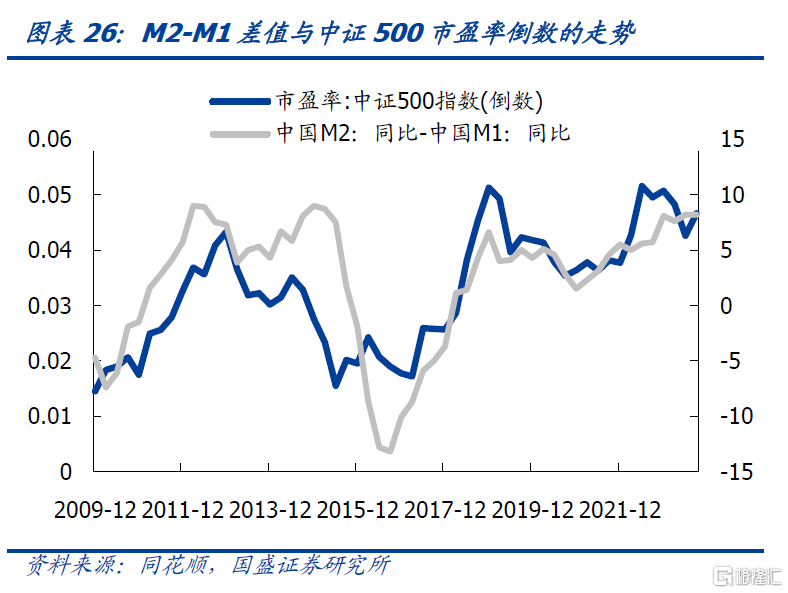

貨幣政策量化寬松及美債利率見頂,將進一步推升市場估值,利好成長板塊。1)美國十年期國債收益率與中證500市盈率倒數呈強一致性,隨着美債利率見頂回落,成長風格估值有望進一步爬升。2014年全球經濟增速放緩,代表市場無風險利率的美國十年期國債收益率也於2014年年初見頂回落,一路下探至2016年的低點。同期,我國通過开啓新一輪的貨幣寬松周期,與房地產的放松政策,使得經濟修復超預期。隨着無風險利率的走跌及市場較低的估值水平,投資風險偏好增加,估值中樞擡升。2)准貨幣規模與中證500倒數同樣有強一致性,量化寬松疊加經濟復蘇不及預期,准貨幣規模不斷擴張,成長板塊優勢凸顯。2020年至今國內貨幣供給量M2與M1的同比差值持續擴大,走勢與2009年至2013年相似,權益及轉債市場皆爲震蕩下行,無明顯的主线板塊和行業驅動市場上漲,而是各風格、概念的快速拉擡與回落,市場風格的急速輪動。我們認爲在政策支持、無風險利率降低、准貨幣規模擴大的預期下,市場估值有望進一步提升,利好成長板塊。

符合十四五規劃綱要、明確國產替代化、重點攻堅高新技術、具有良好發展前景和市場認可度的半導體、信創、新型顯示等產業,我們認爲最符合成長板塊的投資方向。

1)2015年國務院發布的《中國制造2025》中提到2025年各產業的核心基礎零部件(元器件)、關鍵基礎材料要實現70%的自主保障。2020年國務院亦發布了《新時期促進集成電路產業和軟件產業高質量發展的若幹政策》,其中對於集成電路設計、裝備、材料、封裝、測試企業和軟件企業等提供了免稅、減稅等政策支持,我們看好國產半導體供應鏈的成長性以及战略重要性;

2)工信部於2021年發布了《“十四五大數據產業發展規劃”》,其中設立了到2025年,大數據產業測算規模突破的3萬億元的增長目標,以及價值體系建設等方向的目標。信創產業作爲國家战略性新興產業的重點之一,我們應看好其的成長性,隨着2023年科技公司對數據中心、雲計算、大數據及算力需求的提升,且市場對算力市場可預見性地保持高增長的期待,我們看好信創產業中算力概念的投資機會。

3)2023年Q3,國內折疊屏手機出貨量達到了196萬台,同比增長了90%。柔性屏的市場機會及相關OLED面板產業,我們認爲也是成長板塊中不錯的細分賽道和投資機會。重點關注:聯得轉債、聚飛轉債、華亞轉債。

風險提示:貨幣政策收緊風險,海外衰退風險,權益市場波動。

1、2023年市場回顧

1.1 權益、轉債和純債市場走勢

轉債隨權益市場先漲後跌,年內收益強於股市、弱於債市。權益市場板塊輪動加速,年初AI行情過後經歷了較長時間的震蕩,10月下旬市場回暖,截至11月27日,除同花順全A指數年初至今上漲9.56%外,多數權益指數爲負,如上證綜指-2.72%、深證成指-11.98%、創業板指-18.26%。轉債指數與權益指數趨勢一致,年內累計漲跌幅先升後降,股市整體虧損的情況下呈現了較好的抗跌屬性,年內累計漲跌幅爲-0.36%,跑贏上證綜指2.36pct。而債券市場收益穩定,中證債券指數較年初上漲3.57%,跑贏權益和轉債指數。

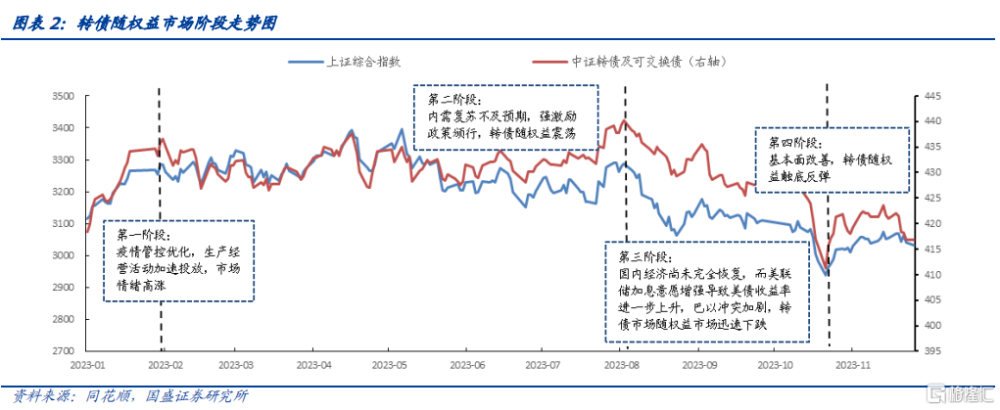

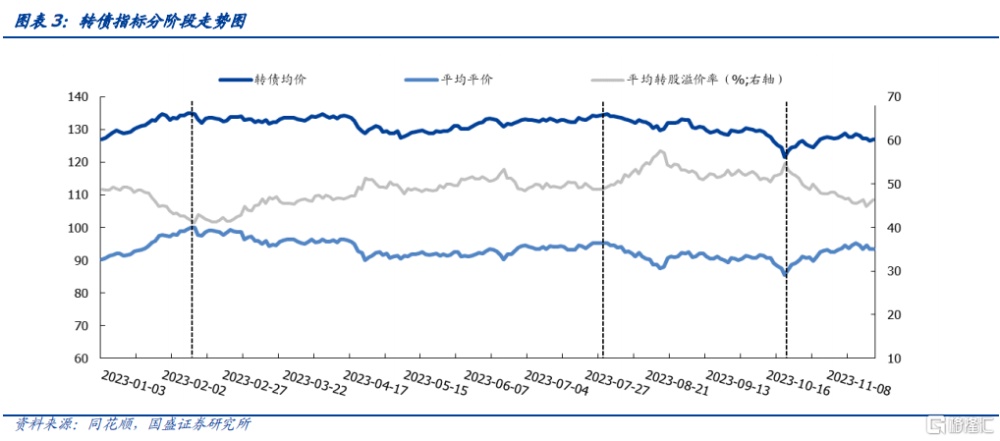

進一步回顧轉債市場年內行情,可分爲四個階段:

第一階段(年初至 2月2日):基本面持續好轉,市場情緒高漲,轉債隨權益延續2022年底的反彈。2022年11月始,股市开啓反彈,而這一階段基本面整體好轉;美聯儲加息次數和力度都有所放緩;市場主力的高額淨买入推動股市普漲;從板塊看,ChatGPT引發AI熱潮,科技板塊迎來“小高峰”。年初股市延續2022年底反彈,轉債市場隨之上漲。第一階段期間(年初至 2月2日),上證指數上漲5.43%,中證轉債指數上漲4.38%;平均平價上漲8.25%,轉債均價上漲6.04%,而轉股溢價率下降7.66%。

第二階段(2月3日至 8月4日):內需復蘇動能不足,投資者重歸理性,轉債市場回調並持續震蕩下行。國內經濟呈現弱復蘇,美聯儲加息預期增強,市場較年初有所下行。而轉債由於其債底保護效應,呈現持續窄幅震蕩。第二階段期間(2月3日至 8月4日),上證指數上漲0.76%,中證轉債指數上漲1.15%;平均平價下跌2.20%,轉債均價上漲0.39%,而轉股溢價率上漲9.89%。

第三階段(8月5日至 10月24日):國內經濟復蘇不及預期,加之國際局勢動蕩,轉債市場迅速下跌。基本面方面,國內經濟尚未完全恢復,而美聯儲加息意愿增強導致美債收益率進一步上升,加之巴以衝突加劇,轉債市場隨權益市場迅速下跌。分板塊來看,考慮到碧桂園等房地產商債務風險,地產行業情緒減弱。第三階段期間(8月5日至 10月24日),上證指數下跌9.38%,中證轉債指數下跌5.17%;平均平價下跌7.69%,轉債均價下跌7.93%,而轉股溢價率被動擡升6.98%。

第四階段(10月25日至今):國內外環境改善,轉債市場逐漸築底修復。隨國內經濟復蘇進程推進、企業三季報數據優於市場預期,加之美國通账率漸歸正常水平,轉債隨權益市場穩步築底。第四階段期間(10月25日至11月27日),上證指數上漲1.94%,中證轉債指數下跌0.08%;平均平價上漲5.51%,轉債均價上漲1.89%,而轉股溢價率下跌11.40%。

1.2 多角度看轉債估值

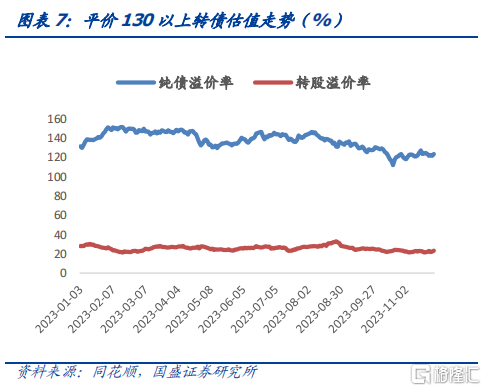

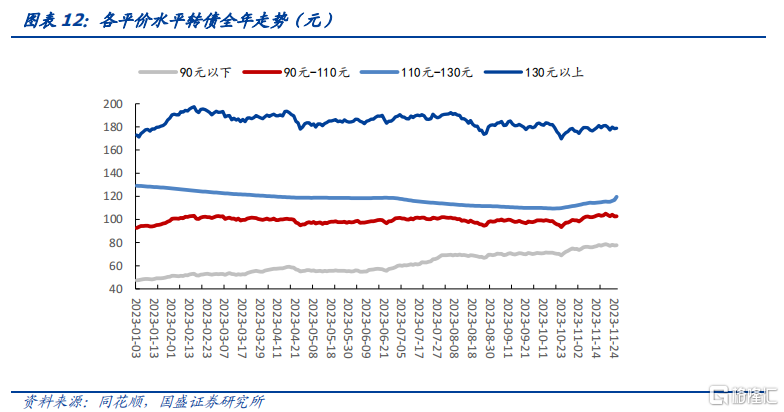

除低平價轉債外,估值相對穩定。按平價價格帶分類,將轉股價值分爲四個區間(90元以下、90元至110元、110元至130元以及130元以上),全年平均純債溢價率分別爲21.95%,35.03%,47.55%,137.50%,除平價在90元以下的轉債轉股溢價率高達53.36%外,其他區間轉債的全年平均轉股溢價率均在20%至30%區間內。震蕩下行背景下,低價轉債收益較爲穩健,估值上升趨勢明顯。

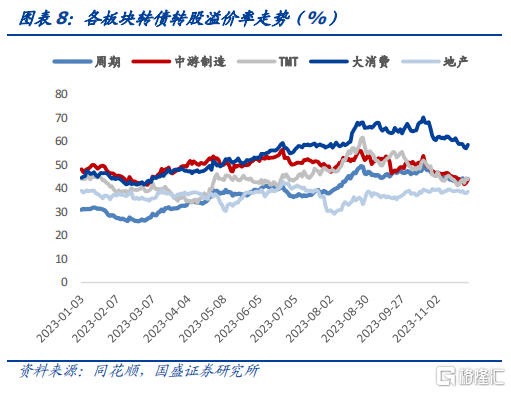

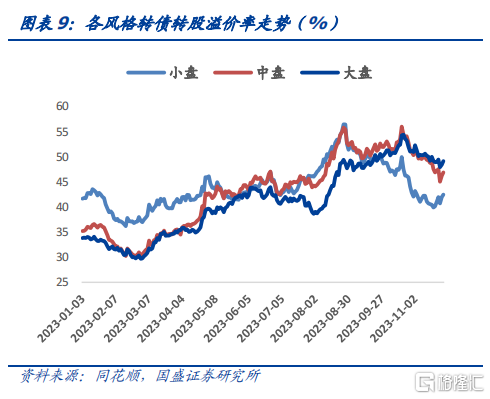

除地產外,其他板塊年內估值呈震蕩上行態勢。得益於AI浪潮和國內經濟復蘇,TMT、大消費等板塊估值有所攀升,四季度各板塊轉債走勢分歧收窄,大消費轉債估值最高。從風格上看,小盤後續動力不足,中大盤年末趕超。將轉債風格分爲大盤(轉債余額10億及以上)、中盤(轉債余額5-10億)、小盤(轉債余額5億及以下),不難發現,在估值低位時,小盤風格佔優,隨着估值攀升,小盤轉債估值壓縮明顯,大中盤轉債估值增速領先。

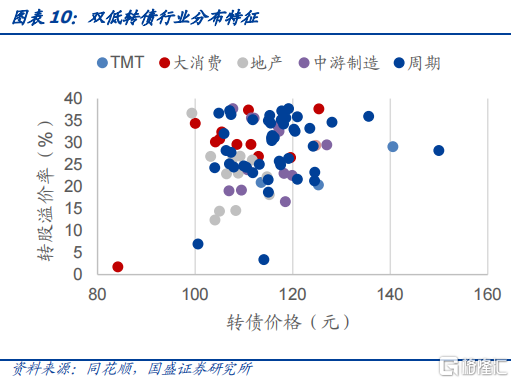

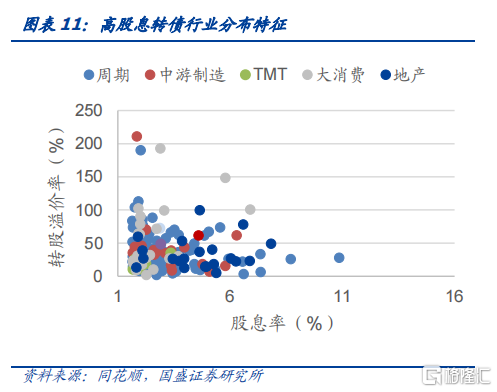

雙低轉債集中於周期板塊,TMT板塊最少。轉債價格和轉股溢價率均低於中位數的雙低轉債主要集中於周期板塊,其次是中遊制造、地產、大消費板塊,最後是TMT板塊。高股息轉債在震蕩行情下收益相對穩健,有助於更好的發揮防御屬性,這部分TMT個券也相對較少。

1.3 多角度看轉債收益

主題行情不明朗形勢下,低平價轉債收益更穩健。將轉股價值分爲四個區間(90元以下、90元至110元、110元至130元以及130元以上),年初至今,不同區間轉債的轉股價值呈現了不同的走勢特徵,低平價個券尤其是90元以下的轉債其轉股價值持續增長,截至11月27日,平均轉股價值在90元以下、90-110元的轉債年內累計漲幅分別爲64.14%、11.03%。所屬個券最多的平價區間爲110-130元,由於正股多數下跌、轉債下修不到位,轉股價值持續下降,該平價區間的平均平價下跌了7.42%。平價在130元以上的個券隨權益市場行情波動反應更明顯,階段性趨勢不明顯,截至11月27日,高平價區間整體漲幅爲3.38%。

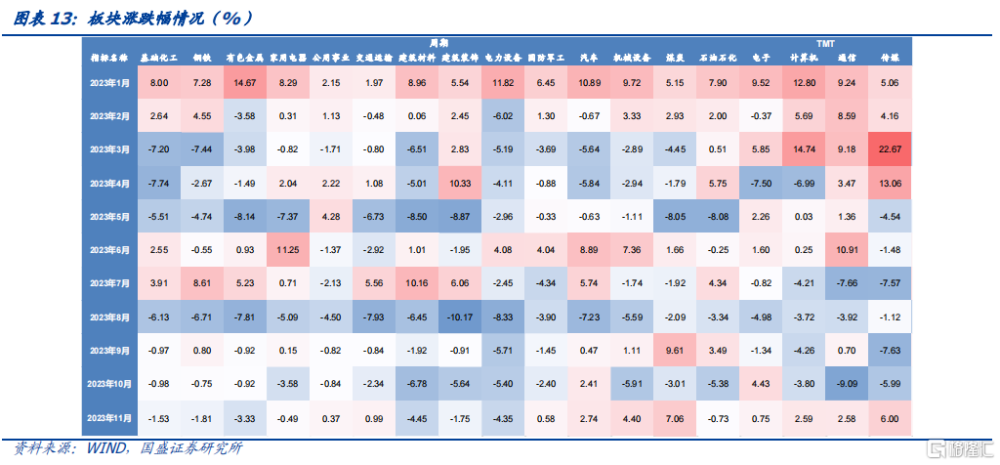

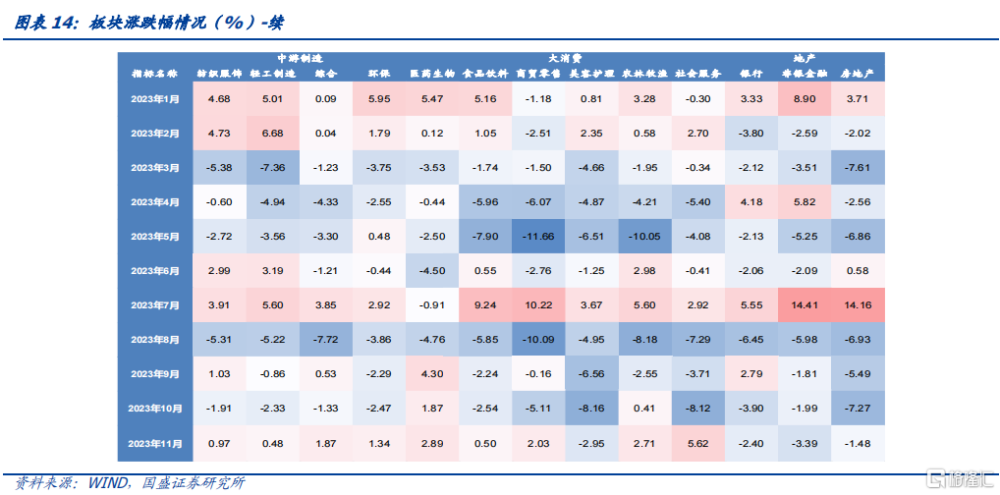

無明顯主題行情下,把握超跌板塊反彈機會。年初至3月,權益市場延續了2022年底的上漲勢頭,得益於ChatGPT等AI熱點概念,傳媒和計算機領漲,各板塊普漲,市場情緒較好。4月到7月,板塊輪動加快,除汽車收益領先外,各行業漲跌互現,整體處於震蕩。受經濟恢復不達預期影響,5月份周期、大消費板塊回調最爲明顯,7月末,通信和傳媒板塊領跌。建築裝飾和商貿零售板塊8月月度跌幅分別達-10.17%、-10.09%。四季度以來,多數板塊跌幅收斂。

從板塊內部看,TMT在上半年因ChatGPT、AIGC概念的興起而強勢領漲,盡管下半年有所回調,但從全年來看,仍然跑贏大盤;與此相反,周期板塊和大消費板塊受宏觀經濟影響表現較差。細分行業方面,TMT板塊中的行業(通信、傳媒、計算機以及電子)和汽車行業優秀,汽車行業漲勢明顯主要是因爲出口拉動,銷量超預期;美容護理、商貿零售和電力設備全年跌幅較大,主要由於零售、美妝等可選消費行業的需求整體延續弱復蘇態勢,日本核污水事件也對日韓化妝品造成衝擊,電力設備的疲態主要源於原材料價格波動使成本端承壓。年末時,汽車、煤炭、醫藥生物等行業表現逐漸轉好,而電力設備、建築材料、美容護理和房地產等板塊增長乏力,建築材料和房地產行業下跌主要源於市場需求的衰退及房地產商的內部經營等問題的衝擊。

1.4 2024年轉債供需展望

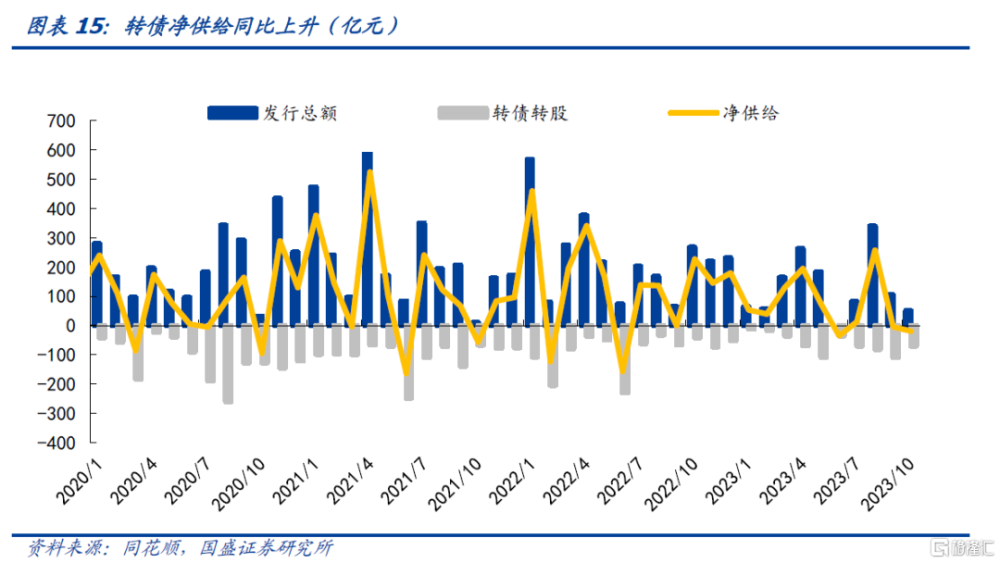

轉債市場供給方面,轉債淨供給不及去年。2023年截至11月25日新發行133只轉債,合計規模1360.06億元,存量轉債達到556只,市場余額達到8656.17億元。年內實現轉股602.70億元,2023年轉債淨供給爲699.97億元,較2022年轉債淨供給減少了682.67億,其中上市新券規模顯著縮減。

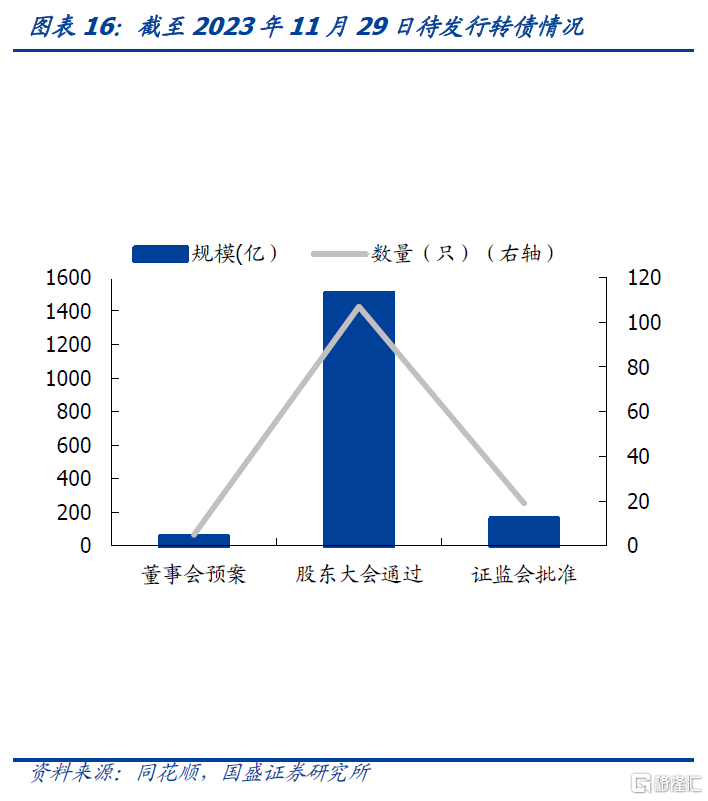

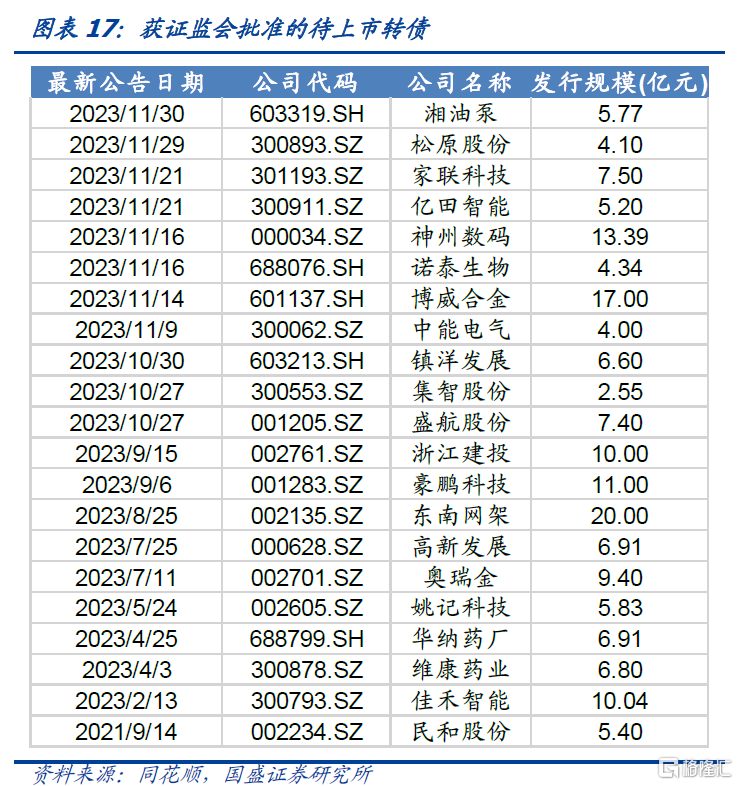

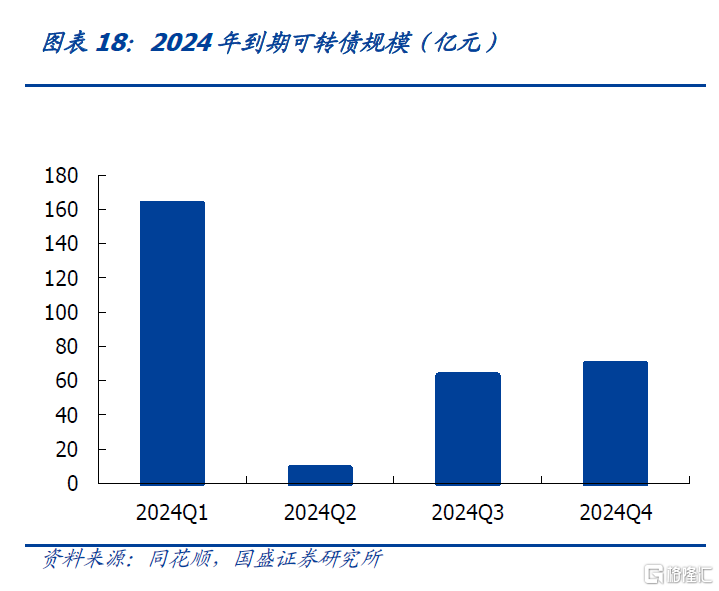

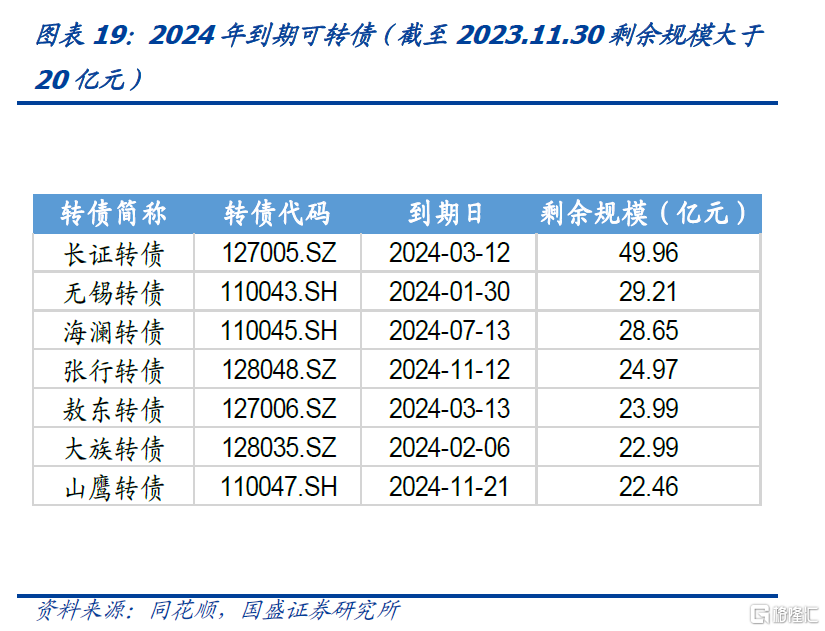

展望明年,轉債供給總規模或將有所下降。從發行預案及股東大會批准情況看,2023年截至11月29日,證監會批准的轉債共19只,此外,107家公司股東大會通過公司發行可轉債預案,5家公司轉債發行處於董事會預案狀態。待發行的轉債規模供給1716.35億元,其中發審委和證監會核准的共158.97億元,股東大會通過、董事會預案的分別爲1504.19億元、53.19億元。相較於去年,轉債發行預案數量下降明顯,展望明年,轉債供給總規模將有所下降。同時,隨着市場預期2024年上半年大規模的可轉債到期,與宏觀及權益市場的擾動,估值受壓縮的可能性降低,在供需階段性不平衡的情況下,轉債估值或將受到一定程度的支撐作用。

展望明年,轉債供給總規模或將有所下降。從發行預案及股東大會批准情況看,2023年截至11月29日,證監會批准的轉債共19只,此外,107家公司股東大會通過公司發行可轉債預案,5家公司轉債發行處於董事會預案狀態。待發行的轉債規模供給1716.35億元,其中發審委和證監會核准的共158.97億元,股東大會通過、董事會預案的分別爲1504.19億元、53.19億元。相較於去年,轉債發行預案數量下降明顯,展望明年,轉債供給總規模將有所下降。同時,隨着市場預期2024年上半年大規模的可轉債到期,與宏觀及權益市場的擾動,估值受壓縮的可能性降低,在供需階段性不平衡的情況下,轉債估值或將受到一定程度的支撐作用。

2、2024年債市、股市展望

2.1 利率走向:貨幣政策趨向寬松,驅動利率下行

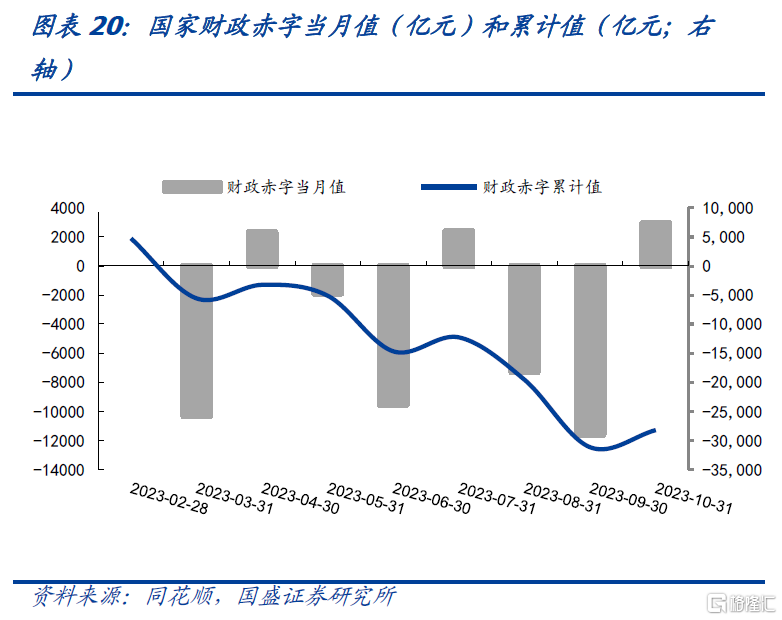

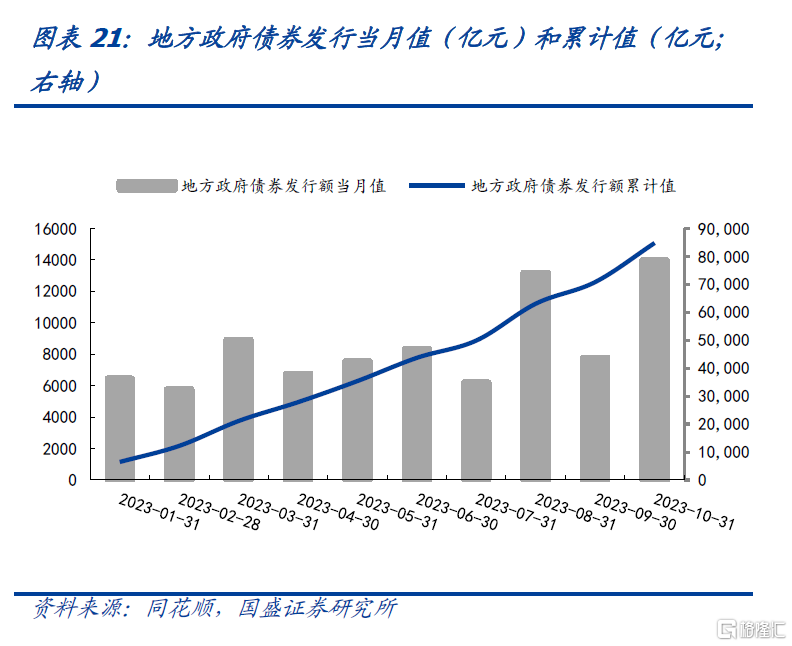

財政付息壓力上升。2023年國家財政赤字逐步擴大,從2月份的4744億元擴張到10月份的-28240億元。財政赤字的擴大意味着政府可能需要更多資金來填補預算缺口,從而造成更大的債務償還壓力。同時,地方政府債務發行值總額今年有所增加,累計值從年初的6435億元增長到10月底的84746億元,持續增長的政府債務規模也將導致利息支出和債務償還壓力增加。

債務置換帶來的金融機構經營壓力上升。債務置換一般伴隨新債務的發行,而新債務在高利率的環境下將面臨更嚴苛的還款條件,市場的風險偏好有所降低進而提高資金成本加劇金融機構的還款負擔和經營壓力。新債務還可能伴隨更短的還款期限,影響金融機構的流動性和還款計劃的靈活性。這種壓力的上升可能導致金融機構在資金成本和償債能力上面臨更大的不確定性,進而影響其盈利水平和經營穩定性。

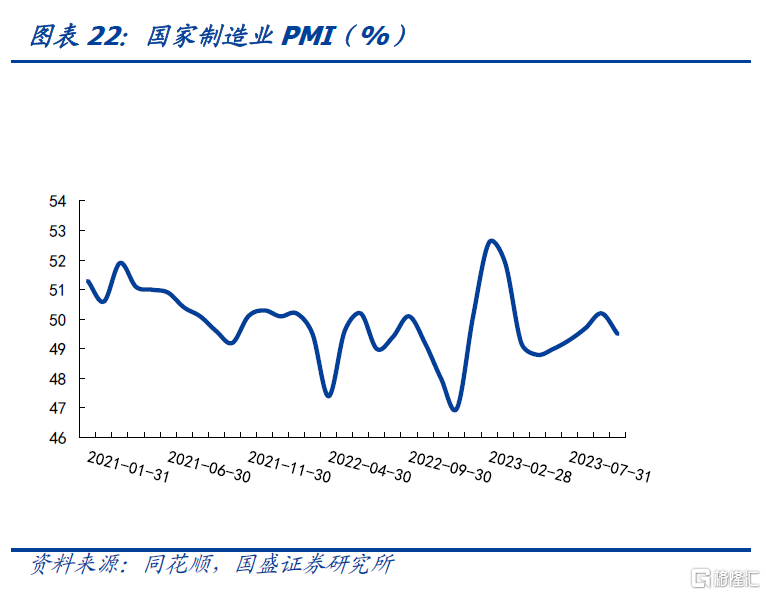

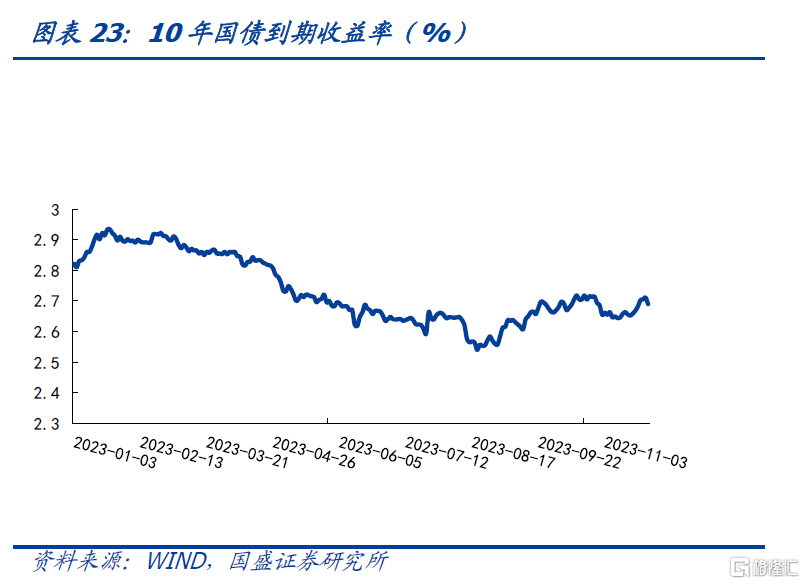

近期經濟增長放緩而利率上升。2023年國內經濟增長有所放緩,各項預期走弱,周期下行力量較強。以國家制造業PMI爲例,制造業PMI在年初時達到近年高峰值,並在年中逐漸下滑至48.8%的低點並幾乎維持在50%以下。制造業PMI的下滑反映了制造業活動放緩,也一定程度上反映了整體經濟增長面臨的挑战。同時利率從2023年初逐步下行,於第三季度开始波動爬升,提高了調控寬松的經濟政策驅動利率下行的可能性。

2.2 股市震蕩:把握超跌調整機會

2022年到2023年的PE估值邊際變化來看,社會服務、農林牧漁、電力設備、美容護理和公用事業跌幅排名前五,分別爲-58.14%、-48.82%、-35.96%、-28.15%和-23.76%。從各申萬一級行業的正股變化趨勢圖來看,家用電器、食品飲料、紡織服飾、社會服務、電力設備、銀行和美容護理近三年整體呈下跌趨勢,尚未釋放明確轉好信號,公用事業、建築裝飾、電力設備、汽車、機械設備、環保和美容護理震蕩爲主,彈性較大。綜合來看,多板塊估值居於歷史低位,伴隨2023年經濟弱復蘇,公司業績多有改善,未來市場估值下探空間有限。

3、2024年堅定看好成長板塊

回顧宏觀利率及貨幣政策歷史發現:貨幣政策量化寬松及美債利率見頂,將進一步推升市場估值,利好成長板塊。1)美國十年期國債收益率與中證500市盈率倒數呈強一致性,隨着美債利率見頂回落,成長風格估值有望快速攀升。回顧2014年全球經濟增速放緩,代表市場無風險利率的美國十年期國債收益率也於2014年年初見頂回落,一路下探至2016年的低點。同期,我國通過开啓新一輪的貨幣寬松周期,與房地產的放松政策,使得經濟修復超預期。隨着無風險利率的走跌及市場較低的估值水平,進一步提升投資風險偏好,從而推升估值中樞。2)准貨幣規模與中證500倒數同樣有強一致性,量化寬松疊加經濟復蘇不及預期,准貨幣規模不斷擴張,成長板塊優勢凸顯。2020年至今國內貨幣供給量M2與M1的同比差值持續擴大,走勢與2009年至2013年相似,權益及轉債市場皆爲震蕩下行,無明顯的主线板塊和行業驅動市場上漲,而是各風格、概念的快速拉擡與回落,市場風格的急速輪動。我們認爲在政策支持、無風險利率降低、准貨幣規模擴大的預期下,市場估值有望進一步提升,利好成長板塊。

本節回顧近年國家對於重點產業的支持政策與今年資本市場中較爲重大的變革,提出了我們對於成長板塊選擇的推論,並將未來的投資重點放在半導體、信創及面板產業。

1)8月27日。財政部及國家稅務總局發布公告,自8月28日起,證券交易印花稅實施減半徵收,有助於刺激資本市場的交易活絡化,有效降低市場交易成本。資本市場的活絡與成本減少,我們認爲於中長期能有效地提升市場交易熱度,從而使估值修復回歸中樞。

2)8月27日。證監會發布針對IPO階段性的節奏收緊、降低融資保證金最低比例以及最近三年未進行現金分紅、累計現金分紅金額低於近三年年均淨利潤30%的,控股股東、實際控制人不得通過二級市場減持等一系列優化政策。存量市場的擴容放緩,限制減持以及融資成本的降低,對未來估值有一定支撐作用。

3)在十四五規劃及2023遠景目標綱要中,《強化國家战略科技力量》提及打好關鍵核心技術攻堅战,提高創新鏈整體效能。將推動人工智能、集成電路等前沿領域的發展列爲重要目標。2015年國務院發布的《中國制造2025》中提到2025年各產業的核心基礎零部件(元器件)、關鍵基礎材料要實現70%的自主保障。2020年國務院亦發布了《新時期促進集成電路產業和軟件產業高質量發展的若幹政策》,其中對於集成電路設計、裝備、材料、封裝、測試企業和軟件企業等提供了免稅、減稅等政策支持。國家舉國大力發展高新技術產業並扶持國產半導體企業的成長,使我們看好國產半導體供應鏈的成長性以及战略重要性,同時無風險利率的下降及准貨幣規模的擴大,將使市場估值擡升進一步恢復高分位水平。

4)工信部於2021年12月發布了《“十四五大數據產業發展規劃”》,其中訂定了到2025年,大數據產業測算規模突破的3萬億元的增長目標,以及數據要素價值體系、現代化大數據產業體系建設等方向的目標。信創產業作爲國家战略性新興產業的重點之一,我們應看好其的成長性,隨着2023年科技公司對數據中心、雲計算、大數據及算力需求的提升,且市場對算力市場可預見性地保持高增長的期待,我們看好信創產業中算力概念的投資機會。

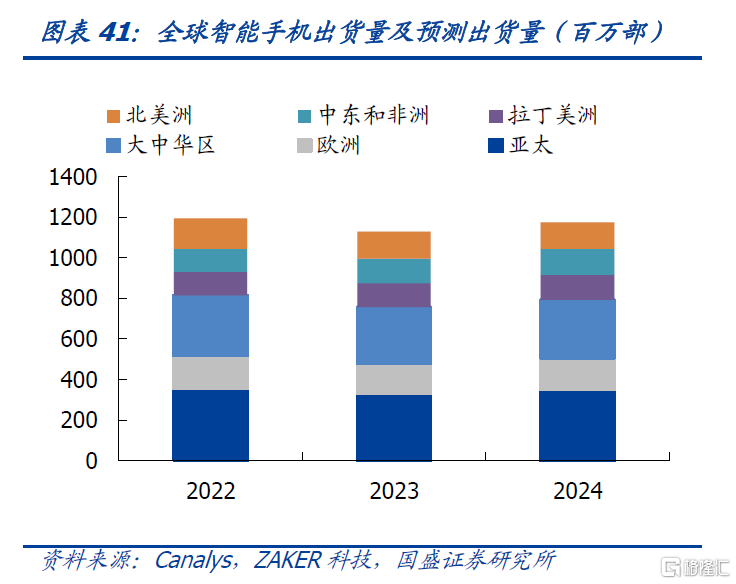

5)隨着進入十四五時期,通過各地政府制定的政策與發展重點,我們看出新型顯示產業已經成爲未來5年的發展重點,並且與新一代信息技術產業深度融合,包括半導體、新型智能終端、先進傳感器及新型電子元器件等。除了信創及半導體兩大成長主线外,我們通過IDC公布的數據發現消費電子板塊中折疊屏手機在市場的份額快速擴大,今年Q3,國內折疊屏手機出貨量達到了196萬台,同比增長了90%。柔性屏的市場機會及相關OLED面板產業,我們認爲也是成長板塊中不錯的細分賽道和投資機會。

符合十四五規劃綱要、明確國產替代化、重點攻堅高新技術、具有良好發展前景和市場認可度的半導體、信創、新型顯示等產業,我們認爲將是成長板塊中較佳的投資方向。根據國家政策推斷,未來幾年的政策方向仍是引導高新技術的攻堅、先進制造的國產化,信創、半導體及新型顯示產業鏈的重點研發與國產替代,恰好契合政策主线與市場期待。

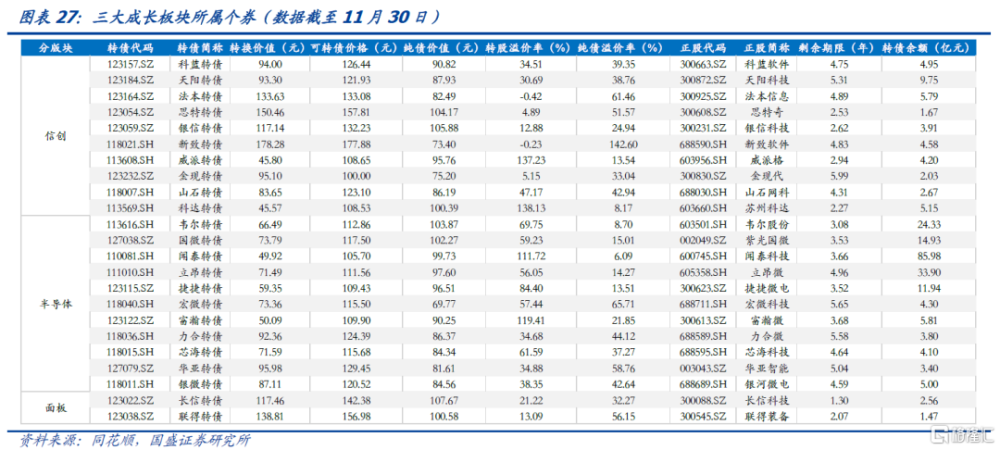

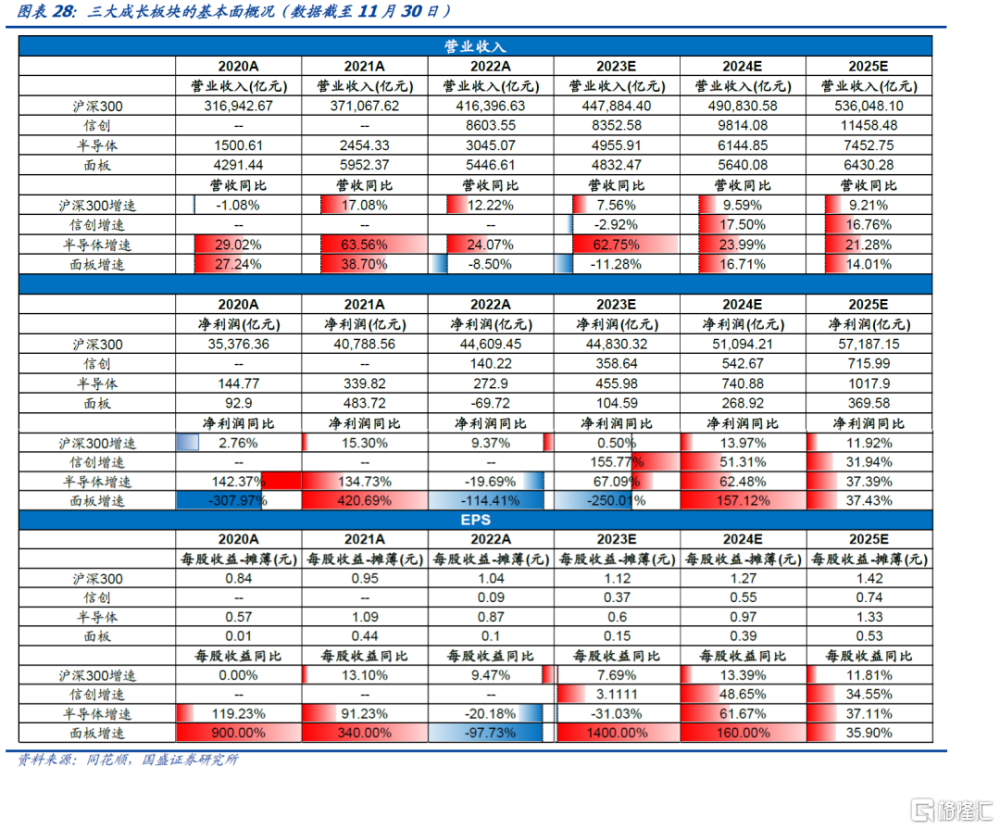

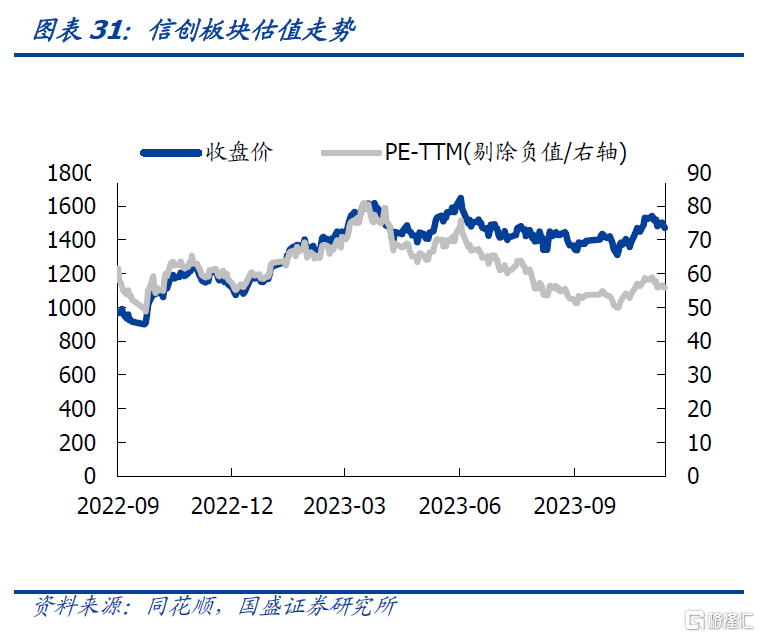

從基本面來看,自A股走跌後的近三年財務數據顯示,三大成長板塊的營業收入、淨利潤以及每股收益(攤薄),皆各自保有較高的增長率與市場預測,表示了在大環境不景氣的情況下仍具有不錯的經營韌性及市場期待。2020年、2021年、2022年半導體板塊(801081.SL)的淨利潤同比增速分別爲142.37%、134.73%、-19.69%,根據同花順公布的盈利預測2023E淨利潤同比增長將達67.09%,在今年消費電子不景氣及終端需求下滑的情況下,高盈利增速顯示國產替代化的進程正漸入佳境。而信創板塊(886013.TI)自2022年9月啓用後指數一路走高,截至12月8日累計漲幅爲52.86%,同花順盈利預測2023E、2024E、2025E三年淨利潤同比增速爲155.77%、51.31、31.94%,顯示近幾年將是信創產業的快速發展期。面板業(850831.SL)也隨國際產業鏈的轉移及國內自主化的帶動下,逐步取得更多的市場份額進而提升盈利能力,2020年、2021年、2022年三年的每股收益(攤薄)分別爲0.01元、0.44元、0.1元,顯示較佳的成長性,唯2022年及2023年,終端設備需求減少而出現下滑外,2024E及2025E的每股收益(攤薄)將回升到0.39元並進一步增長到0.53元。

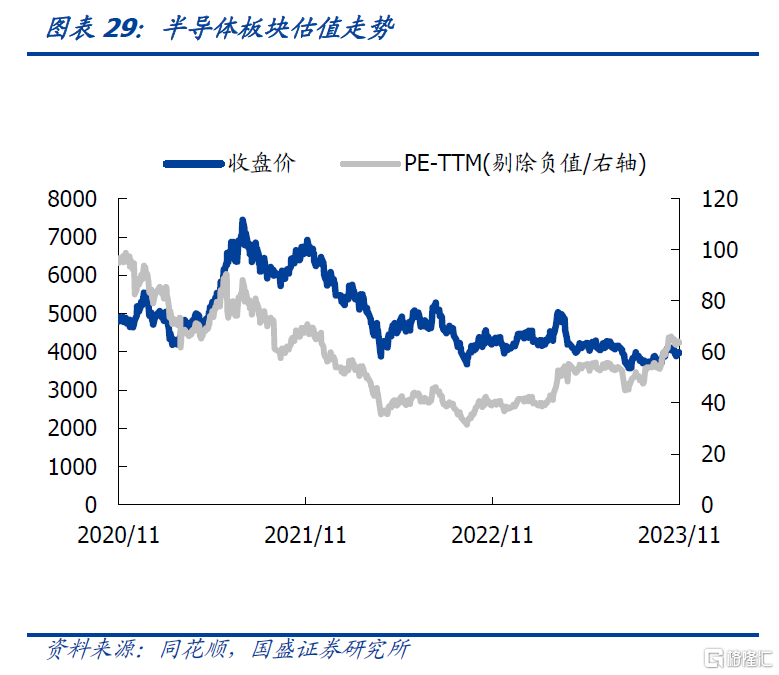

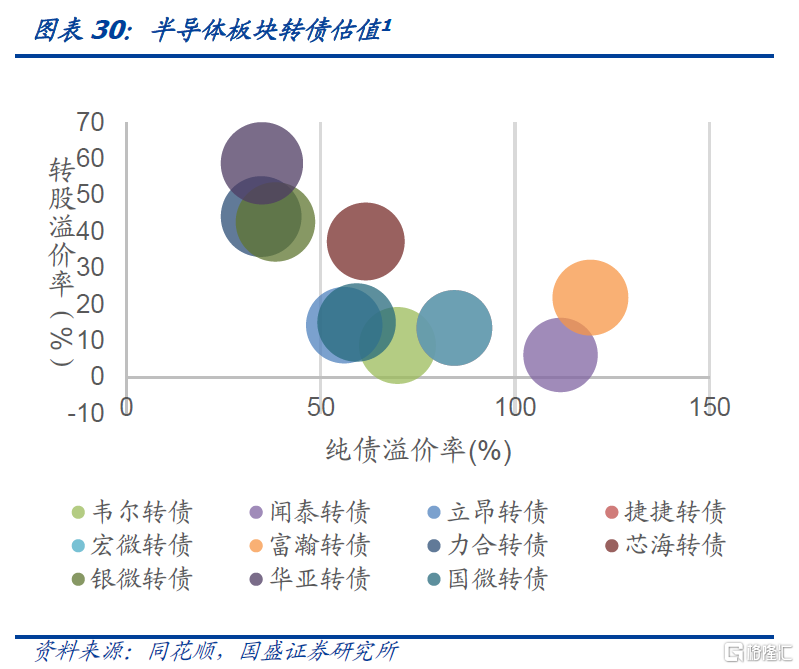

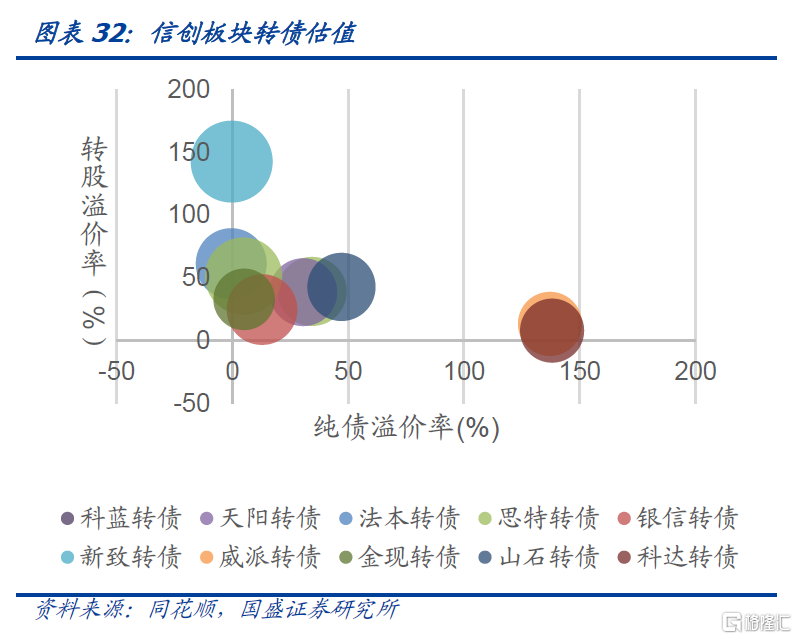

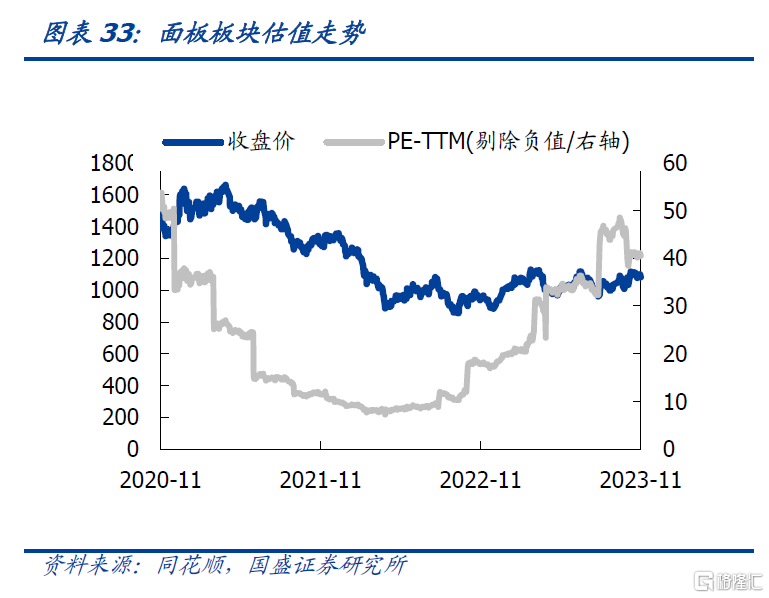

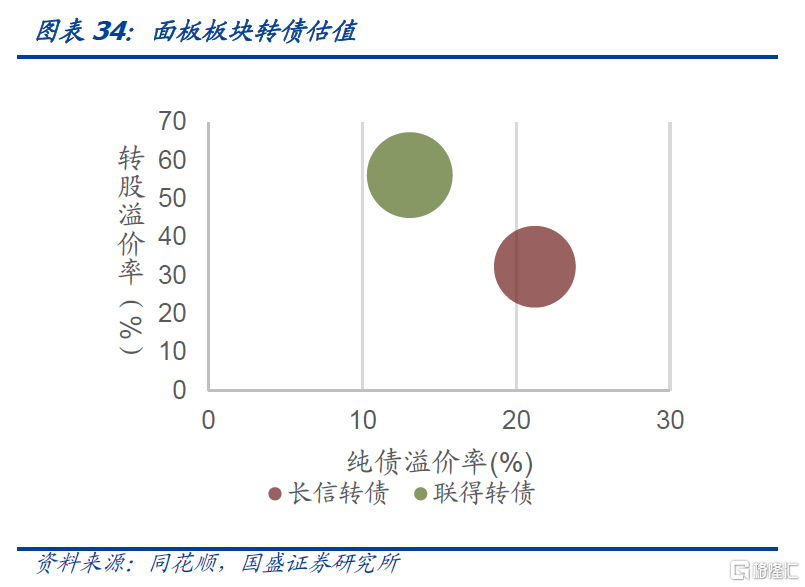

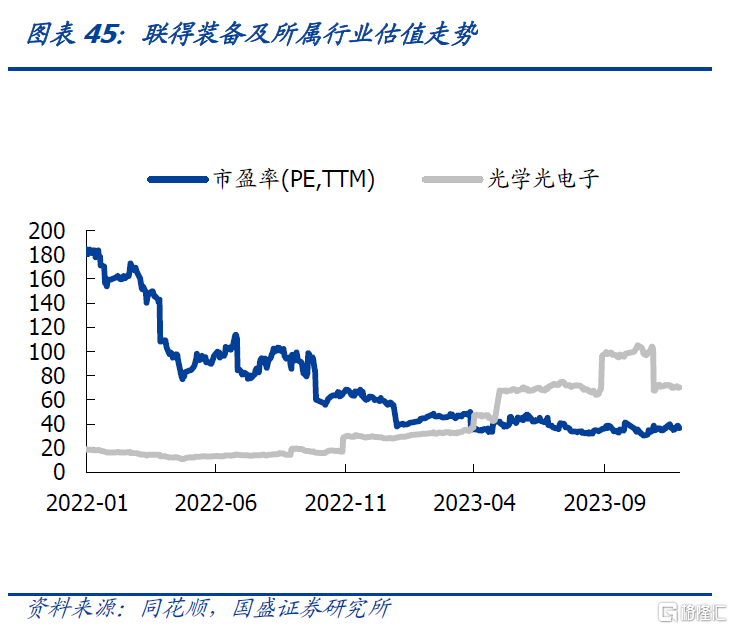

平均估值略高於近三年中位水平。從估值角度看,截至11月30日,半導體、信創、面板三大成長板塊指數市盈率(PE-TTM/剔除負值)分別爲63.56、55.76、40.51,近三年的歷史分位爲64.38%、21.99%、89.31%。考量到科技成長板塊估值較高的特性,且估值分數僅略高中位水平,我們仍堅持看好成長板塊,可轉債具備債底及期權的性質,尤其面板行業所屬個券估值處於絕對低位,我們相信這是一個進可攻退可守的操作時機。隨着大盤走勢愈發趨近2014年的轉牛拐點,更應堅持底部思維,把握布局機會,利用時間換取空間。

綜上而言,半導體、信創及面板,我們認爲是最符合十四五規劃綱要,具有良好發展前景和市場認可度的成長板塊。同時,隨着市場預期盈利的快速增長,而權益市場已經過近三年的回調震蕩期,走勢與2014年股債雙轉牛的拐點相近,市場底及政策底的夯實,更爲成長板塊的資金溢注提供了良好環境。未來專業機構對轉債的需求有望持續提升,且明年轉債市場的擴容增速放緩,將進一步地擡升轉債估值。接下來本文將重點梳理成長板塊邏輯及個券情況。

3.1 聯得轉債(聯得裝備)

公司主要從事新型半導體顯示智能裝備的生產制造,近兩年新增半導體設備、鋰電設備、汽車智能座艙系統裝備業務板塊,主要產品包括綁定設備、貼合設備、偏貼設備、檢測設備、大尺寸TV整线設備、移動終端自動化設備、汽車智能座艙系統組裝設備、半導體倒裝及分選設備、Mini/MicroLED芯片分選設備、鋰電池組裝設備等。

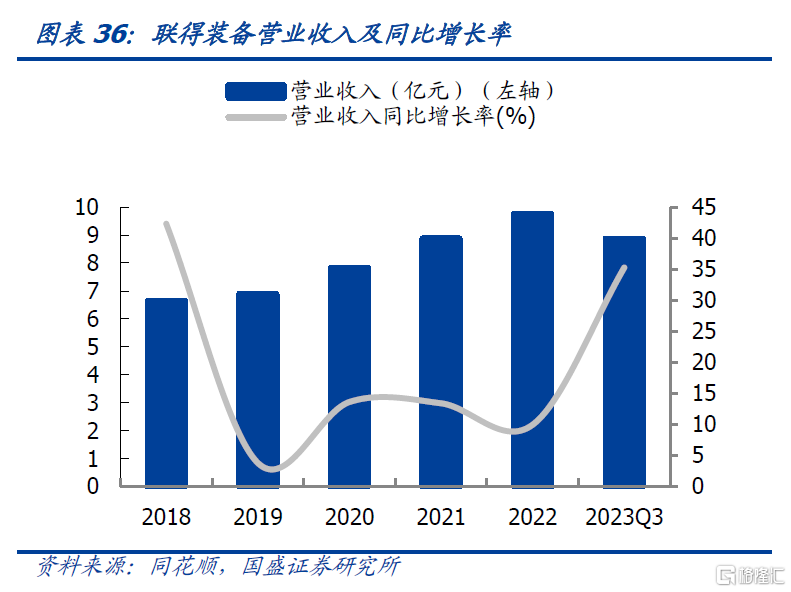

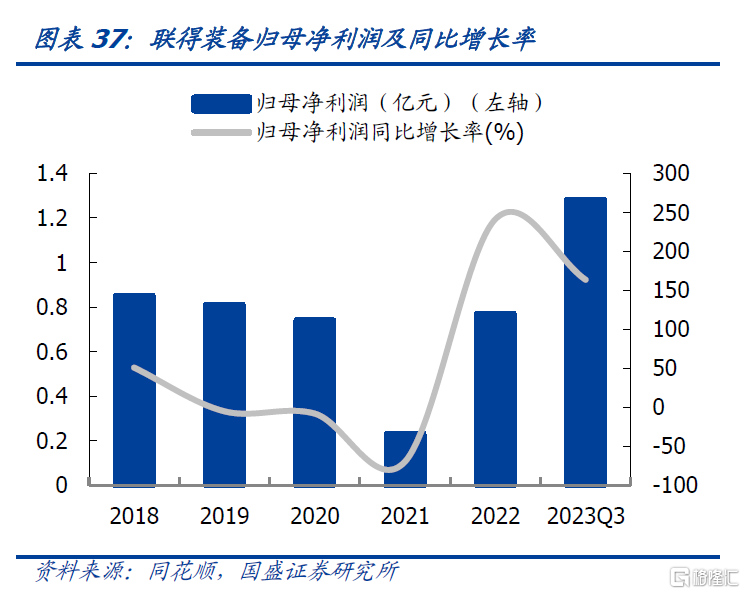

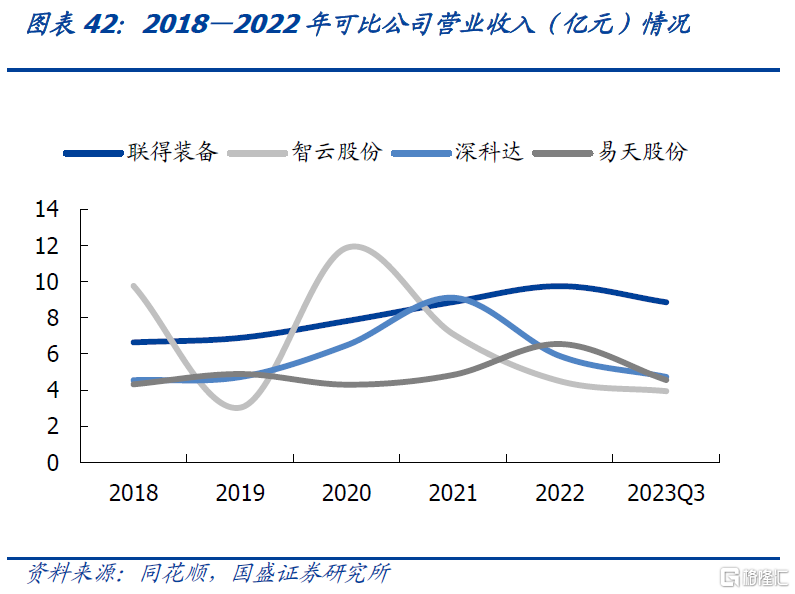

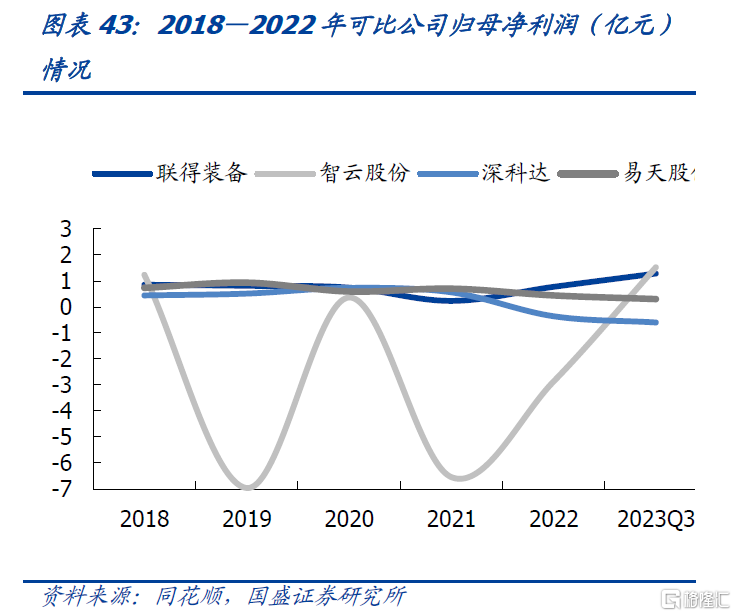

2022年以來,公司實現營收業績雙高增,業績表現尤爲突出。公司營收規模增長相對穩定,今年前三季度實現營業收入8.86億元,同比增加35.25%。從歸母淨利潤來看,公司業績在2021年觸底反彈,受益於京東方大額合同訂單及新業務拓展,2022年公司歸母淨利潤恢復至0.77億元,同比2021年增長241.05%,2023年前三季度歸母淨利潤達1.28億元,同比增速爲163.65%,業績維持高增。

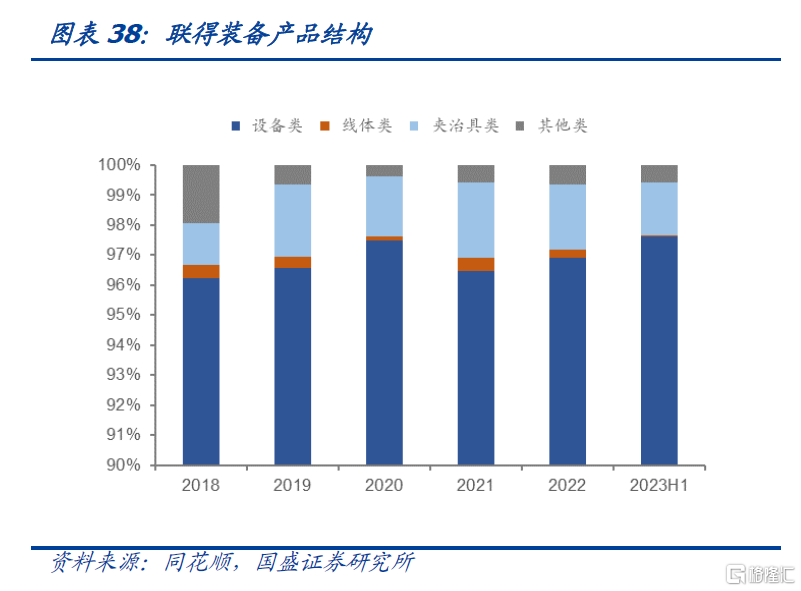

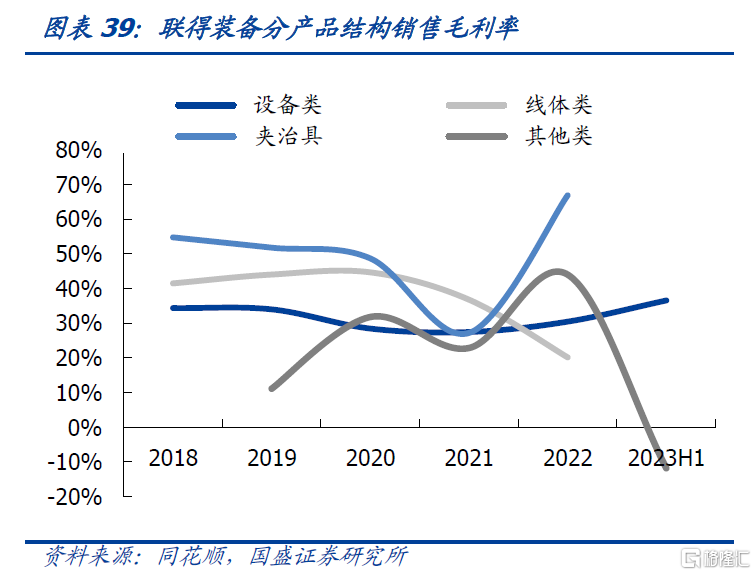

從產品毛利來看,整體毛利率水平較高且設備類產品較穩定。除其他類產品外,2018至2022年公司各類產品毛利率均在25%以上,毛利水平較高。細分產品來看,佔比最高的設備類產品的毛利水平穩定,約在25%到35%,貢獻了主要業績;夾治具類毛利水平最高但數量較少,2022年產品毛利達到66.84%;线體類和其他類產品佔比合計不足1%,對盈利水平影響較小。

面板行業景氣度高,將長期助推公司發展。近年來,我國平板顯示產業繼續保持快速增長趨勢,產業競爭力隨着面板產能、技術水平的穩步提升而逐漸增強,產業規模持續擴大,全球市場份額不斷提高,面板自給率快速攀升,技術水平與國際先進差距逐漸縮小,產業發展進入良性循環軌道,全球平板顯示產業重心向我國轉移趨勢日趨明顯。

OLED面板整體層面向好,公司新增訂單不斷。從下遊結構來看,智能手機是第一大應用市場。公司與京東方、武漢華星光電半導體顯示技術有限公司、蕪湖長信科技股份有限公司、富士康科技集團、華爲技術有限公司、藍思科技股份有限公司、天馬微電子股份有限公司等平板顯示領域制造商已展开深入合作。2022年12月,公司與京東方籤訂約8532萬元設備訂單,2023年2月中標京東方第六代柔性AMOLED生產线,總金額約1.36億元。

Micro-OLED在虛擬現實領域滲透率將進一步提升。由於Micro OLED和Micro LED以微小尺寸實現高分辨率,並具有高亮度、高對比度、高PPI、高集成度、低響應時間及低功耗等特性,MicroOLED和MicroLED將成爲AR/VR顯示器的未來。受AR/VR產業推動,Micro-OLED顯示面板市場規模有望迅速擴張。

汽車智能座艙系統方面前景良好,隨電動汽車產業持續升級將有有效提升。汽車智能化的發展促使汽車智能座艙系統在整車中扮演越來越重要的角色,帶來汽車智能座艙系統相關設備的需求不斷壯大,公司已經積累了如大陸汽車電子、博世、偉世通等諸多世界500強的客戶資源,並建立了良好的合作關系。公司在該行業的布局逐漸在訂單中變現,特別是公司與國外大客戶的深度合作,實現了設備在歐洲、東南亞、北美的落地。隨着國外大客戶的訂單持續增加,爲了更好的服務大客戶,公司在羅馬尼亞設立子公司(LIANDEEQUIPMENTS.R.L)服務於公司在歐洲的業務,並建立了諸多海外網點,爲國外客戶提供專業高效服務。

聯得轉債(123038.SZ)於2020年1月22日上市,發行規模爲2.00億元,評級爲A+。截止2023年12月1日,剩余債券余額爲1.47億元,轉債收盤價155.30元,轉股溢價率16.10%,偏股型債券,考慮到行業高景氣度及公司訂單可持續性,正股彈性較大,聯得轉債具有較好的配置價值。

風險提示:客戶訂單波動;汽車銷量不及預期。

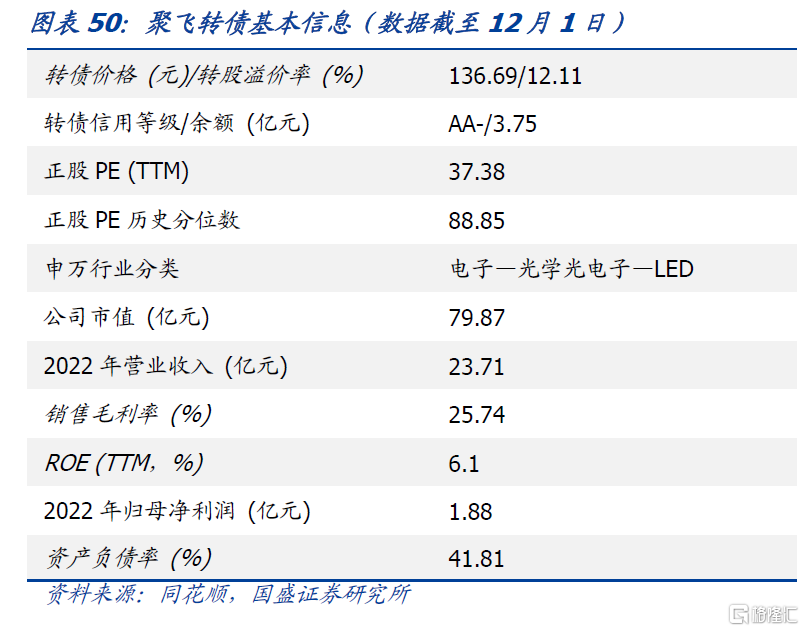

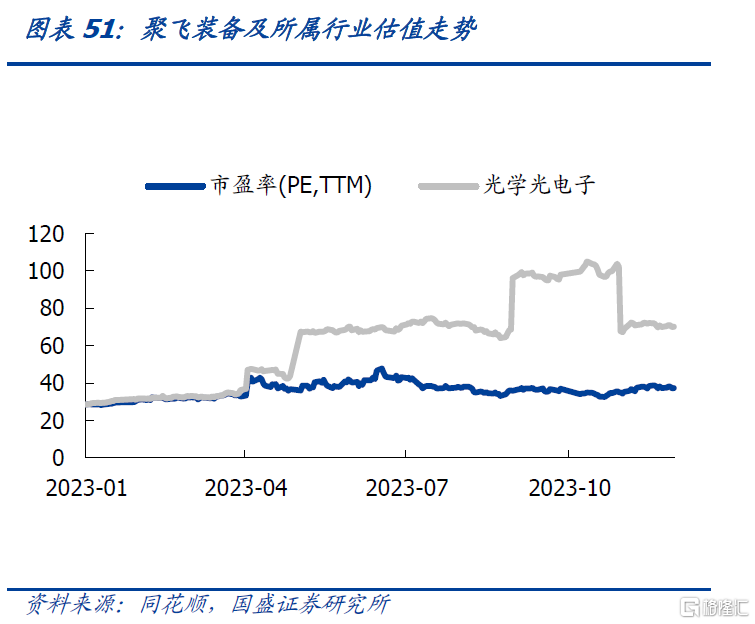

3.2 聚飛轉債(聚飛光電)

公司從事SMD、LED產品的研發、生產與銷售,主營業務屬於LED封裝。公司主要產品按用途可分爲背光LED器件和照明LED器件。背光LED產品主要應用於手機、電腦、液晶電視、顯示系統、車載電子等領域;照明LED產品主要應用於室內照明領域。現階段公司的發展战略是深耕LED行業,以背光LED和照明LED爲依托,拓展車用LED、Mini/MicroLED、不可見光、高端照明等LED新業務;在保證現有業務提高全球市場佔有率的基礎上,同時向半導體封裝、膜材產業拓展,如功率器件、光器件、光學膜材等。

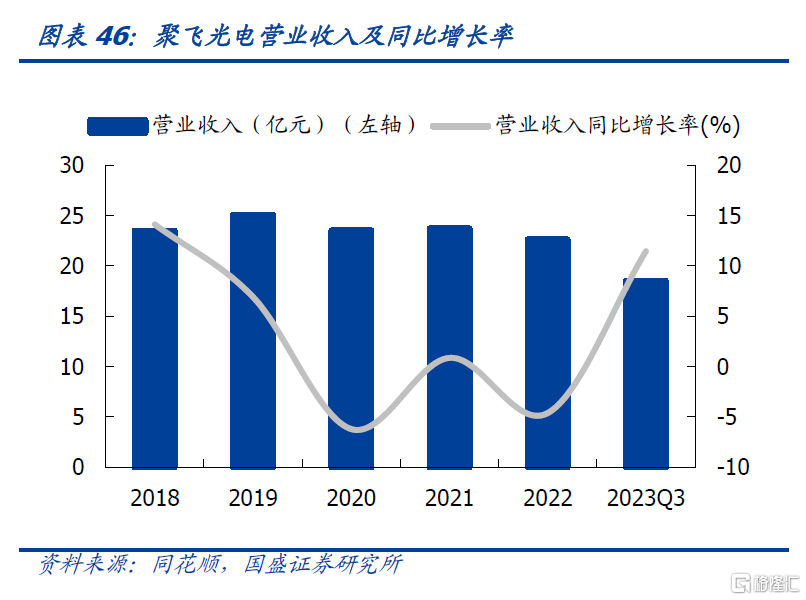

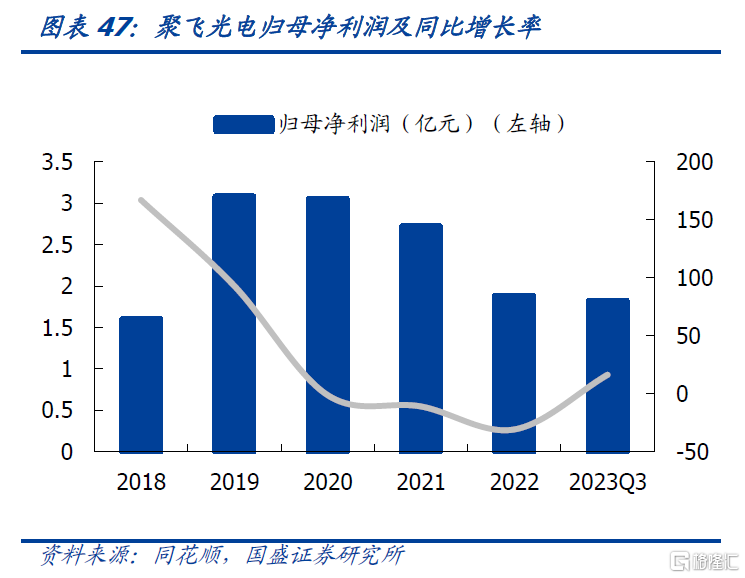

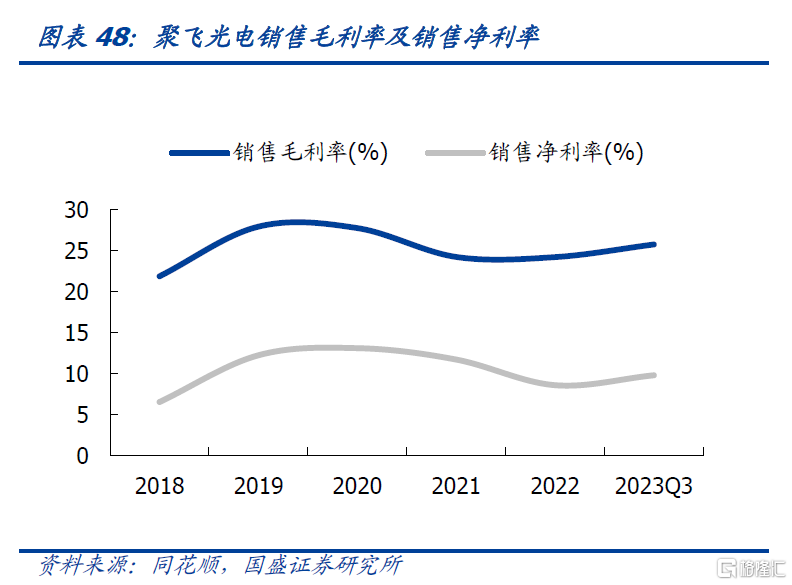

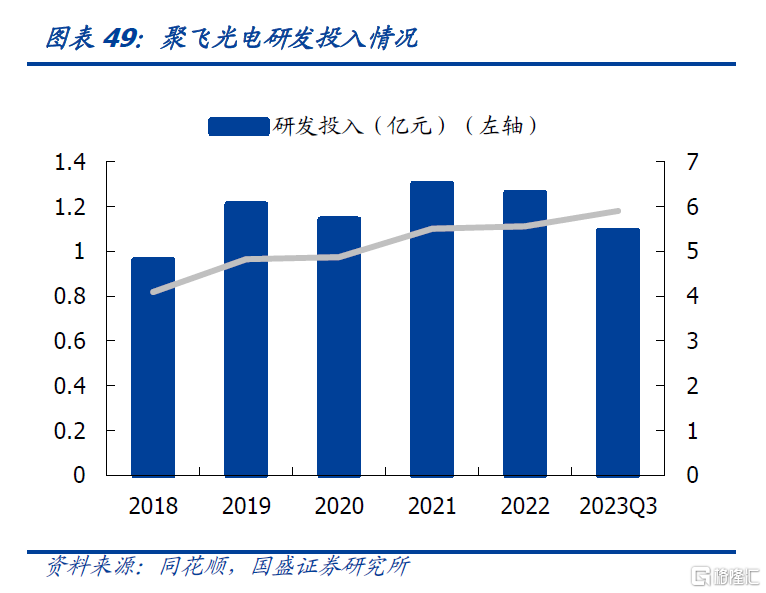

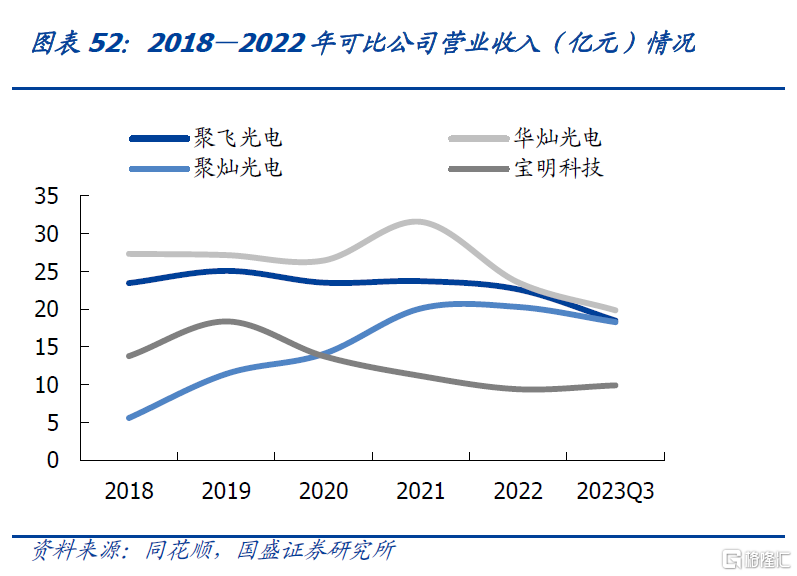

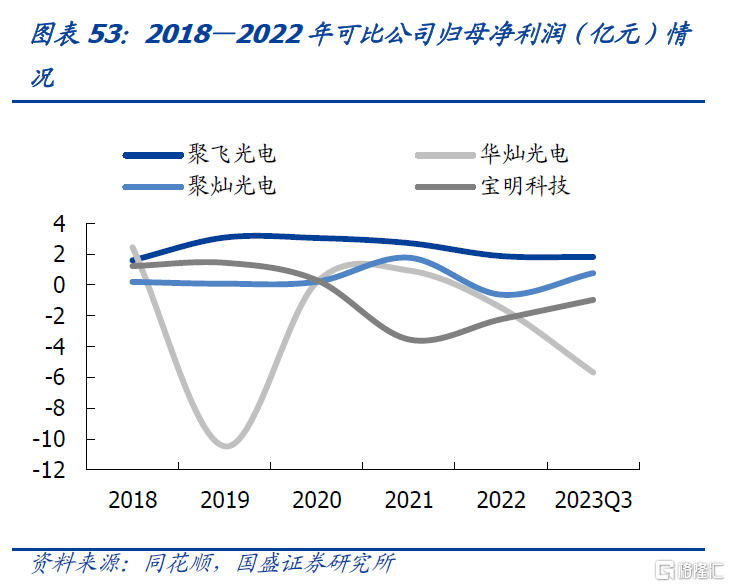

今年前三季度,公司實現了營收業績兩位數增長。18到22年公司營收略有起伏,基本保持穩定,歸母淨利潤有所下滑,但今年前三季度公司實現營業收入18.49億元,同比增加11.45%歸母淨利潤達到1.82億元,同比增長16.37%,規模和增速較往年均有較大提升。產品毛利率水平較高,整體毛利率水平基本保持在20-30%,淨利率水平保持在5-15%。聚飛光電研發投入佔營收比始終保持緩慢增長態勢,公司有意識地維持產品研發,推動企業獲得更好發展。

Mini LED背光產品已开拓了豐富的應用場景,包含電視、顯示器、筆電、平板、VR智能穿戴設備等消費電子、IT產品及車載顯示產品,其中TV、車載爲主要增長市場。Mini LED結合LED和OLED的優勢,在性能上具備天然性價比。近年來,Mini LED終端產品需求快速提升,產業鏈趨於完善,規模效應正在形成。汽車智能座艙系統方面前景良好,隨電動汽車產業持續升級將有有效提升。汽車智能化的發展促使汽車智能座艙系統在整車中扮演越來越重要的角色,帶來汽車智能座艙系統相關設備的需求不斷壯大,預計將推動Mini LED背光產品銷量。

聚飛轉債(123050.SZ)於2020年5月15日上市,發行規模爲7.05億元,評級爲AA-。截止2023年12月1日,剩余債券余額爲3.75億元,轉債收盤價136.69元,轉股溢價率12.11%,跟正股的聯動性較高,且正股估值也處於相對低位,估值進一步壓縮空間有限,未來轉債價格隨正股上漲的可能性較高。

風險提示:研發進度不及預期;產品價格下跌。

3.3 華亞轉債(華亞智能)

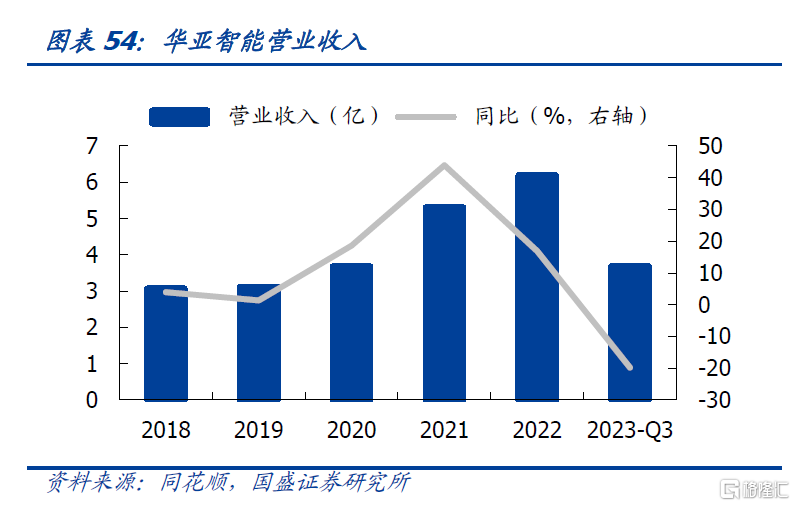

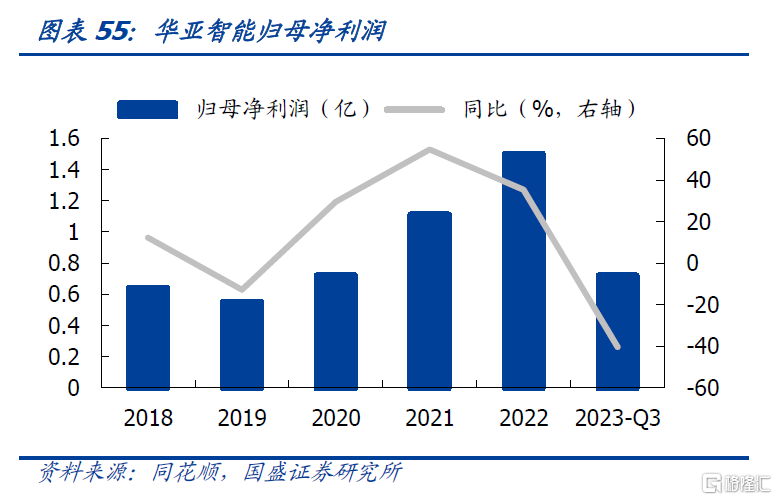

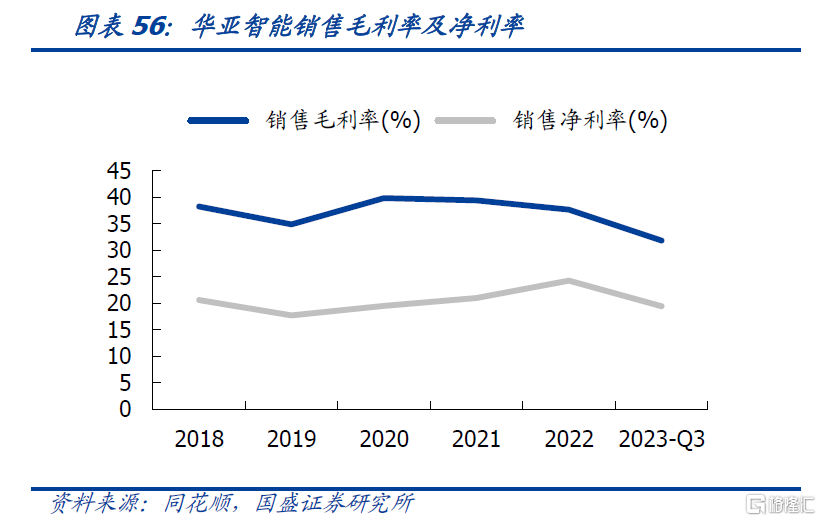

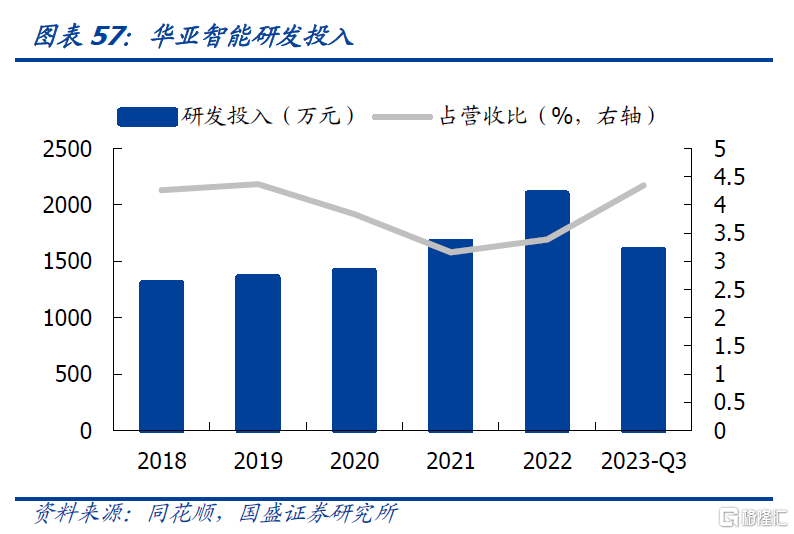

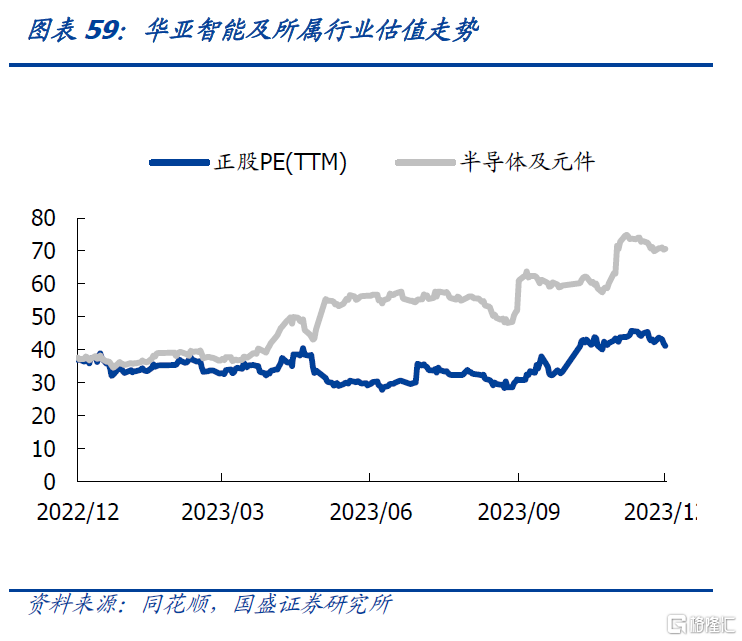

公司主營業務爲高端精密金屬零部件的研發、生產和銷售。公司主要面向國內外領先的半導體設備、新能源及電力設備、通用設備、軌道交通、醫療器械等領域客戶,提供“小批量、多品種、工藝復雜、精密度高”的定制化精密金屬結構件及集成裝配產品。2023前三季度,公司實現營業收入3.68億元,同比-19.81%,實現歸母淨利潤0.72億元,同比-40.27%;公司銷售毛利率、銷售淨利率分別爲31.83%、19.44%,同比有所下降;公司研發投入爲1598.72萬元,佔營業收入比爲4.35%。

下遊需求旺盛,但行業集中度不高。我國精密金屬制造服務企業數量龐大,服務客戶包括新能源、電力設備和醫療設備等領域,但行業集中度不高,絕對龍頭企業尚未形成。公司的主要競爭對手有通潤裝備、科森科技、寶馨科技、東山精密、今創集團等。隨着生產和銷售規模的不斷擴大,公司核心發展的半導體設備領域結構件業務中的產品在國際市場上,已持續應用於全球最大的半導體設備制造商生產的晶圓成膜(PECVD)設備氣體輸送平台裝置、全球晶圓刻蝕設備行業龍頭企業生產的半導體晶圓刻蝕控制、檢測設備和國際知名的晶圓檢測設備制造商生產的晶圓檢測設備。在國內市場,公司的產品應用於國內多家知名的半導體設備制造商。在新能源及電力設備、通用設備、軌道交通和醫療器械等其他領域,公司分別與全球部分領先的、知名的一流品牌商建立了穩固的合作關系。

華亞轉債(127079.SZ)於2023年1月16日上市,今年上市的次新券,發行規模爲3.40億元,評級爲A+。截止2023年12月1日,剩余債券余額爲3.40億元,轉債收盤價128.70元,轉股溢價率36.52%,屬於平衡性轉債,考慮到正股增長潛力,賦予轉債較強的期權價值,我們認爲當前華亞轉債值得關注。

風險提示:產品價格下跌;銷量不及預期。

3.4 其它方向

醫藥:四季度以來低估值的醫藥行業开啓了以創新藥爲代表的反彈行情,考慮到醫藥行業機構持倉較少,估值和業績均向上修復,轉債建議挖掘一些基本面優質的標的,可關注微芯轉債、科倫轉債等。

新能源:1)風電:今年招標高景氣有望支持明年裝機規模大幅增長,重點關注天能轉債、起帆轉債、強聯轉債等;2)儲能:全球儲能需求放量,儲能或是明年電新的景氣賽道,關注金盤轉債、冠宇轉債等;3)光伏:關注硅料降價周期开啓後產業鏈利潤的重新分配,以及電池片新技術的迭代進程,例如高測轉債、帝爾轉債、隆22轉債等

大消費:國內經濟復蘇之路較爲曲折,整體而言消費轉債目前仍偏左側,可持續關注希望轉債、希望轉2、牧原轉債等的布局機會。

風險提示

1)貨幣政策收緊風險。如果央行明年超預期收緊流動性,轉債估計將受到衝擊。

2)海外衰退風險。美聯儲持續加息背景下,歐美經濟衰退風險加劇,全球股市將受影響。

3)權益市場波動。正股波動或下行會較大程度影響轉債收益。

注:本文節選自國盛證券研究所於2023年12月11日發布的研報《主线在成長——2024年可轉債年度策略 | 國盛固收楊業偉團隊》,分析師:楊業偉 S0680520050001

標題:主线在成長——2024年可轉債年度策略

地址:https://www.iknowplus.com/post/60713.html