美聯儲會提前降息嗎?

上周美國資產價格全线大漲,一個重要催化劑是美聯儲理事沃勒(Waller)談及降息的條件,引發市場對提前降息的定價。從情景分析角度看,沃勒的講話具有合理性,即如果通脹能夠大幅放緩,根據貨幣政策的泰勒規則,實際利率不需要那么高。但關鍵問題在於通脹能否大幅放緩?中金研究認爲存在不確定性。過去一年美國通脹放緩更多來自供給復蘇,如供應鏈的修復、勞動力參與率的提高、以及能源價格的下降,尚不清楚這些因素還有多大修復空間、對後續通脹的降低作用能否像過去一年那么大。如果供給修復力度邊際減弱,那么給定同樣的需求,通脹韌性將更強,利率在高位停留時間將更久。總體看,中金研究認爲美聯儲不一定提前降息,市場定價或過於超前,但沃勒的講話傳遞出美聯儲無意過度打壓經濟、希望引導軟着陸的信號,這有利於提振短期風險偏好。

沃勒說了什么?

首先,沃勒稱其越來越相信[1],當前美聯儲貨幣政策位置良好,有利經濟放緩和通脹回歸2%(policy is currently well positioned to slow the economy and get inflation back to 2 percent)。這一表態顯示,美聯儲進一步加息的門檻已大幅提高,不僅不會在12月FOMC會議上加息,在此後的會議上還會繼續保持耐心,如果沒有超預期的數據,美聯儲會在較長時間內暫停加息(pause for longer)。從另一個角度理解,美聯儲本輪加息周期或已結束。

其次,沃勒稱如果通脹回落能夠持續數個月,如3個月、4個月、5個月,美聯儲或可以降息[2]。這句話被市場解讀爲美聯儲爲降息开出了“條件”,盡管這種條件尚未得到滿足,但對於市場來說是至少是一種可能性。沃勒是美聯儲最“鷹派”的官員之一,其影響不言而喻。沃勒講話後,投資者大幅增加對美聯儲降息的押注,根據CME聯邦基金期貨隱含加息預期,明年3月降息的概率已超過50%,2024年全年的降息次數上升至5次,累計降息幅度高達125 bp。

從情景分析角度看,中金研究認爲沃勒的講話具有合理性。

這是因爲根據貨幣政策的泰勒規則,如果通脹大幅放緩,通脹缺口收窄,那么實際利率也不需要那么高。此外,爲防止過度緊縮、實現經濟軟着陸,貨幣政策需要在適當時候轉向寬松,歷史上美國經濟成功軟着陸也大都伴隨降息,比如1995年和2019年都是在加息後轉向降息。

但問題的關鍵在於,通脹能否如期大幅放緩?回答這個問題需要回到供給與需求的框架。

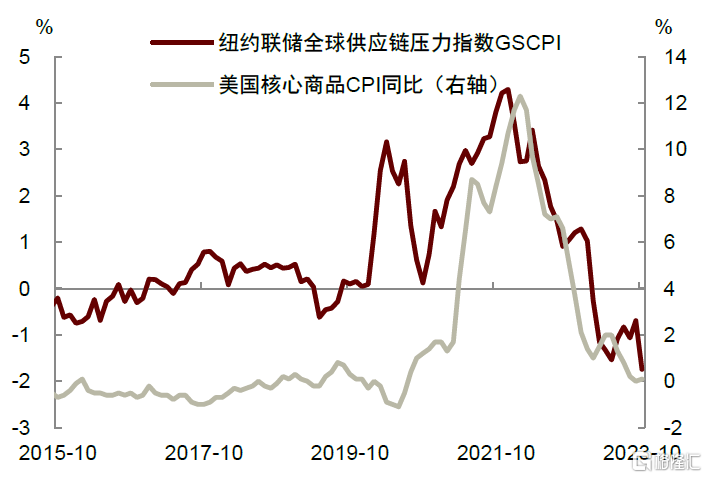

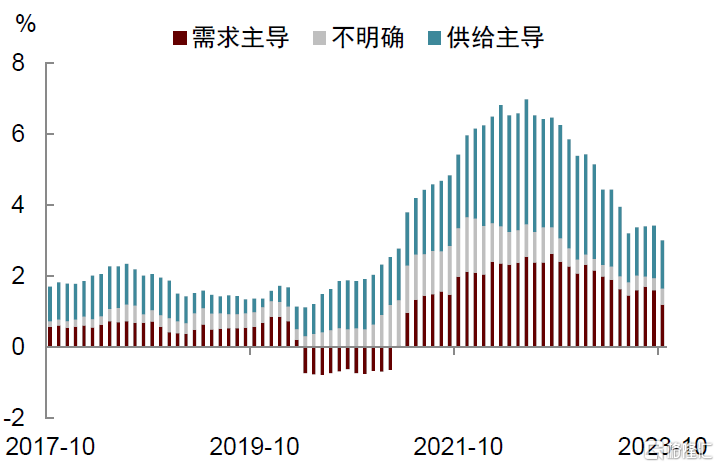

過去一年,美國通脹的放緩更多受益於供給的改善,如供應鏈的修復、勞動力參與率的提高、以及能源價格的下降(圖表1、圖表2)。舊金山聯儲的一項研究顯示,美國總體PCE通脹從去年6月的7%下降至今年10月的3%,累計下降4個百分點。其中,供給因素貢獻了2.2個百分點,需求因素貢獻1.3個百分點,另有0.5個百分點不明確[3](圖表3)。這些變化表明總供給正從疫情後的“混亂”向疫情前回歸,而過去一年是邊際變化最大的階段,因此帶來的反通脹作用最明顯。展望明年,尚不清楚這些供給因素能否進一步改善,對後續通脹的降低作用能否像過去一年那么大。中金研究提示,如果供給修復力度邊際減弱,那么給定同樣的需求,通脹韌性將更強,利率在高位停留的時間將更久。

圖表1:全球油價已從去年高點明顯回落

資料來源:Wind,中金公司研究部

圖表2:供應鏈壓力指數降至疫情前水平

資料來源:Wind,中金公司研究部

圖表3:美國PCE通脹放緩更多來自供給復蘇

資料來源:舊金山聯儲,中金公司研究部

從需求看,目前也尚未看到大幅走弱的跡象。上周公布的美國GDP數據修正值顯示,三季度季調後實際GDP環比折年增速爲5.2%,較首次預估的4.9%上調了0.3個百分點。四季度以來,受金融條件收緊、地緣政治衝突、汽車工人罷工等衝擊影響,美國10月的多項經濟數據出現走弱跡象,但上述衝擊似乎不具有持續性,比如金融條件已經回落至9月初的水平(圖表4),全球油價沒有進一步上漲,汽車工人罷工的影響也在逐漸減弱。此外,過去一個月美國股票、債券、房價、黃金、加密貨幣等資產價格普漲,由此帶來的財富效應有望支撐消費,部分對衝掉高利率對總需求的抑制作用。

圖表4:美國金融條件指數已從高點回落

資料來源:Bloomberg,中金公司研究部

綜上,美聯儲是否提前降息,關鍵還要看通脹放緩的程度。但沃勒的講話傳遞出美聯儲無意過度打壓經濟、希望引導軟着陸的信號,這有利於提振短期風險偏好。

正如中金研究在報告《海外宏觀2024年展望:迎接高利率挑战》中指出,明年美聯儲的首要任務是引導經濟軟着陸,這要求貨幣政策既不能過松,也不能過緊,爲了降低衰退風險,美聯儲需要謹慎行事,必要時提高通脹容忍度。沃勒的講話很好的表明了這一點,美聯儲不想和經濟作對,只有經濟成功軟着陸,美聯儲抗通脹的事業才算成功。從某種程度上講,沃勒讓市場看到了美聯儲的“底牌”,而這或許是過去一周資產價格全线上漲的最根本原因。

短期來看,海外市場反彈的窗口期仍在,但過去兩年市場在預測降息方面“战績欠佳”,對明年降息的押注也不宜過度。上周除沃勒以外,還有美聯儲主席鮑威爾等諸多美聯儲官員發聲,其中不乏一些偏鷹派的聲音,但這些聲音大都被市場所忽視。例如,鮑威爾稱目前美聯儲“做得太過”與“做得不夠”的風險已趨於平衡,但如果有需要,仍可能進一步緊縮。鮑威爾還表示,那些認爲現在貨幣政策足夠緊縮的觀點是不成熟的,討論降息也言之尚早[4],這其實是在打壓市場對於降息的激進預期。美聯儲理事鮑曼也表示,如果通脹頑固,她傾向於進一步加息[5],但市場對此反映較小。回顧過去兩年,市場在預測降息方面總是過於激進,根據Bloomberg統計,市場曾6次預測降息,但均沒有兌現[6]。中金研究提醒,當前市場對於降息的定價有可能過於超前,畢竟沃勒拋出的是有條件的“橄欖枝”,並不是一份確定性的承諾。

劉政寧博士對本文亦有貢獻。

注:本文摘自中金研究2023年12月3日已經發布的《美聯儲會提前降息嗎?》,分析師:肖捷文 S0080523060021;張文朗 S0080520080009

標題:美聯儲會提前降息嗎?

地址:https://www.iknowplus.com/post/58028.html