2024年海外通脹:如何看待油價的擾動?

從油價在2023年的波動來看,地緣政治的擾動成爲重要的“預期外”因素。展望來年,地緣政治仍將繼續成爲市場運行中不可忽視的因素,對油價和通脹的影響也將持續。

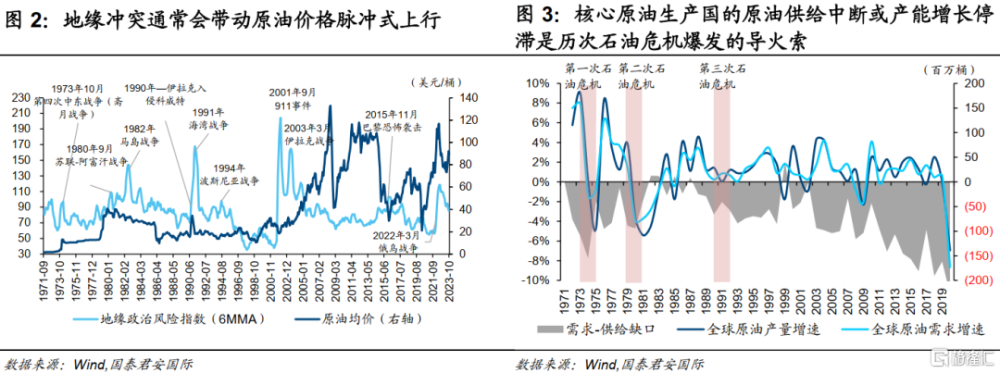

作爲地緣衝突的衍生品,油價如何受到影響?油價水平方面,地緣衝突通常會帶動原油價格脈衝式上行,而石油危機源於核心產油國供給中斷或產能增長停滯。油價波動方面,地緣衝突通常會造成地緣政治屬性主導原油定價,形成價格波動風險。

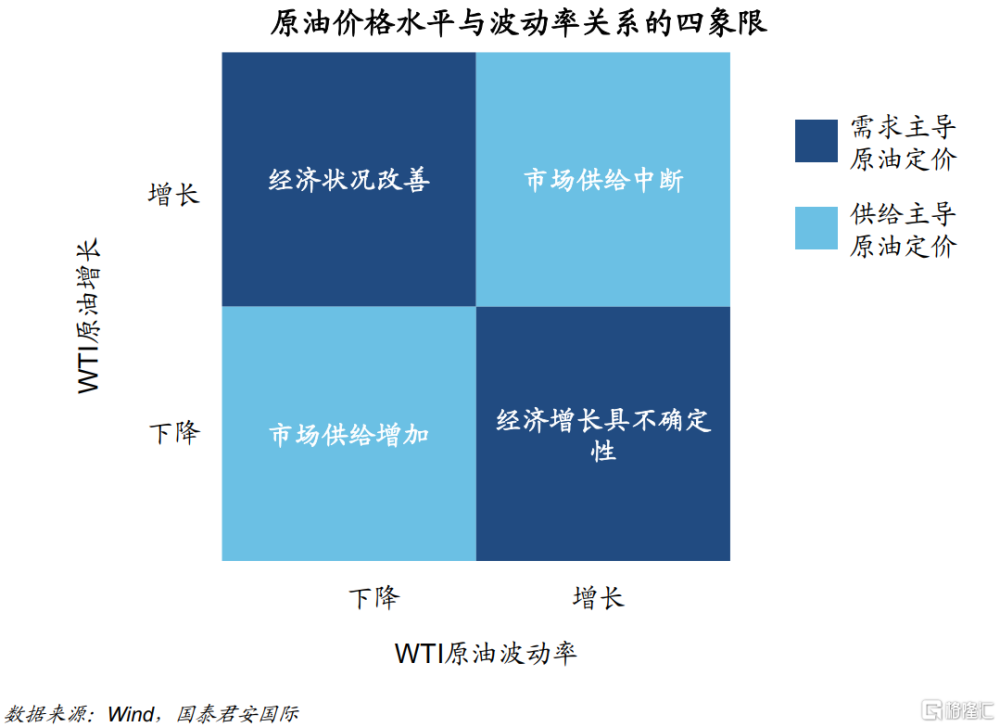

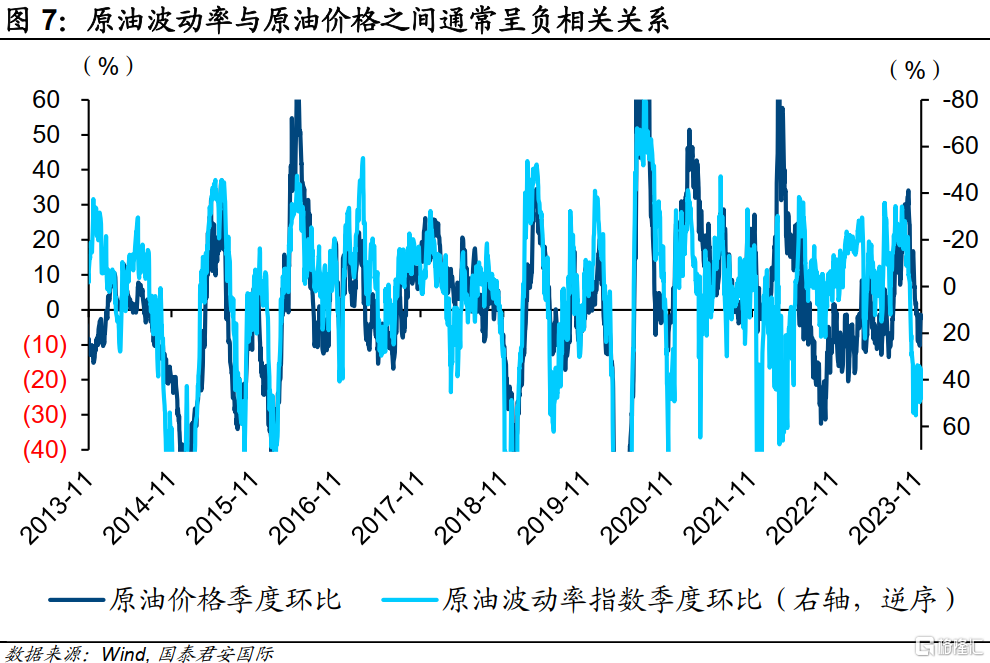

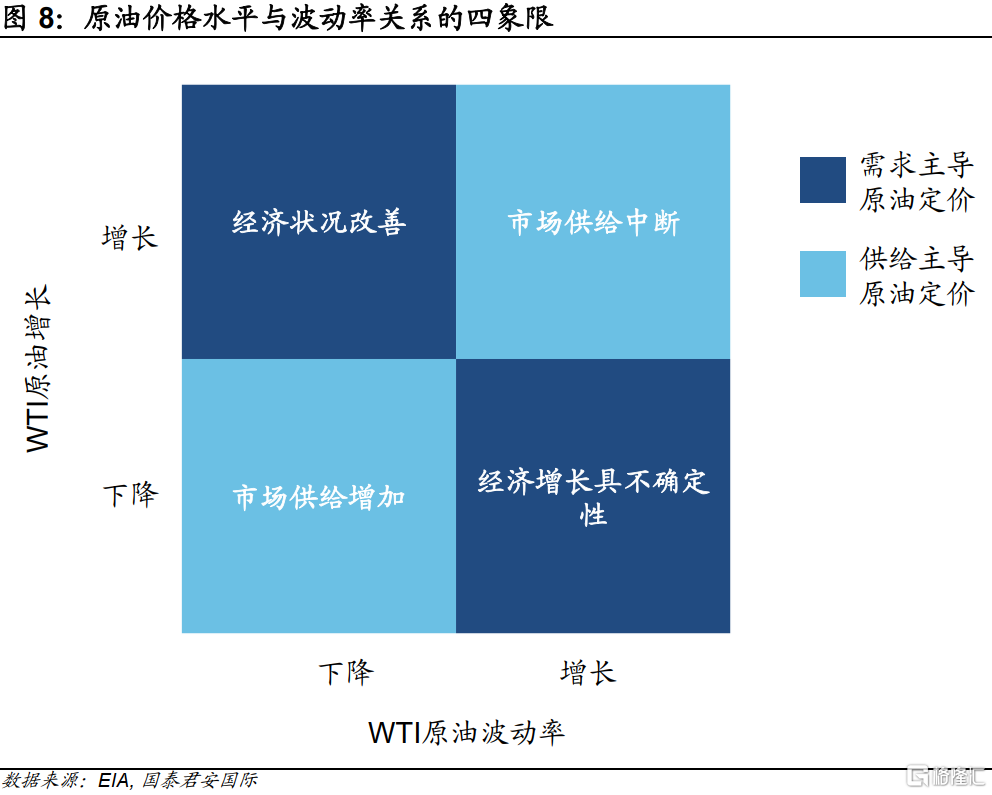

原油價格與其波動率之間,隱含原油定價的主導因素。當油價與其隱含波動率呈負向關系時,需求是原油定價的主導因素,即未來經濟增長預期驅動原油價格走勢;當油價與其隱含波動率呈正向關系時,供給是原油定價的主導因素,即原油供給相關的新聞和事件是油價背後的驅動因素。10月以來,巴以衝突增強供給端趨緊預期,擾動油價,油價震蕩疊加價格上行,供給成爲原油定價的主導因素。

綜合來看,地緣政治對於原油價格的擾動仍將存在,但由於大幅上行風險有限,總體上對於通脹的影響將較爲溫和。

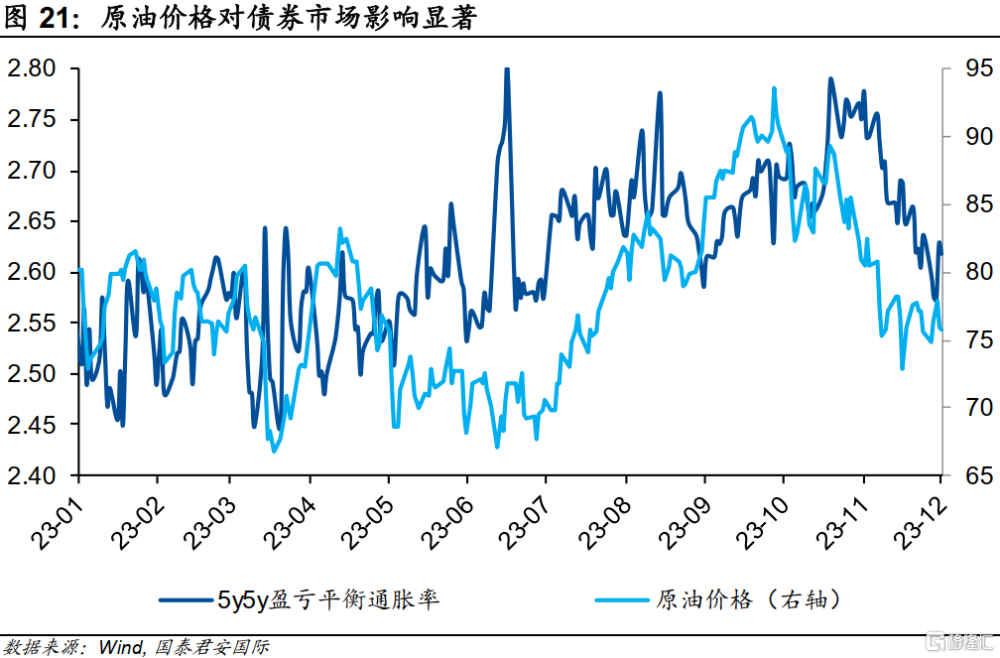

我們認爲,疊加經濟整體有所降溫,2024年美國通脹水平基本可控,中樞會維持在3%左右,仍然高於美聯儲2%的中期通脹控制目標。盡管原油價格不會過分擾動通脹,但對債券市場的衝擊仍將較爲直接且顯著。

01

2023年原油價格:地緣政治的“非預期”擾動

從油價在2023年的波動來看,地緣政治的擾動成爲重要的“預期外”因素。展望來年,地緣政治仍將繼續成爲市場運行中不可忽視的因素,對油價和通脹的影響也將持續。

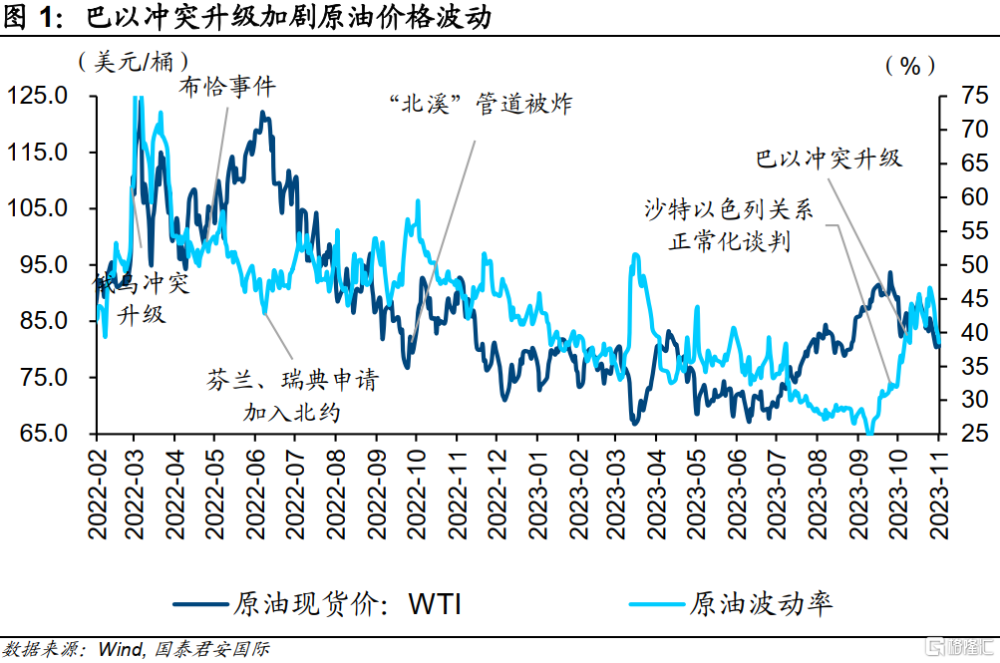

10月中東“火藥桶”復燃,地緣風險擡升,油價波動加劇。10月7日,巴以新一輪衝突持續升級。盡管以色列和巴基斯坦不是主要的石油產地,但市場對中東地緣格局的悲觀情緒升溫,使得作爲工業基礎原料以及重要战略資源的原油受到一定衝擊,原油價格呈現出短期脈衝式的上行,震蕩加劇。

進入11月,中東地緣衝突有所降溫,原油價格震蕩回落。11月23日,哈馬斯和以色列達成人質交換和停战協議,停火協議爲期4天。在經濟度數走弱以及美國原油攀升影響下,供給擔憂有所緩釋,原油價格震蕩回落,市場焦點重回OPEC近期的減產協議。根據英國金融時報11月18日報道,額外減產100萬桶/日原油產量是OPEC+的可選項。但此後戲劇性的一幕出現了,OPEC+會議據稱突然轉爲“线上”,據稱產油國對是否減產存在分歧。最終本次會議達成“自愿”減產,總規模合計219.3萬桶/日,其中沙特和俄羅斯分別減產100萬桶和50萬桶。由於實際減產規模未及預期,油價再度走出過山車行情。

02

地緣衝突如何影響油價:歷史視角

展望來年,地緣政治的風險仍然處於高位,作爲地緣政治風險的衍生品,油價的波動在所難免。一般而言,地緣衝突通常會帶動原油價格脈衝式上行。回顧歷史,三次石油危機的導火索均是地緣政治衝突。

1)第一次石油危機(1973-1974年)的導火索是第四次中東战爭。OPEC減產提價,並對西方國家實施禁運。國際油價上漲三倍多,從每桶3.01美元增長至11.65美元。

2)第二次石油危機(1979-1980年)的導火索是“兩伊战爭”。石油儲備量佔世界1/10的伊朗國內爆發“伊斯蘭革命”,石油出口停滯,疊加1980年“兩伊战爭”爆發,伊朗、伊拉克原油產量銳減,需求-供給缺口擴大,國際油價從1979年每桶13美元激增至1980年的35美元。

3)第三次石油危機(1990-1991年)的導火索是海灣战爭,伊拉克原油供應中斷,國際油價急升至42美元/桶,國際能源機構緊急投放儲備石油,沙特等國增產才最終穩住油價。

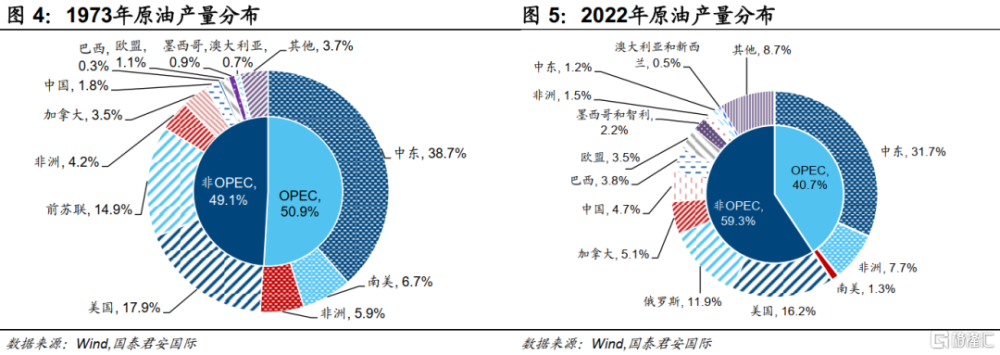

不難發現,地緣政治是影響國際原油市場的重要風險因素,地緣衝突通常會帶動原油價格脈衝式上行,而石油危機則源於核心產油國的原油供給中斷或產能增長停滯。

反觀當下,原油生產的地域分布相較1973年時期更爲發散,疊加第二次石油危機後原油衍生品的推出稀釋了OPEC的原油定價權,中東國家供給因素的影響邊際減弱。若巴以衝突僅局限於巴基斯坦和以色列兩國之間,不擴散至沙特、伊朗等中東產油大國,那么中東原油生產國不會大幅減產,巴以新一輪衝突對油價的衝擊可能相對有限。

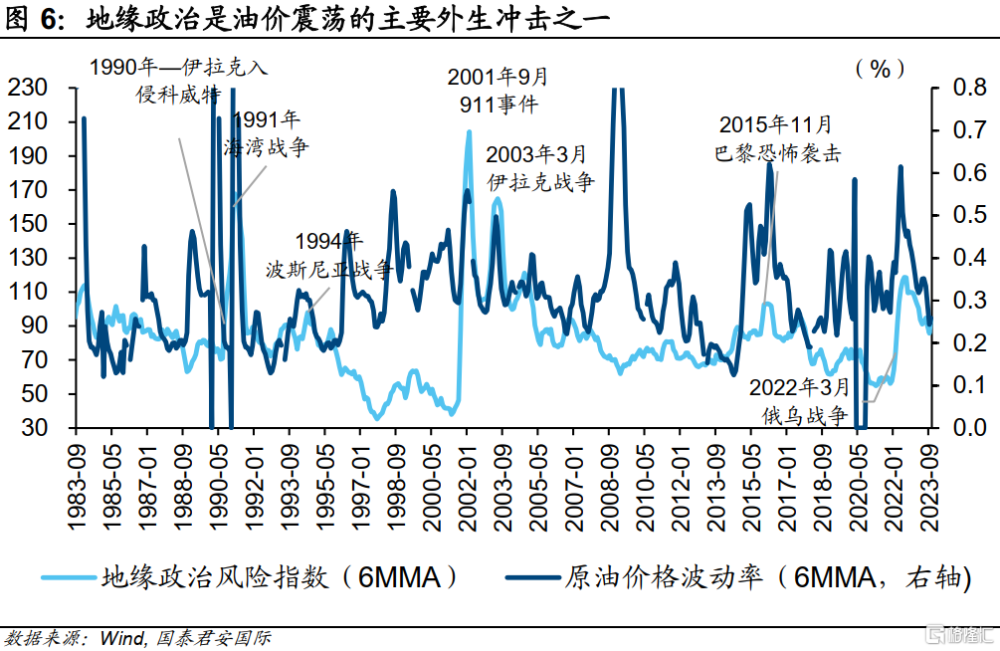

油價波動方面,地緣衝突通常會造成地緣政治屬性主導原油定價,形成價格波動風險。地緣政治風險是油價波動的主要外生衝擊之一,地緣政治衝突通常會加劇原油市場的不確定性、復雜性以及不可預測性,原油的地緣政治屬性以及金融屬性短期凸顯,地緣溢價擡升,原油價格暫時脫離供需基本面,波動加劇。回溯1983年以來WTI原油價格的波動率,1990年、2003年油價波動突出石油作爲战略商品的政治性,1997-1998年亞洲金融危機、2008-2009年國際金融危機期間的油價波動主要凸顯石油的金融屬性,而2020年以來的油價震蕩是疫情、地緣政治以及供需多種因素交織的結果,不確定性加劇。

03

分析框架:價格和波動下的“供”和“需”

原油價格與其波動率之間的關系隱含原油定價的主導因素。與原油價格水平不同,波動率本質上是原油價格的二階矩波動,衡量原油價格不確定性,並可以通過風險渠道影響宏觀經濟。2008年芝加哥期權交易所推出的原油波動率指數(OVX),則是美國原油基金(USO)期權隱含波動率的加權平均。與VIX(芝加哥期權交易所交易基金波動指數)、VXEEM(芝加哥期權交易所新興市場交易基金波動指數)類似,原油波動率指數同樣映射原油市場的恐慌情緒,反映出市場對未來原油價格波動的預期。直觀地,地緣衝突通常伴隨着金融市場的波動,市場恐慌情緒積聚蔓延,直接作用於原油價格波動,原油地緣屬性與金融屬性顯現。一般地,原油波動率與原油價格之間通常呈負相關關系,即恐慌情緒對原油價格帶來負面衝擊。

參考美國能源信息署(EIA)的研究,WTI原油價格和原油波動率指數之間的相關關系可以透露影響油價邊際變化的主導因素。簡單來說,油價增長與其波動率之間的關系可以劃分爲四個象限。

1)第一象限:原油價格增長、波動率上升,呈現正相關。這種現象多發生在國際原油市場供給中斷,誘發因素包括天氣、地緣政治衝突等,如2011年利比亞战爭、2022年俄烏衝突。原油供給不確定性加大,市場預期需求-供給缺口擴大,因而油價上漲的同時伴隨着波動率加大。

2)第二象限:原油價格下降、波動率上升,呈現負相關。這種現象多發生在經濟增長具不確定性,經濟增長悲觀預期壓制需求,造成油價下行,如2008-2009年全球金融危機、2011-2012年歐債危機後、以及2020年新冠疫情壓制原油需求。

3)第三象限:原油價格下降、波動率下降,呈現正相關。這種現象多發生在原油市場供給擴大,原油需求-供給缺口收窄,原油價格下降,同時伴隨原油價格不確定性降低,即波動率下降。2014年Q3,美國頁巖油技術推廣,同時OPEC並未減產,原油市場受到大量供給衝擊,油價與波動率下降;2017年Q3美國頁巖油技術成熟,頁巖油產量大增,美油佔全球比重上升,庫存持續累積,油價下行,油價不確定性下降,油價增長與波動率呈現負向關系。

4)第四象限:原油價格增長、波動率下降,呈現負相關。這一現象多發生在經濟增長改善,市場預期需求增長將帶來原油供需偏緊,原油價格上漲,波動率下降,如2009年Q2-2010年Q4,全球金融危機風險逐步緩釋;2010年Q4美聯儲开啓QE;2021年Q1-Q3美國等國家逐步放开疫情,經濟預期改善。

簡單來講,當油價與其隱含波動率呈負向關系時,需求是原油定價的主導因素,即未來經濟增長預期驅動原油價格走勢;當油價與其隱含波動率呈正向關系時,供給是原油定價的主導因素,即原油供給相關的新聞和事件是油價背後的驅動因素。

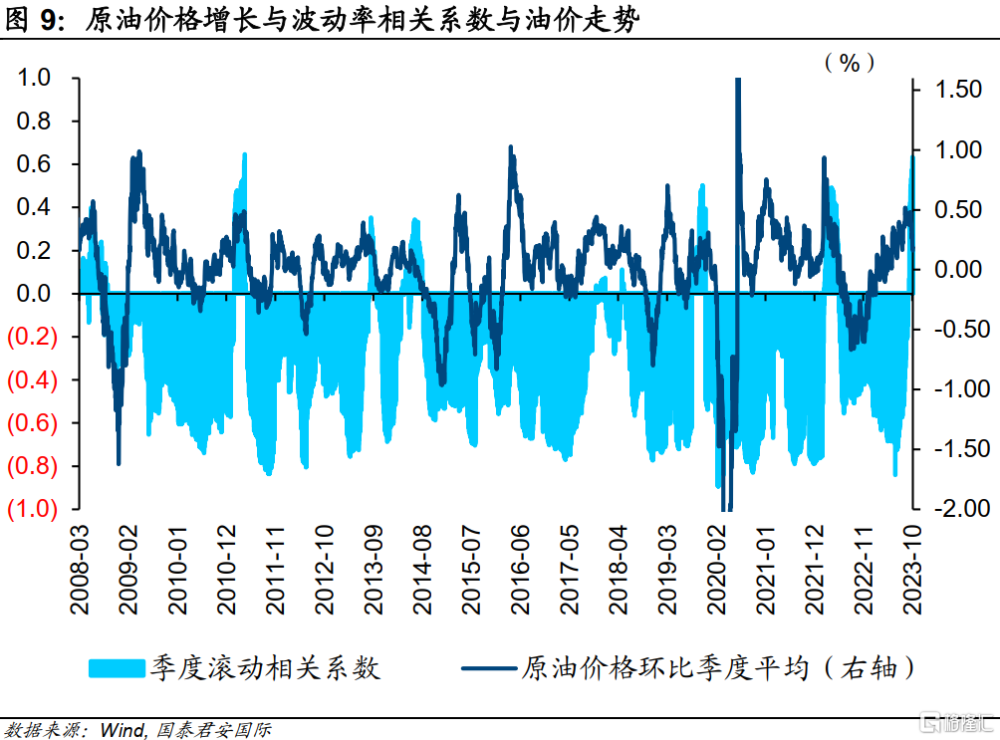

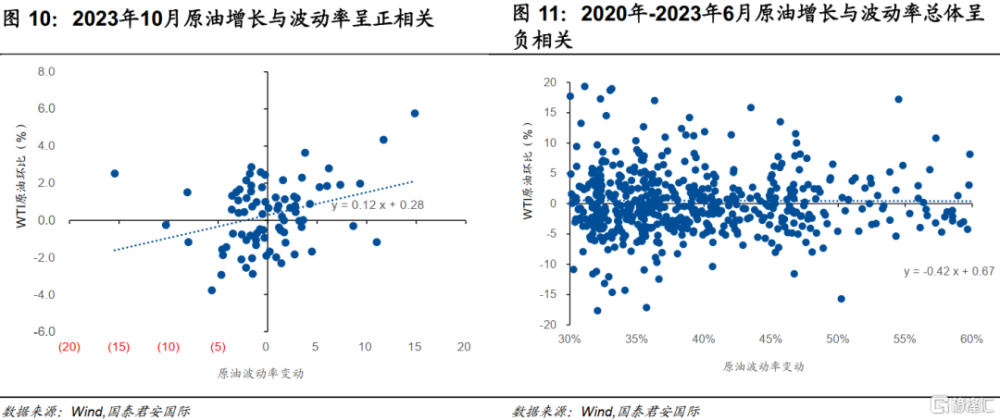

趨勢上,2023年10月以來,原油價格與波動率關系轉正,供給短期內是原油定價的主導,地緣政治衝擊下的油價大幅上升空間或有限(若地緣衝突不引致大規模減產)。結合2020年的油價走勢來看,不同階段油價定價的主導因子不同。

1)2020年1月-2022年2月:新冠疫情衝擊下,經濟活動受限,各國對原油需求驟降,需求是原油定價主導因子,原油價格與波動率之間呈負向關系。2020年新冠疫情爆發,全球原油需求驟降,疊加沙特阿拉伯2020年3月宣布增產,俄羅斯以同樣的方式實施增產和供應,造成原油供大於求,原油價格下跌,最終於2020年4月促發“黑色星期一”,WTI期貨價格跌至負數。

2)2022年3月-2022年6月:2022年2月俄烏衝突升級疊加俄羅斯出口受限等多重因素共振,供給成爲驅動油價變動的主導因子。具體來看,這一階段油價和波動率整體均呈上行趨勢,原油價格增長與波動率之間大體呈現正相關,這主要是因爲疫情衝擊下供應鏈受損疊加2022年2月俄烏衝突,原油供需趨緊,造成油價上行和油價波動率擡升。

3)2022年7月-2023年6月,在供給端持續受限背景下,美聯儲开啓“大步快走”加息周期,去通脹進程开啓,悲觀預期增強,市場預期未來需求收縮,原油價格承壓。這一階段,油價增長與波動率相關性落入第二象限,需求是驅動油價變動的主導因子,油價波動加劇的同時油價下行。

3)2023年7-9月,需求仍是驅動油價變動的主導因子,但不同的是油價增長與波動率相關性落入第四象限,油價上行且波動率趨緩。究其原因,2023年以來,美國、日本等國家經濟韌性超預期,市場逐步开始交易經濟軟着陸,油價波動下降,市場原油需求預期擡升,支撐油價上行。

4)2023年10-11月,巴以衝突增強供給端趨緊預期,擾動油價,油價震蕩疊加價格上行,供給成爲原油定價的主導因素。向後看,短期內供給仍是擾動油價的主要因素,若地緣衝突不會引致大規模減產,油價上行空間有限。

04

原油是通脹的“催化劑”

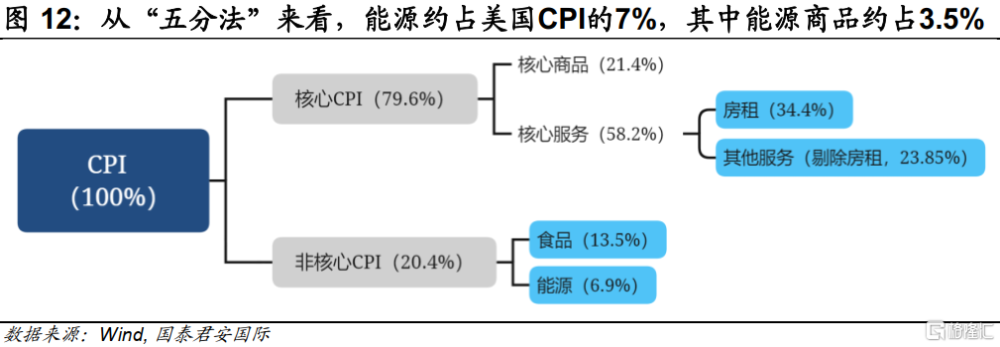

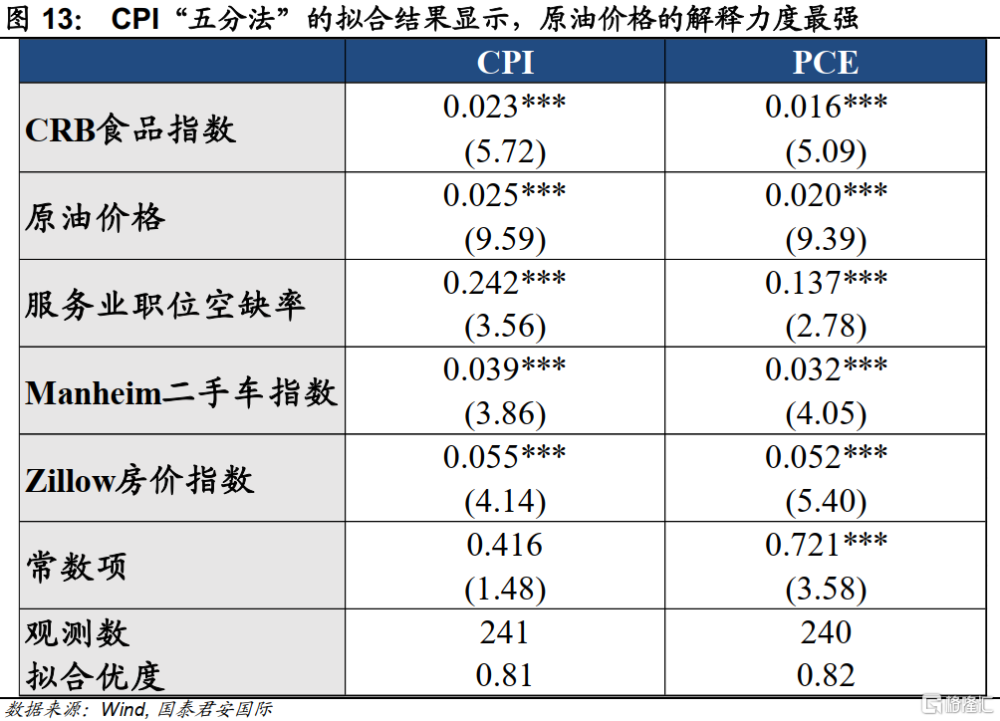

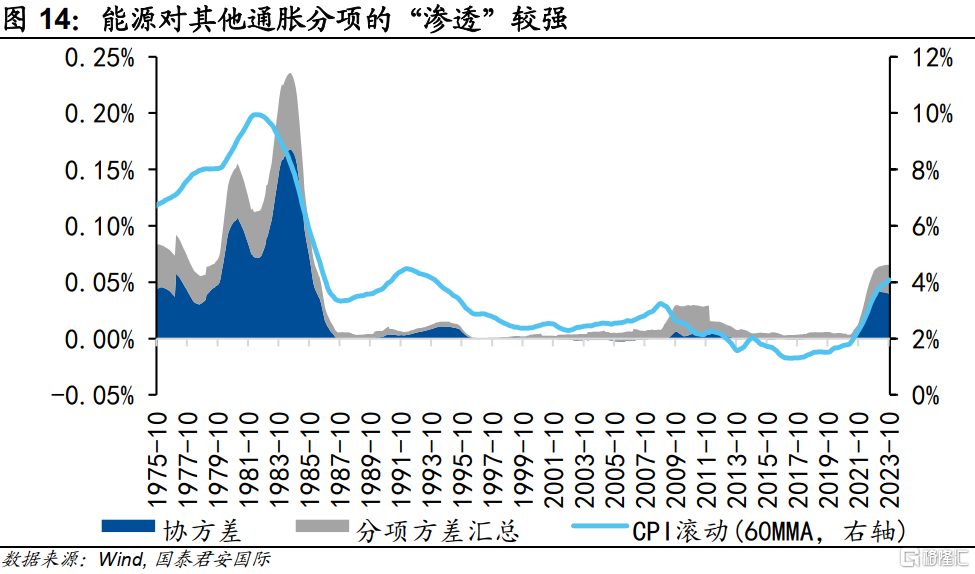

能源是通脹的主要波動項,具有較強“滲透性”。一方面,能源價格波動加大,具有較強不確定性,表現爲高彈性。能源約佔美國CPI的7%,包括能源商品(佔總體CPI的3.49%)和能源服務(佔總體CPI的3.43%)。其中,能源商品則主要爲汽油,因而能源商品通脹主要CPI追隨全球原油價格的變化。另一方面,能源通脹“滲透性”強,沿“價格鏈”進行傳染。原油在生產、運輸中不可或缺,油價快速上行階段通常會推動其他分項,如食品、核心商品以及核心服務中交運分項的上漲。根據CPI“五分法”以及相應高頻數據,我們構建了預測CPI五因子模型,並依據協整AIC和SBIC最小准則確定各因子的滯後階數。其中,五因子包括CRB食品價格指數、布倫特原油價格、服務業職位空缺率、Manheim二手車指數、Zillow房價指數。結果顯示,五因子系數均在99%置信度上顯著,模型對CPI的解釋程度爲81%。不難發現,原油價格的解釋力度最強(t值達9.59),這主要是因爲能源價格波動較大,且對其他通脹分項的“滲透”較強。尤其是在高通脹階段,通脹各分項共振特徵更爲明顯,能源通脹溢出效應更爲顯著。

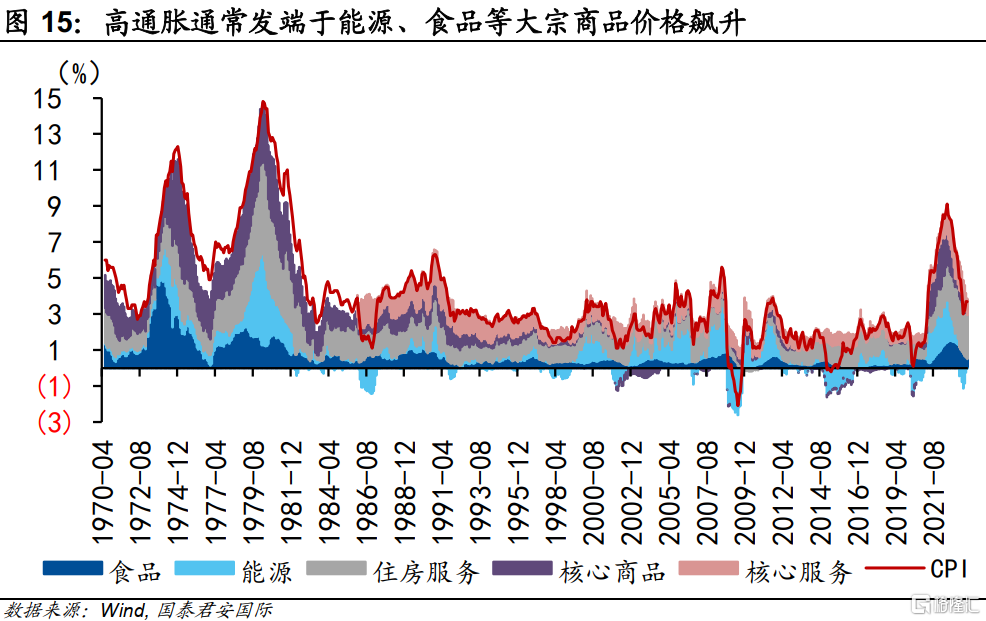

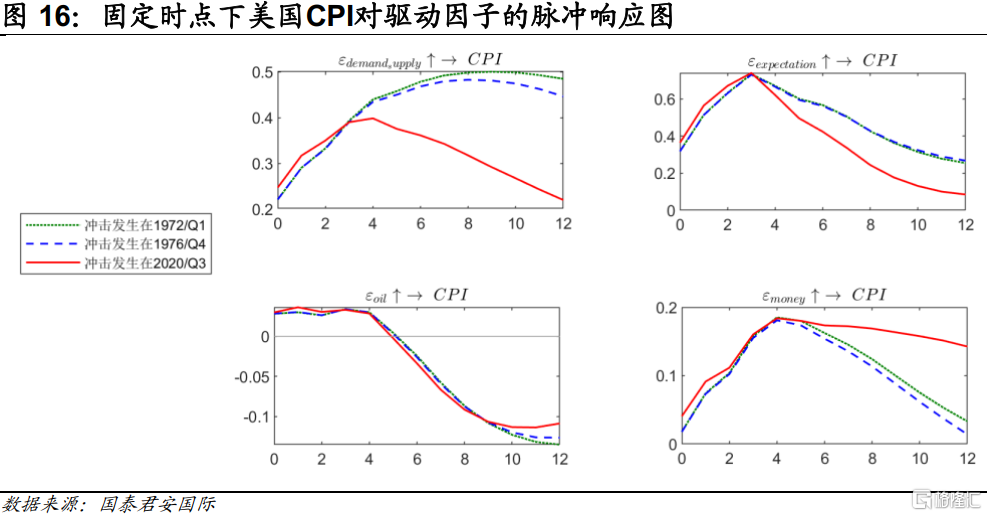

油價衝擊是高通脹的催化劑,但不是主因。回顧1970年代以來三輪高通脹周期的演進歷程(1972-1974年、1976-1979年以及2021年至今),高通脹多發端於能源、食品等大宗商品價格飆升,這些分項具較強波動(即爲“彈性”通脹);並逐步通過“通脹-工資”螺旋過渡至住房、核心服務等具“高粘性”的通脹分項,帶動通脹整體上行,最終擡升中長期通脹中樞。爲了探究油價衝擊對高通脹的影響效應,我們沿用前期報告《美國:通脹將如何演繹?》(2023年5月22日)中使用的TVP-VAR模型,將油價作爲單獨的驅動因子納入考慮。具體來說,我們將高通脹驅動因子拆分爲四個方面,包括供給-需求(demand_supply)、原油(oil)、貨幣(money)以及通脹預期(expectation)。其中,原油市場以布倫特油價增速以及波動率來刻畫,並通過主成分分析得到原油衝擊,其他指標選擇基本與前期報告一致,供給-需求衝擊是通過主成分分析方法得到。同樣地,我們選取1972Q2、1976Q4以及2020Q3三個時點,分別在這三個時點構建脈衝響應圖,以此刻畫不同驅動因素的一單位正向衝擊在該時點上對美國CPI的影響。不難發現,油價的正向衝擊確實造成高通脹明顯上行。但是從影響效果以及時效上看,油價正向衝擊對通脹的影響幅度明顯小於供給-需求衝擊、通脹預期以及貨幣因素。換言之,油價衝擊只是高通脹的催化劑,但不是主因。

05

2024年美國通脹展望:原油對美債影響更顯著

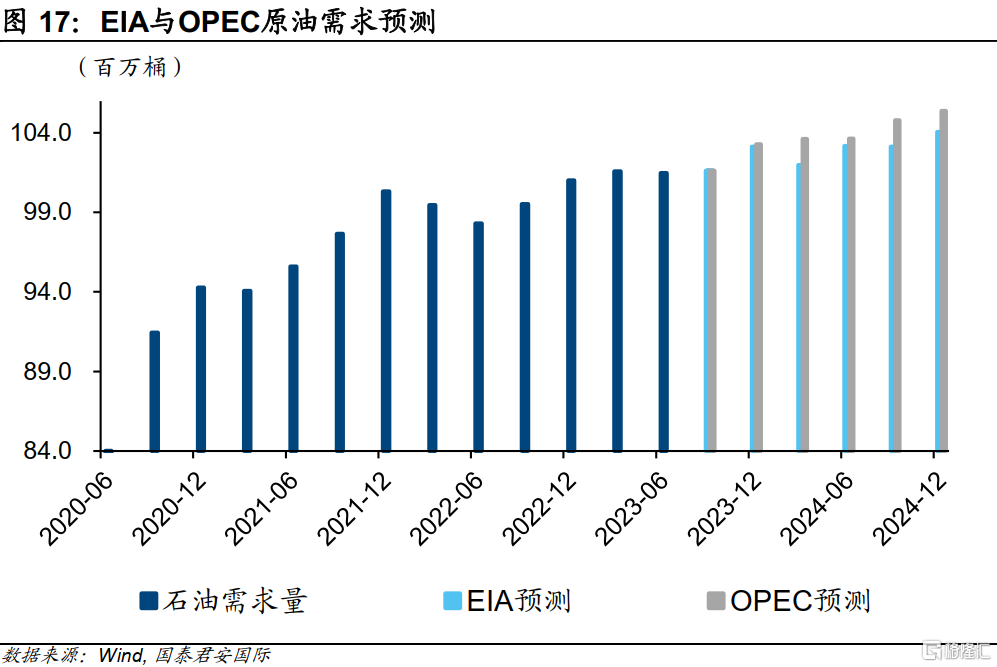

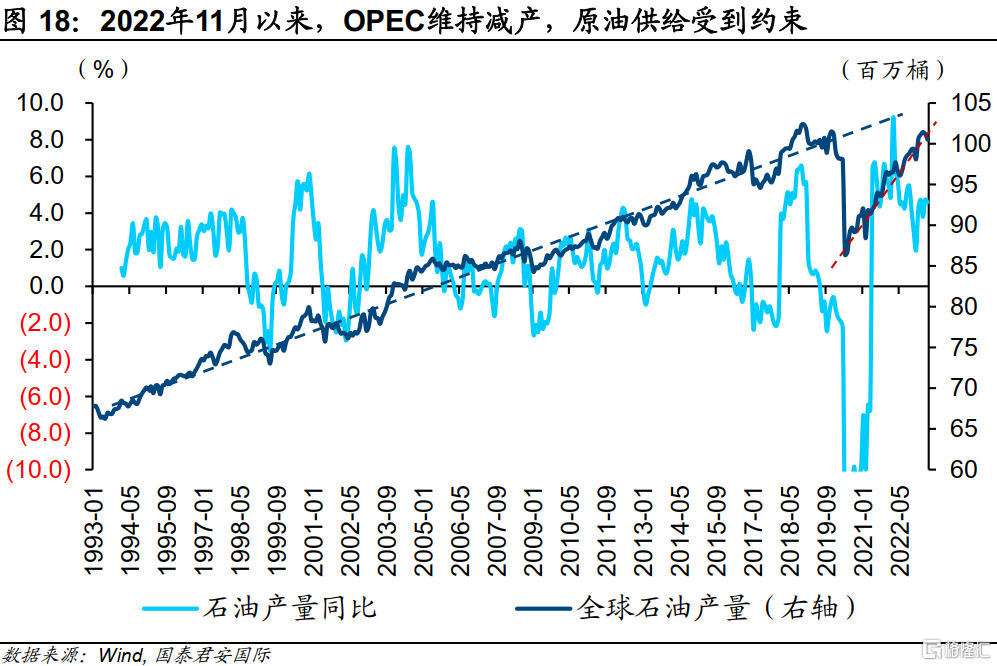

從供給、需求、庫存以及地緣政治風險來看,原油供需緊平衡,地緣衝突形成擾動,油價仍有支撐。1)需求端,弱需求趨穩。2023年以來美國消費韌性較強,疊加制造業回流政策帶來的投資需求邊際回升。10月石油月報中,國際能源署(IEA)上調2023年石油預測,提高10萬桶至230萬桶/日。向後看,歐元區經濟不及預期,美國非農就業指向勞動力市場再度走弱,工業總體產出指數環比跌幅超預期,2024年經濟築底後復蘇,原油需求或趨於穩定。2)供給端,OPEC“限產報價”盯住原油價格的策略短期調整的概率偏低。2022年11月以來,OPEC以及俄羅斯等OPEC+產油國維持減產計劃,並將持續至2024年底。截至2023年10月,沙特原油產量較2022年底回落14%,原油供給受到約束。此外,OPEC“限產報價”盯住原油價格的策略短期大幅調整的概率偏低。也就是說,如果油價低於85美元/桶(沙特財政盈虧平衡油價),OPEC可能擴大減產;如果油價升至100美元/桶以上,OPEC或將逐步考慮減少減產幅度。由此,緊供給或爲常態,油價有供給端支撐。3)庫存方面,庫存階段性回補。2022年11月OPEC以及俄羅斯減產以來,原油供給趨緊,供需缺口擴大,美國商業石油庫存逐步被消耗,战略石油庫存也大幅下滑,原油儲備緊張。近五周,美國原油庫存持續回補,但美國壓力較大,油價短期或難大幅下行。4)地緣政治方面,地緣因素更爲復雜。11月以來巴以衝突有所降溫。向後看,2024年地緣因素更爲復雜——2024年爲選舉大年,美國、烏克蘭、印度尼西亞、巴基斯坦等國家總統或地區領導人大選,疊加俄烏以及巴以衝突持續,地緣風險仍存。若地緣衝突不擴大至沙特、伊朗等中東產油大國,油價衝擊將有限。綜合來看,鑑於上文提到的“短期內供給仍是擾動油價的主要因素”,若主要經濟體經濟增長不出現大幅回落,地緣風險、供給約束疊加“補儲”壓力等因素仍將支撐油價,但上行幅度有限,基准情形下布倫特油的主要波動區間在75-90美元。

綜合來看,地緣政治對於原油價格的擾動仍將存在,但由於大幅上行風險有限,總體上原油價格對於通脹的影響將較爲溫和。我們認爲,疊加經濟整體有所降溫,2024年美國通脹水平基本可控,中樞會維持在3%左右,仍然高於美聯儲2%的中期通脹控制目標。盡管原油價格不會過分擾動通脹,但對債券市場的衝擊仍將較爲直接且顯著。

注:本文來自國泰君安證券(香港)有限公司發布的《【國君國際宏觀】2024年海外通脹:如何看待油價的擾動?》,報告分析師:周浩、陳秋羽

本訂閱號不是國泰君安證券研究報告發布平台。本訂閱號所載內容均來自於國泰君安證券研究所已正式發布的研究報告,如需了解詳細的證券研究信息,請具體參見國泰君安證券研究所發布的完整報告。本訂閱號推送的信息僅限完整報告發布當日有效,發布日後推送的信息受限於相關因素的更新而不再准確或者失效的,本訂閱號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發布的研究報告爲准。

本訂閱號所載內容僅面向國泰君安證券研究服務籤約客戶。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務籤約客戶,爲控制投資風險,還請取消關注,請勿訂閱、接收或使用本訂閱號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閱號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士咨詢並謹慎決策。國泰君安證券及本訂閱號運營團隊不對任何人因使用本訂閱號所載任何內容所引致的任何損失負任何責任。

本訂閱號所載內容版權僅爲國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、復制、轉載、刊登、發表、篡改或者引用,如因侵權行爲給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。

標題:2024年海外通脹:如何看待油價的擾動?

地址:https://www.iknowplus.com/post/57282.html