美股盈利如何應對高利率?

美股2023年三季度業績已基本披露完成,“滾動式”特徵依然顯著,去年率先下調盈利的納斯達克在二季度增速轉正後繼續走高,AI應用和降本舉措持續見效下龍頭科技企業業績依然亮眼。三季度原本緩慢的信用收縮在此前財政“被迫”發力下再度擴張,使得經濟增長實現“再加速”。這一宏觀背景在上市公司層面同樣“體感”鮮明,更反映美股整體情況的標普500非金融收入增速在此前連續4個季度的持續回落後擡升並轉正,盈利增速亦是如此。當前企業部門融資成本已超過投資回報率,增量信貸需求已被明顯抑制,存量付息壓力同樣較高。考慮到信用收縮下增長方向還是大概率往下,美股業績是否可以延續強勢,又或者是“曇花一現”?本文中我們將結合三季度業績情況進行重點分析。

增長趨勢:納指繼續走高,標普轉正;AI助推互聯網、軟硬科技繼續擡升,資本品維持強勁,能源等依然落後

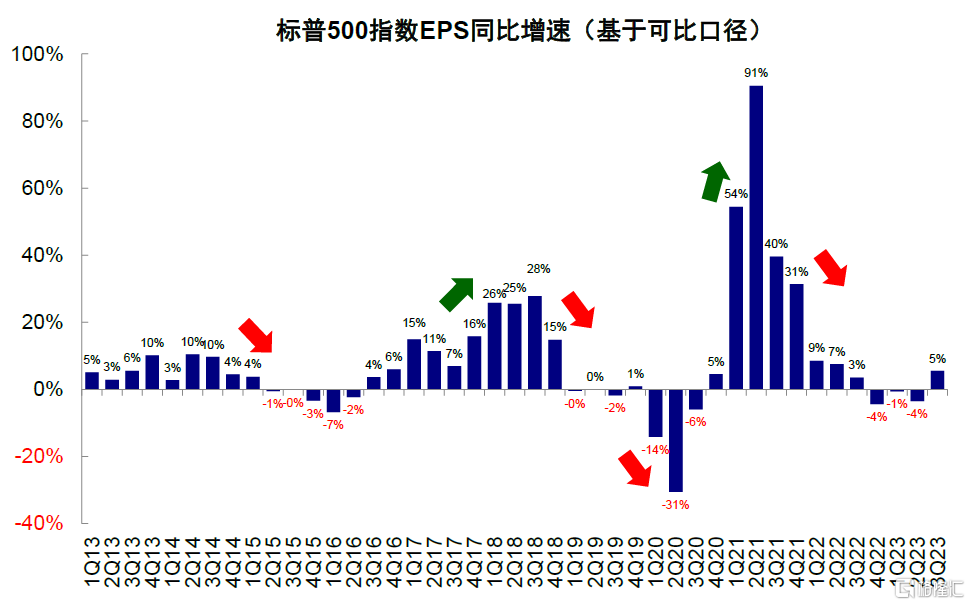

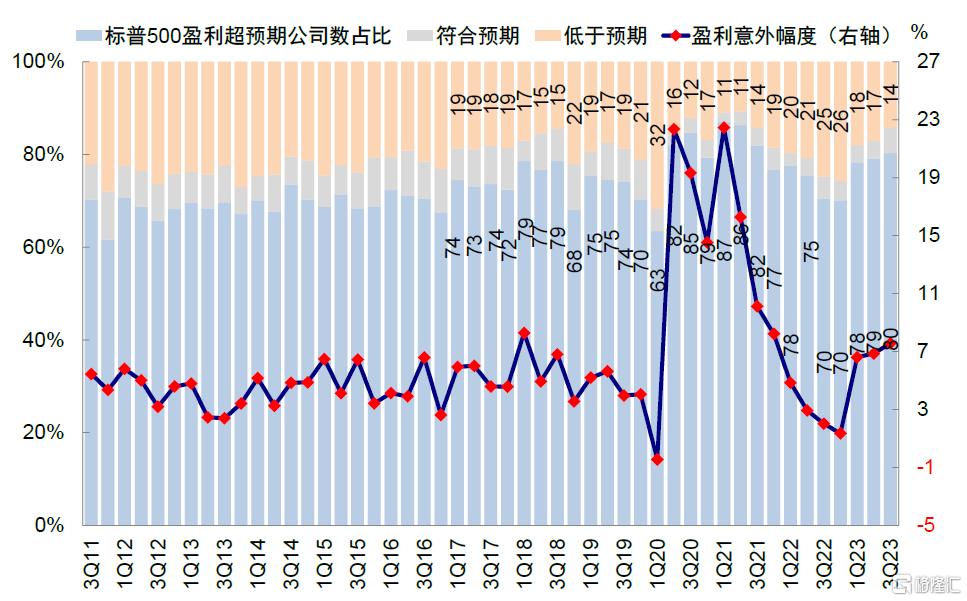

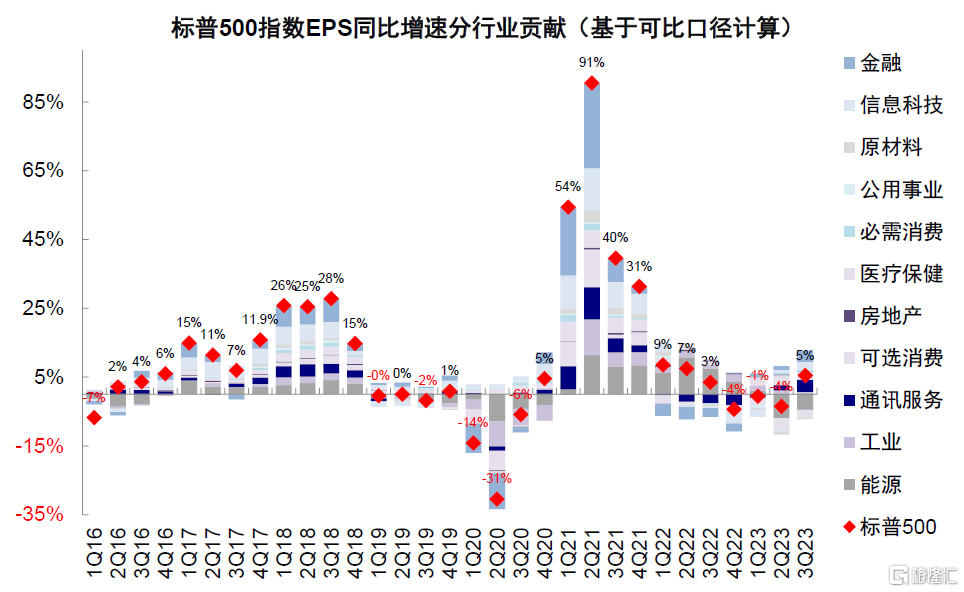

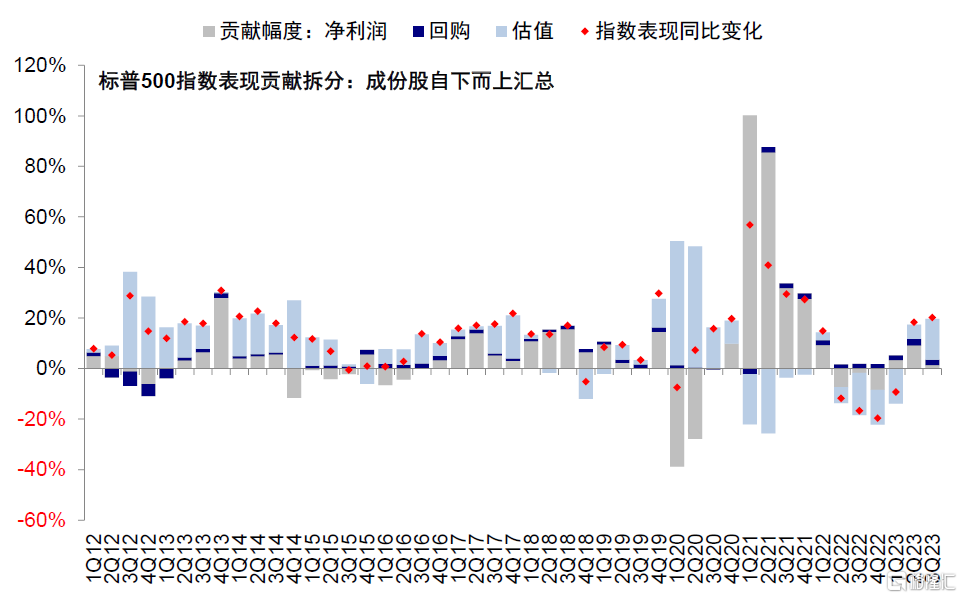

指數層面納斯達克盈利增速繼續走高,標普轉正。可比口徑下,標普500三季度EPS同比5.5%(非金融2.6%),較二季度的-3.5%(非金融-5.6%)擡升並轉正。對比之下,納斯達克綜指三季度EPS同比從二季度的13.7%繼續走高至三季度的17.9%。就超預期情況看,標普500超預期幅度從二季度的6.9%進一步擡升至三季度的7.6%(2010~2019年均值5.4%);超預期公司數佔比80%,較二季度的79%繼續走高(2010~2019年均值71%)。

圖表:可比口徑下,三季度標普500指數EPS同比增速5.5%(vs.二季度的-3.5%)

資料來源:FactSet,中金公司研究部

圖表:三季度標普500盈利超預期幅度繼續擡升,達7.6%,超預期公司數佔比同樣擡升至80%

資料來源:FactSet,中金公司研究部

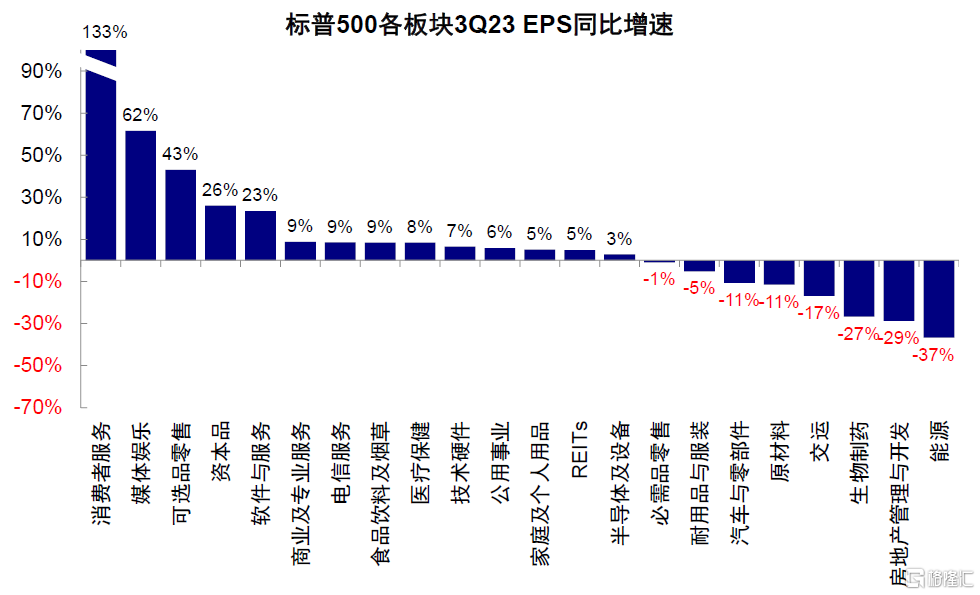

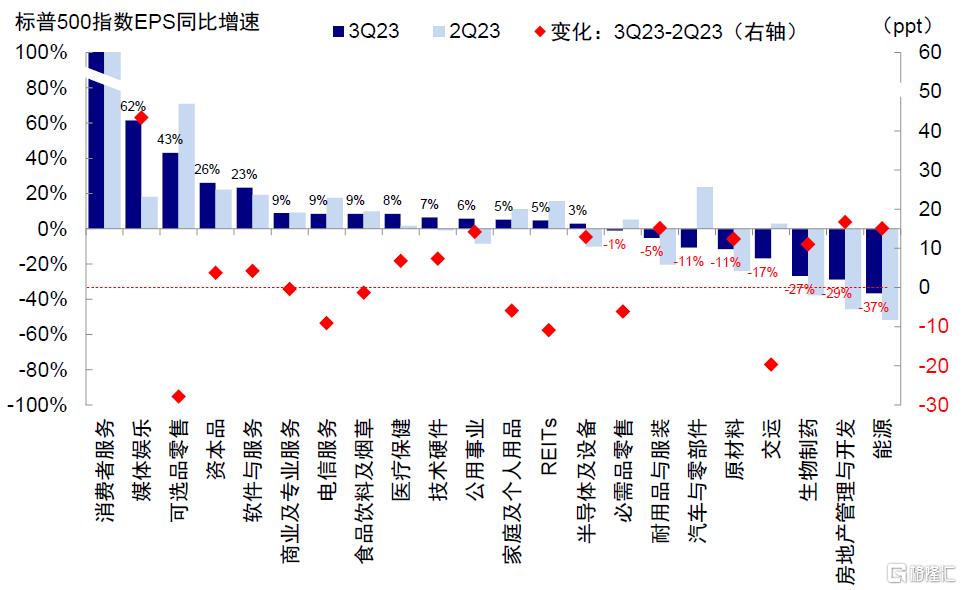

媒體娛樂增速繼續提升,半導體、技術硬件繼續修復、增速轉正;能源、交運、生物制藥等依然落後。分板塊來看,三季度除受去年同期低基數效應影響的消費者服務外(EPS同比133%),媒體娛樂(62%)、可選品零售(43%)、資本品(26%)、軟件與服務(23%)等盈利增速領先,能源(-37%)、地產(-29%)、生物制藥(-27%)等落後。相比二季度,媒體娛樂增速提升顯著,公用事業、半導體、技術硬件增速轉正,可選品零售、交運等回落。貢獻層面,上述標普500三季度5.5%的盈利增速中,通訊服務、金融、可選消費、信息科技分別貢獻3.5、3.3、2.4和2.1ppt;能源、醫療保健、原材料分別拖累4.6、2.4、0.3ppt。具體來看:

圖表:三季度媒體娛樂、可選品零售、資本品等EPS增速領先,能源、地產管理开發、生物制藥等落後

資料來源:FactSet,中金公司研究部

圖表:相比二季度,三季度媒體娛樂EPS增速擡升明顯,地產管理开發、耐用品服裝、能源等增速降幅收窄

資料來源:FactSet,中金公司研究部

圖表:拆解表現,通訊服務、金融、可選消費、信息科技分別貢獻3.5、3.3、2.4和2.1ppt

資料來源:FactSet,中金公司研究部

► AI助推軟硬件業務收入、降本舉措持續見效,信息科技及通訊服務增速繼續擡升。三季度信息科技盈利增速進一步走高至11.7%(vs.二季度4.0%),其中半導體、技術硬件增速實現轉正,分別從二季度的-10.1%和-0.8%擡升至三季度的2.9%和6.6%。半導體板塊增速貢獻依然來自收入及盈利增速再超預期的英偉達;AI應用熱潮繼續推動英偉達業績,三季度營收同比增長2倍、盈利增長接近6倍,均高於市場預期;但管理層表示受新出口限制影響,中國及部分地區四季度銷售或將大幅下滑(過去幾個季度,管理層表示上述受影響地區持續貢獻了20~25%的數據中心業務收入)[1]。作爲技術硬件板塊中的頭部個股,蘋果營收同比雖然連續第四個季度下滑,但主營業務成本的降低使其淨利潤反而超預期增長。與此同時,得益於AI熱潮刺激雲需求,軟件與服務增速同樣穩步上行(三季度23.5% vs. 二季度19.2%);權重股微軟Office相關業務收入增長加快至13%,含Windows、電腦和遊戲機的業務收入增長3%,脫離負增長,管理層表示Copilot正快速將AI融入所有技術堆棧層和業務流程。通訊服務盈利增速大幅擡升至45.7%(vs. 二季度的18.0%),細分行業中的媒體娛樂拉動明顯(增速從二季度的18.2%快速走高至61.6%),主要得益於權重股谷歌在搜索和Youtube等廣告收入的顯著增長和雲業務動能、以及Meta降低成本舉措的持續見效和AI技術對核心業務廣告的大力支撐。

► 能源、原材料增速降幅收窄,工業中交運繼續回落但資本品維持強勁,生物制藥依然疲弱。三季度大宗商品及原油價格擡升,能源盈利增速降幅收窄至-26.8%(vs. 二季度-37.8%)。

原材料亦是如此,從二季度的-23.9%收窄至三季度的-11.5%;但值得注意的是,得益於建築投資的“逆勢”修復,細分板塊中的建材表現強勁(三季度盈利增速達38.6%,是唯一對原材料提供正貢獻板塊)。

工業盈利增速繼續回落,從二季度的14.2%走低至三季度的9.6%,主要還是受交運拖累(從二季度的2.9%轉負至三季度的-16.8%),其中權重股聯合包裹因日均運貨量下降、亞洲和歐洲貿易路线持續疲軟對板塊盈利產生較高負面影響。

對比來看,在制造業回流和建築投資需求提振下,資本品盈利增速連續第二個季度上行(三季度26.1% vs. 二季度22.3%);得益於良好的價格和高銷量,權重股卡特彼勒三季度淨利潤同比增長12%;工程機械業務營收、利潤增速均佔第一,工程機械三季度淨利潤同比達53%,同期資源領域、能源和運輸領域淨利潤分別增長44%和26%。

生物制藥業績表現持續疲軟(三季度-26.8% vs. 二季度-37.8%);權重股中輝瑞和莫德納受新冠疫苗庫存減記影響,淨利潤延續虧損;禮來在明星“減肥藥”Mounjaro 收入大漲的助力下,三季度營收超預期,但淨利潤受研發投入影響依然虧損。

► 可選品零售增速繼續回落但依然領先,汽車增速轉負,聯合罷工對車企影響在四季度更爲明顯。三季度可選品零售盈利增速43.0%,較一季度的70.9%繼續回落但相比其他板塊增速依然居前;權重股亞馬遜得益於雲計算、廣告和零售部門銷售強勁,三季度淨利潤增長兩倍,達到近100億美元。

汽車與零部件盈利增速轉負(三季度-10.7% vs. 二季度23.7%),其中權重股特斯拉拖累最爲明顯。受工廠升級停工影響,特斯拉三季度交付量43.5萬輛,環比回落3.1萬輛,爲2022年二季度以來首次下滑,同時低於市場預期的44~45.5萬輛;與此同時,汽車降價也同樣使得盈利和收入承壓。針對受9月中旬受罷工影響的兩大車企,福特淨利潤正增速,但大幅低於預期;UAW罷工造成了13億美元的損失(三季度1億美元);多個工廠的停工導致比預期少生產了8萬輛汽車。管理層表示與工會臨時協議的達成將使每輛新車的成本增加850~900美元,並使其利潤率下降0.6%~0.7%[2]。GM淨利潤負增速,但好於預期;UAW罷工造成了8億美元的損失(三季度2億美元)[3]。罷工影響使得福特和GM均撤回了對2023年的業績指引。

需求與成本:需求端收入增速轉正;成本端付息壓力增加明顯,但部分行業降本增效起到對衝;淨利潤率繼續提高

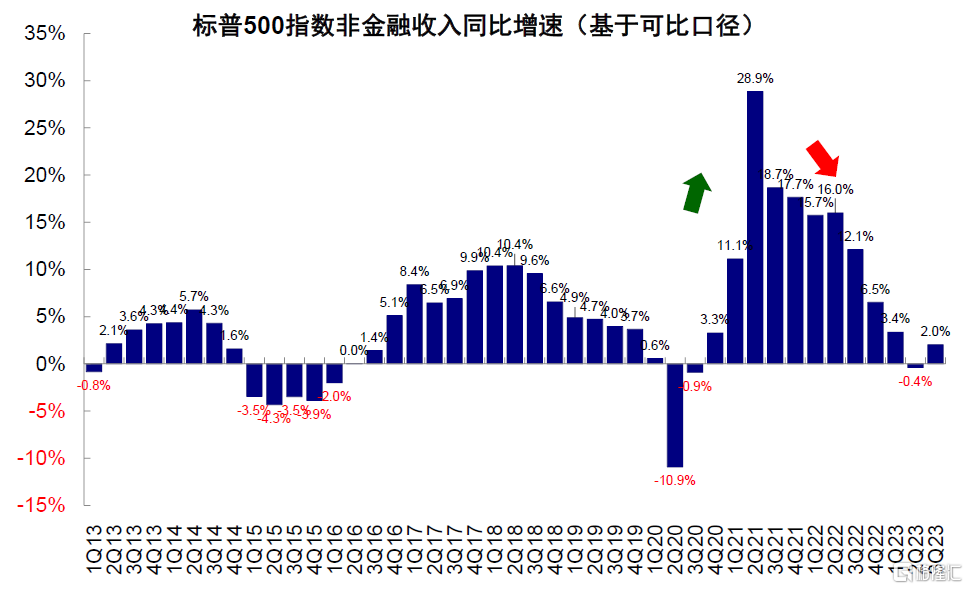

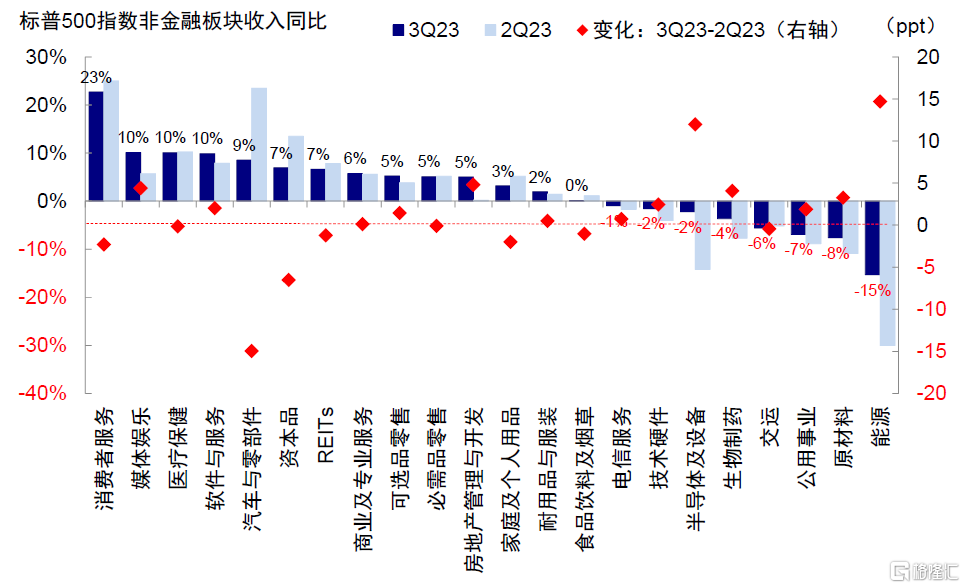

“經濟再加速”下非金融收入增速轉正;利息費用擡升明顯,但降本增效得以對衝並壓低成本,使得淨利潤率繼續擡升。需求端,與宏觀層面美國三季度經濟“再加速”趨勢一致,標普500非金融三季度收入同比在此前連續4個季度的回落後擡升並轉正(三季度2.0% vs. 二季度-0.4%)。分板塊看,三季度能源、原材料、半導體、技術硬件、生物制藥收入增速降幅收窄明顯,媒體娛樂、軟件與服務等增速繼續走高。

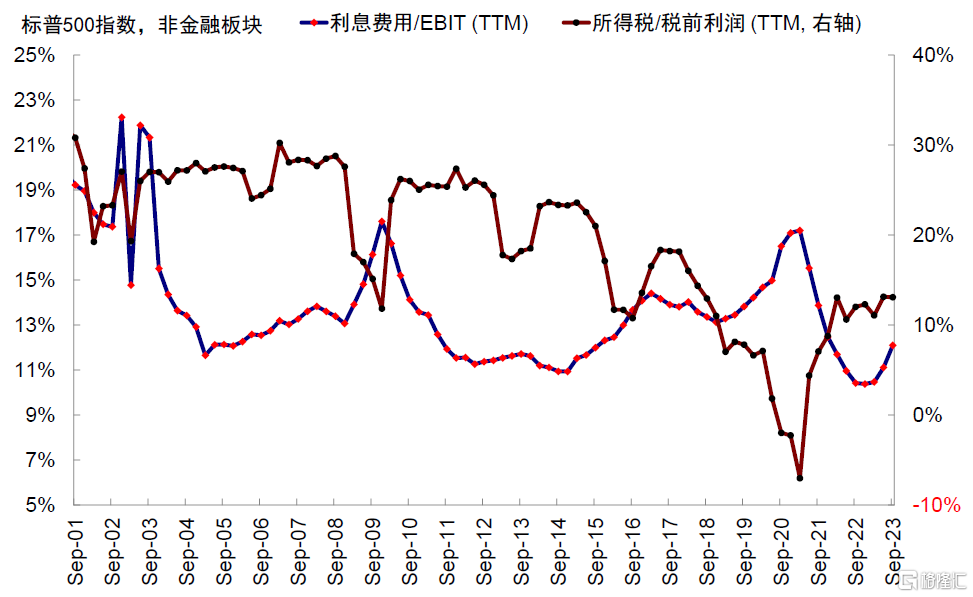

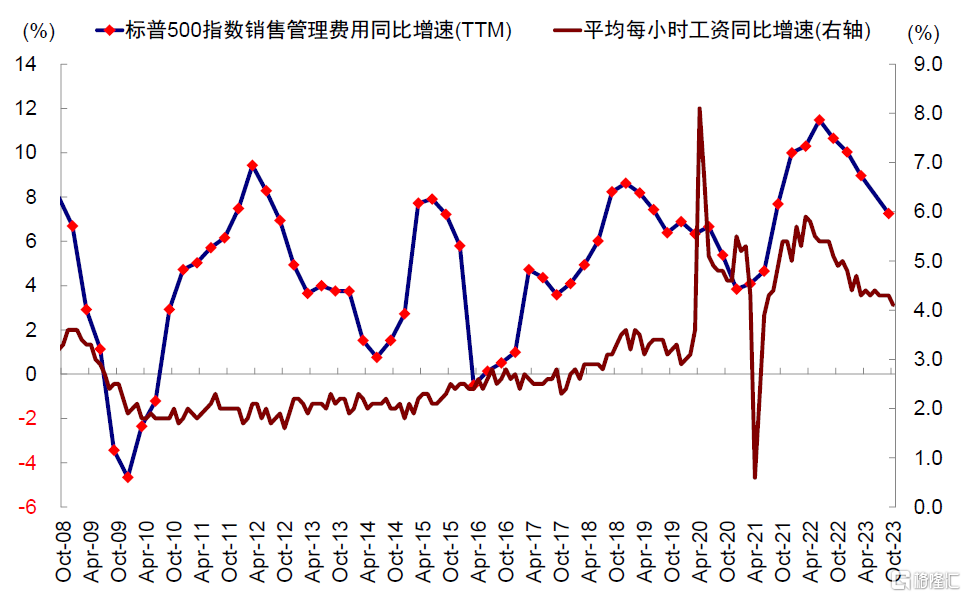

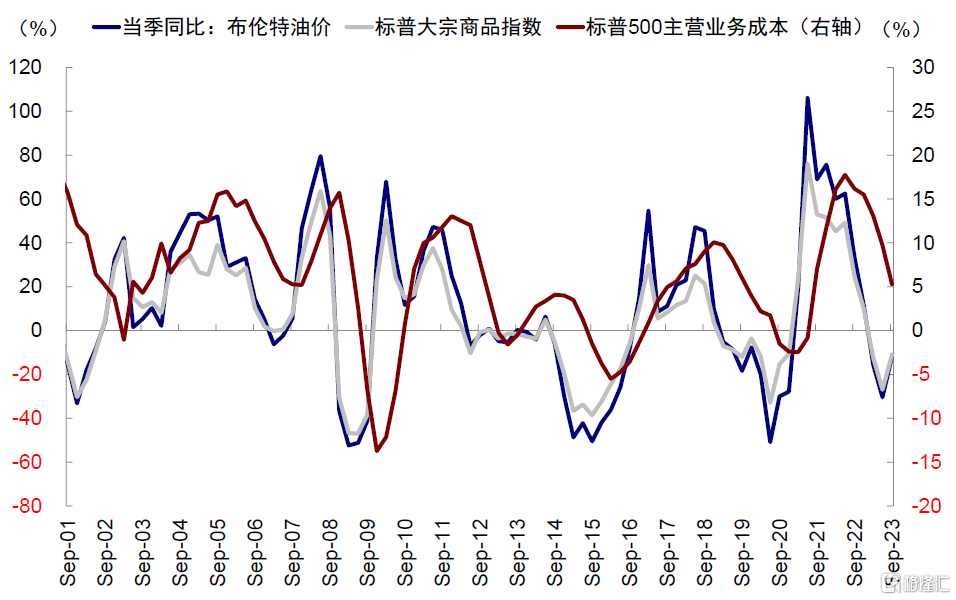

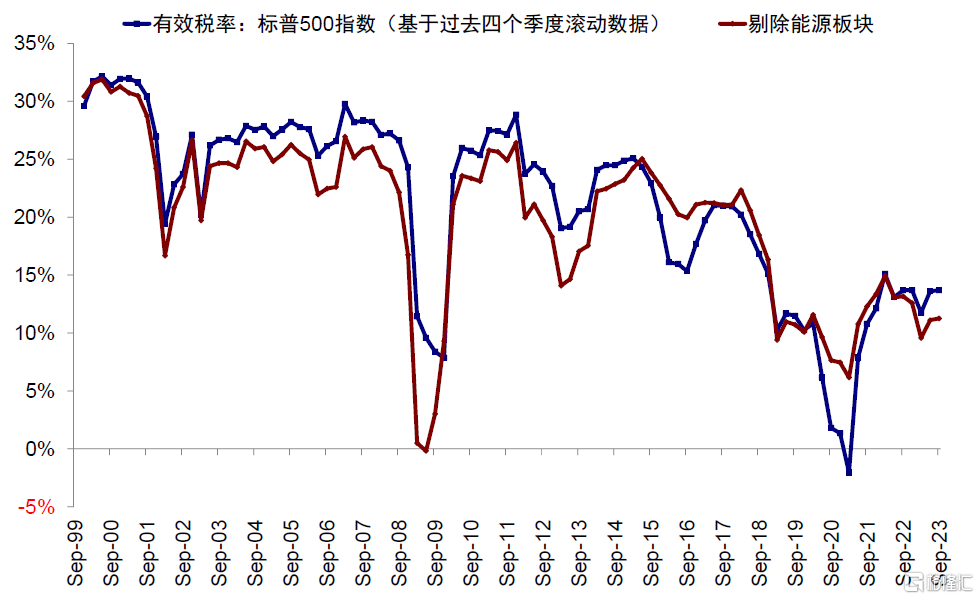

成本端,在融資成本持續走高的背景下,三季度標普500財務費用相關成本增加明顯(利息費用/EBIT從二季度的11.1%擡升至三季度的12.1%)。正如我們在《美聯儲加息加夠了么?》中所述,當前企業部門(尤其是小企業)存量付息壓力已然偏高,增量融資成本也已超過投資回報率。除付息壓力以外的其他成本上,在科技龍頭企業降本增效的帶動下,標普500整體銷售管理費用增速繼續回落(三季度7.3% vs. 二季度9.0%),工資增速略有下降;雖然大宗商品價格較去年同期有所提升,但標普500主營業務成本壓力繼續改善;有效稅率僅小幅增加,標普500非金融所得稅/稅前利率基本持平。

值得注意的是,降本增效對整體成本端壓力的對衝更多集中在“輕裝上陣”的科技企業;但對於業績依然疲弱的板塊來講,融資成本過高對成本端的“侵蝕”依然顯著。

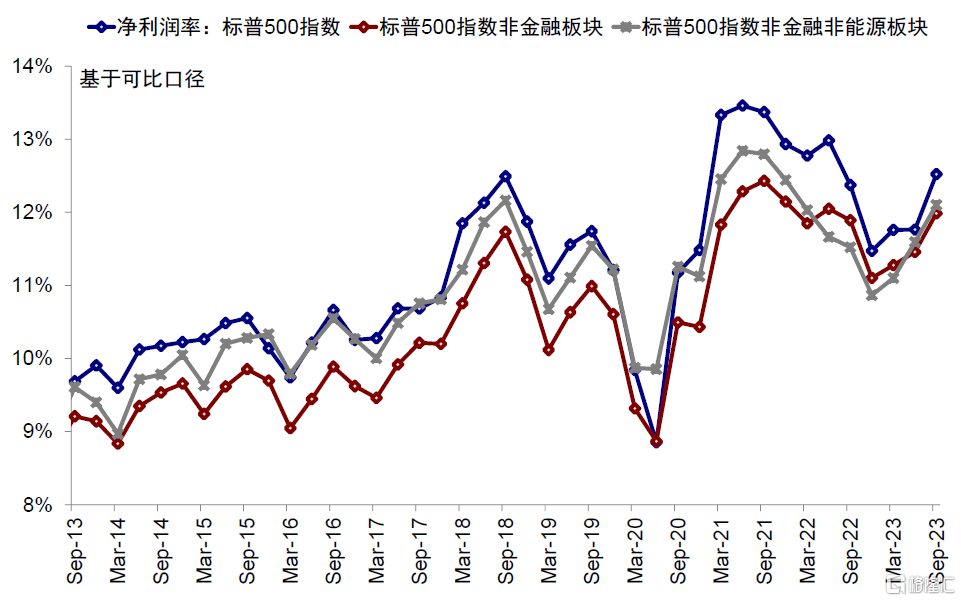

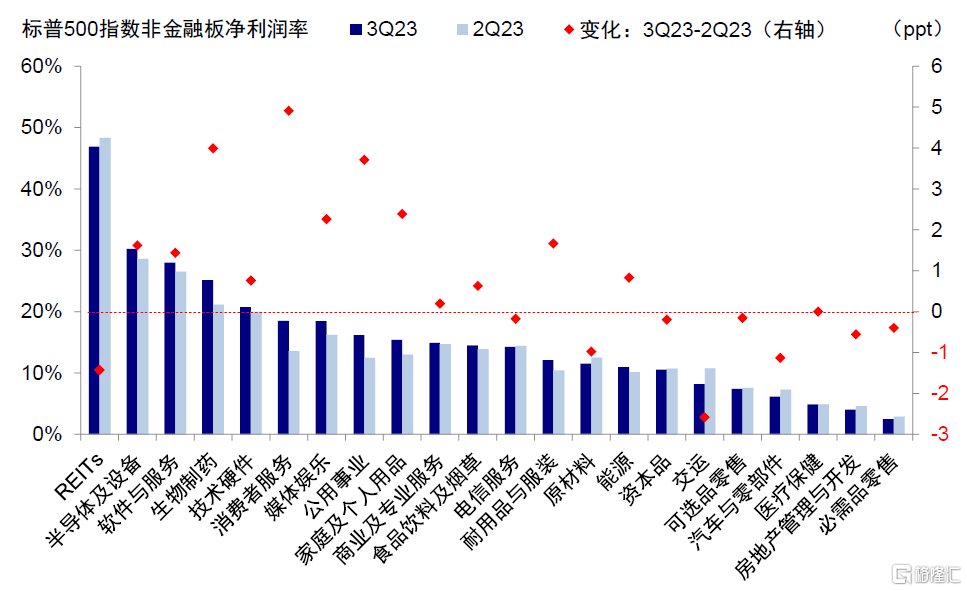

淨利潤率方面,在整體需求走高、成本降低的共同作用下,標普500非金融淨利潤率繼續擡升(三季度12.0% vs. 二季度11.5%)。分板塊看,消費者服務、生物制藥、公用事業等顯著提高,交運、原材料等有所回落。

圖表:可比口徑下,三季度標普500非金融收入同比轉正至2.0%(vs. 二季度-0.4%)

資料來源:FactSet,中金公司研究部

圖表:相比二季度,三季度能源、半導體等增速降幅收窄,汽車與零部件增速回落明顯

資料來源:FactSet,中金公司研究部

圖表:三季度標普500利息費用/EBIT(TTM)擡升明顯,所得稅/稅前利潤基本持平

資料來源:FactSet,中金公司研究部

圖表:三季度標普500銷售管理費用(TTM)持續回落,工資增速略有回落

資料來源:FactSet,中金公司研究部

圖表:雖然三季度大宗商品價格較去年同期有所提升,但標普500主營業務成本壓力繼續改善

資料來源:FactSet,中金公司研究部

圖表:三季度標普500有效稅率(過去四個季度滾動)較上季度略有擡升(三季度13.7% vs. 二季度13.6%)

資料來源:FactSet,中金公司研究部

圖表:可比口徑下,三季度標普500淨利潤率12.5%,較二季度擡升明顯;非金融擡升至12.0%

資料來源:FactSet,中金公司研究部

圖表:相比二季度,三季度消費者服務、生物制藥、公用事業等淨利潤率擡升顯著,交運回落明顯

資料來源:FactSet,中金公司研究部

增長質量:ROE繼續走高;發債放緩、現金流延續修復,資本开支繼續放緩但回購略有擡升,在手現金小幅增加

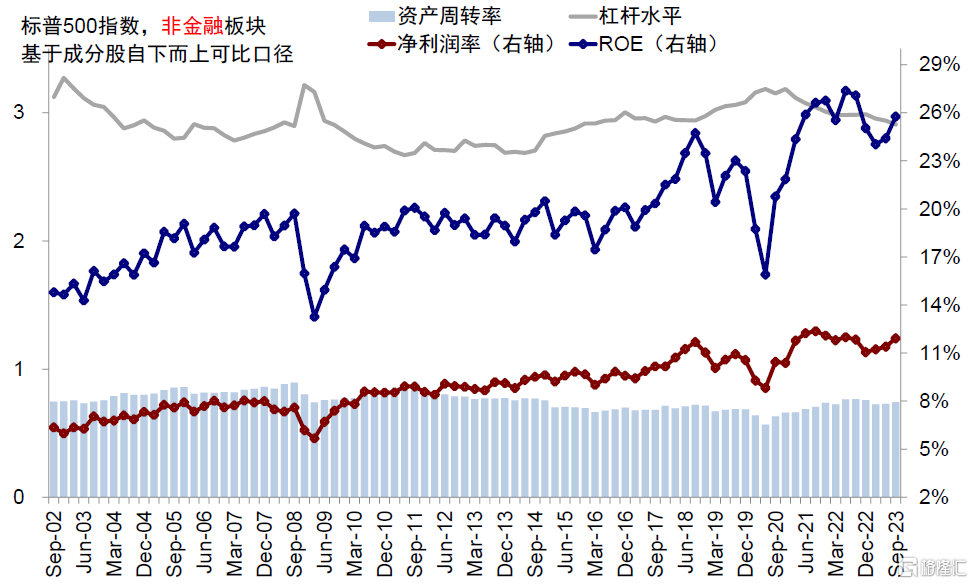

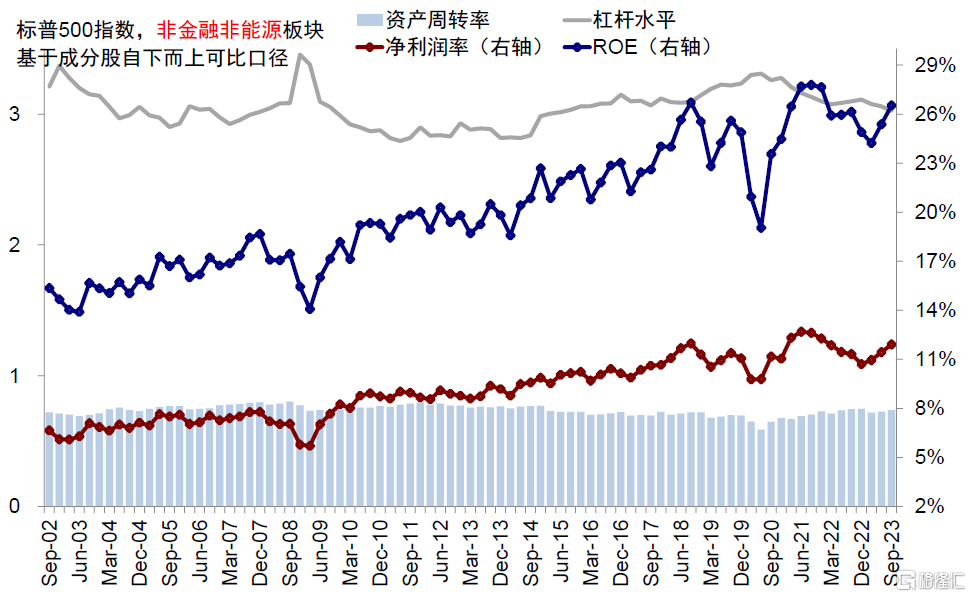

三季度標普500非金融ROE連續第二個季度走高(三季度25.8% vs. 二季度24.4%),非金融非能源亦是如此。分項拆解來看,淨利潤率擡升、資產周轉率上升、槓杆率回落。此外,三季度企業發債發行規模及增速繼續放緩、資本开支增速繼續回落,回購略有增加,需求修復下現金流繼續改善,在手現金繼續提高。具體來看:

圖表:可比口徑下,三季度標普500非金融ROE繼續擡升;淨利潤率、資產周轉率擡升,槓杆率回落

資料來源:FactSet,中金公司研究部

圖表:可比口徑下,三季度標普500非金融非能源ROE繼續擡升;淨利潤率、資產周轉率擡升,槓杆率回落

資料來源:FactSet,中金公司研究部

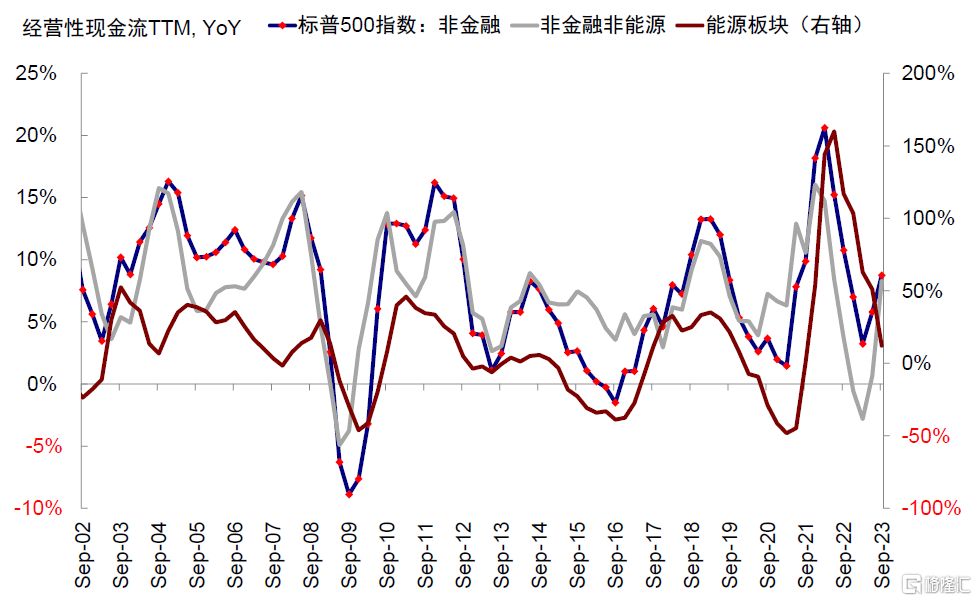

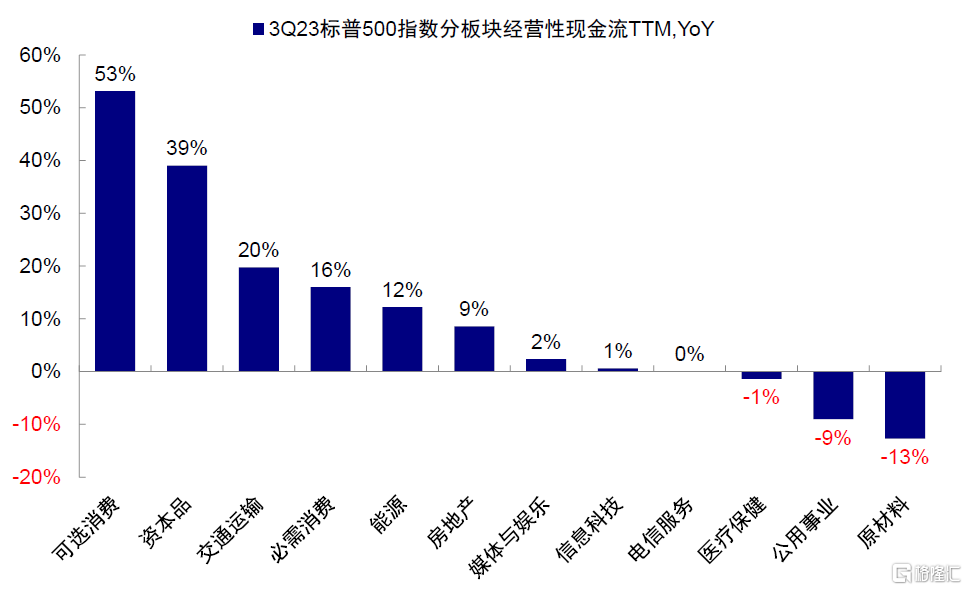

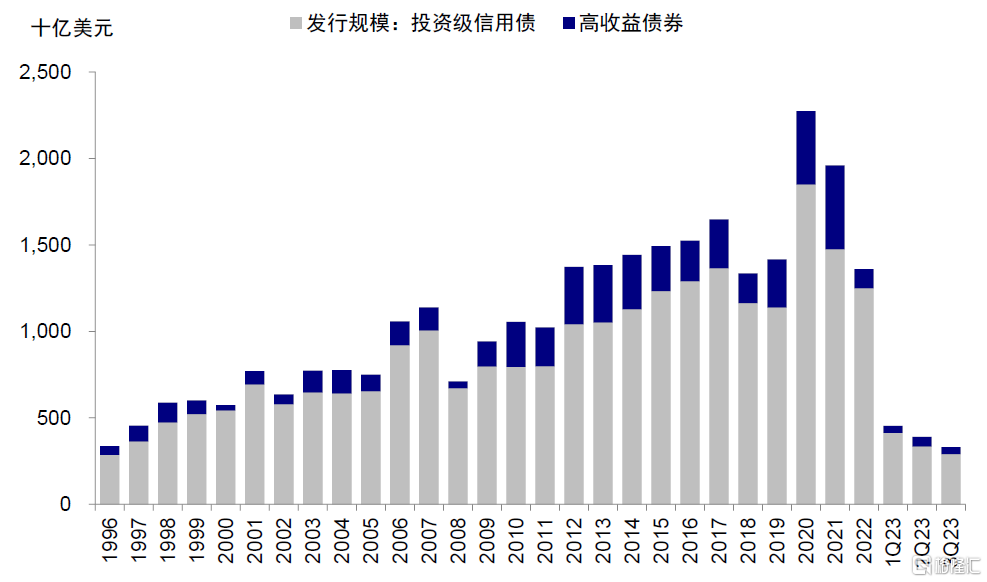

► 經營性現金流繼續改善,信用債發行規模及增速均放緩。三季度標普500非金融經營性現金流同比連續第二個季度擡升(三季度8.7% vs. 二季度5.8%),但能源板塊仍在回落(三季度12.2% vs. 二季度51.0%)。三季度企業信用債發行規模繼續回落至3,300億美元(vs. 二季度3,900億美元),同比增速從二季度的26.7%下降至11.0%。

圖表:三季度標普500非金融經營性現金流同比(TTM)繼續改善

資料來源:FactSet,中金公司研究部

圖表:可選消費、資本品等經營性現金流增速領先,但原材料、公用事業落後

資料來源:FactSet,中金公司研究部

圖表:三季度美國企業債發行規模3300億美元,較二季度的3900億美元繼續回落

資料來源:SIFMA,中金公司研究部

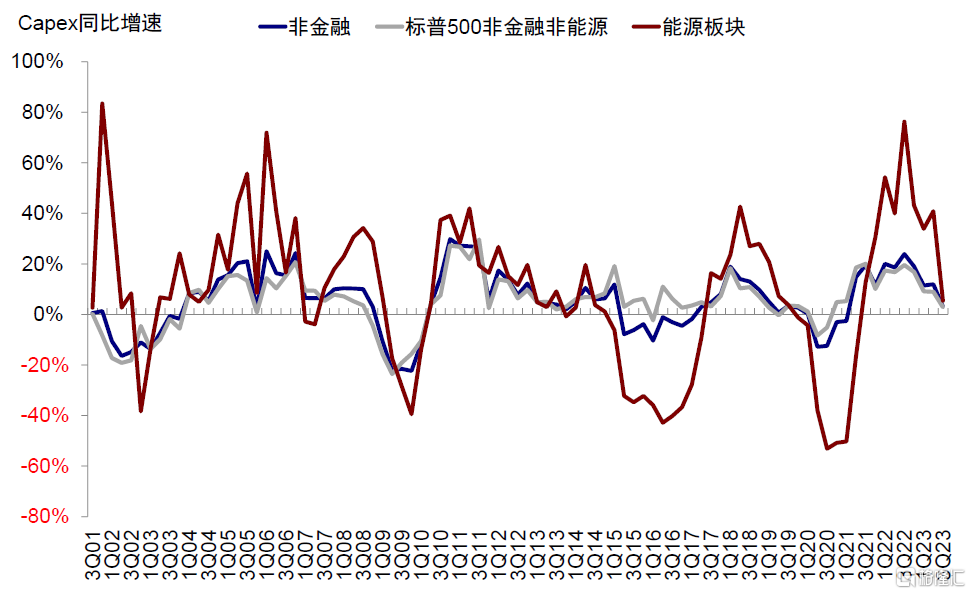

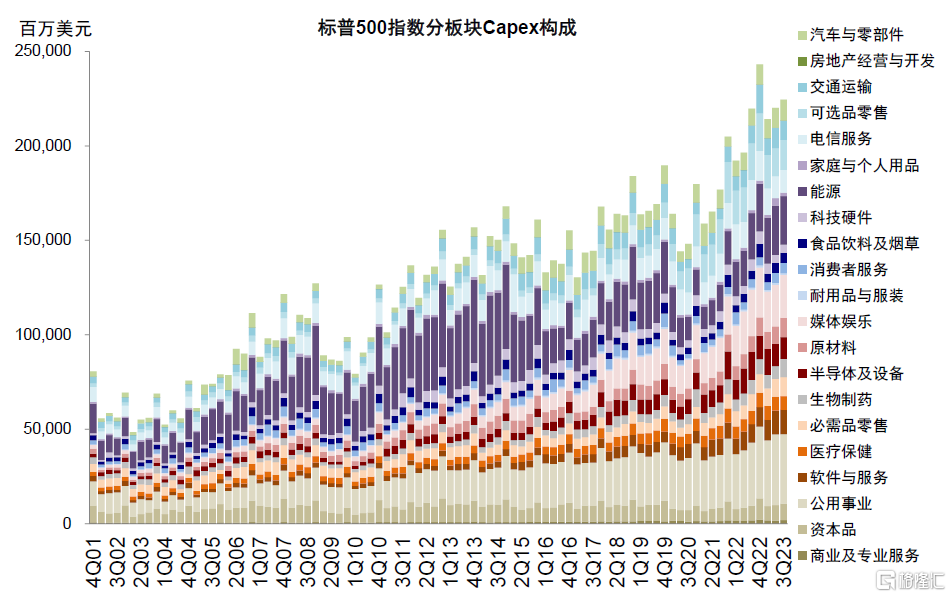

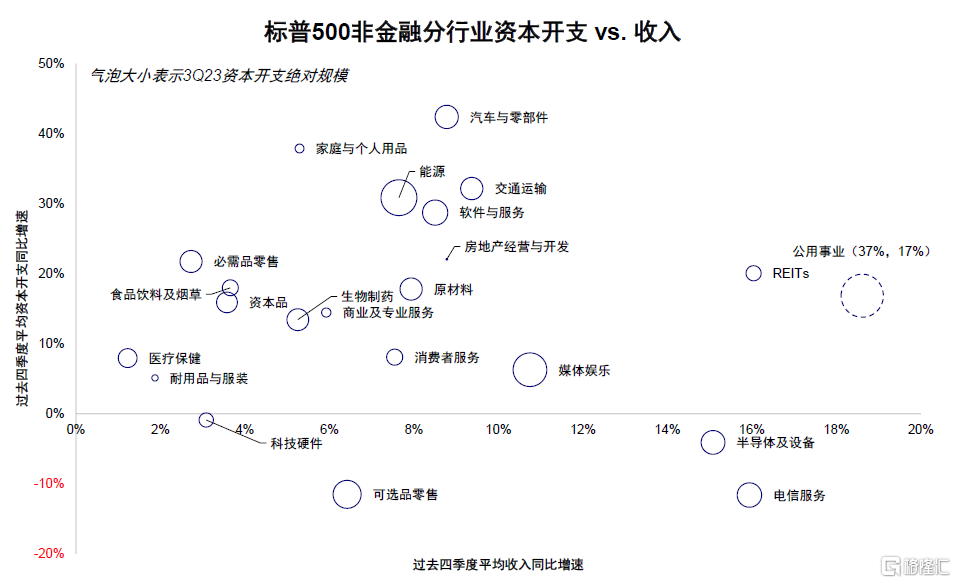

► 資本开支:規模小幅提高,但增速繼續放緩;公用事業、可選品零售、軟件及半導體等投資規模遠超疫情前水平且持續維持高位。三季度標普500非金融資本开支同比從二季度的11.9%快速回落至三季度的3.1%(絕對規模從2240億美元擡升至2290億美元);分板塊來看,三季度生物制藥、可選品零售等資本开支規模較二季度擡升明顯,家庭與個人用品、公用事業等回落。相比疫情前(2019年三季度),能源及科技硬件仍未修復至疫情前水平,但公用事業、可選品零售、軟件與服務、生物制藥、媒體娛樂、半導體等三季度資本开支絕對規模已遠超疫情前水平。

值得注意的是,投資受信用緊縮和高利率的擠壓較爲明顯,因此在重新走向寬松周期前很難期待逆勢加速,但由於其處於周期底部,因此意味着金融條件一旦轉松,其修復速度也可能更快。

圖表:標普500非金融三季度資本开支同比快速回落至3.1%,非能源同比回落至2.8%,能源回落至5.4%

資料來源:FactSet,中金公司研究部

圖表:三季度生物制藥、可選品零售等資本开支規模較二季度擡升明顯,家庭與個人用品、公用事業等回落

資料來源:FactSet,中金公司研究部

圖表:從TTM口徑來看,當前汽車與零部件、能源、交運等投資增速高,且有收入支撐

資料來源:FactSet,中金公司研究部

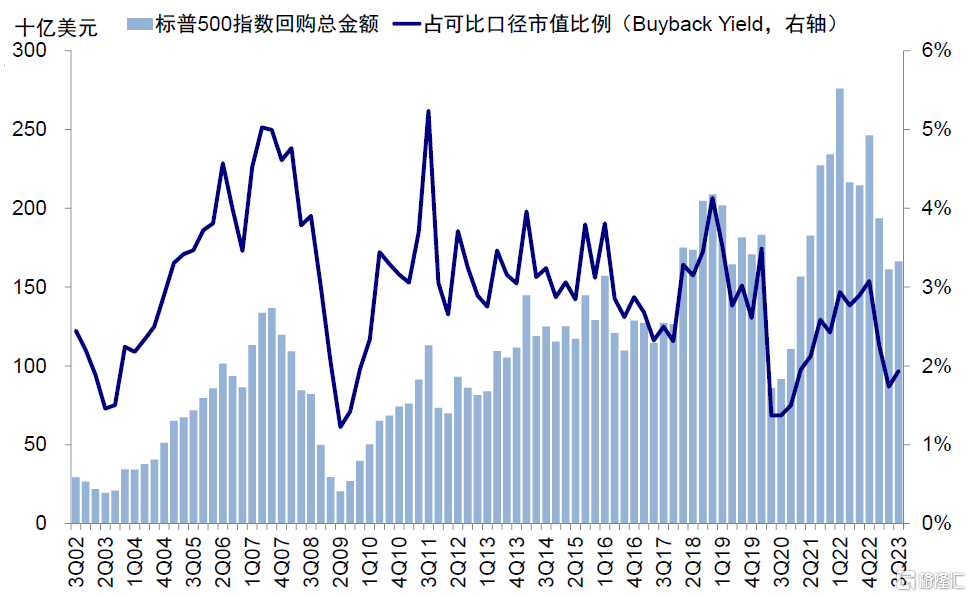

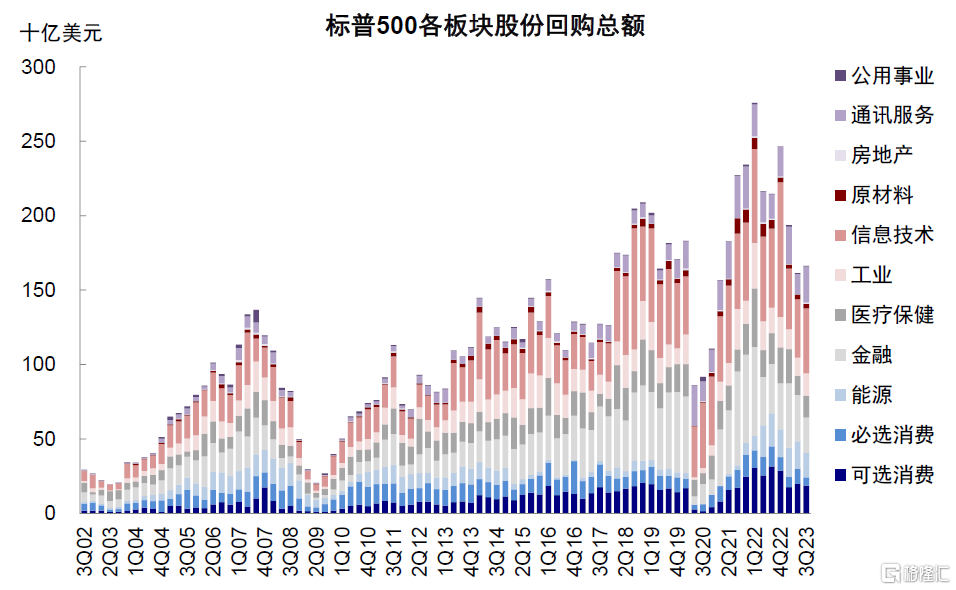

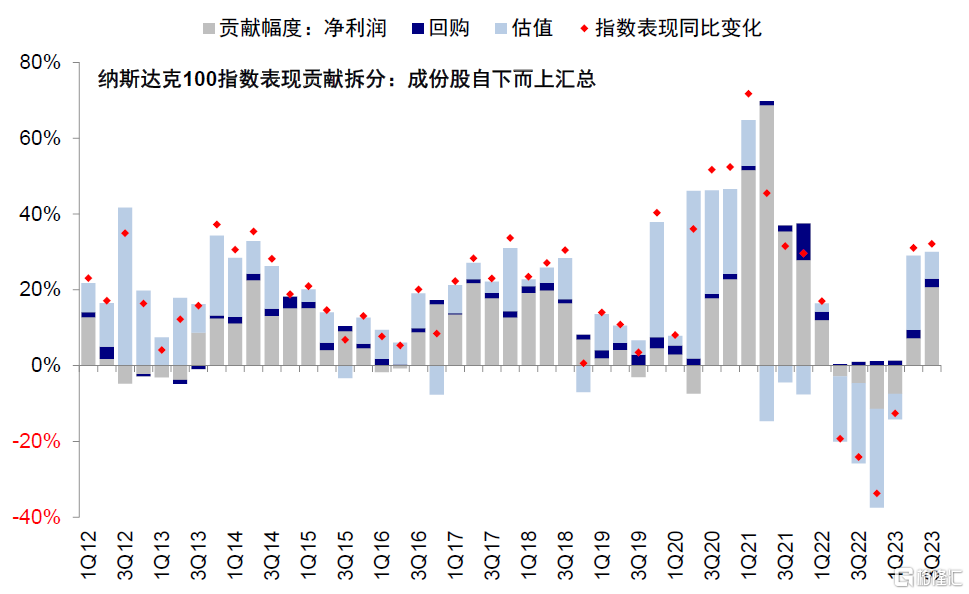

► 回購:略有擡升,主要爲通訊服務及信息科技,金融、必需消費回落明顯。標普500指數三季度回購金額略有擡升,約1,663億美元(vs. 二季度1613億美元 );可比口徑市值從1.7%提升至1.9%。分板塊來看,三季度通訊服務、信息技術、醫療保健回購規模擡升明顯,金融、必需消費回落。進一步拆解來看,標普500三季度回購對經常性EPS增速貢獻2.2%(二季度2.6%)、納斯達克2.4%(和二季度持平)。

圖表:標普500指數已披露的三季度回購金額較今年二季度有所擡升,約1663億美元;市值佔比擡升至1.9%

資料來源:FactSet,中金公司研究部

圖表:分板塊來看,三季度通訊服務、信息技術、醫療保健擡升明顯,金融、必需消費回落明顯

資料來源:FactSet,中金公司研究部

圖表:標普500指數三季度回購對經常性EPS增速貢獻2.2%,貢獻佔比約六成

資料來源:FactSet,中金公司研究部

圖表:納斯達克100指數三季度回購對經常性EPS增速貢獻2.4%,貢獻佔比約一成

資料來源:FactSet,中金公司研究部

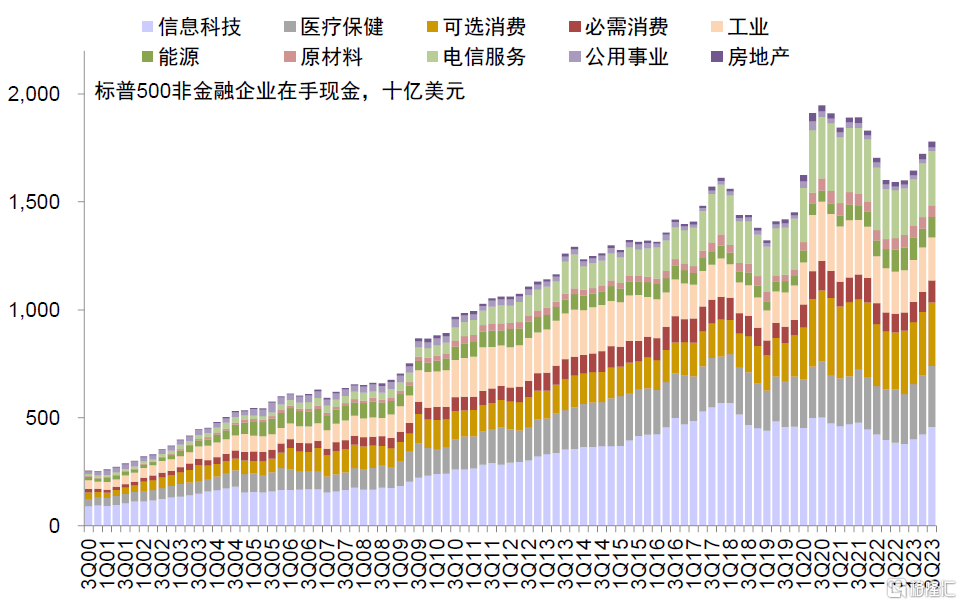

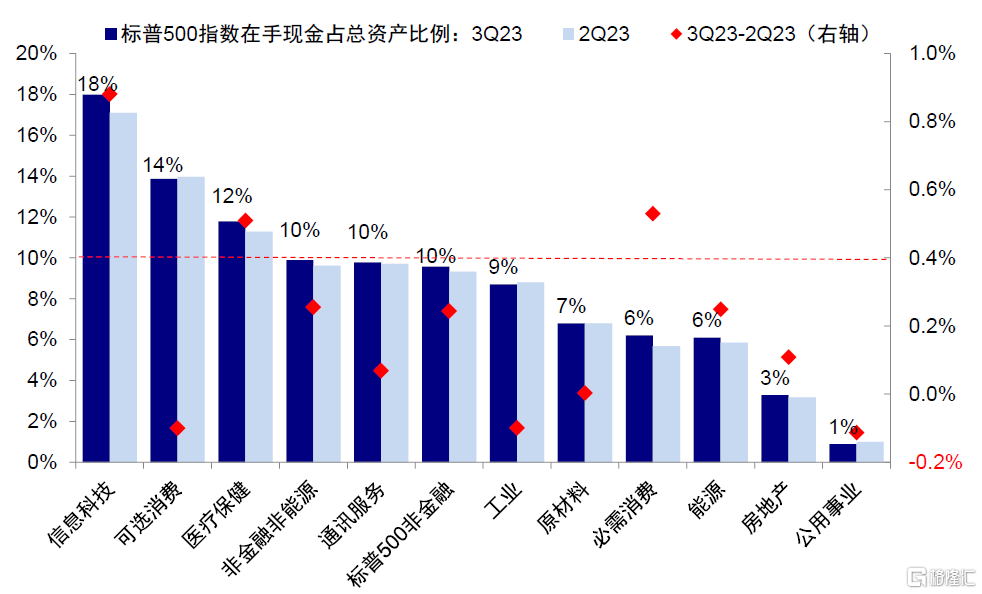

► 在手現金:規模及佔總資產比例略有提高。標普500非金融在手現金從二季度的1.72萬億美元(佔總資產比例9.6)擡升至三季度的1.78萬億美元(佔總資產9.9%)。板塊層面,相較二季度,信息科技、必需消費、醫療保健等在手現金佔比擡升明顯。

圖表:標普500非金融在手現金從二季度的1.72萬億美元擡升至三季度的1.78萬億美元

資料來源:FactSet,中金公司研究部

圖表:相較二季度,信息科技、必需消費、醫療保健等在手現金佔比擡升明顯

資料來源:FactSet,中金公司研究部

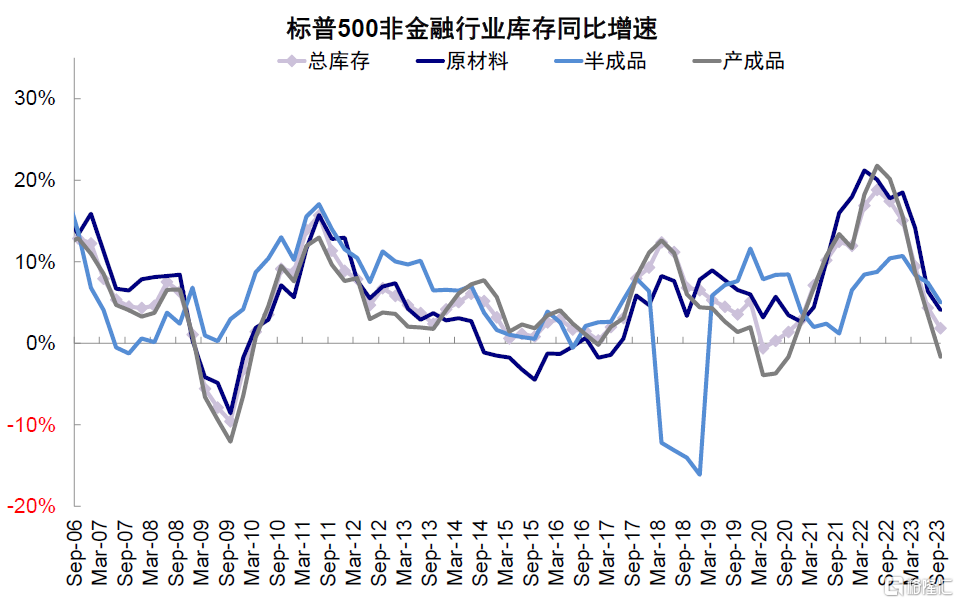

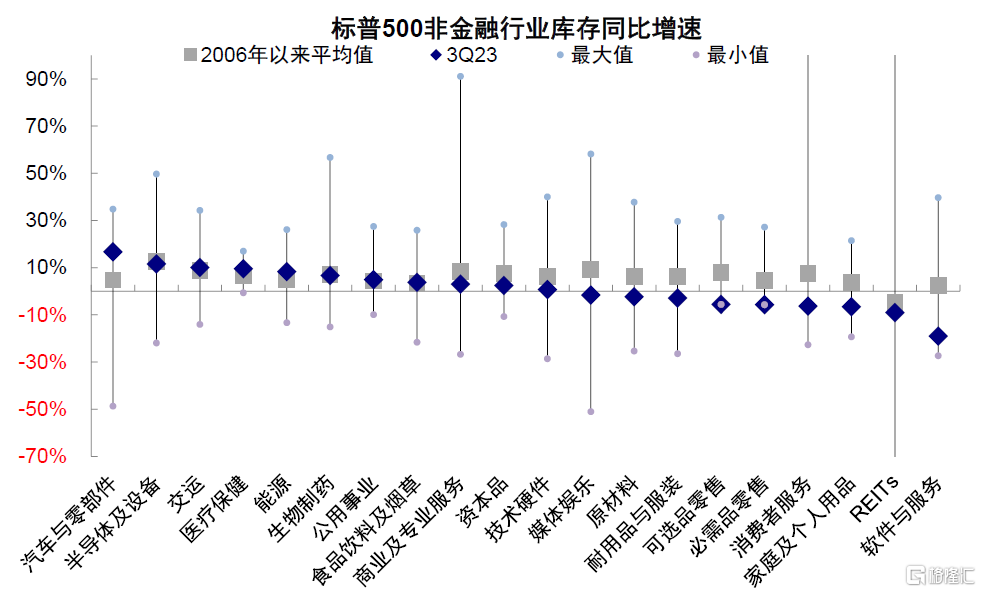

庫存情況:去庫仍在繼續,產成品庫存增速已轉負;汽車依然偏高、半導體連續2個季度去庫、零售或已完成去庫

企業庫存增速繼續回落,產成品庫存增速已轉負;汽車庫存依然偏高、半導體已开始去庫,零售去庫或已完成。標普500非金融總庫存自去年四季度以來已連續第4個季度回落(三季度1.8% vs. 二季度4.3%);原材料、半成品、產成品庫存均是如此,且產成品庫存增速已轉負。分板塊來看,三季度汽車庫存增速仍遠高於歷史均值水平;半導體庫存增速和絕對規模已經連續兩個季度回落,零售庫存增速已經回落至歷史較低水平。

圖表:三季度標普500非金融總庫存同比增速繼續回落,產成品庫存增速轉負

資料來源:FactSet,中金公司研究部

圖表:三季度汽車庫存增速雖仍遠高於歷史均值水平;半導體已开始去庫,零售增速已經回落至歷史較低水平

資料來源:FactSet,中金公司研究部

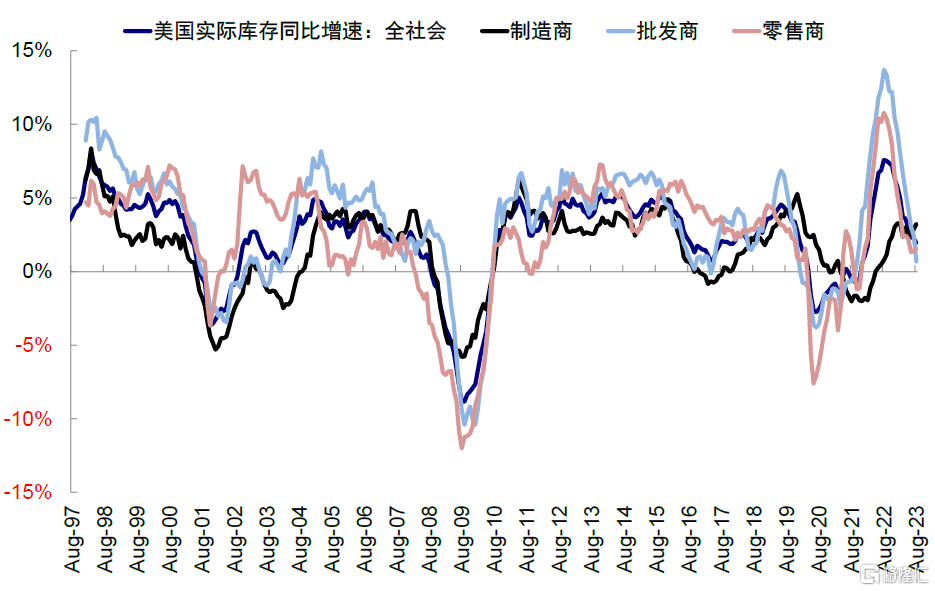

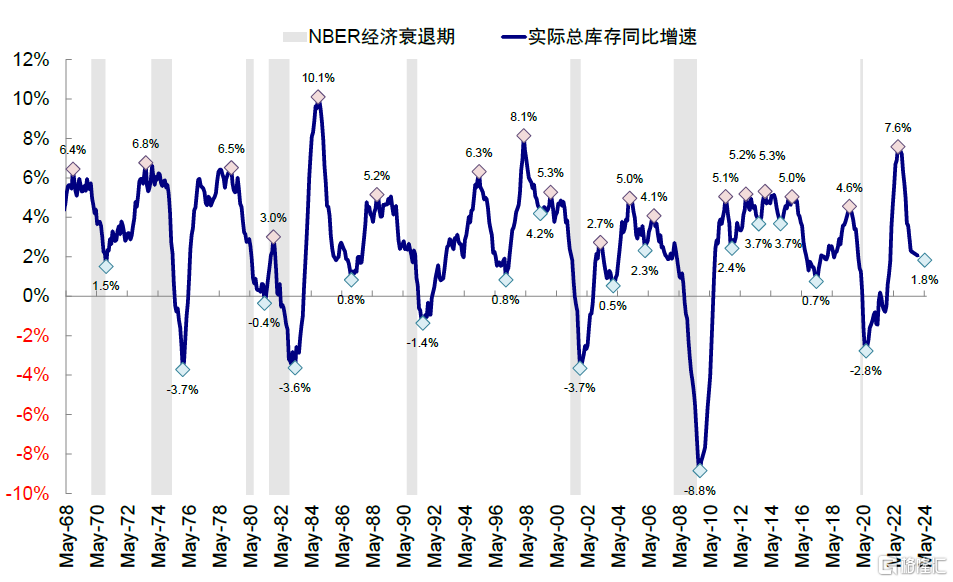

上述企業微觀層面的庫存與宏觀情況基本一致。BEA口徑下美國全社會實際庫存同比於去年9月見頂回落轉爲去庫並延續至今;但不同環節差異很大,存在明顯的“滾動”特徵,其中零售(除汽車)最快,渠道依然偏高。我們測算美國整體去庫周期或持續到明年二季度中,剔除汽車後的零售商庫存增速今年 7 月附近已經开始收窄,批發商預計到明年一季度末,制造商或到二季度末。但需求修復的順序可能反過來,先回落的地產和投資後續可能會領先還未完全回落的消費率先修復。

圖表:去年9月至今,美國轉爲去庫;去庫進程上,零售(除汽車)>零售>批發>制造

資料來源:Haver,中金公司研究部

圖表:往前看,去庫或持續到明年二季度中,零售商有望最先完成

資料來源:Haver,中金公司研究部

前景展望:美股先抑後揚;關注上半年盈利和流動性收緊壓力,下行壓力-10%左右,全年5~10%空間;成長仍是主线

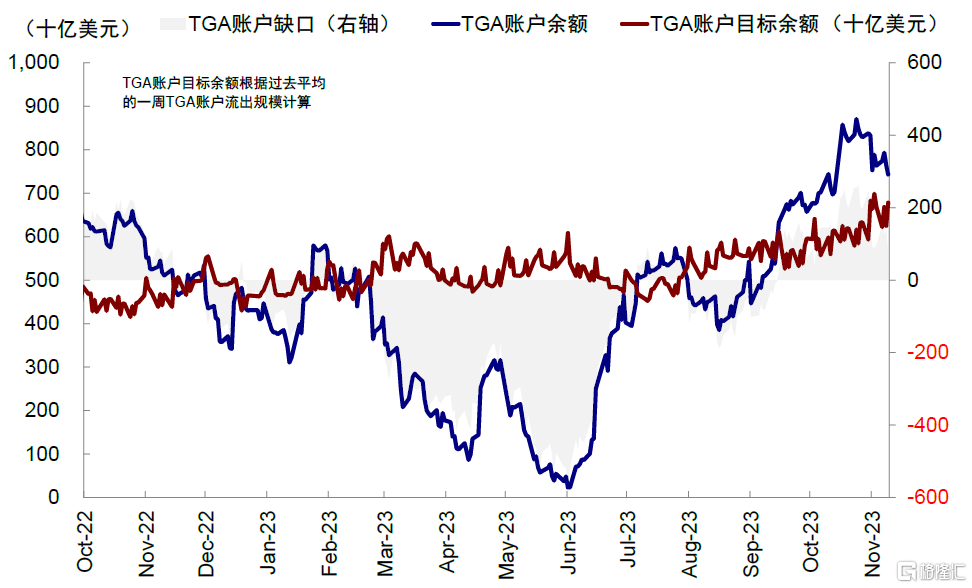

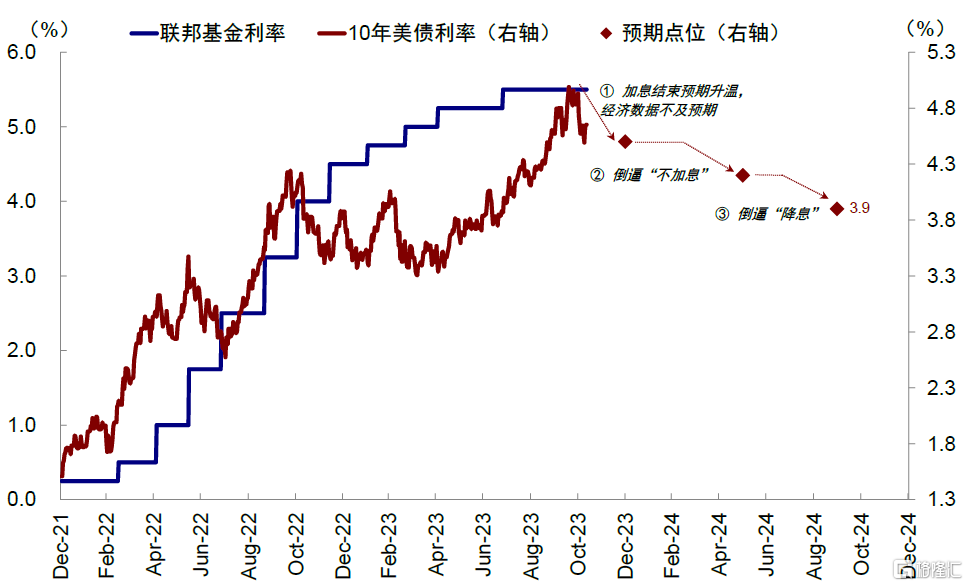

參考我們在《全球市場2024年展望:避不开的周期》中判斷,即信用收縮下美國增長方向向下、緊縮程度可能“剛剛好”、利率或呈“階梯狀”下行,我們預計美股節奏上或先抑後揚,需要等待美債利率的“拐點”,先債後股。前期的壓力來自上半年盈利趨弱、以及高利率及流動性收緊壓力;不過我們也不擔心“戴維斯”雙殺的深度調整,因爲一些環節如納斯達克已經提前在2022年就釋放了相當的盈利下調壓力,且明年的宏觀環境和產業加持對其依然有利。下行壓力8~10%,主要來自“滾動式”放緩下盈利壓力先行釋放的支撐。待利率下行和降息預期明確後,市場再度反彈,全年或有5%~10%的上行空間。

當前美股面臨的悖論是,要想得到利率下行的“好處”,就必須先承受其帶來的盈利和流動性的“壞處”,區別在於大小。如果類似於1994年美聯儲順暢轉身和盈利壓力與利率的無縫銜接,那么市場基本不用承受太多壓力,如果切換並不夠順暢甚至政策轉身的代價是倒逼,那么可能就需要以下跌作爲再度反彈的前提和代價,類似於2018年底和2019年中。根據2018年到2019年的經驗,同樣都是利率下行,在倒逼“不加息”時,市場承受更大壓力,在倒逼“降息”時,市場得以很快反彈修復。

圖表:當前約7430億美元的TGA账戶余額已達到財政部對至明年一季度末的計劃要求

資料來源:美國財政部,中金公司研究部

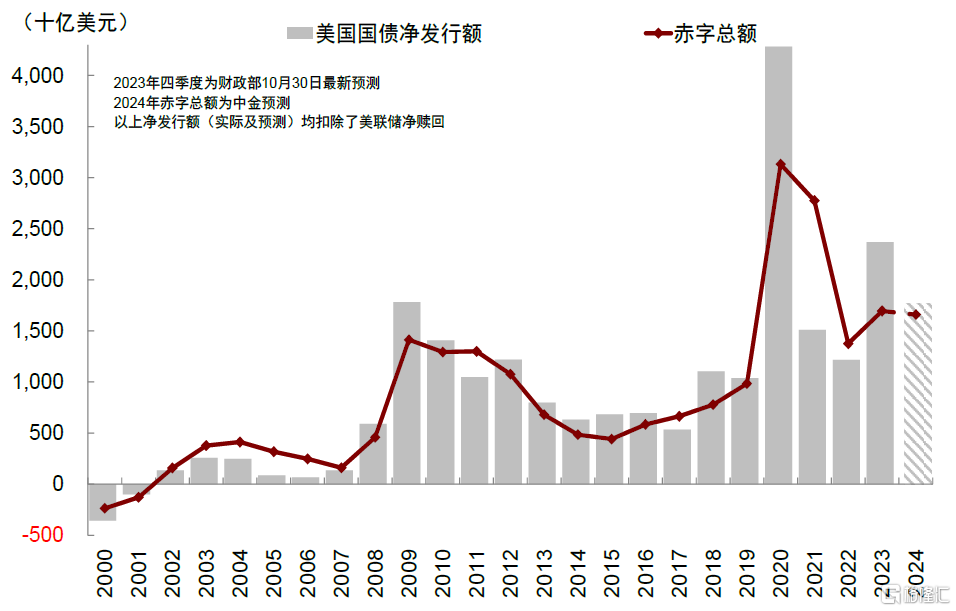

圖表:我們測算2024年美債淨發行或爲1.77萬億美元,遠低於2023年的2.37萬億美元

資料來源:SIFMA,美國財政部,中金公司研究部

圖表:待逆回購無法繼續承接,美聯儲縮表壓力下金融流動性或將進一步承壓,拖累美股表現8~10%

資料來源:Bloomberg,中金公司研究部

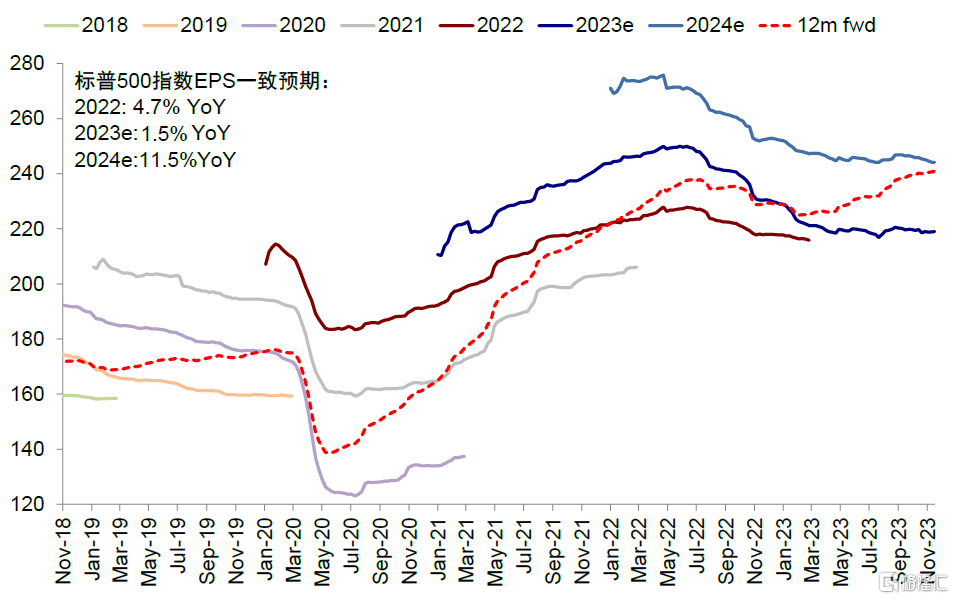

圖表:當前市場一致預期標普500指數2024年盈利增速11.5%

資料來源:FactSet,中金公司研究部

圖表:我們測算10年利率中樞3.9%左右;階梯回落,分別倒逼“不加息”和“降息”

資料來源:Bloomberg,中金公司研究部

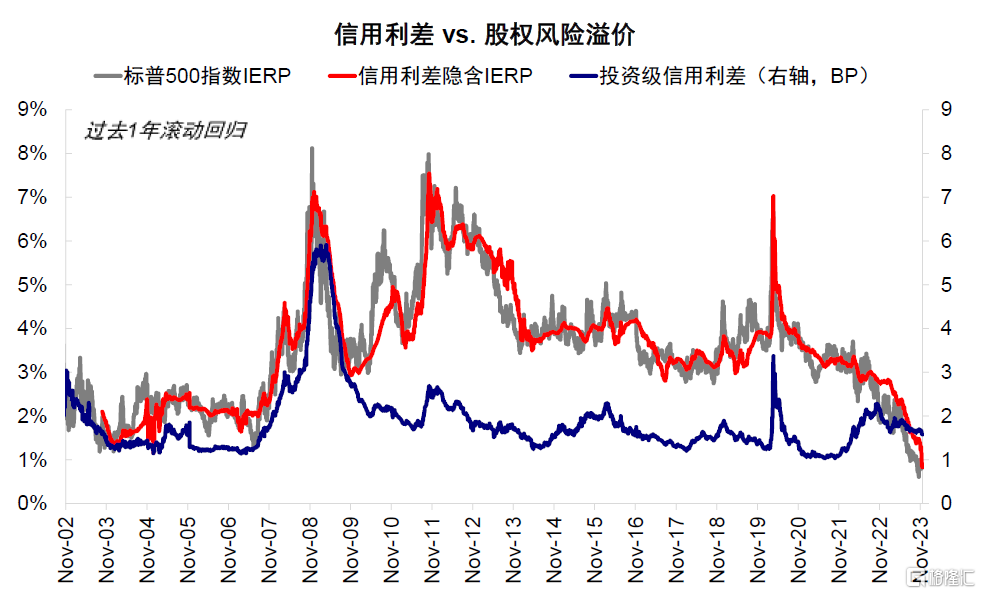

圖表:當前美股風險溢價基本位於信用利差隱含合理水平,但增長承壓下風險溢價平均擡升100bp左右

資料來源:Bloomberg,中金公司研究部

注:本文摘自中金公司2023年11月23日已經發布的《美股盈利如何應對高利率?——美股3Q23業績回顧》

李赫民 分析員 SAC 執證編號:S0080522070008 SFC CE Ref:BQG067

劉剛,CFA 分析員 SAC 執證編號:S0080512030003 SFC CE Ref:AVH867

標題:美股盈利如何應對高利率?

地址:https://www.iknowplus.com/post/54822.html