信達策略:全A盈利探底,TMT與消費相對佔優

核心結論

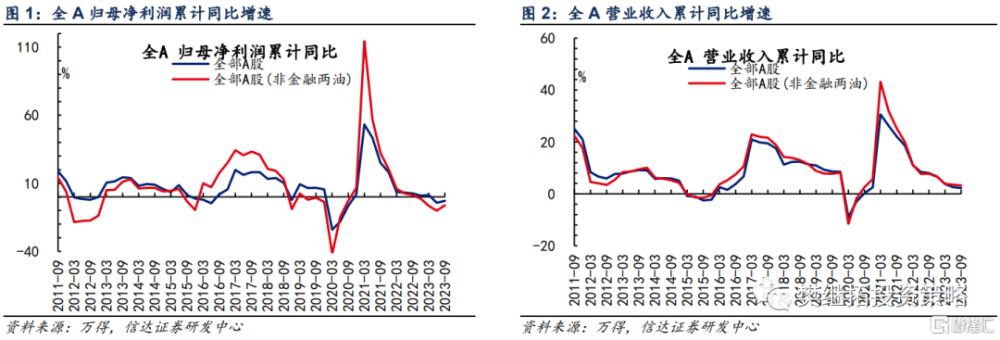

全A營收增速降幅放緩,利潤增速觸底回升。全部A股2023Q3營業收入增速爲2.23%,相較2023H1增速下降0.34pct。全部A股2023Q3淨利潤增速爲-2.87%,相較2023Q1增速回升1.55pct。營收增速與盈利增速變動趨勢的背離顯示三季報上市公司業績的改善更多源於成本的下降。全A及全A(非金融)單季度淨利潤增速由負轉正,且改善幅度好於季節性表現。

主板盈利韌性較強,科創板持續低位改善。主板2023Q3歸母淨利潤同比增速爲-1.82%,環比提升1.76pct。科創板2023Q3歸母淨利潤同比爲-39.04%,環比提升1.88pct,科創板淨利潤增速已實現連續兩個季度的低位改善。

周期板塊營收增速低位改善,消費與TMT板塊盈利增速繼續改善。

周期板塊2023Q3歸母淨利潤累計同比增速爲-23.69%,較中報環比回升6.28pct。TMT板塊2023Q3歸母淨利潤同比增速爲-5.64%,較中報環比改善2.69pct。其次是必選消費板塊2023Q3歸母淨利潤累計同比增速爲-0.80%,較中報環比回升2.41pct。

1)周期板塊中約半數的周期行業營收增速出現低位改善,其中貴金屬、油氣开採、化學制品、鋼鐵的營收增速改善幅度較大,能源金屬、煤炭开採、金屬新材料、油田服務的營收增速降幅較大。2)中遊制造業景氣度普遍下行,僅風電設備營收增速環比回升。通用設備行業利潤增速明顯改善,而光伏設備、電池、電網設備的淨利潤增速則持續下降。3)TMT板塊中,除通信外,其他一級行業營收增速均環比回升。傳媒與電子行業淨利潤增速改善幅度較大。4)必選消費行業營收增速普遍走弱,但半數以上盈利增速回升。其中美容護理、醫藥商業、調味發酵品的淨利潤增速改善幅度較大。5)可選消費板塊中,除家用電器外,其他可選消費行業盈利增速均改善,其中輕工制造營收增速改善幅度最大、休闲服務淨利潤增速大幅上升。

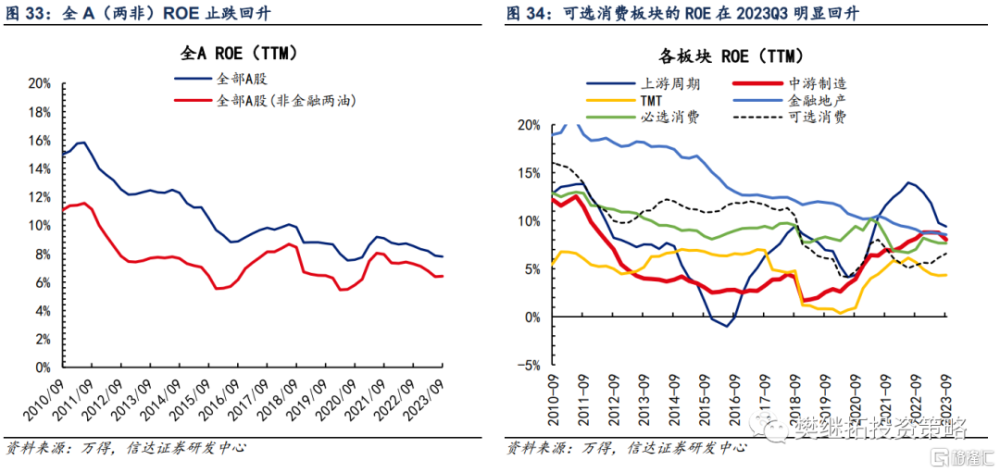

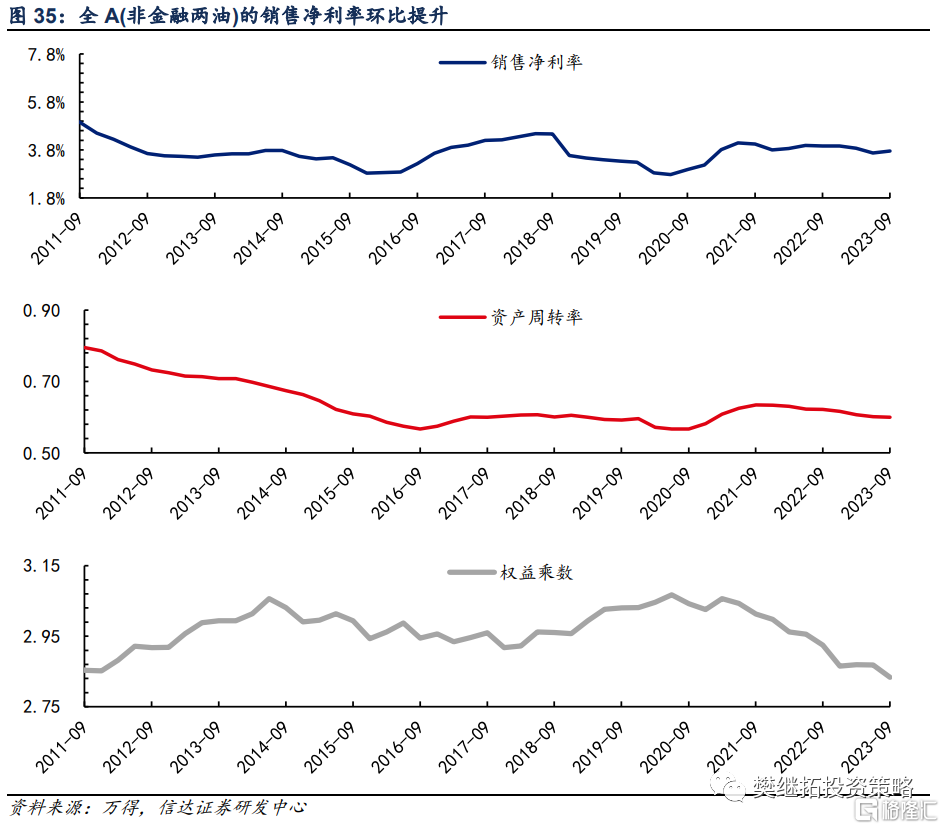

全A兩非的ROE小幅回升,銷售淨利率的回升是核心推動項。

全部A股(非金融兩油)ROE(TTM)爲6.42%,較2023Q2的6.38%環比回升0.03pct。從ROE的影響因素來看,全部A股(非金融兩油)銷售淨利率較2023Q2提升0.43pct,資產周轉率環比走平,權益乘數環比下降,銷售淨利率的回升是推動ROE回升的核心因素。

1)板塊方面,可選消費與穩定板塊ROE明顯改善,TMT板塊的ROE小幅改善,中遊制造板塊ROE降幅較大。2)細分行業方面,ROE改善幅度較大的行業爲社會服務、鋼鐵、公用事業、交通運輸;ROE降幅較大的行業爲農林牧漁、有色金屬、煤炭、電力設備、基礎化工;ROE在2023Q3首次環比改善的行業有鋼鐵、醫藥生物、環保;ROE連續多期走高的行業有傳媒、商貿零售、汽車、社會服務、公用事業。

正 文

1

全A盈利增速止跌回升,大盤盈利增速優勢持續回落

1.1 全A盈利增速降幅放緩,利潤增速觸底回升

全A非金融的營收增速、淨利潤增速的變動趨勢與全A相同。

1)全部A股2023Q3營業收入累計同比增速爲2.23%,相較2023H1增速下降0.34pct。全部A股2023Q3淨利潤累計同比增速爲-2.87%,相較2023H1增速回升1.55pct。

2)全部A股(非金融)2023Q3營業收入累計同比增速爲2.55%,相較2023H1增速下降0.04pct。全部A股(非金融)2023Q3淨利潤累計同比增速爲-5.50%,相較2023H1增速回升4.20pct。

值得關注的是,營收增速與盈利增速變動趨勢的背離顯示三季報上市公司業績的改善或更多源於成本的下降。

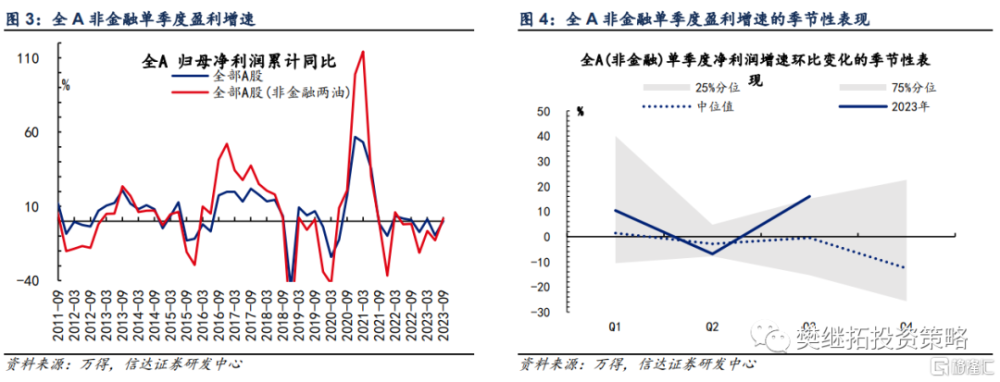

全A及全A(非金融)單季度淨利潤增速由負轉正,環比變化高於季節性表現。

全A及全A(非金融)單季度淨利潤增速由負轉正。即使考慮到三季度因工業旺季的原因,全A淨利潤增速通常在每年Q3出現小幅的季節性回升,今年三季度的環比改善幅度也是好於季節性表現的,這與宏觀層面上觀察到的經濟弱復蘇一致。

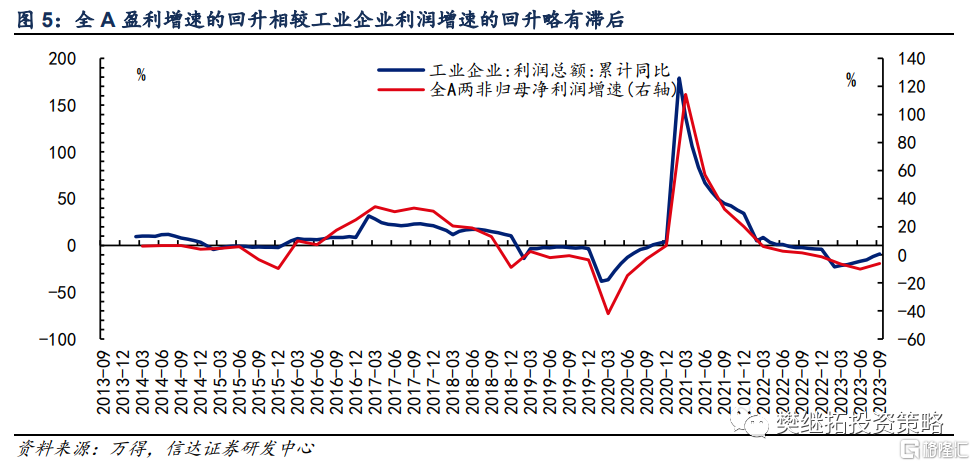

從較長期的歷史情況來看,工業企業利潤增速與上市公司淨利潤增速的趨勢通常是一致的。本輪工業企業淨利潤增速的見底發生在2023Q1(今年2月),而上市公司淨利潤增速的改善發生在2023Q2,略有滯後。

我們認爲工業企業淨利潤增速見底回升的核心影響因素有:1)價的方面,上半年PPI持續下行對企業毛利率形成壓制,6-9月PPI則觸底後持續回升。2)量的方面,8-9月出口、消費等經濟數據先後出現小幅回暖。整體上看,國內經濟已處於緩慢低斜率修復階段。

1.2 大盤較小盤的盈利增速優勢高位回落

我們以滬深300指數代表大盤股指數(大市值指數),以中證500指數、中證1000代表小盤股指數(中小市值指數)。

從累計同比增速來看,滬深300指數2023Q3歸母淨利潤同比爲-0.48%,中證500指數2023Q3歸母淨利潤同比爲-10.93%,二者的差距爲10.45pct。滬深300指數2023Q2歸母淨利潤累計同比增速爲-0.39%,中證500指數2023Q2歸母淨利潤累計同比爲-18.13%,二者的差距爲17.74pct。

過去一年間,大盤相較小盤的盈利增速優勢高位回落。不過本次回落的速率好於歷史其他時期。

1.3主板盈利韌性較強,科創板持續低位改善

主板2023Q3歸母淨利潤累計同比爲-1.82%,較2023H1環比提升1.76pct。

創業板2023Q3歸母淨利潤累計同比爲-5.76%,較2023H1環比下降2.12pct。

科創板2023Q3歸母淨利潤累計同比爲-39.04%,較2023H1環比提升1.88pct。科創板淨利潤同比增速自2023Q1以來連續兩個季度低位改善。

1.4可選消費與TMT板塊盈利增速維持環比回升

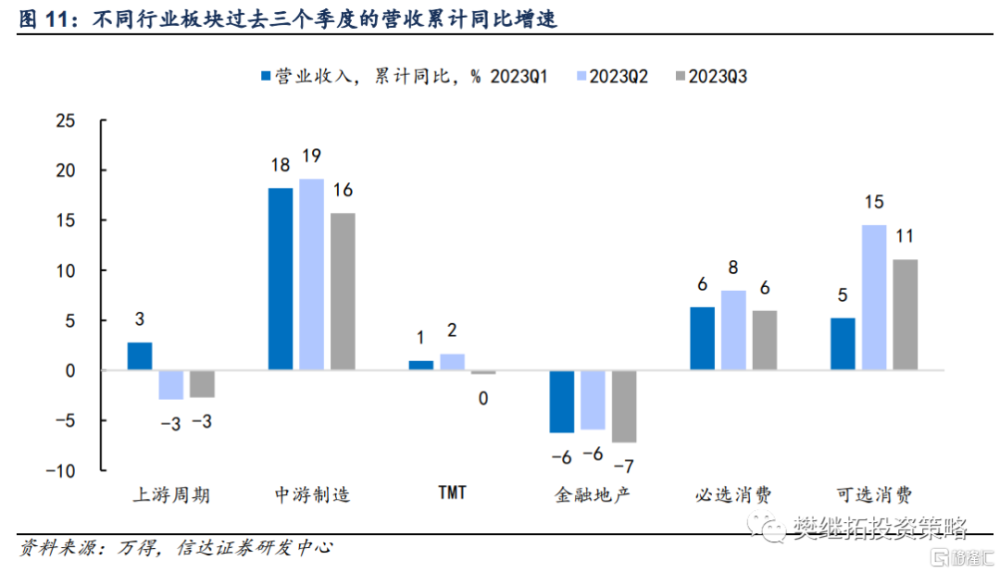

營收增速方面,除上遊周期板塊之外,其他板塊的營收增速全面回落。

上遊周期2023Q3營業收入累計同比增速爲-2.70%,較2023H1回升0.21pct。

中遊制造2023Q3營業收入累計同比增速爲15.67%,較2023H1下降3.44pct。

TMT板塊2023Q3營業收入累計同比增速爲-0.39%,較2023H1下降2.03pct。

金融地產2023Q3營業收入累計同比增速爲-7.22%,較2023H1下降1.29pct。

必選消費2023Q3營業收入累計同比增速爲5.95%,較2023H1下降2.00pct。

可選消費2023Q3營業收入同比增速爲11.05%,較2023H1下降3.47pct。

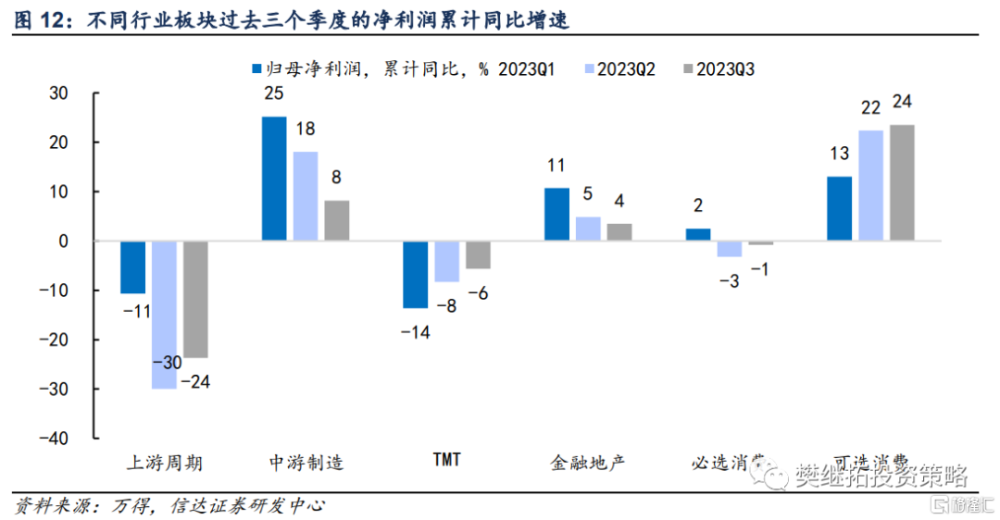

利潤增速方面,除中遊制造和金融地產以外,其他板塊的淨利潤增速均環比回升。

上遊周期2023Q2歸母淨利潤累計同比增速爲-23.69%,較2023H1回升6.28pct。

中遊制造2023Q3歸母淨利潤累計同比增速爲8.16%,較2023H1下降9.91pct。

TMT板塊2023Q3歸母淨利潤累計同比增速爲-5.64%,較2023H1回升2.69pct。

金融地產2023Q3歸母淨利潤累計同比增速爲3.51%,較2023H1下降1.31pct。

必選消費2023Q3歸母淨利潤累計同比增速爲-0.80%,較2023H1回升2.41pct。

可選消費2023Q2歸母淨利潤累計同比增速爲23.51%,較2023H1回升1.16pct。

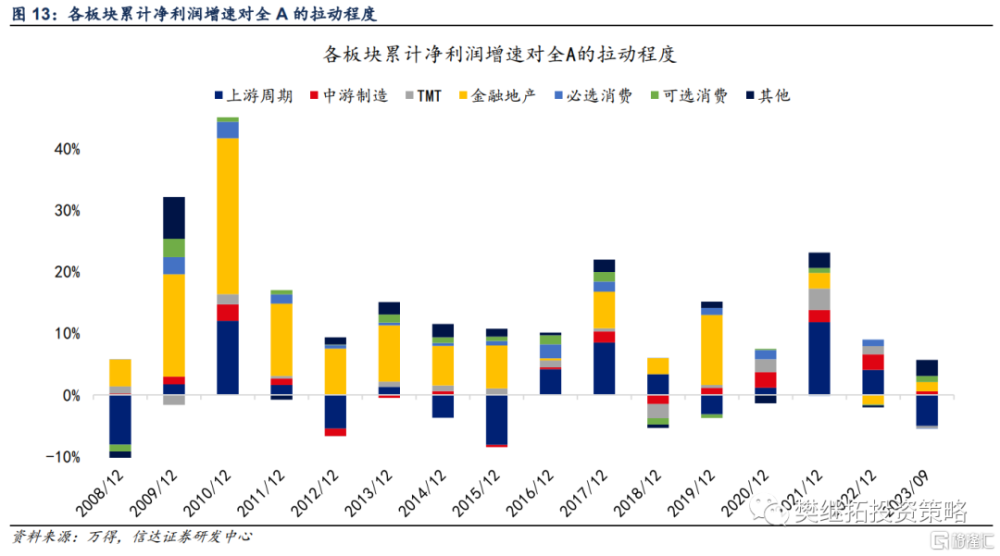

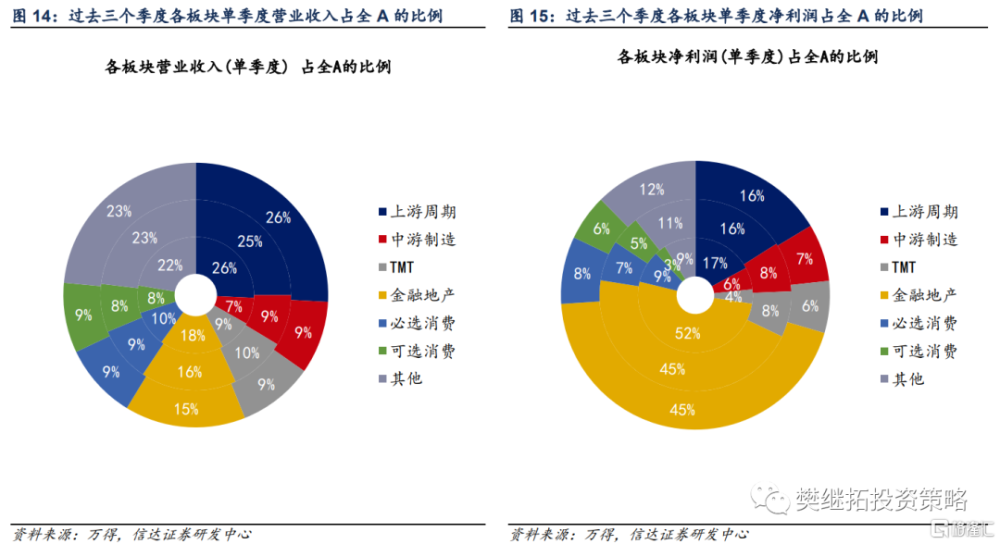

上遊周期、TMT、必選消費板塊的淨利潤增速負增長,對全A前三季度累計淨利潤增速呈負貢獻,其中上遊周期板塊的負向貢獻程度最大。金融地產、中遊制造、可選消費板塊則是正向貢獻。

1.5上中下遊的盈利增速差異見頂回落

1.5上中下遊的盈利增速差異見頂回落

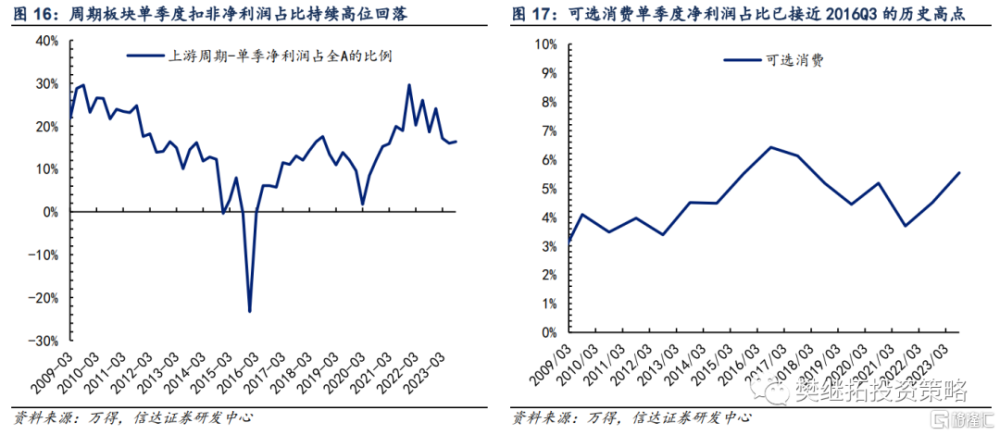

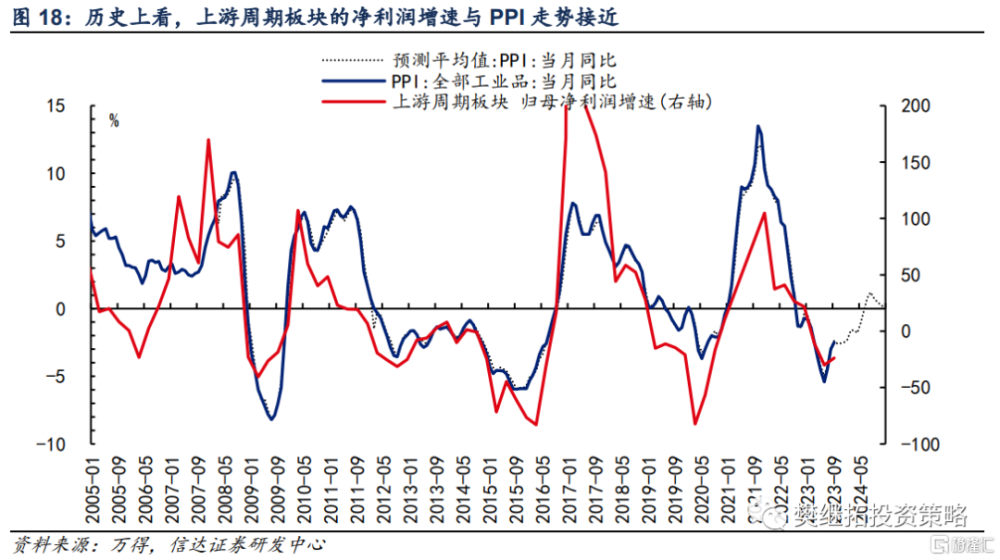

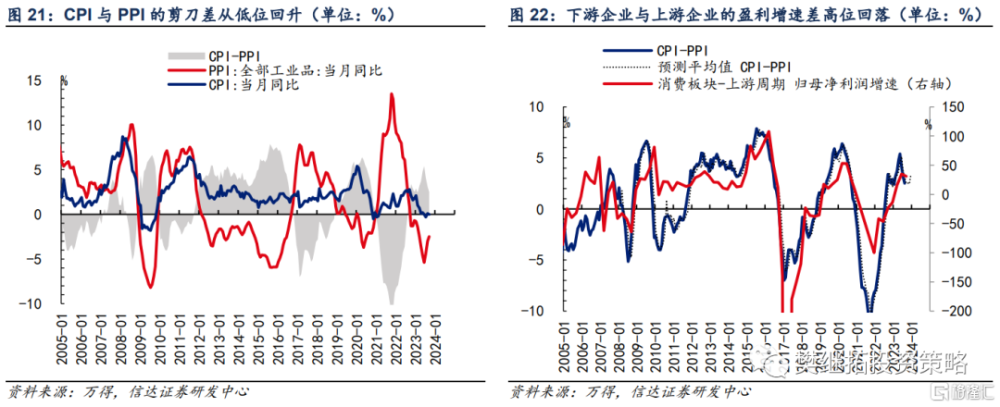

上遊周期板塊盈利增速下降或接近尾聲。2021年10月至今年6月,PPI同比增速受下遊需求疲弱的影響持續下行,帶動周期板塊淨利潤增速同步下行。今年7月至今,供給收緊與需求復蘇帶動PPI增速企穩回升。從歷史情況來看,上遊周期板塊的淨利潤增速與PPI走勢接近。往前看,預計上遊周期板塊盈利增速的下降或接近尾聲。

上中下遊的盈利增速差異或將重新收斂。

2

周期營收增速低位改善,可選消費環比改善

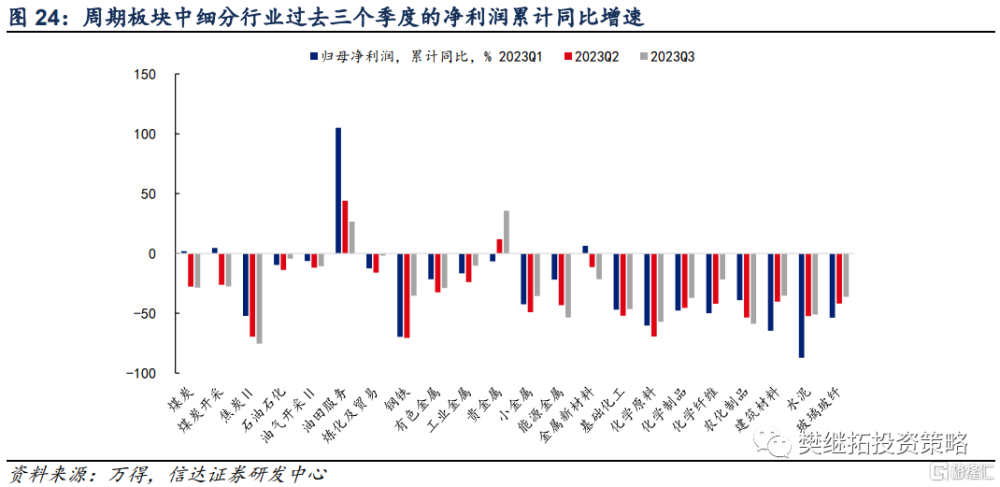

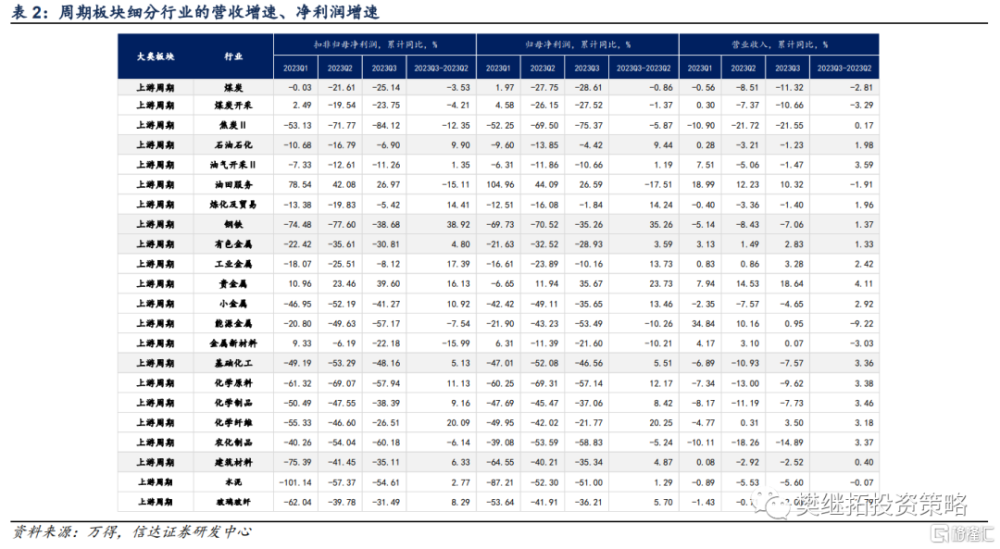

2.1 周期行業營收增速低位改善,貴金屬盈利增速持續回升

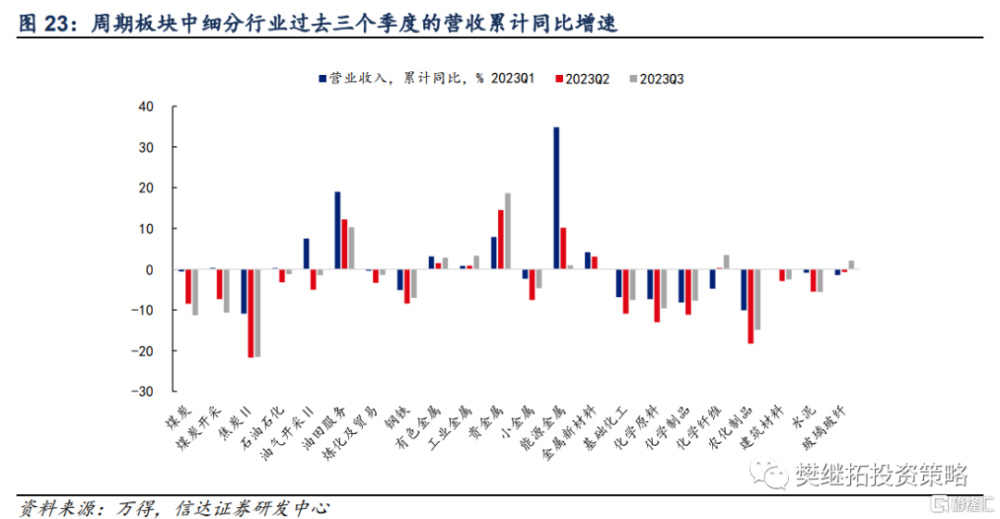

營收增速方面,約半數的周期行業營收增速出現低位改善。

1)營收增速改善幅度較大的行業有貴金屬、油氣开採、化學制品、鋼鐵等,上述行業2023Q3營收累計增速相較2023H1分別改善4.11pct、3.59pct、3.46pct、1.37pct。

2)營收增速環比回落幅度較大的行業有能源金屬、煤炭开採、金屬新材料、油田服務等,上述行業2023Q3營收累計增速相較2023H1分別下降9.22pct、3.29pct、3.03pct、1.91pct。

盈利增速方面,多數行業淨利潤增速的環比改善幅度好於營收增速。

1)淨利潤增速改善幅度較大的行業有鋼鐵、貴金屬、化學纖維,上述行業2023Q3淨利潤累計增速相較2023H1分別改善35.26 pct、23.73pct、20.25pct。

2)淨利潤增速延續回落的行業有油田服務、能源金屬、金屬新材料,上述行業2023Q3淨利潤累計增速相較2023H1分別下降17.51pct、10.26pct、10.21pct。

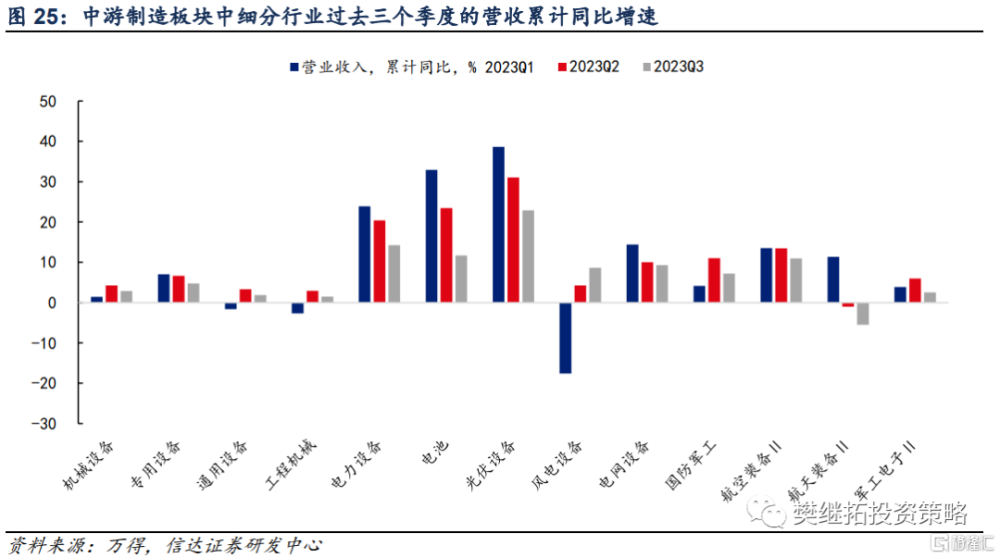

2.2中遊制造業景氣度普遍下行,僅風電設備營收增速環比回升

營收增速方面,僅風電設備營收增速環比回升。

1)營收增速出現邊際改善的行業僅有風電設備,其2023Q3營收累計同比增速相較2023H1回升了4.39pct。

2)營收增速環比回落幅度較大的行業有電池、光伏設備、航天裝備,上述行業2023Q3營收累計同比增速相較2023H1分別下降了11.75pct、8.16pct、4.48pct。

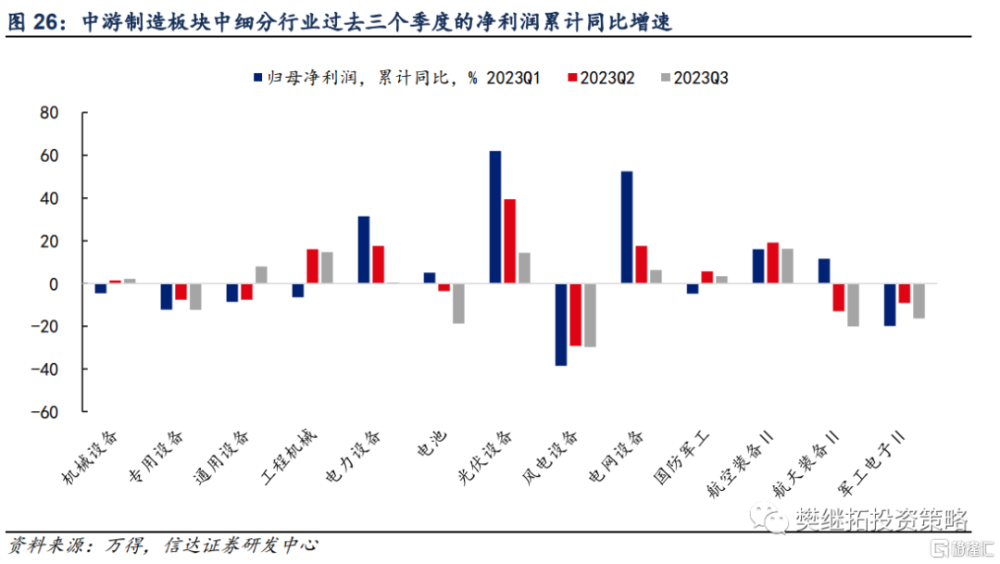

盈利增速方面,通用設備行業利潤增速明顯改善。

1)淨利潤增速出現邊際改善的行業僅有機械設備行業中的通用設備,其2023Q3淨利潤累計同比增速相較2023H1回升了15.54pct。

2)淨利潤增速環比回落幅度最大的行業是光伏設備、電池、電網設備,其2023Q3淨利潤累計同比增速相較2023H1分別下降了24.98 pct、15.28 pct、11.24 pct。

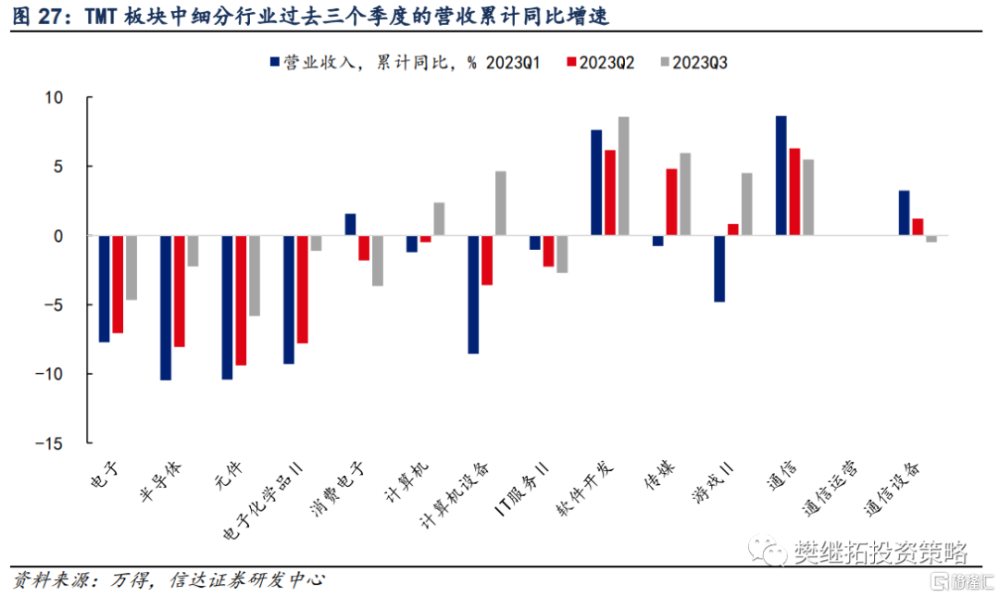

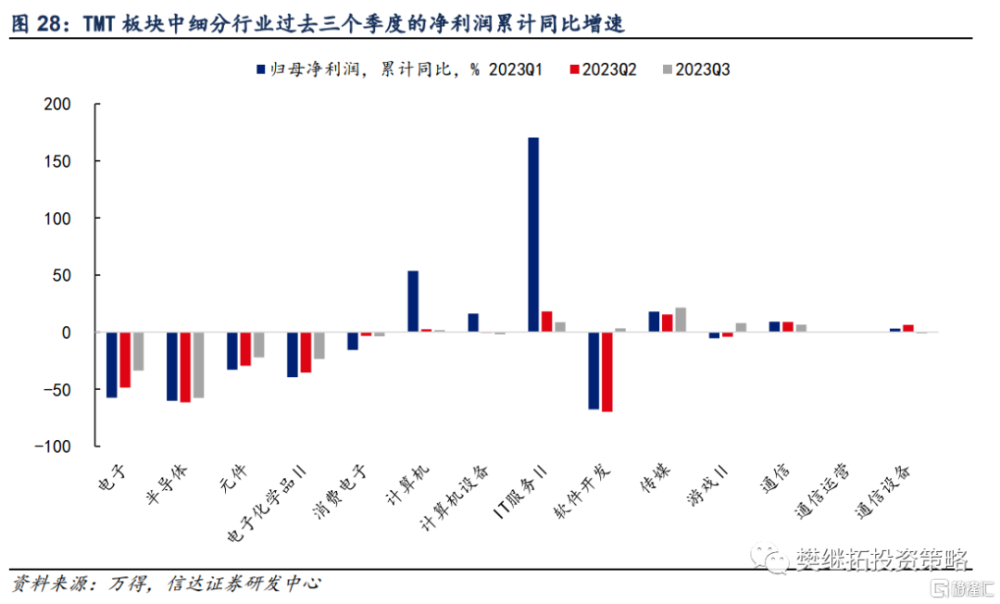

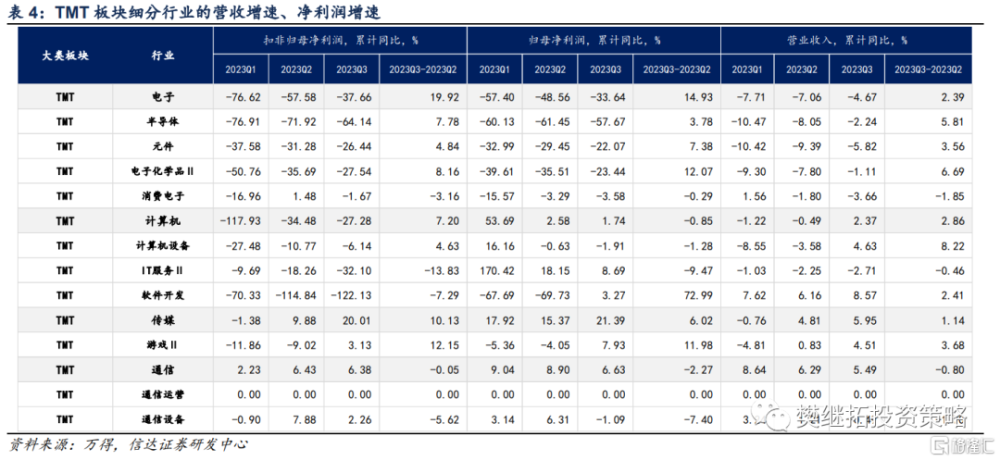

2.3 計算機行業景氣度持續改善,通信行業仍在走弱

營收增速方面,除通信外,其他一級行業營收增速均環比回升。

1)營收增速環比改善幅度較大的行業有計算機設備、電子化學品、半導體,這些行業2023Q3營收累計同比增速相較2023H1分別回升了8.22pct、6.69pct、5.81pct。

2)營收增速環比下降的行業僅有通信設備行業,其2023Q3營收累計同比增速相較2023H1下降了1.70pct。

盈利增速方面,傳媒與電子行業淨利潤增速改善幅度較大。

1)盈利增速環比改善幅度較大的行業有軟件开發、電子化學品、遊戲等,這些行業2023Q3淨利潤累計同比增速相較2023H1分別回升了72.99pct、12.07 pct、11.98 pct。

2)盈利增速環比下降幅度較大的行業有IT服務、通信設備等,這些行業2023Q3淨利潤累計同比增速相較2023H1分別下降了9.47pct、7.40pct。

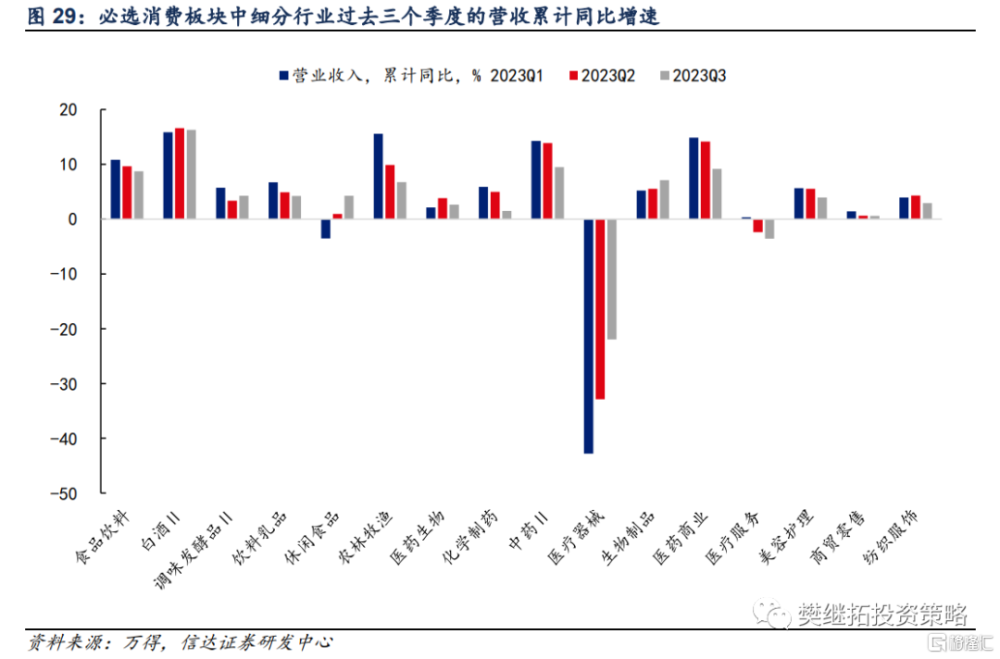

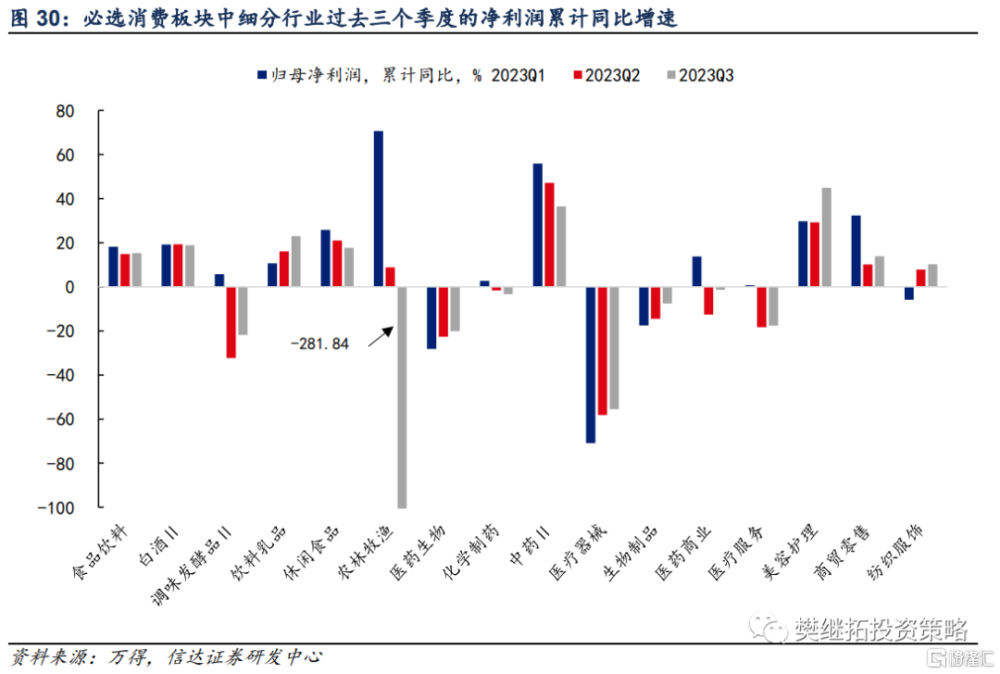

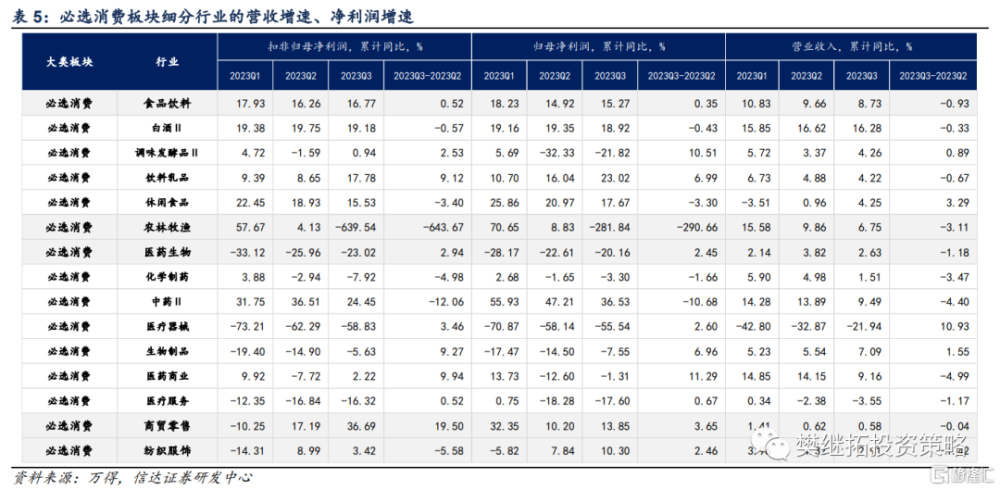

2.4 必選消費行業營收增速普遍走弱,但半數以上盈利增速回升

營收增速方面,必選消費板塊中所有一級行業營收增速仍在環比走弱。

1)營收增速環比出現改善的僅有醫療器械、休闲食品、生物制品、調味發酵品這四個細分行業,這些行業2023Q3營收累計同比增速相較2023H1分別回升了10.93pct、3.29pct、1.55pct、0.89pct。

2)營收增速環比回落幅度較大的行業是醫藥商業、中藥、化學制藥,這些行業2023Q3營收累計同比增速相較2023H1分別環比下降4.99pct、4.40pct、3.47pct。

盈利增速方面,半數以上的行業淨利潤增速有所回升。

1)盈利增速環比改善幅度較大的行業有美容護理、醫藥商業、調味發酵品等,這些行業2023Q3淨利潤累計同比增速相較2023H1分別回升了15.75pct、11.79pct、10.51pct。

2)盈利增速環比下降幅度較大的行業僅有三個行業,分別爲農林牧漁、中藥、休闲食品等,這些行業2023Q3淨利潤累計同比增速相較2023H1分別下降了290.66pct、10.68pct、3.30pct。

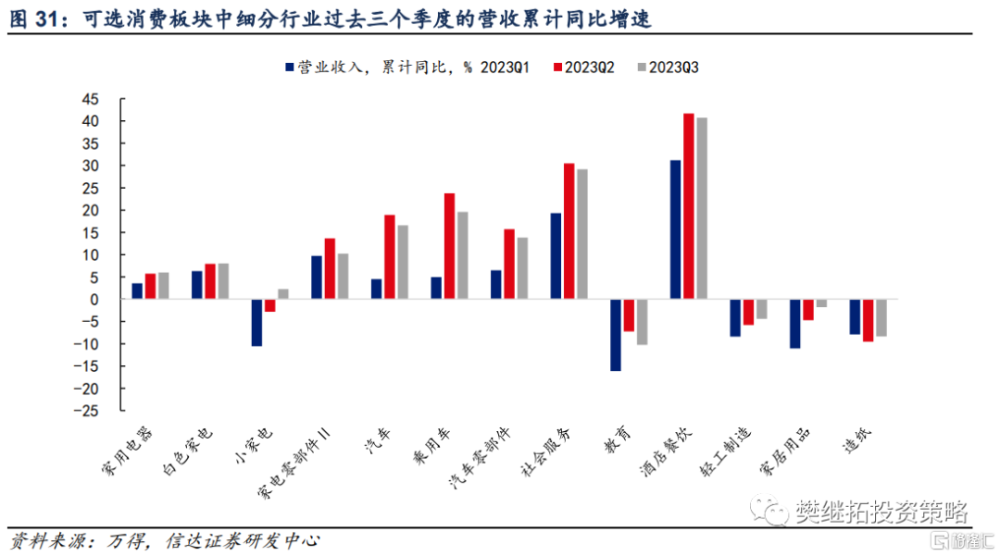

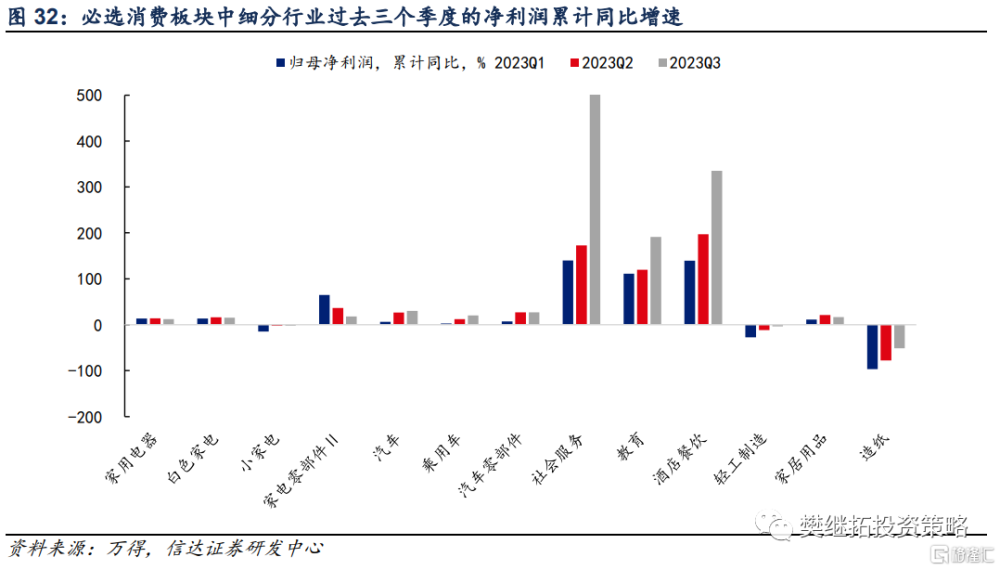

2.5 除家用電器外,其他可選消費行業盈利增速均改善、

2.5 除家用電器外,其他可選消費行業盈利增速均改善、

營收增速方面,輕工制造營收增速改善幅度最大。

1)營收增速環比出現改善的有小家電、家居用品、造紙等,這些行業2023Q3營收累計同比增速相較2023H1分別回升了5.07pct、2.89pct、1.20pct。

2)營收增速環比下降的有乘用車、家電零部件、教育等,這些行業2023Q3營收累計同比增速相較2023H1分別下降了4.17pct、3.39pct、3.03pct。

盈利增速方面,休闲服務淨利潤增速大幅上升。

1)除家用輕工行業外,其他可選消費行業淨利潤增速均出現明顯改善。具體來看,家用輕工行業2023Q2營收累計同比增速相較2023Q1環比下降6.79pct。

2)盈利增速改善幅度較大的行業是休闲服務、汽車整車、汽車零部件,這三個行業2023Q2盈利累計同比增速相較2023Q1分別環比改善140.70pct、20.32pct、18.15pct。

3

盈利能力:全A兩非的ROE小幅回升

全A淨資產收益率降幅放緩。全部A股在2023Q3的ROE(TTM)爲7.80%,較2023Q2的7.86%環比下降0.06pct,已連續回落五個季度,但降幅明顯收窄。全部A股(非金融兩油)的淨資產收益率小幅回升。全A兩非2023Q2的ROE(TTM)爲6.42%,較2023Q2的6.38%環比回升0.03pct,爲過去五個季度以來首次回升。

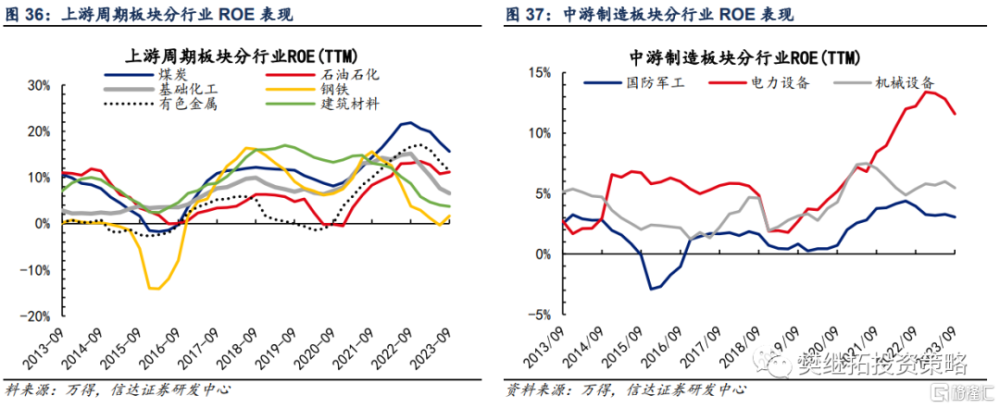

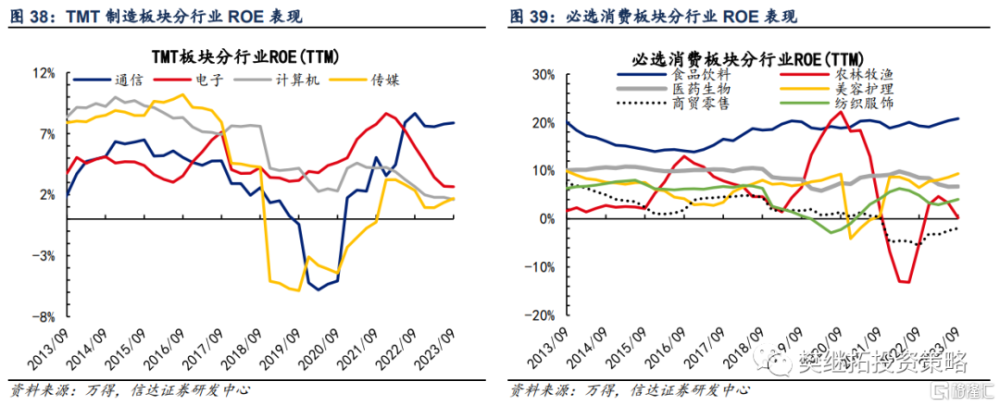

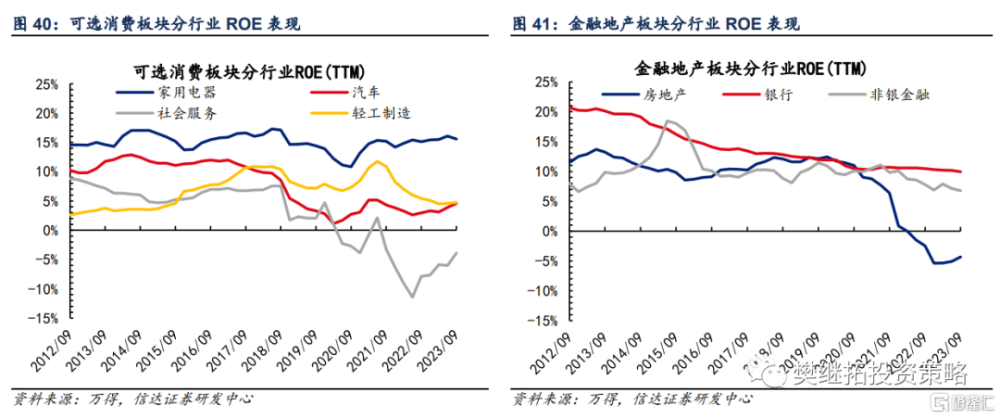

分板塊來看,可選消費與穩定板塊的ROE明顯改善。可選消費板塊2023Q3的ROE(TTM)爲6.58%,相較二季度環比提升0.43pct。TMT板塊2023Q3的ROE(TTM)爲4.33%,相較二季度環比提升0.03pct。必選消費板塊2023Q3的ROE(TTM)爲7.66%,相較二季度環比下降0.03pct。金融地產板塊2023Q3的ROE(TTM)爲8.54%,相較二季度環比下降0.14pct。上遊周期板塊2023Q3的ROE(TTM)爲9.39%,相較二季度環比下降0.39pct。中遊制造板塊2023Q3的ROE(TTM)爲8.03%,相較二季度環比下降0.74pct。

從ROE的杜邦三因素來看,銷售淨利率對ROE的表現構成正向貢獻。全部A股(非金融兩油)在2023Q3的銷售淨利率爲3.75%,較2023Q2的3.67%環比回升。全部A股(非金融兩油)在2023Q2的資產周轉率爲0.600,較2023Q2的0.601環比下微降。全部A股(非金融兩油)在2023Q2的權益乘數爲2.833,較2023Q2的2.868環比下降。

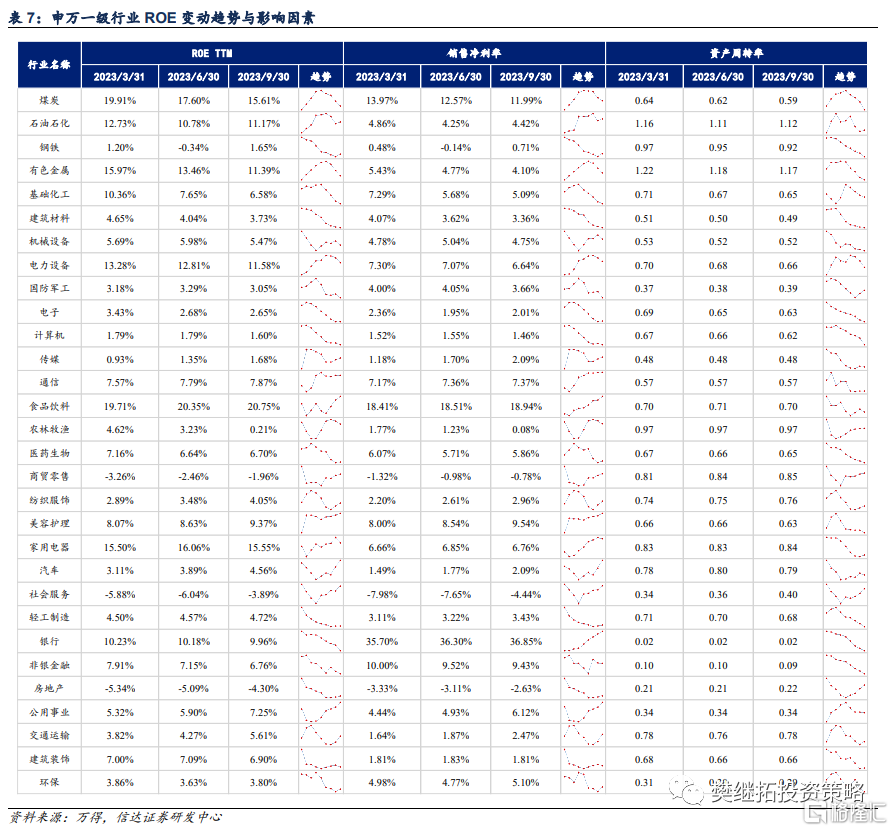

分行業來看,

ROE改善幅度較大的行業爲社會服務、鋼鐵、公用事業、交通運輸,這些行業2023Q3的ROE(TTM) 分別環比增加2.15pct、1.99pct、1.35pct、1.34pct。

ROE降幅較大的行業爲農林牧漁、有色金屬、煤炭、電力設備、基礎化工,這些行業2023Q3的ROE(TTM) 分別環比下降3.02pct、2.07pct、2.0pct、1.2pct、1.07pct。

ROE在2023Q3首次環比改善的行業有鋼鐵、醫藥生物、環保,這些行業在2023Q3的ROE(TTM) 分別環比走高1.99pct、0.06pct、0.17pct。

ROE連續多期走高的行業有傳媒、商貿零售、汽車、社會服務、公用事業,這些行業在2023Q3的ROE(TTM) 分別環比走高0.33pct、0.49pct、0.67pct、2.15pct、1.35pct。

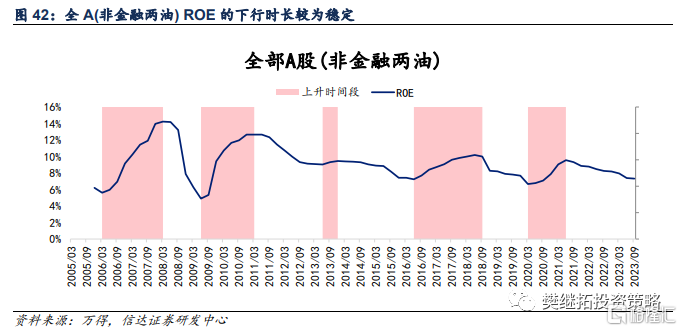

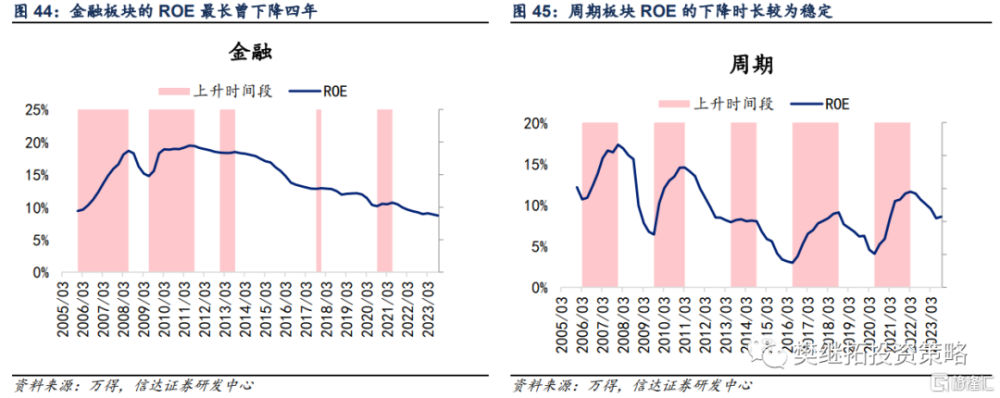

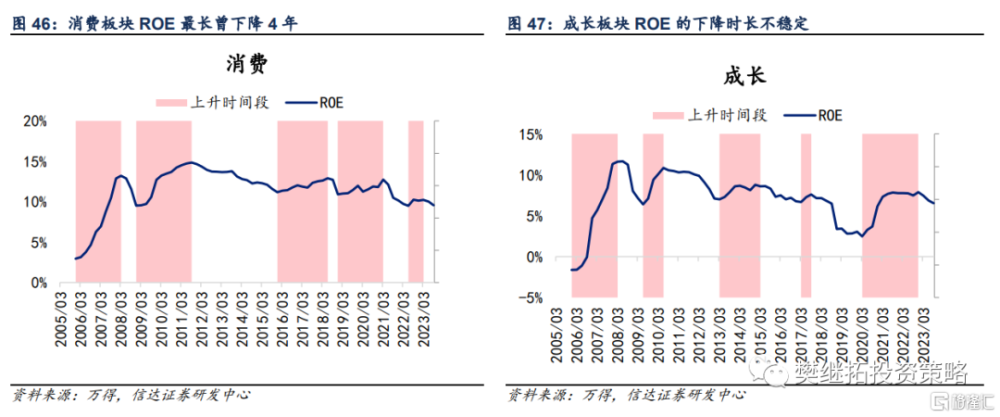

2008年至今,全A的ROE已經歷四輪完整的周期。以全A非金融爲例,2009Q2-2011Q1、2013Q2-2013Q4、2016Q2-2018Q3、2020Q1-2021Q2是ROE的上行期,2008Q1-2009Q2、2011Q1-2013Q2、2013Q4-2016Q2、2018Q3-2020Q1是ROE的下行期。總結來看,全AROE的下行時長較爲穩定,通常爲兩年到兩年半。

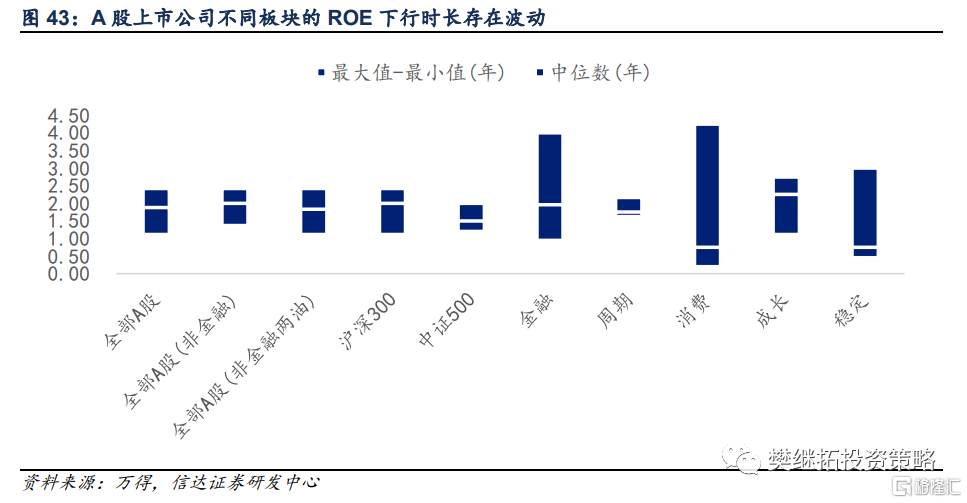

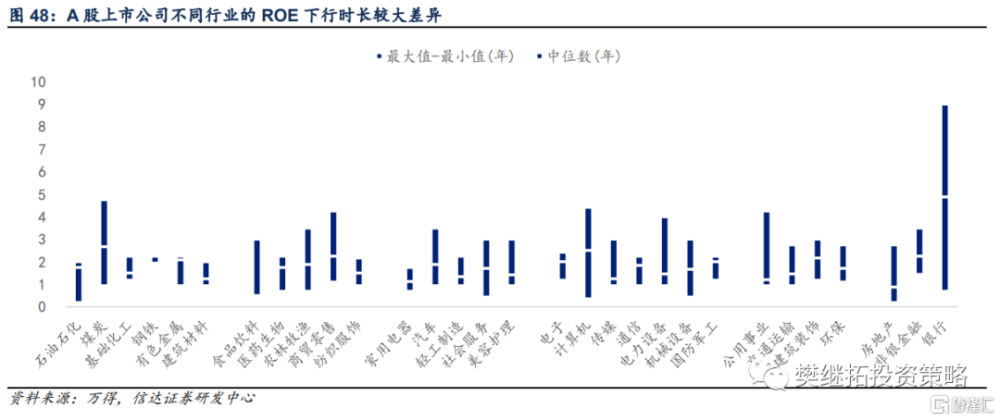

進一步地,我們分析各行業的ROE下降時長。整體上看,各行業ROE下行時長相較全A板塊存在不小波動。

1)從中位值來看,全部A股、成長板塊、周期板塊、金融板塊的ROE下降時長的中位值分別爲1.88年、2.25年、1.75年、1.96年,都在2年附近。而消費板塊、穩定板塊的ROE下降時長的中位值分別爲0.75年、0.75年,明顯小於其他板塊。

2)從ROE下降時長的波動區間來看,各板塊的波動比較大。如雖然金融、成長板塊下行時長的中位值比較接近,但其最大值、最小值的波動區間明顯大於全A板塊的下行時長。具體來看,全部A股ROE下行時長爲1.17年至2.42年,而金融板塊ROE下行時長爲1.00年至4.00年,成長板塊ROE下行時長爲1.17年至2.75年。

風險因素:報告基於對歷史數據的分析,歷史數據或已被市場定價;報告樣本選取不同可能導致統計結果偏差。

本文來自:信達證券研究开發中心2023年11月14日發布的《全A盈利探底,TMT與消費相對佔優》;分析師:樊繼拓 S1500521060001

標題:信達策略:全A盈利探底,TMT與消費相對佔優

地址:https://www.iknowplus.com/post/51963.html