海通證券:美聯儲加息未止,降息尚遠

·概 要 ·

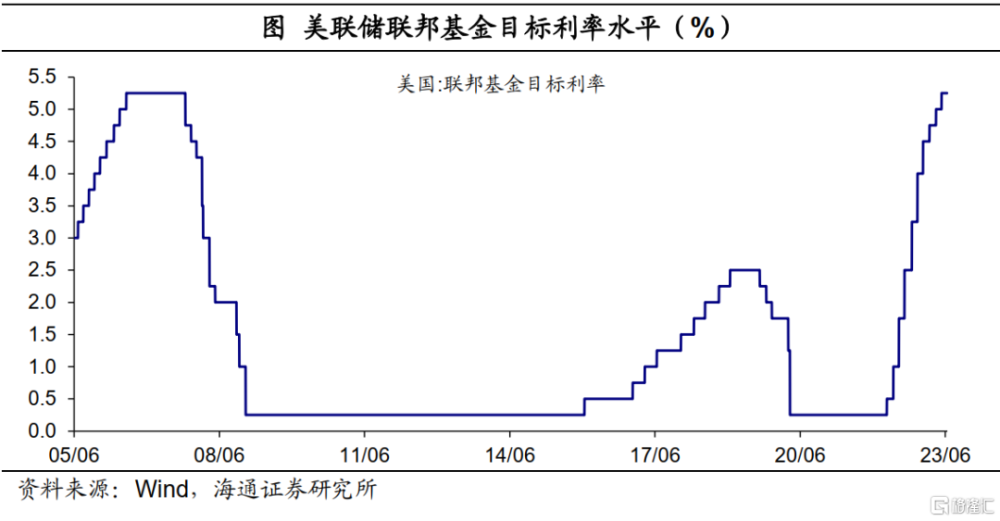

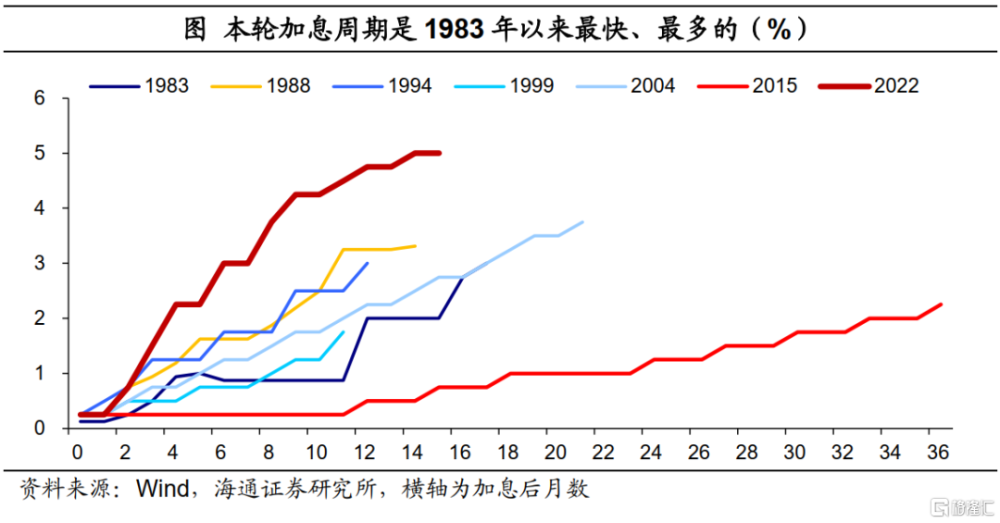

如期暫停加息。這是美聯儲自2022年3月加息周期开啓以來,首次暫停加息。回顧歷史,本輪加息周期是80年代以來加息最快和最多的,截至6月,累計加息了500BP。海通證券認爲,接下來仍需重點關注核心通脹走勢。

聲明變化不大。關於經濟方面,重申經濟穩健;關於通脹方面,重申通脹壓力;關於加息方面,重申委員會將評估貨幣政策的滯後影響;關於銀行風險,重申美國銀行穩健。

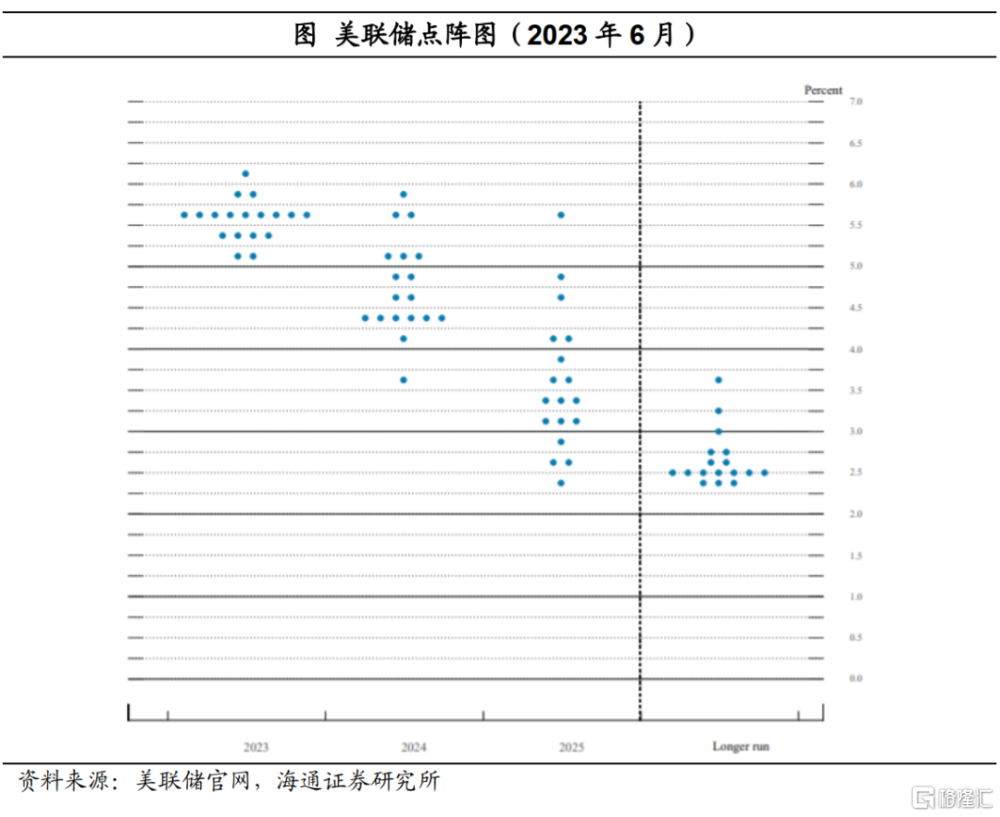

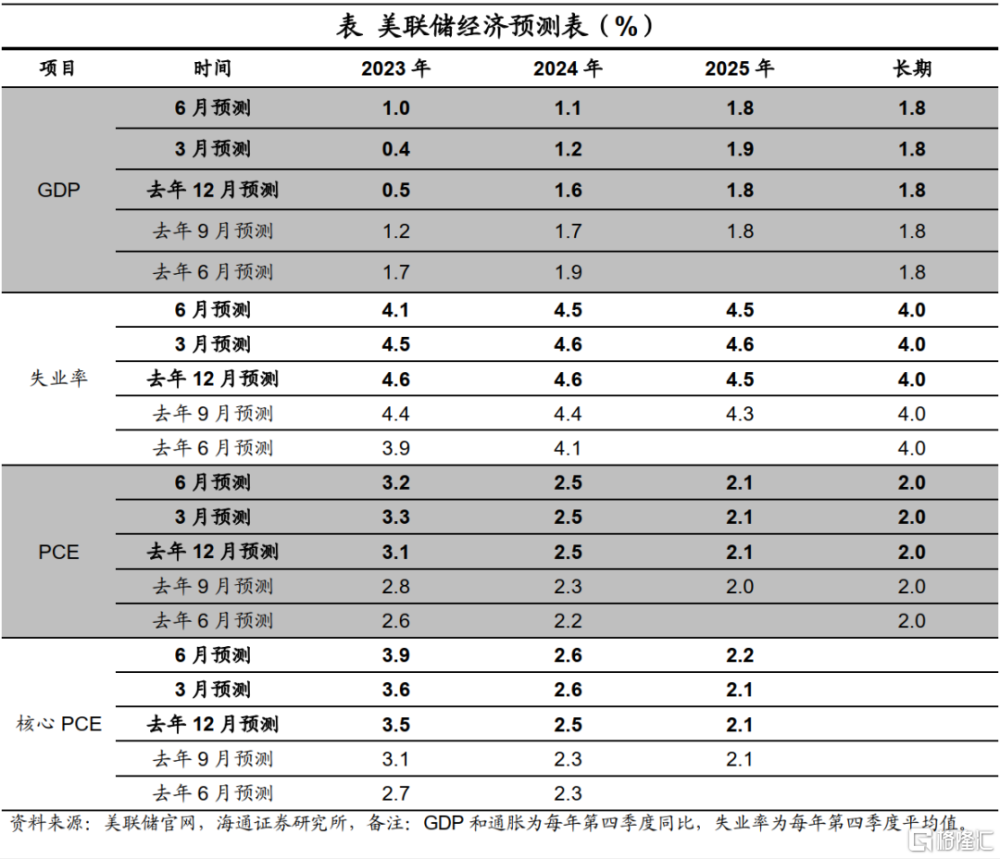

終點利率中樞上提50BP。美聯儲點陣圖顯示,委員們將今年的終點利率中樞上提至5.6%,意味着年內或仍有2次加息預期;將明後年的終點利率中樞均上提了30BP。其中,近9成的成員預期2023年至少要加息至5.25%,近7成的成員認爲要加息至5.50%,3月時這一比例僅2成多。近8成以上成員認爲明年至少降息50BP。此外,上調今年經濟預測,上調核心通脹預期;下調失業率預測和整體通脹預期。

降息距離尚遠。美聯儲主席鮑威爾強調6月並非“跳過”,暫停是繼續適度提高利率步伐的延續;還沒有就7月份是否加息做出決定。美國核心通脹壓力仍大,連續6個月環比在0.4%附近,沒有明顯降溫。沒有任何委員提出今年降息的建議。

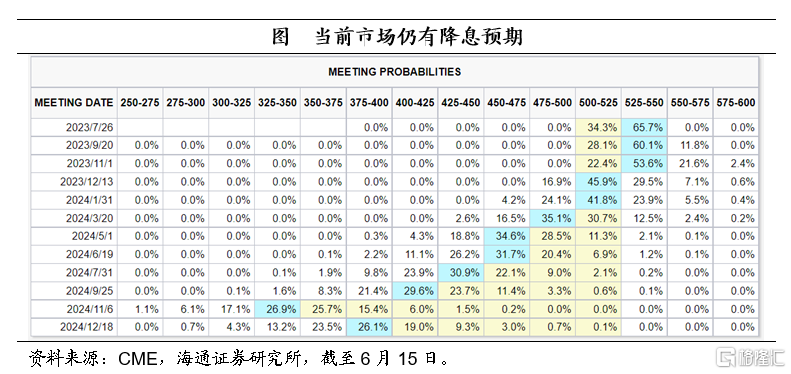

根據CME觀察顯示,截至6月15日,市場預期美聯儲在7月大概率加息1次(概率超65%),此後大概率將5.25%的利率水平維持至年底,預期12月大概率降息1次。

如期暫停加息

如期暫停加息。2023年6月14日,美聯儲6月FOMC會議決定暫停加息,將聯邦基金利率區間維持在5.00%-5.25%,全票通過。這是美聯儲自2022年3月开啓的加息周期以來首次暫停。

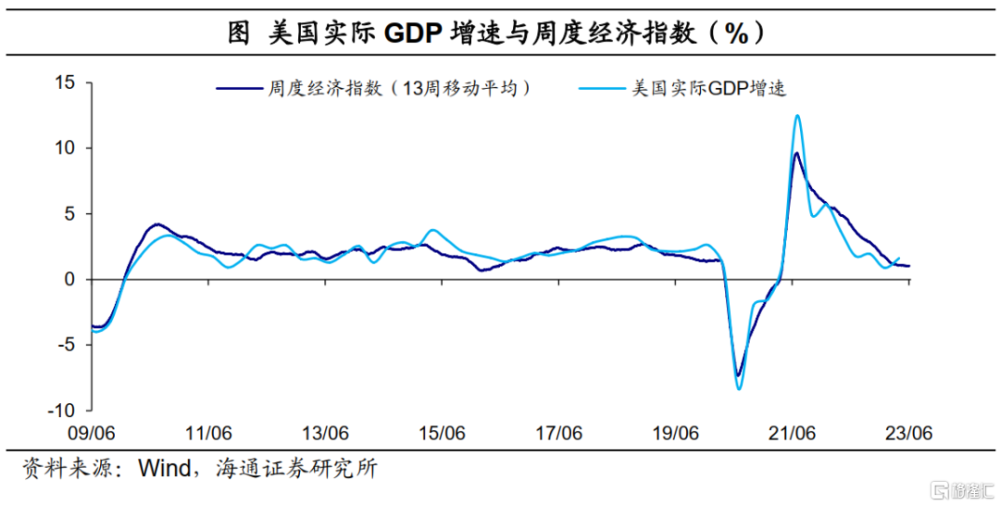

回顧歷史來看,本輪加息周期是80年代以來加息最快和最多的,截至6月,累計加息了500BP。

按計劃縮表,美聯儲將繼續減持美國國債、機構債務和機構抵押貸款支持證券,上限爲950億美元(600億美元國債和350億美元MBS)。

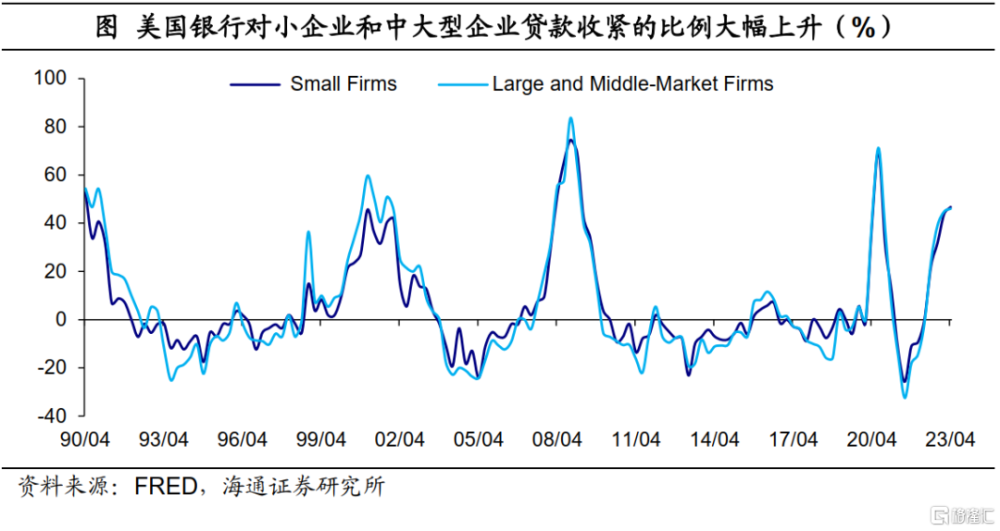

當前利率收緊效應已經在逐步體現。例如,隨着美聯儲持續的加息以及銀行破產風險的衝擊,美國銀行不斷收緊對企業的貸款。截至4月,收緊企業貸款標准的比例上升至46%以上,位於歷史高位。

聲明變化不大

從聲明來看,與2023年5月相比變化不大。關於經濟方面,重申經濟穩健。“經濟活動繼續以適度的速度擴張。最近幾個月就業增長強勁,失業率保持在低位”。

關於通脹方面,重申通脹壓力。“通貨膨脹仍然很高”、“委員會仍然高度關注通貨膨脹風險”、“致力於恢復2%的通脹目標”。

關於加息方面,重申委員會將評估貨幣政策的滯後影響。“在確定隨着時間的推移使通脹率回到2%的額外政策緊縮的程度時,委員會將考慮貨幣政策的累積緊縮,貨幣政策影響經濟活動和通貨膨脹的滯後,以及經濟和金融發展”,“在評估貨幣政策的適當立場時,委員會將繼續監測即將到來的信息對經濟前景的影響”。

關於銀行風險,重申美國銀行穩健。“美國銀行體系穩健且富有彈性”,“家庭和企業信貸條件收緊可能會拖累經濟活動、就業和通脹,這些影響的程度仍不確定。”

終點利率上提

終點利率中樞上提50BP。美聯儲將今年的終點利率中樞上提50個BP至5.6%,區間從5.1%-5.6%變爲5.4%-5.6%。這意味着年內或仍有2次加息預期。將明年的利率中樞從4.3%上調至4.6%,相比3月的預期多了30BP,2025年利率中樞也上提了30BP至3.4%,長期的利率中樞依然維持在2.5%不變。

美聯儲的點陣圖顯示,18位成員中近9成預期2023年至少要加息至5.25%,3月時這一比例不到4成;近7成的成員認爲要加息至5.50%,3月時這一比例僅2成多。

在2023年加息至5.5%的基礎上,8成以上成員認爲明年至少降息50個BP至5.0%,5成以上成員認爲明年至少降息100個BP至4.5%。

美聯儲的SEP,上調今年經濟預測,下調明後年經濟預期。將今年的GDP增速預期從0.4%上調到1.0%,明後年的經濟預期均下調0.1個百分點至1.1%和1.8%,長期經濟預期仍維持在1.8%不變。

通脹預期分化。將今年通脹預期下調0.1個百分點3.2%,維持2024-2025年通脹預期不變。不過,將今年核心通脹預期上調0.3個百分點至3.9%,後年核心通脹預期上調至2.2%,均高於美聯儲2%的通脹目標。

下調失業率預期。將今年失業率預期下調0.4個百分點至4.1%,2024年和2025年失業率預期均下調0.1個百分點至4.5%,長期失業率預期仍維持在4.0%不變。

降息距離尚遠

關於加息,並非“跳過”。鮑威爾指出,幾乎所有決策者都認爲今年應該適當進行進一步的加息,隨着越來越接近目標,適度加息是有意義的。

當接近加息終點時,放慢加息速度是合理的,暫停是繼續適度提高利率步伐的延續,還沒有就7月份是否加息做出決定。

關於降息,距離尚遠。鮑威爾指出,沒有任何人提出今年降息的建議;今年降息是不合適的;討論過在未來幾年降息;當通脹下降時,降息是合適的。

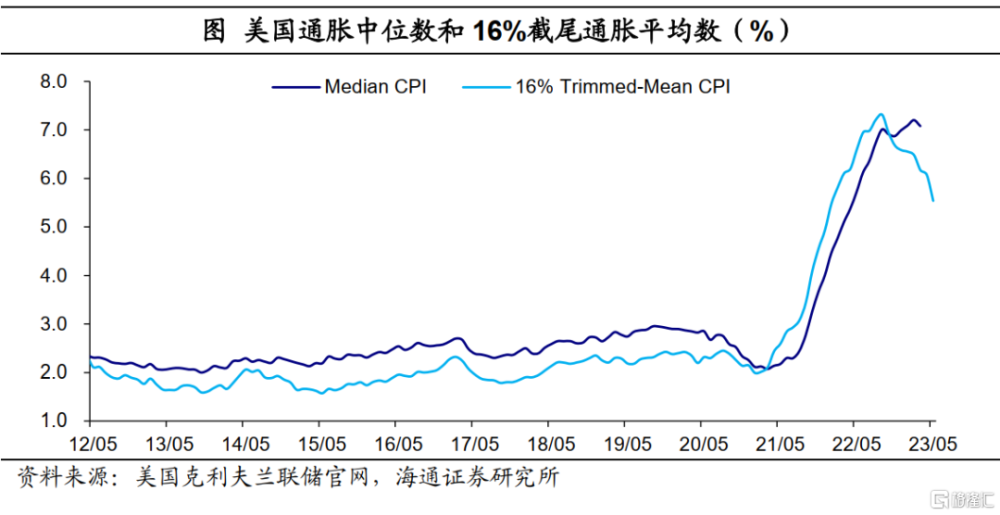

關於通脹,持續高企。鮑威爾指出,通脹已經有所緩和,但通脹壓力持續高企;就業市場有供需趨於平衡的跡象,但勞動力需求仍然遠遠超過勞動力供應;將通脹恢復到2%還有很長的路要走,但通脹預期似乎保持良好的錨定狀態。不能讓高通脹變得根深蒂固;恢復物價穩定是美聯儲的首要任務。

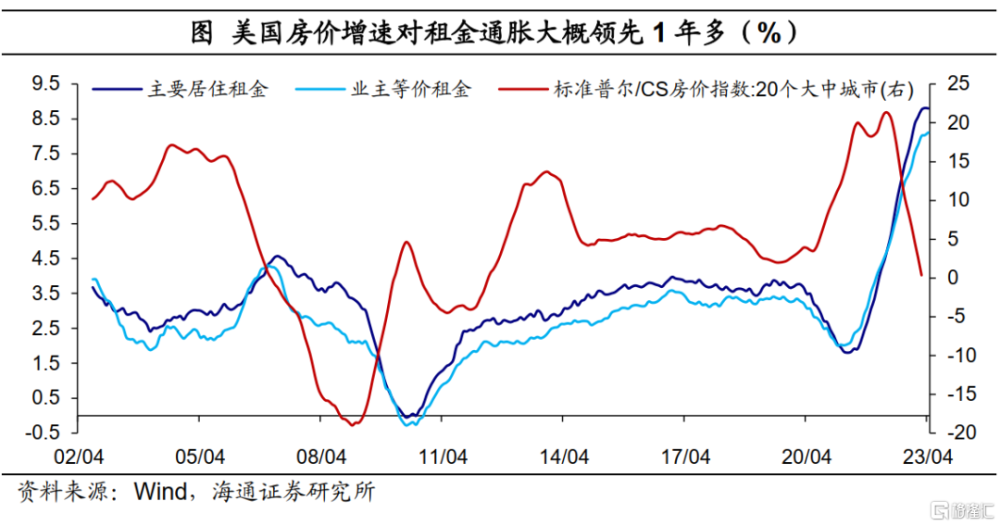

目前美國核心通脹壓力仍大,連續6個月環比在0.4%附近,沒有明顯降溫。預計,接下來仍將重點關注核心通脹走勢,這是未來2次加息預期能否兌現的關鍵指標。

往前看,美國經濟有所下行,但下行節奏較慢;核心通脹在上半年仍高,下半年或开始逐步緩解,但年底通脹或難以回落在3%以下,美聯儲在年內或難以看到降息。

市場預期如何?根據CME觀察顯示,截至6月15日,市場預期美聯儲在7月大概率加息1次(概率超65%),大概率維持5.25%的利率水平至年底,預期12月大概率降息1次。

注:本文選自海通證券於2023年6月15日發布的《加息未止,降息尚遠——美聯儲6月議息會議點評(海通宏觀 李俊、梁中華)》,證券分析師:李俊、梁中華

標題:海通證券:美聯儲加息未止,降息尚遠

地址:https://www.iknowplus.com/post/4838.html