測算未來地產竣工彈性

導讀

我們測算得到2024年地產竣工或高於市場預期,主因有二:

第一,2021年是商品住宅銷售高點,這是2024年需要竣工面積的主要構成。

第二,基於政府工作持續向民生保障領域傾斜,竣工節奏有底线保障。

要點

今年1-9月房屋竣工面積同比19.8%,是地產鏈中表現最好的一個環節。市場普遍較爲關注,今年竣工高峰過後,明年地產竣工又將如何,能否延續雙位數高增長?

不同於以往周期,本輪地產下行過程中,新开工面積有所下滑。新开工似乎是竣工的前置指標,據此,有部分市場觀點擔憂未來竣工需求。

但要強調的是,2021年以來地產行業迎來供需關系重構,地產鏈運行邏輯發生變化,新开工和竣工的相關性不再延續以往節奏。

這也意味着,我們估算2023年及以後年份地產竣工時,需要不局限於傳統地產運行規律經驗。即不能將視线只聚焦於新开工和竣工之先後關系,更應該關注銷售面積對後續竣工的指示性意義。

以銷售面積爲錨,我們搭建預測未來竣工面積的方法論。

當年“需要竣工面積”由三部分構成:

(一)之前3年的期房銷售,按照合同交付規定,當年需要完成竣工並交付的部分,這是匡算當年竣工面積的主要基礎。

(二)當年現房竣工。

(三)過去年份未及時竣工的延期交付期房,在當年完成竣工的部分。

當年“實際竣工面積”小於等於“需要竣工面積”,兩者差在竣工節奏(即竣工率)。若竣工率爲100%,則實際竣工面積等於需要竣工面積。可以發現,匡算實際竣工面積,我們需要在需要竣工面積基礎上,再假設一個竣工率。在保交付語境之下,保交樓進度與竣工率相關。即保交付進度強,竣工率便高。

經歷2022年停工在建項目較多,2023年積極保交付,我們可用2022年和2023年保交樓節奏,作爲估算2024年竣工面積測算的竣工率參考錨。

充分考量未來保交樓的進度,我們對2024年竣工展开三種情形討論。

(一)基准情形,保交樓節奏與2023年一致。

若2024年保交樓的力度和今年類似,即2023-2024年期房竣工率持平於2022-2023年,那么2024年測算的竣工面積預計爲15.6億平,竣工同比增速爲8%。

(二)樂觀情形,保交樓全部在2024年完成。

若2024年保交樓進度加速,房企資金約束得到有效解決, 則2019-2021三年所售期房全部在2022-2024年交付,那么2024年測算的竣工面積預計爲20億平,竣工增速將高達39%。

(三)悲觀情形,保交樓節奏按照2022年節奏推進。

假設明年房企資金仍面臨較大周轉壓力,竣工周期再度拉長,2024年期房竣工率降至2022年的水平, 那么竣工面積將降至13.6億平,竣工增速同比或至-6%。

本文估算框架下,2024年竣工面積或高於利用新开工推算的預估值。

之所以我們測算得到2024年地產竣工或高於市場預期,主因有二:

第一,2021年是商品住宅銷售高點,這是2024年需要竣工面積的主要構成。

2021年銷售期房,需要2024年交付。2021年住宅銷售面積達到歷史峰值,決定了2024年所需竣工面積偏大。

第二,基於政府工作持續向民生保障領域傾斜,竣工節奏有底线保障。

2022年和2023年尚有延期交付期房,需要在2024及未來年份完成竣工並交付。這部分待竣工期房,客觀上增加2024年需竣工面積。

正文

一、 預測地產竣工的邏輯緣起中國期房銷售制度

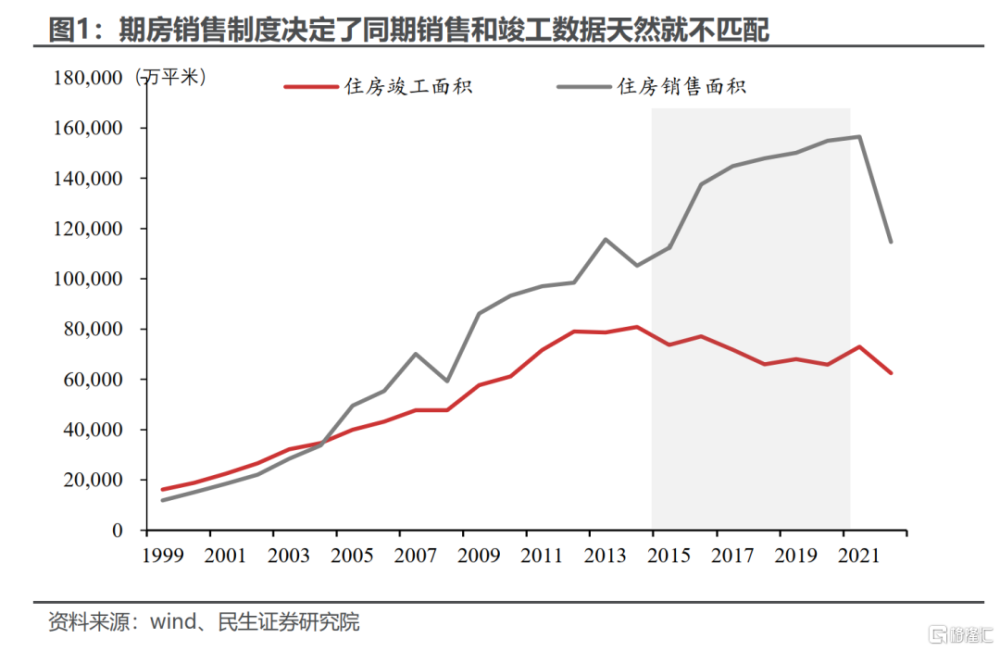

因期房銷售佔主導,同時期竣工面積和銷售面積,兩者的數據並不相等。

目前中國實行期房銷售制度。房地產开發流程中,期房佔銷售比重較高。期房銷售之後才有建設和竣工,因而期房銷售制度下,地產銷售必然領先於竣工。故而我們可以獲知兩點:

第一,同期房地產銷售和竣工數據間沒有一一對應關系。事實上是商品住宅的銷售面積和套數,往往會大於商品住宅竣工的面積和套數。因爲過去相當長一段時間,中國地產銷售量逐年走高。

第二,期房銷售制度下,地產銷售面積滯後一段時間,便可轉化爲竣工面積。

中國地產運行規律決定了地產銷售大約領先於竣工3年。

回溯歷史,中國地產周期跨期3-4年,2005年以來中國共經歷五輪地產周期。地產周期上行階段,銷售增速較快,竣工周期拉長,當期竣工面積佔銷售面積的比例下降。

周期下行階段竣工需求逐步增加,回補銷售增長帶來的缺口。一旦拉長時間线索,按理我們會看到竣工和銷售差值趨於平穩甚至缺口彌合。

至此我們不難發現,可以從房地產運行周期出發,搭建預測未來竣工面積的方法論。核心要點是,以銷售面積爲起點預測未來竣工面積,這也是我們匡算未來中國地產竣工彈性的邏輯出發點。

二、未來地產竣工測算依賴穩健性較高的竣工同比

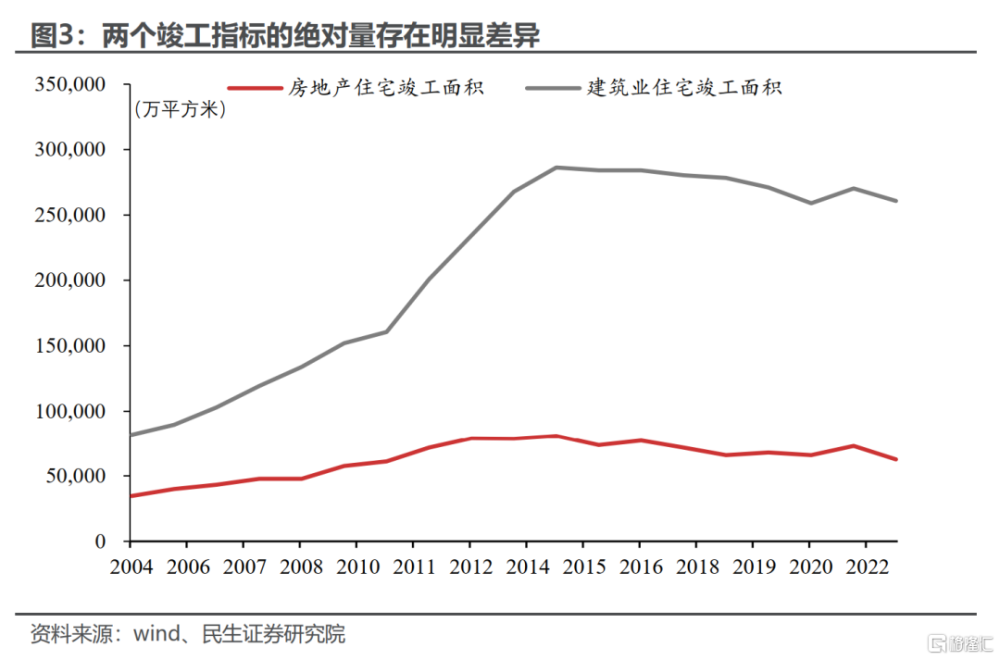

2.1 官方統計中有兩個竣工指標(絕對面積存異)

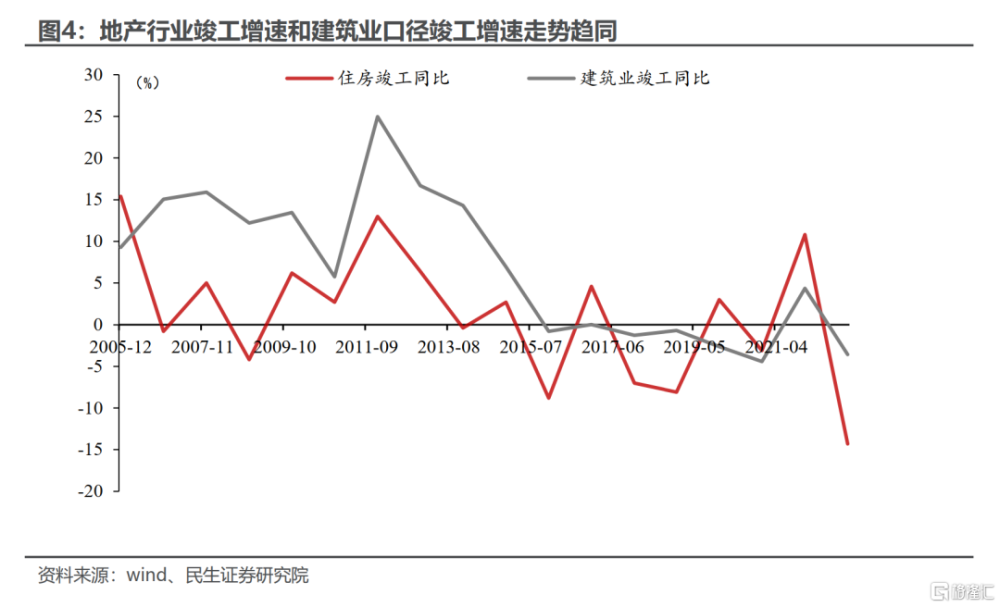

國家統計局共有發布兩處竣工面積相關數據,分別是建築業房屋竣工面積(行業層面數據)和房地產房屋竣工面積。兩者絕對面積之所以存在差異,主因兩大指標統計口徑不同。

參閱《中國統計年鑑2019》建築業和房地產業兩個章節前的“簡要說明”,建築業房屋竣工面積是具有建築業資質的總承包和專業承包建築企業施工完整的面積,是從乙方(施工承建方)开展的統計。它包括承建城鎮投資中房屋竣工面積,也包含農村投資項目投資中的竣工面積。

房地產房屋竣工面積,由房地產开發企業統計(包含銷售部分和自建自用部分)。由投資項目單位建設的房屋項目,按照投資項目填報房屋面積數據,這兩者是從甲方(开發方)开展的統計。

由於建造房屋不一定都通過房地產企業,但通過建築業企業的情況比較普遍,因此建築業企業完成的房屋竣工面積會更大一些。

2.2 兩個竣工指標同比增速走勢相近(測算立足點)

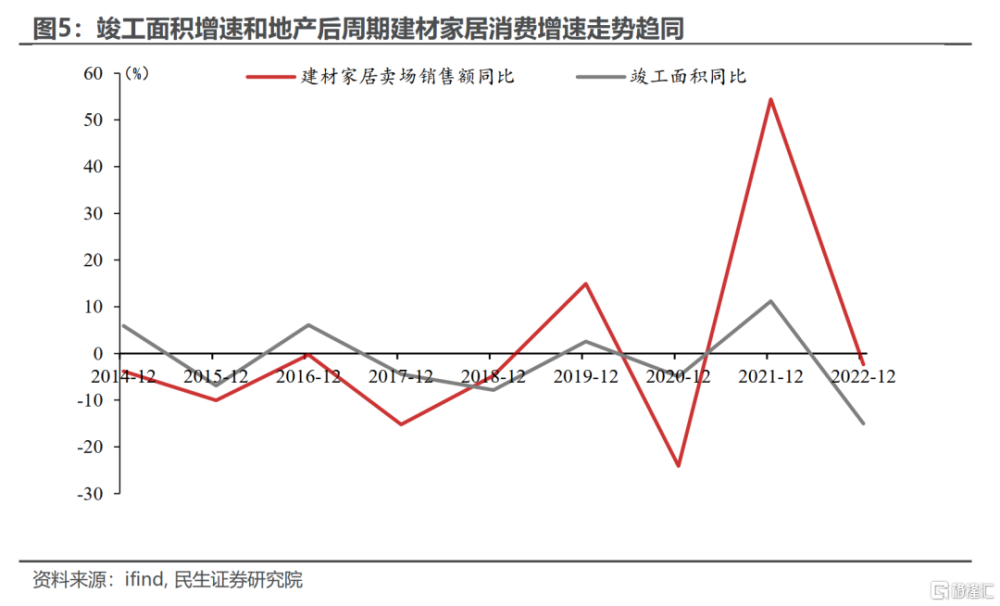

統計口徑差異導致兩個竣工指標絕對面積數據不同,但兩個竣工面積的同比增速趨於一致,這爲我們後續計算竣工面積提供了穩健性較高的測算依據。

同時,在產業高頻觀察下,竣工增速也可側面互相驗證。一個較好的例證是,建材家居消費額同比和竣工同比保持非常好的正相關性。

綜上,我們測算未來竣工面積時,更側重於穩健性高的同比增速數據,以盡量避免測算分歧。

三、未來房地產竣工面積的有效空間測算

3.1 竣工空間測算的總體思路

測算構築在一個認知上:當年待竣工面積一定程度上取決於前期未竣工的銷售面積。

銷售面積可拆分爲期房和現房兩部分。

期房竣工需要考慮竣工周期,而現房竣工可通過現房庫存和現房銷售數據計算得到。

2021年以來地產規律發生重構,我們不再以“銷售-竣工”的常規經驗去推導2022年及以後竣工面積。

2021年地產行業迎來供需關系重構,地產鏈的常規運行邏輯發生變化。

最典型的例證是,若竣工周期未有波動,2022年竣工面積大體等於3年之前的期房銷售面積,然而現實是2022年竣工面積大幅小於待竣工面積(即爲3年之前期房銷售面積)。最核心的原因在於2022年多重宏觀因素共振,當年地產竣工節奏偏慢。

2023年及以後,政策積極推進保竣工,房產銷售、施工、竣工的相關性不再延續常規節奏。這也導致了,我們估算2023年及以後年份的地產竣工,我們需要擺脫傳統地產運行規律經驗。

2024年竣工主要取決於兩部分,已售期房交付進度和當年現房竣工規模。

依據銷售方式不同,估算2024年竣工面積,可拆分爲兩部分。

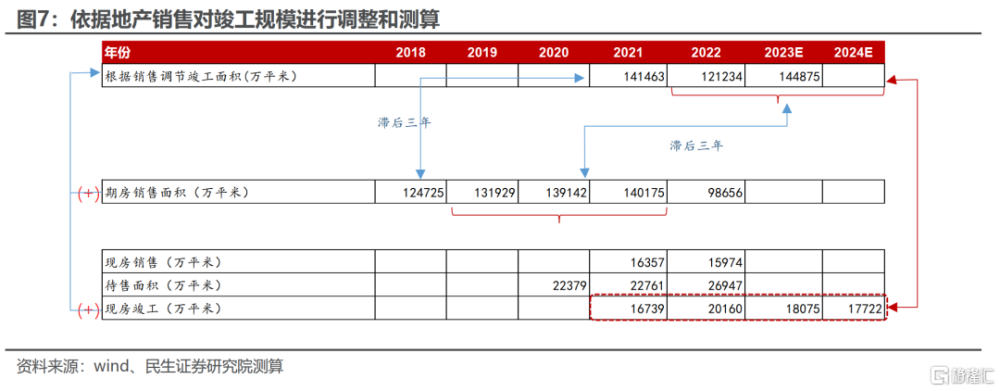

一是已售期房在2024年需要竣工的面積。2024年期房竣工的有效空間來自2019-2021年已售期房的待竣工量,主要基於兩點假設。

1)2022年之前的房企竣工周期大致爲3年。

參考中指研究院數據,從商品房預售到項目交付時間一般爲2-3年。而隨着近年精裝房市場份額逐年穩步增長,精裝較毛胚房的交房周期有所拉長,因此假設較爲合意的竣工周期大致爲3年。

2)2018年及之前的期房銷售都已經完成竣工交付(交付時間在2021年)。

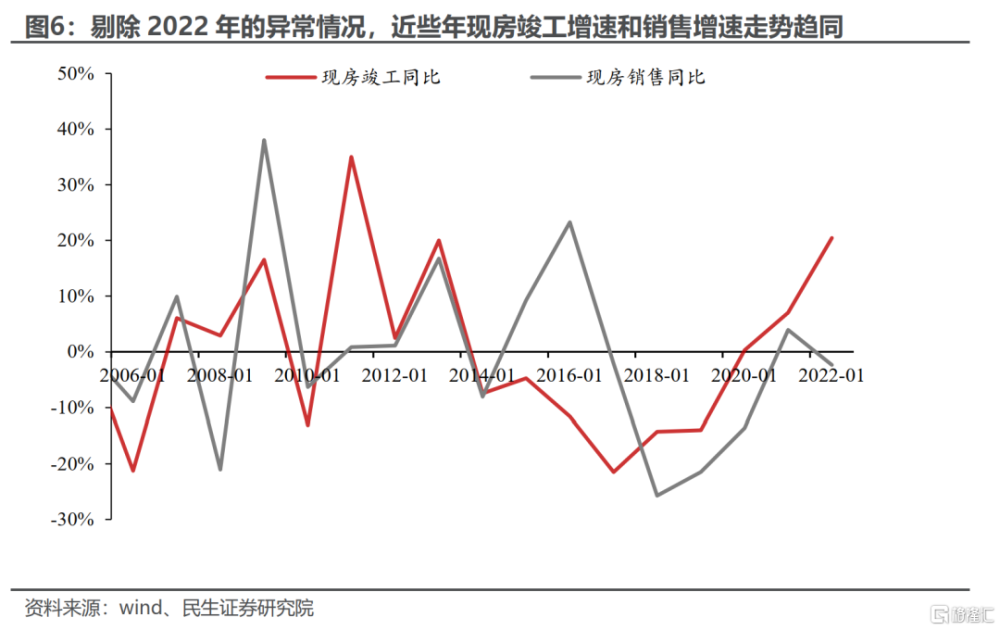

二是現房銷售對應在2024年的竣工面積。理論上現房銷售對應的竣工面積,和當期住房銷售相關性較高。我們假設現房竣工增速與現房銷售增速趨於一致。

3.2 竣工面積測算的細節步驟

具體測算步驟上分爲三步走。

第一步,我們測算2024年需要竣工的已售期房面積。

2022年之前較少看到停工緩建項目,由此2022年以來保交付政策主要針對的也是這部分停工緩建項目。爲簡化分析,我們將這部分待竣工面積稱爲“保交付潛在竣工面積”。

2021年銷售的期房,按照本文假設的房地產行業運行周期(期房銷售領先於竣工3年),會形成2024年待竣工面積。我們不妨將這部分待竣工面積稱爲“自然待竣工面積”。

加總保交付潛在竣工面積和自然待竣工面積,我們就得到了2024年待竣工的期房總面積。

值得注意的是,2024年保竣工節奏不同,實際竣工面積有所差異。極端情況下,實際的期房竣工面積就是待竣工期房總面積。

第二步,測算2024年的現房銷售對應的竣工面積。

當期的現房竣工面積可分爲兩部分,已售部分對應當期現房銷售面積,未售部分則轉化爲待售面積。

據此,2023年現房竣工面積,可以用待售面積(現房庫存)的邊際變化和現房銷售面積加總得到。

我們在《未來十年,中國地產銷售中樞》中測算,2024年地產銷售將同比下滑2%。假設現房竣工增速與現房銷售增速趨於一致,能夠測算得到2024年現房竣工面積。

第三步,根據2022和2023年實際竣工效率來推算2024年竣工節奏。

影響明年竣工增速的關鍵變量是 “保交樓”推進的節奏和進度,爲此我們構建期房竣工率的指標輔助判斷。

期房竣工率指代的是當期實際交付的期房面積佔待竣工的期房總面積的比例。

若期房竣工率提高,意味着“保交樓”工作進度加速;而期房竣工率回落,則意味着 “保交付”進展較慢,期房竣工周期未有改善。

計算可得到2022年的期房竣工率大致爲76%。2023年以來,政策着力關注保交樓,旨在提高竣工效率。尤其是今年保交樓持續推進,地產竣工端出現加速,2023年的期房竣工率提升到84%,停工情況有所改善。

2022年和2023年竣工率爲我們觀察2024年地產竣工提供非常重要的觀察維度。觀察2024年竣工效率,2022年可作爲效率較低的竣工節奏參考,2023年是中性竣工節奏參考。

涉及的具體計算公式如下:

N年竣工面積= N年交付期房面積+N年現房竣工面積。

2024年期房待竣工面積=2019年期房銷售+2020年期房銷售+2021年期房銷售-2022年已交付期房面積-2023年已交付期房面積。

N年的期房竣工交付進度=(N-3)年的期房銷售面積/(N年的住房總竣工面積-N年的住房現房竣工面積)

3.3 不同情形下2024年竣工的有效空間

基於對未來保交樓進度(不同竣工周期)的考量,我們可對2024年竣工增速分不同情形進行討論。

基准情形(同比爲+8%)。若2024年保交樓力度和2023年情況類似,即2023-2024年期房竣工率持平於2022-2023年,那么2024年竣工需求預計爲15.6億平,竣工同比增速爲+8%。

樂觀情形(同比爲39%)。若明年保交樓進度加速,房企資金約束難題得到有效解決, 2019-2021三年所售期房能在2022-2024年全部交付,那么2024年竣工需求預計爲20億平,竣工增速將高達39%。

悲觀情形(同比爲-6%)。假設明年房企資金仍面臨較大周轉壓力,竣工周期再度拉長,2024年期房竣工率降至2022年的水平, 那么竣工需求將降至13.6億平,竣工增速同比或至-6%。

四、2024年地產竣工表現或超出傳統測算方式的預估值

4.1 本輪地產新开工領先竣工的歷史規律可能失效

房地產的开發流程大致是遵循“拿地——开工——开盤預售——竣工——確認銷售收入”的鏈條。

參考房企开發流程,理論上地產竣工的測算有兩條重要线索:

一是把握新开工對竣工增速的領先規律。

二是以銷售面積爲起點測算竣工需求。

如果地產規律一直平穩演繹,那么我們應該看到用兩條线索預測地產竣工的結果,相差不大。然而事實上近年預測地產竣工,市場充滿分歧,最核心的原因是近年地產運行規律發生變化,利用銷售和新开工預測竣工,分歧不小。

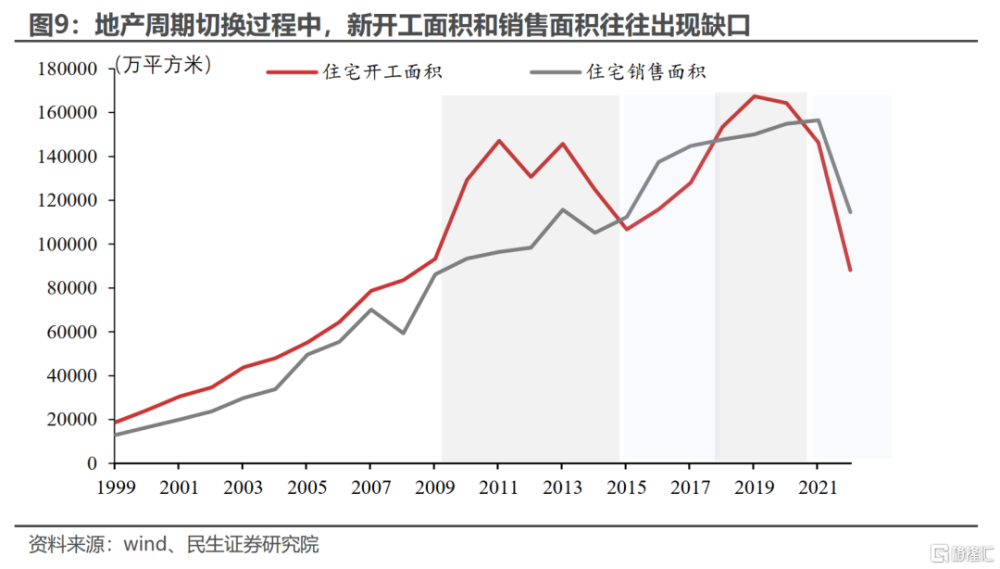

回溯歷史,我們發現地產周期切換過程中,新开工面積和銷售面積的缺口會發生變化。新开工和銷售面積的差異之所以存在,主要與房企土儲補充力度密切相關。

地產上行階段,當房企增儲速度明顯高於土儲消化速度,新开工的表現偏強;地產下行階段,當增儲速度跟不上土儲消化速度,則新开工的面積將表現偏弱。

值得注意的是,2021年以來,房地產行業迎來供需格局重構。行業調整背景下,竣工周期出現波動。因此,參考新开工面積對竣工的領先經驗測算的明年竣工增速或低於實際竣工表現。

4.2 關注竣工超預期的兩大因素

我們以銷售爲起點測算明年竣工的需求,一方面有助於剔除竣工周期波動的幹擾,另一方面更加契合當前“保交樓、穩預期”的政策重點。

根據我們的估測,2024年地產竣工面積或將高於市場利用新开工推算結果。之所以我們的測算方法下2024年地產竣工超預期,主要與兩點因素有關:

第一,2021年是商品住宅銷售的高點,這貢獻了2024年潛在竣工面積主體。

2021年銷售的期房,按照本文假設下正常房地產行業運行周期(期房銷售領先於竣工3年),會形成2024年 “自然待竣工面積”。

第二,基於政府工作持續向民生保障領域傾斜,竣工節奏有底线保障。

保交樓工作持續推進,2022年和2023年延期交付的期房構成2024年“保交付潛在竣工面積”,客觀上增加2024年需竣工面積。

風險提示

結果測算存在偏差;地產政策調控超預期。

注:本文來自民生證券研究院於2023年10月20日發布的報告《測算未來地產竣工彈性》;周君芝S0100521100008, 陳怡S0100122120020。

標題:測算未來地產竣工彈性

地址:https://www.iknowplus.com/post/46875.html