中金:有色金屬將繼續定價全球需求逆風,尋底後或有轉折

摘要

在2022年11月14日發布的《有色金屬2023年展望: 過剩預期下的價格博弈》中,我們提到2023年,有色金屬市場需求變化特徵可能從“海外需求增速下行”轉變爲不同品種間“需求動能分化”,如傳統需求承壓而綠色需求維持高景氣度;供給端,雖然全球供給總量恢復,但供給效率相較於疫情前有所下降,礦產資源开發可能在中長期內形成供給瓶頸。兩者共同作用下,我們預計2023年大部分基本金屬或出現小幅供給過剩,價格中樞相比2022年或繼續下移。截至目前,我們看到這一邏輯已有兌現,且仍在延續。

向前看,有色金屬將繼續定價全球需求逆風,但“尋底”後或有“轉折”

在《大宗商品 2023 下半年展望綜述: 築底過程中的邊際定價》中,我們提到“大宗商品基本面的方向性計價或已幾近完成,供需兩側的邊際變化或將成爲 2H23 商品市場定價的核心增量信息,在基本面預期主導的市場中,遠端預期的影響或更爲重要。價格築底途中,邊際定價和成本支撐或將成爲大宗商品市場內部價格走勢分化的核心驅動”。

具體而言,2023年,我們看到中國從“疫後修復”走向“全面恢復”仍面臨一些不確定性,海外需求在長期高利率環境下亦面臨下行壓力,我們認爲有色金屬將繼續定價傳統行業需求逆風、博弈中國需求預期兌現的過程,相對於成本支撐或仍有少量下跌空間。在“尋底”過程中或出現分化,其中受益於新能源需求、供給面臨瓶頸和幹擾的品種有可能迎來反轉機會,如銅、錫。而傳統工業金屬如鋁、鋅,可能下跌至50-75分位成本支撐,同時我們提示盈利降低以及硫酸脹庫情形下潛在的銅、鋅冶煉廠減產風險帶來的反彈機會。此外,由於鎳產品之間互相轉化更加靈活,鎳價的均衡可能取決於硫酸鎳和純鎳的平衡。

正文

有色金屬2023下半年展望:尋底與轉折

在2022年11月14日發布的《有色金屬2023年展望: 過剩預期下的價格博弈》中,我們提到2023年,有色金屬市場需求變化特徵可能從“海外需求增速下行”轉變爲不同品種間“需求動能分化”,如傳統需求承壓而綠色需求維持高景氣度;供給端,雖然全球供給總量恢復,但供給效率相較於疫情前有所下降,礦產資源开發可能在中長期內形成供給瓶頸。兩者共同作用下,我們預計2023年大部分基本金屬或出現小幅供給過剩,價格中樞相比2022年或繼續下移。截至目前,我們看到這一邏輯已有兌現,且仍在延續。

在《大宗商品 2023 下半年展望綜述: 築底過程中的邊際定價》中,我們提到“大宗商品基本面的方向性計價或已幾近完成,供需兩側的邊際變化或將成爲 2H23 商品市場定價的核心增量信息,在基本面預期主導的市場中,遠端預期的影響或更爲重要。價格築底途中,邊際定價和成本支撐或將成爲大宗商品市場內部價格走勢分化的核心驅動”。

具體而言,2023年,我們看到中國從“疫後修復”走向“全面恢復”仍面臨一些不確定性,海外需求在長期高利率環境下亦面臨下行壓力,我們認爲有色金屬將繼續定價傳統行業需求逆風、博弈中國需求預期兌現的過程,相對於成本支撐或仍有少量下跌空間。在“尋底”過程中或出現分化,其中受益於新能源需求、供給面臨瓶頸和幹擾的品種有可能迎來反轉機會,如銅、錫。而傳統工業金屬如鋁、鋅,可能下跌至50-75分位成本支撐,同時我們提示盈利降低以及硫酸脹庫情形下潛在的銅、鋅冶煉廠減產風險帶來的反彈機會。此外,由於鎳產品之間互相轉化更加靈活,鎳價的均衡可能取決於硫酸鎳和純鎳的平衡。

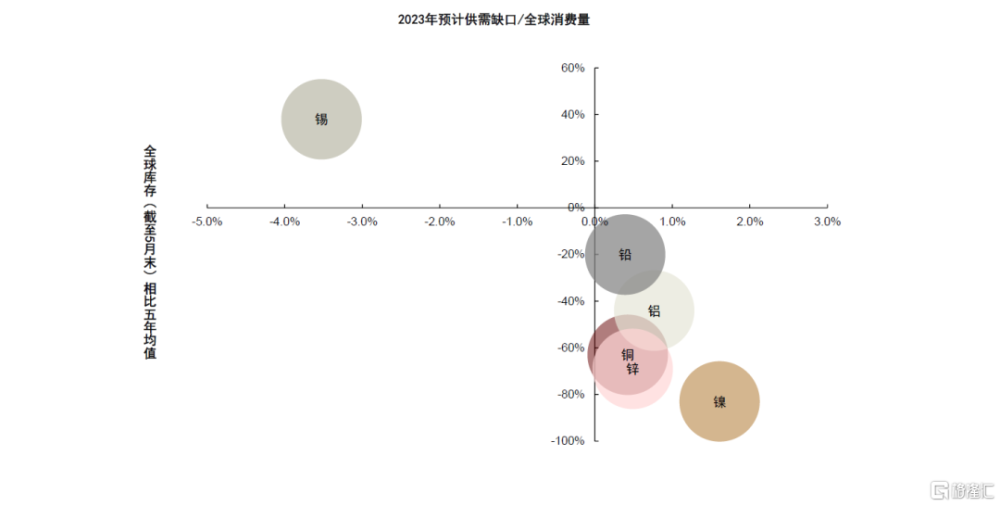

圖表1:全球有色金屬供需缺口與庫存

資料來源:LME,SHFE,SMM,IAI,ICSG,ILZSG,Mysteel,Woodmac,CRU,中金公司研究部

銅:跌幅未盡,拐點亦趨

在去年的展望報告中,我們提示由於供給持續釋放以及傳統需求相對疲軟,2023年銅全球平衡或轉爲小幅過剩。今年初的報告《銅:需求預期改善已被定價,漲勢或難延續》中,我們指出銅價主要定價中國需求預期以及美聯儲政策變化節奏,截至目前,這兩點均有兌現。供給逐漸寬松疊加傳統需求逆風,銅價震蕩下跌,但我們認爲其向下空間亦有限,下半年價格低點預測爲7,000-7,500美元/噸,相對於其90分位成本线仍有15%溢價,之後有望反轉向上。

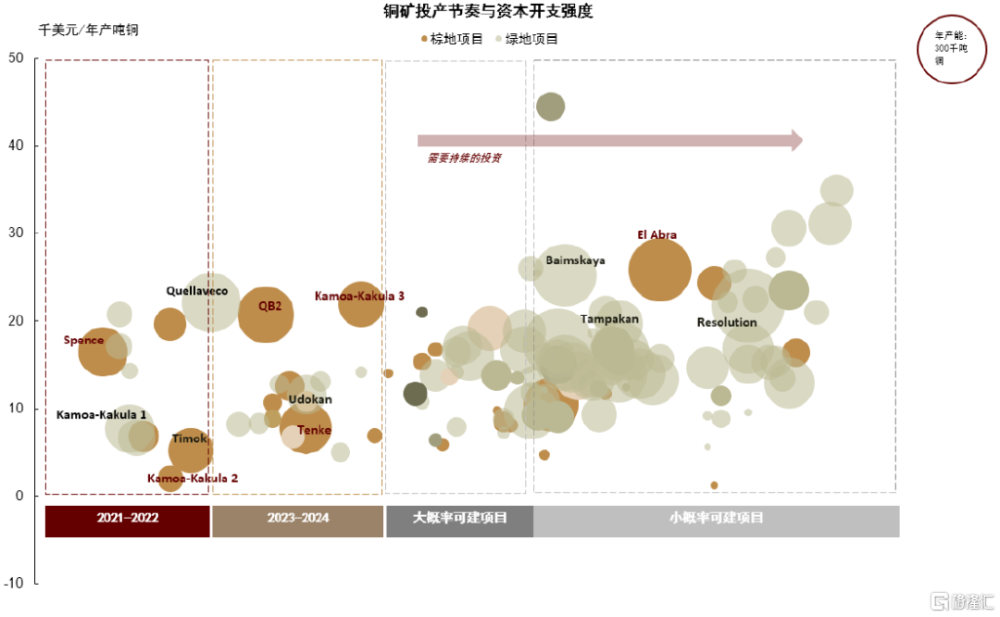

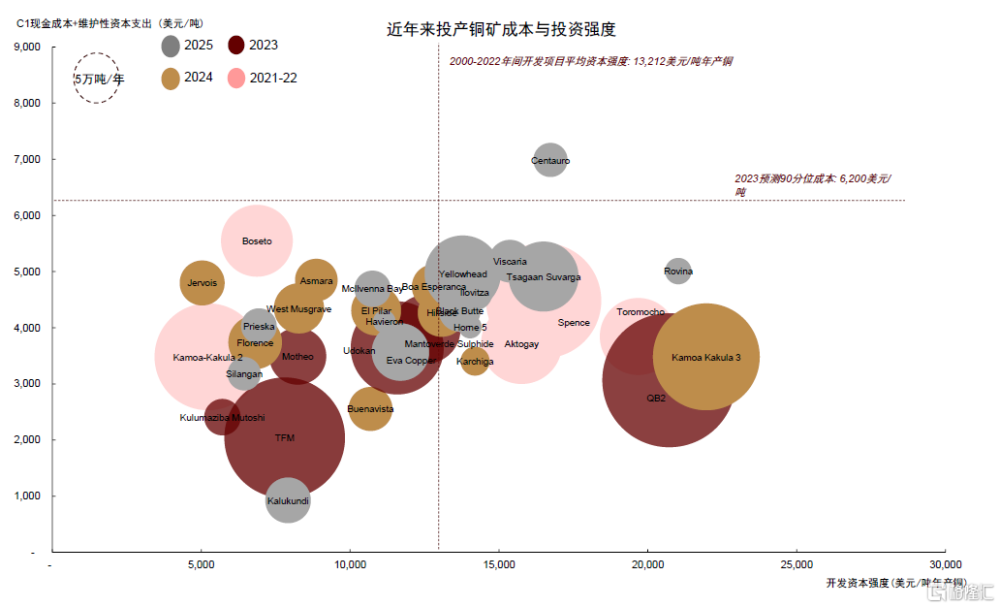

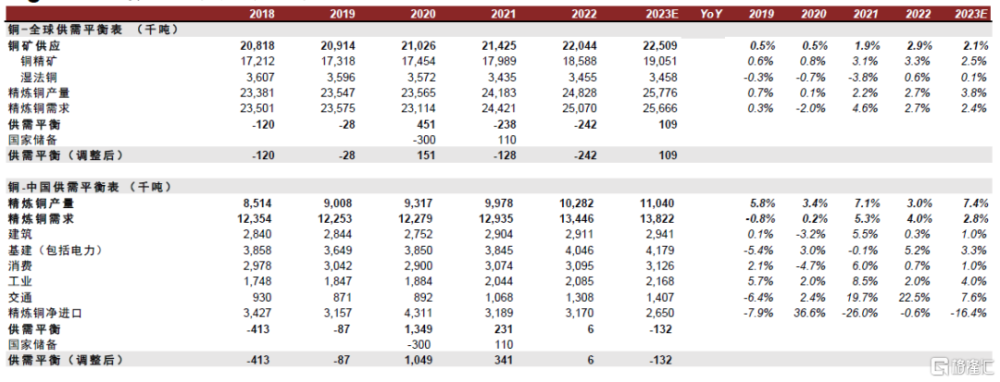

供給端,今年二季度以來,隨着銅礦幹擾事件逐漸平息,二季度以來銅礦供給趨於寬松,現貨銅精礦加工費再度上行,我們預計三季度這一趨勢將繼續延續,前期受物流和出口爭議影響而累積的金屬將逐漸轉化爲顯性庫存,供需寬松顯性化。整體來看,2023-2024年銅礦增量將主要來自智利QB2、Mantoverde礦山,祕魯Quallaveco、俄羅斯Udokan以及剛果金的TFM銅礦和Kamoa-Kakula銅礦,今年有望帶動全球銅礦供應同比上升2.1%。我們分析並繪制了全球銅礦开發節奏以及投資密度(Figure 4),可見這一波銅礦供給釋放之後,未來大銅礦相對有限,多爲綠地項目且投資密度趨於上升,換言之,未來的銅礦供給增量仍需要持續的投資,當下銅原料僅僅是暫時性過剩。銅礦放量的同時,我們提示需注意下半年厄爾尼諾現象可能帶來的澳洲幹旱和南美降水對銅礦運營潛在幹擾。

需求端,我們預計以地產爲代表的“舊需求”和新能源相關的“新需求”的分化將更加明顯。從邊際變化的角度看,隨着美國加息進程漸進尾聲,下半年“舊需求”減量可能相對有限,而今年銅的下遊需求中,光伏、風電、新能源車的消費佔比將達到15%,帶動今年全球銅需求同比上升2.4%。

根據我們的供需平衡表,由於持續的供給釋放,今年全球銅可能小幅過剩,我們推斷過剩可能集中於今年二三季度,從而帶動銅價走弱,之後銅價定價邏輯可能走向綠色需求持續增長與未來銅礦新增量不足的矛盾中,價格中樞或再度擡升。

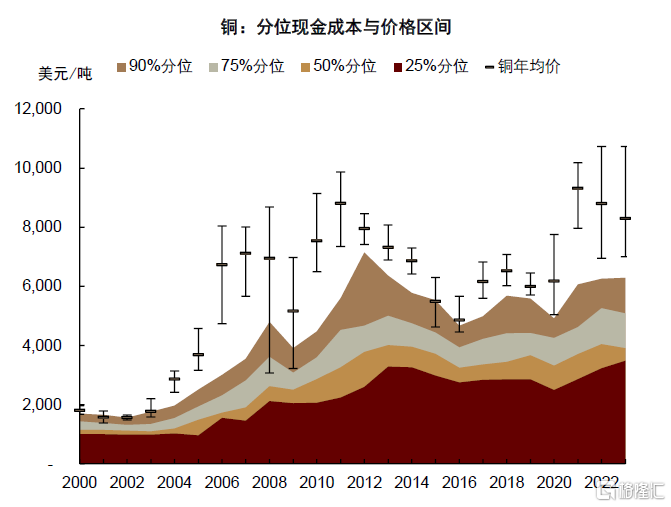

圖表2:銅價與現金成本分位

資料來源:Woodmac,LME,中金公司研究部

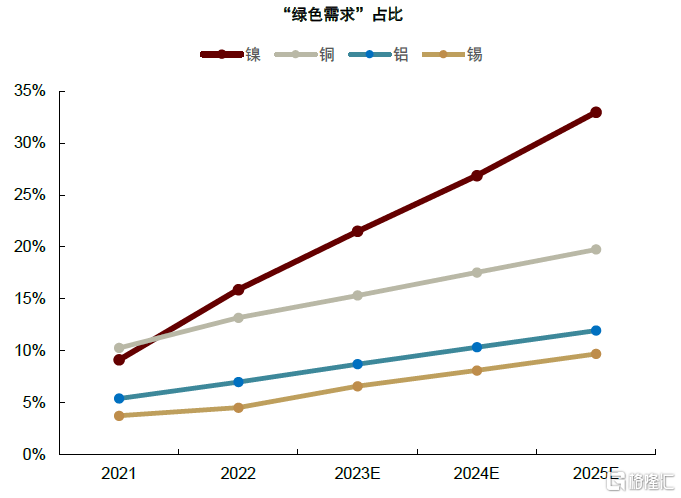

圖表3:新能源相關需求佔總需求比例

資料來源:Solarzoom,Marklines,中金公司研究部

圖表4:全球銅礦开發進程與投資密度

資料來源:Woodmac,中金公司研究部

圖表5:銅礦成本與投資強度

資料來源:SMM,Woodmac,ICSG,中國海關,中金公司研究部

圖表6:銅: 全球供需平衡表

資料來源:SMM,Woodmac,ICSG,中國海關,中金公司研究部

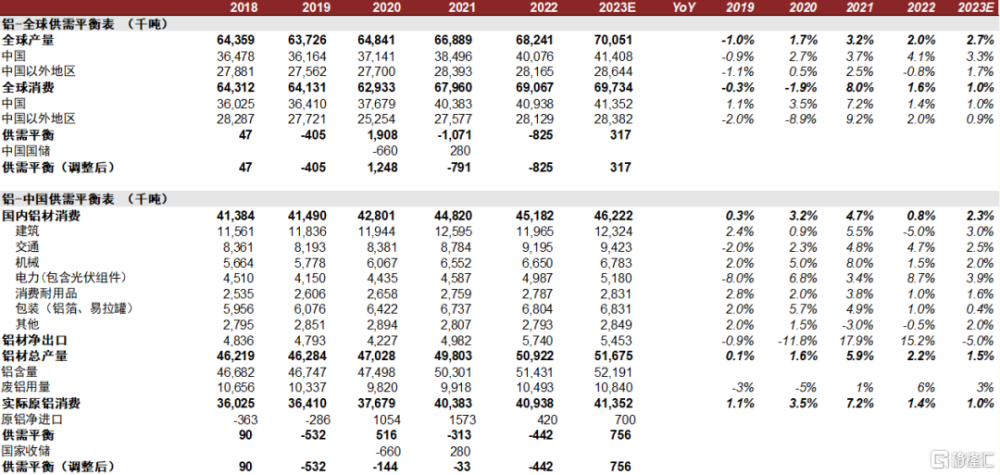

鋁:靜待成本築底

年初至今,鋁價一波三折。先是年初高漲的復蘇預期迅速推升鋁價,但隨後春節累庫高於往年同期,鋁價出現回調。行至三月,雲南減產的落地,疊加快速去庫帶來的旺季預期推動鋁價衝高。但隨着時間推移,“金三銀四”的需求高增並未如預期般兌現,鋁價再度回落。

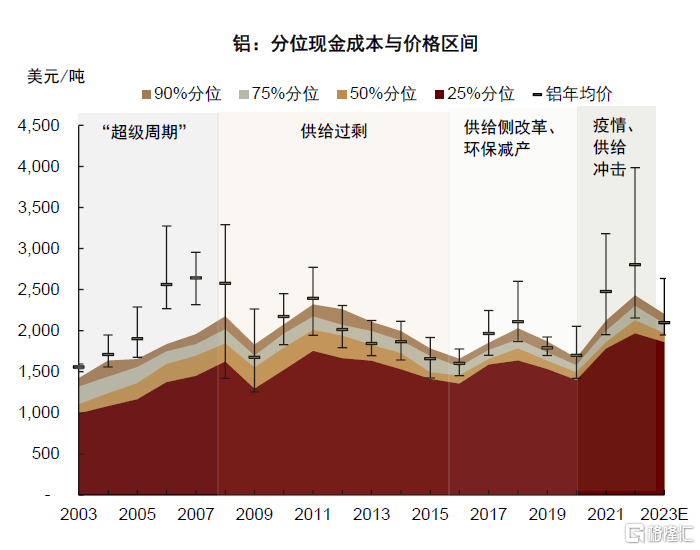

展望下半年,我們維持先前年度展望中對於年內小幅過剩的供需判斷,以及“成本驅動”的定價邏輯。成本下移的趨勢中,目前鋁廠仍維持一定的冶煉利潤,我們預期中短期內鋁價將仍處於尋底過程。

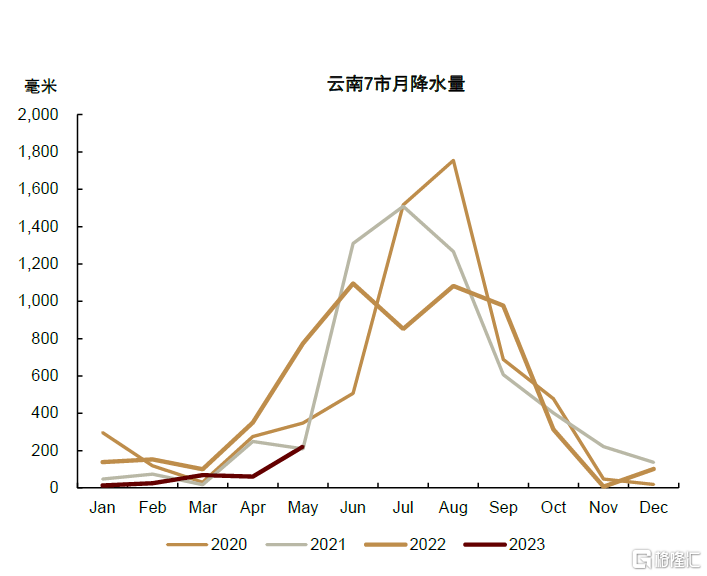

供給方面,海外市場與我們的年度展望中的預計基本相符。歐洲鋁廠仍然處於虧損區間,難有復產。而國內下半年的主要增產將來自內蒙古白音華的新項目產能,以及雲南宏泰、貴州興仁登高、華仁的置換產能,共計156.5萬噸。復產方面,根據Woodmac統計,下半年電解鋁待復產產能約144萬噸,主要集中在雲南地區。雖然豐水季开啓,但當地降雨量仍較往年同期偏少,相關冶煉廠對於復產時間的預期也有所分化。在我們預測的基准情形中,六月底將开啓小規模復產,並於三季度逐漸爬坡。計入以上增產與復產產量,全年電解鋁產量將達到4140萬噸,同比上升3.3%。

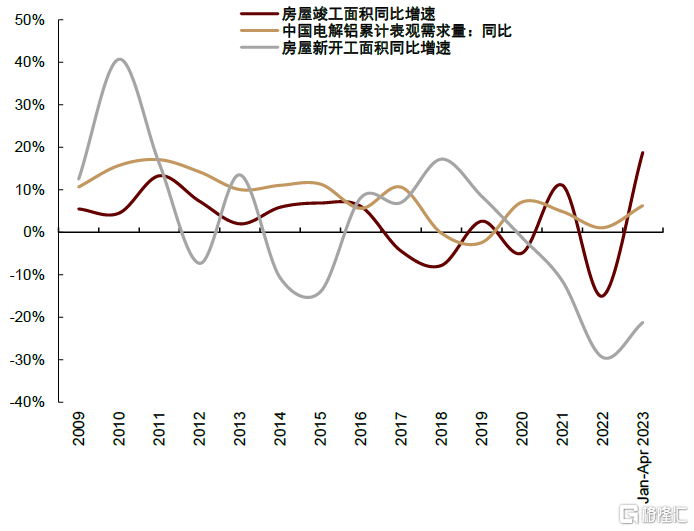

需求端,我們認爲需求增量將主要來自新能源車與光伏板塊,這部分佔總需求比例將上升至11%,但國內傳統的建築需求將拖累整體需求增速,截至4月末,國內竣工同比有所恢復,但考慮到房屋銷售端恢復有限,我們對竣工和施工需求增長持續性保持謹慎。出口方面,考慮到年初積壓訂單已基本出清,以及高利率下歐美面臨的增長壓力,我們預期下半年鋁材出口可能維持弱勢。

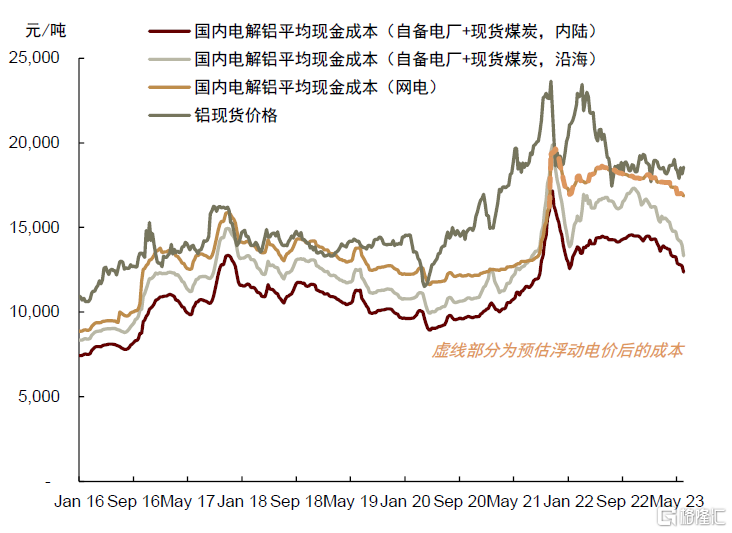

供給持續過剩下,“成本驅動”邏輯或將主導市場,我們預計預焙陽極與氧化鋁價格仍未見底。同時煤炭需求偏弱,價格持續下行,自備電鋁廠成本跟隨下移。根據我們的測算,二季度成本下降導致自備電鋁廠現金利潤有所走闊,截至5月末已達到5000元/噸以上,我們認爲,鋁價在下半年仍將經歷一段時間的尋底過程。價格中樞或下移至75分位現金成本线(2,050美元/噸)。同時,我們提示今夏厄爾尼諾氣候下,高溫推升西電東送的壓力對雲南當地電解鋁復產節奏形成幹擾造成價格上行的風險。

圖表7:鋁價與現金成本

資料來源:LME,Woodmac,中金公司研究部

圖表8:中國電解鋁現金成本測算

資料來源:LME,Woodmac,SMM,中金公司研究部

圖表9:雲南7市降水量

資料來源:iFind,中金公司研究部

圖表10:房地產竣工、新开工面積與電解鋁表觀需求量

資料來源:萬得資訊,中金公司研究部

圖表11:鋁: 全球供需平衡

資料來源:IAI,SMM,Mysteel,Woodmac,中國海關,中金公司研究部

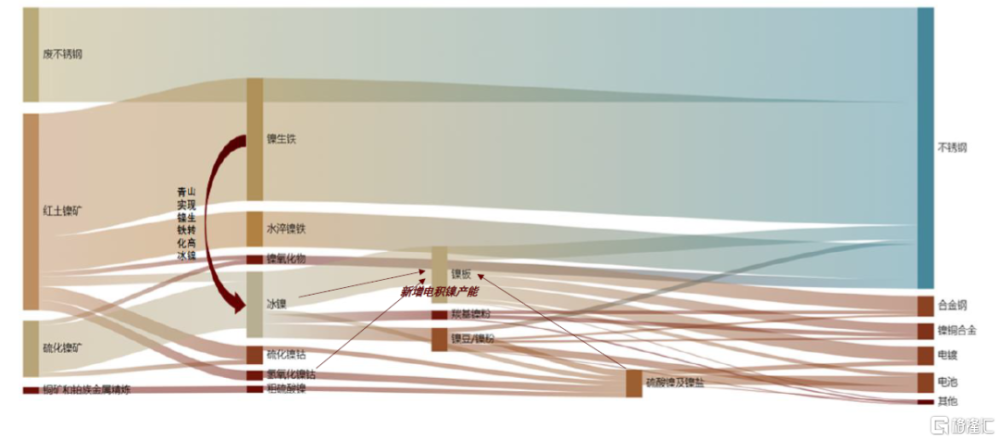

鎳:供給彈性上升,考驗成本支撐

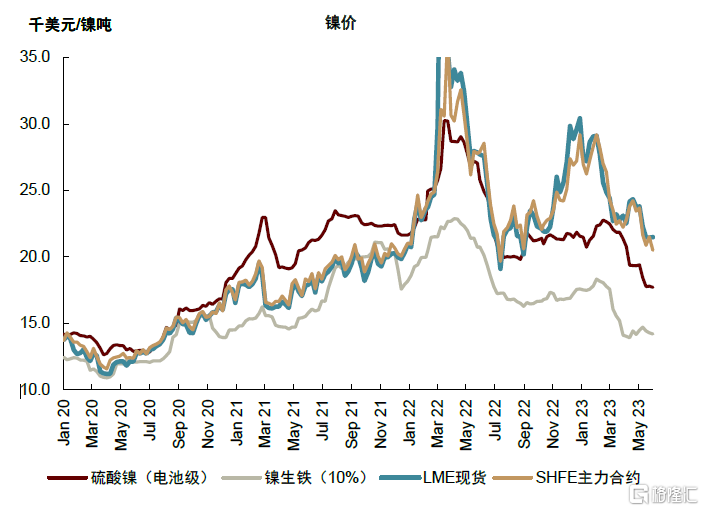

在去年發布的年度展望中我們提到,“2023年二級鎳產能釋放將繼續帶動原生鎳過剩擴大。鎳價上行風險可能來自超預期高溫合金消費、印尼出口關稅增加,下行風險則需注意青山鎳板產能釋放。”2023年1月,青山產能1500噸電積鎳項目宣布順利出產 ,標志着二級鎳、鎳化合物向一級鎳轉化已經實現(Figure 12),電積鎳產能排產推升供給過剩預期。截至5月底,鎳價下跌,一度跌破21,000美元/噸,是2022年11月以來的最低位。

需求端,二季度鎳的兩大終端——前驅體和不鏽鋼需求相對於前四個月有所改善。根據SMM統計,5月份國內三元前驅體產量環比反彈4.8%,六月可能延續反彈。鎳元素另一主要終端不鏽鋼產量也有觸底回升之勢,由於鎳生鐵過剩價格下跌,不鏽鋼廠利潤有所改善,五月份國內不鏽鋼產量環比增加約5.8%。供給端,與我們的預計相符,電積鎳帶動純鎳供應增長。根據SMM調研,5月份全國精煉鎳產量環比上5.7%至1.86萬噸,同比上升30%。

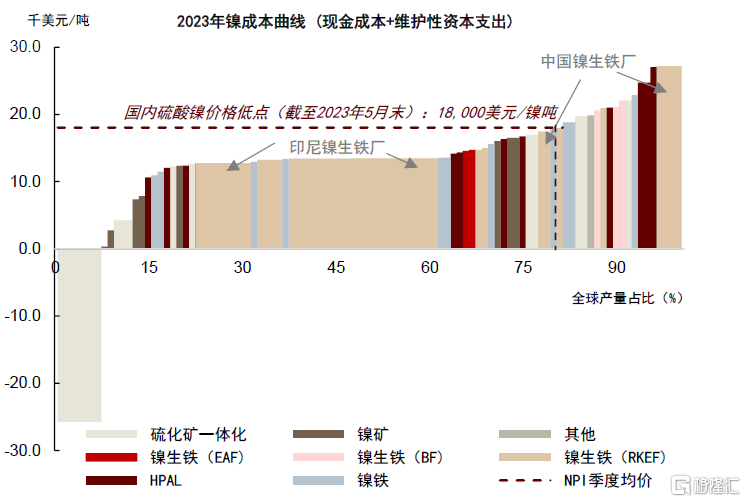

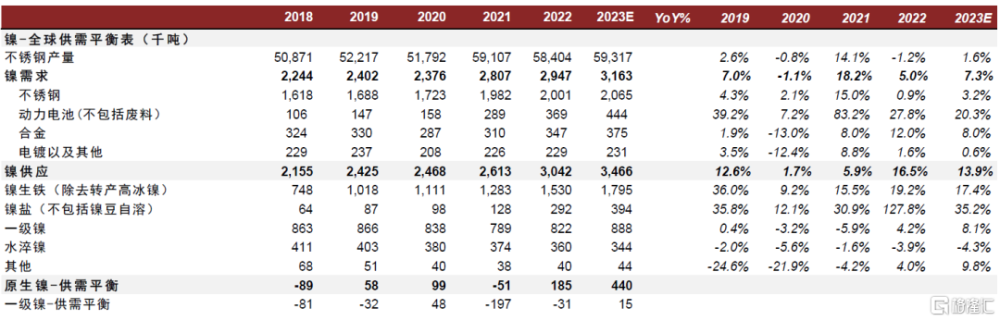

根據我們的平衡表(Figure 15),我們預計2023年鎳元素將進入全面過剩,或主要集中於鎳生鐵環節,其次是硫酸鎳、一級鎳。在《鎳: 供給彈性上升,需求更爲關鍵》中我們指出,鎳價的均衡可能取決於硫酸鎳和純鎳的平衡,結合下遊需求疲軟時硫酸鎳價觸及18,000美元/鎳噸低點,我們預計鎳價成本支撐或位於18,500美元/噸。

圖表12:鎳產品生產工藝流程圖

資料來源:SMM,中金公司研究部

圖表13:鎳成本曲线(按工藝)

資料來源:Woodmac,中金公司研究部

圖表14:鎳產品價格

資料來源:LME,SHFE,SMM,中金公司研究部

圖表15:鎳全球供需平衡表

資料來源:SMM,Mysteel,Woodmac,CRU,中金公司研究部

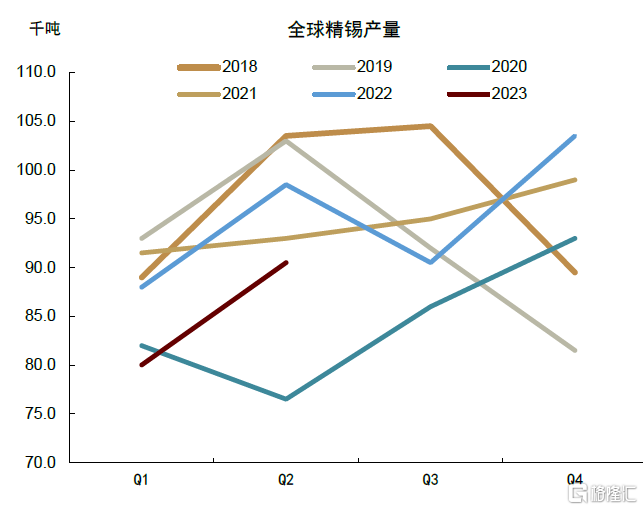

鋅:供給釋放,需求仍有壓力

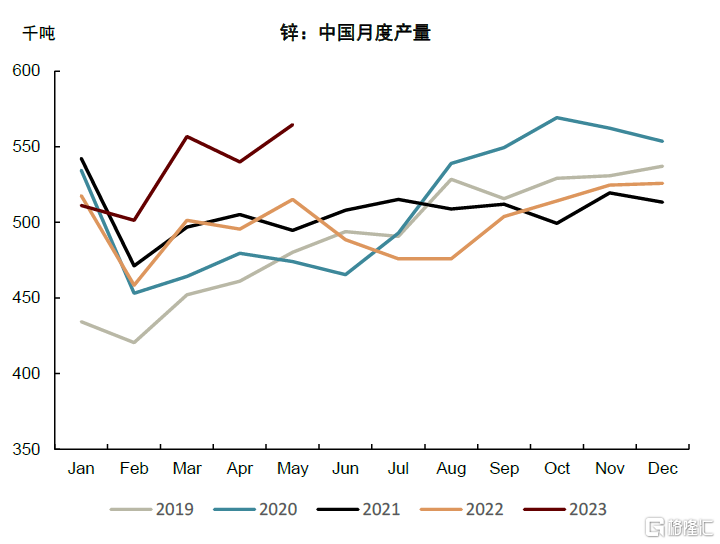

2022年年度展望中,我們提到“2022年,全球鋅市場呈現供需雙弱格。展望2023年,我們預計礦端過剩逐漸向金屬傳導”,截至目前已有兌現,全球庫存亦有回升。

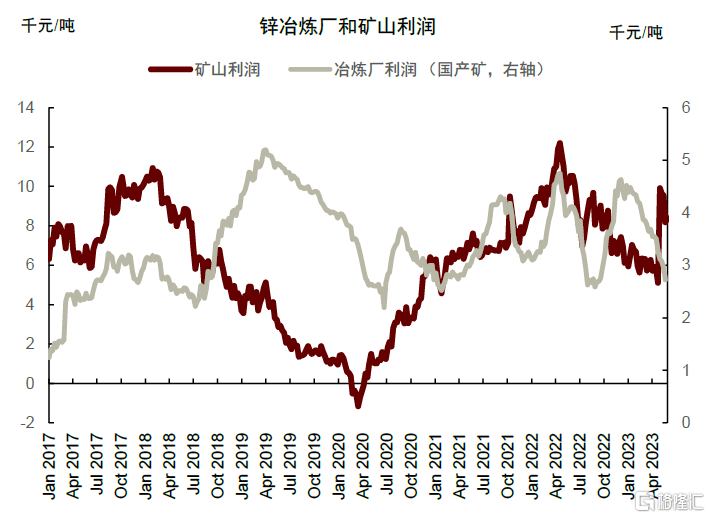

2023年,海外礦山生產穩步恢復,隨着進口礦盈利轉正,國內新增、擴產項目开始釋放產量。前五個月,國內精煉鋅產量累計上升7.7%至267萬噸(SMM)。需求端喜憂參半,隨着半導體及其他零部件短缺有所緩解,海外汽車消費積壓訂單得以釋放,根據Marklines統計,今年一季度全球汽車產量同比上升5%,其中歐洲汽車銷量同比上升22%,但二季度以來,歐元區、美國和中國制造業PMI趨勢性下移,顯示出總需求仍有壓力。此外,鋅幾乎不受益於新能源產業帶來的持續增量,相比於銅,鋅價可能相對欠缺由需求驅動的趨勢性反彈的動力。

向前看,我們認爲過剩格局下,鋅價可能在75分位成本线附近(2,200美元/噸)得到支撐,疊加副產品收入下跌,冶煉廠利潤可能繼續收窄,需注意潛在的行業減產可能帶來的價格波動。

圖表16:中國鋅精礦進口盈虧

資料來源:SMM,LME,中金公司研究部

圖表17:中國精煉鋅產量

資料來源:SMM,中金公司研究部

圖表18:鋅: 全球供需平衡表

資料來源:ILZSG,SMM,Woodmac,中金公司研究部

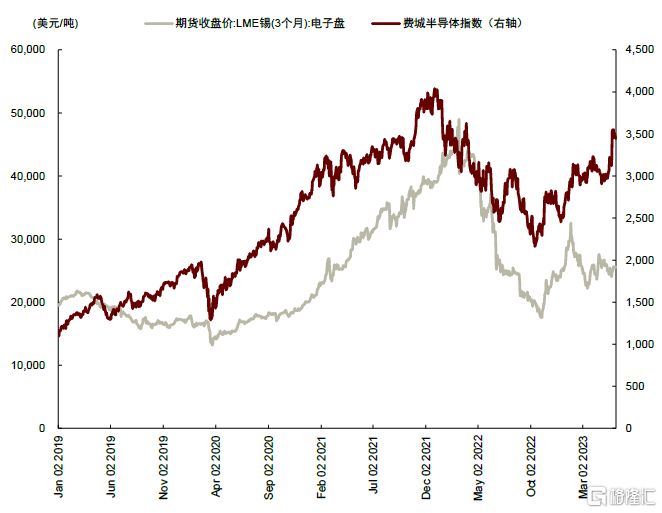

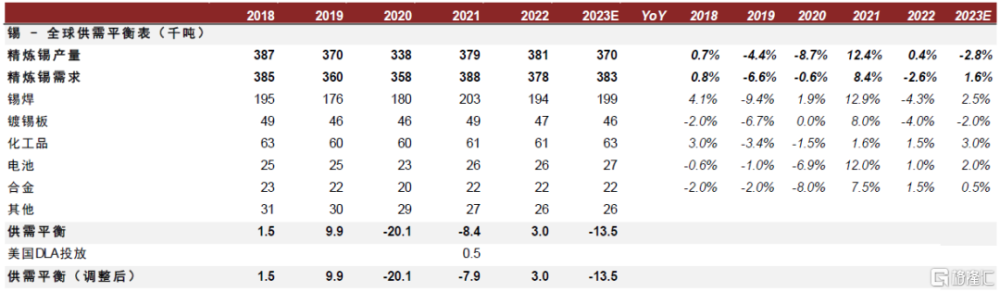

錫:供給幹擾頻發,結構性短缺凸顯

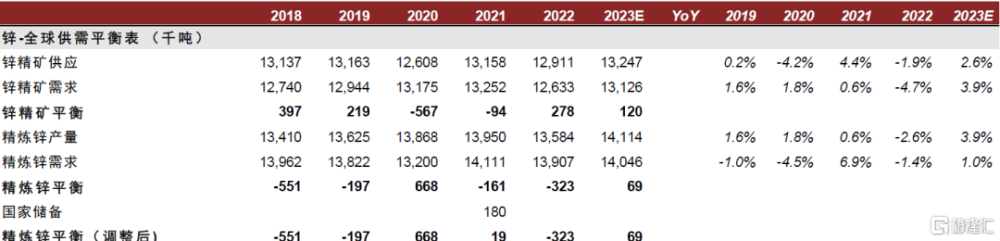

在2022年11月發布的有色金屬展望中,錫是唯一一個我們上調了2023年均價的基本金屬,截至目前,我們看到錫價已經先於其他基本金屬走出反彈趨勢,主要由於供給幹擾頻發,以及半導體行業景氣度觸底回升。

供給端,4月錫礦主產區之一緬甸佤邦通知將於2023年8月1日後,暫停礦山勘探、开採、加工等作業發布禁止原礦开採 。雖然目前尚未執行,但這一消息強化了原料緊縮預期。今年1季度,海外其他產區也有所幹擾,如祕魯Minsur錫礦因社區爭議問題於1-3月停產 ;玻利維亞Vinto錫冶煉廠於3月聲稱因不可抗力因素延遲交貨 。向前看,需關注三四季度佤邦禁令和印尼出口限制的執行情況。

需求端,錫的主要終端消費領域芯片行業出現觸底回升的跡象。根據WSTS數據,自去年2季度起全球半導體行業出貨值持續趨勢性回落,但在今年3月環比2月回升15%達到438.8億美元,有企穩反彈的跡象。考慮到歷史數據披露的滯後性,我們也參考了費城半導體指數來代表消費端景氣度,如Figure 19費半指數自去年10月觸底後呈反彈態勢。向前看,我們提示關注半導體行業景氣度持續性、佤邦禁礦落實以及國內冶煉廠原料備庫情況。

圖表19:錫價與費城半導體指數

資料來源:同花順,中金公司研究部

圖表20:全球精錫產量

資料來源:ITA,中金公司研究部

圖表21:錫: 全球供需平衡表

資料來源:SMM,Woodmac,ICSG,中國海關,中金公司研究部

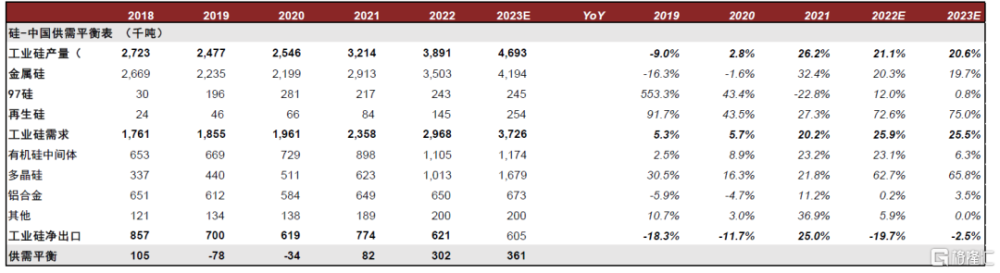

工業硅:供給過剩,圍繞盈虧平衡的博弈

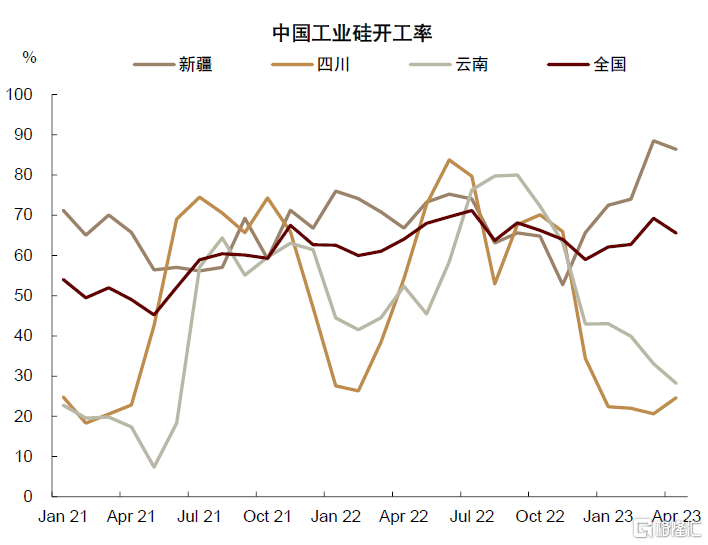

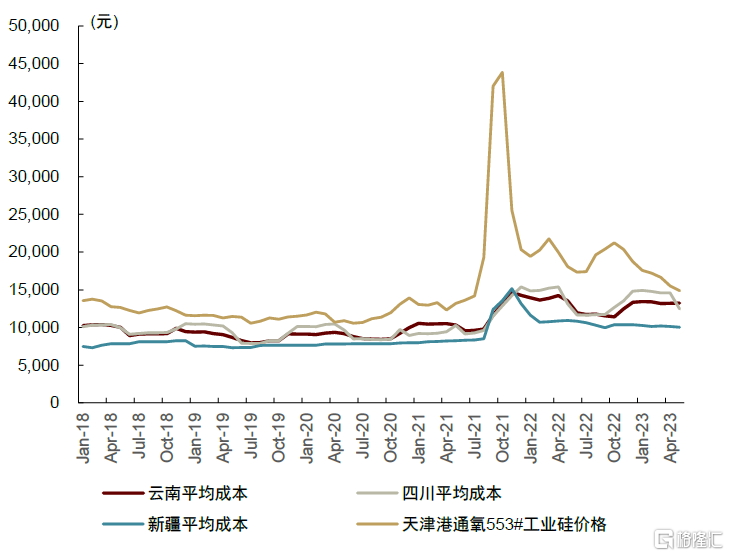

年初以來,工業硅價格持續下探,年初復蘇預期與雲南限電風險均未對價格形成有力支撐。價格低位運行下,雲南,四川大部分硅企已出現成本倒掛,但新疆地區具電力成本優勢的硅企尚有利潤。

供給方面,下半年產能將密集釋放,佔據78%的全年計劃新投產能。西南投產仍然爲四川、雲南兩地居多,而西北地域逐步擴展到內蒙古、甘肅等地。於此同時,隨着下半年四川、雲南地區進入豐水季,成本隨着電價回落。當地硅企开工率將逐步回升,加劇工業硅的供給過剩局面。

下遊需求來看,傳統需求方面與電解鋁相類似,房地產與汽車表現疲軟將拖累有機硅與硅鋁合金消費,年內難有較大增量。而多晶硅需求方面和我們先前的預判大致相符,目前多晶硅環節仍有可觀的利潤,驅使相關企業維持高开工率。但由於多晶硅的產能釋放速度快於光伏新增裝機,過剩格局下,利潤或將持續向產業鏈下遊轉移。屆時,多晶硅行業或將自我調節產能利用率以達到新的平衡,多晶硅需求增速將逐漸向光伏裝機增速收斂,但仍將持續受益於下遊高景氣度。

展望下半年,供大於求格局下,工業硅價格或將在雲南產能成本线附近得到支撐,計入豐水季來臨後的電價下行,我們測算其成本支撐位在12,000元/噸左右。

圖表22:中國工業硅开工率

資料來源:SMM,中金公司研究部

圖表23:中國工業硅主產區生產現金成本

資料來源:SMM,中金公司研究部

圖表24:國內工業硅供需平衡表

資料來源:SMM,中金公司研究部

注:本文摘自中金公司2023年6月13日已經發布的《大宗商品:有色金屬:有色金屬2023下半年展望:尋底與轉折》,報告分析師:董霽旋 SAC 執業證書編號:S0080121100020;郭朝輝 SAC 執業證書編號:S0080513070006 SFC CE Ref:BBU524

標題:中金:有色金屬將繼續定價全球需求逆風,尋底後或有轉折

地址:https://www.iknowplus.com/post/4194.html